DEN ULTIMATA GUIDEN

INVESTERA PENGAR

Vilken är den bästa investeringen? Lär dig allt om att investera pengar (både för nybörjare och professionella). Följ våra steg-för-steg instruktioner på 5 minuter. Denna ultimata guide består av 15,000+ ord, 19 st videor och har en uppskattad lästid på 70 minuter. Vi hjälper dig att investera och placera pengar hela vägen, från början till slut.

- Lär dig allt om aktier, fonder, fastigheter, guld, kryptovalutor och mycket mer

- Jämför aktiemäklare i vår tabell och öppna konto på 2 minuter

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Introduktion: Placera & Investera pengar

KAPITEL 2

Aktier

KAPITEL 3

Fonder

KAPITEL 4

Guld & Råvaror

KAPITEL 5

Kryptovalutor

KAPITEL 6

Fastigheter

KAPITEL 7

Alternativa investeringar

KAPITEL 8

Spara eller placera pengar?

KAPITEL 9

Slutsats: Vilken är bästa investeringen?

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

FORUM

Delta i diskussionen

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Introduktion: Placera & Investera pengar

Att placera pengar innebär att investeringar sker i exempelvis aktier, fastigheter, obligationer eller fonder – med målet att få hög avkastning i förhållande till risk.

I denna guide presenteras hur du kommer igång med investeringar, de vanligaste investeringsalternativen samt vad du bör tänka på, exempelvis diversifiering (riskspridning).

Att komma igång med investeringar kräver varken stor summa eller mycket tid. Det handlar om att våga ta det första steget – oavsett om det handlar om att genomföra sin första placering eller om det handlar om att våga sig in på en ny marknad. Vad är egentligen det bästa sättet att investera pengar?

Vi hjälper dig på vägen!

1.1

Så börjar du investera pengar

1. Buffert först – Investering sen

Se alltid till att ha en buffert för oförutsägbara händelser. Pengar som sitter på ett sparkonto och som lätt kan nås vid behov. Har du sedan kapital över kan detta investeras. Generellt rekommenderas att investeringarna sker regelbundet för att därmed få en ökad riskspridning.

Buffertspar – Hur viktigt är det:

2. Välj investering

Vad du bör investera i beror främst på intresse, tidsperspektiv och riskbenägenhet. Det går inte att säga att det ena placeringsalternativet är bättre än den andra – utan att se på personens ekonomiska situation.

På denna sida presenteras de vanligaste investeringsalternativen (aktier och fonder) men även de lite mer ovanliga såsom kryptovalutor. I varje kapitel visas även var dessa värdepapper kan handlas.

Investera i det du förstår – med en strategi du kan följa.

3. Öppna rätt konto

När du valt vad du vill investera i (aktier, fonder, obligationer, optioner osv) är nästa steg att öppna ett konto hos en handlare. Framförallt är det kostnaden vid handel (courtage) som bör kontrolleras i val av aktiemäklare.

Handel med svenska aktier och fonder bör även ske inom ett ISK (eller kapitalförsäkring) då detta både ger skattemässiga fördelar och enklare deklaration.

4. Placera allt – eller månadsspara?

Om du har ett större belopp att investera finns möjligheten att investera allt på samma gång eller sprida ut köpen via månadssparande. Beloppet kan sättas på ett sparkonto (alternativt obligationsfond med låg risk) varpå ett mindre belopp tas ut varje månad för investering. På detta sätt kan månadssparande ske över en längre tid.

Vid investeringar inom exempelvis aktie- och fondmarknaden rekommenderas månadssparande just tack vare den riskspridning som sker. Exempelvis om du vill investera 100 000 kr är det en bra idé att dela upp det i flera köptillfällen istället för att investera allt samtidigt.

Månadssparare får i snitt 38% högre avkastning

Hos Avanza har kunder som månadssparar i snitt fått 38 procent högre avkastning, justerat till vilken risk man har tagit, än de som inte har ett månadssparande.

1.2

Vad är börsen?

Vad är Stockholmsbörsen:

En börs är en plats där handel sker med värdepapper. Svenska börsen regleras av en rad lagar så att de som handlar på börsen ska känna sig säker på att allt sker på ett korrekt sätt. I Sverige finns två börser, Nasdaq (även benämnd som Stockholmsbörsen) samt NGM (Nordic Growth Market). Att en aktie är ”noterad” betyder att aktien kan handlas via en börs.

Utöver dessa börser kan handel med aktier i mindre företag handlas via exempelvis Aktietorget och Nasdaq First North.

Handel sker via aktiemäklare

Börsen är alltså handelsplatsen för aktier och andra värdepapper. För att kunna genomföra handel öppnas konto hos en fond- och aktiemäklare som interagerar med börsen. Exempelvis kan det ske via storbankerna samt nischade investeringsbanker så som Nordnet eller Avanza.

1.3

Aktiv eller passiv investering?

Med aktiv investering menas att grundliga analyser ligger till grund för köp- och säljbeslut. Det kan antingen ske av dig själv eller via kapitalförvaltare. Detta passar för dig som är mycket intresserad av värdepappershandel alternativt för dig som tror att en aktiv förvaltad portfölj (via kapitalförvaltare) kommer ge bättre avkastning.

Statistik visar att många privatpersoner får sämre långsiktig avkastning vid egen aktiv investering. Vid kapitalförvaltning via exempelvis aktivt förvaltade fonder är ofta förvaltningsavgiften även betydligt högre. Aktiv förvaltning kan ge högre avkastning – men det innebär ingen garanti.

Med passiv investering menas att investering sker i ett par aktier eller fonder och att sedan regelbundna köp sker i dessa värdepapper. Ett exempel på passiv investering är månadssparande då investeringar sker varje månad oavsett hur börsen ändras över tid.

Fördelen med passiv investering är därmed att mindre tid behöver läggas på analys av enskilda aktier samt att nivåer för köp eller sälj inte behöver sättas. Det är därmed ett mycket långsiktigt sparande.

1.4

Vanliga misstag för nybörjare

För höga förväntningar

En rimlig avkastning på börsen är 8 – 10 % per år. En del skulle säga något högre men allt handlar om vilken risknivå som portföljen har. Om du investerar 10 000 kr bör alltså inte förväntningarna vara högre än att ha knappt 11 000 kr efter ett år. Läs på om de värdepapper du investerar i för att bilda dig en uppfattning om förväntad avkastning.

Övertro till egen förmåga

Både nybörjare och mer erfarna gör dåliga investeringar på grund av en övertro till den egna förmågan. Med andra ord att handel sker i värdepapper som personen inte förstår fullt ut eller att en större risk tas med investeringen än vad personen förstår.

Handel utan kunskap i instrumentet

Med extremt hög avkastning kan optionsmarknaden eller kryptovalutamarknaden locka till investering. Problemet är att allt för många investerar sina pengar utan att förstå vad de investerar i eller hur derivatinstrument och hävstång fungerar. Kom ihåg att avkastning och risk går hand i hand!

Investering utan strategi

En strategi kan vara ”köp för 500 kr varje månad” men även att lägga stop-loss på alla köp och alltid sälja vid 20 % uppgång eller nedgång. Det viktiga är att du har en uttalad strategi och därefter håller dig till den. Generellt sker de sämsta köpen/försäljningarna när känslorna får styra agerandet. Att då ha en strategi att luta sig mot brukar vara tryggt.

Trading

För dom som jobbar med trading finns det mycket pengar att tjäna. Men för de allra flesta är trading fel väg att gå. Att försöka gå in och ur en marknad för att ta hem vinster brukar i längden ge sämre avkastning än ett långsiktigt och regelbundet sparande.

För dom flesta rekommenderar vi att satsa på en stabil och trygg avkastning. Om du är intresserad av trading måste du vara beredd att spendera både tid och pengar på att lära dig detta.

Tips! Läs vår guide om att arbeta som daytrader.

A Day in the Life of a Day Trader:

1.5

Ränta på ränta: Så fungerar det

Ränta på ränta innebär att avkastningen från investering återinvesteras. Kommande år ges därmed även avkastning på avkastningen, eller ränta på räntan.

Exempel:

| År | Belopp | Ränta | Avkastning |

|---|---|---|---|

| 1 | 500 kr | 8% | 40 kr |

| 2 | 583 kr | 8% | 43 kr |

| 3 | 630 kr | 8% | 47 kr |

Efter 10 år har alltså avkastningen ökat med ca 50 %. Detta tack vare ränta på ränta effekten. Vid investeringar är det viktigt att räkna med ränta-på-ränta för att förstå hur investeringen kan öka i värde över tid.

”Compound interest is the 8th wonder of the world. He who understands it, earns it; he who doesn’t, pays it.” – Albert Einstein

Tips! Använd vår kalkylator i vår guide om ränta på ränta.

1.6

Investeringar – Ordlista

| Aktie | Delägarskap i ett aktiebolag via ägande av dess aktier. |

|---|---|

| Betavärde | (Beta-tal) Visar svängningarna i en specifik aktie, i förhållande till jämförelseindex. Nyckeltal för att mäta risk. |

| Björnmarknad | Marknad med kraftigt nedåtgående trend. |

| CFD | (Contract for difference) Kontrakt som följer underliggande tillgångs värde. Handlas ofta med hävstång samt både i köp- och säljpositioner. |

| Courtage | Avgiften som betalas till aktiemäklaren vid köp av aktier eller andra värdepapper. |

| Diversifiering | Riskspridning genom att investering sker på ett flertal olika marknader. |

| Daytrading | Handel med aktier där innehavet köps och säljs samma börsdag. |

| DCF | (Discounted Cash Flow) Avkastningsvärdering som bygger på företagets framtida fria kassaflöde. |

| Derivat | Finansiell tillgång vars värde styrs av underliggande tillgång. Exempel är CFD, optioner och warranter. |

| Direktavkastning | Företagets utdelning i förhållande till aktiens pris. |

| Dödskors | Uppstår när 50-dagars glidande medelvärde korsar (uppifrån) det glidande medelvärdet på 200 dagar. Anses vara tecken på nedgång. |

| EBIT | (Earnings before interest and taxes) rörelseresultat vilket är vinst före räntor och skatter. |

| Fill or Kill | Att ange ”Fill and Kill” innebär att ett antal aktier önskas köpa till en specifik kurs. Du kommer därmed att köpa/sälja så många aktier som finns till just den nivån varpå orden sedan avslutas. |

| Fond | En ”korg” av flera innehav. |

| FOMO | (Fear of missing out) Rädslan för att stå utanför en kraftigt uppåtgående marknad. Investeringar sker ”för att inte missa tåget”. |

| Goodwill | Värdet på ett företag utifrån dess anseende (rykte) på marknaden. |

| Gyllene kors | När 50-dagars glidande medelvärde korsar (underifrån) den glidande medelvärdet på 200 dagar. Anses vara tecken på uppgång. |

| Hausse | Kraftig långsiktig uppgång på börsen. Även kallat börsrally. |

| Hedgefond | Fond vars mål är att ge avkastning oavsett börsens utveckling. Får innefatta handel i derivat och med hävstång. |

| Hävstång | Att öka exponeringen mot en marknad utan att investera ett större kapital. Med hävstång x10 kommer värdet öka/minska enligt kursutveckling multiplicerat med 10. |

| Nyemission | Ett företag ger ut nya aktier. |

| Intradagsorder | En order som ligger aktiv i en dag och därefter makuleras. |

| Indexfond | Fond med målet att följa utvecklingen av ett specifikt index. |

| IPO | (Initial Public Offering) Börsnotering. |

| ISK | (Investeringssparkonto) Konto med schablonbeskattning istället för beskattning på kapitalvinst. |

| Källskatt | I samband med utdelning från vissa utländska aktier betalar svenska aktieägare källskatt. |

| Market maker | Aktör som skapar en marknad genom att både erbjuda köp- och säljkurser. |

| Momentum | Ordet “momentum” betyder rörelse och är ett vanligt begrepp inom teknisk analys. En investering som har en tydligt stigande trend anses ha ett momentum. Tanken är att följa trenden. |

| Obligation | Räntebärande skuldebrev utgiven av främst stat, kommun eller företag. |

| Option | Värdepapper som ger rätten till, men ej skyldighet till, att köpa en tillgång till ett förutbestämt pris på en förutbestämd dag. |

| Orderdjup | Detta visar vilken nivå som köpa och säljare erbjuder handel. |

| P/E Tal | Aktiekurs dividerat med vinst per aktie. Visar antalet årsvinster som marknaden värderar företaget till. |

| Pip | En punkt i ett värdepappers rörelse på marknaden. Värdet per pip kan därmed vara olika på olika marknader. |

| Portfölj | Totala innehavet för en aktörs investeringar. Kan exempelvis bestå av aktier, fonder, optioner och obligationer. |

| Preferensaktier | Detta är aktier med fast avkastning. |

| Ränta-på-ränta-effekten | Effekten som uppstår när avkastning återinvesteras. Därmed ges även avkastning på den tidigare avkastningen – eller ränta på räntan. |

| Schablonskatt | En skattesats som betalas på hela innehavet istället för enbart på eventuell vinst. Gäller vid handel inom ISK och kapitalförsäkring. |

| Sharpekvot | (Avkastning – Riskfri ränta) / Standardavvikelse. Ett mått på risk i förhållande till avkastning. |

| Short squeeze | När ett värdepapper är kraftigt blankat varpå köpare påverkar kursen uppåt. |

| Spread | Skillnaden mellan köp- och säljkurs. |

| Stop loss | Automatisk försäljning av ett värdepapper om den når en viss kursnivå. |

| Teknisk analys | Analys som utgår från rörelser på marknaden istället för ett företags ekonomiska utveckling. Analysen ligger till grund för köp- och säljbeslut. |

| Tjurmarknad | Kraftig och långvarig uppåtgående trend på marknaden. |

| Tvångsinlösen | När större aktieägare lagenligt tvingar mindre aktieägare att sälja sitt innehav. Kan utföras om en aktieägare äger minst 90 % av aktierna. |

| Utdelning | Del av vinst som delas ut av ett aktiebolag till aktieägarna. |

| Volatilitet | Visar hur mycket ett värdepapper varierar i kurs över en specifik tid. |

KAPITEL 2

Aktier

Aktier är den vanligaste investeringsformen i Sverige. Detta genom direktinvestering i aktier samt via aktiefonder. Investeringar sker både kortsiktigt (ett par år) till mycket långsiktigt (exempelvis pension).

2.1

Vad är en aktie?

En aktie är en ägarandel i ett företag. Om ett företag har 100 aktier och du äger 1 aktie betyder det att du äger 1 % av företaget och dess totala värde. Att investera i aktier innebär därmed att investera i ett specifikt företag.

Samtliga aktiebolag ägs via dess aktier. Däremot är det enbart de aktiebolag som är noterade på en börs som är möjliga att köpa/sälja offentligt via aktiemäklare.

2.2

Hur tjänar man pengar med aktier?

Hur tjänar man pengar på aktier? 2 sätt att tjäna pengar på dina aktier:

Det finns två sätt att tjäna pengar genom att investera i aktier. Många gånger kan dessa bägge vägar appliceras på samma aktie.

Värdeökning

Att en aktie ökar i värde, dvs. att investerarna är villiga att betala ett högre pris, kan både bero på en positiv ekonomisk utveckling av företaget och/eller ökade förhoppningar hos investerarna.

Långsiktigt är det främst företagets utveckling och möjlighet att skapa vinst som avgör dess värde. En vinst som antingen ger mervärde till aktien via ytterligare investeringar alternativt via aktieutdelning.

Dessutom påverkar investerarnas förväntningar på kommande vinster. Det är orsaken till att företag helt utan vinst ändå kan få en värdeökning. De som köper dessa aktier förväntar sig att vinsten kommer att bli stor i framtiden.

Att investera i aktier innebär därmed att äga en del av ett företag där varje andel förväntas bli mer värd över tid – detta antingen av reella eller förväntade framtida värden.

Aktieutdelning

Många företag väljer att dela ut en del av dess årliga vinst till aktieägarna. Därmed ges en direktavkastning på det investerade kapitalet. Stockholmsbörsen hade en genomsnittlig direktavkastning på 3 % mellan 2019 – 2023.

Direktavkastning = Utdelning/Aktiens kurs

En investeringsstrategi är därmed att enbart investera i aktier med hög direktavkastning, dvs. hög procentuell aktieutdelning i förhållande till aktiens värde.

Genom att bara äga dessa ges en avkastning på ett par procent utan att kursen för den skull behöver öka över tid. Exempelvis gav Volvo en direktavkastning på cirka 2.80 % år 2023.

Tips! Läs vår kompletta guide om utdelningsaktier.

2.3

Värdera aktier med nyckeltal

Nyckeltal visar en aktiens värdering i förhållande till exempelvis vinst eller eget kapital. De kan även påvisa stora förväntningar på marknaden om kommande större vinster.

Vad är PE-tal och hur använder man det:

P/E-tal = Aktiekurs / vinst per aktie

P/E-talet visar hur många år som du behöver äga en aktie för att den totala årsvinsten per aktie ska nå upp till priset på aktien. En vinst som företaget antingen kan återinvestera eller ge ut i aktieutdelning.

Ett högt P/E-tal kan påvisa att det finns stora förhoppningar om ökad vinst i framtiden. Detta medan ett negativt P/E-tal innebär att företaget går med förlust.

P/B-tal = Aktiekurs / Eget kapital

P/B visar hur företagets eget kapital är värderat av marknaden. Det används främst för att se om en aktie är övervärderad eller undervärderad. Detta ofta inom fastighetsbolag vilka har ett stort värde i eget kapital.

Tillväxt = Hur mycket mer omsättningen ökar

Tillväxt innebär att omsättningen ökar vilket kan ske av ökad försäljning eller bättre förtjänst per såld vara/tjänst. Det är en grundläggande faktor för ökad vinst vilket påverkar aktiens värde positivt.

Vinstmarginal = Vinst / Omsättning

Ökad omsättning behöver inte nödvändigtvis innebära hög vinst. Därför är det även viktigt att se på företagets utveckling av dess vinstmarginal, dvs hur stor del av omsättningen som är vinst.

Tips! Lär dig om bolagsvärdering i vår kompletta guide om fundamental analys.

2.4

Fördelar med aktier

Vilka unika fördelar har aktier som investeringsalternativ?

- Långsiktigt bästa investeringen över tid – Historiskt sett har aktier (eller aktiefonder) varit det bästa investeringsalternativet. Detta utifrån ett långsiktigt perspektiv. Även om det varit år med negativa resultat så vägs de nedgångarna upp av åren med positivt resultat. Mellan 1980 och 2019 var det 9 år med negativ avkastning – och 30 år med positiv avkastning.

- Företag drivs med vinstsyfte – Alla företag drivs med ett tydligt vinstsyfte. Målet för företagets styrelse är att skapa ökad omsättning och vinst över tid. Det finns därmed personer som indirekt arbetar med att få ditt investerade kapital att växa.

Även genom att investera i företag som inte har stor tillväxt finns möjlighet till god avkastning. Det kan ske genom att välja aktier med hög direktavkastning (utdelning). - Istället för fonder, investmentföretag – En fördel med fonder är riskspridningen. Men genom att investera i investmentbolag ges en liknande riskspridning – men betydligt billigare än med en fond.

2.5

Olika konton för aktiesparande

Aktier handlas inom olika depåkonton och generellt rekommenderas att handel sker inom ett ISK eller en kapitalförsäkring. Nedan presenteras alternativen och skillnaderna.

ISK / Investeringssparkonto

Investeringssparkonto (ISK) är, tillsammans med kapitalförsäkring, det ekonomiskt mest fördelaktiga sättet att investera i aktier. Detta utifrån att deklarationen blir enklare och vinstskatten blir lägre än om aktierna hålls på en aktie- och fonddepå.

Någon vinstskatt betalas inte på eventuella vinster. Istället dras det automatiskt en schablonskatt på hela beloppet på kontot. Skatten grundas på statslåneräntan och var år 2023 enbart 0.882 %. Denna schablonskatt betalas oavsett om vinst eller förlust har uppstått under året.

Det kan ställas mot att investera i aktier via en aktie- och fonddepå där 30 % av vinsten behöver betalas i kapitalvinstskatt. Det räcker därmed med några procents vinst över ett år för att ISK ska vara det skattemässigt bästa alternativet.

En annan fördel med ISK är att några uppgifter aldrig behöver lämnas in till Skatteverket. Det är aktiemäklaren som rapporterar in all den information som Skatteverket behöver.

Vid investering i aktier rekommenderas ISK tack vare den lägre skatten.

KF / Kapitalförsäkring

Kapitalförsäkring har stora likheter med ett investeringssparkonto. Detta utifrån att det betalas en schablonskatt samt att deklarationen sker automatiskt. Det som skiljer är bland annat vilka tillgångar som får handlas, förmånstagare, hur källskatten hanteras vid köp av utländska aktier samt önskemål att använda kvittningsrätten.

Tips! Se vilket konto du bör öppna i vår jämförelseguide om ISK eller kapitalförsäkring.

AF / Aktie- och fonddepå

Vid investering i aktier via en aktie- och fonddepå betalas 30 % i kapitalskatt vid försäljning som genererar vinst. Förluster kan kvittas mot vinst och är det därefter fortfarande förlust får denna summa dras av till 70 %.

Denna depå kan användas vid handel med onoterade aktier eller värdepapper som inte får handlas med inom ett ISK eller en kapitalförsäkring.

2.6

Investera i aktier

Att köpa aktier är varken komplicerat eller kräver något stort startkapital. Det viktigaste är att investering sker med en längre tidshorisont (helst 5 – 10 år) och att portföljen är riskbalanserad.

Spara regelbundet

Det är omöjligt att alltid köpa lågt och sälja högt. Välj istället att investera regelbundet, några gånger per år. Köp hellre små poster vid flera tillfällen än allt på en gång. Då minskas risken att hela beloppet investerades på en hög kurs.

Ha ett långsiktigt mål

Att investera i aktier innebär att investera långsiktigt. Behöver du pengarna inom 1 – 5 år finns det tryggare investeringsalternativ.

Sätt upp regler – och följ dem

Bestäm ett par investeringsregler och följ sedan dessa noga. Det kan vara att investera 4 gånger per år, att sälja vid vissa nivåer eller att enbart välja vissa branscher. Att gå på ”magkänsla” är ofta det sämsta alternativet, inte minst i turbulenta tider.

Diversifiera portföljen

Diversifiera portföljen med flera olika aktier, inom olika branscher. Därmed påverkas inte hela portföljen kraftigt negativt vid kursfall i en enskild aktie eller ekonomiska situationer som påverkar en viss bransch.

Investera i det du förstår

En grundregel, att hålla sig till inom investeringar, är att enbart investera i det du förstår dig på. Köp aktier i företag där du förstår affärsidén. Därmed kan du även lättare följa och förstå företagets ekonomiska och affärsmässiga utveckling lättare.

2.7

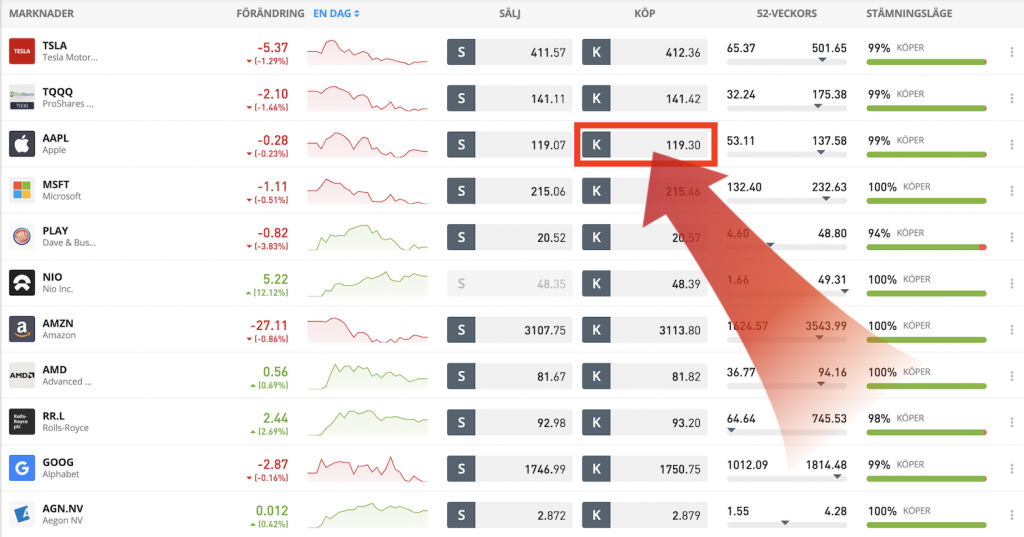

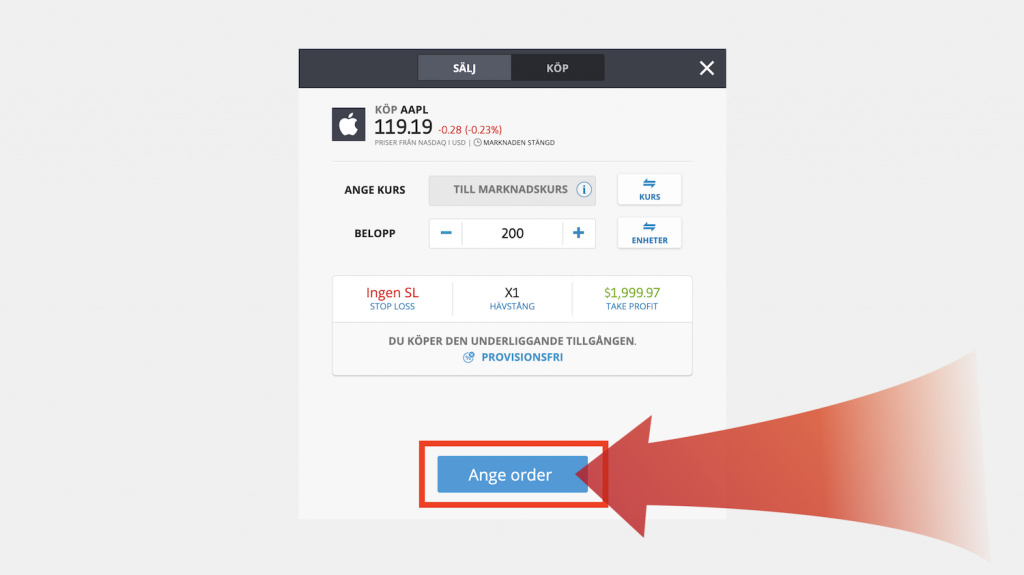

Så köper/säljer du aktier

Logga in hos din aktiemäklare och sök upp den aktie du vill investera i. Välj därefter hur många aktier som önskas köpas samt till vilket pris. I vårt exempel kollar vi på aktien Ericsson B. I detta läge ligger säljordrar på som lägst 96,96 (750 st) samt köpordrar på som högst 96,94 (5897 st).

Det betyder att det finns personer som vill sälja till kursen 96,96 samt de som vill köpa till 96,94. Så länge som en order läggs till kursen 96,96 eller högre kommer ordern direkt gå igenom (eftersom det finns säljare till den nivån).

Det går däremot att lägga ett pris under gällande marknadspris. Skulle kursen gå ner till den nivån går köpet igenom.

Begrepp som gör handeln enklare att förstå:

- Stop Loss: Ange en nivå då dina aktier automatiskt ska läggas ut till försäljning. Det kan därmed användas för att automatiskt ta hem en vinst eller för att begränsa en förlust.

- Fill or Kill: Att ange ”Fill or Kill” innebär att ordern enbart genomförs om transaktionen gäller hela aktieposten. Vill du köpa 100 st Ericsson B och väljer Fill or Kill kommer inte köpet gå igenom om enbart 99 aktier erbjuds till önskat pris.

- Intradagsorder: En order som ligger aktiv i en dag och därefter makuleras.

- Orderdjup: Detta visar vilken nivå som köpa och säljare erbjuder handel.

Exempel: Du lägger en order på 10 st Traction B till kursen 174. Villkoret ”Fill and kill” är vald och courtaget för denna handel är 4 SEK. Totalt kommer 1744 kr dras från likvida medel när ordern går igenom.

Tips! Läs vår kompletta guide om hur man köper aktier.

2.8

Aktietips: Vad ska jag investera i?

Vilka aktier du bör investera i beror både på intresse, risknivå och hur långsiktig investeringen är. Har du precis börjat (eller ska börja) investera i aktier kan du välja utifrån följande råd:

Investmentbolag

Investmentbolag är ett företag vars affärsidé är att investera i andra företag. Att äga en aktie i ett investmentbolag innebär därmed en automatisk riskspridning. Det finns därmed likheter med att äga en aktiefond. Exempel på investmentföretag är Investor, Ratos och Latour.

Ska man spara i investmentbolag:

Inte alla ägg i samma korg

Att diversifiera innebär att skapa riskspridning. Investera hellre en mindre summa i 5 – 10 aktier än hela beloppet i en aktie. Skulle värdet minska kraftigt på ett av innehaven kommer det inte påverka hela portföljen lika kraftigt.

Välja företag utifrån kunskap/intresse

Börja med att investera i företag som du har kunskap om och/eller intresse för. Det gör att du lättare kan förstå marknaden och vilka faktorer som påverkar kursutvecklingen. Med stort intresse inom miljöfrågor kan exempelvis investering i företag inom ”grön” energi vara lämpliga. Följer du E-sport kan så kallade ”gamingaktier” och ”e-sport aktier” vara mer lämpliga. Men sprid risken genom att både investera i flera olika aktier samt inom ett par olika branscher.

Risknivå

Se alltid över din risknivå så inte portföljen enbart har högriskaktier. Ibland kan därför investeringar behöva ske i stora och stabila företag för att balansera risken. Även här fyller investmentföretag en bra funktion.

Tips! Läs vår guide om de bästa investmentbolagen.

2.9

Välj rätt aktiemäklare för dig

Det är primärt fyra punkter du bör titta på i val av aktiemäklare.

1. Courtage

Courtage är den kostnad som betalas vid varje transaktion, dvs köp eller försäljning av en aktiepost. Den kan både bestå av en fast summa och/eller en procentuell del av det totala värdet.

Många aktiemäklare erbjuder courtage på flera olika nivåer för att därmed möta olika behov.

Att se på courtaget och välja en aktiemäklare som erbjuder passande courtagenivåer är viktigt så att inte det sparade kapitalet ”äts upp” av avgifter.

Vad betyder courtage:

2. Utbud av marknader

Alla svenska aktiemäklare erbjuder handel i svenska börsnoterade aktier. Om det finns önskemål för investeringar i exempelvis utländska företag, råvaror eller kryptovalutor så är det viktigt att kontrollera utbudet hos mäklaren.

3. Utbud av olika värdepapper

Önskar du enbart investera i aktier eller även i ETF, certifikat med hävstång, fonder och andra värdepapper? Även här finns stora skillnader gällande utbud. Samtidigt är det inte ovanligt att ha konton hos två aktiemäklare för att därmed ta del av bägges utbud av marknader och värdepapper.

4. Analysverktyg

Med allt från nyheter och forum till automatisk riskuträkning av portfölj kan många aktiemäklare erbjuda all information som behövs inför investering. Vilka analysverktyg som erbjuds och hur användarvänliga dessa är varierar.

Utländska handelsplatser – Vad bör jag tänka på?

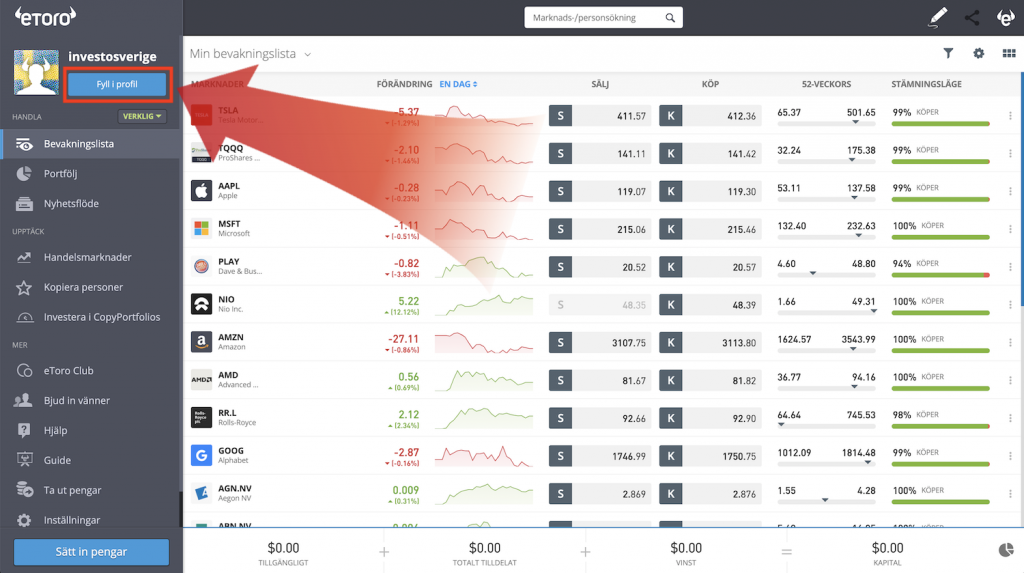

Det blir allt vanligare att svenska investerare använder utländska handelsplatser så som eToro, Plus500, IG Markets, CMC Markets osv. Fördelarna är att investeringar kan ske i tillgångar som inte nås från svenska banker och aktiemäklare.

Välj enbart stora och kända aktörer som har hög säkerhet. Det är enbart dessa vi har valt att presentera på denna investeringsportal.

Kontrollera även vad som gäller kring deklaration. Behöver du själv skapa en K4-blankett eller skickar handelsplatsen in all information automatiskt till Skatteverket.

Självklart bör även kostnaderna och vilka marknader som erbjuds jämföras. Detta i likhet med att jämföra aktiedepåer.

KAPITEL 3

Fonder

Att investera i fonder är det enklaste sättet att passivt spara i aktier och andra värdepapper. Vilken fond som bör väljas beror både på hur långsiktigt sparandet är, vilken risknivå som önskas samt om fonden ska vara aktivt förvaltad eller inte. Kontrollera alltid fondens förvaltningsavgift och sök efter fonder med låg avgift.

Fonder är det bästa sättet att investera pengar på enligt många. Sett till kapital är fonder den vanligaste sparformer för privatpersoner i Sverige. Bästa sättet att investera 1 miljon brukar vara samma som att investera 1000 kr. Det spelar ingen roll om du vill investera en liten eller stor summa pengar.

”Don’t look for the needle in the haystack. Just buy the haystack!” – Jack Bogle, Grundare av Vanguard

3.1

Vad är en fond?

En fond består av en ”korg” av olika värdepapper. En aktiefond består därmed av aktier i ett flertal olika företag medan innehavet i en räntefond består av flera olika räntebärande papper.

Genom att köpa en andel i en fond ägs därmed en mindre del av det totala värdet av fondens innehav. Att investera i fonder innebär därmed betydligt bredare riskspridning än att investera i enskilda aktier.

Vad är en fond:

Aktivt förvaltning

Aktiv förvaltning Innebär att fondens innehav regelbundet justeras av en fondförvaltare. Detta med målet att fonden ska ge bättre avkastning än den genomsnittliga avkastningen på fondens marknad.

En aktiv förvaltad svensk småbolagsfond förväntas alltså ge högre avkastning än medelavkastningen på alla svenska småbolagsfonder. Avkastning avgörs främst av förvaltarnas förmåga att analysera och tolka aktiemarknaden. Generellt har dessa högre avgift än passivt förvaltade fonder.

Passiv förvaltning

Passiv förvaltning innebär att innehavet viktas efter marknaden och inte utifrån en förvaltares åsikt om marknaden. Om Ericsson står för 2 % av OMXS-index kommer innehavet bestå till ca 2 % av dessa aktier. Detta förutsatt att det är en passiv indexfond.

På detta sätt kommer fonden följa marknaden genom att viktas mot en bransch, ett index osv. I och med att det krävs mindre analys och förvaltning är avgifterna lägre.

Fördelar med fonder

I jämförelse med att investera i enskilda aktier har fondsparande flera fördelar. Detta inte minst för personer som inte är aktivt insatt i aktiehandel och värdering av företag.

Förvaltning av kunnig personal

Fonder förvaltas av kunniga personer inom kapitalförvaltning vilka är insatta i den marknad som fonderna verkar inom. För personer som inte själv vill analysera och värdera enskilda företag är fonder ett enkelt sätt att få denna tjänst. Enda valet som behöver ske är i vilka fonder som kapitalet ska investeras i. Men även detta går det att få hjälp med – via en fondrobot.

Automatisk diversifiering

Eftersom en fond består av ett flertal olika innehav skapas en automatisk diversifiering. Istället för att äga aktier i ett fåtal företag ägs andelar av fonder vars innehav består av ett stort antal aktier och/eller räntebärande papper.

Enkelt att månadsspara

Det är enklare att månadsspara i fonder än i aktier. Orsaken är aktier måste köpas i hela antal medan det går att köpa andelar i en fond. Därmed kan exempelvis 100 kr investeras i fond varje månad. Eftersom få fonder har fast köp/sälj-avgift kan det även bli billigare än att behöva betala courtage vid varje aktieköp/försäljning.

Automatiskt fondsparande via fondrobot

En fondrobot kan, med en mycket låg förvaltningskostnad, välja ut fonder utifrån din risknivå, önskemål av bransch samt tidshorisont på sparandet. Fondroboten söker upp fonder utifrån personens kriterier och balanserar om portföljande löpande så att önskad risknivå hela tiden följs.

Läs mer om fondrobotar i kapitlet 7 om alternativa investeringar.

Automatisk skatteuträkning

Fondbolagen rapporterar in avyttringar till Skatteverket vilket innebär att någon K4-blankett aldrig behöver fyllas i. Det bästa är däremot att all handel sker inom ett ISK vilket innebär lägre skatt vid eventuell vinst.

3.2

Kostnader för fonder

Det är framförallt förvaltningsavgiften som bör kontrolleras vid fondhandel. Som uträkningar visar längre ner gör avgiften stor skillnad i längden. De avgifter som kan förekomma är:

Köp/Sälj

En del fonder har köp- och/eller säljavgift. Detta är däremot relativt ovanligt i Sverige idag.

Prestationsbaserad avgift

Även prestationsbaserad avgift förekommer även om det är ovanligt. Det kan innebära att en viss procent av avkastningen betalas i avgift. Skulle det inte skapas någon avkastning betalas inte heller något för förvaltningen.

Förvaltningskostnad

Förvaltningskostnaden är en procentuell kostnad som betalas till förvaltaren för det arbete de utför. Det brukar vara ca 0,5 % – 2 % vilket kan låta lågt för att få sitt kapital aktivt förvaltat. Men det är viktigt att söka efter fonder med låg förvaltningskostnad då den totala avgiften blir relativt stor vid en längre tids sparande. Avanza Zero är en av de få fonder som inte har någon förvaltningsavgift.

Samtliga avgifter på fonder är inräknade i fondens kurs. Det är därmed inget som kommer att dras från köpesumman eller betalas i efterhand.

Så mycket tar förvaltningskostnaden:

För att det ska vara enkelt för konsumenter att jämföra olika fonder finns begreppet ”Norman-beloppet”. Det visar hur mycket som betalas i förvaltningskostnad i en fond där 1000 kr sparats per månad i 10 år.

| Förvaltningsavgift | Norman-belopp | Avkastning |

|---|---|---|

| 0 % | 0 kr | 43 264 kr |

| 0,5 % | 4 432 kr | 38 833 kr |

| 1 % | 8 711 kr | 34 553 kr |

| 2,5 % | 20 695 kr | 22 570 kr |

(Källa: Nordnet)

Genom att välja en fond med 0 % i avgift istället för en med 2,5 % i avgift kan alltså avkastningen nästan fördubblas på 10 år.

Vad avgör förvaltningskostnaden?

Det är fondförvaltaren som anger hur hög förvaltningsavgiften ska vara, exempelvis 1,0 %. En del av denna procentuella avgift går däremot till de som erbjuder handel med fonderna så som Avanza, Nordnet och andra aktiemäklare.

Om dessa mäklare inte behåller hela denna andel kan den istället ges tillbaka till spararna. Så resonerar Savr. På detta sätt betalas upp till halva förvaltningsavgiften på fonderna tillbaka. I realitet innebär det lägre förvaltningskostnad för de som spar via Savr.

Det som avgör kostnaden för förvaltning är därmed både fondförvaltarens nivå samt om förmedlare av fonderna tar ut sin provision eller inte.

Olika typer av fonder

Det är tidsperspektivet och accepterad risknivå som avgör om aktiefond eller räntefond ska väljas. De vanligaste fondalternativen är:

Aktiefonder

Aktiefonder måste ha minst 85 % av dess kapital i aktier. Resterande kan vara likvida medel eller räntepapper. Även om det förväntas bli en lågkonjunktur kan inte förvaltarna gå ifrån dessa regler utan måste alltid ha aktier på minst den nivån. Detta innebär att investeringar i aktiefonder bör ske långsiktigt, helst med minst 5 års tidsperspektiv.

Inom aktiefonder finns en rad olika inriktningar så som branschfonder, indexfonder, regionala fonder osv. (Se 3.5 ”Olika typer av aktiefonder”)

Tips! Läs vår kompletta guide om aktiefonder.

Räntefonder

Räntefonder måste ha 100 % av dess kapital i räntebärande värdepapper. Det kan exempelvis vara stats- eller företagsobligationer.

Korta räntefonder (penningmarknadsfonder / likviditetsfonder) består av räntebärande värdepapper med löptid på maximalt 1 år.

Långa räntefonder (obligationsfonder) har därmed över 1 års löptid och innebär lägre risk än de korta räntefonderna.

Beroende på om det är korta eller långa räntefonder skapas därmed olika hög risknivå. Dessutom påverkas risken av i vad investeringar sker i för slags räntebärande värdepapper. Många tror att räntefonder är lika säkert som ränta på ett sparkonto men så är alltså inte fallet.

Tips! Se vår kompletta guide om räntefonder.

Blandfonder

En blandfond har både aktier och räntebärande papper. Reglerna för hur stor del som behöver vara aktier respektive räntebärande papper är olika mellan fonderna. Det kan exempelvis innebära att 40 – 60 % ska vara aktier och 40 – 60 % räntebärande papper samt att detta kan förändras över tid.

I denna kategori hittas även generationsfonder. Dessa fonder är konstruerade utifrån personens ålder och viktar över till mer räntepapper ju närmare pension som personen kommer.

Hedgefonder

Hedgefonder har färre regler att följa än klassiska aktiefonder. Målet är att fonden alltid ska ge avkastning, oavsett vad som sker på aktiemarknaden. Detta genom att investeringar bland annat kan ske i hävstångsinstrument, vilket inte sker i aktiefonder.

Tips! Läs vår guide om de bästa hedgefoderna.

ETF

ETF är en börshandlad fond med ett statiskt innehav som kan bestå av aktier, optioner, valutor, råvaror m.m. Någon förvaltning sker alltså inte av fonden vilket är en orsak till att förvaltningsavgiften blir betydligt lägre än andra fonder. Med ETF är det även möjligt att investera i marknader som annars kan vara svåra att nå via andra fonder.

Tips! Läs vår guide om de bästa ETF:erna.

3.3

Olika typer av aktiefonder

Aktiefonder kan vara allt från mycket breda (globala fonder) till smalt inriktade (ex. Aktiefond Dalarna). Här nämns några exempel på inriktningar. Det finns däremot betydligt fler då fondförvaltarna i princip kan skapa vilken inriktning som helst.

- Indexfond: Fonden försöker följa ett specifikt index. Det kan exempelvis vara OMXS30 likväl som råvaruindex. Ett bra val för den som vill ha bred riskspridning.

- Branschfond: Branschfonder investerar enbart inom en specifik bransch. Det kan exempelvis vara Hälsa, IT, Infrastruktur, Biotech och Fastigheter. Genom att välja en global fond minskas risken som uppstår vid branschinvesteringar inom ett enda land.

- Regionfond: En regionfond investerar brett inom en specifik region. Det kan exempelvis vara Sverigefond, USA-fond eller Afrikafond. Ju större och mer ekonomiskt stabil region desto lägre risk.

- Etiska fonder: En etisk fond följer vissa riktlinjer för denna typ av fonder samt kan sätta upp egna regler som ska efterföljas vid investeringar. Det kan exempelvis innebära att aldrig investerings sker i tobaksbolag, oljebolag eller spelbolag. Fonderna är märkta med M/E vilket står för miljö och etik. Vilka aktier som innehavet får bestå av kan avgöras av positiva kriterier (måste vara uppfyllda) eller negativa kriterier (får inte vara uppfyllda).

- Småbolagsfonder: Småbolagsfonder investerar enbart i bolag upp till en viss storlek. Målet är att välja ut företag som har god tillväxtpotential.

- Ideella fonder: En del av avkastningen som fonden skapar ges till ett välgörande ändamål.

- Fond i fond: En fond i fond skapar extra diversifiering genom att fonden äger andelar i ett flertal andra fonder.

3.4

Investera i fonder

Fonder för nybörjare – Så här hittar du de bästa fonderna:

Investering i fonder kan ske via de flesta banker och aktiemäklare. Många väljer att månadsspara för att därmed automatisera och diversifiera sitt sparande.

Månadsspara i fonder

Att månadsspara i fonder är ett enkelt sätt att automatisera sitt långsiktiga sparande. En gång per månad köps fondandelar för en förutbestämd summa. Med ett långsiktigt sparande och regelbundna köp kommer risken minimeras att köpen sker på allra högsta nivån.

Bland de mest köpta fonderna hos Avanza finns främst breda globala fonder och indexfonder vilket är ett sätt att ytterligare minska risknivån i sparandet.

Månadsspara via egenvalda fonder

Välj vilka fonder som investering ska ske i. Vid information om fonden går det generellt att välja månadssparande där beloppet väljs. Pengarna kommer då att dras från likvida medel på kontot (ISK, Kapitalförsäkring, Aktie- och fonddepå). Det är därmed viktigt att även skapa en regelbunden överföring från sitt personkonto till detta investeringskonto.

Månadsspara = Sprid riskerna genom att köpa på olika kursnivåer

Månadsspara via fondrobot

Att fondspara via fondrobot blir allt mer populärt. Genom att sätta upp regler gällande exempelvis risk, branscher och sparhorisont kommer fondroboten att presentera passande fonder. Dessutom kan roboten sälja/köpa fondandelar så att portföljen alltid har önskad risknivå och vikt mot specifika marknader. Ett enkelt sätt att automatisera sitt fondsparande.

Tips! Läs mer i vår kompletta guide om fondrobotar.

3.5

Vilka är de bästa fonderna?

Vilken fond som är bäst att investera i beror på vilket tidsperspektiv som sparandet har, accepterad risknivå samt om det finns önskemål om bransch eller område. Det finns däremot vissa generella faktorer att kontrollera för att hitta de bästa fonderna.

Se även de mest populära fonderna hos Avanza längre ner.

Tidsperspektivet

Behöver fondandelarna kunna säljas inom ett par år? Välj en fond med mycket låg risk, exempelvis obligationsfonder. Är det längre tidsperspektiv kan blandfonder eller aktiefonder väljas. Ska sparande ske till pensionen är generationsfonder fördelaktiga – vilka viktar innehavet efter din ålder.

Indexfonder

Indexfonder har generellt låg förvaltningsavgift och bred riskspridning. En bra bas i portföljen för dig som inte aktivt vill ändra ditt innehav över en längre tid.

Sprid riskerna

Det allra viktigaste är att sprida risken. Det kan ske genom att investera i fonder i olika länder och marknader. Även här är därmed indexfonder mycket fördelaktiga.

Risknivå

Kan du acceptera kraftiga nedgångar utan att lida ekonomiskt av detta? Se på fondernas utveckling under senaste åren, via diagram, för att förstå vilken volatilitet som den har. Kraftiga svängningar innebär högre risk. Högre risk innebär även möjlighet till högre avkastning.

Låga avgifter

Vid långsiktiga investeringar är låga avgifter mycket viktigt. Även om du inte ska investera 1 miljon kronor blir det ändå mycket pengar i slutändan. Om en fond har förvaltningsavgift på 2,72 % kommer 67 % av insatt kapital gå till avgifter under en 40-års period! (Källa: Pensionsmyndigheten.se)

Betyg från Morningstar

Morningstar är ett av de största företagen som betygsätter fonder. Det sker bland annat utifrån historisk avkastning i förhållande till risk och jämförelseindex. Genom att se på antal stjärnor från Morningstar ges indikation på vilka fonder som är bättre/sämre inom den specifika branschen/regionen.

Är billiga fonder bäst:

3.6

Tidigare bäst presterande fonder

Här presenteras de bästa fonderna utifrån historisk avkastning under åren 2016 – 2020. Detta med tre internationella fonder samt en svensk. Utöver att ha presterar bra under tidsperioden nämnd ovan är det dessutom populära fonder att äga bland småsparare.

Bäst fonder 5 år

- Swedbank Robur Ny Teknik A – 327 %: Aktiefond som investerar i nordiska små och medelstora bolag inom tekniksektorn. Det kan exempelvis ske inom sektorer som IT/telekommunikation, miljöteknik och industriteknik. Minst 60 % måste investeras inom den nordiska marknaden. Derivatinstrument kan användas för att optimera avkastningen.

- BGF World Technology A2 USD – 313 %: Aktiefond där minst 70 % av innehavet ska vara inom tekniksektorn. Investerar globalt men med övervikt mot USA. Bland innehavet finns exempelvis Apple, Microsoft, Amazon och Tencent. Störst inriktning är mjukvara.

- MS INVF US Growth A – 306 %: Fond som investerar på den nordamerikanska marknaden. Framförallt sker investering i tillväxtinriktade stamaktier i storföretag. I viss begränsad omfattning kan investeringar ske utländska företag. Har bland annat stort innehav i Shopify, Spotify, Amazon och Zoom.

- JPM US Technology A USD – 297 %: Aktiefond med investeringar mot tekniksektorn där innehavet både består av stora teknikföretag samt mindre med stor tillväxtpotential. Företagen ska vara verksamma i USA – men kan ha säte i annat land. Därmed är över 90 % av innehavet från USA. Bland annat består innehavet av Tesla, Advanced Micro Devices och Synopsis.

(Källa: fondmarknaden.se)

3.7

Populära fonder hos Avanza

- Avanza Zero – En av de få fonder som är helt utan förvaltningsavgift. Är en passivt förvaltad indexfond som följer SIX30RX-index. Har 4/5 i betyg av Morningstar. Är framförallt populär tack vare att den inte har någon avgift.

- Spiltan Aktiefond Investmentbolag – Aktiefond med investeringar i svenska investmentbolag. Skapar därmed en bred diversifiering i portföljen till ett lågt pris (0,2 % i förvaltningsavgift). Har 4/5 i betyg av Morningstar.

- Avanza Global – En global aktiefond med över 1500 olika värdepapper. Är en s.k matarfond dvs. minst 85 % är investerat i andra fonder. Har mycket låg förvaltningsavgift (0,05 %). Har 4/5 i betyg av Morningstar.

- Länsförsäkringar Global Index – En aktiefond som försöker följa MSCI World Total Return. Förvaltningsavgiften är 0,2 % och fonden har betyg 4/5 hos Morningstar.

- Swedbank Robur Access Asien A – En indexnära aktiefond med investeringar i Asien, exklusive Japan. Innehavet försöker följa sammansättning av MSCI AC Asia Ex Japan Net index. Fonden har en förvaltningsavgift på 0.20 % och har fått ett betyg på 3/5 hos Morningstar.

Som visas ovan är det vanligt med fonder där risken sprids över flera marknader och förvaltningsavgiften är låg.

Tips! Läs vår kompletta guide om att investera i fonder.

KAPITEL 4

Guld & Råvaror

Att investera i guld, och andra råvaror, kan både ske utifrån spekulation och som hedge till annat innehav i investeringsportföljen. Via aktier eller certifikat är det idag möjligt att investera pengar i allt från guld och silver till bomull och vete.

Oavsett råvara kan investering ske på ett liknande sätt. Däremot skiljer sig guld från andra råvaror på ett flertal punkter. Guldet ses exempelvis som värdebevarare och går ofta upp i värde vid börsoro. Detta medan vissa andra råvaror går ner då investerare förväntar sig sämre ekonomiska tider.

4.1

Investera i guld

Guld har historiskt sett varit en god investering, inte minst när oro på aktiemarknaden uppstått. Till skillnad mot andra råvaror ses guld som ”en säker investering”. Det går självklart att investera utifrån en spekulation att priset kommer att gå upp på kort sikt.

Många köper dock guld som en långsiktig investering och för att skapa riskspridning i portföljen. Det finns alltså stora skillnader i att investera i guld mot att investera i andra råvaror.

Tips! Läs vår kompletta guide om att investera i guld.

Därför är Guld en bra riskspridning:

Riskvarning: Alla investeringar medför risk, och historisk avkastning är ingen garanti för framtida resultat.

4.2

Investera i silver

Silver och guld är de två råvaror som enklast kan köpas via fysiska tillgångar. Användningsområdet för ädelmetallen ökar och värdeutvecklingen har varit kraftig under 2000-talet. Som lägst har priset varit nere på ca 4300 och högst 47 500.

Silver har ofta större volatilitet än guld och följer ofta guldpriset. När guldpriset går upp – går silverpriset upp ännu mer och när guld går ner – går silverpriset ner ännu mer. Om du ska investera i silver eller guld brukar inte vara ett avgörande beslut. Det finns däremot inte någon exakt korrelation mellan råvarorna men historiskt sett brukar dom gå upp och ner ungefär samtidigt.

Tips! Läs vår kompletta guide om att investera i silver.

4.3

Investera i skog

Stabil avkastning och låg risk sammanfattar investeringar i skog. Investering kan ske direkt i skogsfastigheter eller via aktier och fonder.

Vid investering i skogsfastigheter sker detta generellt med mycket lång investeringshorisont. Funderar du på att investera i skog? Det enklaste, och vanligaste, sättet är att köpa aktier i skogsföretag som på olika sätt exponeras mot skogsindustrin. Bland svenska aktier finns exempelvis Holmen, SCA och Stora Enso.

SCA är Europas största skogsägare och även Holmen har ett mycket stort skogsinnehav. Stora Enso har också skogsinnehav och producerar produkter av papper och papp.

Tips! Läs vår guide om de bästa skogsaktierna.

4.4

Så investerar du i råvaror

Hur vill du investera i råvaror? Genom att äga dem fysiskt, genom att följa värdet via certifikat eller via aktier i bolag inom branschen? Det finns olika fördelar med de olika vägarna.

Fysisk tillgång

Det är få råvaror där investering kan ske i den fysiska tillgången. Främst sker detta i guld och silver – men även skog. Via guldhandlare går det att köpa ”minitackor” i olika karat varpå dessa sedan kan säljas tillbaka vid högre värdering.

Exempel: LibertySilver, BullionVault, Guldcentalen

Aktier

Ett alternativ är att investera i råvaruaktier där de underliggande företagen utvinner, förädlar eller på annat sätt hanterar råvaror. Här är det viktigt att se på vilken verksamhet företaget har och hur de skulle påverkas av ett ökat pris på en specifik råvara. Genom att investera i aktier sker investering i företagets ekonomiska utveckling – vilket inte alltid måste följa råvaruprisets utveckling.

Exempel: Orrön Energy (olja), Kopy Goldfields (guld), Equinor (olja & gas), Outokumpu (metaller), Holmen (Skog)

Råvarufonder

För att skapa en automatisk diversifiering, samt överlåta valet av aktier till fondförvaltare, kan investering i råvarufonder väljas. Fonden kan vara inriktad mot en specifik råvara eller vara bred med investeringar i företag inom flera olika råvarubranscher.

Ett exempel är Handelsbankens råvarufond som följer ett index av 15 underliggande råvaror som exempelvis råolja, aluminium, griskött och kaffe. Varje år viktas fonden om utifrån värdet på innehavet av de olika råvarorna.

Exempel: JPM Global Natural Resources A Euro, BGF World Mining A2, CPR Invest Global Gold Mines A USD Acc

ETF

ETF (börshandlad fond) är en fond som antingen äger fysisk råvara alternativt certifikat som följer råvarans värde (syntetisk fond). Att investera i ETF är ett billigt och enkelt sätt att investera i en korg av vissa råvaror. Det som främst skiljer ETF mot en klassisk fond är att innehavet inte ändras över tid samt att köp/sälj kan ske under börsens öppettider, likt en aktie.

Exempel: iShares Silver Trust, DB Agriculture Fund, United States Oil Fund

Mini-future / CFD

Mini-future har samma funktion som en future men erbjuds till mindre belopp. Fördelen med dessa är att de kan tecknas för köp- eller säljpositioner samt att de kan handlas med hävstång. Vid stark tro på positiv värdeutveckling kan exempelvis en mini-future (lång) tecknas med x10 hävstång. Därmed kommer värdet öka 10 gånger mer än vad råvaran ökar.

Även med CFD går det att gå lång/kort samt handla med hävstång. Fördelen med dessa är att lägre investeringsbelopp krävs än vid mini-future.

Exempel: Mini L Guld Nordnet 50 (Nordnet), CFD Gold (eToro)

Optioner

Med optioner tecknas rätten att köpa/sälja guld till en viss nivå, på ett visst datum. Export/import-företag kan därmed exempelvis använda optioner för att säkerställa inköp till vissa nivåer i framtiden. Optioner rekommenderas enbart till personer som är väl insatta i värdepappershandel.

Exempel: IG Markets olika guldoptioner

4.5

Varför investera i råvaror?

Därför ska du investera i råvaror:

Säker investering vid börsoro

Guld, och till viss del även silver, har under en mycket lång tid ansetts vara en ”säker investering”. I tider av nedgångar på börsen söker sig fler investerare till guldet för att minska portföljens risknivå. Investeringar i guld och silver sker även för att kompensera eventuell inflation.

Hedge

Investeringar i råvaror kan även ske som hedge mot annat innehav i portföljen. Företag som är beroende av olja kommer påverkas ekonomiskt negativt vid ett högre oljepris. Genom att även investera i olja kan därmed en hedge skapas mot aktieinvesteringen. Guld används även som allmän hedge vid börsoro och vikande kurser (se ovan).

Råvarupriset är inte knutet till ett företag

Vid investering i aktier i råvaruföretag krävs en positiv utveckling av företaget för att aktien ska öka i värde. Genom att istället investera i råvaran kan en tydligare exponering ske mot den varpå företagsrisken minskar. Behovet av råvaror finns alltid. Däremot går priset i cykler. Genom att förstå dessa cyklar kan bättre investeringar ske.

KAPITEL 5

Kryptovalutor

”Bitcoin is a techno tour de force.” – Bill Gates

Den första kryptovalutan, Bitcoin, uppfanns av Satoshi Nakamoto år 2009. Valutan bygger på blockkedjeteknik, vilket kortfattat innebär att ett nätverk av datorer uppdaterar blockkedjan utifrån de transaktioner som sker.

Värdet på kryptovalutor sätts enbart av utbud och efterfrågan. Det är därmed investerare och användare som påverkar dess pris. Då valutan är decentraliserad kan inte myndigheter påverka dess värde eller dess inflation. Idag är Bitcoin bara en av flera tusen kryptovalutor som finns tillgängliga att investera i.

Marknaden har mycket hög volatilitet och det är inte ovanligt med kursförändringar på 10 – 15 % över några dagar på de större valutorna och betydligt mer på de mindre.

Tips! Läs vår kompletta guide om bitcoin.

Bitcoinexperten Ludvig Öberg om fenomenet kryptovaluta:

5.1

Vad är kryptovalutor?

En kryptovaluta är en digital valuta där varje transaktion registreras på en blockkedja. En blockkedja kan förenklat liknas med ett nätverk av datorer som tillsammans ser till att alla transaktioner sker på ett korrekt sätt. Transaktioner kan därmed ske autonomt och därmed behövs varken bank eller ett företag – vilket tidigare alltid krävts för digital överföring av valutor.

Kryptovalutor är helt digitala, utan nationstillhörighet och kan ha en rad olika funktioner och användningsområden. Då valutans egenskaper är programmerad i dess kod kan exempelvis inflation, distribution och funktion vara väldigt olika.

Exempel på kryptovalutor:

- Bitcoin – Den första och största kryptovalutan. Används både som betalningsmedel och som tradingpar, dvs. är den valuta som kan växlas till alla andra valutor via olika handelsplatser.

- Ether – Ether är valutan som används inom plattformen Ethereum som grundades 2015. Plattformens mål är att låta användarna exempelvis kunna skapa smarta kontrakt, egna valutor och appar (dApps). Kryptovalutan är inte primärt ett betalningsmedel mellan olika personer utan används för att säkerställa nätverkets funktioner och transaktioner. Flera hundra kryptovalutor använder Ethereums nätverk.

- Binance Coin – Binance Coin är skapat av världens största handelsplats för kryptovalutor, Binance. Genom att använda Binance Coin för att betala tradingavgifter på Binance betalas en lägre avgift. Värdet på denna valuta kommer därmed öka om större handelsvolymer uppstår hos Binance.

- Dash – Dash är en valuta med målet att vara ett enkelt, användarvänligt och snabbt betalningsmedel. Används bland annat i vissa sydamerikanska länder som komplement till nationell valuta.

- USDC – Ur en s.k stablecoin. Det betyder att värdet på denna valuta följer en underliggande tillgång. I detta fall USD. Värdet på en USD och en USDC ska alltså vara extremt lika. Valutan används både som betalningsmedel och som likvida medel på börser.

Tips! Läs vår kompletta guide om kryptovaluta.

5.2

Investera i kryptovaluta

Funderar du på att investera pengar i kryptovaluta? Vid investering i kryptovalutor finns valet att antingen köpa certifikat som följer den valda kryptovalutans värde alternativt investera i riktig kryptovaluta. För de som enbart vill investera, och inte har någon anledning att använda kryptovalutan på annat sätt, har certifikat flera fördelar.

Köpa certifikat eller riktig kryptovaluta?

Ett certifikat för Bitcoin, eller annan kryptovaluta, följer värdet på den underliggande tillgången. Går Bitcoin upp 3 % en dag kommer även värdet på certifikatet ökat 3 %. På detta sätt kan exponering ske mot kryptovalutor utan att äga dem själv.

Att investera i riktig kryptovaluta innebär istället att du äger tillgången och kan använda den som betalningsmedel, skicka till andra personer samt växla till ett mycket stort antal valutor.

Enklast – Certifikat via exempelvis Avanza

Att köpa certifikat är betydligt enklare än att köpa riktiga kryptovalutor. Bland annat har både Avanza och Nordnet Bitcoin XBT. Ett certifikat som procentuellt följer Bitcoins kursrörelse. Via exempelvis IG Market kan investering ske i CFD som följer kryptovalutans värde. Med CFD går det även att välja hävstång samt gå kort eller lång.

ISK & Deklaration – Certifikat underlättar

Certifikat kan ofta handlas inom ett ISK vilket både underlättar deklaration och minskar vinstskatten. Vid handel med CFD rapporterar en del handelsplatser in all information automatiskt till Skatteverket. Oavsett så sker handel alltid mot SEK/USD/EURO vilket underlättar uträkning av vinstskatt.

Om du istället köper/säljer riktig kryptovaluta är du tvungen att bokföra varje transaktion och räkna ut eventuell kapitalvinst. Detta är betydligt krångligare när handel sker i par mellan två kryptovalutor än när det sker mot fiat (nationell valuta).

Utbud – Kryptovalutor ger betydligt större tillgång

Även om utbudet ökar så erbjuds det långt ifrån lika många certifikat som det finns kryptovalutor. Under 2023 erbjöd de större handelsplatserna över 20 certifikat i kryptovalutor medan det på Coinbase gick att investera i närmare 250 kryptovalutor och på Binance över 350. År 2023 fanns det över 20 000 olika kryptovalutor.

De-Fi – Kryptovalutor ger tillgång till finansiella tjänster

De-fi (decentraliserad finans) är tjänster inom blockkedjetekniken som kan användas av de personer som äger riktig kryptovaluta. Det går exempelvis att få ränta på kapitalet via P2P-lån eller agera market maker på decentraliserade handelsplatser. På detta sätt går det att både tjäna pengar på värdeuppgång samtidigt som ränta eller avkastning ges på investerat kapital.

Säkerhet – Ditt eller mäklarens ansvar?

Med egna kryptovalutor har du hela ansvaret för säkerheten och hantering av dina coins/tokens. Skulle du ha dem på en handelsplats som blir hackad, eller om du skickar till fel adress, kan du förlora hela beloppet. Det finns ingen att vända sig till för att få hjälp.

Investerar du i certifikat finns enbart risken att emittenten (utgivaren av certifikaten) går i konkurs. Genom att välja stora och etablerade mäklare är risken därmed minimal.

Fork / Airdrops – Via egen kryptovaluta

Ett populärt sätt att skapa intresse för nya kryptovalutor är s.k. airdrops. Med andra ord att gratis valuta fördelas ut till alla som anmäler sin publika adress. Att ta del av dessa är alltså enbart möjligt om du äger riktiga kryptovalutor och därmed har tillgång till dessa adresser. Detsamma gäller forkar (delning av källkoden till två valutor) vilket främst ges tillgång till med riktig kryptovaluta.

5.3

Köpa Bitcoin

Det säkraste sättet att köpa Bitcoin är via någon av de stora kryptobörserna. I Sverige finns ett par aktörer men det är även möjligt att registrera sig på någon av de internationellt stora börserna så som exempelvis Coinbase, Binance eller Kraken. Om du vill köpa bitcoin har vi inkluderat en video-guide.

Köpa Bitcoin på 5 minuter (Visa/Mastercard):

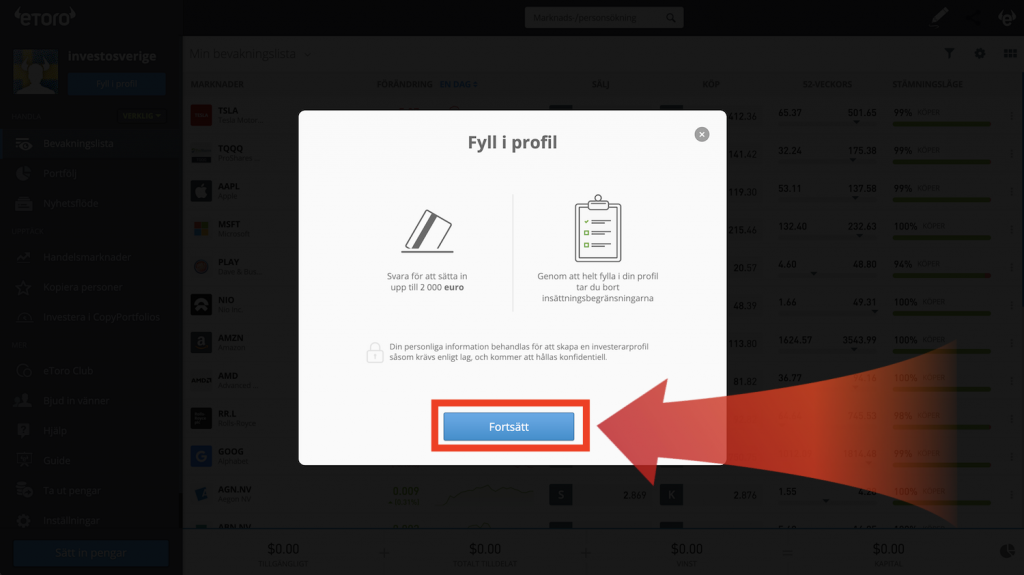

1. Verifiering

Innan köp kan ske behöver du verifiera vem du är via exempelvis BankID, bild på körkort eller webcamera. Eftersom börserna som säljer Bitcoin, och andra kryptovalutor, hanterar nationell valuta krävs identifiering av deras kunder via KYC (Know Your Costumer).

På börser där Bitcoin växlas mot andra kryptovalutor, dvs inte mot nationell valuta (fiat), krävs däremot inte KYC.

I Sverige finns det några handelsplatser, men många väljer amerikanska Coinbase som har betydligt fler coins och bättre växelkurser.

Fiat = Nationell valuta så som SEK, USD, EURO

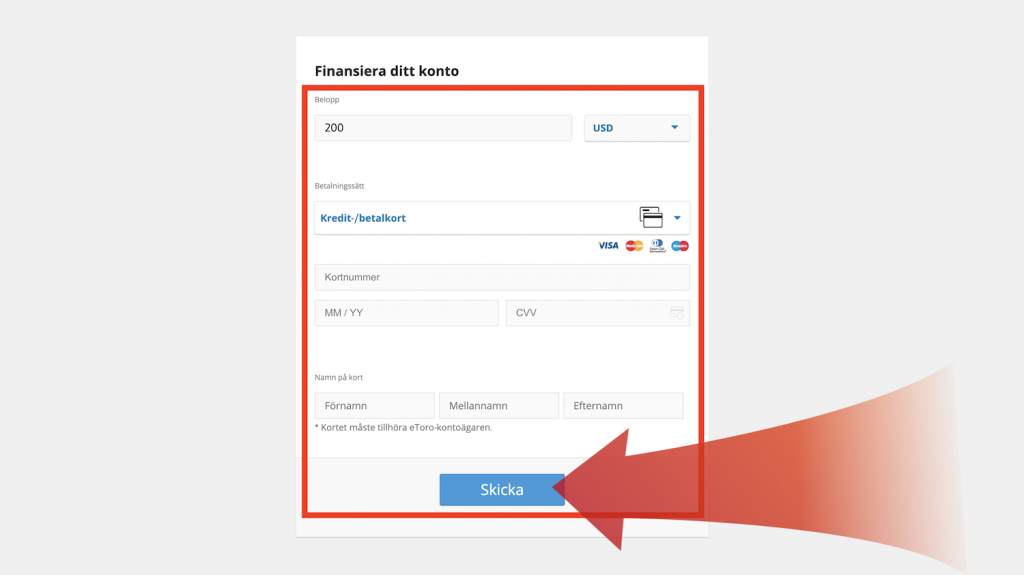

2. Betalning

Hos svenska företag kan betalning ske med Swish, kortbetalning eller banköverföring. Vissa utländska börser kan även ta emot betalning via Neteller, PayPal och andra digitala plånböcker.

3. Användning

Efter att betalning genomförts kommer Bitcoin, eller den valuta som köpts, visas i din wallet/plånbok. Därifrån kan de sedan skickas till annan adress, börs eller butik som accepterar Bitcoin.

Köpa andra kryptovalutor

Bitcoin är inte bara den största kryptovalutan utan även den som alla andra valutor kan växlas mot. De allra flesta tjänster på nätet som accepterar kryptovalutor accepterar Bitcoin och ett par andra kryptovalutor. Därmed kan Bitcoin sägas vara ”stammen” inom handeln med krypto.

Med Bitcoin kan sedan andra mindre valutor köpas via en rad olika handelsplatser, automatiska växlingsfunktioner (swap-tjänster) samt andra tjänster.

5.4

Säker handel med kryptovalutor

Kryptovalutor är en tillgång som är till stor del är oreglerad vilket även innebär betydligt större risk för bedrägerier än vid handel med aktier, fonder och reglerade värdepapper.

Det är mycket viktigt att handel enbart sker på handelsplatser som trovärdiga. Men även då finns risker.

Använd gärna hardwallet

En hardwallet är en fysisk enhet där de privata nycklarna hålls åtskilda från internet. Bland annat kan dessa köpas från Ledger och Trezor. Därmed tas risken bort för att innehavet ska stjälas via ett dataintrång på en börs eller liknande.

Använd enbart kända börser

Varje år genomförs ett stort antal försök till stölder av de tillgångar som finns på kryptobörserna. En del har till och med behövt lägga ner verksamheten efter att så kallade hackers lyckats ta tillgångarna.

Det är alltså mycket viktigt att enbart handla via stora, etablerade och säkra kryptobörser. Det är även enbart dessa vi väljer att nämna på denna webbplats.

Skicka mindre summor i början

Känner du dig osäker på hur blockkedjor fungerar? Börja i så fall med att skicka en mindre summa först för att se att de hamnar rätt.

Prata aldrig med okända rådgivare!

Så kallade ”Bitcoin-bedrägerier” ökar kraftigt och flera svenskar har förlorat stora belopp. I de flesta fallen har offren blivit uppringda av okända rådgivare som sedan fått offren att investera på falska handelsplatser. Lita aldrig på någon som ringer dig och vill erbjuda kryptohandel, ge aldrig ut koder till okända och investera bara i det du själv förstår!

Tips! Lär dig mer om kryptovaluta

Vill du lära dig mer om kryptovalutor? Besök vår andra webbplats CryptoRunner, Sveriges största sajt om kryptovalutor.

KAPITEL 6

Fastigheter

Fördelarna med att investera i fastigheter är den begränsade risken. Det kommer alltid att finnas ett behov av lägenheter, kontor och lagerlokaler. Historiskt har dessa investeringar även gett mycket god avkastning i förhållande till dess risk. Men även här finns risker – finanskrisen 2007-2008 är ett exempel på vad som kan hända när en fastighetsbubbla spricker.

6.1

Investera i fastigheter

För privatpersoner är investering i fastigheter via aktier i fastighetsbolag det vanligaste alternativet. Men det finns även andra vägar som exempelvis fastighetslån, obligationer och preferensaktier.

Vad som bör väljas beror delvis på risknivå, förväntad avkastning och kunskap om investeringsalternativet. Välj enbart alternativ som du förstår dig på.

Fastigheter

Det svåraste sättet att investera i fastigheter är att köpa och förvalta dem själv. Det krävs mycket goda kunskaper om inom skattejuridik, värdering och förvaltning. För privatpersoner som vill investera direkt i fastigheter finns investeringsrådgivare och fastighetsbolag som kan hjälpa till.

Fastighetslån

Via låneplattformar såsom Tessin och Kameo kan investeringar ske i fastighetslån. På dessa plattformar presenterar företag de fastighetsprojekt de vill låna pengar till. Det kan därmed vara allt från att bygga stora lagerlokaler till att omvandla råvindar till lägenheter.

Vid varje lån presenteras ett riskbetyg, ränta samt hur stora belopp som företaget totalt behöver låna. Risken med fastighetslån är kreditrisken, dvs att företaget inte kan återbetala lånet och i värsta fall går i konkurs. Därmed kan hela lånebeloppet gå förlorat. Genom att diversifiera sin låneportfölj och teckna mindre andelar i flera olika lån minskas kreditrisken. Fördelen med fastighetslån är att en stabil avkastning (5 – 15 %) ges över lånets löptid.

Exempel: Tessin, Kameo

Lär dig mer hur Tessin fungerar här:

Fastighetsräntefond

En fastighetsräntefond är en fond som uteslutande investerar i fastighetsrelaterade lån. Genom att investera i fonden skapar diversifiering samt möjlighet att investera i fastighetslån inom ett ISK. När investering sker direkt i fastighetslån (se rubriken ovan) kan detta inte ske inom ett ISK.

Exempel: Tessins Fastighetsräntefond

Aktier i fastighetsbolag

Det enklaste sättet att investera i fastigheter är att köpa fastighetsaktier. Det som skiljer mellan dessa är bland annat vilka slags fastigheter som företaget investerar i, var i Sverige som investering sker samt storlek på fastighetsbeståndet. Utöver värdeökning erbjuder även många fastighetsbolag en god direktavkastning.

Exempel: Hufvudstaden, Wallenstam, Sagax

Tips! Läs vår guide om de bästa fastighetsaktierna.

Preferensaktier i fastighetsbolag

En preferensaktie ger, till skillnad mot ordinarie aktie, generellt en fast summa i aktieutdelning varje år. Preferensaktierna har även förtur vilket innebär att utdelning först måste ske via dessa innan utdelning får ske på ordinarie aktier. Efter löptiden löser företaget in dem mot ett förutbestämt pris vilket innebär att preferensaktier tecknas för att få en fast avkastning – inte för att öka i värde över tid.

Exempel: NP3 Fastigheter Pref, Heimstaden Pref, Corem Property Group Pref

Fastighetsfonder

En fastighetsfond består av en ”korg” av flera olika fastighetsaktier. Som med de flesta fonder innebär det en aktiv förvaltning av personer som är mycket väl insatta i fastighetsbranschen samtidigt som en bred riskspridning skapas. Det kan vara ett alternativ för dig som vill ha exponering mot fastighetsmarknaden utan att du själv vill avgöra vilka specifika aktier som är köpvärda.

Nackdelen med fastighetsfonder är att de främst är riktade mot den nordiska marknaden. Önskas en mer internationell exponering kan fonder från ett av världens största fondbolag, Vanguard, väljas. Fonder som har internationell exponering brukar namnges med REIT vilket står för Real Estate Investment Trust.

Exempel: SEB Fastighetsfond Norden, Carnegie Fastighetsfond Norden, Länsförsäkringar Fastighetsfond.

Fastighetsobligationer

Företag som söker kapital kan antingen låna eller sälja preferensaktier alternativt obligationer. Fastighetsobligationer innebär därmed att företaget får kapital och för detta betalar en viss ränta. När obligationen löper ut får du därmed tillbaka investerat belopp plus den avtalade räntan. Fastighetsobligationer kan därmed ses som ett alternativ till företagslån.

Obligationerna köps/säljs via aktiemäklare under hela löptiden. Värdeförändringar sker framförallt utifrån vilken ränta som går att få på andra räntebärande investeringar.

Avkastningen på fastighetsobligationer beror på risknivå (kreditrisk). Ju större risk det är att företaget går i konkurs desto högre ränta måste de erbjuda. Obligationer med lägst ränta brukar ha ca 3 % i ränta per år.

6.2

Fördelar med att investera i fastigheter

Att investera i fastigheter innebär historiskt sett en god och stabil avkastning. Investeringar i dessa företag kan exempelvis användas för att diversifiera och minska risken i en portfölj.

- Förutsägbart och regelbundet – Fastighetsbolag har generellt en förutsägbar och regelbunden intäkt. Många skriver långa avtal med hyresgästerna vilket innebär att intäkterna är säkrade upp till flera år. Därmed påverkas dessa företag mindre kortsiktigt av olika politiska beslut eller konjunkturer.

- Flera bolag har hög utdelning – Många större fastighetsbolag har betydligt högre utdelning än genomsnittet av företag på börsen. Dessutom har ett flertal ökat utdelningen år från år vilket därmed tyder på ett sunt och växande företag. Bland dessa hittas exempelvis Hufvudstaden, Castellum och Fabege. Både Hufvudstaden och Castellum har höjt utdelningen under de senaste 20 åren.

6.3

Substansrabatt / Substanspremie

Ett sätt att värdera fastighetsbolag är att se på dess substansvärde och jämföra mot dess aktiekurs. Med substansvärde menas värdet på bolagets totala fastighetsbestånd. Denna summa delas sedan med antalet aktier.

Om värdet är högre än aktiekursen innebär det att bolaget köps med substansrabatt. Med andra ord att värdet av tillgångarna är högre än värdet av aktiernas totala värde.

Om värdet är lägre än aktiekursen innebär det att bolaget köps med substanspremie. Det kan ske om förväntningar finns på att företaget kommer att utvecklas ekonomiskt positivt i framtiden.

Tips! Läs vår kompletta guide om att investera i fastigheter.

KAPITEL 7

Alternativa investeringar

Med ”alternativa investeringar” menas investeringar som sker i värdepapper eller tjänster som inte är lika etablerade som aktier, fonder och sparkonton. De allra flesta i Sverige har ett sparande i aktier eller fonder genom exempelvis pensionssystemet men betydligt färre investerar i optioner, obligationer eller onoterade företag.

Bortsett från P2P-lån kräver alternativa investeringar en högre grad av kunskap och/eller intresse än vid traditionella investeringar.

7.1

Investera i ETF:er

ETF (Exchange Traded Fund) är en fond som handlas över börsen, likt en aktie. Det är därmed möjligt att själv sätta köp- och säljkurser, använda stop-loss samt genomföra flera transaktioner per dag på olika kursnivåer.

Fördelarna med ETF är att de har lägre förvaltningskostnad samt att det går att investera i både köp- och säljpositioner. Det finns därmed ETF:er vars innehav ökar i värde när börsindex går ner och vice versa. Dessutom kan ofta en ETF handlas med hävstång, vilket inte är vanligt med fonder.

Fysisk ETF är en ETF där fonden består av fysiska tillgångar exempelvis aktier, guld och optioner. Detta till skillnad mot Syntetisk ETF där fonden består av derivat och certifikat som följer dessa tillgångars värde. Bägge förväntas däremot att utvecklas på samma sätt, förutsatt att exponeringen mot tillgångarna är lika.

Handel i ETF kan genomföras både hos Avanza, Nordnet och IG Market

Tips! Läs vår kompletta guide om de bästa ETF:erna.

7.2

Investera i onoterade företag

Med onoterade bolag menas att de inte finns noterade (listade) på någon börs. Det handlar därmed om mindre aktiebolag som antingen aktivt valt att stå utanför börsen alternativt inte kan uppfylla de krav som ställs för att bli listad.

Enklaste vägen att investera i onoterade företag är att skapa konto hos någon av de plattformar som erbjuder denna handel. Varje företag, som vill sälja aktier via plattformen, presenteras utifrån ekonomi, verksamhet och planer på expansion. I jämförelse mot aktier på börsen finns däremot en mindre mängd information att ta del av innan investeringsbeslut kan tas.

Det är även möjligt att kontakta personer som har aktier i det onoterade företaget och genomföra ett köp. Ni kommer då överens om pris och genomför transaktionen av aktierna manuellt.

Fördelarna med onoterade företag är möjligheten till hög avkastning utifrån tillväxtpotentialen. Nackdelen är den betydligt högre risken samt att handel enbart sker vid ett par tillfällen per år.

Handel i onoterade företag kan ske via Pepins.

Så här fungerar Pepins för dig som investerare:

Tips! Läs vår kompletta guide om att investera i onoterade bolag.

7.3

Investera i obligationer

Obligationer är ett lån som återbetalas med nominellt värde samt årlig kupongränta. Summan återbetalas på obligationens förfallodag. Det är främst vilken som är utfärdare av obligationen som påverkar dess räntenivå.

Fördelen med obligationer är att de har en fast avkastning och är en trygg investering. Handel kan ske med dem under hela löptiden och generellt ökar värdet om styrräntan sänks. Detta utifrån att den fasta räntan som obligationen erbjuder då blir mer attraktiv.

De tre vanligaste obligationerna är:

- Statsobligationer – ges ut av staten och är därmed de säkraste obligationerna. De har även lägst ränta.

- Företagsobligationer – är obligationer som ges ut av företag som behöver låna pengar. Beroende på företagets kreditvärdighet erbjuds olika hög nivå på ränta.

- Premieobligationer – ges ut av staten (Riksgälden). Till skillnad mot statsobligationer så får däremot inte alla samma avkastning. Istället samlas all ränta i en pott som sedan lottas ut, med olika summor, till de som äger obligationerna. Alla får alltså tillbaka insatta kapital – men alla får inte kupongräntan. Riksgälden har slutet sälja premieobligationer, den sista utestående premieobligationen ”14:2” återbetalades den 2 december 2021.

Fördelen med obligationer är att de kan användas för riskspridning samt för att få god avkastning i tider då börsen förväntas gå ner.

Handel i obligationer kan ske hos Avanza, Nordnet och samtliga större banker.

Tips! Läs vår guide om köpa och investera i obligationer.

7.4

Investera i fondrobotar

Fondrobot är en tjänst som automatiskt fördelar ditt investerade kapital i fonder utifrån dina val av bland annat risk, bransch och region. Roboten kan även balansera om innehavet så att dina kriterier gällande sparandet uppfylls.

Första steget är att fylla i en enkät kring din sparhorisont, ålder, risk och övriga åsikter om sparandet. Därefter kommer roboten att presentera fonder som passar utifrån dessa kriterier. Valet kan sedan anpassas innan roboten aktiveras.

Fördelen med fondrobotar är att de automatiserar investeringarna och justerar portföljen så att bland annat risknivån hålls på önskad nivå. Ett billigt, enkelt och objektivt sätt att förvalta fondportföljen. Nackdelen är kostnaden som ligger på ca 0,25 – 0,50 % i förvaltningsavgift.

Fondrobot är alltså en tjänst – inte någon tillgång som investering sker i. Däremot är det en smidig tjänst för att enklare diversifiera sitt fondsparande.

Fondrobotar erbjuds bland annat av Opti, Lysa, Nordnet, Avanza och Fundler. Du får 50% rabatt på Optis förvaltningsavgift under ett kvartal när du använder koden ”INVESTORUNNER”.

Bästa fondroboterna – Sparande som sköter sig självt:

Tips! Läs vår kompletta guide om fondrobotar.

7.5

Investera i P2P-lån / P2B-lån

Att investera i P2P-lån innebär att kapital lånas ut till andra privatpersoner, via en P2P-plattform. Varje månad betalar låntagaren amortering och ränta på lånet. Vilken avkastning som skapas beror på låntagarens kreditrisk (vilket styr räntenivån) samt den avgift som tas av plattformen som förmedlar dessa lån.

Eftersom företagen som driver dessa plattformar sköter all administration kring lånen består total anonymitet mellan låntagare och långivare. Det är även de som genomför kreditupplysning, sätter ränta och skapar eventuella inkassoärenden.

Om det är privatpersoner som är låntagare kallas detta för P2P (peer-to-peer) och är det företagare som är låntagare kallas det för P2B (peer-to-business).

Fördelen med P2P-lån är att en förhållandevis trygg och fast avkastning kan skapas. Med svensk lagstiftning kring kreditgivning är det mycket låga kreditförluster på dessa lån. Dessutom bör alltid investering ske med mindre belopp i flera lån istället för hela beloppet i ett enda lån.

Lån på den svenska marknaden förmedlas av bland annat Lunar och Brocc. Lån till investering i solenergiprojekt i U-länder förmedlas av bland annat Trine.

Lendify (som blivit en del av Lunar) förklarar låneplattformen:

Tips! Läs vår kompletta guide om P2P-lån.

7.6

Forex och valutahandel

Forextrading, även kallat valutahandel, innebär att investeringar sker i en valuta – i förhållande till en annan valuta. Exempelvis att SEK kommer att stärkas i förhållande till USD. Investering kan både ske på kort och lång sikt, som spekulering eller som hedge.

Stora valutapar

Inom stora valutapar brukar följande valutapar räknas: GBP/USD, USD/CHF, USD/JPY, USD/CAD, AUD/USD och EUR/USD.

Små valutapar

Inom små valutapar räknas par där minst en mindre valuta ingår. Här hittas bland annat valutapar där SEK ingår.

Exotiska valutapar

Exotiska valutapar har minst en valuta från en mer volatil tillväxtmarknad. Här är risken, och möjlighet till hög avkastning, större.

Oftast med hävstång

Eftersom det är så små procentuella förändringar på valutamarknaden erbjuds generellt hävstång i handel med valutor. Beroende på om det är stora eller mindre valutapar kan olika stor hävstång erbjudas.

Fördelen med valutahandel är att handeln är öppen dygnet runt, det går att välja hävstång på flera olika nivåer samt att investering kan ske som hedge mot investeringar som påverkas av valutakurser.

Tips! Läs vår kompletta guide om Forextrading.

7.7

Optioner, terminer och warranter

Optioner, terminer och warranter är kontrakt, mellan två parter, som innebär att den ena parten åtar sig att köpa/sälja en tillgång till ett förutbestämt värde på en förutbestämd tid. Det går alltid att ta köp- eller säljpositioner i dessa värdepapper.

Option

Utställaren (säljaren) av en option är skyldig att köpa/sälja tillgången till det förutbestämda priset. Köparen har däremot bara en rättighet att köpa/sälja och kan därmed välja att inte genomföra handeln om det skulle innebära en förlust.

Tips! Läs vår guide om optioner.

Termin

Med en termin har både köpare och säljare skyldighet att genomföra transaktionen och därmed leverera den tillgång som terminen avser. Dessutom är skillnaden att det med optioner betalas en premie när kontraktet tecknas medan hela betalningen för en termin sker när kontraktet löpt ut.

Tips! Läs vår guide om terminer.

Warrant