DEN ULTIMATA GUIDEN

BÄSTA ETF:ER (BÖRSHANDLADE FONDER) 2024

En ETF (Exchange Traded Fund) är en korg av värdepapper som handlas i realtid över börsen. På svenska kallas det för en börshandlad fond. I denna guide visar vi dig de 15 bästa ETF:erna inom 5 olika teman. Vi lär dig allt (4,500 ord + 5 st videor) om börshandlade fonder, olika typer av ETF:er och hur du handlar dem på 6 enkla steg.

- Bästa börshandlade fonderna, ETF utdelning, ETF mäklare, avgifter, och mycket mer.

- Jämför handelsplatser i vår tabell och handla ETF:er på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

15 bästa ETF:er på marknaden

KAPITEL 2

ETF:er med fokus på råvaror

KAPITEL 3

ETF:er med fokus på utdelning

KAPITEL 4

ETF:er med fokus på låga avgfiter

KAPITEL 5

ETF:er med fokus på hållbarhet

KAPITEL 6

ETF:er med fokus på geografi

KAPITEL 7

Handla ETF:er på 5 minuter

KAPITEL 8

Vad är en ETF?

KAPITEL 9

Vanlig fond vs ETF

KAPITEL 10

Varför handla med ETF:er?

KAPITEL 11

4 bästa ETF-mäklare

KAPITEL 12

Fysisk eller syntetisk ETF?

KAPITEL 13

ETF:er med hävstång

KAPITEL 14

Vad kostar det att köpa en ETF?

KAPITEL 15

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Fondmäklare - July 2024

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

15 bästa ETF:er på marknaden

Hitta rätt ETFer för din portfölj:

Antalet tillgängliga ETF:er att handla är enormt. Det svåra ligger i att veta vilken som är den bästa och vilken exponering du vill få. Det finns nämligen en mängd olika teman att välja bland när du filtrerar bland börshandlade fonder.

Nedan kan du läsa om de 15 bästa ETF:er / börshandlade fonderna fördelade inom 5 olika teman. De är uppdelade inom fokusområdena (1) råvaror, (2) utdelning, (3) avgifter, (4) hållbarhet och (5) geografi. I kapitel 2 – 6 kan du läsa om dem i detalj.

15 bästa ETF:er 2024:

| ETF | Utv. 5 år | Fokusområde | |

|---|---|---|---|

| 1 | XACT OMXC25 | + 91.31 %* | Låga avgifter |

| 2 | iShares MSCI USA ESG Enhanced UCITS ETF USD (Dist) | + 78.68 %* | Hållbarhet |

| 3 | Franklin S&P 500 Paris Aligned Climate UCITS ETF | + 76.61 %* | Hållbarhet |

| 4 | Vanguard S&P 500 Value ETF | + 63.07 % | Låga avgifter |

| 5 | iShares Core Dividend Growth ETF | + 58.58 % | Utdelningar |

| 6 | Schwab US Dividend Equity ETF | + 58.24 % | Utdelningar |

| 7 | SPDR Gold Shares | + 51.94 % | Råvaror |

| 8 | iShares MSCI Japan ETF | + 23.38 % | Geografi |

| 9 | Amundi Index MSCI EMU SRI PAB UCITS ETF DR (C) | + 44.38 % | Hållbarhet |

| 10 | iShares Silver Trust | + 42.73 % | Råvaror |

| 11 | SPDR Euro Stoxx 50 ETF | + 37.81 % | Geografi |

| 12 | iShares Russell 2000 ETF | + 36.40 % | Geografi |

| 13 | Amundi FTSE 100 UCITS ETF Dist | + 29.49 %* | Låga avgifter |

| 14 | iShares Core High Dividend ETF | + 21.04 % | Utdelningar |

| 15 | United States Oil Fund | – 11.00 % | Råvaror |

*Sedan start

(Tabell uppdaterad januari 2024)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

KAPITEL 2

ETF:er med fokus på råvaror

Om du är intresserad av att få exponering mot olika typer av tillgångar, såsom guld, silver, koppar eller olja? Då kan du investera i följande 3 börshandlade fonder nämnda nedanför. De tillåter dig att få exponering mot bland annat guld och andra råvaror.

2.1

SPDR Gold Shares

Överblick:

• Utfärdare: State Street

• Förvaltningsavgift: 0.40 %

• ISIN: US78463V1070

Kort om SPDR Gold Shares:

SPDR Gold Shares är en av de största fysiskt uppbackade guldfonderna i världen. Genom att investera i följande ETF behöver du inte handla guld fysiskt. ETFen strävar efter att återspegla guldets värdeutveckling på råvarumarknaden.

Funderar du på att investera i fonden? SPDR Gold Shares finns tillgänglig att handla hos eToro.

2.2

iShares Silver Trust

Översikt:

• Utfärdare: iShares

• Förvaltningsavgift: 0.50 %

• ISIN: US46428Q1094

Kort om iShares Silver Trust:

iShares Silver Trust är en ETF vars mål är att spåra silverpriset. iShares Silver Trust grundades år 2006 och är baserad i San Francisco, USA.

Funderar du på att investera i fonden? iShares Silver Trust finns tillgänglig att handla hos eToro.

2.3

United States Oil Fund

Överblick:

• Utfärdare: U.S. Commodity Funds

• Förvaltningsavgift: 0.45 %

• ISIN: US91232N2071

Kort om United States Oil Fund:

United States Oil Fund är en börshandlad fond vars uppgift är att följa prisförändringar i spotpriset light, på sweet cure råolja. Prisförändringarna baseras på terminskontrakt på light, sweet cure råolja vilket kallas “Benchmark Oil Future Contract.

Funderar du på att investera i fonden? United States Oil Fund finns tillgänglig att handla hos eToro.

KAPITEL 3

ETF:er med fokus på utdelning

Du som är intresserad av att få exponering mot bolag med utdelning kan sortera börshandlade fonder utifrån bolag av denna karaktär. Följande 3 ETF:er är några av de mest populära börshandlade fonderna som fokuserar på utdelningsaktier.

3.1

iShares Core High Dividend ETF

Överblick:

• Utfärdare: iShares

• Förvaltningsavgift: 0.08 %

• ISIN: US46429B6636

Kort om iShares Core High Dividend ETF:

iShares Core High Dividend ETF är en börshandlad fond som investerar i amerikanska aktier med relativt hög utdelning. Bolagen i fondportföljen tillhör bland annat energi-, konsumtionsvaror-, sjukvårds- och telekommunikationsbranschen.

Funderar du på att investera i fonden? iShares Core High Dividend ETF finns tillgänglig att handla hos eToro.

3.2

Schwab US Dividend Equity ETF

Kort om Schwab US Dividend Equity ETF:

Schwab US Dividend Equity ETF är en börshandlad fond som spårar Down Jones U.S. Dividend 100 Index. Detta index representerar amerikanska bolag med hög utdelning. Aktierna utgör totalt 90 % av totala index.

Funderar du på att investera i fonden? Schwab US Dividend Equity ETF finns tillgänglig att handla hos eToro.

Överblick:

• Utfärdare: Schwab

• Förvaltningsavgift: 0.07 %

• ISIN: US8085247976

3.3

iShares Core Dividend Growth ETF

Överblick:

• Utfärdare: iShares

• Förvaltningsavgift: 0.08%

• ISIN: US46434V6213

Kort om iShares Core Dividend Growth ETF:

iShares Core Dividend Growth ETF är en börshandlad fond bestående av amerikanska aktier med ständigt växande utdelning. Bolagen har bland annat exponering mot branscherna finans, sjukvård, IT och industri.

Funderar du på att investera i fonden? iShares Core Dividend Growth ETF finns tillgänglig att handla hos eToro.

KAPITEL 4

ETF:er med fokus på låga avgfiter

Det är aldrig bra att betala för mycket. Därför kan det vara en god idé att filtrera börshandlade fonder enligt deras avgifter. Mindre avgifter till mäklaren betyder mer pengar i din ficka. Nedan visas några av de billigaste börshandlade fonderna på marknaden.

4.1

Lyxor FTSE 100 UCITS ETF – Dist

Överblick:

• Utfärdare: Amundi Asset Management

• Förvaltningsavgift: 0.14 %

• ISIN: LU1650492256

Kort om Amundi FTSE 100 UCITS ETF Dist:

Lyxor FTSE 100 UCITS ETF – Dist är en börshandlad fond som följer utvecklingen för FTSE 100 Total Return Index. Indexet ger exponering mot de 100 största bolagen som handlas på Londons börs.

Funderar du på att investera i fonden? Amundi FTSE 100 UCITS ETF Dist finns tillgänglig att handla hos Nordnet.

4.2

Vanguard S&P 500 Value ETF

Överblick:

• Utfärdare: Vanguard

• Förvaltningsavgift: 0.15 %

• ISIN: US9219327031

Kort om Vanguard S&P 500 Value ETF:

Vanguard S&P 500 Value ETF är en börshandlad fond som spårar resultatet för S&P 500 index. Indexet består av de 500 största bolagen i USA sett till bolagsvärde. Fonden skapad år 2010 och är listad på NYSE Arca.

Funderar du på att investera i fonden? Vanguard S&P 500 Value ETF finns tillgänglig att handla hos eToro.

4.3

XACT OMXC25

Överblick:

• Utfärdare: Handelsbanken Fonder AB

• Förvaltningsavgift: 0.20 %

• ISIN: SE0011452127

Kort om XACT OMXC25:

XACT OMXC25 är en börshandlad fond som följer utveckling för OMX Copenhagen 25 Index så nära som möjligt. OMX Copenhagen 25 Index består i sin tur av de 25 mest omsatta aktierna på Köpenhamnsbörsen.

Funderar du på att investera i fonden? XACT OMXC25 finns tillgänglig att handla hos Avanza.

KAPITEL 5

ETF:er med fokus på hållbarhet

För den som vill investera mer miljömedvetet finns det börshandlade fonder vars underliggande tillgångar har lågt CO2-avtryck, det vill säga låg koldioxidutsläpp-påverkan. Följande fonder har blivit utvalda av Morningstar vad gäller ESG och andra typer av miljö och hållbarhetsaspekter.

5.1

Franklin S&P 500 Paris Aligned Climate UCITS ETF

Överblick:

• Utfärdare: Franklin Templeton International Services

• Förvaltningsavgift: 0.07

• ISIN: IE00BMDPBZ72

Kort om Franklin S&P 500 Paris Aligned Climate UCITS ETF:

Franklin S&P 500 Paris Aligned Climate UCITS ETF är en börshandlad fond som ger exponering mot bolag som lågt CO2-avtryck. Bolag inom IT, sjukvård och finans utgör störst andel av fondens placeringar.

Funderar du på att investera i fonden? Franklin S&P 500 Paris Aligned Climate UCITS ETF finns tillgänglig att handla hos Nordnet.

5.2

iShares MSCI USA ESG Enhanced UCITS ETF USD (Dist)

Överblick:

• Utfärdare: BlackRock Asset Management

• Förvaltningsavgift: 0.07 %

• ISIN: IE00BHZPJ890

Kort om iShares MSCI USA ESG Enhanced UCITS ETF USD (Dist):

iShares MSCI USA ESG Enhanced UCITS ETF USD (Dist) är en ETF vars mål är att spegla utvecklingen för MSCI USA ESG Enhanced Focus Index. Detta index ger exponering mot bolag som värnar om miljön.

Funderar du på att investera i fonden? iShares MSCI USA ESG Enhanced UCITS ETF USD (Dist) finns tillgänglig att handla hos Nordnet.

5.3

Amundi Index MSCI EMU SRI PAB – UCITS ETF DR (C)

Överblick:

• Utfärdare: Amundi Asset Management

• Förvaltningsavgift: 0.18 %

• ISIN: LU2109787635

Kort om Amundi Index MSCI EMU SRI PAB UCITS ETF DR (C):

Amundi Index MSCI EMU SRI PAB – UCITS ETF DR är en börshandlad fond som följer utvecklingen för MSCI EMU SRI Filtered PAB Index. Detta index investerar i bolag som värnar om miljön och håller sig inom kriterierna för ESG (Social and Governance).

Funderar du på att investera i fonden? Amundi Index MSCI EMU SRI PAB – UCITS ETF DR (C) finns tillgänglig att handla hos Nordnet.

KAPITEL 6

ETF:er med fokus på geografi

Ett ytterligare alternativ är att sortera börshandlade fonder efter deras geografiska exponering. Du kan exempelvis sortera ETF:er som endast har exponering mot Nordamerika, Asien eller Europa. Vidare kan du sortera dem med exponering mot ett specifikt land, såsom USA, Kina eller Sverige.

6.1

iShares Russell 2000 ETF

Överblick:

• Utfärdare: iShares

• Förvaltningsavgift: 0.20 %

• ISIN: US4642876555

Kort om iShares Russell 2000 ETF:

iShares Russell 2000 ETF är en börshandlad fond som sparar Russell 2000 Index. Detta index består av amerikanska aktier med liten kapitalisering. Fonden grundades år 2000 och har sitt huvudkonto i San Francisco, USA.

Funderar du på att investera i fonden? iShares Russell 2000 ETF finns tillgänglig att handla hos eToro.

6.2

SPDR Euro Stoxx 50 ETF

Överblick:

• Utfärdare: State Street

• Förvaltningsavgift: 0.29 %

• ISIN: US78463X2027

Kort om SPDR Euro Stoxx 50 ETF:

SPDR Euro Stoxx 50 ETF är en börshandlad fond med exponering mot Europa. Fondens mål är att spegla resultatet för Euro Stoxx 50 index. Indexets representerar prestandan för några av de största företagen 19 Euro Stoxx.

Funderar du på att investera i fonden? SPDR Euro Stoxx 50 ETF finns tillgänglig att handla hos eToro.

6.3

iShares MSCI Japan ETF

Översikt:

• Utfärdare: iShares

• Förvaltningsavgift: 0.48 %

• ISIN: US46434G8226

Kort om iShares MSCI Japan ETF:

iShares MSCI Japan ETF är en börshandlad fond som spårar investeringsresultat från MSCI Japan Index. Indexet består av både stora och medelstora bolag som handlas Tokyobörsen. Fonden grundades år 1996.

Funderar du på att investera i fonden? iShares MSCI Japan ETF finns tillgänglig att handla hos eToro.

KAPITEL 7

Handla ETF:er på 5 minuter

För att kunna börja handla börshandlade fonder behöver du först öppna ett konto hos en aktiemäklare. Den populäraste på vår webbplats och i Sverige är eToro. Dom har låga avgifter på aktier och fonder i Sverige, med över 20 miljoner kunder globalt. Det tar 3 minuter att skapa konto.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

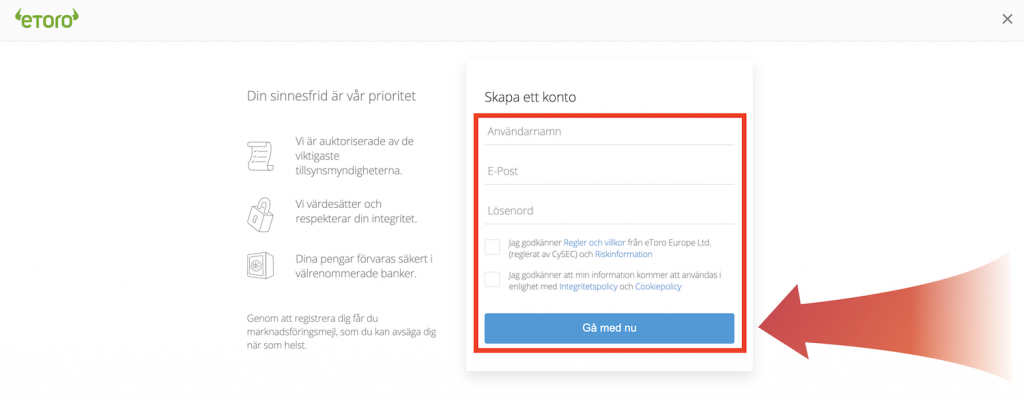

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

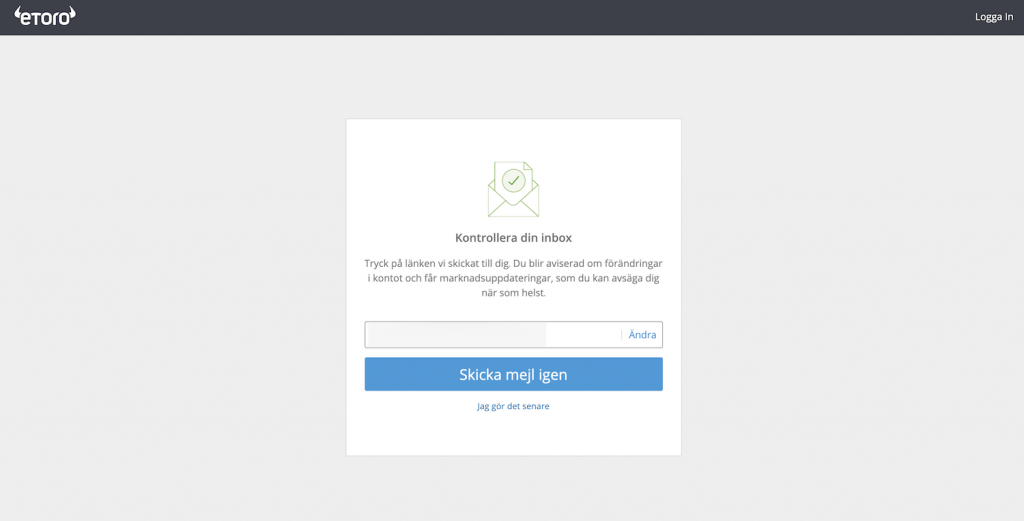

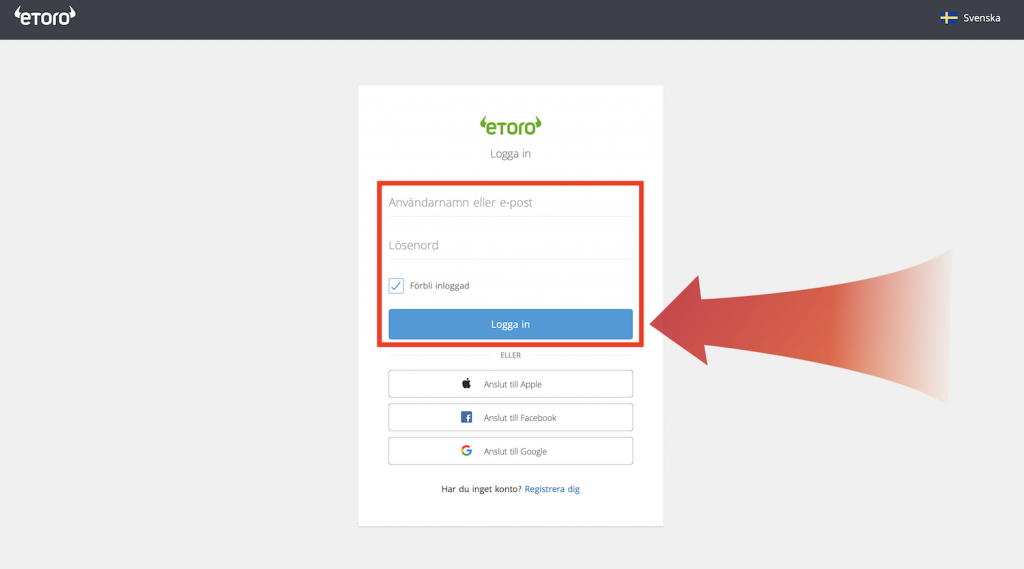

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadress för att kunna logga in på eToro. Följ länken som du får på din mail, skriv in uppgifterna som du valde och klicka på ”Logga in”.

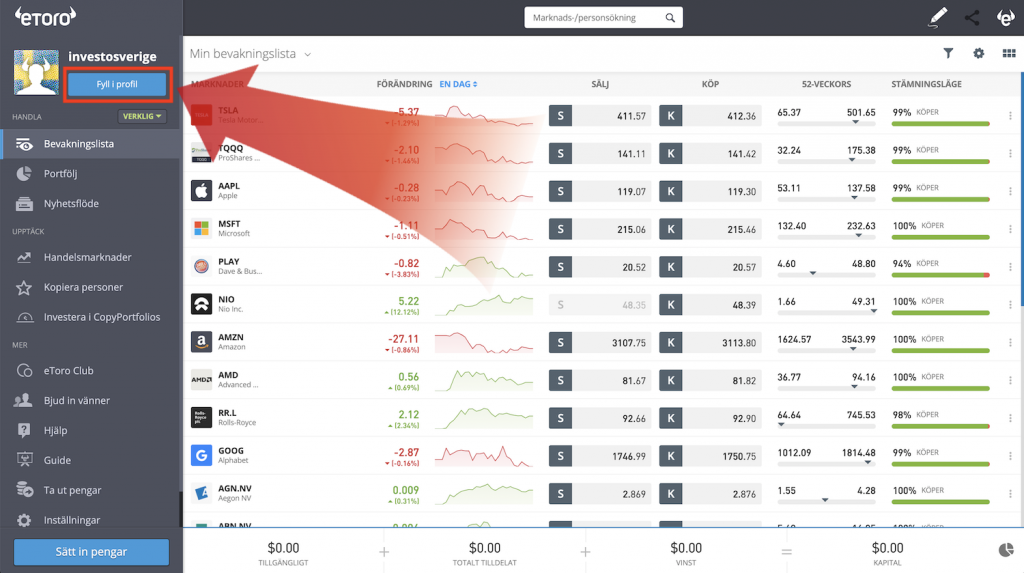

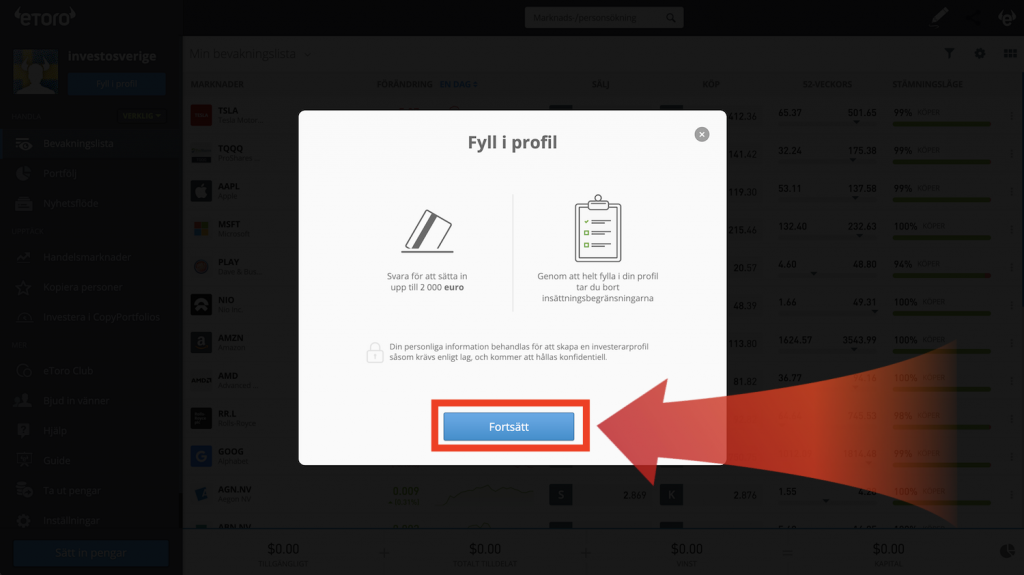

3. Svara på frågor

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

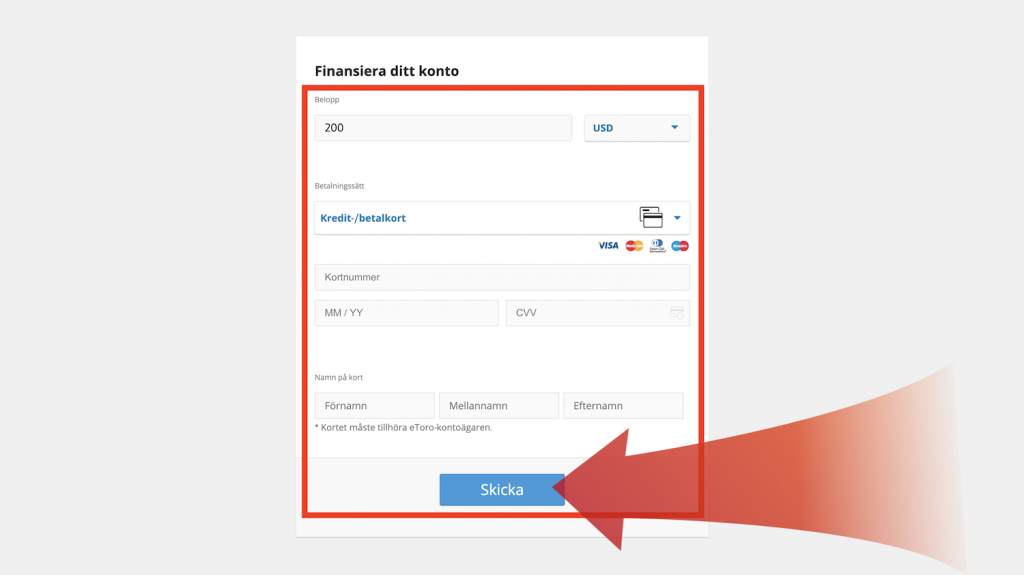

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

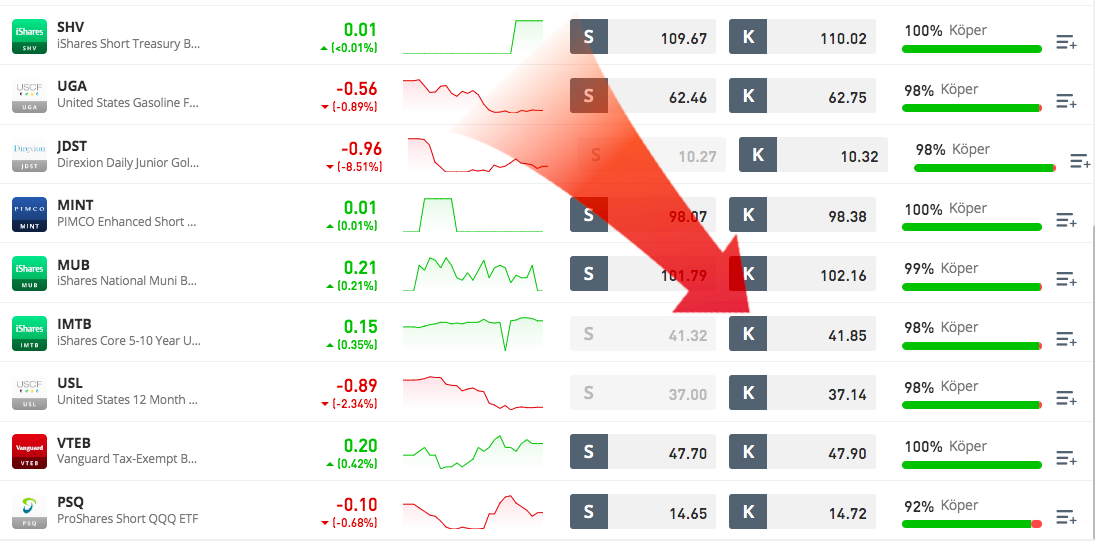

5. Välj ETF

När du har pengar på ditt konto kan du välja en börshandlad fond. I detta exempel väljer vi att köpa ”iShares Core 5 10 Year USD Bond ETF” genom att klicka på köpknappen.

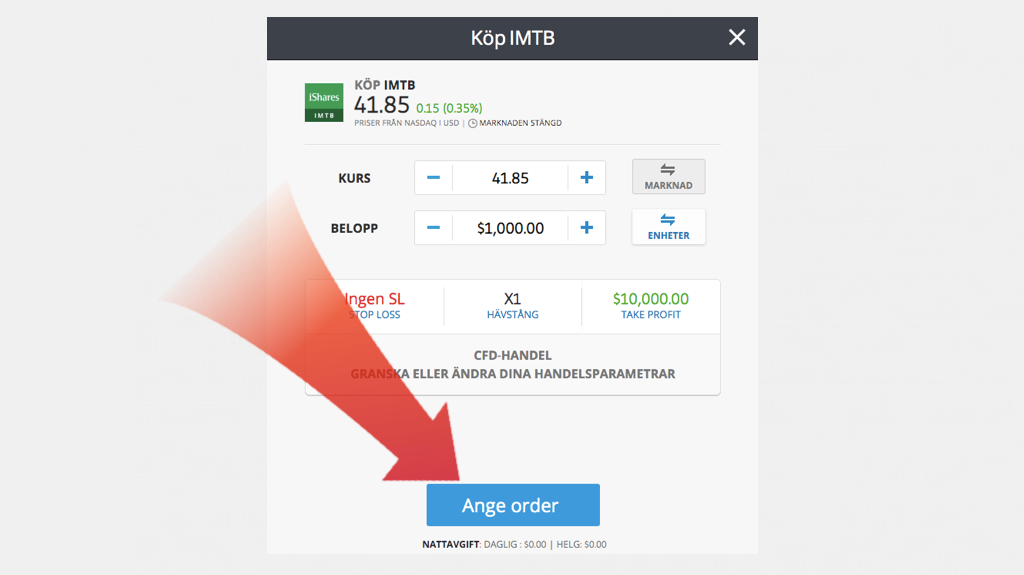

6. Köp ETF

Sista steget är att ange beloppet och klicka på ”Ange order”.

Vi är klara, bra jobbat!

KAPITEL 8

Vad är en ETF?

Vad är ETF (Börshandlade fonder)? – Nordnet Sverige:

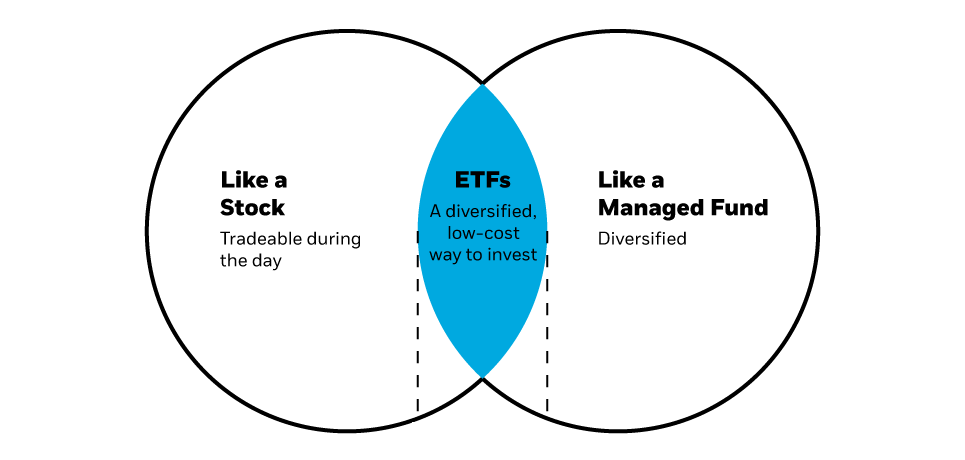

ETF är en förkortning för “Exchange-Traded Fund” vilket på svenska betyder börshandlad fond (eller ETF fond). Namnet påvisar att det är en fond som följer utvecklingen för underliggande tillgångar. En ETF är en passivt förvaltad fond. Till skillnad från vanliga fonder handlas börshandlade fonder i realtid på börsen precis som vanliga aktier.

När du köper aktier blir du automatiskt en delägare i bolaget. När du istället handlar en ETF köper du dig en andel av fonden som följer resultatet av de underliggande tillgångarna. Du kan föreställa dig en ETF som en korg fylld med olika typer av finansiella tillgångar som du kanske vill investera i.

En av de största fördelarna med ETF:er, i jämförelse med aktiefonder, är att det kan bestå av flera olika tillgångar. Nedan kan du läsa om några ETF-kategorier:

- Industri-ETF – Är utformade att följa utvecklingen för bolag inom en specifik industri, såsom läkemedels-, olje- eller teknikindustrin.

- Index-ETF – Följer utvecklingen för ett specifikt index, såsom S&P 500 eller OMXS30.

- Obligation-ETF – Investerar i olika typer av obligationer, såsom statsobligationer, kommunobligationer eller företagsobligationer.

- Råvaru-ETF – Investerar i råvaror, såsom guld, silver eller råolja.

- Valuta-ETF – Investerar i olika typer av valutor, såsom USD, HKD eller EUR.

8.1

Hur fungerar en ETF?

Börshandlade fonder erbjuder de bästa attributen hos både fonder och aktier. De erbjuder precis som fonder en god diversifiering. Den investerar i flera olika värdepapper varpå risken för hög volatilitet (kraftiga prissvängningar) och kapitalförlust minskar.

Vanliga aktiefonder handlas via en fondmäklare. Som en konsekvens kan det dröja en, eller flera, dagar innan din order kommer till avslut. En ETF handlas istället i realtid över börsen precis som en aktie. Det betyder att du både kan köpa och sälja en ETF hur mycket du vill under en och samma handelsdag.

(Bildkälla: Blackrock)

8.2

Hur fungerar viktning i en ETF?

För att minimera avvikelsen från resultatet måste förvaltaren hela tiden se till att balansera viktningen av de olika tillgångarna i en ETF. På så sätt skapas en portfölj med jämförbara positioner som imiterar rörelserna på den underliggande marknaden.

Istället för att denna uppgift ska hanteras av en mänsklig fondförvaltare, som ofta kräver lön och provisioner, tenderar börshandlade att sköta detta med hjälp av förprogrammerade algoritmer. Algoritmerna spårar en hel ekonomisk sektor eller index, såsom S&P 500 eller den amerikanska obligationsmarknaden.

KAPITEL 9

Vanlig fond vs ETF

Skillnaden mellan fond och ETF:

En ETF och en aktiefond är i grund och botten lika sätt till uppbyggnad, syfte och investeringsmål. Vad som skiljer dem åt har framförallt att göra med två saker. Nedan kan du läsa om dem i detalj.

9.1

Prissättning

En skillnad mellan en traditionell fond och en börshandlad har att göra med deras respektive prissättning.

En traditionell fond – prissätts som mest en gång om dagen.

Det spelar alltså ingen roll för när du på dagen lägger en order. I slutändan får alla individer samma pris (NAV-kurs) vilken sätts vid fondens tidpunkt för värdering. Tidpunkten kallas för bryttid vilket för svenska fonder vanligtvis sker klockan 16.00 eller 17.30.

Exempel: Investerare A, B och C investerar i en svensk aktivt förvaltad indexfond som speglar utvecklingen för svensk industri. Deras ordrar läggs vid olika tidpunkter- klockan 11.30, 13.15 och 15.00. Deras köpkurser sker dock till samma pris klockan 16.00 vid fondens tidpunkt för värdering.

En ETF – handlas direkt över börsen och prissätts i realtid.

Om priset på de underliggande tillgångarna i en ETF rör på sig under dagen kommer även priset på ETFen att förändras. När du lägger en order kommer ett avslut att ske till det pris som gäller just i det ögonblicket då ordern går till avslut.

Exempel: Investerare A, B och C investerar i en index-ETF som speglar utvecklingen för svensk industri. Deras ordrar läggs vid olika tre olika tidpunkter – klockan 11.30, 13.15 och 15.00. Deras ordrar sker till olika priser – 1 010 kr, 1 050 kr och 995 kr eftersom de underliggande tillgångarna förändrats i värde under dagen.

Att investera i en ETF ger därför investerare möjlighet till att både sälja och köpa direkt vid stora marknadsrörelser som sker under dagen.

9.2

Billigt

ETF:er är vanligtvis mycket billigare än de flesta aktiefonder eller andra aktivt förvaltade fonder. Orsaken till de lägre avgifterna är att Börshandlade fonder är passivt förvaltade. Förvaltarna behöver inte aktivt leta efter investeringar för att slå index. Istället replikeras index varpå förvaltningskostnader, i form av lön och kommission, blir lägre.

Aktivt förvaltade fonder kan kosta så mycket som upp till 3 % per år eller mer. ETF:er går att handla för så lite som 0.01 % i förvaltningsavgift per år. Hälften av alla Börshandlade fonder kostar inte mer än 0.30 % per år och de dyraste tar en förvaltningsavgift lite mindre än 1 %.

Nedan kan du se en jämförelse i avgifter mellan mellan ETF:er, passivt förvaltade och aktivt förvaltade fonder.

Aktivt förvaltade fonder vs Börshandlade fonder – förvaltningsavgifter:

| Namn | Förvaltningsavgift | Typ av fond |

|---|---|---|

| iShares Core Dividend Growth ETF | 0.08 % | ETF |

| Vanguard S&P 500 Value ETF | 0.10 % | ETF |

| iShares Russell 2000 ETF | 0.19 % | ETF |

| Avanza Emerging Markets | 0.15 % | Indexfond |

| SEB Sverige Indexfond B | 0.40 % | Indexfond |

| Öhman Marknad Europa A | 0.65 % | Indexfond |

| Lancelot Avalon B | 1.30 % | Aktivt förvaltad fond |

| PriorNilsson Evolve A | 1.30 % | Aktivt förvaltad fond |

| BGF World Energy A2 | 1.75 % | Aktivt förvaltad fond |

(Tabell uppdaterad januari 2024)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

9.3

Transparens

Börshandlade fonder är tydliga och förutsägbara. Eftersom de allra flesta ETF:er präglas av att vara indexfonder bjuder de inte på några överraskningar. Börshandlade fonder rör sig precis enligt den marknad som den följer. Prisuppdateringarna sker i realtid. Vem som helst kan se hur priset förändras löpande.

En vanlig fond publicerar endast månadsvis eller kvartalsvis om hur de viktat om sina innehav. ETF:er offentliggör både innehav och viktning nästan dagligen till allmänheten. På så sätt är det mer transparenta än vanliga aktiefonder.

KAPITEL 10

Varför handla med ETF:er?

Att spara i ETFer:

Att handla med börshandlade fonder kommer med många fördelar vad gäller månadssparande, avgifter och exponering. Nedan kan du läsa om argument för varför du bör handla med ETF:er.

10.1

Exponering mot nischade portföljer

En av de största fördelarna med att investera i börshandlade fonder är att du kan få exponering mot nischade portföljer.

Till skillnad mot en vanlig aktie- eller blandfond, som alltid kommer att vara knuten till en specifik marknad samt bara investera i aktier och räntor, kan en ETF kombinera en mängd olika tillgångar. Till exempel kan en ETF kombinera guld, förnybar energi eller industrier på internationella marknader.

Vidare kan du genom börshandlade fonder investera i tillgångar från andra länder. Du kan exempelvis köpa en ETF som exponerar sig mot franska techbolag eller mjuka råvaror. På så sätt kan du få exponering mot häftiga och unika marknader genom att investera i ETF:er.

10.2

Låga förvaltningsavgifter

En av de största fördelarna med börshandlade fonder har att göra med deras låga avgifter. De är passivt förvaltade och viktningen sker med hjälp av förprogrammerade algoritmer. Det gör att kostnaderna blir betydligt lägre än för en aktivt förvaltad fond.

En aktivt förvaltad fonds viktning styrs istället av en fondförvaltare. Denne måste hela tiden se till att analysera och placera kapital i investeringar som på sikt kommer att slå index. En förvaltare får betalt i både lön och provision varpå förvaltningsavgifterna är högre.

“Net return is simply the gross return of your investment portfolio less the costs you incur. Keep your investment expenses low, for the tyranny of compounding costs can devastate the miracle of compounding returns.” – John C. Bogle

Resultatet av att en ETF fungerar som en indexfond är att förvaltaren inte behöver lägga ner lika mycket tid och energi åt att granska och analysera bolag, som i en aktivt förvaltad fond. Förvaltaren tar alltså inga aktiva investeringsbeslut varpå börshandlade fonder kan förvaltas till en lägre kostnad.

10.3

Fungerar utmärkt för månadssparande

Börshandlade fonder fungerar utmärkt för dig som vill påbörja ett månadssparande. Hos antingen Nordnet eller Avanza kan du helt automatisera ditt månadssparande i ETF:er. På så sätt skapar du dig ett sparande med bred exponering mot ett, eller flera, specifika marknadsområden som sköter sig självt.

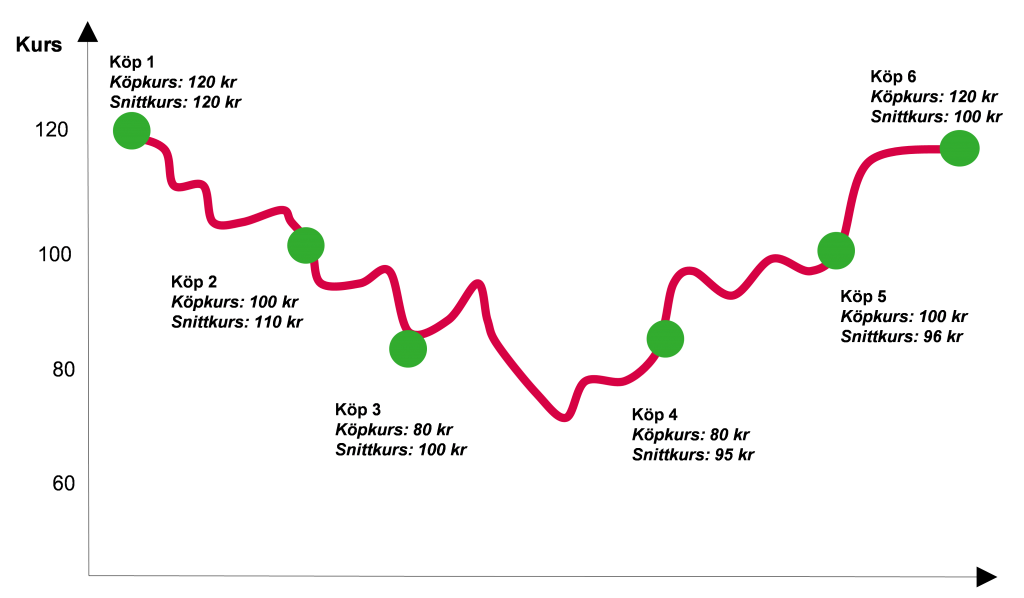

Vidare bidrar ett månadssparande i ETF:er till att du sprider risken för att råka köpa när marknaden är dyr. Med dyr marknad menas att bolagen är tillfälligt övervärderade på grund av optimism. Över tid har ett månadssparande visat sig ge bättre avkastning än att försöka tajma marknaden på egen hand.

Exempel: Bilden nedan visar hur ett månadssparande bidrar till en lägre snittkurs än den aktuella köpkursen på lång sikt. Du ser tydligt hur snittkursen endast är 100 kr vid köp 6, samtidigt som den aktuella köpkursen är 120 kr. Ett månadssparande minskar alltså risken för kapitalförlust och ökar dina chanser till en positiv avkastning.

(Bildkälla: InvestoRunner)

KAPITEL 11

4 bästa ETF-mäklare

Nedan kan du läsa om vilka som är de bästa mäklarna för ETF-handel när det kommer till avgifter, utbud och mycket mer.

11.1

eToro

Översikt:

• Courtage: Courtagefri handel med ETFer.

• Antal ETFer: Över 7 600 st

• Kontotyper: AF

• Grundades: År 2007

Kort om eToro:

eToro är en av de största nätmäklarna i Europa med över 20 miljoner unika användare. En av anledningarna till mäklarens popularitet är att de erbjuder courtagefri handel med ETF:er. eToro erbjuder stor variation av börshandlade fonder och du har dessutom möjlighet att handla dem med upp till x5 hävstång.

11.2

Avanza

Översikt:

• Courtage: 1 – 120 kr eller 0.045 – 0.25 %

• Antal ETFer: Över 1 100 st

• Kontotyper: ISK, AF och KF

• Grundades: År 1999

Kort om Avanza:

Avanza är den populäraste nätmäklaren i Sverige. Bolaget har vid flera tillfällen vunnit priset för att ha Sveriges nöjdaste kunder. Hos Avanza kan du handla över 1 100 st olika ETF:er med bred inriktning mot flera olika områden. Courtageavgifter varierar beroende på courtageklass och vilken marknad ETF:en tillhör.

11.3

Nordnet

Översikt:

• Courtage: 1 – 195 kr eller 0.045 – 0.30 %

• Antal ETFer: Över 1 500 st

• Kontotyper: ISK, AF och KF

• Grundades: År 1996

Kort om Nordnet:

Nordnet är en av de populäraste nätmäklarna i Sverige och i Norden. Förutom sin handelsplats erbjuder bolaget även chattforumet Shareville. Det är en av Nordens största forum för investeringar.

Hos Nordnet kan du välja fritt bland över 1 500 st ETF:er. Courtageavgifterna för att köpa ETF:er varierar beroende på vilken courtageklass du tillhör samt vilken marknad du handlar på.

11.4

Degiro

Översikt:

• Courtage: Courtagefri handel för cirka 200 st ETFer.

• Antal ETFer: Över 1 500 st

• Kontotyper: AF

• Grundades: År 2013

Kort om Degiro:

Degiro är en mycket populär nätmäklare med säte i Nederländerna. Det är en av Europas största nätmäklare med över 2 miljoner användare. De erbjuder ett brett utbud av aktier, fonder och ETF:er.

Courtageavgiften för köp av ETF hos Degiro varierar beroende på marknad. Degiro erbjuder dig att handla vissa börshandlade fonder helt gratis om du investerar minst 1 000 EUR eller USD.

KAPITEL 12

Fysisk eller syntetisk ETF?

En ETF kan antingen välja att köpa tillgångarna i portföljen fysiskt, eller använda mer komplicerade investeringar i form av derivatinstrument (vanligtvis i form av swappar). Som en konsekvens särskiljer man på fysiska och syntetiska ETF:er.

Nedan kan du läsa i detalj om vad som skiljer fysiska och syntetiska ETF:er från varandra.

12.1

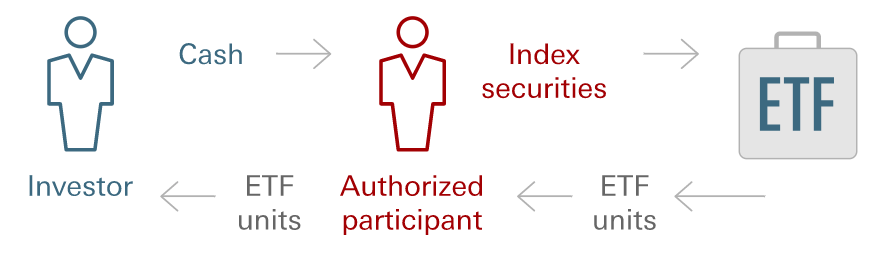

Fysisk ETF

En fysisk ETF är helt, eller nästan helt, uppbackad av de värdepapper som ingår i det index den följer. Det är alltså utställaren av ETFen som äger innehavet som fonden består av. Det kallas även för fysisk replikering.

En fysisk ETF kommer att köpa aktierna tillhörande indexet för att replikera dess avkastning. Därefter kommer ETFen att balansera viktningen i takt med hur indexet omfördelar sitt kapital.

Exempel: Föreställ dig att en fysisk ETF följer indexet OMXS30 (30 mest omsatta bolagen på Stockholmsbörsen). ETFen kommer att köpa exakt de aktier som krävs för att spegla dess avkastning.

Om indexet omviktar 3 % av H&M, i utbyte mot en större andel i AstraZeneca, kommer ETFen att göra precis samma sak. Om indexet väljer att helt och hållet ta bort sin exponering mot H&M, för att ersätta det med aktier i ett nytt bolag, kommer ETFen att göra samma sak. På så sätt kan en ETF replikera resultatet av ett index.

(Bildkälla: Vanguard)

En fysisk ETF kan enkelt replikera resultatet för ett index bestående av ett fåtal aktier, såsom 30 till 100 st. Att replikera index bestående av flera 100 bolag är dock mer problematiskt. Det innebär oftast att fler affärer behöver göras för kunna vikta portföljen, varpå kostnaderna ökar.

Vidare är det svårare att exakt replikera resultat för ett index bestående av flera hundratals aktier på grund av likviditetsproblem. På så sätt är risken för “tracking error” högre, det vill säga risken att replikeringen av ett index inte är till hundra procent korrekt. För att kunna återskapa denna replikering skapades syntetisk ETF.

12.2

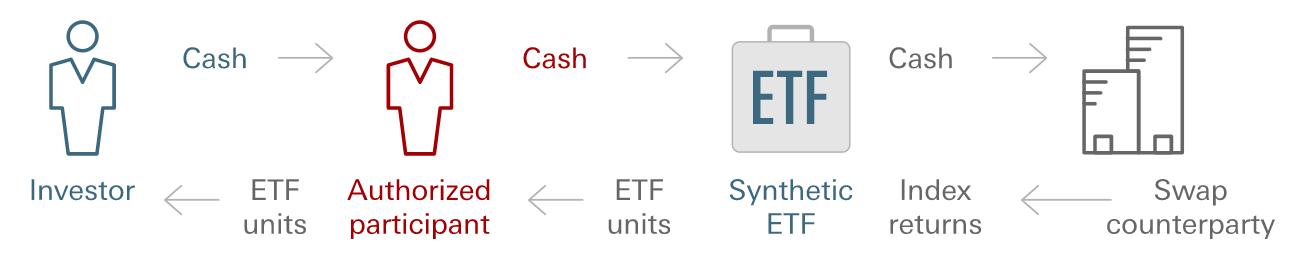

Syntetisk ETF

En syntetisk ETF är delvis, eller inte alls, uppbackad av värdepapperen som ingår i det index den följer. Istället investerar en syntetisk ETF i derivatinstrument, vanligtvis så kallade swappar, som speglar utvecklingen för ett specifikt index.

Detta genomförs genom en överenskommelse med en motpart för att säkerställa att jämförelseavkastningen betalas till fonden. Motparten representerar vanligtvis av en investmentbank, såsom JP Morgan eller Goldman Sachs.

Exempel: Föreställ dig att en syntetisk ETF följer indexet S&P 500 (500 största bolagen i USA). Istället för att köpa alla aktierna tillhörande indexet köper ETF-utställaren endast ett fåtal av dem. För resterande aktier utformas ett swap-kontrakt med en motpart.

Kontraktet säger att motparten har i uppgift att spegla indexets utveckling och betala ut avkastningen till ETF-utställaren. På samma sätt har ETF-utställare skyldighet att betala ut sin avkastning till motparten.

Låt säga att motparten avkastar 5 % och ETF-utställaren endast 3 %. För att fullborda kontraktet måste motparten betala ut sina 5 % till ETF-utställaren och ETF-utställaren sina 3 % till motparten. Om istället ETF-utställaren avkastar 5 %, och motparten endast 3 %, måste utställaren betala sin avkastning till motparten och tvärtom.

Det sker en så kallad “swap” mellan ETF-utställaren och motparten. På så sätt kan en syntetisk ETF replikera resultatet av ett index.

(Bildkälla: Vanguard)

Eftersom en syntetisk ETF gör en överenskommelse med en motpart blir du automatiskt utsatt för en emittentrisk när du investerar i en syntetisk ETF. Emittentrisk syftar till att emittenten (exempelvis ett investmentbolag) inte kan fullfölja sina åtaganden i överenskommelsen.

OBS: Innan du bestämmer dig för att investera i en ETF bör du alltid se till att läsa dess faktablad. Detta för att se vilken typ av ETF det är du köper. Faktabladet kan du vanligtvis få tillgång till hos din aktiemäklare.

KAPITEL 13

ETF:er med hävstång

Ett populärt verktyg som vissa börshandlade fonder och mäklare erbjuder är hävstång. Att använda hävstång tillåter dig att handla med ett större belopp än ditt eget investerade kapital. Hur mycket hävstång du kan använda varierar mellan olika mäklare.

För att ETF:er ska kunna erbjuda hävstång använder de sig av finansiella derivat för att förstora din exponering. Det kan ske i form av CFD-kontrakt samt bull- och bearcertifikat. När du handlar en börshandlad med derivat handlar du på dess prisrörelser utan att äga den underliggande tillgången.

13.1

ETF med hävstång hos eToro

Hos eToro kan du handla ETF:er med hävstång genom CFD-kontrakt. CFD (Contract For Difference) är ett derivatinstrument som tillåter dig att spekulera i en aktie, index eller råvara utan att behöva äga den underliggande tillgången.

eToro erbjuder dig att handla ETF:er med hävstång upp till x5. Det betyder att om exempelvis ETFen “Vanguard S&P 500 Value ETF” ökar med 2 % har du gjort en total vinst på 10 % (2 x 5). På samma sätt kan du förlora 10 % ifall ETFen skulle tappa 2 % i värde.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

13.2

ETF med hävstång hos Avanza

Utbudet på börahandlade fonder med hävstång hos Avanza är inte lika stort som hos eToro. De erbjuder ett tiotal ETF:er med med upp till x2 hävstång. Bland annat har de XACT Bull-ETF:er och XACT Bear-ETF:er. Värdet på XACT Bull & Bear bestäms av den dagliga förändringen i marknaden. Avkastningen beräknas på daglig basis.

XACT Bull-ETF:er

Ett bullcertifikat ska köpas ifall du tror att den underliggande tillgången kommer att stiga i värde.

Exempel: Du tror att Stockholmsbörsen kommer att stiga. Du väljer att köpa “XACT Bull 2” vilket är ett certifikat med hävstång som följer värdet för OMXS30-index. Om indexet skulle stiga med 2 % kommer värdet på XACT Bull 2 att stiga med 4 % (2 x 2). Tvärtom kommer det att falla med 4 % om indexet skulle sjunka med 2 %.

XACT Bear-ETF:er

Ett bearcertifikat ska köpas ifall du tror att den underliggande tillgången kommer att sjunka i värde.

Exempel: Du tror att Stockholmsbörsen kommer att sjunka. Du väljer att köpa “XACT Bear 2” som följer värdet för OMXS30-index med hävstång på x2. Om indexet skulle sjunka med 2 % kommer värdet på XACT Bull 2 att stiga med 4 % (2 x 2). Tvärtom kommer certifikatet att falla i värde med 4 % ifall indexet skulle öka med 2 %.

KAPITEL 14

Vad kostar det att köpa en ETF?

How do ETFs make money? Fees explained:

När du handlar med börshandlade fonder bör du känna till vilka avgifter som tillkommer. Nedan kan du läsa om dem i detalj.

14.1

Förvaltningsavgift

Förvaltningsavgift avser en administrativ avgift som betalas till ETF-emittenten. Det är en avgift som tas ut i utbyte mot underhållet av produkten (ETFen). Avgiften är vanligtvis redan integrerad i kursen för en ETF. För att ta reda på hur mycket en ETF tar betalt i förvaltningsavgift kan du läsa dess faktablad (kallas även “KIID” eller “KID”).

Denna avgift tenderar att vara lägre för börshandlade fonder än för vanliga aktiva aktiefonder. Den ligger oftast mellan 0.05 och 1.00 % per år. Det kan jämföras med en aktivt förvaltad fond som kan ta betalt så mycket som 0.50 – 3.00 %. Om du planerar att investera i börshandlade fonder på lång sikt så spelar förvaltningsavgiften stor roll.

Exempel: Föreställ dig två ETF:er – A och B. De ger exakt samma avkastning varje år på 8 %. Den enda skillnaden är deras förvaltningsavgifter. ETF A har en förvaltningsavgift på 0.20 % och ETF B på 2.00 %. Efter 10 år kommer ETF ha givit en totalavkastning på cirka 111.93 %. ETF B kommer endast ha givit en avkastning på cirka 79.08 %. En skillnad på 32.85 %.

14.2

Spread

Den andra avgiften som tillkommer när du handlar en ETF är spreadavgift. Spread syftar till skillnaden mellan den aktuella köp- och säljkursen. Det vill säga, skillnaden i pris till vilken en ETF kan köpas och säljas på börsen. En normal spreadavgift tenderar att ligga på 0.20 – 0.75 %

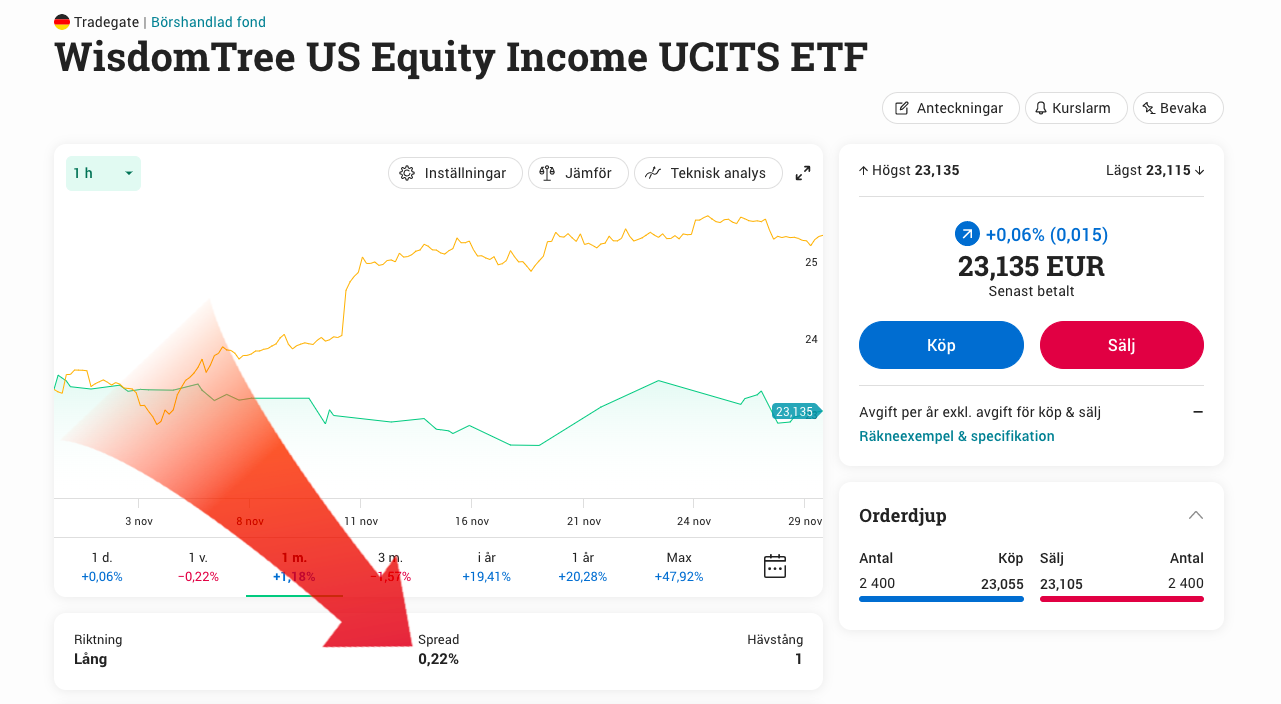

Spreaden går att hitta för varje enskild börshandlad fond hos din aktiemäklare. Bilden nedan är tagen från Avanza. Spreaden för att handla ETF:en “WisdomTree US Equity Income UCITS ETF” är tydligt markerad nedanför grafen och ligger på 0.22 %.

(Bildkälla: Avanza)

14.3

Courtageavgift

Förutom att betala en förvaltningsavgift till ETF-emittenten måste du betala en courtageavgift till mäklaren du använder för att handla värdepappret. Courtage är en avgift som tas ut när du köper och säljer börshandlade fonder.

Courtagekostnaden varierar mellan olika mäklare. Vanligtvis anges kostnaderna på webbplatsen för den mäklare du investerar hos. Nedan kan du se en tabell över courtageavgifterna för att köpa ETF hos fyra olika mäklare.

Courtageavgifter:

| Mäklare | Courtageavgifter |

|---|---|

| eToro | 0 kr* |

| Avanza | 0.045 – 0.25 % eller 1 – 99 kr |

| Nordnet | 0.045 – 0.25 % eller 1 – 99 kr |

| Degiro | 0 – 10 kr |

*eToro tar en uttagsavgift på 5 USD samt en inaktivitetsavgift på 10 USD ifall du varit inaktiv i över 12 månader.

(Tabell uppdaterad januari 2024)

KAPITEL 15

Fördelar och nackdelar

Fördelar med ETF:er

- Möjlighet att nå olika tillgångar – Genom ETF:er har du möjlighet att investera i nischade marknadsområden vilket inte är möjliga att nå via en vanlig fond. Du kan exempelvis få exponering mot guld, olja, kakao, Blockchain eller IoT (Internet of Things).

- Diversifiering – Börshandlade fonder kan förutom att investera i olika tillgångsklasser, såsom aktier, råvaror, räntor och obligationer, även diversifiera över horisontella områden såsom sektorer och industrier. Det betyder att du kan få en mycket god diversifiering genom att investera i en ETF. Läs igenom faktabladet för att se vilka typer av tillgångar och områden som ETFen investerar i.

- Låg förvaltningsavgift – ETF:er har vanligtvis lägre förvaltningsavgifter än de flesta traditionella aktiva fonderna. Fondförvaltaren för en ETF behöver inte aktivt leta efter investeringsalternativ varpå förvaltarna inte kräver lika högt betalt för sitt arbete.

- Ständig prissättning – En ETF prissätts direkt på börsen i realtid. Det betyder att du direkt kan få igenom din köp- och säljorder, utan att behöva vänta en halv, eller heldag, vilket du vanligtvis behöver göra när du handlar en vanlig fond.

- Kan daytradas – I och med en ETFs ständiga prissättning fungerar de utmärkt för handel för kortsiktiga investerare. Hos exempelvis eToro finns det möjlighet att handla börshandlade fonder utan att behöva betala courtageavgifter. Det gör ETF:er utmärkt för daytrading.

- Likvid placering – I och med att en ETF prissätts i realtid gör den till en likvid placering. Likviditet syftar till att det finns många köpare och säljer, varpå du enkelt kan få igenom din köp- eller säljorder.

Nackdelar med ETF:er

- Passar inte kortsiktigt sparande – Hos de allra flesta är courtagekostnader högre för börshandlade fonder än för exempelvis aktier eller vanliga aktiefonder. Det är med andra ord inte en god tillgång för kortsiktig handel eftersom courtagekostnaderna äter upp en stor del av avkastningen. ETF:er passar bäst för långsiktigt sparande. Det finns dock undantag, såsom eToro, som erbjuder courtagefri handel med börshandlade fonder.

- Motpartsrisk – En syntetisk ETF investerar inte i några fysiska värdepapper. Istället skapas en överenskommelse med en motpart för att säkerställa att jämförelseavkastningen betalas till fonden. Syntetisk ETF:er har alltså en motpartsrisk i form av att de inte kan uppfylla sina betalningsskyldigheter.

- Courtageavgift – Till skillnad från vanliga aktiefonder, vilka du kan handla courtagefritt hos exempelvis Avanza och Nordnet, kostar det att handla börshandlade fonder i form av courtage. Courtageavgiften för att handla ETF:er varierar beroende vilken marknad de representerar. Ett sätt att undvika courtageavgiften är att handla ETF:er hos eToro. De erbjuder courtagefri handel med ETF:er.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

En ETF (Exchange Traded Fund) är en typ av fond som handlas direkt över börsen precis som en vanlig aktie. ETF:er följer utvecklingen för en, eller flera, underliggande tillgångar. Dessa tillgångar kan bestå allt från aktier och obligationer till valutor och index.

Nedan kan du se 10 ETF:er som är populära och som givit god avkastning över tid:

1. Vanguard S&P 500 Value ETF

2. SPDR Gold Shares

3. iShares Silver Trust

4. United States Oil Fund

5. iShares Core High Dividend ETF

6. Schwab US Dividend Equity ETF

7. iShares Core Dividend Growth ETF

8. iShares Russell 2000 ETF

9. SPDR Euro Stoxx 50 ETF

10. iShares MSCI Japan ETF

Handla dessa ETF:er hos eToro.

En ETF kan vara en bra alternativ investering mot aktier. ETF:er ger en bättre riskspridning eftersom de investera i flera olika värdepapper. Att investera i en ETF kan därmed betyda en mindre risk för kapitalförlust. Vidare handlas de i realtid över börsen vilket inte går att göra med vanliga aktiefonder.

En ETF prissätts i realtid på börsen precis som en aktie. Det betyder att du kan både köpa och sälja en ETF till olika kurser under en och samma handelsdag. En traditionell fond prissätts vanligtvis endast en gång per dag.

FORUM

Delta i diskussionen