DEN ULTIMATA GUIDEN

VÄRLDENS BÄSTA UTDELNINGSAKTIER 2025

Vad är utdelningsaktier? Vilka aktier ger utdelning? Vilka är de bästa utdelningsaktierna? Hur bygger man en utdelningsportfölj med bra utdelningsaktier? Följ våra steg-för-steg instruktioner på 5 minuter. Denna ultimata guide består av 7,000+ ord, 8 st videos och har en uppskattad lästid på 30 minuter. Vi lär dig allt om utdelningsaktier, vilka som är bra utdelningsaktier, samt hur de kan hjälpa dig att bygga din egen pengamaskin.

- Allt om aktier med hög utdelning, aktier med bäst utdelning, aktier med utdelning 4 gånger per år och mycket mer.

- Jämför aktiemäklare i vår tabell och investera i världens bästa utdelningsaktier på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

30 bästa utdelningsaktierna

KAPITEL 2

Köp utdelningsaktier på 5 minuter

KAPITEL 3

Vad är utdelningsaktier?

KAPITEL 4

Tjäna pengar på utdelningsaktier

KAPITEL 5

Bygg en utdelningsportfölj 2025

KAPITEL 6

Saker att ta hänsyn till

KAPITEL 7

Tillväxtaktier vs utdelningsaktier

KAPITEL 8

3 risker med utdelningsaktier

KAPITEL 9

3 tips med utdelningsaktier

KAPITEL 10

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

30 bästa utdelningsaktierna

Ska man kika efter aktier med hög direktavkastning eller hög utdelningstillväxt? Många stirrar sig helt blinda på vilka bolag som för närvarande ger högst direktavkastning. 6 – 10 % i direktavkastning låter självklart mer lockande än 2 – 5 %. Medans det finns en sanning i att en hög direktavkastning ger dig mer pengar i fickan, finns även risk för att framtida utdelningar kan komma att bli delvis eller helt inställda.

Istället för att titta på aktier med högst utdelning är det istället bättre att kika efter bolag som genomfört höjda utdelningar flest år i rad. Ett företag med god framtidspotential ser till att återinvestera pengar tillbaka in i verksamheten, och därmed kunna öka sina utdelningar. Ett bolag med många års historik av höjda utdelningar är därför ett tecken på god ledning som vet hur man allokerar kapital på bästa sätt.

1.1

Bästa svenska utdelningsaktierna

Borta bra men hemma bäst. Du behöver inte söka långt bort för att hitta goda utdelningsaktier. Faktum är att det finns många bra svenska utdelningsaktier. De är ett utmärkt val för dig som känner sig mer trygg med att ha pengar bundna till Sverige.

15 bästa utdelningsaktier (svenska):

| Svenska utdelningsaktier | År i rad med höjd utdelning | Antal ägare hos Avanza | |

|---|---|---|---|

| 1 | Vitec Software | 23 år | 7 214 st |

| 2 | Wihlborgs Fastigheter | 19 år | 10 786 st |

| 3 | Hexagon | 16 år | 36 516 st |

| 4 | AAK | 16 år | 16 163 st |

| 5 | Assa Abloy | 15 år | 30 593 st |

| 6 | Sagax | 15 år | 8 174 st |

| 7 | Fortnox | 13 år | 38 172 st |

| 8 | Nibe Industrier | 12 år | 114 316 st |

| 9 | Lifco | 10 år | 18 715 st |

| 10 | Catena | 9 år | 4 679 st |

| 11 | Evolution | 9 år | 77 970 st |

| 12 | Sweco | 9 år | 9 226 st |

| 13 | Bahnhof | 8 år | 21 076 st |

| 14 | Atlas Copco | 7 år | 64 085 st |

| 15 | Axfood | 6 år | 2 099 st |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

1.2

Bästa utländska utdelningsaktierna

För dig som inte är orolig över att ha pengar bundna utomlands finns det gott om utländska utdelningsaktier. Tittar man över Sveriges gränser finns det framförallt i amerikanska bolag som givit konstant höjda utdelningar i snitt över 55 år i rad. Se listan nedan.

15 bästa utdelningsaktier (utländska):

| Utländska utdelningsaktier | År i rad med höjd utdelning | Antal ägare hos Avanza | |

|---|---|---|---|

| 1 | American States Water | 70 år | 696 st |

| 2 | Dover | 69 år | 1 031 st |

| 3 | Northwest Natural Holdings | 69 år | 404 st |

| 4 | Genuine Parts | 69 år | 244 st |

| 5 | Procter & Gamble | 68 år | 4 263 st |

| 6 | Parker-Hannifin | 68 år | 1 371 st |

| 7 | Emerson Electric | 68 år | 497 st |

| 8 | Cincinnati Financial | 65 år | 219 st |

| 9 | Coca Cola | 66 år | 15 332 st |

| 10 | Johnson & Johnson | 62 år | 7 718 st |

| 11 | Kenvue | 62 år | 421 st |

| 12 | Lancaster Colony | 62 år | 41 st |

| 13 | Colgate-Palmolive | 61 år | 910 st |

| 14 | Nordson | 61 år | 51 st |

| 15 | Farmers & Merchants Bancorp | 59 år | 58 st |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

KAPITEL 2

Köp utdelningsaktier på 5 minuter

För att kunna handla aktier med utdelning behöver du först öppna ett konto hos en aktiemäklare. Den populäraste på vår webbplats är eToro. Dom har låga avgifter på aktier och fonder i Sverige och utomlands. Med över 20 miljoner kunder globalt.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

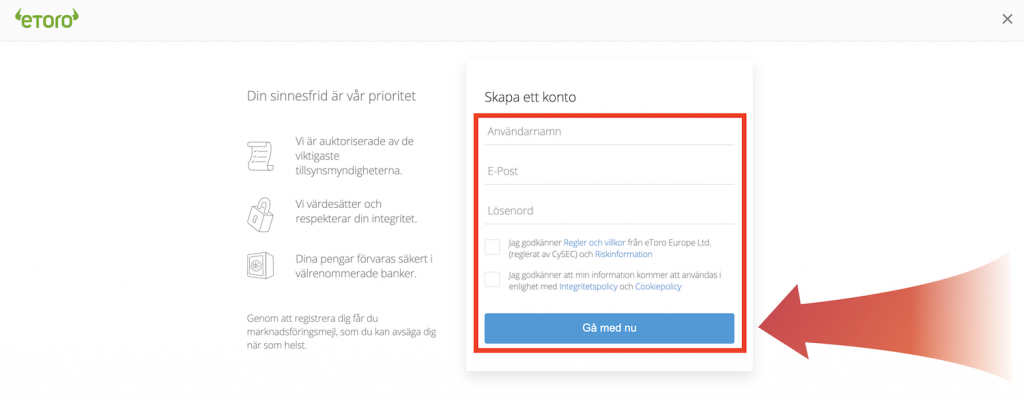

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

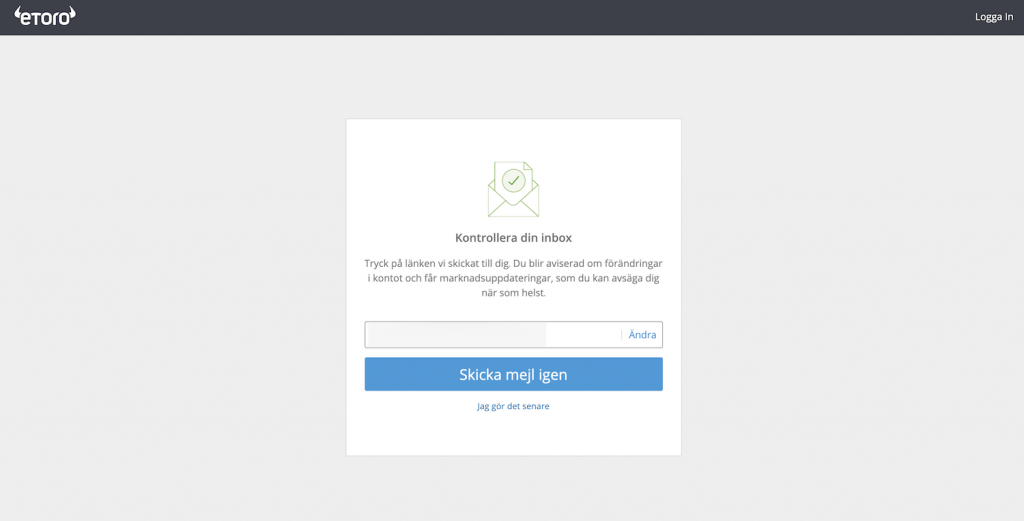

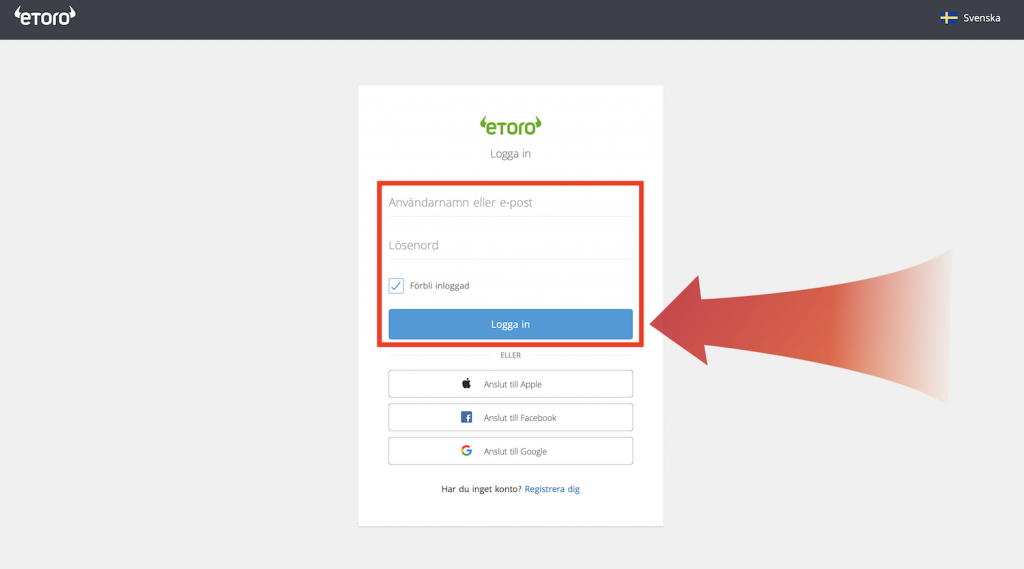

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadess för att kunna logga in på eToro. Följ länken som du får på din mail, skriv in uppgifterna som du valde och klicka på ”Logga in”.

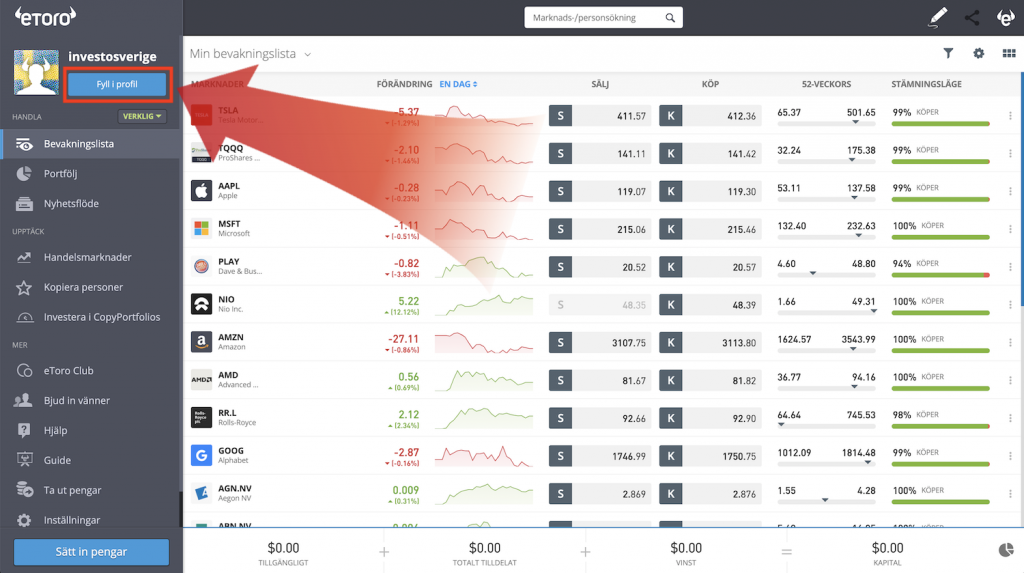

3. Svara på frågor

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

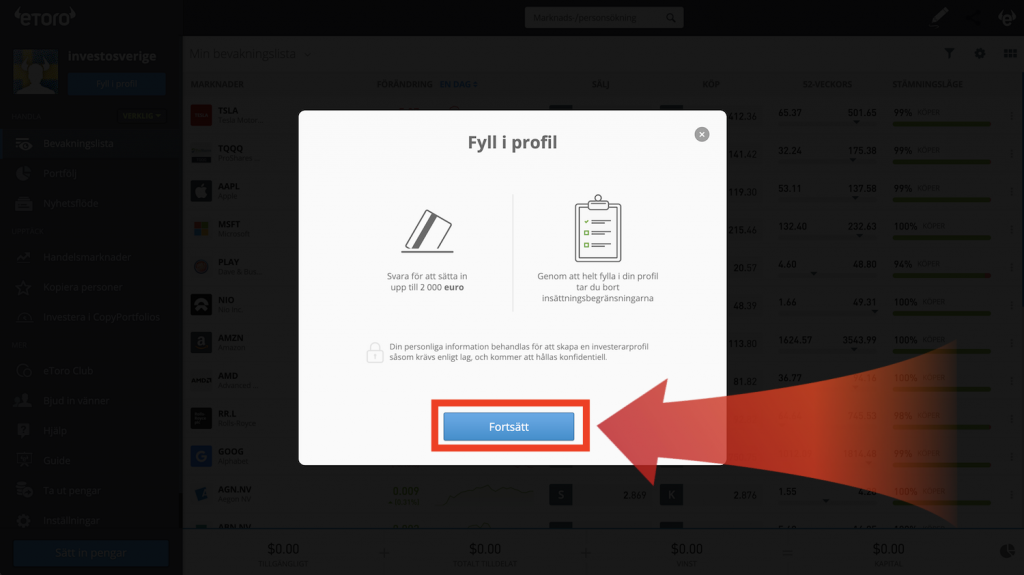

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

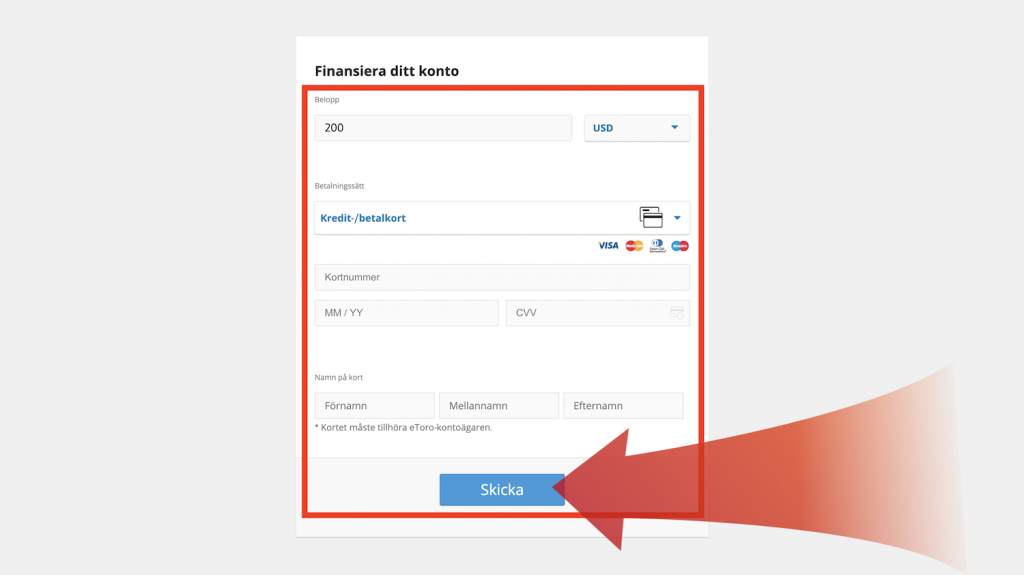

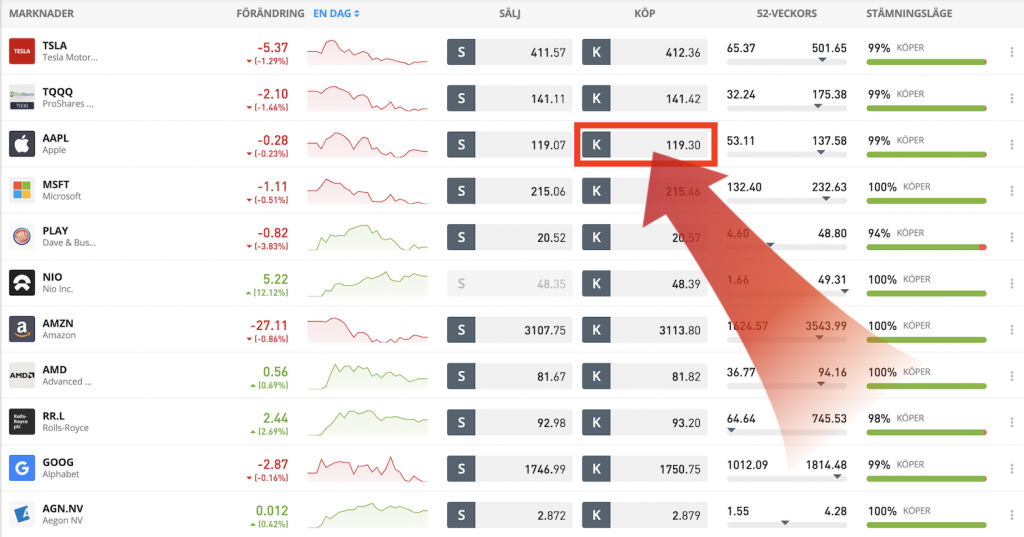

5. Välj utdelningsaktie

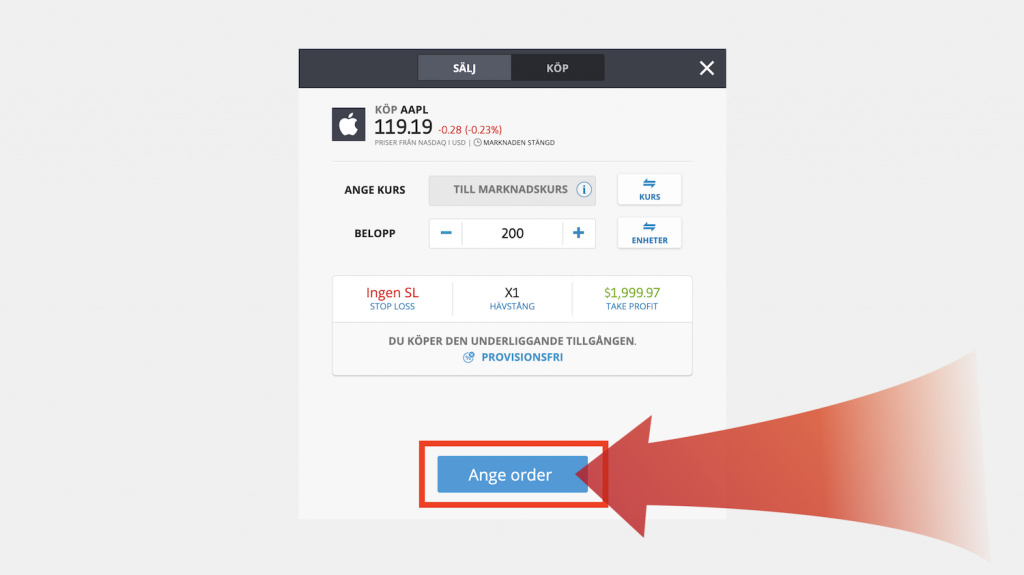

När du har pengar på ditt konto kan du välja en investering. I detta exempel väljer vi att köpa aktier i Apple (AAPL) genom att klicka på köpknappen.

6. Investera pengar

Sista steget är att ange beloppet och klicka på ”Ange order”.

Vi är klara, bra jobbat!

KAPITEL 3

Vad är utdelningsaktier?

Pengamaskin – Så bygger du en utdelningsportfölj:

Utdelningsaktier = aktier i bolag vilka delar ut en del av föregående års vinst till sina aktieägare

Aktier med utdelning har över tid setts som mindre riskfyllda att äga. De sägs vara mindre volatila än de flesta andra aktier, varav en stor andel småsparare någon typ av utdelningsaktie. Det är också en populär sparform bland rika personer vilka ser det som ett sätt att skydda och generera mer kapital.

En av världens rikaste personer, Warren Buffett, har en stor förtjusning för aktier med utdelning. Via hans bolag, Berkshire Hathaway, äger Buffett bland annat Apple, Coca Cola, Wells Fargo och American Express. Genom åren har dessa boalg bidragit med stabila kassaflöden och på så sätt varit en kassakor för Berkshire Hathaway. Titta bara på hur mycket Berkshire fått i utdelningar de senaste 7 åren.

Berkshires mottagna utdelningar mellan 2017 – 2024:

| År | Utdelning i miljarder USD |

|---|---|

| 2024 | 5,19 |

| 2023 | 5,50 |

| 2022 | 6,04 |

| 2021 | 5,05 |

| 2020 | 4,89 |

| 2019 | 4,53 |

| 2018 | 3,65 |

| 2017 | 3,59 |

(Tabell uppdaterad 2025)

Kommande aktieutdelningar kommer förmodligen fortsätta att spela en viktig roll för Buffets bolag. Med hjälp av kommande utdelningar kan Berkshire fortsätta att köpa fler aktier i fler bolag och på så sätt expandera sin verksamhet som man hittills gjort.

3.1

Hur fungerar utdelningsaktier?

Som aktieägare har du automatiskt rätt till att få ta del av ett företags vinster. Utdelningsaktier delar oftast ut den del av vinsten som inte behövs för att kunna fortsätta bedriva verksamheten. Istället för att ha pengarna liggandes på ett bankkonto, ser man istället till att dela ut pengarna till aktieägare.

Styrelsen kan alltid föreslå aktieutdelning och hur mycket som ska ges ut. Men det är upp till aktieägarna själva att på bolagsstämman bestämma ifall utdelningar ska göras eller inte. Ett bolag måste fortsätta att gå med vinst för att i framtiden kunna genomföra utdelningar. Utebliven vinst betyder uteblivna utdelningar.

När får man sin utdelning?

Beslut om utdelning brukar äga rum under årsstämman. Då framgår hur många kronor per aktie som ska delas ut, samt vilket datum utdelningen ska genomföras. De flesta svenska bolag genomför sina utdelningar på våren någon gång mellan april – maj.

Det vanligaste är att ett bolag delar ut en gång per år. Men det förekommer också att företag delar ut 2 gånger per år. Det är också vanligt med kvartalsutdelning. Tittar man utomlands finns det även aktier med utdelning varje månad.

För att du ska ha rätt till utdelning måste du ha köpt aktier i bolaget innan den så kallade X-dagen. Sista dagen att köpa aktier för att ha rätt till utdelning kallas för sink-dagen, och är en dag innan X-dagen. Du kan oftast hitta information om X-dag hos din mäklare eller på bolagens egna hemsidor.

Exempel: Måndag: Sink-dag (sista dagen att köpa en aktie för att ha rätt till utdelning). Tisdag: X-dag (aktien handlas exklusive rätt till utdelning). Onsdag: Avstämningsdag (dagen då aktieboken stäms av. Den som finns med i aktieboken har rätt till utdelning, delta i bolagsstämma, samt nyemissioner).

Måste man betala skatt på utdelning?

Ifall du har ett traditionellt AF (aktie- fondkonto) måste du betala 30 % skatt på alla utdelningar. Har du däremot ett ISK (investeringssparkonto) eller KF (kapitalförsäkring) behöver du inte betala någon utdelningsskatt.

Istället betalar du en årlig schablonskatt. Den baseras på hur mycket pengar i form av likvida medel och investeringar du har totalt på ditt konto. Den årliga schablonskatten styrs främst av statslåneräntan. För år 2025 är schablonskatten på 0.89 %.

3.2

Varför ska du äga utdelningsaktier?

En bra ihopsatt utdelningsportfölj kan ge dig kontinuerlig passiv inkomst. Du kan med hjälp av stabila utdelningsaktier få ett stabilt kassaflöde, utan att behöva arbeta för det. Lyckas du spara ihop tillräckligt mycket kan du börja leva enbart på avkastningen och sluta jobba.

”Don’t work for money, make it work for you” / Robert Kiyosaki

Gör precis som Robert Kiyosaki rekommenderar läsare i sin bästsäljande bok “Rich Dad, Poor Dad”. Se till att inte arbeta för pengar. Låt istället pengarna arbeta åt dig. Det är precis vad du kan uppnå genom att investera i aktier med utdelning. Dessutom märker du snabbt av resultatet i form av att du varje år får pengar direkt i handen.

KAPITEL 4

Tjäna pengar på utdelningsaktier

Vad är direktavkastning? Så räknar du ut direktavkastningen:

Du kan delvis tjäna pengar på en utdelningsaktie genom värdestegring. Men vad som är den mest vanliga inkomstkällan, och som de flesta tittat på för utdelningsaktier, är hur mycket ett bolag delat ut till sina aktieägare i form av utdelning.

4.1

Hur tjänar man pengar på utdelningsaktier?

En av de största fördelarna med att investera i utdelningsaktier är att du varje år får pengar direkt i fickan. Ett sätt för att kunna se exakt hur mycket pengar du kommer att få är genom att använda sig av nyckeltalet “direktavkastning”.

Vad är direktavkastning?

Direktavkastning = utdelning per aktie / aktiekurs

Exempel: En aktie kostar idag 100 kr. Bolaget ger en utdelning på 3 kr per aktie. Det betyder att direktavkastningen i dagsläget ligger på 3 % (3 / 100). Om du köper aktier för ett totalt värde av 10 000 kr kommer du att få en direktavkastning på 300 kr (10 000 x 0.03).

Direktavkastning är ett av de mest använda nyckeltalen bland investerare att använda sig av. Dock ska du inte stirra dig blind på en direktavkastning. Det bör kombineras med andra typer av nyckeltal för att kunna göra en så rättfärdig bedömning som möjligt. Exempelvis är det en god idé att kombinera direktavkastning med utdelningsandel.

Vad är utdelningsandel?

Utdelningsandel = den del av total vinst som delas ut till aktieägare

Om vinsten per aktie är 10 kr, och bolaget ger en utdelning på 4 kr per aktie, är utdelningsandelen 40 % (4 / 10). Vissa bolag delar ut 40 – 60 % av total vinst. Aktier med hög utdelning kan dela ut så mycket som 60 – 90 %. Utdelningsandelen varierar alltså rejält mellan olika företag.

10 bolags utdelningsandel:

| Bolag | Utdelningsandel | |

|---|---|---|

| 1 | Axfood | 86.12 % |

| 2 | Johnson & Johnson | 84.08 % |

| 3 | Coca Cola | 78.54 % |

| 4 | Colgate-Palmolive | 70.25 % |

| 5 | Stepan | 68.33 % |

| 6 | Procter & Gamble | 61.95 % |

| 7 | Emerson Electric | 61.05 % |

| 8 | Sandvik | 58.91 % |

| 9 | Atlas Copco | 49.10 % |

| 10 | Vitec Software | 33.52 % |

(Uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

En lägre utdelningsandel är oftast att föredra. En utdelningsandel om exempelvis 90 % betyder att endast 10 % av vinsten stannar kvar i bolaget. Det är oftast ett tecken på att företaget nått ett stabilt läge, och att det inte finns mycket rum för att kunna öka framtida utdelningar.

Ett bolag som istället ger 50 % i utdelning tyder på att det finns större möjligheter för bolaget att kunna växa. Bolagsledningen kanske fortfarande ser tillväxtmöjligheter i sin bransch. Därför vill de ta vara på möjligheten genom att kunna återinvestera en del av vinsten in till bolaget igen. Därmed kunna generera högre vinst och utdelningar i totala belopp, inte enbart i procent.

4.2

Ränta-på-ränta effekten

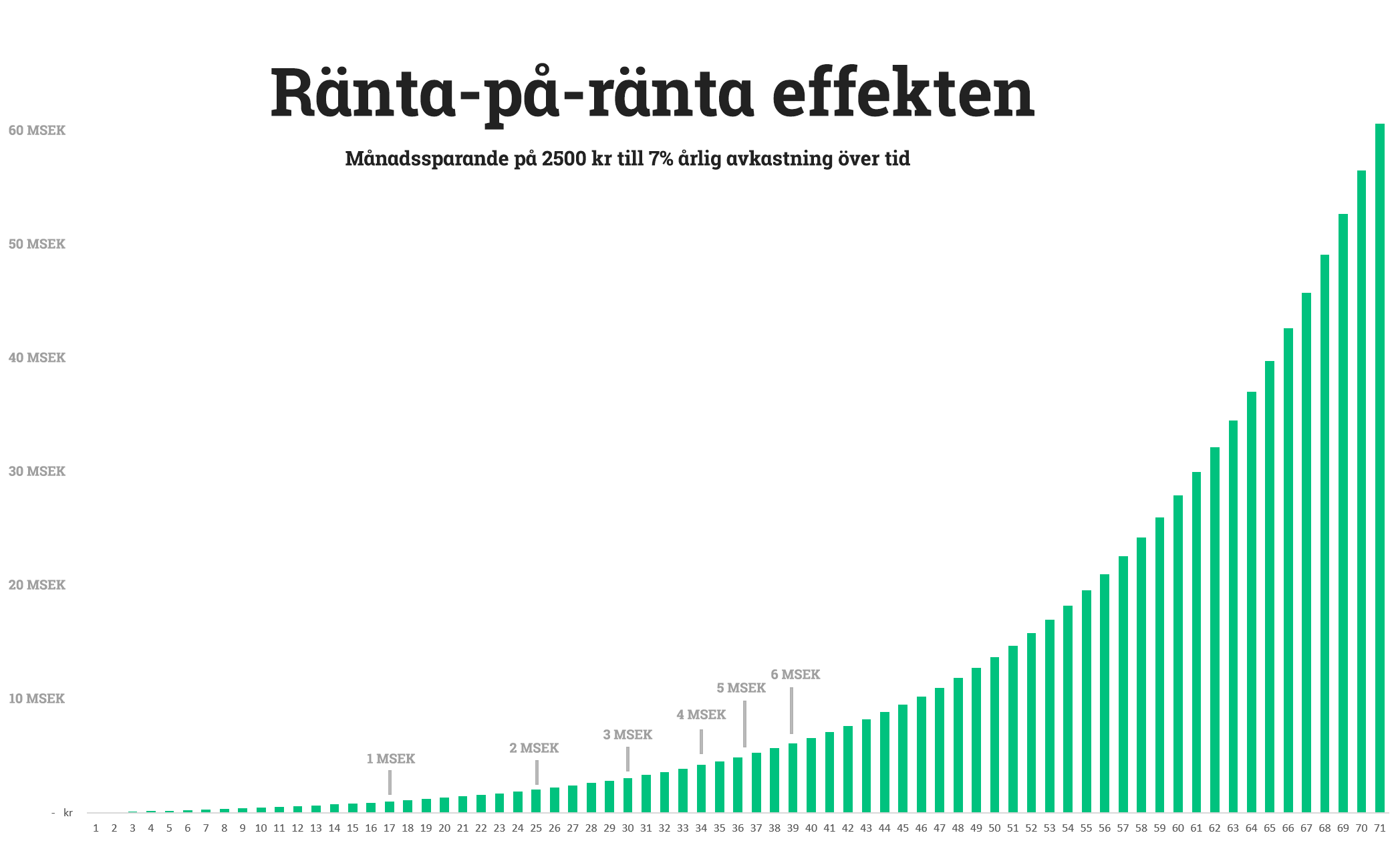

En av de största fördelarna med utdelningsaktier är att du kan utnyttja ränta-på-ränta effekten. Även kallad snöbollseffekten. För varje gång du rullar snöbollen byggs ett nytt lager upp. Delvis på den ordinarie storleken, men också på det senaste lagret.

På precis samma sätt fungerar ränta-på-ränta effekten. För varje utdelning du återinvesterar får du en avkastning på delvis den ordinarie, men också avkastning på avkastningen.

Exempel: Du investerar 100 000 kr i en aktie som ger en utdelning på 5 %. Det betyder att du får 5 000 kr i direktavkastning år 1. Om du köper fler aktier i bolaget för dessa 5 000 kr kommer du år 2 att få 5 250 kr i direktavkastning (105 000 kr x 0.05). Det vill säga 5 000 kr av ordinarie 100 000 (100 000 x 0.05) kr, men också 250 kr av 5 000 kr (5 000 x 0.05). År 3 kommer du att få 5 512.50 kr (110 250 x 0.05).

För varje gång du återinvesterar dina utdelningar kommer direktavkastningen att bli större. På lång sikt kan det skapa dig en riktig pengamaskin. Det är en av anledningarna till varför en av de smartaste människorna i världen ska ha sagt att ränta-på-ränta är världens åttonde underverk.

“Ränta på ränta, världens åttonde underverk” – Albert Einstein

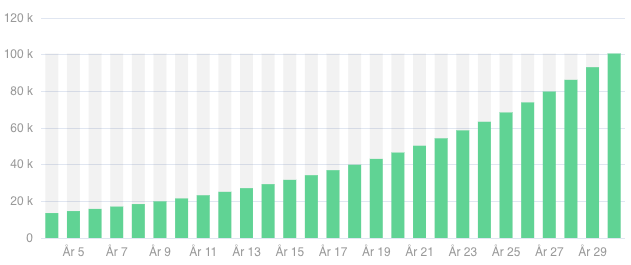

Investeringar i aktier och fonder har historiskt gett ca 8 – 10 % genomsnittlig värdeökning per år. Om du investerar 10 000 kr med 8 % i avkastning, och återinvesterar alla utdelningar, kommer dina pengar efter 10 år vara värda 21 589 kr. Över 20 år kommer det att vara värt 46 610 kr, och över 30 år 100 627 kr. Det vill säga 10x pengarna. Mycket pengar för lite arbete.

(Bildkälla: Avanza)

KAPITEL 5

Bygg en utdelningsportfölj 2025

Vad är en utdelningsportfölj? Värt att tänka på för din utdelningsportfölj:

Drömmer du om att kunna leva på dina utdelningar? Då gäller det att kunna bygga en stabil utdelningsportfölj fylld med en massa aktier med bra utdelning. Sådana som inte riskerar att sluta ge utdelningar, eller sänker dem.

Det kan nämligen förstöra ränta-på-ränta effekten och därmed din portföljs årliga tillväxt. Samtidigt kan det bli svårt att få din privatekonomi att gå runt ifall du vill kunna leva på dina utdelningar.

Så hur bygger man en utdelningsportfölj med bra utdelningsaktier? För att kunna bygga den bästa utdelningsportföljen som bara går ska vi först besvara följande frågor.

- Hur många utdelningsaktier ska man äga?

- Vilka utdelningsaktier ska man inkludera i portföljen?

- Hur lång tid tar det innan man kan börja leva på sina utdelningar?

5.1

Hur många utdelningsaktier ska man äga?

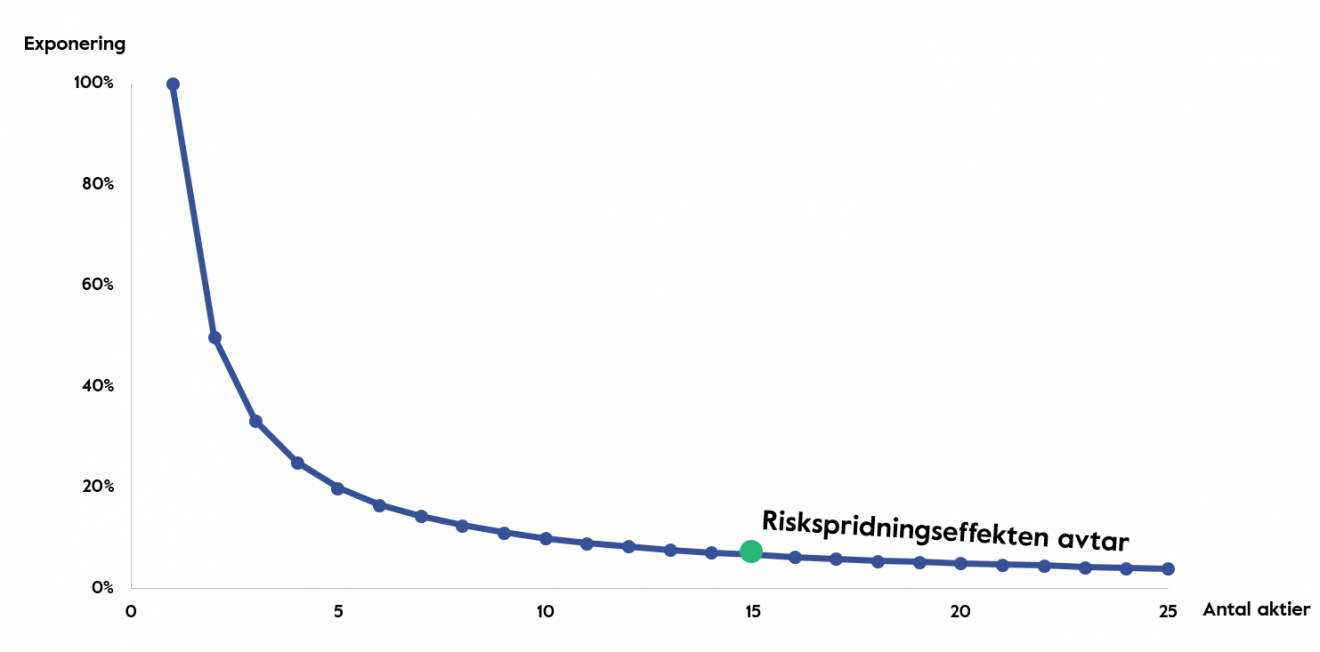

Det finns många diskussioner kring vad som är en lagom mängd aktier att äga. En del påstår att man bör äga mellan 10 – 30 st. Andra personer går så långt och säger att man istället bör äga 30 – 50 st. Faktum är att det räcker gott och väl med 6 – 10 st aktier. Som bilden nedan visar avtar riskspridningseffekten väsentligt redan över 10 bolag, och framförallt över 15.

(Bildkälla: Nordnet)

Dessutom ses aktier med utdelning generellt bära mindre risk. Därför behöver du inte äga mer än 10 st för att få en tillräckligt god riskspridning. Dessutom är det svårt att kunna ha koll på fler än 10 olika bolag. Var istället ägare till en mindre mängd bolag, men som du har bra koll på.

5.2

Vilka utdelningsaktier ska man inkludera i portföljen?

- De aktier med högst direktavkastning?

- De stabilaste utdelningsaktierna?

- Amerikanska utdelningsaktier?

- Aktier med hög utdelning?

- Svenska utdelningsaktier?

Faktum är att det finns många bra utdelningsaktier, samtidigt som det finns många dåliga. Dåliga utdelningsaktier är de som antingen sänker eller ställer in utdelning. Du vill helst äga de som varje år fortsätter att dela ut och som gärna höjer sina utdelningar i takt med att vinsten stiger.

Ta dig en titt på tabellen nedan. Alla är det inte aktier med hög utdelning. Hur som helst har de alla konstant höjt sin utdelning under en längre tid. De delar ut en lagom mängd pengar i relation till deras respektive vinster. De kan idag ses som de mest stabila utdelningsaktierna att äga för att skapa sig den en god utdelningsportfölj.

10 stabila dividend kings:

| Stabila utdelningsaktier | År i rad med höjd utdelning | Utdelningsandel | |

|---|---|---|---|

| 1 | American States Water | 70 år | 49.40 % |

| 2 | Dover | 69 år | 10.47 % |

| 3 | Northwest Natural Holdings | 69 år | 96.06 % |

| 4 | Genuine Parts | 69 år | 61.63 % |

| 5 | Procter & Gamble | 68 år | 61.95 % |

| 6 | Parker-Hannifin | 68 år | 27.43 % |

| 7 | Emerson Electric | 68 år | 61.05 % |

| 8 | Cincinnati Financial | 65 år | 22.12 % |

| 9 | Coca Cola | 66 år | 78.54 % |

| 10 | Johnson & Johnson | 62 år | 84.08 % |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

5.3

Hur lång tid tar det innan man kan börja leva på sina aktieutdelningar?

Först och främst bör du räkna ut hur mycket pengar du spenderar per år. Låt säga att du tänkt leva för 20 000 kr per månad. På ett år skulle de bli 240 000 kr (20 000 x 12). När du väl vet hur mycket kapital du behöver bör du ta hänsyn till 4 saker.

- Startkapital

- Månadssparande

- Årlig direktavkastning

- Årlig värdeökning

Ju mera startkapital du börjar med, desto snabbare kan du börja leva på utdelningar. Detsamma gäller även för hur mycket du kan månadsspara. Att kunna månadsspara 10 % per månad är ett minimum. Ju mer desto bättre. Börja med 10 % och höj därefter ditt sparande successivt. Ha som mål att kunna spara 20 – 40 % av din lön.

Vidare är det viktigt att ta hänsyn till avkastning. Det vill säga hur mycket kan ditt sparkapital växa med totalt per år. Både i form av direktavkastning och värdeökning. Du kan teoretiskt räkna på hur lång tid det skulle kunna ta dig innan du kan börja leva på utdelningar från dina utdelningsaktier.

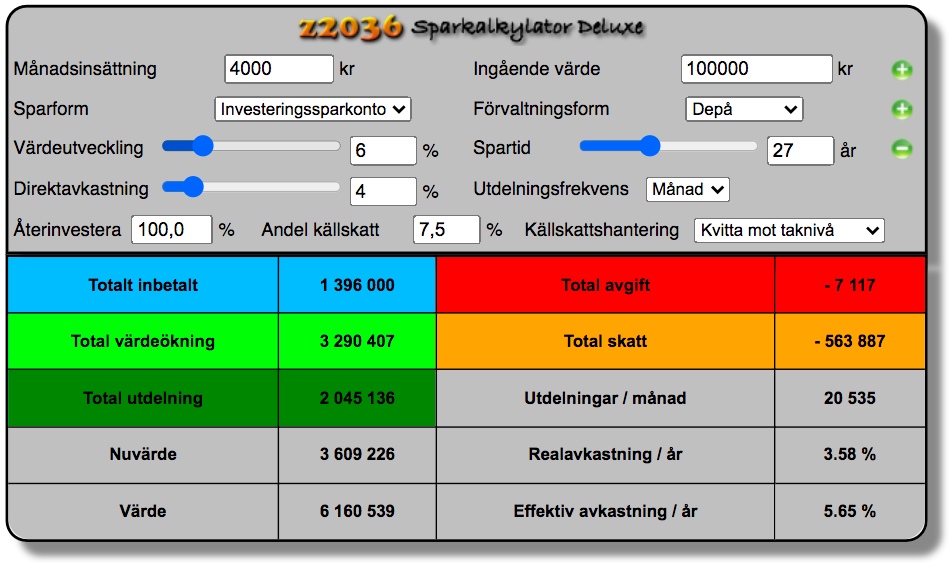

Praktiskt exempel:

Exempel: Du vill kunna leva för 240 000 kr per år (20 000 kr per månad). Du använder dig av 4%-regeln, vilken förhåller sig till att du ska kunna ta ut 4 % av ditt sparkapital, samtidigt som det varje år växer med minst 4 %. Om 240 000 kr ska motsvara 4 %, måste du ha ett sparkapital på 6 000 000 kr.

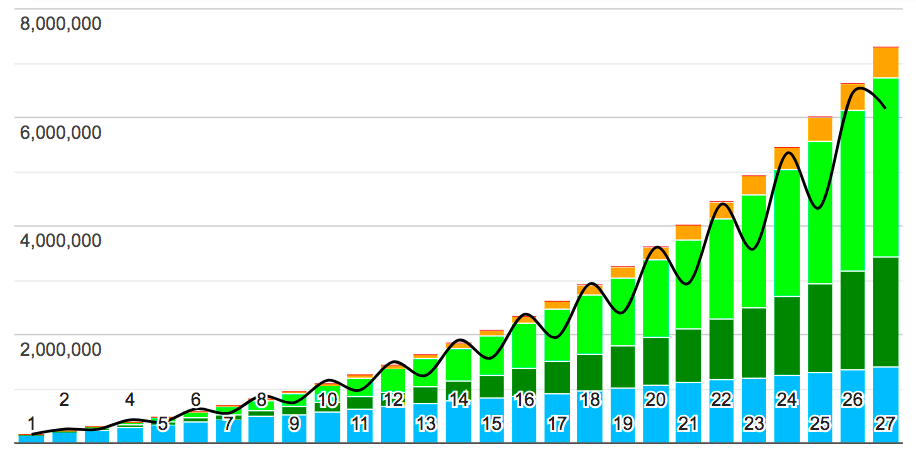

Anta att du har ett startkapital på 100 000 kr. Du väljer att investera det i 6 – 10 utdelningsaktier. Stockholmsbörsen har över givit en avkastning på ca 10 % per år. Vi kan räknar med samma utveckling i form av 4 % i direktavkastning, plus 6 % i värdeökning på ditt sparkapital.

Samtidigt månadssparar du 4 000 kr per månad. Om du kontinuerligt fortsätter med denna strategi skulle du att kunna börja leva på dina utdelningar efter 27 år.

(Bildkälla: InvestoRunner)

KAPITEL 6

Saker att ta hänsyn till

Även om utdelningsaktier oftast ses som en säker sparform, finns det flera saker att tänka på när du investerar i dem. Nedan kan du ta del av faktorer som du bör ha i åtanke när du väljer vilka utdelningsaktier att lägga till i din investeringsportfölj.

6.1

Hur ska jag tänka när jag väljer utdelningsaktier?

Titta dig inte endast blind på aktier med hög utdelning. Titta heller inte bara på de aktier med högst direktavkastning. Tänk ett snäpp längre och ta med dig följande frågor när du du väljer utdelningsaktier.

- Förstår du vad bolaget gör? – H&M är ett exempel på bolag som är enkelt att förstå sig på. De tillverkar och säljer kläder.

- Tjänar bolaget pengar? – Titta på ifall bolaget går med vinst. Detta är ett måste för att kunna genomföra sunda utdelningar. Titta på vinstmarginalen. Är den hög eller låg? 5 – 7 % vinstmarginal är det normala genomsnittet.

- Har bolaget en god balansräkning? – En bra balansräkning ger dig en trygghet i att bolaget inte riskerar att gå i konkurs inom snar framtid. Likviditeten bör helst ligga på minst 100 %. Alltså att omsättningstillgångarna är lika stora som de kortfristiga skulderna. Högre är såklart bättre.

- Hur hög är bolagets direktavkastning? – Låt dig inte luras av en allt för hög direktavkastning. Det är oftast bättre att titta på aktier med lagom hög direktavkastning kring 2 – 5 %.

- Hur hög är bolagets utdelningsandel? – Direktavkastningen kan kombineras med att titta på bolagets utdelningsandel. Är den hög eller låg? En normal utdelningsandel ligger i intervallet av 40 – 60 %.

- Hur ser bolagets utdelningshistorik ut? – Det finns många bolag som har enastående utdelningshistorik. Exempelvis har många amerikanska aktier höjt sin utdelning över 60 år på raken.

- Hur ser bolagets vinsttillväxt ut? – Ifall bolagets vinster växer för varje år som går är det stor chans till att även framtida utdelningar kommer att öka.

Dessa frågor låter dig fokusera på rätt saker och inte endast på aktier med hög utdelning. Kan du svara på dessa frågor bör du kunna hitta dig ett par bra utdelningsaktier. Förhoppningsvis de bästa utdelningsaktierna att hjälpa dig med att bygga en god utdelningsportfölj.

Se också till att återinvestera dina utdelningar för att få en ränta-på-ränta effekt. Titta bara på vad det kan göra för ditt sparande. Effekten blir exponentiell, varpå dina pengar växer med allt mer för varje år som går.

(Bildkälla: Avanza)

6.2

Det absolut viktigaste med utdelningsaktier?

Långsiktigt sparande. Den som tror sig kunna bli miljonär snabbt på utdelningsaktier, tror fel. Aktieutdelningar är nämligen en långsam men oftast säker väg till god avkastning. Du vet i stort sett vad du får i fickan när du investerar i en utdelningsaktie.

Utdelningsaktier passar bäst för den som har en långsiktig sparhorisont och som vill bygga sig en pengamaskin. Exempelvis kan du försöka hitta aktier med högst direktavkastning för en sparhorisont på 5 – 10 år. Alternativt mera stabila utdelningsaktier med lägre direktavkastning för ett sparande på +10 år.

Komihåg att undersöka aktiebolagens historik, sluta heller inte med att analysera deras fortsatta prestation. Följ upp bolaget. Läs om vad som händer i verksamheten. Ha tålamod. Den som väntar på något gott, väntar aldrig för länge.

KAPITEL 7

Tillväxtaktier vs utdelningsaktier

What is a growth stock – growth stock explained simply:

Högutdelande aktier eller tillväxtaktier? Det är en ständigt pågående debatt. Vissa anser att en för hög utdelning bidrar till att företag inte utnyttjar tillväxtmöjligheter inom sina respektive branscher. Andra påpekar istället att majoriteten bolag slösar med sina pengar. De anser att pengarna bör gå direkt till aktieägarna i form av utdelning, istället för att investera i sådant som i slutändan inte leder till någon tillväxt.

För att kunna dra någon klok slutsats kring vad som är bäst bör vi först och främst börja med att beskriva vad tillväxtaktier är. Hur fungerar de? För- och nackdelar? Varför heter de tillväxtaktier?

7.1

Tillväxtaktier

Tillväxtaktier är förmodligen de mest heta aktierna på börsen. De tenderar att ha höga nyckeltal, såsom högt PE-tal. Oftast runt 20 – 30 eller till och med mer än så. Samtidigt har de en hög omsättningstillväxt. Vanligtvis runt 20 – 50 %. Ett av de förmodligen mest omtalade och heta tillväxtbolagen i modern historia är Tesla (TSLA).

Som pionjär på elbilsmarknaden har bolaget sedan start växt enormt snabbt. Det fortsätter det även att göra idag. Titta bara på bolagets utveckling i börsvärde i jämförelse med andra fordonsbolagen.

(Bildkälla: Nasdaq)

Elbilar är ett nytt marknadsområde. Det finns finns stora tillväxtmöjligheter vilket Tesla har tagit tillvara på i ledning av Elon Musk. Det vore dumt av honom och bolagets ledning att föreslå någon utdelning. Det skulle bland annat kunna bromsa in den organiska tillväxten och därmed framtida vinster.

OBS: Tillväxtaktier tenderar dock att vara mera volatila än utdelningsaktier. Stark tillväxt leder oftast till höga förhoppningar, och därmed högre värdering. En plötsligt lägre tillväxt kan leda till att en tillväxtaktie sjunker rejält i värde.

Tips! Läs vår guide om de bästa tillväxtbolagen.

7.2

Tillväxtaktier eller utdelningsaktier

Vad är bäst – tillväxtaktier eller högutdelande aktier?

Svaret ligger någonstans mittemellan. Ifall det finns rum för bolaget att växa, bör de givetvis satsa pengar på tillväxt. Finns det inget rum att växa, och bolaget inte ser några goda investeringsmöjligheter, är det bättre att dela ut pengarna till sina aktieägare.

Det är heller ingen god idé att ha pengarna liggandes på ett bankkonto. Ansvaret över hur bolaget väljer att allokera kapital hänger hos ledningen.

Exempel: Bolag A har en vinst på 10 000 000 kr. Bolagets ledning ser en möjlighet att kunna växa vinsten med 50 % ifall man återinvesterar all vinst in till bolaget. Alternativt dela ut all vinst och fortsätta att generera samma avkastning för kommande år. Vilket beslut skulle du vilja att ledningen tog? Nummer 1: återinvestera. Nummer 2: utdelning.

Svarade du nummer 1 så är du korrekt. Genom att återinvestera 10 000 000 kr skulle företaget år 2 generera 15 000 000 kr i vinst (10 000 000 x 1.50). På tre år blir den totala vinsten 30 000 000 kr. Alltså lika mycket som om företaget istället hade valt att genomföra utdelning 3 år på raken (10 000 000 x 3).

För det fjärde året kommer bolaget att ha tjänat totalt 45 000 000 kr på att ha återinvesterat vinsten, i jämförelse med utdelning som hade resulterat i 40 000 000 kr under samma tidsperiod.

Vad ledningen bör göra…

Ledningen bör alltid ha som mål att ge högsta möjliga avkastning till sina aktieägare. I fall det sker i form av återinvesteringar eller utdelningar beror på företagets tillväxtpotential. Coca Cola är ett bra exempel på bolag som haft det svårt att kunna växa snabbt organiskt under de senaste 10 åren.

Bolagsledningen har vid flera tillfällen sagt att de inte ser några effektiva sätt att kunna investera kapital. Därmed har de tagit beslutet om att ge majoriteten vinster direkt till aktieägare i form av utdelningar.

Svaret på ifall tillväxt- eller utdelningsaktier är bäst beror alltså på varje företags specifika situation. Delvis tillväxtpotentialen, men också ledningens förmåga att kunna allokera kapital på bästa möjliga sätt. Den bästa utdelningsaktien sägs vara den som både ger ut vinst och återinvesterar dem i sin egen verksamhet för att i framtiden kunna generera ännu högre kassaflöden.

KAPITEL 8

3 risker med utdelningsaktier

Utdelningsaktier – farligt eller fantastiskt:

Precis som med alla investeringar finns det risker även med utdelningsaktier. Riskerna är få, men nödvändiga att känna till för att kunna ta kloka beslut. Bland annat kan de hjälpa dig att tänka hur och i vad du bör investera.

8.1

Bolagsrisk

Syftar till den risk som berör bolaget. Det kan handla om allt från brist på likvida medel, högre konkurrens, eller att bolaget tappar marknadsandelar. Det värsta scenariot när det kommer till bolagsrisk är rekonstruktion och konkurs. Vid dessa tillfällen är det kreditgivare och preferensaktieägare som har företräde till bolagets tillgångar före vanliga stamaktieägare.

8.2

Marknadsrisk

Risken som tillkommer när du investerar i olika marknader, sektorer och branscher. Om en bransch går dåligt kan det få negativa effekter för ditt sparande. Speciellt ifall ditt sparande är koncentrerat till en specifik bransch som går dåligt. Ett sätt att minska denna risk är genom att sprida ut kapital över flera olika branscher.

Handla därför utdelningsaktier etablerade inom olika branscher. Enligt statistik och historik ger en välbalanserad portfölj, med en mix av utdelningsaktier, en god avkastning på lång sikt. Exempelvis skulle du kunna fördela ditt kapital över 10 olika branscher. Det vill säga 10 % i vardera bransch. Alternativt över 5 olika branscher med 20 % av ditt kapital investerat i vardera bransch.

Utdelningsportfölj – Förslag 1:

| Bransch | Procentuell andel |

|---|---|

| Energi | 10 % |

| Fastigheter | 10 % |

| Finans | 10 % |

| Industri | 10 % |

| Kommunikation | 10 % |

| Konsument, cyklisk | 10 % |

| Konsument, stabil | 10 % |

| Råvaror | 10 % |

| Sjukvård | 10 % |

| Teknik | 10 % |

| Totalt | 100 % |

Utdelningsportfölj – Förslag 2:

| Bransch | Procentuell andel |

|---|---|

| Teknik | 20 % |

| Energi | 15 % |

| Finans | 15 % |

| Industri | 15 % |

| Råvaror | 15 % |

| Sjukvård | 10 % |

| Fastigheter | 10 % |

| Totalt | 100 % |

8.3

Valutakursrisk

Risken som tillkommer med att investera i utländska utdelningsaktier. Valutamarknaden är ständigt i gungning. Att kunna förutsäga hur en valuta kommer att röra sig mot en annan är svårt att säga på lång sikt. Det kan lika gärna boosta ditt sparande, precis som det kan sänka det.

Exempel: Du investerar i Apple (APPL) som ger utdelning en gång per år. Det betyder att all avkastning aktien genererar kommer ursprungligen från amerikansk dollar. Du investerar 10 000 kr i Apple. Efter ett år har den givit dig en utdelning på 3 %. Det vill säga 300 kr.

Men samtidigt har dollarn sjunkit mot svenska kronan med 3 % på ett år. Det betyder att din utdelning översatt i kronor inte kommer att ge dig lika mycket. Samtidigt kommer ditt innehav i Appe ha påverkats av valutakursskillnaden. Det kommer att vara värt 3 % mindre än för ett år sedan.

På samma sätt kan din avkastning kunna få en hävstångseffekt ifall den amerikanska valutan skulle öka mot den svenska kronan.

KAPITEL 9

3 tips med utdelningsaktier

Lär dig mer – tips för dig som gillar utdelningsaktier:

I följande kapitel får du ta del av 3 tips gällande utdelningsaktier. Förslagsvis bör du läsa igenom dem innan du bestämmer dig för att bygga din egen utdelningsportfölj.

9.1

Passa dig för osunda utdelningsaktier

Med osunda utdelningsaktier menas bolag som lånar pengar för att kunna betala utdelning till sina aktieägare. Alla bolag har inte råd att kunna höja utdelningen år efter år. Speciellt inte om vinsten samtidigt står still eller sjunker. För att tillfredsställa sina aktieägare tar de därför lån för att kunna genomföra utdelningar. Det är dock ett oansvarigt sätt att hantera ett bolags framtid.

Ifall ett bolag fortsätter att dela ut lånade pengar till sina aktieägare kan bolaget riskera att hamna i ekonomiska svårigheter. Lån betyder att du någon gång i framtiden måste betala tillbaka, plus en ränta. Uteblivna räntebetalningar kan leda till rekonstruktion och i värsta fall konkurs.

9.2

Investera i utdelningsaktier med stabil ekonomisk ställning

Se till att ha läst på ordentligt om bolaget och dess finansiella ställning. Kika igenom både resultaträkningen, balansräkningen och kassaflödesanalysen för att undvika fällor. Ställ dig följande frågor när du läser igenom dessa 3 delar:

- Tjänar bolaget pengar? – A och O är att företaget du tänkt investera i faktiskt tjänar pengar på sin verksamhet. Utan vinst kan det inte bli några utdelningar. En negativ vinsttrend tyder oftast på högre konkurrens, eller mindre försäljning. Tittar man på samtliga branscher över tiden visar de flesta företag vinstmarginaler kring 5 – 7 %. Vissa företag kan dock ha betydligt högre än så. Exempelvis Apple som under flera år visat en vinstmarginal på kring 30 %.

- Sitter företaget på mycket likvida medel? – Ju högre tillgång till likvida medel i relation till lån, desto stabilare bolag och mindre risk för att hamna i finansiella svårigheter. Likviditeten bör helst ligga på minst 100 %. Alltså att omsättningstillgångarna är lika stora som de kortfristiga skulderna. Högre är såklart bättre. En osund balansräkning kan i värsta fall leda till delvis eller helt uteblivna aktieutdelningar.

- Hur hög är utdelningsandelen i relation till företagets vinst? – Ett bolag som delar ut mer än vad det tjänar är ett varningstecken till ett oansvarigt management-team. Det är på lång sikt mera sunt att sänka utdelningen än att fortsätta höja den. Det mest vanliga och sunda bolagen delar ut mellan 40 – 60 % av vinsten.

9.3

Se upp för aktier med högst direktavkastning

Utdelningar är bra – men tänk på detta:

Låt dig inte lockas av de aktier med högst direktavkastning. Exempelvis på 6 – 10 %. De kan nämligen leda till att framtida utdelningar kan halveras, och därmed få bolagets aktiekurs att rasa. Det är istället bättre att titta på bolag som ger en lägre direktavkastning. Runt 1 – 5 %. Kombinera direktavkastningen med att titta på utdelningsandelen.

- Delar bolaget ut en större del av sin vinst?

- Återinvesteras en del av vinsten in till företaget igen?

En normal utdelningsandel ligger kring 40 – 60 %. En utdelningsandel på 90 % eller högre kan vara ett tecken på att framtida utdelningar kan komma att bli lägre. Leta istället efter bolag som både ger utdelning och återinvesterar kapital. De är oftast de bästa utdelningsaktierna att äga.

Bolag som både ger aktieutdelning och återinvesterar kapital, visar att ledningen tror på tillväxtmöjligheter. Därmed chans till att framtida vinster och aktieutdelningar kan komma att bli högre.

KAPITEL 10

Fördelar och nackdelar

Fördelar med utdelningsaktier

- Passiv inkomst – Aktier med utdelning är ett utmärkt sätt att skapa sig passiva inkomster. Tänk efter själv. Att investera i en utdelningsaktie tar dig endast några sekunder. Därefter behöver du inte göra särskilt mycket. Du kan luta dig tillbaka och låta ditt kapital arbeta åt dig.

- Ränta-på-ränta effekten – Genom att investera i aktier med utdelning har du möjlighet till att ta del av ränta-på-ränta effekten. Ifall du planerar på att bygga dig en pengamaskin kan du återinvestera dina utdelningar i samma bolag. På så sätt ökar du dina framtida utdelningar.

- Enkelt att räkna på framtida kassaflöden – När du investerar i utdelningsaktier är det relativt enkelt att planera sin ekonomi. Du vet i förhand ungefär hur mycket du kommer att tjäna varje år. Det kan göra ditt sparande enklare och smidigare att planera.

- Klarar nedgångar på börsen bättre än övriga marknaden – Det har genomförts ett flertal studier som visar på att utdelningsaktier oftast klarar sig bättre i börsnedgångar. De tenderar inte att vara lika uppblåsta i sina värderingar som många andra aktier. Därför sjunker de inte lika mycket som exempelvis förhoppningsbolag.

- Sänder en signal om att bolaget har en sund och stabil ekonomi – Ett beslut till att börja ge utdelningar kommer oftast i takt med att bolagets ledning ser bolaget starkt och sunt. Oftast har utdelningsaktier en sund balansräkning. Lite i skuld i relation till mängden likvida medel. Samtidigt genererar aktier med utdelning oftast goda stabila kassaflöden.

Nackdelar med utdelningsaktier

- Lägre tillväxtmöjligheter – Bolag som har möjlighet att kunna växa organiskt går miste om det i samband med utdelningar. Istället för att dela ut pengarna kan de användas till att dra nytta av den tillväxtpotential som finns tillgänglig. Ansvaret hänger hos ledningen. De bör se till att använda kapital på bästa möjliga sätt för sina aktieägare.

- Sjunker i värde efter att en utdelning genomförts – En utdelningsaktie tenderar att sjunka i värde direkt efter att en utdelning gjorts. På lång sikt bör det inte spela nån större roll. Men på kort sikt kan det få konsekvenser för den som inte är beredd, och har ett mera kortsiktigt sparande. Man får dock komma ihåg att effekten bör bli plus, minus, noll. I och med att kursnedgången bör motsvara utdelningen.

- Källskatt på utdelningar från utländska bolag – Utdelningar från utländska utdelningsaktier kan komma att drabbas av något som kallas för utländsk källskatt. Men det är något man kan få tillbaka i efterhand. Dock kan det vara svårt om du har investerat i en utländsk aktie via ISK. Du måste själv söka om avräkning för utländsk källskatt. I många fall är det inte ens möjligt. När du istället investerar via KF, är det försäkringsbolaget som står som direkt ägare. De ansvarar för processen och har betydligt bättre kunskap och resurser för att kunna kräva tillbaka källskatten. Det kan dock ta upp till 2 – 3 år för försäkringsbolaget att kunna få tillbaka din källskatt. Läs mer i vår jämförelseguide om ISK och KF.

- Sänkt eller inställd utdelning kan leda till kursras – Det finns ingen garanti för att en utdelningsaktie i framtiden kommer att fortsätta ge utdelning. Framtiden är oviss. Mycket kan komma att påverka ett bolag finansiellt och dess framtida utdelningar. Oftast leder sänkta och framförallt inställda utdelningar till att investerare blir rädda för att bolaget inte ses som lika starkt ekonomiskt. Det kan leda till att flera investerare väljer sälja av sina innehav, vilket kan leda till kursras.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Nedan visas bäst utdelningsaktier, både svenska och utländska.

5 bästa svenska utdelningsaktier:

- Vitec Software (23 år på raken av höjd utdelning)

- Wihlborgs Fastigheter (19 år på raken av höjd utdelning)

- Hexagon (16 år på raken av höjd utdelning)

- AAK (16 år på raken av höjd utdelning)

- Assa Abloy (15 år på raken av höjd utdelning)

5 bästa utländska utdelningsaktier:

- American States Water (70 år på raken av höjd utdelning)

- Dover (69 år på raken av höjd utdelning)

- Northwest Natural Holdings (69 år på raken av höjd utdelning)

- Genuine Parts (69 år på raken av höjd utdelning)

- Procter & Gamble (68 år på raken av höjd utdelning)

Utdelningsaktier är bolag vilka delar ut en del av föregående års vinst till sina aktieägare. Som aktieägare har du automatiskt rätt till att få ta del av ett företags vinster. Utdelningsaktier delar oftast ut den del av vinsten som inte behövs för att kunna fortsätta bedriva verksamheten.

Precis som med alla investeringar finns det risker även med utdelningsaktier. Riskerna är få, men nödvändiga att känna till för att kunna genomföra kloka beslut.

- Bolagsrisk

- Marknadsrisk

- Valutakursrisk

Direktavkastning är ett nyckeltal som kan användas för att se hur mycket pengar du kan få direkt i handen genom att investera i ett bolag. Nyckeltalet räknas ut genom att ta utdelning per aktie / aktiekurs.

Om en aktie kostar 100 kr och bolaget ger en utdelning på 3 kr per aktie, är direktavkastningen 3 % (3 / 100). Om du köper aktier för ett totalt värde av 10 000 kr kommer du att få en direktavkastning på 300 kr (10 000 x 0.03).

Utdelningsandel är den del av total vinst som delas ut till aktieägare. Om vinsten per aktie är 10 kr, och bolaget ger en utdelning på 4 kr per aktie, är utdelningsandelen 40 % (4 / 10).

Utdelningsandelen varierar rejält mellan olika företag. Vissa delar ut 40 – 60 % av total vinst, medans andra delar ut så mycket som 60 – 80 %. Tobaksbolag är exempelvis kända för att ha en hög utdelningsandel.

Avstämningsdagen är den dag då aktieboken stäms av och där du behöver vara registrerad som aktieägare för att har rätt till utdelning, delta på bolagsstämman, samt nyemission.

Du måste ha köpt aktier innan den så kallade X-dagen för att få finnas med i aktieboken, vilket sker dagen innan på den så kallade sink-dagen.

Listan nedan visar svenska aktier med högst utdelning, i form av hög direktavkastning, i mitten av 2025:

- MAG Interactive (direktavkastning: 12.20 %)

- Swedbank (direktavkastning: 8.37 %)

- Nordea (direktavkastning: 7.33 %)

Ja, det finns ett fåtal svenska aktier som ger utdelning fyra gånger per år (kvartalsvis), även om det är betydligt vanligare med en eller två utdelningar per år i Sverige. Här är några exempel på svenska bolag som har haft kvartalsvis utdelning:

FORUM

Delta i diskussionen