DEN ULTIMATA GUIDEN

VAD ÄR PREFERENSAKTIER?

Preferensaktier är kända som aktier med hög utdelning. Faktum är att de har företräde till utdelning före stamaktier, ger en fast utdelning, samtidigt som de ger företag större flexibilitet än ett vanligt lån. Denna ultimata guide består av 5,000+ ord, 7 st videos och har en uppskattad lästid på 30 minuter. Följ våra steg-för-steg instruktioner på 5 minuter.

- Allt om preferensaktier, bästa preferensaktierna, svenska och utländska preferensaktier, risker och mycket mer

- Jämför aktiemäklare i vår tabell och investera i de bästa preferensaktierna på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

20 bästa preferensaktierna

KAPITEL 2

Så köper du preferensaktier

KAPITEL 3

Vad är preferensaktier?

KAPITEL 4

Tjäna pengar på preferensaktier

KAPITEL 5

Vad händer vid konkurs?

KAPITEL 6

Stamaktier vs preferensaktier

KAPITEL 7

Slutsats och risker

KAPITEL 8

4 tips med preferensaktier

KAPITEL 9

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

20 bästa preferensaktierna

Vilka är de bästa preferensaktierna att äga?

Svaret är att de kan skilja sig från år till år. Precis som vanliga stamaktier, skiftar preferensaktier i pris. De kan vid tidsperioder vara övervärderade, precis som de kan vara undervärderade.

Generellt går att säga börsens bästa preferensaktier är de som ger högst utdelning, men som samtidigt inte har en alltför hög risk. Exempelvis ska du vara varsam med att investera i preferensaktier som utlovar en ovanligt hög direktavkastning över 10 %. Deras utdelningar kan riskeras att ställas in. Håll dig istället till de preferensaktier som kan ge dig 6 – 9 % i direktavkastning.

1.1

Bästa svenska preferensaktierna

Preferensaktier är ett vanligt förekommande i Sverige och du kan enkelt handla svenska preferensaktier hos vilken nätmäklare som helst. Det känns alltid tryggt att handla aktier från ens eget hemland. Se tabellen nedan för att se de 10 bästa svenska preferensaktierna.

10 bästa preferensaktier i Sverige 2025:

| Bästa preferensaktier | Direktavkastning | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Boho Group Pref | 12.18 % | 975 |

| 2 | ALM Equity Pref | 10.50 % | 2 673 |

| 3 | Navigo Invest Pref | 9.98 % | 1 249 |

| 4 | Corem Property Group Pref | 9.26 % | 7 207 |

| 5 | Besqab Pref B | 8.93 % | 2 887 |

| 6 | Tingsvalvet Fastighets PREF | 7.42 % | 2 110 |

| 7 | Emilshus Pref | 6.90 % | 3 010 |

| 8 | NP3 Fastigheter Pref | 6.73 % | 5 472 |

| 9 | Sdiptech Pref | 6.40 % | 2 994 |

| 10 | Volati Pref | 6.31 % | 4 387 |

(Tabell uppdaterad 2025)

1.2

Bästa utländska preferensaktierna

Om preferensaktier är ett vanligt förekommande i Sverige, är det desto mer vanligt utomlands. I exempelvis USA kan du hitta många preferensaktier inom olika branscher. De är en intressant möjlighet för den som vill vidga sina vyer till internationell nivå.

Världen är mera internationell än någonsin. Varför inte leta utomlands, istället för att endast hålla sig till svenska preferensaktier. Se tabellen nedan för att se de 10 bästa utländska preferensaktierna. De går alla att handla hos Avanza.

10 bästa preferensaktier utomlands 2025:

| Bästa preferensaktier | Direktavkastning | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Pioneer Property Group Pref | 10.44 % | 539 |

| 2 | Enbridge Inc. Cum Red Pfd Shs Series B | 7.54 % | 49 |

| 3 | Bombardier Inc Pref | 7.51 % | 161 |

| 4 | Volkswagen Pref AG | 7.10 % | 5 631 |

| 5 | Morgan Stanley Pref | 6.59 % | 91 |

| 6 | Oxford Lane Capital Corp Preference share | 6.47 % | 13 |

| 7 | Wells Fargo & Co Pref | 6.40 % | 21 |

| 8 | Bank of America Corp Pref E | 6.37 % | 28 |

| 9 | Element Financial Corp Pref | 6.22 % | 0 |

| 10 | Bank of America Corp Pref K | 6.17 % | 24 |

(Tabell uppdaterad 2025)

KAPITEL 2

Så köper du preferensaktier

Avanza är sveriges största nätmäklare. Det är en populär bank som erbjuder både ISK och KF med ett stort utbud av preferensaktier. Nedan hjälper vi dig att öppna konto hos Avanza helt gratis på 3 minuter!

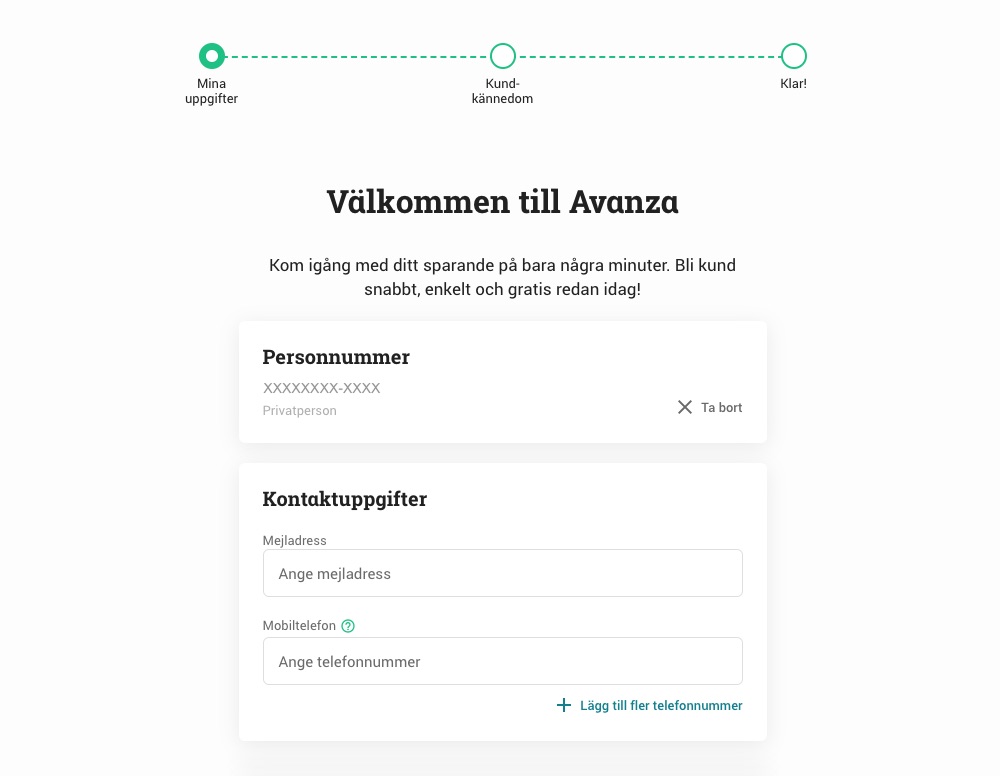

1. Öppna Konto

Första steget är att öppna konto hos Avanza. Det tar bara 3 minuter med BankID. Följ den här länken och registera dig!

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt konto med hjälp av BankID eller användarnamn och lösenord.

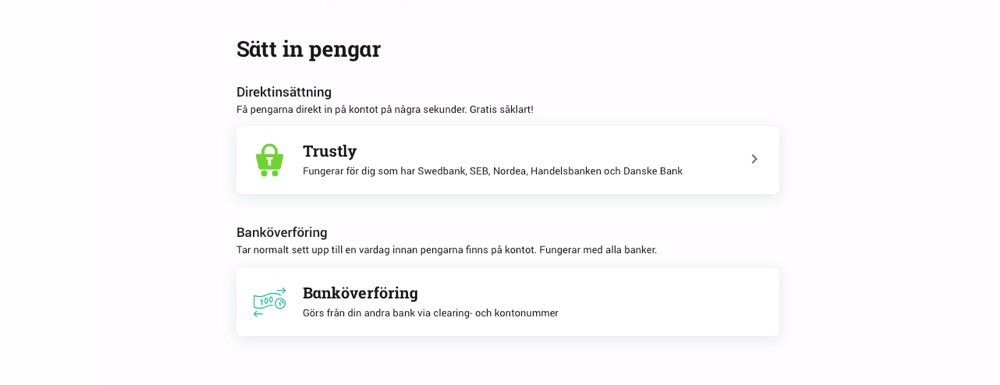

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

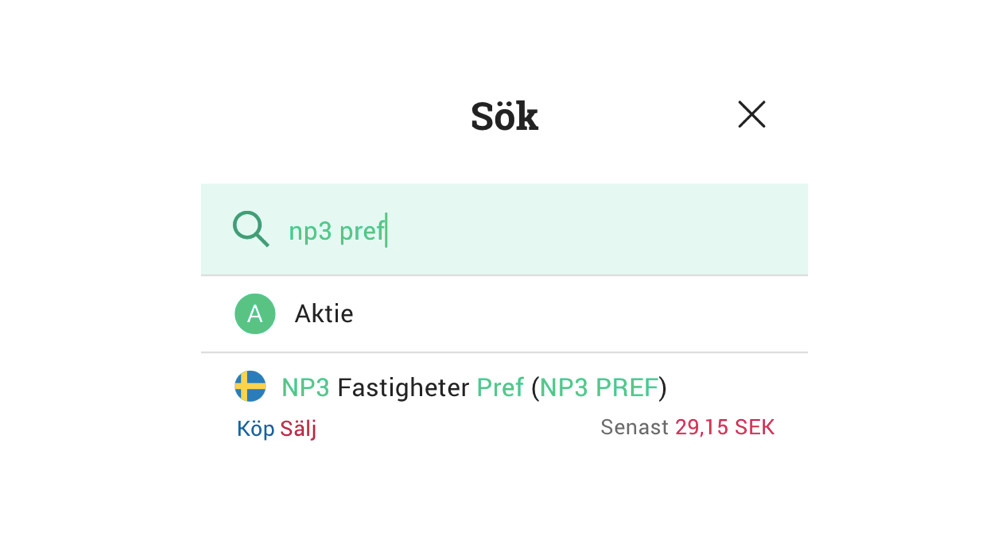

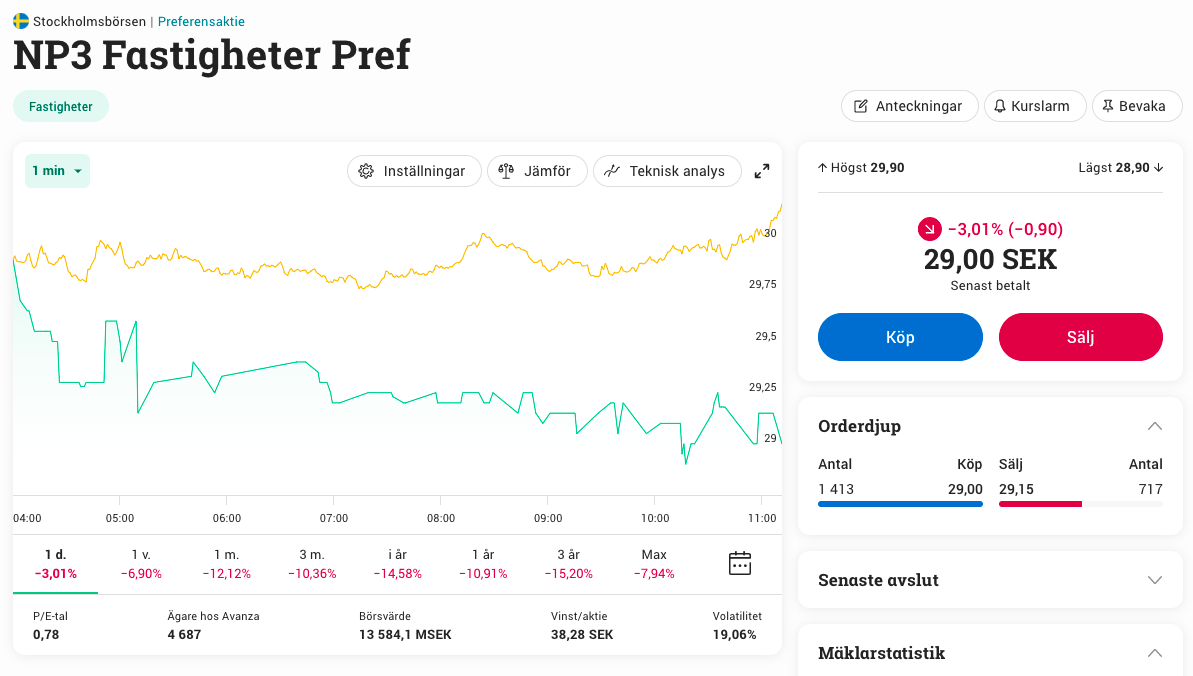

4. Sök och välj preferensaktie

Har du pengar på kontot? Då klickar vi på sökknappen, söker och väljer en produkt. Vi väljer i detta exempel ”NP3 preferensaktie”.

5. Investera pengar

På produktsidan kan du investera pengar genom att klicka på ”Köp” och följa stegen!

Bra jobbat!

KAPITEL 3

Vad är preferensaktier?

Vad är preferensaktier & stamaktier:

Preferensaktier, “preffar” eller “preffs” kan definieras som aktier med hög utdelning. När du handlar dem hos din vanliga mäklare brukar de oftast stå “pref” i slutet av bolagets namn. Exempelvis “Alm Equity Pref”. Här kommer en snabbguide i vad som utmärker en preferensaktie.

- Fast utdelning.

- Företräde till utdelning före stamaktier.

- Utdelningen kan inte bli högre med tiden.

- Påverkar inte ett företags skuldsättning.

- Ger ett bolag större flexibilitet än ett vanligt lån.

En preferensaktie beskrivs oftast som en hybrid mellan en vanlig stamaktie och obligation. Det är helt enkelt en aktie, med karaktären av en obligation. Preferensaktier påminner obligationer eftersom de ger fasta utdelningar, vilka inte förändras med tiden. Precis som räntan på ett fast lån. Utdelningen är med andra ord redan förutbestämd, vilket gör det enkelt att förutse sina utdelningar.

Preferensaktier tenderar att ge en hög direktavkastning. Oftast ett par procent högre än för stamaktier från samma bolag. Stamaktier tenderar att ge 1 – 5 % i direktavkastning. En preferensaktie brukar ligga i intervallet av 5 – 10 %.

Stamaktier direktavkastning:

| Stamaktier | Direktavkastning |

|---|---|

| Verizon | 6.13 % |

| H&M | 4.89 % |

| AstraZeneca | 2.59 % |

| Microsoft | 0.88 % |

| Apple | 0.51 % |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Preferensaktier direktavkastning:

| Preferensaktier | Direktavkastning |

|---|---|

| Boho Group Pref | 12.18 % |

| ALM Equity Pref | 10.50 % |

| Navigo Invest Pref | 9.98 % |

| Corem Property Group Pref | 9.26 % |

| Besqab Pref B | 8.93 % |

(Tabell uppdaterad 2025)

Preferensaktier har förtur till utdelningar, före stamaktieägare. Det betyder att bolaget är skyldig att betala utdelning till sina preferensaktieägare, innan en utdelning kan ges ut till stamaktieägare. Totalt sett hamnar man dock långt ner i listan av de som har rätt till bolagets kassaflöde. De som lånat ut pengar (exempelvis banker) och leverantörer har förtur till bolagets kassaflöde, innan något betalas ut till dig.

Som ägare av preferensaktier har du nästan ingen rösträtt. Preferensaktier är mera röstsvaga än vanliga stamaktier. Det betyder att om du äger en stor andel preferensaktier, kommer du fortfarande inte ha lika stort inflytande över bolaget. Det hade du däremot haft ifall du köpt samma antal stamaktier.

3.1

Hur fungerar preferensaktier?

Hur man ska tänka kring preferensaktier:

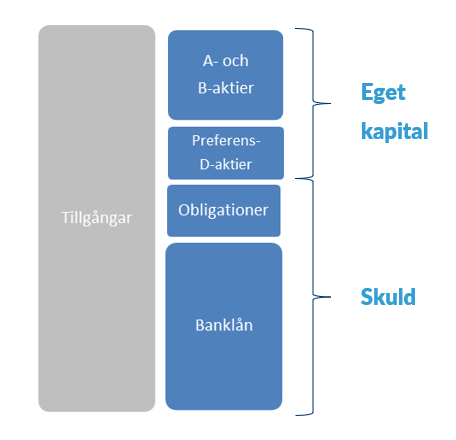

Även om en preferensaktie är en typ av aktie, bör man egentligen se den som en obligation. Den ger en löpande utdelning (precis som räntan på ett lån). Dessutom kommer en preferensaktie förr eller senare att lösas in (likt den återbetalning av det nominella beloppet i en obligation). Det är inte ovanligt att se “krisartade” bolag som utnyttjat preffar för att exempelvis stärka balansräkningen.

Skillnaden är den att när ett företag ger ut obligationer, ökar dess skuldsättning. Detta märks direkt i företagets balansräkning. Ifall ett företag ger ut preferensaktier påverkar det inte dess skuldsättning. Det syns istället i kategorin “aktiekapital” eller “eget kapital”.

På så sätt kan bolaget i fråga få en ökad styrka och soliditet. Speciellt vanligt är det att fastighetsbolag ger ut preffar på börsen. Det är oftast ett effektivt och fördelaktigt sätt för dem att ta in kapital till att exempelvis förvärva fastigheter.

Exempel på svenska bolag som tidigare utnyttjat preferensaktier:

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Bolag som föredrar preferensaktier framför obligationer, är sådana som inte vill ta på sig för mycket skuld. Preferensaktier ger ett företag mera flexibilitet vid återbetalningar. Ett företag har ett krav på sig att betala ränta till utgivarna av obligationer.

Uteblivna räntebetalningar kan leda till rekonstruktion, eller att fordringsägarna sätter företaget i konkurs. I sådana fall är obligationsinnehavare överordnade såväl preferens- com stamaktieägare när företagets tillgångar ska fördelas.

Skulle förutbestämda utdelningar inte betalas ut till preferensaktieägare, står inte företaget inför risken att hamna i konkurs. De kan välja att skjuta upp på utdelningarna till ett senare tillfälle. Utan att riskera konkurs.

Dock står utdelningarna kvar som uteblivna utbetalningar. Vanligtvis under kategorin “innestående belopp”. Ju längre man väntar med att betala utdelningar, desto dyrare blir utbetalningen. De uteblivna betalningarna måste betala ut till preferensaktieägare, innan stamaktieägare kan få något.

3.2

Varför ska du äga preferensaktier?

- Vill du kunna leva på utdelningar?

- Är du mindre riskbenägen som person?

- Är du intresserad av en mera diversifierad portfölj?

Då är preferensaktier ett alternativ för dig.

1. Leva på utdelningar

Preferensaktier en god kandidat för dig som vill leva på utdelningar. De ger förtur till aktieutdelningar före stamaktieägare. Dessutom är de ett utmärkt instrument att äga för att få goda och återkommande kassaflöden.

De hjälper dig att få mera pengar till att kunna bygga din ränta-på-ränta effekt. Det är också enklare att kunna planera sitt sparande när du investerar i preferensaktier, i och med de “säkra” och återkommande utdelningarna de genererar.

Tips! läs mer om utdelningsaktier här.

2. Riskbenägenhet

Preferensaktier är också ett alternativ för dig som är mindre riskbenägen. I och med de förutbestämda utdelningarna tenderar preferensaktier inte att vara lika volatila som stamaktier. Man har ett “garanterat” återkommande kassaflöde, vilket ger en upplevd trygghet.

3. Diversifiering

En av de främsta faktorerna till att vara lyckosam på börsen är att vara diversifierad. Det är smart att blanda och inte endast ha allt ditt kapital investerat i vanliga stamaktier och fonder.

Preferensaktier ger dig en unik diversifiering, och sänker därmed din portföljrisk. I och med deras stabila kassaflöden, i form av utdelningar, kan du hålla dig lugn under oroliga tider. De flesta preferensaktier ger 4 utdelningar per år. Det vill säga, kvartalsvis. Vissa kan ge oftare än så.

KAPITEL 4

Tjäna pengar på preferensaktier

Vad är direktavkastning? Så räknar du ut direktavkastningen:

Det finns två sätt att tjäna pengar på preferensaktier – utdelningar och inlösen. I följande kapitel kan du läsa om dem båda i detalj.

4.1

Utdelningar

Utdelningar är den del av vinsten som bolaget väljer att ge ut till sina aktieägare. Hur mycket ett bolag väljer att ge ut i utdelning varierar. Vissa väljer att dela ut endast 30 % av total vinst. Andra kan välja att betala ut 70 % av sin vinst. Ett vanligt intervall brukar ligga kring 40 – 60 % av total vinst.

Direktavkastning är utdelning dividerat med ett bolags aktiekurs. Direktavkastningen beror mycket av vad ett bolags aktie säljer för. Även fast ett företag ger ut 70 % av sin vinst, behöver det inte betyda att direktavkastningen är stor.

Exempel: Du köper ett bolags aktie för 100 kr styck. Företaget delar ut 10 kr per år. Det betyder att du får en direktavkastning på 10 % (10 / 100) per år. Köper du samma aktie när den är värderad till 1 000 kr, får du endast 1 % i direktavkastning (10 / 1 000).

Antalet utdelningar ett bolag genomför kan variera. Det mest vanliga är att bolag endast genomför en utdelning per år. För vissa företag förekommer flera utdelningar per år.

4.2

Hur fungerar inlösen av preferensaktier?

Inlösenkurs = en förutbestämd kurs där bolaget har rätt att köpa tillbaka sina aktier.

Inlösen av preferensaktier fungerar som så att varje preferensaktie har en förutbestämd inlösenkurs, vilken ges ut av bolaget. Företaget kan besluta om att lösa in alla preferensaktier. Det betyder att de helt enkelt tvingar preferensaktieägare att lösa in sina preferensaktier till den satta inlösenkursen. Inlösen kan ske på två sätt.

- Inlösen med inlösenrätt – Innebär att företaget tilldelar sina preferensaktieägare ett antal inlösenrätter. Inlösenrätterna ger varje ägare rätten att kunna lösa in en del av sina aktier och få en utbetalning av företaget. Alternativt sälja inlösenrätterna på marknaden och därmed kunna få pengar, samtidigt som man får behålla sina preferensaktier. Inlösenrätterna måste anmälas och förbrukas innan ett förutbestämt datum. Vanligtvis är inlösenperioden 7 – 10 dagar.

- Split med obligatorisk inlösen – Betyder att bolaget splittar din preferensaktie till att bli två aktier. En obligatorisk inlösendel, samt en ordinarie aktie vilken du får behålla. Denna inlösning sker automatiskt, till skillnad från inlösen med inlösenrätt. Split med obligatorisk inlösen sker på ett förutbestämt datum och till ett redan i förväg bestämt pris.

Inlösenkursen är inte fast. Den kan komma att förändras med tiden. Ifall den förändras kommer preferensaktieägarna att meddelas. Inlösen kan dessutom beslutas med kors varsel. Det är vanligt att villkoren för inlösen av preferensaktier anges i form av trappa. Har du exempelvis köpt en preferensaktie för 200 kr kan inlösenkursen under de 5 första åren vara satt till 220 kr. Det kan sedan sjunka till 210 kr, och slutligen 200 kr när du väl ägt dem i 10 år eller mer.

Titta alltid vad som gäller för varje skild preferensaktie, då villkoren kan skilja sig åt. Samtidigt är det viktigt att hålla koll på preferensaktiens aktiekurs i relation till dess inlösenkurs. En preferensakties kurs kan vid tillfälle ligga lägre eller högre än inlösenpriset. Ligger den lägre än inlösenpriset kan du tjäna mycket pengar ifall du löser in den. På samma sätt kan du förlora pengar om aktiekursen skulle ligga över inlösenpriset och du tvingas lösa in din preferensaktie till bolaget.

Exempel: Du köper preferensaktier i bolag A till en kurs på 100 kr. Direktavkastningen ligger på 6 %. Efter 5 år har du fått en totalavkastning på 30 % (0.06 x 5). Vid samma år som du fått din 5e utdelning, bestämmer bolaget sig för att lösa in alla preferensaktier.

Den förutbestämda inlösenkursen är 70 kr. Du tvingas alltså att sälja dina preferensaktier till en 30 % (30 / 100) lägre kurs än vad du köpte dem för. Din totala avkastning blir 0 % (30 – 30).

KAPITEL 5

Vad händer vid konkurs?

Ifall bolaget du investerar i skulle gå i konkurs har inte du som preferensaktieägare möjlighet till att kunna begära utdelning från en myndighet, som exempelvis Kronofogden. De som har ansvaret för din utdelning är bolagets egna styrelse och den senaste bolagsstämman. I tabellen nedan ser du vilka värdepapper som har förtur vid likvidation.

Värdepapper och förtur vid likvidation:

| Typ av värdepapper | Förtur |

|---|---|

| Obligation | 1 |

| Preferensaktie | 2 |

| Stamaktie | 3 |

För att det ska vara möjligt att få utdelning under en konkurs, krävs att bolaget har en viss likviditet. Det måste nämligen bli över pengar efter det att bolaget betalat tillbaka till både obligationsägare och kreditgivare.

Preferensaktier har hur som helst förtur på fordringar framför stamaktier. Stamaktier är de som är mest illa ute vid konkurs. De måste vänta på att både obligationsägare och preferensaktieägare har fått betalt, innan de har rätt till något kapital alls. Det finns heller ingen garanti för att det finns pengar över.

Exempel: Ett bolag har en skuld på 100 mkr till sina obligationsägare. De har givit ut preferensaktier med en utlovad utdelning på 10 mkr per år, samtidigt som stamaktieägare fick en senaste utdelning på 5 mkr. Bolaget har ett eget kapital på 105 mkr.

Bolaget går i konkurs och tillgångarna måste fördelas. Efter likvidation finns det endast kvar 5 mkr av eget kapital (105 – 100). Eftersom preferensaktier har rätt till fordringar före stamaktier, kommer preferenskatkieägarna att få ta del av de återstående 5 mkr i bolaget. En utdelning på endast hälften av vad som var lovat när preferensaktierna gavs ut. Samtidigt har stamaktieägarna inte fått något alls, och därmed förlorat hela sitt kapital.

(Bildkälla: Swedbank)

Som du ser är det mest förmånligt vid konkurs att vara en obligationsägare. Det är en av de främsta anledningarna till varför preferensaktier anses innehålla mer risk än obligationer. Samtidigt är det även en av anledningarna till varför preferensaktier anses innehålla mindre risk än vanliga stamaktier.

KAPITEL 6

Stamaktier vs preferensaktier

Preferred Stock Vs Common Stock:

Vad är bäst att äga – stamaktier eller preferensaktier?

6.1

Stamaktier

Det finns 3 olika typer av stamaktier.

- A-aktier

- B-aktier

- C-aktier

De innehåller olika rösträtt. A-aktier är den mest röststarka, följt av B- och C-aktier. A-aktier ägs oftast av högt uppsatta personer inom ett företag, med syfte att få ett stort inflytande. I en konflikt mellan två storägare är det den med flest A-aktier som har mest att säga till om. B- och C-aktier är mindre röststarka aktier och är framförallt de som handlas mest av småsparare. De köps och säljs under en större volym.

Denna fördelning mellan stamaktier är mest vanlig i Sverige. Den kan förekomma utomlands. Men utländska företag tenderar att endast hålla sig till A-aktier. Då är det den person som äger flest aktier som också har störst inflytande över företaget. Dessa personer presenteras oftast av företagets egna grundare.

| Person | Bolag | Andel ägandeskap | Andel rösträtt |

|---|---|---|---|

| Mark Zuckerberg | Meta Platforms | 12.80 % | 55.00 % |

| Warren Buffett | Berkshire Hathaway | 16.45 % | 30.71 % |

| Elon Musk | Tesla | 13.00 % | 13.00 % |

| Jeff Bezos | Amazon | 9.56 % | 9.56 % |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Grundare till Meta Platforms, Mark Zuckerberg, är ett av de mest extrema fallen när det kommer till andel ägandeskap och rösträtt. Han äger 12.80 % av alla utestående aktier och motsvara totalt 55.00 % av alla rösterna i bolaget.

Det har att göra med att han äger en stor andel B-aktier. Dessa kontrolleras av Zuckerberg, samt en liten grupp insiders. Varje B-aktie ger 10 röster jämfört med en A-aktie som endast ger en rösträtt.

6.2

Stamaktier eller preferensaktier

Vad ska man äga – stamaktier eller preferensaktier?

Det beror helt enkelt på dina egna preferenser. Stamaktier och preferensaktier skiljer sig åt på ett par punkter. Dessa gör dem till investeringsalternativ baserat på varje individs risknivå, mål och preferenser.

Rösträtt

Du bör äga stamaktier ifall du vill ha ett ökande inflytande över bolaget. Preferensaktier ger dig inte lika stor rösträtt. Därmed kan du inte vara med och påverka på bolagsstämmor i lika stor utsträckning.

Dock behövs en stort antal stamaktier för att kunna vara med och påverka över ett bolag. Något som de flesta småsparare ändå inte kommer upp till.

Utdelningar

En annan stor skillnad har att göra med hur aktieutdelning fungerar. Som preferensaktieägare har du förtur till utdelning, innan ens en stamaktieägare har rätt till en krona. Därav prefixen “preferens”.

Preferensaktier ger normalt en högre utdelning än den som ges till stamaktieägare. Därför bör du äga preferensaktier om du vill ha en mindre riskfylld investering, med en redan förutbestämd avkastning.

Kurspotential

Ett företag kan med tiden växa tack vare många olika faktorer.

- Fler kunder.

- Ökad försäljning.

- Större marknadsandel.

De bidrar till att ett företags vinster kan växa. Därmed företagens utdelning till aktieägare, samt bolagets egna aktiekurs. Konsekvensen av fast utdelning är att en ökad aktiekurs är betydligt mer begränsad hos en preferensaktie än hos en stamaktie. Därmed är också kurspotentialen i en preferensaktie mer begränsad än hos en vanlig stamaktie.

OBS: På senare år har det dykt upp all flera så kallade D-aktier. En D-aktie är definitionsmässigt en stamaktie. Dock påminner den om en preferensaktie. De innehar nämligen liknande förutsättningar.

Exempelvis finns det en förutbestämd utdelning. De kan betraktas som något starkare eget kapital i bokföringen, och kan på så sätt stärka ett bolags balansräkning ytterligare ett snäpp. Skulle en likvidering av bolag ske, hamnar de dock ett steg bakåt i förmånskön. Strax bakom preferensaktier.

Fastighetsbolaget Akelius ger ut D-aktier:

KAPITEL 7

Slutsats och risker

Är Preferensaktier Räddningen på Skakig Börs? – Sparpodden:

Preferensaktier är ett alternativ till sparkonton. Sparkonton ger idag historiskt låg avkastning på 0.00 – 1.50 %. I och med att riksbanken har ett inflationsmål på 2 %, kan sparkonton ses som nästan värdelösa. Preferensaktier erbjuder en betydligt högre avkastning. Mellan 5 – 10 %. Dessutom till en lägre risk än vanliga stamaktier.

Preferensaktier kan ge din portfölj en god riskspridning. De skiljer sig lite åt från fonder och aktier, varpå du kan få en extra diversifiering till din portfölj. Börjar du närma dig pensionsålder, kan det vara en god idé att inkludera några preferensaktier i din portfölj. Det ger mer kassaflöde än sparkonton, och tenderar inte att vara lika volatila som vanliga stamaktier.

7.1

Risker

Hur säkra är preferensaktier?

Precis som med vilken investering som helst innehåller de alla risker. Vilka riskerna är kan se olika ut. Dessutom kan risknivån variera för olika typer av investeringar. Preferensaktier omfattas av olika risker.

- Företagsrisk – Det finns ingen garanti för att dina framtida utdelningar kommer betalas ut. Ett bolag kan på grund av många olika anledningar hamna i två ekonomiska kriser. Sådana som kan leda till rekonstruktion, eller i värsta fall konkurs. Rekonstruktion kan innebära att bolaget väljer att skjuta upp på dina utdelningar. En konkurs kan leda till att dina utbetalningar aldrig någonsin kommer att ske.

- Inlösenrisk – En preferensakties kurs kan vid tillfälle ligga högre än inlösenpriset. Om du handlar en preferensaktie till ett alltför högt pris, riskerar du att få en negativ avkastning ifall du tvingas lösa in din preferensaktie till bolaget.

- Inflationsrisk – Inflation är en investerares främsta fiende. Inflationen kan vid tidsperioder vara låg, precis som den kan vara hög. En ökad inflation är inte särskilt förmånligt för en ägare av preferensaktier. Deras utdelning är redan förutbestämd. Det betyder att de inte kan justeras enligt inflationen, varpå avkastningen riskerar att ätas upp under tider med högre inflationsnivåer.

- Ränterisk – Preffar lovar oftast en högre utdelning än vanliga stamaktier. Oftast runt 5 – 10 %. Dock bör man inte stirra sig helt blind på dessa siffror. Under många års tid har vi haft låga räntor. Företag har kunnat lånat pengar billigt. Förr eller senare kommer räntorna att stiga. Då kan det vara många bolag som får det svårt ekonomiskt. Risken till att de inte kan lyckas betala utdelningar till sina preferensaktieägare blir större när räntemarknaden ökar.

7.2

Hur ska jag tänka när jag väljer preferensaktier?

Håll ett extra koll på:

- Vad gör bolaget?

- Till vilket pris säljer aktien?

- Hur stor är den fastställda utdelningen?

- Vilken inlösenkurs har aktien?

Det är viktigt att vara väl informerad om följande punkter. Att ha god kolla på dem hjälper dig att ta bra investeringsbeslut. Samtidigt sänker du din risk för kapitalförlust.

KAPITEL 8

4 tips med preferensaktier

I följande kapitel kan du läsa om 4 tips gällande preferensaktier.

8.1

Låt dig inte luras av för hög utdelning

En hög utdelning kan få de flesta investerare att vattnas i munnen. Dock ska man inte ta ut vinst i förskott. En allt för hög direktavkastning kan i värsta fall bli för dyrt för ett bolag att kunna betala. Den höga direktavkastningen som fick dig att vattnas i munnen och köpa aktien, kan i slutändan ge dig en desto värre känsla i magen ifall utdelningarna blir uteslutna.

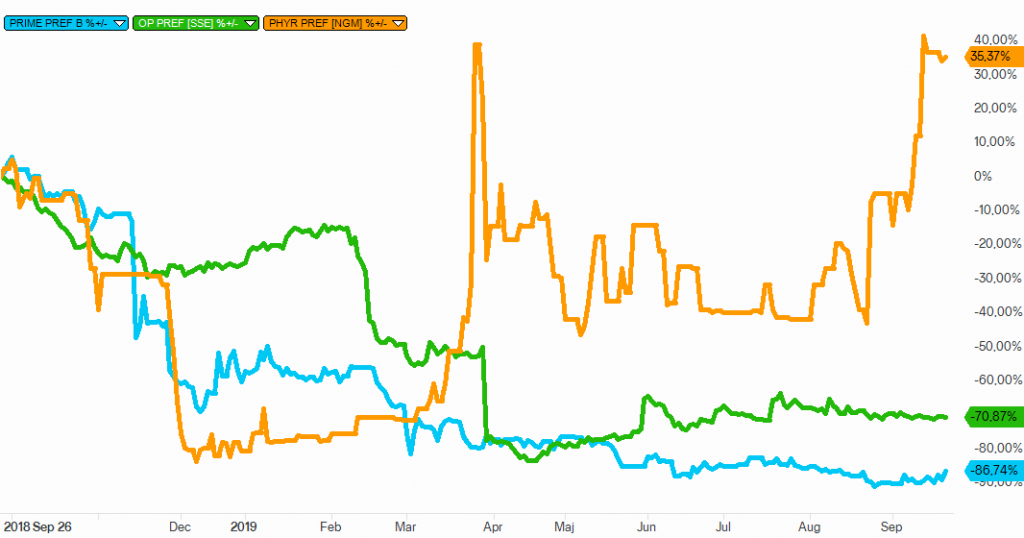

Ett exempel på när utdelningar blivit inställda är bostadsutvecklaren Prime Living. Sedan bolagets utdelning till sina preferensaktieägare ställts in har aktiekursen gått nedåt med – 86 %. Den som investerade i aktien med förväntningarna om en hög utdelning blev snabbt besviken, och nästintill förlorat hela sitt kapital. Oscar Properties preferensaktie har också sjunkit med – 70 % efter att man kom ut med att utdelningarna framöver uteblir.

(Bildkälla: Nordnet)

8.2

En preferensaktie är aldrig 100 % säker

Preferensaktier anses vara aktier som ger dig stabila kassaflöden. Dock finns det ingen garanti för att kassaflödena kommer att vara konstanta. Det är inte en omöjlighet att du som preferensakiteägare kan bli helt utan pengar. Detta kan exempelvis ske ifall bolaget går i konkurs. Alternativt kan dina betalningar fördröjas under en längre tidsperiod.

Detta är inte kul för den som tänkt leva på sina utdelningar från preferensaktier. Ett tips är att investera i de bolag med goda balansräkningar. Det vill säga bolag som inte tagit på sig för mycket skuld, vilket riskerar utdelningar från att fördröjas eller dras in.

8.3

Köp inte preferensaktier till en för hög kurs

Företagets ledning kan med kort varsel besluta sig om att lösa in dina preferensaktier. Oftast sker det till en förutbestämd kurs, till vilken bolaget har rätt att köpa tillbaka sina aktier. Håll därför koll på vilken inlösenkursen är, innan du bestämmer dig för att köpa ett företags preferensaktier.

En preferensakties kurs kan vid tillfälle ligga lägre eller högre än inlösenpriset. Ligger den exempelvis över inlösenpriset kan du riskera att förlora pengar. Om du köper en preferensaktie för 200 kr, med en inlösenkurs på 150 kr, har du teoretiskt sett förlorat 25 % redan från första början.

8.4

Röstkontrollen vid bolagsstämman kan påverka preferensaktier

Preferensaktier är inte lika röststarka som stamaktier. Det betyder att också att röstkontrollen vid bolagsstämman sitter hos stamaktieägarna. Dessa ägare kan exempelvis besluta om att bolaget ska välja återköp av egna aktier, framför preferensutdelningar.

Det kan leda till att man som preferensaktieägare kan förlora pengar på uteblivna utdelningar, eller att aktiekursen sjunker.

KAPITEL 9

Fördelar och nackdelar

Preferensaktie – kassako eller djävulskap:

Fördelar med preferensaktier

- Hög utdelning – Preferensaktier ger en högre utdelning än vanliga stamaktier. Stamaktier tenderar att ge en direktavkastning på 1 – 5 %. Preferensaktier kan ha en direktavkastning på så högt som 5 – 10 %.

- Förtur till utdelningar – Preferensaktier har förtur till utdelningar före stamaktier. Ett bolag måste med andra ord först betala utdelning till preferensaktieägare, innan de kan dela ut till stamaktieägare.

- Stabila kassaflöden – Preferensaktier genererar stabila kassaflöden. När du köper preferensaktier hos ett företag, vet du redan hur de framtida kassaflödena kommer att se ut. Det gör det enklare att kunna planera din ekonomi.

- Förtur vid likvidation – Om ett bolag går i konkurs har preferensaktier förtur. Det betyder att de har förtur till eventuellt överskott, vilket kan uppstå efter att alla skulder har betalats, före stamaktieägare.

Nackdelar med preferensaktier

- Ingen utdelningstillväxt – När ett bolag växer tenderar även dess utdelning att bli högre. Preferensaktier ger redan från början en fast förutbestämd utdelning som delas ut normalt 4 gånger per år. Deras utdelningar stiger alltså inte i takt med att bolaget växer.

- Begränsad uppsida i aktiekursen – En förutbestämd utdelning leder till en begränsad uppsida i aktiekursen. En stamaktie har däremot större potential till högre aktiekurs, eftersom den inte är begränsad av en fast utdelning.

- Sårbart för inflation – I och med den fasta utdelningen är preferensaktier sårbara för inflation. En direktavkastning på 6 % och en inflationstakt på 2 %, leder till en real direktavkastning på 4 %. Stiger inflationen till 4 % blir den reala direktavkastningen endast 2 %. 50 % av din direktavkastning (2 / 4) har gått upp i rök.

- Sårbart för stigande räntor – Preferensaktier är även sårbara för stigande räntor. Stigande räntor kan leda till att bolag får det svårare att kunna betala tillbaka på lånen. Detta kan leda till försenade utdelningar till preferensaktieägare. I värsta fall kan det leda till konkurs, och därmed helt uteslutna utdelningar.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Generellt går det att säga börsens bästa preferensaktier är de som ger högst utdelning, men som samtidigt inte har en alltför hög risk. Håll dig till de preferensaktier som kan ge dig 6 – 9 % i direktavkastning.

5 bästa svenska preferensaktier:

- Boho Group Pref (12.18 %)

- ALM Equity Pref (10.50 %)

- Navigo Invest Pref (9.98 %)

- Corem Property Group Pref (9.26 %)

- Besqab Pref B(8.93 %)

5 bästa utländska preferensaktier:

- Pioneer Property Group Pref (10.44 %)

- Enbridge Inc. Cum Red Pfd Shs Series B (7.54 %)

- Bombardier Inc Pref (7.51 %)

- Volkswagen Pref AG (7.10 %)

- Morgan Stanley Pref (6.59 %)

Hos Avanza kan du handla preferensaktier i både små och stora bolag, både i Sverige och utomlands. Avanza har över 1.70 miljoner användare och har fått priset för Sveriges nöjdaste kunder 11 år på raken. Hos Avanza har du gratis courtage för sparande under dina första 50 000 kr.

Hos eToro är en av de mest populära mäklarna i Europa med över 20 miljoner användare. De erbjduer dig att kunna handla utlänsdka aktier och fonder till 0% i courtageavgifter. Hos eToro kan du inte direkt handla preferensaktier. Däremot kan du handla in dig i två fonder inriktade mot preferensaktier.

- iShares Preferred & Income Sec

- Invesco Preferred ETF

Preferensaktier kan definieras som aktier med hög utdelning. Här kommer en liten snabbguide med vad som utmärker en preferensaktie.

- Fast utdelning.

- Företräde till utdelning före stamaktier.

- Utdelningen kan inte bli högre med tiden.

- Påverkar inte ett företags skuldsättning.

- Ger ett bolag större flexibilitet än ett vanligt lån.

En preferensakties kurs kan vid tillfälle ligga högre än inlösenpriset. Du kan då riskera att förlora pengar ifall du tvingas lösa in din preferensaktie till bolaget.

Föreställ dig att du köper preferensaktier i ett bolag till en kurs på 100 kr. Direktavkastningen ligger på 6 %. Efter 5 år har du fått en total avkastning på 30 % (0.06 x 5). Vid samma år som du fått din 5e utdelning, bestämmer bolaget sig för att lösa in alla preferensaktier. Den förutbestämda inlösenkursen är 60 kr.

Du tvingas alltså att sälja dina preferensaktier till en 40 % (40 / 100) lägre kurs än vad du köpte dem för. Din totala avkastning blir – 10 % (30 – 40).

Preferensaktier används av bolag som inte vill ta på sig för mycket lån. När ett företag ger ut obligationer, ökar dess skuldsättning. Detta märks direkt i företagets balansräkning.

Ifall ett företag ger ut preferensaktier påverkar det inte dess skuldsättning. Det syns istället i kategorin “aktiekapital” eller “eget kapital”. På så sätt kan bolaget i fråga få en ökad styrka och soliditet.

Det finns flera olika risker med preferensaktier.

- Företagsrisk – kan leda till att preferensaktieägare får mindre eller ingen direktavkastning alls.

- Inlösenrisk – kan leda till negativ avkastning ifall du köpt en preferensaktie till ett för högt pris, och tvingas lösa in din preferensaktie till ett redan förutbestämt pris.

- Inflationsrisk – kan minska den reala avkastningen.

- Ränterisk – kan göra att bolag inte kan betala tillbaka på lån, och därmed inte heller till sina preferensaktieägare.

Här är några vanliga nackdelar med preferensaktier:

- Begränsad uppsida – Preferensaktier ger oftast en fast utdelning men ingen rätt till utdelningsökningar eller större värdestegring om bolaget går väldigt bra. Detta till skillnad från stamaktier.

- Ingen rösträtt – De flesta preferensaktier har ingen eller mycket begränsad rösträtt, vilket innebär att du har mindre inflytande på bolagsstämmor.

- Inflationsrisk – Eftersom utdelningen är fast riskerar värdet att urholkas över tid vid hög inflation.

- Inlösenrisk – Företag kan ibland lösa in preferensaktier till ett förutbestämt pris, vilket kan vara lägre än marknadsvärdet. Du kan alltså bli av med aktien ofrivilligt.

FORUM

Delta i diskussionen