DEN ULTIMATA GUIDEN

BLANKA AKTIER

Blankning innebär att du säljer en tillgång du själv inte äger genom att låna den av en annan investerare och därefter sälja den. Ifall tillgångens pris sjunker kan du köpa tillbaka den till ett lägre pris, lämna tillbaka lånet, och därmed göra en vinst på mellanskillnaden. Hur gör man för att blanka aktier? Följ våra steg-för-steg instruktioner i kapitel 2 och 3. Denna ultimata guide består av 3,000+ ord, 4 videor och har en uppskattad lästid på 15 minuter.

- Allt om att blanka aktier, vad är blankning, hur fungerar blankning, mest blankade aktierna och mycket mer.

- Jämför aktiemäklare i vår tabell, öppna ett konto och börja blanka aktier på endast 5 minuter.

- Tabellen nedan visas data över de mest blankade aktierna i Sverige →

15 mest blankade aktier i Sverige:

| Blankade aktier | Andel blankade aktier* | Antal ägare hos Avanza | Läs mer om i… | |

|---|---|---|---|---|

| 1 | SBB | 13.38 % | 141 536 st | Kapitel 1 |

| 2 | Electrolux | 10.42 % | 24 074 st | Kapitel 1 |

| 3 | Hexatronic Group | 8.50 % | 42 160 st | kapitel 1 |

| 4 | Elekta | 7.51 % | 12 336 st | |

| 5 | Nibe | 6.96 % | 114 269 st | |

| 6 | Embracer | 6.49 % | 66 972 st | |

| 7 | JM | 5.76 % | 15 854 st | |

| 8 | Better Collective | 5.74 % | 1 004 st | |

| 9 | H&M | 5.66 % | 86 355 st | |

| 10 | Yubico | 5.32 % | 16 714 st | |

| 11 | Avanza Bank | 5.25 % | 59 939 st | |

| 12 | Securitas | 5.13 % | 32 831 st | |

| 13 | Intrum | 5.06 % | 30 538 st | |

| 14 | Hansa Biopharma | 4.98 % | 12 496 st | |

| 15 | SKF | 4.91 % | 29 373 st |

*Mäts i procent av det totala antalet utestående aktier.

(Tabell uppdaterad 2025)

** Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Tips! Vill du ha åtkomst till aktuell data över blankade aktier i Sverige? Gå då till Finansinspektionen blankningsregister, där du får åtkomst till officiella uppgifter om blankade aktier.

KAPITEL 1

3 mest blankade aktier

KAPITEL 2

Blanka aktier på eToro

KAPITEL 3

Blanka aktier på Avanza

KAPITEL 4

Vad är blankning?

KAPITEL 5

Hur fungerar blankning av aktier?

KAPITEL 6

Blanka aktier och tjäna pengar

KAPITEL 7

5 kända blankare

KAPITEL 8

Risker med blankning

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

3 mest blankade aktier

I följande kapitel går vi igenom kort om de 3 mest blankade aktierna på Stockholmsbörsen. Bland annat ges en kort beskrivning av bolagens verksamhet och anledningen till varför de är så högt blankade.

1.1

SBB

Översikt:

• VD: Leiv Synnes

• Grundades: År 2016

• Huvudkontor: Stockholm

• Kursutveckling 5 år: – 68.20 % (2020 – 2025)

Historisk kursutveckling:

(Bildkälla: TradingView)

Kort om bolaget:

Samhällsbyggnadsbolaget i Norden AB (SBB) är ett svenskt fastighetsbolag grundat 2016. Bolaget fokuserar på att äga och förvalta samhällsfastigheter i Norden samt hyresreglerade bostäder i Sverige. SBB:s strategi innefattar långsiktigt ägande och utveckling av fastigheter för offentlig verksamhet, såsom skolor, äldreboenden och vårdinrättningar.

Orsaker till att aktien är högt blankad:

- Finansiell osäkerhet – SBB har länge varit ett krisbolag med hög skuldsättning och ifrågasatta tillgångsvärderingar.

- Brist på förtroende – Analytiker pekar på ”noll förtroende” för ledning och huvudägare, med risk för att substansvärdet kan vara nära noll om tillgångarna är övervärderade.

- Fastighetsmarknadens svaghet – Högre räntor och fallande fastighetsvärden påverkar sektorn negativt.

1.2

Electrolux

Översikt:

• VD: Yannick Fierling

• Grundades: År 1919

• Huvudkontor: Stockholm

• Kursutveckling 5 år: – 54.35 % (2020 – 2025)

Historisk kursutveckling:

(Bildkälla: TradingView)

Kort om bolaget:

Electrolux är en av världens största tillverkare av hushållsapparater och säljer produkter under varumärken som Electrolux, AEG och Frigidaire i över 120 länder. Huvudkontoret ligger i Stockholm och företaget fokuserar på innovation, hållbarhet och förbättrad livskvalitet i hemmet.

Orsaker till att aktien är högt blankad:

- Marknadens besvikelse – Trots bättre än väntade kvartalssiffror i januari 2025 föll aktien med cirka 15 %, vilket indikerar att investerare var missnöjda med framtidsutsikterna.

- Konkurrens och marginalpress – Global konkurrens och pressade marginaler inom vitvarubranschen kan påverka lönsamheten negativt.

1.3

Hexatronic Group

Översikt:

• VD: Rikard Fröberg

• Grundades: År 1993

• Huvudkontor: Göteborg

• Kursutveckling 5 år: + 158.58 % (2020 – 2025)

Historisk kursutveckling:

(Bildkälla: TradingView)

Kort om bolaget:

Hexatronic Group är ett svenskt teknikföretag som utvecklar och levererar fiberkommunikationslösningar globalt. Bolaget erbjuder produkter för fiberinfrastruktur, inklusive kablar, mikrorör och systemlösningar för FTTH, 5G och datacenter. Hexatronic grundades 1972 och har sitt huvudkontor i Göteborg.

Orsaker till att aktien är högt blankad:

- Oklara redovisningsmetoder – I början av 2023 blev Hexatronic föremål för aggressiv blankning efter anklagelser om oklara redovisningsmetoder, särskilt från Viceroy.

- Insiderförsäljningar – Vice VD:s försäljning av aktier för cirka 70,50 miljoner kronor i början 2025 kan ha ökat marknadens oro.

- Marknadsförutsättningar – Osäkerhet kring efterfrågan på fiberinfrastruktur och potentiell övervärdering kan ha bidragit till ökad blankning.

KAPITEL 2

Blanka aktier på eToro

Hur blankar man aktier på eToro? För att kunna blanka måste först välja en mäklare. En av de populäraste aktörerna på vår webbplats är eToro. De erbjuder låga avgifter och hög användarvänlighet. eToro är Europas största nätmäklare, med över 37 miljoner kunder, där kan du blanka aktier and andra typer av tillgångar genom att sälja CFD-kontrakt. Läs igenom våra steg-för-steg instruktioner.

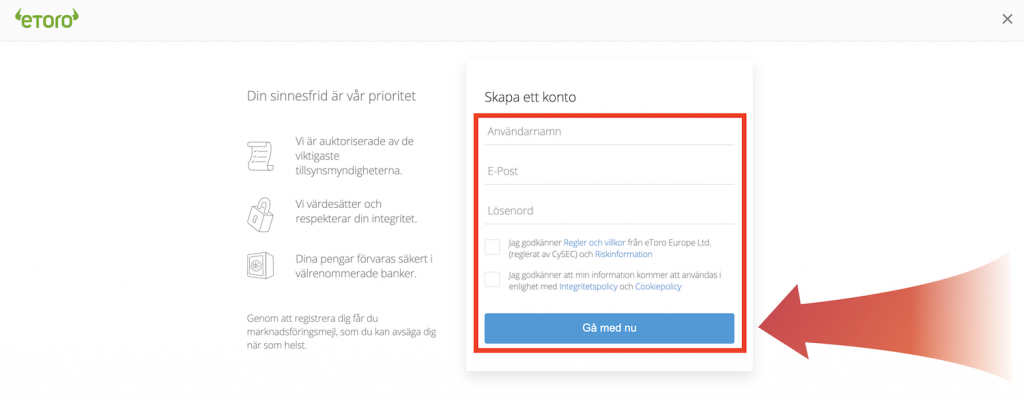

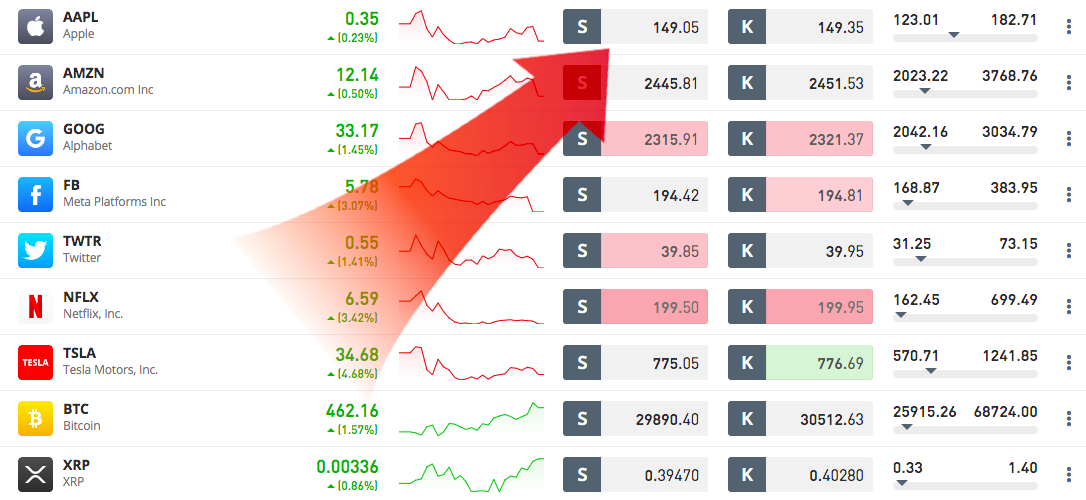

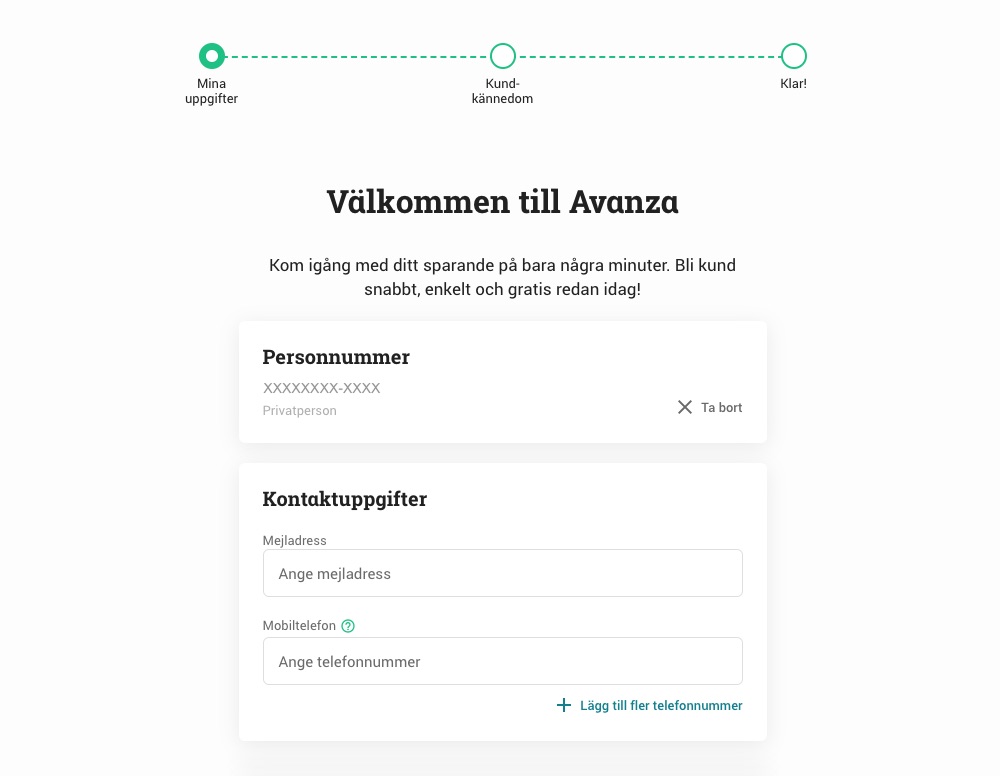

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

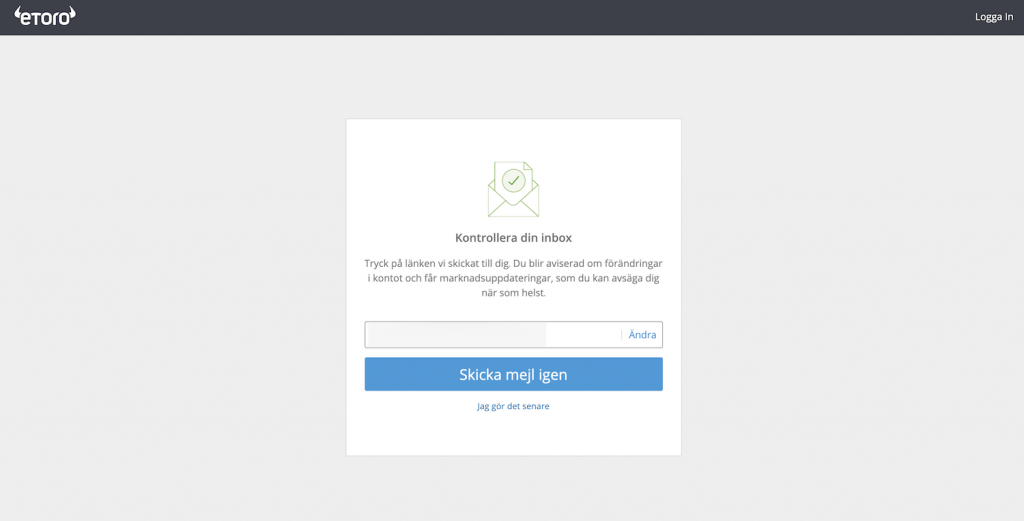

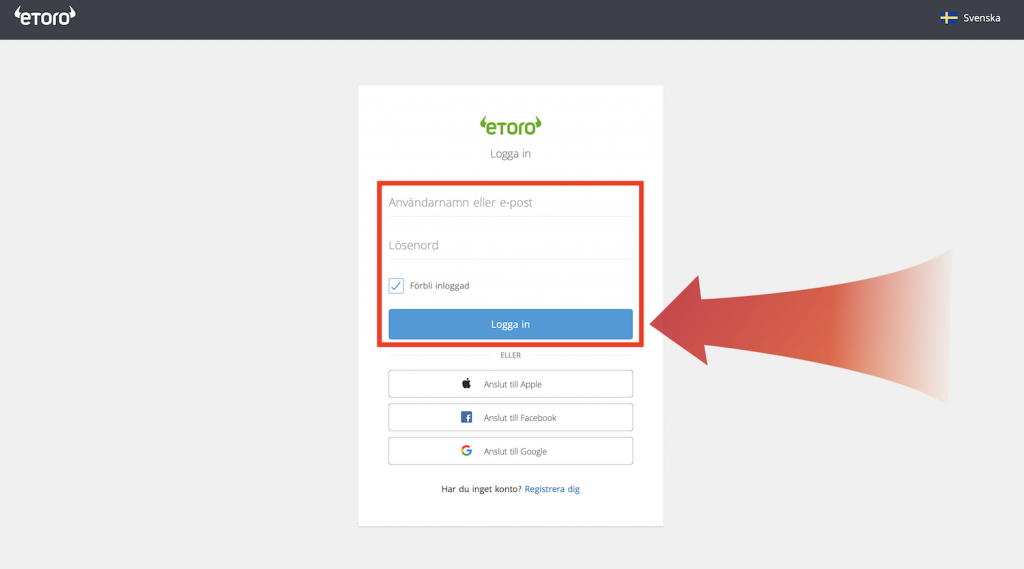

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadress för att kunna logga in på eToro. Följ länken som du får på din mejl, skriv in uppgifterna som du valde och klicka på ”Logga in”.

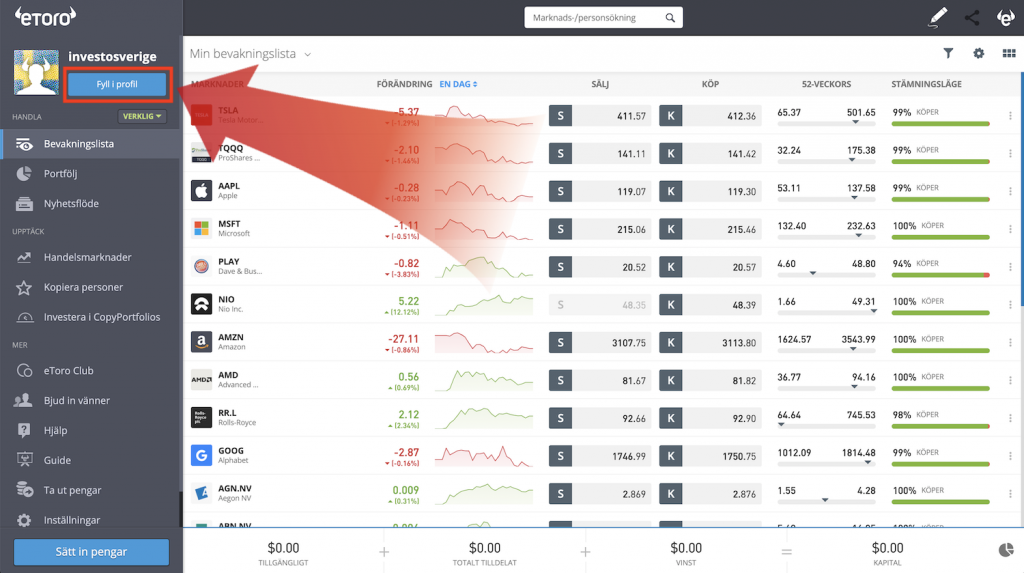

3. Svara på frågor

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

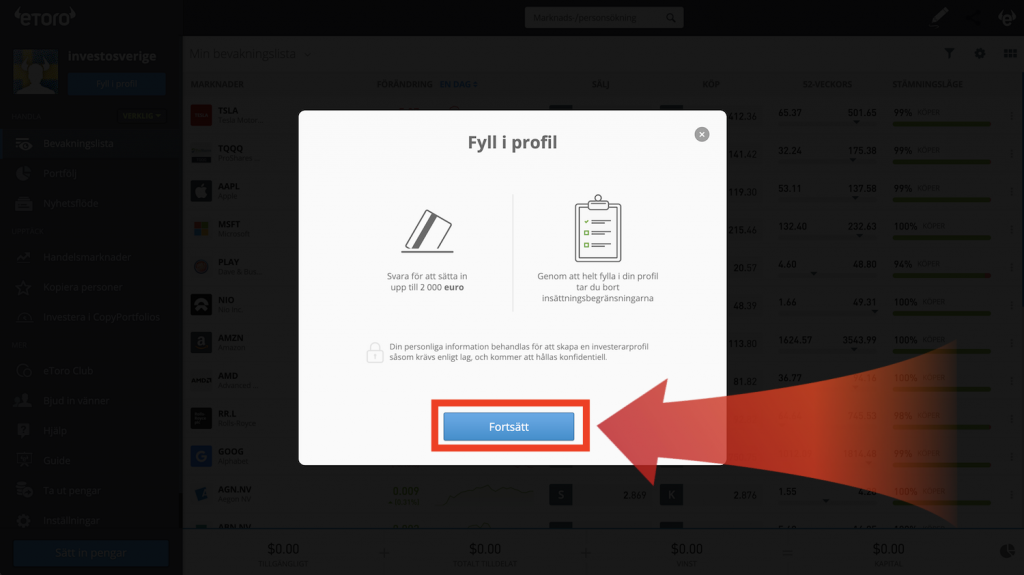

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

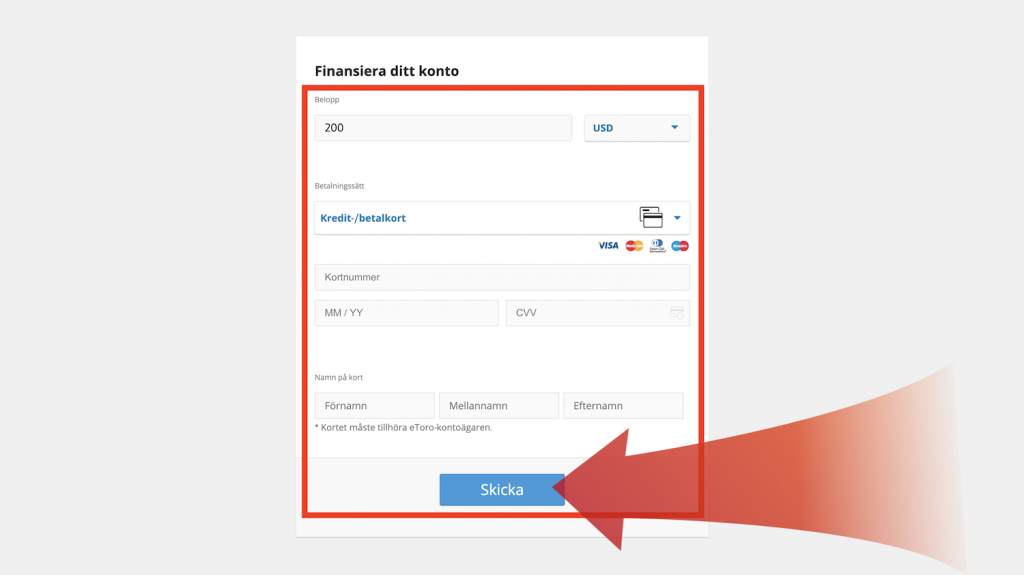

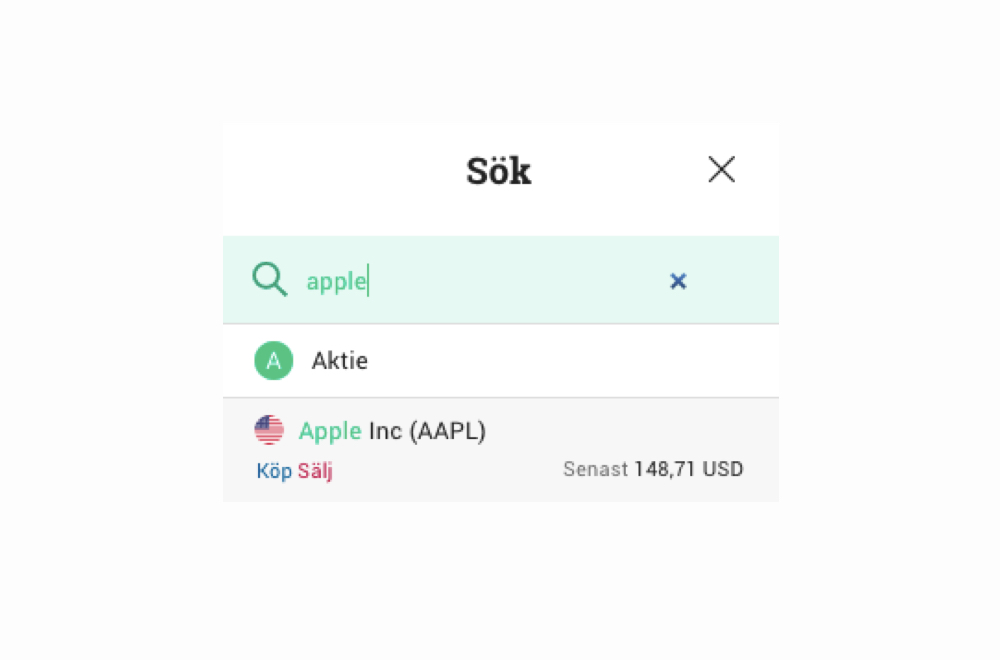

5. Välj aktie att blanka

När du har pengar på ditt konto kan du välja att blanka en tillgång. I detta exempel väljer vi att blanka aktier i ”Apple” (AAPL) genom att klicka på säljknappen →

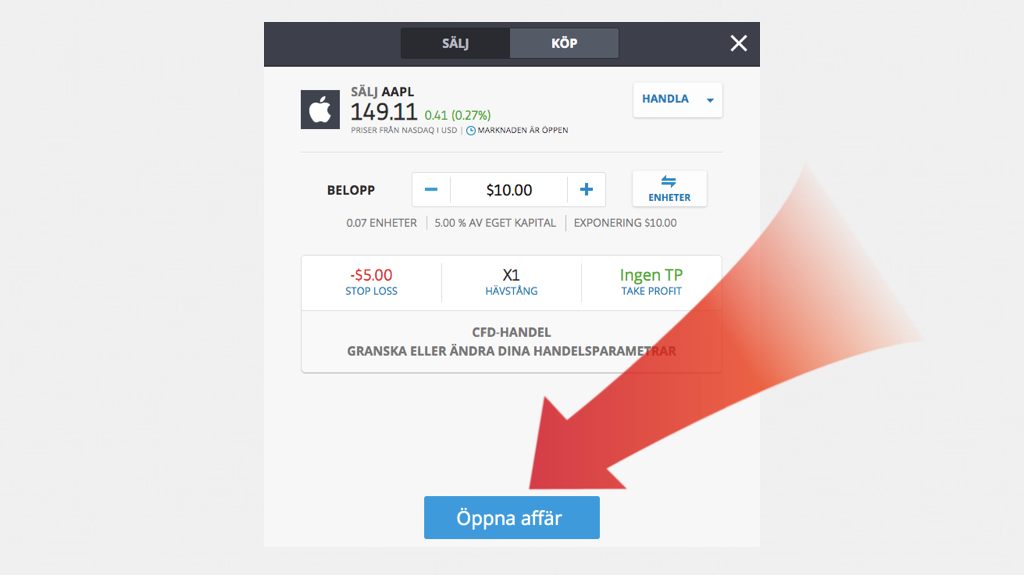

6. Blanka aktie

Sista steget är att ange beloppet och välja om du vill sälja det befintliga marknadspriset eller ett valfritt. eToro erbjuder en hävstång på upp till 5x vid CFD-handel. Ställ in din nivå för stop loss och take profit och klicka sedan på ”Öppna affär” →

Bra jobbat!

KAPITEL 3

Blanka aktier på Avanza

Hur blankar man aktier på Avanza? Den populära nätmäklaren Avanza är Sveriges största, med över 2 miljoner kunder, och erbjuder ett stort utbud av produkter att blanka. På deras handelsplattform kan du blanka aktier och andra värdepapper enkelt och smidigt. Följ steg-för-steg instruktionerna nedan.

1. Öppna Konto

Första steget är att öppna konto hos Avanza. Det tar bara 5 minuter med BankID. Följ den här länken och registrera dig!

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt konto med hjälp av BankID eller användarnamn och lösenord.

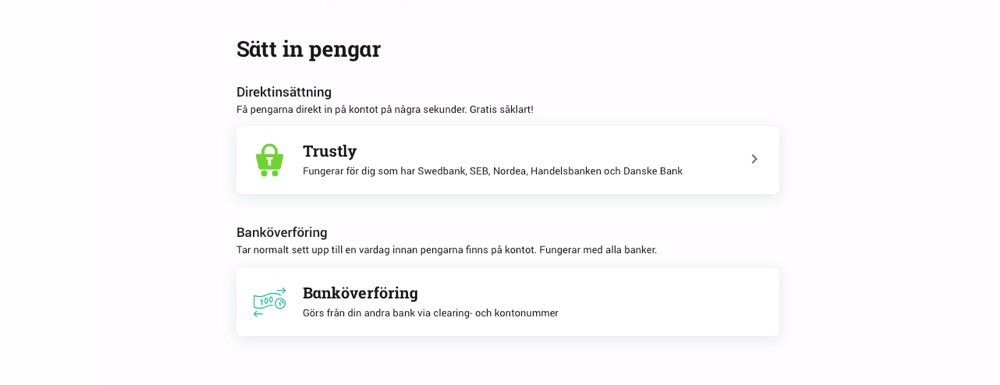

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

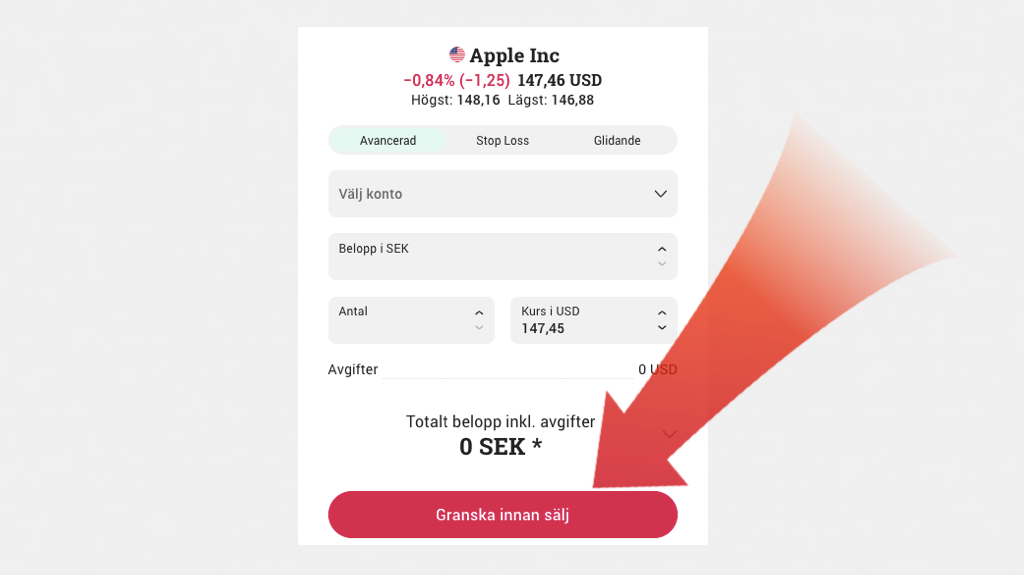

4. Sök och välj produkt

Har du pengar på kontot? Då klickar vi på sökknappen, söker och väljer en produkt.

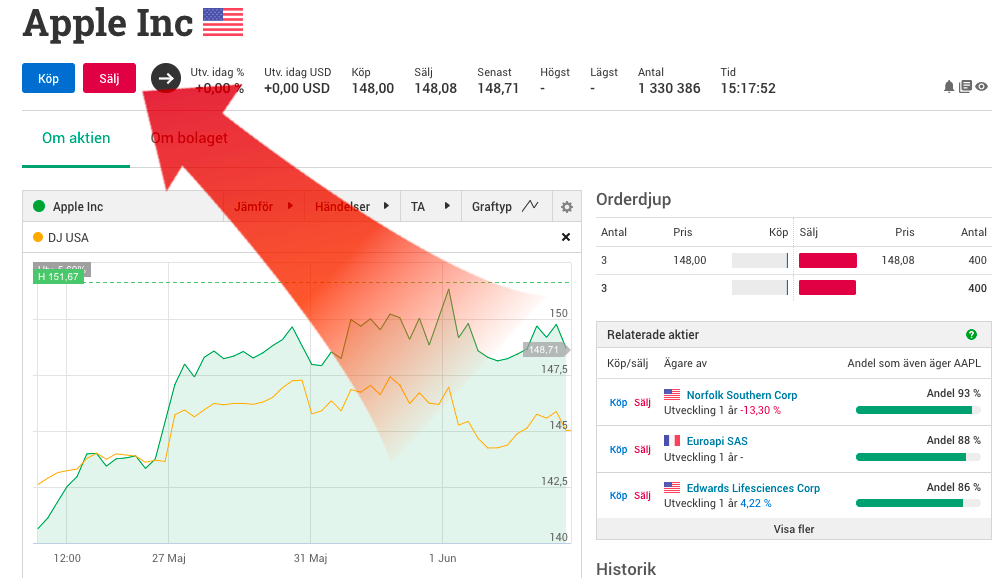

5. Blanka aktie

På produktsidan kan du blanka tillgången genom att klicka på ”Sälj”. Din order behandlas precis som en vanlig säljorder. Följ stegen och klicka sedan på “Granska innan sälj” och “Bekräfta sälj”.

Din blankningsposition kommer att presenteras på din kontoöversikt som ett negativt innehav. Önskar du att stänga din position klickar du på köpknappen och köper tillbaka lika många som du blankade.

Bra jobbat!

KAPITEL 4

Vad är blankning?

How short selling works:

Vad menas med blankade aktier? Vi hör oftast talas om att tjäna pengar på att köpa tillgångar i hopp om att de ska öka i pris. Syftet med att blanka handlar istället om att kunna göra en vinst när ett finansiellt instrument sjunker i pris.

Blanka är kort förklarat en strategi som innebär att man lånar ett finansiellt instrument av en annan investerare och säljer det. Därefter hoppas man på att kursen ska gå ner så att man kan köpa tillbaka det till ett lägre pris och göra en vinst på mellanskillnaden. Det kallas även för att “ligga kort” eller “shorta”.

4.1

Hur fungerar blankning av aktier?

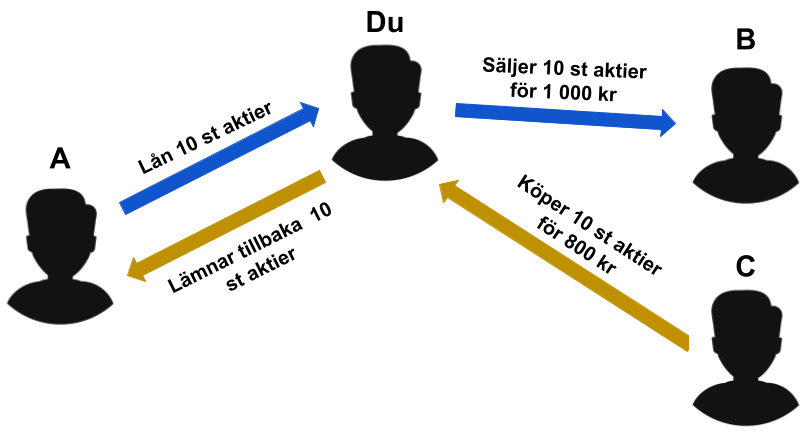

För att visa hur en blankning går till ska vi gå igenom ett praktiskt exempel.

Exempel: Föreställ dig att du tror att aktien X kommer att rasa efter att bolaget presenterat sin nästa kvartalsrapport. Du lånar 10 st aktier för 1 000 kr från A, vilka du säljer till B för samma summa. Därefter väntar du tills kvartalsrapporten presenteras.

Om börskursen går ner med 20 % köper du tillbaka aktierna av C. Du köper tillbaka lika många aktier som du blankade, men för 800 kr. Du lämnar tillbaka aktierna till A och får behålla mellanskillnaden på 200 kr.

(Bildkälla: InvestoRunner)

Viktigt att känna till är att om du vill blanka en aktie eller ett index, är att börsen på sikt alltid gått uppåt. Att blanka en aktie under 2 – 5 års sikt är mer riskfyllt. Sannolikheten för att aktien under så långa tidsperioder går upp är mycket högre än att den skulle sjunka.

Genom att ta en blankningsposition på lång sikt går du alltså mot strömmen. Därför bör blankning framförallt ses som en kortsiktig strategi.

Aktier är det mest vanliga värdepappret att blanka. Det finns hur som helst många olika typer av tillgångar och finansiella instrument som går att blanka. Alla innehåller de olika risk och påverkas av olika faktorer. Nedan visas exempel på olika tillgångsslag som går att blanka:

4.2

Michael Burry – The Big Short

En person som gick mot strömmen 2008, och som kan ses som ett undantagsfall, var hedgefondförvaltaren Michael Burry. Han arbetade som fondförvaltare för hedgefonden “Scion Capital” och insåg redan 2005 att den amerikanska bostadsmarknaden höll på att spricka. Han tog därför blankningsordrar mot bostadsmarknaden via så kallade ”credit default swap”.

Experter trodde att han var helt ute och cyklade. År 2008, när finanskrisen väl bröt ut, visade sig Burrys analys vara korrekt. De amerikanska bostadspriserna föll och Burry gjorde privat vinst på 100 miljoner USD, samt en vinst på 700 miljoner USD till sina fondägare. Det bidrog till att Scion Capital gjorde en total avkastning om 489.34 % mellan perioden 2000 – 2008.

Under samma period gav S&P 500 endast en totalavkastning om 3.00 %. I efter hand har det gjorts en film om händelsen. Filmen heter “The Big Short” där Burry spelas av Christian Bale. Se bild nedan.

(Bildkälla: news.com.au)

KAPITEL 5

Hur fungerar blankning av aktier?

Blankning – ett spel med höga risker:

I följande exempel kan du läsa om två exempel. Det första exemplet visar hur en blankning där du gör en vinst går till. Det andra visar istället vad som händer när du gör en förlust och innebörden av ett så kallat ”säkerhetskav”.

5.1

Blankning till vinst

För att exempelvis kunna blanka exempelvis aktier i Apple (APPL) måste du se till att låna aktierna på marknaden genom att ta upp en blankningsposition. Det är oftast möjligt att kunna låna aktier från din mäklare. De har nämligen en hel del aktier som de kan låna ut till blankare.

När du säljer de lånade aktierna får du in en försäljningslikviditet på ditt konto. Som blankare har du som krav att någon gång i framtiden lämna tillbaka de utlånade aktierna. När du säljer dem hoppas du därför på att kunna köpa tillbaka dem till ett billigare pris.

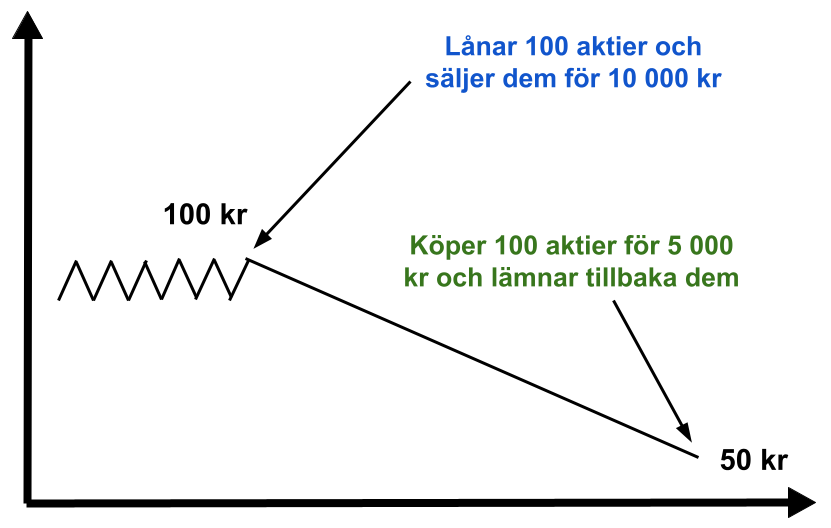

Exempel: Du tror att Värmepump AB:s aktiekurs kommer att falla. Du bestämmer dig för att blanka 100 aktier, vilka kostar 100 kr styck. Du lånar dem av din mäklare och säljer dem till marknadspriset för totalt 10 000 kr (100 x 100). På ditt konto står det att du ligger minus 100 aktier, samtidigt som du fått in 10 000 kr.

Mycket riktigt sjunker aktiekursen till 50 kr per aktie. Du stänger din affär och tar hem vinsten. Du är skyldig att lämna tillbaka samma antal aktier du lånade. Det gör du genom att köpa aktierna till de nya marknadspriset på 50 kr. Mellanskillnaden av försäljningspriset (100 kr) och återköpspriset (50 kr) blir din vinst. Totalt tjänar du 5 000 kr (10 000 – 5 000).

(Bildkälla: InvestoRunner)

5.2

Blankning till förlust och säkerhetskrav

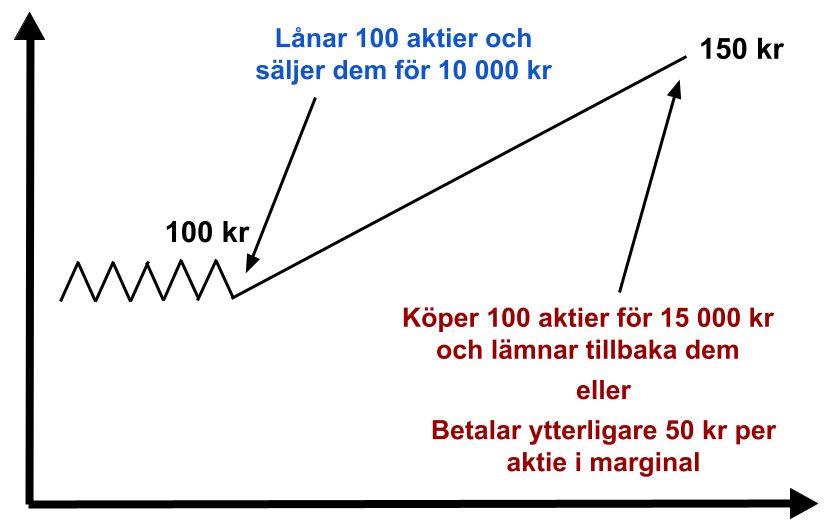

Mäklaren måste vara säker på att du har tillräckligt mycket pengar för att kunna köpa tillbaka aktierna ifall positionen skulle gå åt motsatt riktning. Därför belastas blankare med ett så kallat säkerhetskrav (eller “marginal”). Det är ett sätt för mäklaren att täcka aktielånet ifall aktiepriset skulle stiga istället för att sjunka.

Vanligtvis ligger säkerhetskravet kring 130 % av det totala värdet på den blankade positionen. Det betyder att du måste ha likvida medel eller ett kreditutrymme på minst 30 %. Om du inte skulle ha tillräckligt med säkerheter kommer din transaktion att nekas. Säkerhetskravet är inte endast ett sätt för mäklaren att skydda sig, utan också för den som blankar.

Exempel: När du öppnar en blankningsposition för Värmepump AB kräver din mäklare ett säkerhetskrav om 150 %. Det vill säga en marginal på 50 % av värdet (50 kr per aktie).

Totalt reserveras 10 000 kr på ditt konto, vilket är beloppet du sålde de blankade aktierna för, plus 5 000 kr (100 x 50) i marginal. Går aktierna upp till att bli värda 150 kr per aktie kommer din mäklare att ge dig följande två alternativ.

1. Stänga din position och köpa tillbaka aktierna.

2. Ge dina mäklare ännu mer marginal.

Ifall du stänger din position har du förlorat totalt 5 000 kr. Om du istället vill behålla din blankningsposition kan du komma att behöva betala ytterligare 50 kr per aktie i marginal. På marginalkontot måste det alltid finnas tillräckligt mycket pengar, oavsett hur det går.

(Bildkälla: InvestoRunner)

KAPITEL 6

Blanka aktier och tjäna pengar

Hur tjänar man pengar på blankning? Experten Berättar:

Hur går det till med blankning av aktier? För att kunna öppna blankningspositioner i aktier måste du läsa, godkänna och skicka in avtal till din mäklare som behandlar förpliktelser. Det vill säga, vilka skyldigheter som finns mellan utlånaren av aktierna och blankaren.

Dessutom kan du komma att behöva lämna in ett kreditavtal. Det kommer som en effekt av att man kan riskera att bli skyldig banken eller mäklaren pengar ifall blankningen skulle gå åt fel håll. Efter att allt pappersarbete och ha blivit godkänd är det enkelt att lägga en blankningsorder av valfri aktie. Nedan kommer övrig information som kan vara bra att känna till innan du blankar en aktie.

- Rösträtt – När aktier lånas ut övergår äganderätten till blankaren. Därmed förlorar långivaren sina förmåner om rösträtt på bolagsstämmor. När aktierna sedan lämnas tillbaka av blankaren får långivaren tillbaka sin rösträtt.

- Utdelningar – I och med att äganderätten övergår till blankaren går långivaren miste om eventuell utdelning under låneperioden. När aktierna lämnas tillbaka får långivaren tillbaka eventuell utdelning som betalats ut under låneperioden.

- Teckningsrätter – Ifall bolaget som blivit blankat genomför en nyemission under låneperioden måste teckningsrätter levereras till långivaren så fort de finns tillgängliga.

- Konkurs eller uppköp – Skulle bolaget som blivit blankat gå i konkurs eller bli uppköpt av ett annat företag kommer inte längre aktielånet att gälla.

- Anmälningsskyldighet – Blankningspositioner som överstiger 0.20 % av ett bolags aktiekapital måste anmälas till Finansinspektionen. Därefter är blänkaren skyldig att anmäla om varje steg om 0.20 %, både ned och upp. Denna skyldighet gäller både fysiska och juridiska personer.

6.1

Vad kostar det att blanka aktier?

Precis som för en vanlig säljorder måste du betala courtage när du blankar en aktie. Du måste vanligtvis också betala en administrativ avgift för själva aktielånet. Priset kan variera mellan olika mäklare. Ett normal administrativ avgift att betala ligger runt 200 kr.

Ifall du blankar en aktie och köper tillbaka den samma dag tillkommer inga ytterligare avgifter. Om du däremot väljer att behålla din blankningsposition över natten kommer du att behöva betala en låneränta över natten.

Räntesatsen sätts som en årlig ränta och varierar mellan olika mäklare. Den kan ligga på allt från 2.50 % till så högt som 20 %. Det kan dock vara ännu högre för mindre bolag, eller sådana aktier som tenderar att innehålla hög volatilitet.

Avgifter hos olika mäklare:

| Mäklare | Administrativ avgift | Låneränta |

|---|---|---|

| eToro | 0 kr* | 2.90 % + europeiska kortfristiga räntan (ESTR) |

| Avanza | 199 kr | 3.00 % |

| Degiro | 0 kr* | 1.00 – 2.00 % |

| Nordnet | 200 kr | 3.00 % |

*Tillkommer ingen administrativ avgift, utan endast en spreadavgift och eventuellt växlingsavgift.

(Tabell uppdaterad 2025)

6.2

Sälja CDF-kontrakt

Det är inte endast genom blankning som du kan tjäna pengar på nedgång. Du kan även göra det genom CFD-handel. CDF-kontrakt är derivatainstrument som tillåter dig att kunna handla med prisrörelserna utan att behöva äga den underliggande tillgången. Du kan antingen välja att köpa eller sälja ett CFD-kontrakt.

Det är enkelt och smidigt att handla med CFD-kontrakt. Om du tror att priset på en aktie kommer att sjunka kan du sälja ett CFD-kontrakt. CFD-kontrakt tillåter dig även att handla med hävstång.

Tips! Läs vår guide om CFD trading.

KAPITEL 7

5 kända blankare

Michael burry – inside the collapse:

Att blanka aktier och andra finansiella värdepapper och instrument är känt som risktagande och svårt. Det finns ett fåtal individer som sticker ut med sina respektive resultat.

Nedan presenterar vi fem av de främsta blankarna någonsin. De har under sina karriärer tagit många lyckade blankningspositioner.

7.1

George Soros

En av de kanske mest framgångsrika blankarna i världen är George Soros. Han är känd som ”The Man Who Broke the Bank of England”. År 1992 hade Storbritannien trippel så hög inflationstakt som Tyskland. Man höjde räntorna som ett försök att locka till sig fler investerare till punden och bromsa in inflationen.

Soros var dock säker på att de höga räntorna skulle komma att sänkas igen. Han tog en blankningsposition mot den brittiska punden på 10 miljarder USD. Han hade rätt och gjorde vinst på 1 miljard USD.

7.2

David Einhorn

David Einhorn blev känd efter att ha blankat Lehman Brothers. Han blankade aktien i juli 2007 då han insåg att banken hade alldeles för hög exponering mot riskfyllda fastighetsinvesteringar och som inte hade redovisats på ett korrekt sätt. Han ansåg att Lehman Brothers använde tvivelaktiga redovisningsmetoder.

År 2008 sprack den amerikanska bostadsbubblan och Lehman Brothers gick i konkurs. Det gav Einhorns hedgefond en stor avkastning.

7.3

Fahmi Quadir

Fahmi Quadir är grundare av Safkhet Capital. En av hennes främsta framgångar som blankare var när hon blankade “Valeant Pharmaceuticals International”. Dess aktie föll dramatiskt 2015 från att ha varit värd 260 USD till att bli värd endast 8 USD per aktie.

Quadir lade en blankningsposition i juni 2015 precis vid aktiens topp när den var värd 257 USD. Hon tog hem sin vinst en månad senare i juli 2015 när aktien endast var värd 28 USD. Aktien hade förlorat 90 % från toppen.

7.4

Michael Burry

Michael Burry är em utbildad läkaren och professor som gick mot strömmen 2008. Han var nämligen den första personen att satsa emot den amerikanska bostadsmarknaden redan 3 år innan krisen slutligen slog till 2008. Blankningen gav honom 100 miljoner USD i privat vinst, samt 700 miljoner USD till sina fondägare.

Han har fortsatt att blanka aktier och andra tillgångar. Exempelvis har han skapat rubriker genom att blanka både Tesla och Apple.

7.5

John Paulson

John Paulson ses som en av de mest framgångsrika blankarna i modern historia. Precis som Burry, blev paulson miljardär efter att ha spekulerat mot den amerikanska bostadsmarknaden. Hans blankningspositioner gav honom en total vinst på ca 4 miljarder USD.

Tre år senare gjorde han ännu en stor vinst genom att spekulera inom guldbranschen, vilket gav hans fond en vinst på 4.90 miljarder USD.

KAPITEL 8

Risker med blankning

Short Squeeze:

Som med alla investeringar finns det risk med blankning. Däremot är det generellt mer riskfyllt än vid långa positioner. Det gäller att ha koll på riskerna som tillkommer när du tar en blankningsposition för att inte råka bli negativt överraskad. Det finns framförallt två typer av risker vilka du måste känna till innan du funderar över att ta en blankningsposition.

8.1

Volatilitet

Som känt är det betydligt mer riskfyllt att investera på kort än lång sikt. Varför? Jo, för att alla företag jobbar för att värdet ska upp. Att blanka blir därmed att gå emot starka företagsledares kompetens.

Börsen är ständigt i gungning och innehåller hög volatilitet. Även om du tar en blankningsposition på lång sikt kan du påverkas av vad som kan komma att ske på kort sikt.

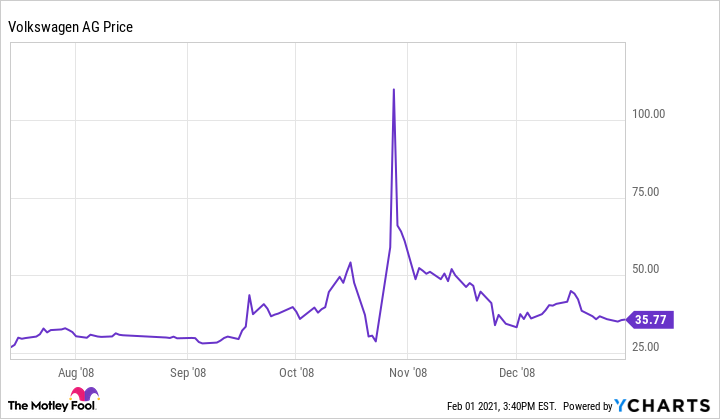

Kortsiktiga händelser kan bidra med väsentliga kursrörelser både upp och ned. I värsta fall kan mycket kraftiga prisuppgångar ske, vilket på engelska kallas för “short squeeze”.

(Bildkälla: The Motley Fool)

Bilden ovan visar hur Volkswagens aktiepris i oktober 2008 plötsligt ökade från att ha varit värt 25 EUR per aktie till över 100 EUR per aktie. En prisuppgång på över 300 %.

Vad som bidrar till att kursen går upp är på grund av att blankare blivit tvungna att köpa tillbaka aktier för att lämna tillbaka dem. Om många gör det samtidigt kommer kursen gå upp ännu mer och fler blankare bli tvungna att köpa tillbaka.

Du kan alltså riskera att stöta på plötsliga prisuppgångar. Därmed tvingas sälja din blankningsposition till en förlust, eller behöva sätta in pengar som marginal.

Tips! Lär dig mer om volatilitet här.

8.2

Du kan förlora mer än 100 %

Oavsett om du köper aktier, guld, silver eller bitcoin finns det ingen gräns på hur mycket du kan tjäna. Du kan som högst tjäna 200 % på ditt investerade kapital ifall priset på tillgången blir värt 0 kr.

Dock finns det ingen gräns alls för hur mycket du kan förlora. En aktie har n’mligne inget tak för hur högt den kan stiga. Du kan alltså riskera att förlora 100 %, 200 % och till och med 500 % av ditt investerade kapital.

Exempel: Föreställ dig två investerare. Investerare A och B. Investerare A köper 100 aktier i Värmepump AB för 100 kr st. Investerare B blankar istället 100 aktier och betalar 50 kr per aktie i marginal. Investerare A kan som högst förlora 100 % ifall aktiepriset går till 0 kr. Investerare B har däremot inget tak på hur mycket den kan förlora på sin blankningsposition.

Om priset ökar från 100 kr till 150 kr per aktie kommer Investerare B att ha förlorat 100 % av sitt investerade belopp. Ifall priset fortsätter att stiga till 200 kr per aktie blir förlusten 200 %. Ju mer priset stiger, desto mer kan blankaren förlora. Tillgången kan fortsätta att öka med 200 %, 300 %, 400 %, 500 % eller mer. Det finns inget tak för hur högt priset kan stiga.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Du kan blanka aktier och andra tillgångar hos flera olika mäklare. För att blanka utländska aktier kan du använda eToro. De erbjuder dig att kunna blanka med hjälp av CFD-kontrakt. De tar ingen administrativ avgift för att blanka. Dessutom har de en låg låneränta på endast 2.90 % per år, eller 0.09 % för blankningspositioner hållna under natten.

För att blanka svenska aktier kan du använda dig av Avanza. Det är Sveriges största nätmäklare och erbjuder ett stort utbud av produkter. Avanza tar en administrativ avgift på 199 kr per blankningsposition, plus en årlig låneränta på 3.00 %.

Blanka hos eToro:

- Öppna konto

- Verifiera e-postadress & logga in

- Svara på frågor

- Sätt in pengar

- Välj tillgång att blanka

- Blanka genom att klicka på sälj

Blanka hos Avanza:

- Öppna konto

- Fyll i uppgifter

- Sätt in pengar

- Sök och välj produkt

- Blanka tillgång genom att klicka på sälj

Blankning innebär att du säljer en tillgång du själv inte äger i hopp om att dess pris ska sjunka och på så sätt gör en vinst på kursnedgången. Det finns många olika värdepapper och finansiella instrument att blanka. Det mest vanliga är att blanka aktier. Övriga populära tillgångar och finansiella instrument att blanka är valutor, råvaror, index och kryptovalutor.

För att kunna blanka aktier i exempelvis Apple (APPL) måste du låna aktierna och därefter sälja dem. Du kan låna aktier genom din mäklare. Som blankare har du ett krav på dig att betala tillbaka de utlånade aktierna. Som säkerhet (eller försäkring) tar mäklaren en “marginal”.

Du köper 100 Apple aktier för 10 000 kr (100 kr per aktie), samt betalar en marginal om 50 kr per blankad aktie. Om aktierna sjunker till ett värde av 50 kr per aktie ha du gjorde en vinst på 5 000 kr (100 %). Om aktien istället ökar till 150 kr förlorar du 5 000 kr av ditt investerade kapital (100 %).

Riskerna med blankning är volatilitet och att du kan förlora mer än 100 % av ditt innehav. Hög volatilitet kan leda till att din “marginal” inte räcker till. Du kan därmed tvingas att stänga din position, eller sätta in mer pengar som “marginal”.

Det finns en gräns för hur mycket en tillgång kan sjunka i värde. En tillgång kan aldrig bli mindre värt än 0 kr. Dock finns det ingen gräns för hur mycket en tillgång kan öka i pris. Därför kan du riskera att förlora mer än 100 % av dina investerade pengar.

Aktier för blankning lånas oftast ut av:

- Institutionella investerare.

- Banker och värdepappersinstitut.

- Fonder och ETF:er.

Så fungerar blankning steg-för-steg:

- Låna aktier – En investerare (blankare) lånar aktier från en bank, fond eller annan ägare via ett mäklarinstitut.

- Sälj aktierna direkt – De lånade aktierna säljs omedelbart på marknaden till dagens pris.

- Vänta på kursfall – Blankaren hoppas att aktiekursen sjunker.

- Köp tillbaka billigare – När priset har fallit köper blankaren tillbaka aktierna billigare.

- Lämna tillbaka aktierna – De återköpta aktierna lämnas tillbaka till långivaren.

- Vinst eller förlust – Skillnaden mellan försäljningspriset och återköpspriset blir vinst (eller förlust).

Blankade aktier betyder att någon har sålt aktier de inte äger, i hopp om att kunna köpa tillbaka dem billigare senare. Det är en strategi för att tjäna pengar när aktiekurser sjunker.

I mitten av 2025 var följande de mest blankade aktierna i Sverige:

- SBB (13.38 % andel blankade aktier)

- Electrolux (10.42 % andel blankade aktier)

- Hexatronic Group (8.50 % andel blankade aktier)

- Elekta (7.51 % andel blankade aktier)

- Nibe (6.96 %andel blankade aktier)

FORUM

Delta i diskussionen