DEN ULTIMATA GUIDEN

BÄSTA ISK KONTO 2025

Vad är ISK konto? Hur funkar ISK konto? Hur beskattas ISK konto? Visste du att 27 % av Sveriges befolkning har ett investeringssparkonto? Denna guide består av 3,000+ ord, 4 st videos och har en uppskattad lästid på 15 minuter. Läs om vilka som erbjuder det bästa ISK kontot på den svenska marknaden. Följ våra steg-för-steg instruktioner och öppna dig ett ISK konto snabbt och enkelt.

- Allt om investeringssparkonto, ISK konto skatt, bästa ISK konto, ISK skatt kalkylator och mycket mer.

- Jämför aktiemäklare i vår tabell och öppna ISK konto på endast 5 minuter.

- Nedan visas en lista över banker som erbjuder ISK-konto →

11 bästa ISK kontona 2025:

| Bank / Mäklare | Utbud av aktier & fonder | Ränta på likvider | Unik fördel / särskiljande egenskap |

|---|---|---|---|

| Avanza | Mycket brett (Sverige & globalt) | Ja, rörlig ränta på kontanter (0.00 – 1.34 %) | Sveriges största nätmäklare med över 2 miljoner kunder; användarvänlig plattform |

| Nordnet | Mycket brett (Sverige & globalt) | Ja, rörlig ränta på kontanter (0.00 – 0.25 %) | Erbjuder sociala investeringsfunktioner och Shareville-nätverk |

| Aktieinvest | Fokus på svenska aktier och fonder | Nej | Möjlighet till automatiskt månadssparande i aktier och fonder |

| Swedbank | Brett utbud, inklusive egna fonder | Nej | Stort banknätverk och personlig rådgivning tillgänglig |

| Nordea | Brett utbud, inklusive egna fonder | Nej | Integrerad med övriga banktjänster för helhetslösning |

| SEB | Brett utbud, inklusive egna fonder | Nej | Erbjuder personlig rådgivning och helhetslösningar för sparande |

| Handelsbanken | Brett utbud, inklusive egna fonder | Nej | Lokala kontor med personlig service och rådgivning |

| Länsförsäkringar | Fokus på egna fonder | Nej | Kombinerar bank- och försäkringstjänster för helhetslösning |

| Skandia | Fokus på egna fonder | Nej | Specialiserade på pensionssparande och långsiktiga investeringar |

| Danske Bank | Brett utbud, inklusive egna fonder | Nej | Erbjuder internationella investeringstjänster |

| Carnegie | Fokus på premiumkunder | Nej | Erbjuder exklusiv rådgivning och kapitalförvaltning |

(Tabell uppdaterad 2025)

KAPITEL 1

Öppna ISK konto på 5 minuter

KAPITEL 2

Vad är investeringssparkonto?

KAPITEL 3

Varför öppna ISK?

KAPITEL 4

Så beräknas ISK skatt

KAPITEL 5

Insättningsgaranti och investerarskydd

KAPITEL 6

ISK vs KF

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Öppna ISK konto på 5 minuter

Avanza är en av Sveriges största nätmäklare. Det är en populär bank, med över 2 miljoner kunder, som erbjuder investeringssparkonto med ett stort utbud av produkter. Lika enkelt som det är att sätta in är det enkelt att ta ut pengar från investeringssparkonto hos Avanza. Nedan hjälper vi dig att öppna ISK konto helt gratis på endast 5 minuter.

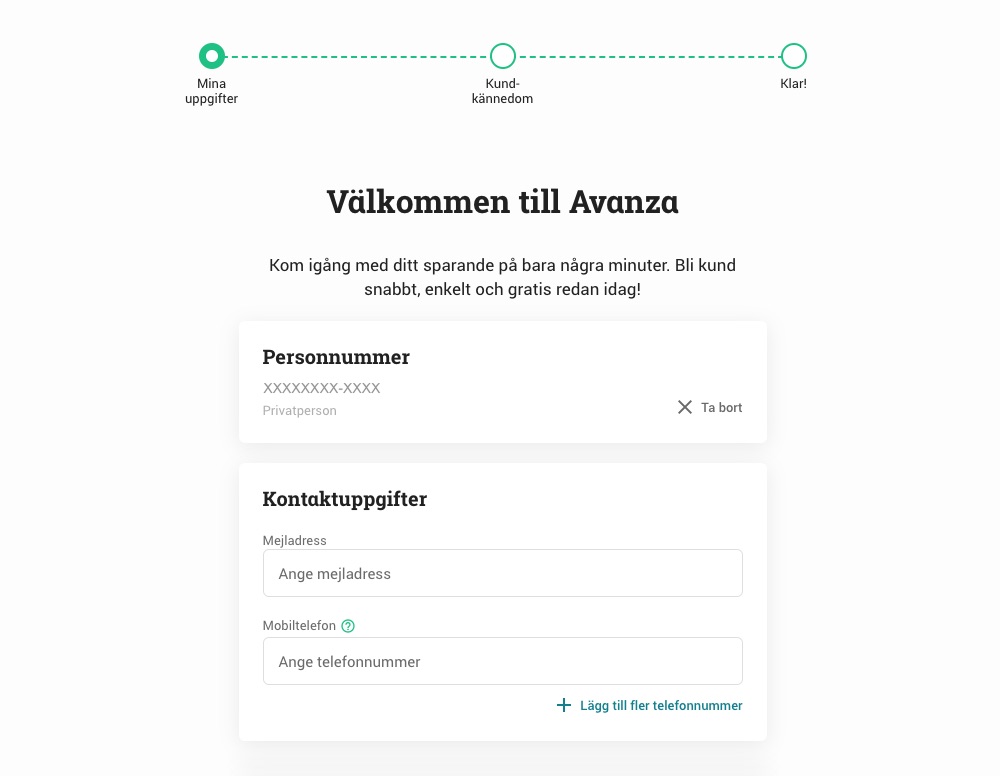

1. Öppna ISK konto Avanza

Första steget är att besöka Avanzas hemsida och öppna ett konto. Följ den här länken och registrera dig.

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt konto med hjälp av BankID eller användarnamn och lösenord.

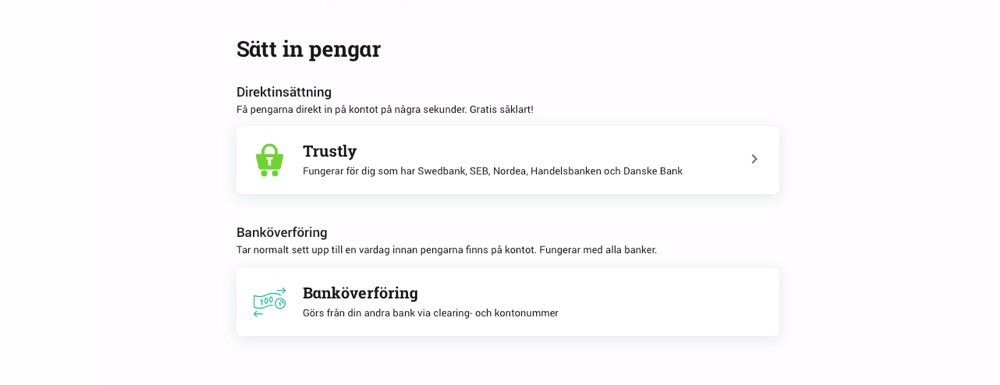

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

4. Sök efter en aktie

Har du pengar på ditt konto? Då klickar vi på sökknappen och söker och väljer en produkt. I detta exempel väljer vi Apple (AAPL).

5. Köp aktie

På produktsidan kan du investera pengar genom att klicka på ”Köp” och följa stegen.

Vi är klara, bra jobbat!

KAPITEL 2

Vad är investeringssparkonto?

Investeringssparkonto – så funkar det:

Vad är ett investeringssparkonto? Investeringssparkonto är ett förenklat sätt att spara i aktier och fonder till en årlig schablonskatt.

För att kunna investera i aktier och fonder, samt förvara dina värdepapper behöver du ett konto. Det finns flera olika typer av konton att välja emellan. De 3 mest vanliga är följande.

- AF (aktie- och fondkonto)

- KF (kapitalförsäkring)

- ISK (investeringssparkonto)

Investeringssparkonto är det absolut vanligaste och mest populära kontot. En undersökning utförd av Yougov, på uppdrag av Nordnet, gjordes på 1 012 respondenter. Man frågade dem ifall de använder sig av ett investeringssparkonto, samt deras största anledning med ett sparande på kontot. Se tabell nedan.

Vad är syftet med ditt investeringssparkonto? – Yougov:

| Svarsalternativ | Procent |

|---|---|

| Spara till pensionen | 52 % |

| Ökad trygghet | 47 % |

| Till bostad | 17 % |

| Till barn eller barnbarn | 15 % |

Hela 52 % av respondenterna svarade att de använder sig av ett ISK konto och att de främst använder det för sitt pensionssparande.

2.1

När infördes investeringssparkonto?

Investeringssparkonto är en skatterättslig sparform som skapades 2012. Detta under dåvarande styre av Fredrik Reinfeldt. Reformen kom som en konsekvens av att vilja förenkla det för skattebetalarna. Antalet ISK konto användare har växt snabbt sedan start.

Idag finns det ca 2.2 miljoner svenskar som har ett investeringssparkonto. Samtidigt beräknas ungefär 900 000 svenskar har någonstans mellan 100 000 – 1 000 000 kr investerat på sitt investeringssparkonto.

Av dessa är det 142 000 individer som beräknas ha mer än 1 000 000 kr på sitt investeringssparkonto. Den absoluta toppen består av 20 000 st personer, vilka beräknas ha över 4 000 000 kr på sina respektive ISK konton.

2.2

Vilka banker erbjuder investeringssparkonto?

I stort sett alla svenska banker erbjuder dig att kunna öppna ett ISK konto. ISK konto är densamma hos olika mäklare och varierar inte. Det är nämligen reglerat i lagen, vilket gör att alla mäklare måste erbjuda ett investeringssparkonto enligt precis samma regler.

Vi rekommenderar dock att öppna dig ett ISK konto hos en nätmäklare. De erbjuder de bästa ISK kontona sett till utbud, användarvänlighet och avgifter.Nätmäklare erbjuder dig oftast ett större utbud av både aktier och fonder. Dessutom erbjuder de hög användarvänlighet och låga avgifter. De gör det enkelt för dig som nybörjare att komma igång med ditt sparande.

KAPITEL 3

Varför öppna ISK?

Fördelar med att spara i ett investeringssparkonto:

Det finns många anledningar till varför du bör öppna dig ett investeringssparkonto. Men de kanske absolut främsta motiven till varför har att göra med följande två punkter.

- Du behöver inte deklarera.

- Du betalar ingen vinstskatt.

3.1

Deklaration – Nej tack

Vad som bidragit till att investeringssparkonto kommit att bli populärt har att göra med dess deklarations- och skatteregler. Du behöver nämligen själv inte deklarera dina affärer. Detta sköts istället automatiskt. Processen kommer förtryckt i din deklaration.

Om du har flera ISK konton kommer de att anges på varsin rad i deklarationen. Det ser då ut som på bilden nedan.

(Bildkälla: Avanza)

3.2

Mer pengar till dig och mindre till staten

På ett investeringssparkonto behöver du inte betala vanlig vinstskatt på 30 %, vilket du gör på ett AF. Istället betalar du är årlig schablonskatt. Den styrs till mestadels av hur hög statslåneräntan är. Skatten har under de senaste åren legat kring 0.375 % av det totala värdet på ditt investeringssparkonto. För år 2025 låg ISK skatten på 0.89 % (avrundat till två decimaler).

Den låga skatten har lett till diskussioner. Flertalet tidningar har påpekat att ISK konto är en stor förlustaffär för den svenska staten. Det har varit diskussioner kring beräkningarna av det totala antalet svenska kronor som staten gått miste om på grund av ISK.

SvD skriver att enligt beräkningar har staten gått miste om 116 – 156 miljarder i skatteintäkter. Tidningen menar på att det redan från start varit en förlust. Enligt Riksrevisionsverket gick staten miste om cirka 7 miljarder kr de första 6 åren.

3.3

Risker med investeringssparkonto

Sveriges nuvarande statsminister, Magdalena Andersson, tillsammans med en arbetsgrupp inom socialdemokraterna har tidigare uttalat sig om att vilja höja skatten på ISK konto. Hon säger att ISK konto främst gynnar miljonärer och inte småsparare.

Man har velat införa en ny förmögenhetsskatt, vilken ska beskatta de rika hårdare. Det diskuteras om att införa ett så kallat “tak” vid 100 000 kr och 200 000 kr, vilket skulle innebära att personer med ett sparkapital på mer än dessa två belopp skulle komma att behöva betala mer skatt på ISK.

(Bildkälla: SvD)

Förslaget fick genast kritik från flera håll. Bland annat från Moderaternas ekonomisk-politisk talesperson. Frida Bratt, sparekonom på Nordnet, gick ut med ett öppet upprop mot Magdalena Andersson där hon bad småsparare att skriva på. Redan i juni 2021 hade 35 000 st skrivit på uppropet.

I och med den massiva kritiken mot lagförslaget har Magdalena Andersson tvingats att backa. Hon ska istället sagt att taket ska höjas till 3 000 000 kr. I dagsläget är det ca 41 150 st personer som skrivit på uppropet. Huruvida Magdalena Anderssons lagförslag blir verklighet eller inte får vi se.

KAPITEL 4

Så beräknas ISK skatt

Deklarera ISK konto – skatt investeringssparkonto:

Hur beräknas ISK skatten? ISK beskattning kan se krångligt ut vid ett första ögonkast. Dock är det inte svårt att förstå sig på. Vi kommer att illustrera hur investeringssparkonto skatten fungerar genom ett matematiskt exempel.

Vi börjar med att visa formeln för hur man räknar ut kapitalunderlaget för ett ISK-konto då det behövs för att kunna räkna ut den totala skatten.

4.1

Formel – ISK kalkylator

Värde på ISK-konto (kvartal 1)

+ Värde på ISK-konto (kvartal 2)

+ Värde på ISK-konto (kvartal 3)

+ Värde på ISK-konto (kvartal 4)

+ alla belopp som suttits in på ditt ISK-konto under året

/ 4

= Kapitalunderlag

Nu när vi har redogjort för formeln hur man räknar ut kapitalunderlaget ska vi gå igenom ett exempel med siffror för att su hur ISK-skatten räknas ut rent praktiskt.

Exempel av beskattning ISK:

Värde på ISK-konto under kvartal 1 = 5000 kr

Värde på ISK-konto under kvartal 2 = 5 500 kr

Värde på ISK-konto under kvartal 3 = 11 000 kr

Värde på ISK-konto under kvartal 4 = 20 000 kr

Under året gjordes totala insättningar om 15 000 kr. Kapitalunderlaget blir 14 125 kr ((5 000 + 5 500 + 11 000 + 20 000 + 15 000) / 4).

Statslåneräntan uppgick den 30 november 2024 till 1.96 %. Schablonintäkten blir därmed uttryckt i procent 2.96 % (1.96 + 1) eller uttryckt i kronor 418.10 kr (14 125 x 2.96 %). Schablonskatten du betalar blir ungefär 125.43 kr (418.10 x 0.30), eller 0.89 % (2.96 x 0.30) avrundat till två decimaler.

4.2

Vad påverkas ISK skatten av?

Den årliga schablonskatten på ett ISK konto beror främst av 3 saker.

- Kapitalunderlaget

- Portföljens värdeökning

- Statsräntan

Under de senaste 10 åren har det lönat sig att ha dina pengar placerade på ett ISK konto. Anledningen till det? Den låga statsräntan. Du har alltså behövt betala mer skatt på ett traditionellt VP konto (värdepapperskonto), än på ett ISK konto. För att det ska bli mer lönsamt att använda ett VP konto krävs både att statslåneräntan är hög, samt att värdeutvecklingen på dina aktier eller fonder är dålig.

Föreställ dig att du investerar 100 000 kr i aktier. Både på ett VP och ISK konto. Vi går igenom 3 olika exempel där vi experimenterar med statslåneräntan, hur mycket vi investerar per år, och värdeökningen på aktierna. Diagrammen nedan visar skillnaden i skattekostnader under en sparperiod på 30 år.

(Utfall 1: skatt ISK vs skatt VP)

(Utfall 2: skatt ISK vs skatt VP)

(Utfall 3: skatt ISK vs skatt VP)

Vad som går att se utifrån graferna är ju lägre värdeökning av portföljen, desto mer äts upp av den årliga schablonskatten. Samtidigt kan vi se att en högre statslåneränta leder till högre skattekostnader.

Det är alltså mer lönsamt att använda sig av ett traditionellt VP konto när värdeökningen är låg och när statslåneräntan är hög.

Tips! Läs vår jämförelseguide mellan ISK och AF.

4.3

ISK schablonskatt historik

Tyvärr går det inte att förutse varken värdeökningen av vår portfölj eller statslåneräntan. Vi kan endast titta på historik. Nedan kan du se hur schablonskatten förändrats i relation till statslåneräntan.

Före inkomståret 2016 använde man statslåneräntan rakt av. Man tog inte hänsyn till ökning, samtidigt som det heller inte fanns en minimumnivå. Under 2016 och 2017 var ökningen 0.75. Därefter är ökningen 1.00 %.

| Inkomstår | Statslåneränta (30 nov föregående år) | Schablonskatt ISK |

|---|---|---|

| 2025 | 1.96 % | 0.888 % |

| 2024 | 2.62 % | 1.086% |

| 2023 | 1.94 % | 0.891 % |

| 2022 | 0.23 % | 0.375 % |

| 2021 | – 0.10 % | 0.375 % |

| 2020 | – 0.09 % | 0.375 % |

| 2019 | 0.51 % | 0.453 % |

| 2018 | 0.49 % | 0.447 % |

| 2017 | 0.27 % | 0.375 % |

| 2016 | 0.65 % | 0.42 % |

| 2015 | 0.90 % | 0.27 % |

| 2014 | 2.09 % | 0.627 % |

| 2013 | 1.49 % | 0.447 % |

| 2012 | 1.65 % | 0.495 % |

(Tabell uppdaterad 2025)

OBS: Från och med den 1 januari 2025 blir det skattefritt att spara upp till 150 000 kronor på ISK. Detta gäller det sammanlagda sparandet på ISK, kapitalförsäkringar och PEPP-produkter per person. Den skattefria delen dras automatiskt av i din inkomstdeklaration, så du behöver inte själv ansöka om avdraget.

KAPITEL 5

Insättningsgaranti och investerarskydd

Vad är insättningsgaranti:

Enligt lag gäller både insättningsgaranti och investerarskydd för investeringssparkonto. Det betyder exempelvis att om banken du har ditt investeringssparkonto hos skulle gå i konkurs kommer den statliga insättningsgarantin, respektive det statliga investerarskyddet att träda in.

Dock skiljer de sig åt både när det kommer till vad de täcker, samt det totala beloppet.

5.1

Vad är insättningsgaranti?

Insättningsgarantin skyddar dina kontopengar.

Insättningsgarantin är ett statligt skydd. Det innebär att staten träder in och ersätter dig upp till ett belopp om 1 050 000 kr ifall den bank eller institut där du har dina likvida medel skulle gå i konkurs. Skulle du ha en gemensam depå med en eller fler personer täcker insättningsgarantin upp till 1 050 000 kr per person.

Dessutom gäller att om du har ISK konton hos flera olika banker eller kreditmarknadsbolag omfattas du av flera insättningsgarantier. Har du exempelvis 3 st ISK konton hos 3 olika aktiemäklare skyddas upp till 3 150 000 kr (1 050 000 x 3).

Det är inte endast staten som kan besluta om att insättningsgarantin ska träda in, utan även Finansinspektionen. Ett institut som tidigare haft tillstånd om insättningsgaranti kan få det indraget. Dock behöver investerare inte oroa sig över det. Insättningar som gjorts hos ett institut och som fått sitt tillstånd om insättningsgaranti indraget, kommer fortfarande att gälla.

5.2

Vad är investerarskydd?

Investerarskyddet skyddar dina värdepapper.

Det finns lagar och regler kring vad finansiella bolag får göra med dina tillgångar. Ett finansiellt institut får inte blanda ihop kundernas tillgångar med sina egna. Exempelvis får inte ett finansiellt institut förvara, köpa eller sälja värdepapper för din räkning i eget namn. Banken fungerar egentligen bara som en kanal mellan investerare och bolag/fonder. Vid konkurs ska därför inte dina innehav påverkas.

Om det mot förmodan skulle inträffa något som påverkar dina innehav skyddas du av det så kallade investerarskyddet. Investerarskyddet gäller för belopp om högst 250 000 kr. Det betyder att du som kund kan få ut som högst 250 000 kr från investerarskyddet. Skulle du ha en gemensam depå med en eller fler personer gäller högst 250 000 kr per person. Investerarskyddet skyddar alla möjliga slags finansiella instrument.

Vidare gäller investerarskyddet även för de pengar som bolaget tagit emot. Exempelvis pengar som finns i depån eller kontot och som avsetts för ett köp. Alternativt vad som kvarstår efter en försäljning. Investerarskyddet gäller endast ifall värdepapperna är registrerade i ditt namn, vilket de är när du köper värdepapper via ISK konto.

KAPITEL 6

ISK vs KF

Skillnaden mellan investeringssparkonto och kapitalförsäkring:

Vad är bäst – ISK eller kapitalförsäkring? En snabb titt på båda kontoformerna kan man tro att de är snarlika. Du behöver exempelvis varken deklarera vinster eller förluster på värdepapper du handlar via båda kontona. Det sker automatiskt. Samtidigt dras samma årliga schablonskatt från båda kontona.

Dock skiljer de sig åt på många andra punkter, vilka gör dem olika varandra. Läs om några av olikheterna mellan kontona nedan.

6.1

Äganderätt

Kapitalförsäkring = en försäkringsprodukt

Till skillnad från ISK konto där du står som ägare av tillgångarna är det istället försäkringsbolaget som står som ägare. Det betyder att du exempelvis inte registreras i aktieboken för Apple ifall du väljer att köpa aktier i bolaget via en kapitalförsäkring. Att inte stå som direkt aktieägare betyder att du går miste om de rättigheter en vanlig aktieägare har. Exempelvis rösträtt på bolagsstämmor.

Dessutom omfattas inte en kapitalförsäkring av varken den statliga insättningsgarantin eller investerarskyddet i och med att värdepapperna inte är registrerade i ditt namn. För kapitalförsäkring gäller andra skyddsregler, som exempelvis återbetalningsskydd.

Återbetalningsskydd innebär att ifall du dör så betalas 99 – 101 % av försäkringskapitalet till den förmånstagare du satt in, eller till ditt dödsbo. Skulle försäkringsbolaget gå i konkurs har du som försäkringstagare särskild förmånsrätt till bolagets tillgångar. Dock finns det ingen garanti för att bolagets tillgångar räcker till för att täcka hela skulden.

6.2

Utländsk källskatt

Ifall du investerar i aktier från andra länder än Sverige kan du komma att stöta på begreppet utländsk källskatt. Utländsk källskatt betalar man på aktieutdelningar från bolag som har sitt legala säte utanför Sverige. Skatten är oftast 15 % av utdelningsbeloppet. Den kan dock variera från land till land.

Källskatt för olika länder:

| Land | Utländsk källskatt ISK |

|---|---|

| Australien | 15 % |

| USA | 15 % |

| Kanada | 15 % |

| Norge | 25 % |

| Danmark | 27 % |

(Tabell uppdaterad 2025)

Det är möjligt att begära tillbaka källskatten. Dock skiljer sig processen åt mellan investeringssparkonto och kapitalförsäkring. Nackdelen med att handla utländska aktier via ISK konto är att du själv måste se till att begära tillbaka källskatten. Det kan både vara tidskrävande och krångligt. Det är heller inte alla gånger möjligt att kräva tillbaka den.

Har du däremot köpt aktierna genom en kapitalförsäkring är det försäkringsbolaget som står som direkt ägare och därför dem som kräver tillbaka källskatten. De har betydligt mera erfarenhet och bättre resurser att kunna kräva tillbaka den. Du behöver alltså inte göra något själv. Det sköts automatiskt. Dock tar det så långt som 2 – 3 år innan du får tillbaka källskatten.

6.3

Lista skillnader mellan ISK och KF:

| Villkor | ISK | KF |

|---|---|---|

| Möjlighet för privatperson att öppna konto | ✓ | ✓ |

| Möjlighet för juridisk person att öppna konto | X | ✓ |

| Möjlighet till samägande | X | X |

| Kapitalvinstskatt | X | X |

| Schablonskatt | ✓ | ✓ |

| Automatisk deklaration | ✓ | ✓ |

| Försäkringsprodukt | X | ✓ |

| Direktägande | ✓ | X |

| Rösträtt | ✓ | X |

| Insättningsgaranti | ✓ | X |

| Investerarskydd | ✓ | X |

| Förmånsrätt | X | ✓ |

| Möjlighet till kvittens | Delvis | X |

| Går att öppna som skriven utomlands | X | ✓ |

(Tabell uppdaterad 2025)

Läs mer om skillnader mellan isk konto och kapitalförsäkring här

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Att öppna sig ett ISK konto och börja handla med aktier kan göras på 5 enkla steg.

- Öppna konto

- Fyll i uppgifter

- Sätt in pengar

- Sök och välj produkt

- Investera pengar

De finns många fördelar med att ha ett sparande i ett ISK konto. De två största fördelarna är att du slipper betala skatt på utdelningar och vinster, samt att du slipper deklarera till Skatteverket.

Andra fördelar med ISK:

- Tillkommer inga onödiga avgifter.

- Du står som direktägare.

- ISK konto omfattas av insättningsgarantin.

- ISK konto omfattas av investerarskydd.

Nej. Det är 100 % kostnadsfritt att öppna och äga ett ISK konto. Inga extra kostnader tillkommer och inga dolda avgifter. Det är reglerat enligt lag.

Ett investeringssparkonto är ett förenklat sätt att spara i både aktier och fonder till en årlig schablonskatt. Det behöver inte manuellt deklarera dina affärer med aktier och fonder in till Skatteverket. Det sköts istället automatiskt. Dessutom betalar du ingen vinstskatt på 30 % vilket du annars gör på ett traditionellt aktie- och fondkonto.

Ett ISK-konto (investeringssparkonto) fungerar som vilket konto som helst där du kan spara i aktier, fonder och andra värdepapper – med enkel beskattning och smidiga regler. Det passar särskilt bra för nybörjare och långsiktigt sparande.

Den årliga schablonskatten på ditt innehav i ditt investeringssparkonto, dras i samband med deklarationen en gång per år. Du behöver inte göra någonting. Beskattningen sköts av sig självt och rapporteras automatiskt in till Skatteverket.

Det finns ingen begränsning på hur mycket pengar du kan ha på ditt ISK konto.

Det finns ingen begränsning på hur många ISK konton du kan ha. Det kan vara klokt att öppna flera investeringssparkonton för att kunna sortera olika värdepapper och innehav i olika bolag.

Ja. Insättningsgarantin skyddar dina kontopengar. Insättningsgarantin är ett statligt skydd. Det innebär att staten träder in och ersätter dig upp till ett belopp om 1 050 000 kr ifall den bank eller institut där du har dina likvida medel skulle gå i konkurs.

Du kan också ansöka om tilläggsbelopp på upp till 5 000 000 kr för insättningar som är kopplade till vissa livshändelser. Exempelvis en försäljning av din bostad.

Ja. Investerarskyddet skyddar dina värdepapper på ditt ISK konto. Ett finansiellt institut får inte blanda ihop kundernas tillgångar med sina egna. Exempelvis får inte ett finansiellt institut förvara, köpa eller sälja värdepapper för din räkning i eget namn. Skulle detta mot förmodan inträffa kan du som kund kan få ut högst 250 000 kr från investerarskyddet.

Det finns framförallt två skillnader mellan ISK och kapitalförsäkring.

- Äganderätt – När du äger aktier vi en kapitalförsäkring är det inte du som står som direktägare av aktierna. Det är istället försäkringsbolaget. Det betyder att du inte får vara med och rösta på bolagsstämmor, samt att du inte omfattas av varken den statliga insättningsgarantin eller investerarskydd.

- Källskatt – Som regel svårare att kunna begära tillbaka den utländska källskatten via ett ISK konto. Har du köpt aktierna via en kapitalförsäkring är det istället försärkjnigboabet som står som direkt ägare, och därmed deras uppgift att kräva tillbaka källskatten. De har större erfarenhet och mer resurser att kunna kräva tillbaka den.

Ett ISK-konto (Investeringssparkonto) är varken ”bra” eller ”dåligt” i sig – det beror på dina behov och hur du investerar.

Fördelar med ISK:

- Låg och enkel skatt (baseras på värdet, inte vinsten).

- Ingen kapitalvinstskatt vid försäljning.

- Enkel deklaration – sköts automatiskt.

Nackdelar med ISK:

- Skatt även om värdet minskar.

- Ej avdragsgill förlust (till skillnad från aktie- & fondkonto).

- Skatten påverkas av ränteläget – högre ränta = högre ISK-skatt.

Ja, att spara i ISK passar framförallt nybörjare eftersom du slipper räkna på vinster och deklarera varje affär. Du kan köpa och sälja fritt utan att betala 30 % i skatt vid vinst. Vidare är det enkelt att öppna ISK konto via nätmäklare som Avanza eller Nordnet.

Nej, ISK finns inte för företag. Investeringssparkonto (ISK) är endast tillgängligt för privatpersoner som är folkbokförda i Sverige.

Ja, du kan ha flera investeringssparkonton (ISK). Det finns ingen begränsning för hur många ISK du får öppna, och det är tillåtet att ha konton hos olika banker eller flera hos samma bank. Observera att den skattefria grundnivån på 150 000 kronor (som höjs till 300 000 kronor från och med 2026) gäller per person, inte per konto.

Ja, du kan öppna ett investeringssparkonto (ISK) hos Nordea. Det är kostnadsfritt att öppna och hantera ett ISK. Du kan enkelt göra det via Nordeas internetbank eller mobilapp.

Ja, du kan öppna ett investeringssparkonto hos Swedbank. Med ett ISK hos Swedbank kan du spara i fonder, aktier och andra värdepapper utan att behöva deklarera varje enskild affär. Istället betalar du en årlig schablonskatt baserad på kontots värde.

Ja, det går att öppna ett ISK konto hos Handelsbanken precis som på exempelvis Nordea och Swedbank.

Ja, du kan få ränta på pengar som står i kontanter på ett ISK-konto – men det beror på vilken bank du har. Räntan beskattas inte separat, utan ingår i schablonbeskattningen av ISK.

Själva ISK-kontot är avgiftsfritt, men du betalar fortfarande för det du handlar – exempelvis courtage och fondavgifter.

Så beräknas skatten på ISK:

- Räkna ut kapitalunderlaget: Kapitalunderlaget = (värdet vid varje kvartalsslut + insättningar under året) ÷ 4

- Multiplicera med schablonräntan: Schablonränta = Statlåneräntan 30 november året före + 1.00 procentenhet (Minst 1.25 % enligt lag)

- Skatt att betala: Skatt = Kapitalunderlaget × schablonränta × 30 %

Nej, du kan inte ha ett valutakonto inom ett ISK. Alla tillgångar inom ISK måste vara i svenska kronor (SEK).

Nej, du kan inte ha ett vanligt sparkonto inom ett ISK. Men du kan ha kontanter på ISK-kontot, och i vissa fall får du ränta på dessa pengar – vilket liknar ett sparkonto. Den är dock vanligtvis inte lika hög som på ett traditionellt sparkonto.

FORUM

Delta i diskussionen