DEN ULTIMATA GUIDEN

INVESTERA I FONDER

Hur investerar jag i fonder? Vart kan jag köpa fonder? Vad är en fond? Denna ultimata guide består av 10,000+ ord, 14 st videos och har en uppskattad lästid på 45 minuter. Men det finns också steg-för-steg på 5 minuter. Vi lär dig allt om fondsparande. Jämför olika typer av fonder, avgifter och börja spara i fonder. Inga förkunskaper krävs.

- Allt om fondsparande, skatt på fonder, avgifter, risker, tips för nybörjare, böcker, poddar och mer

- Jämför aktiemäklare i vår tabell och investera i fonder på 5 minuter

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Spara i fonder

KAPITEL 2

25 begrepp ordlista

KAPITEL 3

Vad är en fond?

KAPITEL 4

11 olika typer av fonder

KAPITEL 5

8 Fondtips för nybörjare

KAPITEL 6

Bästa fonderna för nybörjare

KAPITEL 7

Aktier eller fonder?

KAPITEL 8

Avgifter vid handel

KAPITEL 9

Skatt på fonder

KAPITEL 10

Slutsats fondsparande

KAPITEL 11

Lär dig mer om fonder

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Spara i fonder

Fonder för nybörjare – tjäna pengar på fonder:

Fonder är ett av de mest populära sparformerna bland småsparare. Anledningen till varför är då det är ett effektivt sätt att ta del av marknadens avkastning. Dessutom är det ett enkelt och bekvämt sparalternativ.

Genom att investera i en fond lägger du allt ansvar hos en fondförvaltare. Denne sköter analyser av både marknader och enskilda bolag. Samtidigt tar förvaltaren hand om både transaktioner och avgifter.

1.1

Köpa och sälja fonder

Utbudet av olika typer av fonder är enorm. För varje år som går dyker det upp allt fler nya fonder. Alla skiljer de sig åt i sina investeringsfilosofier. Exempelvis kan de skilja sig åt i vilka värdepapper de placerar, industrier och geografiska områden.

Vad krävs för att börja handla med fonder?

Inte särskilt mycket. Du behöver varken mycket kunskap eller kapital för att kunna börja handla med fonder. Det enda som krävs är ett startkapital.

Det finns inga krav på hur mycket startkapital man behöver. Både stora och små summor funkar utmärkt. Det räcker med att du lyckats spara ihop ett par hundralappar för att kunna öppna dig ett konto.

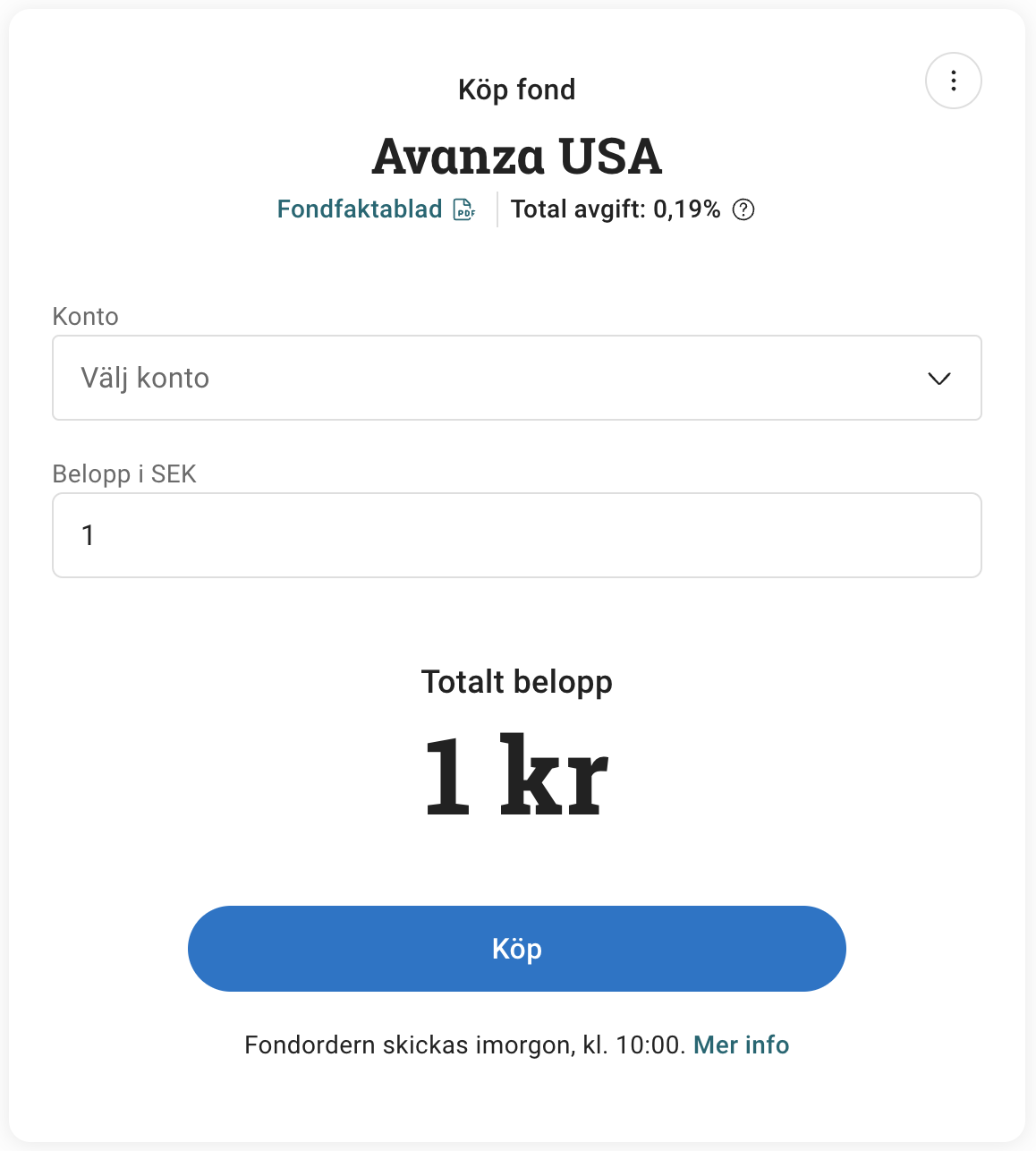

Exempel: Nedan visas en skärmdump från Avanza. Den visar en köporder gör fonden ”Avanza USA”. Som det går att se i bilden är det minska köpbeloppet endast 1 kr.

(Bildkälla: Avanza)

1.2

Tjänar pengar på fonder

Det finns alltid pengar att tjäna i fonder. Dock ska man inte ha bråttom med att komma igång. Först och främst bör man ha ett långsiktigt mål med sitt sparande.

- Vad ska jag fondspara till?

- Hur länge ska jag fondspara?

- Hur mycket pengar vill jag spara?

- Vad är min risktolerans i mitt sparande?

- Hur stort belopp ska jag sätta in varje vecka/månad/år?

Köp billigt och sälj dyrt

Att köpa billigt och sälja fonder dyrt är enklare sagt än gjort. Precis som med aktier, eller vilket värdepapper som helst, fluktuerar fonder ständigt i pris. Att kunna tajma när man bör köpa och sälja, är svårt.

Det finns några regler man kan följa. Dessa gör processen enklare. Man slipper tänka på när man bör handla. Samtidigt ger dessa regler är större chans till att kan tjäna pengar på fonder.

- Sprid riskerna

- Spara långsiktigt

- Spara regelbundet

- Undvik höga förvaltningsavgifter

Inför kommande kapitel…

I denna guide kommer vi att gå igenom flera sätt att börja tjäna pengar på fonder. Vi kommer först och främst lägga fokus på att beskriva;

- Vad är fonder?

- Hur fungerar fonder?

- Vem som sköter dem?

- Hur växer de i värde?

KAPITEL 2

25 begrepp ordlista

Innan vi börjar kan det vara bra att ta en snabb titt på ett par viktiga begrepp. De är nödvändiga att kunna eftersom de kan komma att dyka upp i denna guide. Om inte här, dyker de förmodligen upp när du väl börjar handla med fonder.

Fonder Ordlista:

| Aktiefond | En fond som investerar i aktier. |

|---|---|

| Blandfond | En fond som fördelar kapital mellan räntebärande värdepapper och aktier. |

| Branschfond | En fond som inriktar sig mot en specifik bransch. |

| Diversifiering | Betyder att man fördelar kapital över flera typer av investeringar för att minska den totala risken i portföljen. |

| Fond | En är en samling värdepapper, såsom obligationer, aktier eller olika typer av fonder. |

| Fondandel | När du investerar i en fond köper du en så kallad fondandel och blir därmed en delägare i fonden. |

| Fondrobot | En digital robot som är programmerad att investera kapital i olika typer av fonder. |

| Fondförmögenhet | Det totala värdet av alla de värdepapper som ingår i en fond, minus alla skulder vid en viss tidpunkt. |

| Förvaltningsavgift | Syftar till den avgift dom en fondförvaltare tar ut för att ta hand om förvaltningen av en fond. . |

| Fond-i-fond | En fond som investerar i andra fonder. |

| Globalfond | En fond som placerar kapital globalt. |

| Hedgefond | En fond som investerar i precis vad som helst i syfte att undvika nedgång, även under svåra perioder. |

| Indexfond | Är en fond som följer utvecklingen för en grupp värdepapper som representerar en viss marknads, såsom S&P 500 och OMXS30. |

| Jämförelseindex | Ett index som används för att kunna jämföra en fonds utveckling, jämfört med den allmänna utvecklingen i marknaden som fonden investerar. |

| Kort räntefond | En räntefond som investerar i räntebärande värdepapper med korta löptider. |

| Lång räntefond | En räntefond som investerar i räntebärande värdepapper med långa löptider. |

| Länderfond | En fond som placerar kapital i enskilda länder. |

| Månadsspara | En fond som placerar kapital i enskilda länder. |

| Obligationsfond | Är en typ av räntefond som främst fokuserar på att investera i långa räntefonder. |

| OMX 30 | De 30 mest omsatta aktierna på Stockholmsbörsen. |

| Regionfond | En fond som placerar kapital i enskilda regioner. |

| Räntefond | En fond som investerar i räntebärande värdepapper, exempelvis statsskuldväxlar och obligationer. |

| S&P 500 | De 500 största amerikanska bolagen. |

| Volatilitet | Talar om hur stora kursrörelserna i ett värdepapper är. |

| Värdepapper | Det som en fond investerar i, exempelvis aktier, fonder, obligationer och optioner. |

KAPITEL 3

Vad är en fond?

Vad är en fond:

Kort förklarat är en fond en produkt vars syfte är att investera i en grupp finansiella värdepapper. De finansiela värdepapprena kan bestå av exempelvis aktier, obligationer eller fonder med olika inriktning.

Att köpa in dig i en fond betyder att du köper en andel i fonden. En så kallad fondandel. Det ger dig möjligheten att få ta del av vinster från världskända bolag. Både nationella och internationella. Alla inom olika sektorer.

Ett enkelt sparalternativ för småsparare

Vem som helst kan köpa en fond. Både privatpersoner och juridiska personer, såsom aktiebolag. Du behöver inte ha mycket pengar för att börja med ett fondsparande. Det räcker med ett par hundralappar för att komma igång.

Finansmarknaden erbjuder ett stort utbud av olika fonder. Alla sticker de ut på olika sätt. T.ex. finns det alternativ för dig som är ute efter fonder med fokus på:

- Små bolag

- Stora bolag

- Nischbranscher

- Medelstora bolag

- Nationella bolag

- Internationella bolag

- Exotiska placeringar

- Trygga säkra placeringar

- Spännande riskfyllda investeringar

Dessa är endast ett fåtal alternativ av de som finns tillgängliga. Fondbranschen är enorm. Den har vuxit till sig ordentligt under senare år. Det fortsätter den även att göra idag. Den snabba tillväxten har lett till att fonder har kommit att bli en favorit bland svenska småsparare.

3.1

Hur fungerar fonder?

Fonder skapas via så kallade fondbolag. De har som uppgift att förvalta investerarnas kapital på bästa möjliga sätt. Detta gör de genom att köpa in sig i olika finansiella tillgångar med hjälp av investerarnas pengar. Såsom i aktier, fonder eller andra finansiella instrument.

Kostnaden för denna tjänst är en så kallad förvaltningskostnad. Den brukar kunna variera mellan olika fonder. Ett vanligt prisintervall brukar ligga mellan 0,2 % till 2,5 %.

Vem säljer fonder?

En fond säljer sig inte av sig självt. Precis som vilken produkt som helst krävs det någon eller några som driver på försäljningen. Nämligen säljare. När det kommer till fonder består dessa säljare oftast av personer som arbetar hos antingen en bank eller nätmäklare. Exempelvis Avanza och Nordnet.

Dessa fungerar som en mellanhand. De får betalt i provision av fondbolaget. Fondbolagen kan på så sätt få in både kunder och kapital till att kunna bedriva sin verksamhet. Det finns även de fonder som anställer sina egna säljare. Därför kan du köpa vissa fonder direkt hos fondbolaget självt. Exempelvis hos Erik Penser Bank.

3.2

Hur växer fonder i värde?

En fond kan växa i värde på både kort och lång sikt. De underliggande faktorerna till varför en fonds värde förändras kan variera beroende på tidshorisonten.

- Kort sikt – På kort sikt kan en fonds värde påverkas av bland annat räntemarknaden. Exempelvis sjunker oftast fondens värde när räntan stiger. Tvärtom när räntan istället ökar. Oförutsedda händelser kan också ha en påverkan på en fonds värde. Exempelvis kan en negativ nyhet som drabbar USA, påverka fonder som håller placeringar i landet.

- Lång sikt – På lång sikt hänger en fonds värde oftast på dess placeringar. En fond ökar i värde ifall placeringarna går bra. Går placeringarna dåligt kommer fondens värde att sjunka och därmed ditt kapital.

Kan en fond investera i precis vad de vill?

En fond får inte investera sina kunders pengar precis som de vill. Det finns både regler och lagar som en fond måste följa. Dessutom är en fond noggrant reglerad i sina egna villkor. En fond måste skriva ett faktablad. Där kan investerare läsa om vad en investering i fonden innebär och riskerna med denna.

Exempelvis får inte en aktiefond äga mindre än 16 olika aktier. Denna lag fungerar som ett skydd för konsumenten. Det ger en god riskspridning. Hade en fond kunnat investera alla pengar i en enda tillgång skulle sparare kunna riskera att förlora stora delar av sitt kapital.

Vart kan man köpa fonder?

Vi rekommenderar dig främst att köpa fonder via en nätmäklare. I och med internets genomslag har nätmäklare kunnat göra aktie- och fondhandel mera lättillgängligt än någonsin. Samtidigt har de lyckats göra det billigare för privatpersoner att kunna handla på finansmarknaden. Många nätmäklare erbjuder gratis courtage upp till ett visst belopp. Exempelvis upp till 100 000 kr.

Nätmäklare erbjuder idag ett brett sortiment av fonder. Du kan exempelvis köpa in dig i både nationella och internationella fonder. Typiskt för internationella fonder är att de oftast köps och säljs i utländsk valuta. Mestadels i amerikansk dollar (USD) eller euro (€). Därför är det viktigt att inte glömma växlingsavgiften. Den brukar kunna ligga runt 0.25 %.

3.3

Varför ska du äga fonder?

Fördelarna med fonder är många. Med det finns framförallt 3 specifika fördelar med att investera i fonder. Nedan kan du läsa om dem.

1. Överlåt grovjobbet till ett proffs

En av de främsta argumenten till att investera i fonder är att man överlåter grovjobbet till ett proffs. Denne är en fondförvaltare som ägnar sig hela dagarna åt att analysera specifika bolag och marknader.

Genom att investera i fonder kan man istället spendera tiden på något roligare. Som att exempelvis umgås med familj eller vänner, läsa en bok eller titta på en film. Allt detta, samtidigt som fondförvaltaren och ditt kapital jobbar åt dig.

2. Riskspridning

Alla fonder hanterar stora kvantiteter pengar. I och med den stora volymen kapital, som en fond hanterar, finns det lagar och regler kring hur många olika värdepapper som en fond minst måste innehålla. Vidare finns det regler kring hur stor andel kapital som får placeras i respektive värdepapper.

Dessa lagar och regler finns till för att skydda spararnas intresse då de bidrar till att du får en god riskspridning. Det kan jämföras med att investera direkt i en aktie. En dålig nyhet kan sänka hela din investering med ett x antal procent. En dålig nyhet som påverkar en enskild placering i en fond, får inte lika stor negativ effekt.

3. Ränta-på-ränta-effekt

Ränta på ränta effekten:

När du investerar i fonder kan du få ta del av ränta-på-ränta effekten. Ju längre du sparar, desto större blir denna effekt för varje år som går.

Exempel: Du investerar 100 000 kr i en fond som ger en utdelning på 5 %. År 1 kommer du alltså att få 5 000 kr (100 000 kr x 0.05) i avkastning. Du väljer att återinvestera dessa 5 000 kr i fonden, vilken fortfarande lovar en 5 % i avkastning.

År 2 kommer du nu istället att få 5 250 kr (105 000 kr x 0.05). Fortsätter du att återinvestera utdelningarna kommer din avkastning med tiden att bli allt större. En så kallad ränta-på-ränta-effekt.

KAPITEL 4

11 olika typer av fonder

Vilken fond ska jag välja? Smarta tips på hur du vet vilken fond du ska välja:

4.1

Aktiefonder

Aktiefonder investerar kapital i aktier. De köper med andra ord andelar i bolag och blir därmed delägare i företagen. Aktiefonder kan ha olika inriktning. De kan investera inom olika regioner eller branscher. Både nationellt och internationellt.

För att en aktiefond ska bli godkänd måste den enligt lag investera i minst 16 olika bolag. Det bidrar till att du får en god riskspridning, helt automatiskt, när du köper in dig i en aktiefond.

5 bästa aktiefonderna 2019 – 2023:

| Aktiefonder | Utv. 5 år | |

|---|---|---|

| 1 | Swedbank Robur Technology A | 234.31 % |

| 2 | CT (Lux) Global Tech AU USD | 215.48 % |

| 3 | HSBC GIF Turkey Equity AC | 197.98 % |

| 4 | Fidelity Global Technology A-Dis-EUR | 195.07 % |

| 5 | JPM US Technology A (acc) USD | 185.79 % |

(Tabell uppdaterad februari 2024)

4.2

Indexfonder

Vad är ett index?

Ett index väger samman en grupp värdepapper. Slutresultatet som visas är en helhetsbild för den specifika gruppen. Exempelvis OMX30, vilket är de 30 mest omsatta bolagen på Stockholmsbörsen.

Vad är en indexfond?

En indexfond investerar i olika värdepapper i syfte att försöka efterlikna ett visst marknadsindex. Exempelvis en specifik grupp aktier. Denna specifika grupp aktier skulle exempelvis kunna vara alla bolag som tillhör S&P 500 (Standard & Poor’s 500 Index). Vilket speglar de 500 största bolagen i USA.

Som nybörjare är en indexfond ett bra alternativ. De brukar fluktuera mindre i pris än vanliga aktiefonder på grund av dess höga diversifiering. Dessutom erbjuder de flesta indexfonder en låg förvaltningsavgift.

5 bästa indexfonderna 2019 – 2023:

| Indexfonder | Utv. 5 år | |

|---|---|---|

| 1 | Handelsbanken USA Ind Crit A1 SEK | 132.71 % |

| 2 | Amundi IS S&P 500 ESG Index AE Acc | 129.86 % |

| 3 | Länsförsäkringar USA Index | 129.25 % |

| 4 | DNB USA Indeks S | 125.82 % |

| 5 | Handelsbanken USA Ind Crit B1 SEK | 123.05 % |

(Tabell uppdaterad februari 2024)

4.3

Räntefonder

Räntefonder placerar varken i aktier eller andra fonder. En räntefond investerar istället i värdepapper som är räntebärande. Dessa handlas på räntemarknaden. Exempelvis statsskuldväxlar eller olika typer av obligationer (företagsobligationer, statsobligationer, mm.).

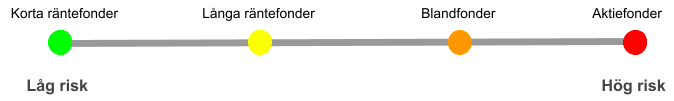

Räntefonder brukar inte ge lika hög avkastning som en aktiefond. Under de senaste 10 åren har olika räntefonder skiftat mellan att ge 0.59 % – 2.4 % i årlig avkastning. Hur som helst innehåller de oftast mindre risk. Det finns olika typer av räntefonder:

- Korta räntefonder – Korta löptider på räntebärande värdepapper.

- Långa räntefonder – Långa löptider på räntebärande värdepapper.

De innehåller olika risk. Löptiderna på de räntebärande värdepapperna varierar. Ju kortare löptid, desto snabbare måste lånet betalas tillbaka till utlånaren. Korta räntefonder ses som det mest trygga investeringsalternativet.

5 bästa räntefonderna 2019 – 2023:

| Räntefonder | Utv. 5 år | |

|---|---|---|

| 1 | Franklin Gulf Wealth Bond A(acc) USD | 46.09 % |

| 2 | Alfred Berg Nordic HY ACC A | 39.05 % |

| 3 | Fidelity US High Yield A-Acc-EUR | 38.69 % |

| 4 | MS INVF US High Yield Mdl Mkt Bd A | 37.20 % |

| 5 | MS INVF US Dollar Short Dur HY Bd A | 35.42 % |

(Tabell uppdaterad februari 2024)

4.4

Obligationsfonder

En obligationsfond är en typ av räntefond. Det kallas även för lång räntefond. Obligationsfonder är den mest breda kategorin inom räntefonder. De köper främst företagsobligationer med en längre löptid.

Det finns flera varianter av obligationsfonder. De innehåller olika risk och avkastningspotential. Ju högre risk för att bolaget inte lyckas betala tillbaka, desto högre avkastningskrav kräver investerarna.

5 bästa obligationsfonderna 2019 – 2023:

| Obligationsfonder | Utv. 5 år | |

|---|---|---|

| 1 | Franklin Gulf Wealth Bond A(acc) USD | 42.59 % |

| 2 | Alfred Berg Nordic HY ACC A | 39.81 % |

| 3 | Fidelity US High Yield A-Acc-EUR | 36.79 % |

| 4 | MS INVF US High Yield Mdl Mkt Bd A | 35.74 % |

| 5 | MS INVF US Dollar Short Dur HY Bd A | 33.94 % |

(Tabell uppdaterad februari 2024)

Läs mer om obligationsfonder här.

4.5

Blandfonder

Blandfonder placerar kapital i både räntebärande värdepapper och aktier. Fördelningen varierar från fond till fond. T.ex. kan fördelningen vara att minst 30 % måste vara investerat i aktier, eller tvärtom. Fördelningen mellan aktier och räntebärande värdepapper går att läsa i blandfondernas broschyrer.

Aktier är förknippat med högre risk. Därför faller det naturligt att blandfonder, med en större procentandel investerat i aktier, är mer riskabla investeringar. Samtidigt kan aktier ge en högre avkastning än räntebärande värdepapper. Därför finns det en högre avkastningspotential i blandfonder med större innehav i aktier.

| Blandonfonder med större innehav i aktier | Större risk | Högre avkastningspotential |

| Blandfonder med mindre innehav i aktier | Mindre risk | Mindre avkastningspotential |

4.6

Hedgefonder

What’s a hedge fund? | Marketplace Whiteboard:

Hedgefonder har som syfte att försöka skydda investerarnas kapital genom att alltid gå med plus. Även under tider då marknaden faller. Uttrycket “hedge” syftar till att skydda sig. I detta fall mot nedgångar genom att investera i något som samtidigt går upp.

Vart en hedgefond investerar sitt kapital är inte lika självklart som aktiefonder, indexfonder, eller räntefonder. Variationen i vad en hedgefond kan investera är stor. Förvaltarna har en större frihet. De kan i stort sett placera kapital som de vill. Därför hänger mycket av investerarnas avkastning på den mänskliga faktorn. Dvs. hur skicklig förvaltaren är.

| Skicklig hedgefondförvaltare | Högre avkastningspotential |

| Mindre skicklig hedgefondförvaltare | Mindre avkastningspotential |

Du kanske hört talas om den populära serien “Billions” från HBO? Serien handlar just om hedgefonder och utspelar sig främst i New York och Connecticut. Huvudfiguren Bobby Axelrod utmärker sig i serien för att var en aggressiv hedgefondförvaltare, med fokus på hög avkastning.

5 bästa hedgefonderna 2019 – 2023:

| Hedgefonder | Utv. 5 år | |

|---|---|---|

| 1 | Rhenman Healthcare Equity L/S RC1 SEK | 94.38 % |

| 2 | PriorNilsson Idea | 61.63 % |

| 3 | Lynx | 58.96 % |

| 4 | Alcur | 55.62 % |

| 5 | Lynx Dynamic | 34.49 % |

(Tabell uppdaterad februari 2024)

Tips! Läs vår guide om bästa hedgefonderna.

4.7

Fond-i-fond

En fond-i-fond (FiF) är precis vad det låter som. En fond som investerar i andra fonder. Den investerar med andra ord inte direkt i varken aktier eller räntebärande värdepapper. Kapitalet sprids ut över flera fonder, investerade i olika typer av tillgångar. Detta gör att en FIF bär på en mindre risk.

Populära fond-i-fonder:

| Namn | Typ av fonder | Total avgift |

|---|---|---|

| Avanza 50 | 100 % aktiefonder | 0.49 % |

| Avanza 75 | 75 % aktiefonder, 25 % räntefonder | 0.49 % |

| Avanza 100 | 50 % aktiefonder, 50 % räntefonder | 0.49 % |

(Tabell uppdaterad februari 2024)

Fördelen med att spara i en FiF är att du får professionell hjälp. Förvaltaren letar efter duktiga förvaltare och investerar i deras fonder sett till både avkastning och risknivå. Du slipper alltså själv leta efter egna fonder. Det sköts helt av fondförvaltaren.

Nackdelen är att denna tjänst vanligtvis kostar, i form av en relativt hög förvaltningskostnad. Som du ser ovan snittar den totala avgiften på ca 0.70 % per år.

4.8

Globalfonder

En globalfond investerar kapital i aktier globalt över hela världen. Det är relativt vanligt att globalfonder köper in sig i stora kända multinationella bolag. Sådana som Amazon, Alphabet (Google), Apple och Tesla. Genom att investera i en globalfond får du en god riskspridning.

Kapitalet sprids ut över flera bolag placerade i olika länder. Framförallt är det bolag från västvärlden som ingår i de flesta globalfonderna. Det är alltså inte lika stor exponering mot tillväxtmarknader (emerging markets), såsom Argentina, Brasilien och Ryssland.

Populära globalfonder:

| Global fonder | Total avgift | Ägare hos Avanza |

|---|---|---|

| Avanza Global | 0.05 % | 401 551 |

| Länsförsäkringar Global index | 0.20 % | 278 615 |

| Avanza Auto 6 | 0.20 % | 126 493 |

| AMF Aktiefond Global | 0.40 % | 153 198 |

| Skandia Världen Sverige | 1.40 % | 225 |

(Tabell uppdaterad februari 2024)

4.9

Länderfonder

Länderfonder fokuserar på aktieinnehav i enskilda länder. Exempelvis skulle en länderfond enbart kunna rikta sig mot amerikanska, svenska, eller japanska företag.

Riskspridningen i denna typ av fond är inte lika bred jämfört med en globalfond. Den största risken med länderfonder är valutarisk. En värdeminskning mellan USD och SEK med 10%, resulterar i samma värdeminskning för fonden. Skulle samma sak ske i en globalfond blir effekten inte lika stor.

4.10

Regionfonder

Regionfonder investerar i speciella regioner. Exempelvis mot Asien, Europa eller Amerika. En regionfond kan också rikta in sig mot mindre regioner.

Precis som med globalfonder och länderfonder investerar en regionfond främst i aktier. Även andra typer av värdepapper förekommer. Regionfonder kan också utsättas för valutarisk.

4.11

Branschfonder

En branschfond inriktar sig mot en enskild bransch. Exempelvis finns det branschfonder som endast investerar i teknik- , läkemedel- , eller industribranschen. Ifall branschen går bra, kommer branschfondens värde att stiga.

“Lägg inte alla ägg i en och samma korg”

Uttrycket ovan syftar till att man inte bör investera i företag inom en och samma bransch. Istället är det oftast bättre att investera i bolag etablerade inom olika branscher. Detta gäller även för branschfonder.

Genom att investera i flera olika branschfonder får du en bättre riskspridning. Du riskerar inte att en dålig nyhet för en specifik bransch sänker hela din investeringsportfölj.

KAPITEL 5

8 Fondtips för nybörjare

Smarta fondtips med hög & låg risk:

I följande kapitel presenteras 8 tips. De handlar bland annat om hur man bör tänka kring avkastning och risk, spartips och mycket mer. Läs igenom dem noggrant.

5.1

Spara endast pengar du inte behöver

När du börjar ett fondsparande är det viktigt att du investerar pengar du inte behöver. Det är aldrig kul att tvingas sälja en fond med förlust. Undvik detta.

Ett fondsparande lämpar sig bra för 3 – 5 års sparhorisont eller längre. Se därför till att investera ett belopp du är bekväm med. Ett belopp som du vet att du inte kommer att behöva inom de närmsta åren.

5.2

Drabbas inte av panik

Aktiemarknaden kan pendla både upp och ner. Varför? Oftast beror det på positiva och negativa nyheter kring finansmarknaden. Det är dock omöjligt att veta redan i förväg vad framtiden har att bjuda på.

Speciellt svårt är det att stå emot när marknaden drabbas av negativa nyheter. De flesta drabbas av panik när de ser sitt sparande sjunka snabbt i värde. Det slutar oftast med att man säljer, i rädslan av att förlora mer. Ha istället is i magen. Håll ut. Det gäller att försöka se bortom de negativa nyheterna.

5.3

Tänk långsiktigt

Oavsett kris har finansmarknaden på lång sikt rört sig gradvis uppåt. Se därför till att ha en långsiktig sparhorisont. Du slipper drabbas av panik under osäkra tider. Vänta istället tills stormen lagt sig. Ännu bättre. Varför inte gå mot strömmen?

”The time to buy is when there’s blood in the streets” – Baron Rothschild

Att handla under osäkra tider är en lönsam strategi. Det är trots allt då som både aktier och fonder är som billigast. Baron Rothschild, en brittisk man som levde under 1700 talet, gjorde sig en förmögenhet genom att investera under paniken som följde slaget vid Waterloo mot Napoleon.

Det är dock psykiskt svårt att köpa när alla andra säljer. Det viktigaste är att ha ett långsiktigt sparande.

Tips! Läs vår guide om långsiktiga aktier.

5.4

Månadsspara

Därför ska du månadsspara på börsen:

Ett enkelt sätt att komma igång med sitt sparande är att börja månadsspara. Investera inte alla pengar på direkten. Sprid istället ut köpen. Köp kontinuerligt.

Att investera ditt kapital i en fond, under ett och samma tillfälle kan vara riskfyllt. Det är inte ovanligt att en fond kan sjunka med 10 % dagen efter att man genomfört ett köp. Genom ett månadsspara slipper du oroa dig för börssvängningar. Du behöver heller inte tänka på det rätta tillfället att köpa eller sälja?

5.5

Indexfonder

Vad är en indexfond:

Indexfonder är ett av de bästa och mest rekommenderade alternativen för nybörjare. Varje år finns det någon som lyckas slå index med flera procent. På lång sikt är det dock få som lyckas. Det kräver mycket kunskap och tid. Ibland räcker inte ens det.

Oftast är det bättre att försöka efterlikna index så gott det går. Över en tidsperiod på 10 är är det endast 25 % av alla aktiva fonder som lyckas slå index.

I en indexfond får du en god riskspridning till ett lågt pris. Det passar perfekt för dig som varken har kunskap eller tid. Anledningen till varför indexfonder har en låg förvaltningsavgift är då de inte behöver förvaltas på samma sätt som andra fonder.

5.6

Låga avgifter

Vad kostar fonder? Alexander förklarar hur du vet vad du betalar för fonder:

Du bör alltid spara i fonder med låg förvaltningsavgift. Anledningen till varför många aktivt förvaltade fonder inte lyckas slå index är på grund av avgifterna som tillkommer. En hög förvaltningsavgift äter upp din avkastning.

Exempel: Föreställ dig två olika fonder. Fond A och B. De har en förvaltningsavgift på 2 %, respektive 1 %. Båda ger en årlig avkastning på 6 %. Du vill pensionsspara i 40 år.

Väljer du Fond A kommer din totala avkastning att bli ca 380 % (1.04 ^ 40 – 1.00). Fond B kommer istället att ge dig en total avkastning på ca 604 % (1.05 ^ 40 – 1.00). En total skillnad på 224 % (604 – 380).

Se därför till att hålla den så låg som möjligt. En okej förvaltningsavgift ligger på ca 0.4 % per år. Ju lägre desto bättre. Ett låg avgift låter ditt kapital växa. Därmed också din totala avkastning.

10 billigaste fonderna 2024:

| Indexfonder | Exponering | Avgift | |

|---|---|---|---|

| 1 | Avanza Zero | Sverige | 0.00 % |

| 2 | Nordnet Sverige index | Sverige | 0.00 % |

| 3 | Nordnet Norge indeks | Norge | 0.00 % |

| 4 | Nordnet Suomi indeksi | Finland | 0.00 % |

| 5 | Vanguard S&P 500 ETF | USA | 0.03 % |

| 6 | Avanza Global | Global | 0.05 % |

| 7 | Vanguard Total World Stock ETF | Global | 0.07 % |

| 8 | SPDR S&P 500 ETF | USA | 0.095 % |

| 9 | Avanza Europa | Europa | 0.10 % |

| 10 | Avanza USA | USA | 0.10 % |

(Tabell uppdaterad januari 2024)

5.7

Fondrobotar

Fondfunderingar – Hur fungerar sparroboten Lysa:

Ett ytterligare alternativ för nybörjare är att spara i fondrobotar. En fondrobot är en virtuell robot som är programmerad att investera ditt kapital i olika fonder. Du behöver alltså inte göra något själv. Det är enkelt att öppna ett konto. Du behöver endast svara på några frågor.

Den enda nackdelen med en fondrobot är att det tillkommer en avgift. Turligt nog är den relativt låg. Den ligger i ungefär samma prisintervall som vi rekommenderar. Ca 0.4 % per år. Kostnaden blir ungefär densamma som att manuellt välja egna fonder.

Tips! Läs vår stora guide om fondrobotar.

5.8

ISK och KF

ISK och KF är de klart bästa och mest enkla kontona att börja med som nybörjare. Beskattningen är låg. Den ligger i dagsläget på 0.375 % per år. Dessutom slipper du att deklarera dina vinster.

På ett traditionellt aktie- fondkonto betalar du istället 30 % vinstskatt. Dessutom måste du själv deklarera dina vinster till Skatteverket. Kort och gott förenklar ISK och KF din vardag till ett billigt pris.

Tips! Läs vår jämförelseguide mellan ISK och kapitalförsäkring.

KAPITEL 6

Bästa fonderna för nybörjare

Det finns många bra fonder att välja bland. Dock kan det kännas överväldigande för nybörjare. Det är oftast att bäst att satsa på en fond med låg risk och en låg avgift. Därför finns det två typer av fonder som sticket ut lite extra, vilka vi rekommenderar för nybörjare. Läs om dem nedan.

6.1

Indexfonder

En indexfond är ett utmärkt sparalternativ för nybörjare. Man får en bra exponering mot aktiemarknaden och en god inbyggd riskspridning. Exempelvis skulle man kunna välja en indexfond som följer OMX30 eller S&P 500.

Finansmarknaden är en komplex värld. Många professionella analytiker försöker varje år se till att slå index. Dock är det få som på lång sikt lyckas. Varför inte istället försöka efterlikna index så mycket som möjligt?

“Owning the stock market over the long term is a winner’s game, but attempting to beat the market is a loser’s game” – John C. Bogle

Många fonder underpresterar pga för höga förvaltningsavgifter. En hög förvaltningsavgift äter upp din framtida avkastning.

Indexfonder erbjuder oftast en billig förvaltningsavgift. En godkänd förvaltningsavgift ligger på ca 0.40 %. Ju billigare, desto bättre. Avanza erbjuder idag mycket billiga indexfonder. De följer olika marknader. Både i Sverige och internationellt.

Lista på några av de mest populära indexfonder från Avanza:

| Indexfonder | Inriktning | Förvaltningsavgift |

|---|---|---|

| Avanza Zero | Följer utvecklingen för de 30 mest omsatta aktierna på Stockholmsbörsen. | 0.00 % |

| Avanza Global | Ger dig exponering mot aktier från 11 branscher i mer än 23 olika marknader. | 0.05 % |

| Avanza Europa | Består av fler än 100 europeiska aktier från 15 stycken marknader i Europa. | 0.10 % |

| Avanza USA | Består av fler än 150 amerikanska aktier. | 0.10 % |

| Avanza Sverige | Består av stora, medelstora och små företag i Sverige. | 0.15 % |

(Tabell uppdaterad februari 2024)

Tips! Läs vår stora guide om indexfonder.

6.2

Fondrobotar

Bästa fondrobotarna 2021 | Vilken är den bästa fondroboten?:

Ett alternativ till en indexfond är att välja en fondrobot. Det är ett enkelt sätt för nybörjare att komma igång med sitt sparande. Du behöver endast öppna ett konto och svara på några frågor. Därefter kan du luta dig tillbaka. Roboten sköter allt.

Hur fungerar en fondrobot?

Roboten är programmerad att investera dina pengar i billiga fonder. Du kan själv bestämma i vilka typer av fonder du vill att roboten ska investera ditt kapital. Exempelvis indexfonder eller aktiefonder. Du kan också välja enligt vilken risknivå roboten ska investera dina pengar.

Vad kostar det att använda en fondrobot?

Priset varierar. Lysa är en aktör som idag erbjuder en av de mest populära och billiga fondrobotarna. Lysa använder sig av en inventeringsmetod som bygger på nobelprisvinnande forskning. Metoden fokuserar på två saker.

- Stor riskspridning

- Låga avgifter

Det låter lite som en indexfond. Lysa tar endast en egen avgift på 0.15 – 0.24 %. Vidare tillkommer fond- och transaktionsavgifter. Den total avgiften landar på mellan 0.30 – 0.41 %.

Det är endast en lite högre avgift än vad indexfonderna nämnda ovan tar. Dock slipper du själv aktivt välja vilken indexfond och när du ska investera. Det sker automatiskt.

Lista på några av de högst rankade fondrobotarna:

| Bolag | Avgift | Omdöme på Trustpilot |

|---|---|---|

| Lysa | 0.30 – 0.41 % | 4.9 av 5 |

| Sigmastocks* | 0.35 – 0.39 % | 4.5 av 5 |

| Opti | 0.82 – 0.88 % | 4.5 av 5 |

| BetterWealth | 0.25 – 0.93 % | 5 av 5 |

(Tabell uppdaterad 2024)

*Sigmastocks är egentligen inte en fondrobot. Istället för att investera pengar i fonder, sparar den direkt i aktier. Därav den billiga årliga avgiften.

Tips! Läs vår stora guide om fondrobotar.

6.3

Sammanfattning

Indexfonder och fondrobotar är relativt lika i sina investeringsfilosofier.

- Låg risk

- Låg kostnad

Som nybörjare vill du se till att inte förlora pengar det första du gör.

Det handlar om att förlora pengar så få gånger som möjligt. Fokusera på nedsidan. Uppsidan tar oftast hand om sig självt.

“Rule number 1, don’t lose money. Rule number 2, don’t forget about rule number 1” – Warren Buffett

De flesta professionella analytiker tror att de vet bäst. De har en förmåga att kunna tro att de kan se in i framtiden. De genomför oftast många affärer i riskfyllda investeringsalternativ, i tron om att kunna utnyttja marknadens volatilitet. Det slutar oftast tvärtom.

Att vara en passiv sparare är oftast det bästa. Gärna en sådan som sprider ut sitt kapital, i mindre riskfyllda investeringar, till ett lågt pris. Genom att investera i billiga indexfonder eller fondrobotar kommer du troligtvis få en högre avkastning än de flesta “proffsen”.

“The active investors will have their returns diminished by a far greater percentage than will their inactive brethren. That means that the passive group – the ”know-nothings” – must win” / Warren Buffett

KAPITEL 7

Aktier eller fonder?

Aktier eller fonder – vad ska du välja? | Aktier för nybörjare | Nordnets Aktieskola:

Vilken är egentligen den bästa sparformen? För att huvudtaget kunna diskutera kring aktier och fonder måste man först förstå hur de fungerar. I följande kapitel kan du läsa om vad en aktie fond är, skillnaderna mellan dem samt deras respektive för- och nackdelar.

7.1

Vad är skillnaden mellan aktier och fonder?

- Aktie – En aktie är en ägarandel i ett företag. Att köpa en aktie betyder att man köper en ägarandel i ett bolag. Bolaget skulle t.ex. kunna vara H&M, Ericsson, eller vilket bolag som helst. Så länge det är ett publikt bolag. Du får som aktieägare rätt att delta i årsstämmor, samt rösta. Vidare har du även rätt att få ta del av eventuella utdelningar.

- Fond – En fond är en produkt som investerar kapital i olika typer av tillgångar. Såsom i aktier eller obligationer. När du köper exempelvis en aktiefond blir du inte en direkt ägare i bolagen. Den direkta ägaren blir istället aktiefonden. Det betyder att du inte har rätt till samma förmåner som en direkt aktieägare. Det finns även fonder med utdelningar, men det brukar återinvesteras automatiskt.

7.2

För- och nackdelar md aktier

Fördelar med aktier

1. Potential till hög avkastning

Att äga aktier innebär att du har en större chans till en högre avkastning. Dvs. att priset på aktien stiger. Detta skulle kunna ske ifall bolaget exempelvis; ökar sin försäljning, får en större marknadsandel, eller höjer priset på sina produkter.

Coca Cola är ett utmärkt exempel på ett bolag, vars aktiekurs ökat rejält under senaste åren, i takt med att de vuxit organiskt. Företaget har lyckats erövra större marknadsandelar och ökat både försäljningen och priset på sina varor. En prisökning på endast ett par cent, per såld burk Coca Cola, leder till en vinstökning på flera miljoner amerikanska dollar.

2. Du styr din egen portfölj

Att investera i aktier betyder 100 % kontroll över dina egna handlingar. Du väljer själv i vilka bolag du vill köpa aktier och hur stort belopp du vill investera.

Du kanske vill investera dina pengar i ett bolag vars produkter du älskar? Alternativt i ett bolag du fått tips om av en god vän eller familjemedlem. Det är upp till dig. Ingen bestämmer åt dig. Valet ligger i dina händer.

Nackdelar med aktier

1. Hög risk

Att bli rik på aktier är fullt möjligt. Dock tillkommer en risk. Du kan alltid förlora pengar när du handlar med aktier.

Aktier utsätts oftast för hög volatilitet (kursrörelser). En oförutsedd händelse kan få ditt aktieinnehav att snabbt sjunka i värde. Är du inte psykologiskt förberedd på att aktier pendlar kraftigt i pris kan det kännas tufft.

2. Kräver kunskap och tid

Att lyckas tjäna pengar på aktier kräver att man är både påläst. Det kräver att man har viss kunskap om både olika begrepp och teorier. Exempelvis PE-talet. Ett PE tal på 10 är klassat som lågt. Ett PE-tal på 20 ses som oftast som högt. Man bör även ha koll på bolagets affärsidé, konkurrensmarknad och finansiella ställning.

Detta lär man sig inte över en natt. Det kräver att man lägger ner tid. Alla har dock inte den tid som krävs. Vissa arbetar eller studerar på heltid. Att sätta sig ner och börja läsa om aktier, efter en heldag på jobbet, kräver både motivation och ett stort intresse.

Tips! Läs mer om aktier för nybörjare här.

7.3

För- och nackdelar md fonder

Fördelar med fonder

1. Låg risk

En fond består av flera investeringar i olika typer av finansiella värdepapper. Exempelvis i aktier eller fonder. När du investerar i en fond får du därför automatiskt en god riskspridning. Ditt kapital blir mindre utsatt för volatilitet. Därmed mindre risk för att värdet på ditt sparande sjunker drastiskt.

2. Kräver inte mycket kunskap och tid

Spara i fonder är ett enkelt alternativ för dig som inte har tillräckligt mycket kunskap eller tid. Du slipper själv analysera bolag. Det tar istället fondförvaltaren hand om då deras heltidsjobb är att leta efter bra investeringsalternativ.

Att handla i fonder kräver alltså inte att du har några professionella kunskaper. Du slipper läsa igenom årsredovisningar och kvartalsrapporter. Istället betalar du fondförvaltaren för att denne ska göra jobbet. Det enda som krävs är att du öppnar dig ett konto och börjar spara i en fond.

Nackdelar med fonder

1. Låg potential till hög avkastning

I och med att en fond investerar i flera olika tillgångar är chansen till en högre avkastning inte lika stor som ett direktsparande i aktier.

Exempel: Du väljer att spara 10 000 kr i fonden ABCD. Fonden har diversifierat sin portfölj så att högst 5 % får investeras i ett bolag. Totalt äger fonden 20 bolag. Alltså är 500 kr, av dina 10 000 kr, investerat i varje bolag. Under året är det bara ett bolag som ökar i värde. Det ökar med 2x. En hög värdeökning på endast ett år.

Dock blir din avkastning inte lika stor. Den blir inte mer än 5 % (500 kr / 10 000 kr). Totalt 500 kr. Hade du investerat 10 000 kr direkt i bolaget hade din avkastning istället blivit 100 %. Dvs. 10 000 kr (10 000 kr x 2).

Att därför tro att man snabbt kan bli rik på fonder är överoptimistiskt.

2. Du styr inte din egen portfölj

När du investerar i en fond får du själv inte välja vilka bolag eller värdepapper som ska ingå i portföljen. Detta bestämmer fondförvaltaren. Förvaltaren har i stort sett fullmakt över ditt kapital. Denne väljer vilka bolag eller andra typer av värdepapper som ska köpas.

Det enda du har kontroll över är i vilken typ av fond du investerar. Exempelvis en fond som endast inriktar sig mot internationella, nationella, stora, eller små bolag?

Sammanfattning

Vilken är då den bästa sparformen? Det finns tyvärr inget enkelt svar. Kort sagt, det beror helt enkelt på…

Kunskap och tid:

Beroende på hur kunnig du är inom området kan aktier vara ett bättre investeringsalternativ. Det kan vara värt att själv läsa igenom årsredovisningar och kvartalsrapporter. Det kräver dock att du har både tid och energi. Du styr själv över vilka bolag du vill äga i din portfölj.

Genom att investera i en fond slipper du själv lägga ner alltför mycket tid. En fond lämpas sig bäst för dig som inte vill läsa bolagsrapporter. Kom dock ihåg du själv inte styr över vilka bolag eller värdepapper som ingår i din portfölj. Detta bestämmer fondförvaltaren.

Risk och potential:

Beroende på hur riskbenägen du är kan ditt val antingen falla på aktier eller fonder. Chansen till högre avkastning är större för aktier. Dock är det ett mera riskfyllt alternativ. Det går inte att lära sig allt om ett bolag. Det går heller inte se in i framtiden. Oförutsedda händelser kan alltid uppstå. Vilka kan påverka ditt sparande negativt.

Du utsätter dig för mindre risk genom att investera i en fond. Du får en automatisk riskspridning. Oförutsedda händelser får inte lika stor effekt på ditt kapital som enskilda aktier. Dock är chansen till en högre avkastning inte lika stor som hos enskilda aktier.

7.4

Årsredovisning vs Fondfaktablad

Hur lång tid tar det att läsa igenom en årsredovisning och ett fondfaktablad? För att få ett hum om hur lång tid det tar att gå igenom de två dokumenten, är det bra att känna till hur många sidor de innehåller.

| Informationskälla | Antal sidor |

|---|---|

| Årsredovisning | 20 – 100 sidor |

| Fondfaktablad | 1 – 3 sidor |

Föreställ dig att det tar ungefär 3 minuter att läsa igenom en A4 sida. En årsredovisning, på ca 50 sidor, skulle ta dig totalt 2h och 30 min (150 min) att läsa igenom. Jämför detta med att läsa igenom ett fondfaktablad på 3 A4 sidor. Det skulle endast ta dig totalt 9 minuter.

En årsredovisning motsvarar alltså 17 st fondfaktablad (150 min / 9 min). Fråga dig därför följande:

- Har du tiden som krävs?

- Har du kunskapen som krävs?

Ifall du är säker på dina svar till de två frågorna ovan, bör du få ett hum om vilken sparform som skulle passa dig bäst.

KAPITEL 8

Avgifter vid handel

Vad kostar fonder? Alexander förklarar hur du vet vad du betalar för fonder:

Det är viktigt att känna till vilka avgifter som tillkommer när man handlar med fonder. Dessa kan variera beroende på en mängd olika faktorer. Som exempelvis vilken fond du väljer, vilket konto du använder och hur länge du har ditt kapital investerat i en fond.

8.1

Köpavgift

Köpavgiften (även kallat courtage) är den avgift som tillkommer när du köper en fond. Det är inte en fast kostnad. Istället varierar den beroende på det totala beloppet du väljer att investera. Samtidigt kan köpavgiften skilja sig åt mellan olika aktiemäklare.

Exempel: Hos avanza kan du exempelvis välja olika courtageklasser. De baseras på hur stort belopp du investerar. Om du tänkt göra affärer mellan 15 600 kr – 46 000 kr tar Avanza ett rörligt courtage på 0.15 %, med en lägsta courtageavgift på 39 kr. Om du istället vill handla för 46 000 kr – 143 500 kr tar Avanza en rörlig avgift på 0.069 %, med en lägsta courtageavgift på 69 kr.

8.2

Säljavgift

Säljavgiften (även kallat courtage) fungerar precis som köpavgiften. Den betalas när du säljer en fond. Säljavgiften är inte heller fast. Den varierar beroende på det totala beloppet du investerar. Avgiften kan också komma att skilja sig åt mellan olika mäklare.

8.3

Förvaltningsavgift

Förvaltningsavgiften är den mest omtalade kostnaden när det kommer till fondavgifter. Det är kort och gott kostnaden som betalas för att fondförvaltaren allokerar ditt kapital. Dvs. dennes lön.

Förvaltningsavgiften anges alltid i procent per år. Alla fonder tar olika betalt i förvaltningsavgift. Den kan komma att variera enligt olika faktorer.

- Vilka marknader fonden placerar i.

- Administrativt arbete (analysera marknaden, bolag, mm.).

Avgiften kan ligga på så lågt som 0.2 % till så högt som 2.5 % av den total vinsten som fonden lyckas generera åt dig. I vissa fall kan den vara högre än 2.5 %.

Exempel: Föreställ dig att du investerar totalt 100 000 kr i fonden ABC. Efter ett år har fonden stigit i värde med 20 %. Detta betyder att ditt kapital vuxit till att bli värt 120 000 kr (100 000 kr x 1.20). Din totala avkastning är därför 20 000 kr. Fonden tar dock en förvaltningsavgift på 1 %. Det betyder att du i slutändan får behålla 19 800 kr (20 000 x 0.02).

Vanligtvis brukar transaktionsavgiften vara lägre för större fonder och högre för mindre fonder. För exempelvis stora indexfonder brukar avgiften vara låg. För mindre fonder, inriktade på nischbranscher, är avgiften oftast högre.

8.4

Prestationsbaserad avgift

En prestationsbaserad fondavgift (även kallat avkastningsrelaterad avgift eller performance fee) är en avgift som tas ut beroende på hur bra en fond presterat. Den förekommer endast i vissa fonder. Exempelvis är det ett vanligt förekommande hos hedgefonder.

Hur fungerar den prestationsbaserade avgiften?

Redan från början finns det förutbestämda avkastningsmål. Dvs. hur mycket fonden bör ge i avkastning till investerarna under en viss tidsperiod. Oftast baseras överavkastningen på ett förutbestämt index.

Om en fond lyckas nå avkastningsmålet, innan det förutbestämda datumet, kommer fonden att ta ut en prestationsbaserad avgift. Ifall en fondförvaltare lyckas nå avkastningsmålet i förtid, kan du räkna med att det tillkommer en prestationsavgift.

Hur mycket kostar den prestationsbaserade avgiften?

Den prestationsbaserade avgiften varierar. För hedgefonder är det vanligt att man använder sig av en så kallad “two and twenty”-avgiftsmodell. Modellen innebär att man tar ut;

- En årlig avgift på 2 %.

- En 20 % prestationsavgift på eventuell överavkastning.

Modellen gör det möjligt för fondförvaltare att kunna tjäna stora mängder pengar. Vanligtvis går det att läsa i fondens informationsbroschyr ifall de tar en prestationsbaserad avgift eller inte. Den enda osäkerhetsfaktoren är att det är svårt att veta redan i förväg hur stor den prestationsbaserade avgiften kommer att bli.

KAPITEL 9

Skatt på fonder

Hur beskattas fonder? Så beskattas olika typer av fondkonton:

Handel med fonder kan beskattas på 2 olika sätt – vinstskatt och schablonskatt. Vad som avgör vilken av dessa skattemodeller du måste följa beror på hur du äger dina fonder. Du kan antingen äga fonder via ett traditionellt aktie- & fondkonto (AF), investeringssparkonto (ISK), eller kapitalförsäkring (KF).

| Typ av ägande | Beskattning |

|---|---|

| AF/Fonddepå | Vinstskatt |

| ISK | Schablonskatt |

| KF | Schablonskatt |

9.1

Aktie- och fondkonto (AF)

![]()

Köper du en fond via fonddepå kommer du att behöva betala 30 % i skatt på de fonder du säljer med vinst.

Exempel: Du investerar 10 000 kr i en fond via ett AF. Efter 5 år har fonden vuxit till sig. Ditt totala kapital är nu värt 20 000 kr. Du har dubblerat dina pengar. Du vill använda pengarna och bestämmer dig därför att sälja. I och med att du gått med vinst måste du betala skatt. Den totala skatten du betalar blir 3 000 kr (10 000 kr x 0.30). Du får alltså ut totalt 17 000 kr.

När du investerar i fonder via fonddepå måste du själv se till att deklarera dina affärer. Detta gör man i samband med deklarationen som skickas in till Skatteverket.

Dessutom måste du betala en schablonskatt på 0.12 % per år på värdet du har investerat i fonder. Detta är en så kallad fondskatt som kontrolleras vid början av året den 1:a januari. Man tittar på vad ditt totala fondsparande uppgår till i kronor.

Du behöver endast betala denna skatt om du har ett fondsparande vars värde uppgår till över 50 000 kronor. Om det inte gör det kommer du aldrig att behöva betala fondskatten.

För mer information kring fondskatt gå till Skatteverkets hemsida.

Tips! Läs vår jämförelseguide mellan ISK och AF.

9.2

Investeringssparkonto (ISK) och Kapitalförsäkring (KF)

Ett sätt att slippa betala 30 % på vinsten, är att använda sig av ett ISK eller AF. Genom att köpa en fond via ISK eller KF kommer du endast att betala en årlig schablonskatt på det totala kapitalet du har investerat i fonder.

Denna skatt baseras delvis på ditt totala innehav, men också statslåneräntan. I dagsläget betalar du en årlig skatt på 0.375 %. När du investerar i fonder via ett ISK eller AF slipper du själv deklarera dina affärer. Detta sker automatiskt.

För mer information kring Schablonskatt gå till Skatteverkets hemsida.

Tips! Läs vår kompletta guide om investeringssparkonto.

KAPITEL 10

Slutsats fondsparande

Vilka är då de bästa fonderna?

Vi har alla olika mål med vårt sparande. Det finns inget som är rätt eller fel. Det viktigaste är att man följer sina egna riktlinjer. Försök inte efterlikna någon annan. Skapa ett sparande utifrån dina egna preferenser.

- Vad ska jag spara till?

- Hur länge ska jag spara?

- Hur mycket är mitt mål att kunna spara?

- Hur mycker risk är jag villig att ta i mitt sparande?

- Hur stort belopp ska jag sätta in varje vecka/månad/år?

10.1

När ska jag börja spara?

Det finns aldrig ett dåligt tillfälle att börja spara. Oavsett i vilket stadie man befinner sig i livet så är det klokt att sätta undan pengar. Ju mer du sparar idag, ett desto rikare liv kan du leva i framtiden.

Det viktigaste steget är att man börjar…

Det finns fonder för alla. Låg- eller högriskfonder. Nationella eller internationella fonder. Fonder som placerar i stora eller små bolag. Det finns alltid ett alternativ som passar just dig och ditt sparande. Alternativen är många. De blir dessutom bara fler och fler tillgängliga.

10.2

För dig som är nybörjare

För nybörjare rekommenderas främst indexfonder och fondrobotar. Båda alternativen fungerar i princip på samma sätt. De erbjuder ett sparande till liten risk och låga avgifter.

Den enda markanta skillnaden är att ett sparande i indexfonder kräver att du själv aktivt väljer i vilka fonder du vill investera. En fondrobot sköter allt åt dig. Sparandet sker automatiskt. Helt enligt dina egna preferenser. Du väljer bara sparbelopp, tidshorisont och risk.

10.3

För dig med mera erfarenhet

Har du mera erfarenhet av sparande i fonder, finns det fler och mera riskfyllda alternativ att välja. Med en chans till högre avkastning.

- Korta räntefonder

- Långa räntefonder

- Blandfonder

- Aktiefonder

Korta räntefonder innehåller mindre risk jämfört med långa räntefonder. Detta beror främst på de räntebärande värdepapperna i vilka de investerar. De med kortare löptid innehåller mindre risk än de med långa löptider.

Blandfonder är ett något mera riskfyllt alternativ. Detta beror på att de investerar i både räntebärande värdepapper och aktier. En vanlig fördelning är t.ex. 30 % investerat i aktier och 70 % investerat i fonder. Aktiefonder däremot investerar endast i aktier. Därför bär de störst risk eftersom aktier tenderar att vara mera volatila.

Hedgefonder är ännu ett alternativ för dig med mera erfarenhet. Hedgefonder har som motto att gå med vinst, även när marknaden pekar nedåt. Kom ihåg att din avkastning helt beror på fondförvaltarens skicklighet.

10.4

Förvaltningsavgifter, konton och skatt

Varför betala mer än nödvändigt?

Försök alltid att spara i fonder med så låga avgifter som möjligt. Höga avgifter äter på lång sikt upp din avkastning. Håll avgifterna låga.

Aktie- fondkonto, ISK eller KF?

Vi rekommenderar främst att man öppnar antingen ett ISK eller KF. Att köpa fonder via ett traditionellt aktie- & fondkonto betyder att man kommer att behöva betala 30 % skatt på vinst. På ett ISK eller KF betalar du i dagsläget endast en schablonskatt på 0.375 % per år.

Genom att investera i ett ISK eller KF slipper du dessutom deklarera till Skatteverket. Det sker helt automatiskt.

10.5

Visdomsord

Historisk avkastning är inget bevis för fortsatt bra avkastning i framtiden. Allt sparande, oavsett värdepapper, kommer med någon typ av risk. Det finns ingen garanti för att framtiden kommer fortsätta på samma vis som det gjort tidigare år, varpå du inte bör förlita dig helt på det förflutna.

Därför hjälper det att ha ett långsiktigt sparande. Det ger dig en högre garanti för positiv framtida avkastning och en mindre risk för att förlora kapital. Att ha en kortsiktig sparhorisont är betydligt mera riskfyllt.

Tänk på att…

Spara inte pengar du kan komma att behöva inom 1 – 3 år. På kort sikt kan fonder både stiga och sjunka i värde. Att tvingas sälja en fond med förlust är aldrig önskvärt.

Spara aldrig med lånade pengar. Anledningen till varför man tar ett lån från första början, är därför man inte har pengarna från första början. Att därför investera dem på finansmarknaden är mycket riskabelt.

Tänk på att…

Ha kul! Vem säger att spendera är roligare än att spara? Att spara kan vara minst lika roligt som att spendera. Låt ränta-på-ränta effekten arbeta åt dig. Det tar tid, men det är det värt väntan.

”Ränta-på-ränta effekten, världens åttonde underverk” – Albert Einstein

Att spara pengar betyder mindre konsumtion idag och mer i framtiden. Varför man överhuvudtaget sparar är då man vill kunna leva rikare i framtiden. Det gäller bara att man har lite tålamod. Den som väntar på något gott, väntar aldrig för länge.

KAPITEL 11

Lär dig mer om fonder

Vill du passa på att lära dig mer om fonder? Se vår lista nedan på både populära böcker och poddar. De rekommenderas framförallt till dig som är nybörjare till investeringar och fonder, och som vill lära dig mer.

Böcker:

- Stora Fondboken 2019 – Elin Algotsson och Lars Hellman

- Aktie- och fondhandboken – Björn Wilke

- The Bogleheads guide to investing – Taylor Larimore, Mel Lindauer och Michael LeBoueuf

- The Clash of the Cultures – John C. Bogle and Arthur Levitt

- Stay the Course – John C. Bogle

Poddar:

- Börspodden – En av Sveriges största podcast inom ekonomi och börsen. Nya avsnitt varje vecka.

- Sparpodden – En folkkär podd med fokus på sparande och investeringar. Nya ansvitt varje onsdag.

- Fondpodden – En populär podd med fokus på fondsparande och mycket mer.

- Avanzapodden – En av svenskarna favoritpodd för sparande på börsen i både aktier och fonder. Avanza pratar om hur man bör investera på börsen och bjuder in intressanta gäster till studion som diskuterar ekonomi, aktier, fonder och småsparande.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Aktier och fonder innehåller både för- och nackdelar. Fördelen med att investera direkt i aktier är att du slipper betala en förvaltningsavgift. De enda avgifterna du behöver tänka på är köp- och säljkostnader (courtage). Genom att äga aktier har du en större chans till högre avkastning. Dock innehåller aktier mera risk.

När du investerar i fonder får du en god riskspridning. Ditt kapital är därmed inte utsatt för lika hög volatilitet som hos en enskild aktie. Dock tillkommer en förvaltningsavgift.

- Du bör alltid se till att ha läst faktabladet innan du investerar i en fond.

- Förstå vilka typer av värdepapper (aktier, obligationer, fonder, mm.) en fond köper.

- Undersök fonernas tidigare avkastning och avgifter innan du väljer i vilken fond att investera.

- Fundera över hur mycket risk du vill ta med ditt investerade kapital.

- Sprid riskerna genom att köpa i flera olika fonder.

En fond syftar till en finansiell produkt som investerar kapital i olika typer av värdepapper. Exempelvis kan en fons investera i aktier eller obligationer. När du investerar i en fond köper du andelar i fonden. Du blir då en delägare i fonden. Tillsammans med alla andra fondägare.

Fondkapitalet består av fondandelar. En fond kan stiga i värde genom att få avkastning från de värdepapper den äger. T.ex. genom aktieutdelningar, företagens värdeökning och förändringar i räntenivån.

Det går att räkna ut värdet av en fondandel. Dividera fondens värde med antalet fondandelar.

Ett fondsparande syftar till ett sparande i olika typer av fonder. Det är en enkel sparform. Du slipper själv analysera bolag.

Du kan investera i fonder som riktar sig mot svenska eller utländska värdepapper. Normalt sätt sprider en fond ut kapital över 20-30 st olika investeringsalternativ. Du får därmed en god riskspridning.

En fond måste enligt lag innehålla minst 16 olika värdepapper. Majoriteten fonder placerar i betydligt fler än så.

När du köper en fond får du automatiskt en god riskspridning. Speciellt om du sparar i fonder som placerar i kapital i flera olika marknader och värdepapper. Ett exempel på en fond med ett brett innehav är en globalfond.

Det finns inget krav på hur mycket man bör månadsspara i fonder. I Sverige är det hela 21 % av befolkningen som inte sparar. Bland de som sparar ligger medianbeloppet på ca 2 000 kr per månad. Med en nettolön på 20 000 kr per månad blir 2 000 kr 10 % av lönen.

Att lyckas lägga undan 10 % av sin lön är därför en bra start. Därefter kan du successivt öka ditt sparande.

FORUM

Delta i diskussionen