DEN ULTIMATA GUIDEN

OBLIGATIONSFONDER

En obligationsfond är en fond som investerar i räntebärande värdepapper med en löptid på minst 12 månader. De räntebärande värdepapperna ges oftast ut av stater, kommuner eller företag. Denna ultimata guide består av 3,000+ ord, 3 st videos. Vi lär dig allt om obligationsfonder och hur de kan göra ditt sparande ett snäpp bättre.

- Allt om obligationsfonder, fördelar, nackdelar, räntor, avgifter, och mycket

- Jämför handelsplatser i vår tabell och handla obligationsfonder

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

15 bästa obligationsfonderna

KAPITEL 2

10 populära obligationsfonder

KAPITEL 3

Öppna konto på 5 minuter

KAPITEL 4

Vad är en obligationsfond?

KAPITEL 5

Hur påverkas kursen?

KAPITEL 6

Varför spara i obligationsfonder?

KAPITEL 7

Korta vs långa räntefonder

KAPITEL 8

Risker obligationsfonder

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - June 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

15 bästa obligationsfonderna

I följande kapitel visas vilka obligationsfonder som givit högst avkastning under en 5-årsperiod. Den utvalda tidsperioden sträcker sig mellan 2020 och 2025. Totalt presenteras 15 obligationsfonder.

15 bästa obligationsfonder 2020 – 2025:

| Obligationsfonder | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Alfred Berg Nordic HY ACC R (SEK) | 75.02 % | 1 395 st |

| 2 | Case Högräntefond A | 50.62 % | 1 617 st |

| 3 | Lannebo High Yield | 42.19 % | 1 905 st |

| 4 | MS INVF Emerging Mkts Dbt Opps A | 39.98 % | 328 st |

| 5 | Pareto Nordic Corporate Bond C | 38.11 % | 85 st |

| 6 | DNB Nordic High Yield A SEK | 37.65 % | 91 st |

| 7 | IKC Avkastningsfond | 34.04 % | 11 038 st |

| 8 | Cicero Nordic Corporate Bond A | 31.92 % | 590 st |

| 9 | Case Credit Opportunity | 29.02 % | 880 st |

| 10 | MS INVF US Dollar Short Dur HY Bd A | 28.72 % | 81 st |

| 11 | Evli High Yield B | 28.52 % | 112 st |

| 12 | MS INVF European HY Bd A | 28.45 % | 12 st |

| 13 | Spiltan Högräntefond | 27.68 % | 16 090 st |

| 14 | Ålandsbanken Euro High Yield B | 27.66 % | 91 st |

| 15 | Case Företagsobligationsfond Safe Play A | 27.40 % | 533 st |

(Tabell uppdaterad 2025)

KAPITEL 2

10 populära obligationsfonder

Nedan kan du läsa om populära svenska och utländska obligationsfonder att äga. Samtliga har presterat bra över tid sett till historisk avkastning och risk.

Du bör ha i åtanke att utländska obligationsfonder kommer med en valutarisk. Exempelvis kan en försvagad amerikansk dollar kan sänka din avkastning i kronor om du placerar ditt kapital i en amerikansk obligationsfond.

2.1

Länsförsäkringar Lång Räntefond A

Överblick:

• Risknivå: 3 av 7

• Startdatum: 1990

• Förvaltningsavgift: 0.50 %

• ISIN: SE0000837254

• Utveckling 5 år: + 1.82 % (2020 – 2025)

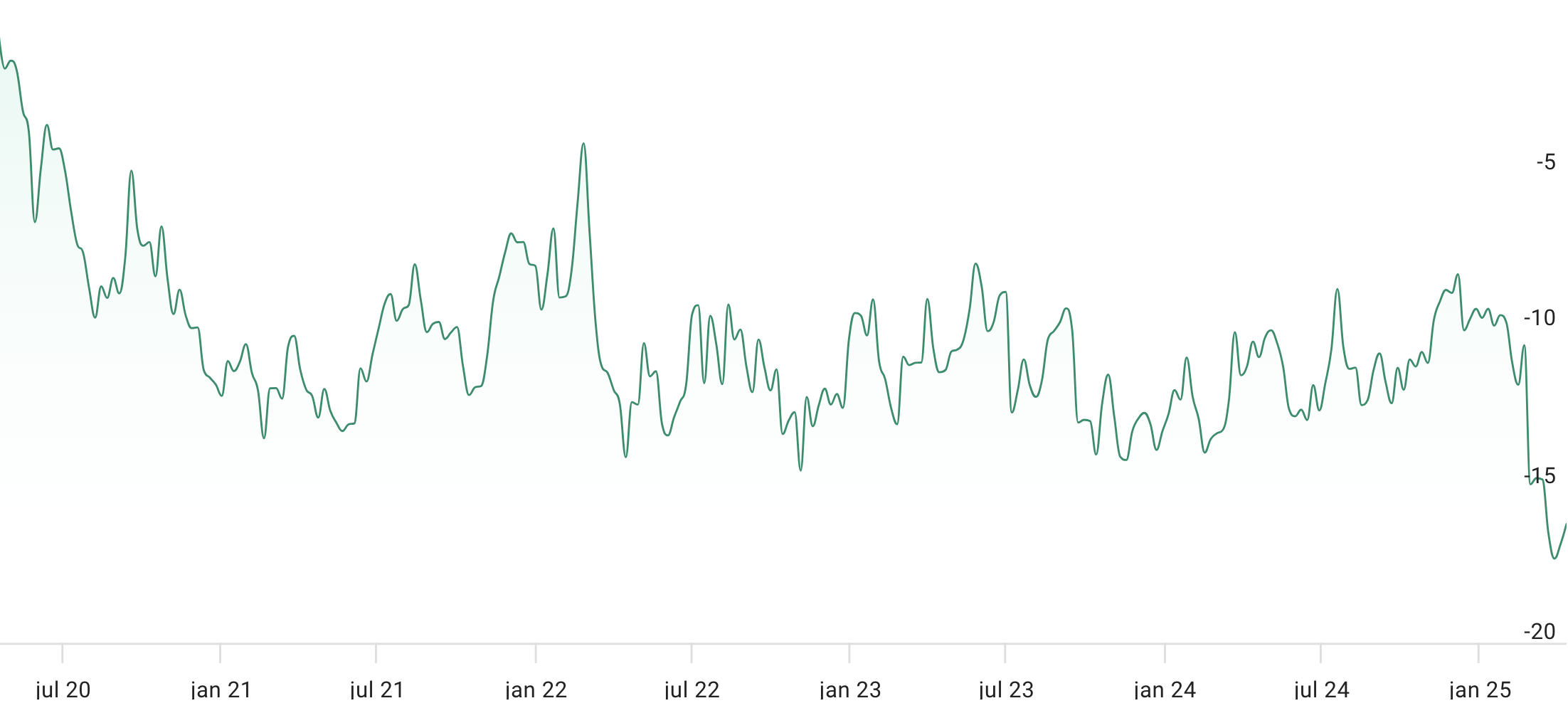

Historisk utveckling:

(Bildkälla: Avanza)

Kort om Länsförsäkringar Lång Räntefond A:

Fonden är en aktivt förvaltad lång räntefond som placerar i räntebärande värdepapper med en genomsnittlig löptid på 10 år. Huvudsakligen placeras kapital i ränterelaterade överlåtbara värdepapper samt penningmarknadsinstrument. Målet är att ge investerare en god långsiktig avkastning som överstiger genomsnittet för de marknader där fonden placerar sitt kapital.

Funderar du på att investera i fonden? Länsförsäkringar Lång Räntefond A finns tillgänglig att handla hos Avanza.

2.2

AMF Räntefond Lång

Överblick:

• Risknivå: 2 av 7

• Startdatum: 1998

• Förvaltningsavgift: 0.10 %

• ISIN: SE0000739187

• Utveckling 5 år: + 5.29 % (2020 – 2025)

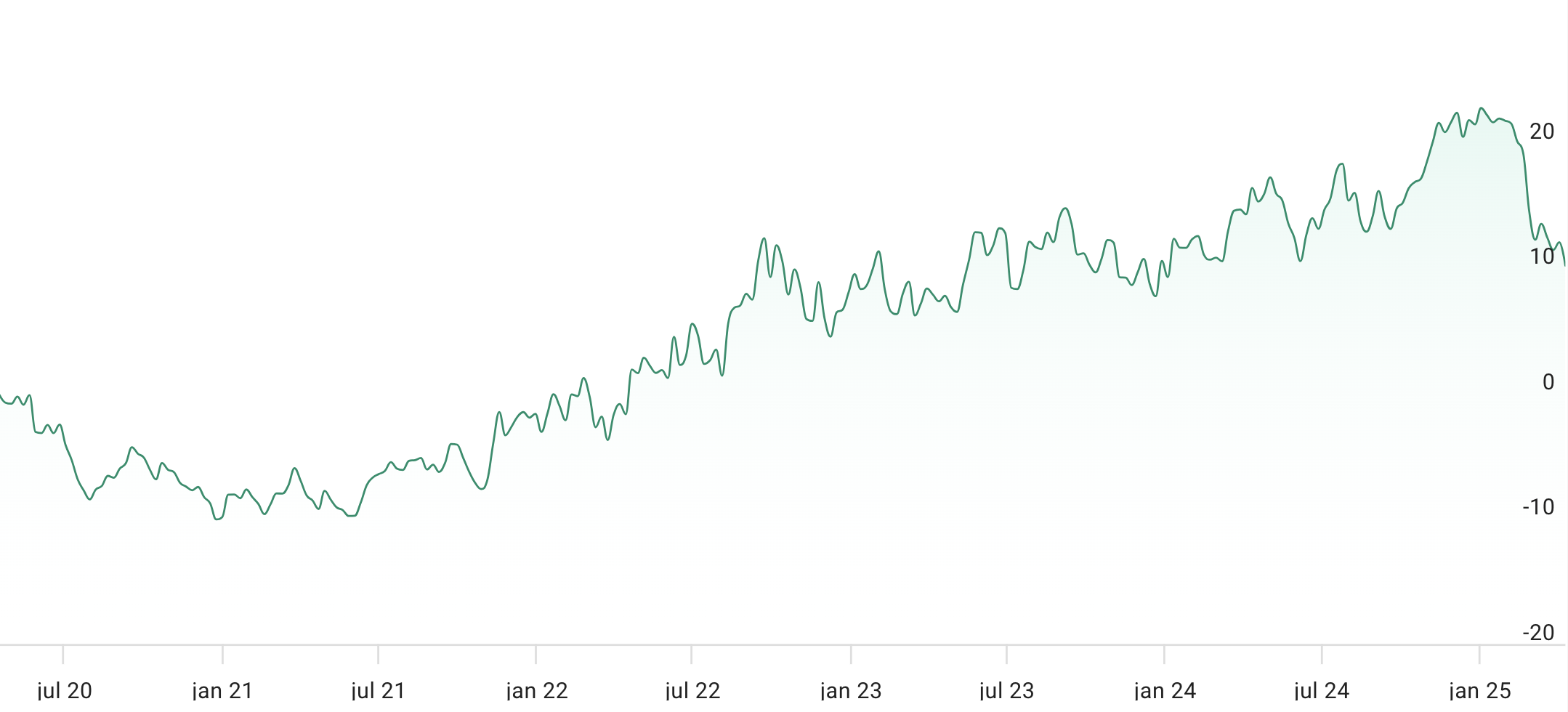

Historisk utveckling:

(Bildkälla: Avanza)

Kort om AMF Räntefond Lång:

Fonden är en lång räntefond som placerar investerares kapital i svenska obligationer som ges ut av svenska staten, kommuner och kreditvärdiga företag. Fonden har en genomsnittlig bindningstid på 2 – 10 år och anses ha en låg risk. Förutom räntebärande värdepapper förekommer det även att fonden placerar kapital i derivatinstrument.

Funderar du på att investera i fonden? AMF Räntefond Lång finns tillgänglig att handla hos Avanza.

2.3

Skandia Obligationsfond

Överblick:

• Risknivå: 2 av 7

• Startdatum: 1990

• Förvaltningsavgift: 0.40 %

• ISIN: SE0000810863

• Utveckling 5 år: + 0.28 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om Skandia Obligationsfond:

Fonden är en lång räntefond som placerar kapital i räntebärande värdepapper utgivna i svenska kronor. Huvudsakligen investerar fonden i svenska stats- och bostadsobligationer utgivna av både stat, kommun och juridiska personer med hög kreditvärdighet. Den genomsnittliga durationstiden överstiger ett år.

Funderar du på att investera i fonden? Skandia Obligationsfond finns tillgänglig att handla hos Avanza.

2.4

SEB Obligationsfond SEK

Överblick:

• Risknivå: 2 av 7

• Startdatum: 1978

• Förvaltningsavgift: 0.40 %

• ISIN: SE0000984072

• Utveckling 5 år: + 1.33 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om SEB Obligationsfond SEK:

Fonden placerar huvudsakligen i obligationer emitterade av den svenska staten, kommuner, bostadsinstitut och bolag med hög kreditvärdighet. Den genomsnittliga återstående räntebindningstiden tenderar att variera mellan 2 – 8 år.

Som regel får fonden placera 35 % av de totala fondmedlen i obligationer och skuldförbindelser som givits ut av staten jämförelseindex är OMRX Bond All Index.

Funderar du på att investera i fonden? SEB Obligationsfond SEK finns tillgänglig att handla hos Avanza.

2.5

Storebrand Obligation A SEK

Överblick:

• Risknivå: 3 av 7

• Startdatum: 1996

• Förvaltningsavgift: 0.20 %

• ISIN: SE0000522518

• Utveckling 5 år: – 0.32 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om Storebrand Obligation A SEK:

Fonden är en aktivt förvaltad räntefond med ett fokus på hållbarhet. Storebrand Obligation A investerar endast i värdepapper utgivna av aktörer med hög kreditvärdighet. Fonden avstår från att helt investera i företag som bryter mot internationella konventioner och normer, såsom exempelvis klimat- och miljöskada. Löptiden för de värdepapper som fonden investerar i tenderar att i snitt ligga mellan 2 – 7 år.

Funderar du på att investera i fonden? Storebrand Obligation A SEK finns tillgänglig att handla hos Avanza.

2.6

Carnegie Obligationsfond A

Överblick:

• Risknivå: 3 av 7

• Startdatum: 1994

• Förvaltningsavgift: 0.50 %

• ISIN: SE0000709313

• Utveckling 5 år: – 5.03 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om Carnegie Obligationsfond A:

Fonden är en obligationsfond som investerar i räntebärande fondpapper som oftast är utgivna av den svenska staten. Utöver fondpapper placerar Carnegie Obligationsfond i penningmarknadsinstrument också utgivna av den svenska staten. Värdepapperna som fonden placerar i har en genomsnittlig räntebindnings på 1 – 10 år.

Funderar du på att investera i fonden? Carnegie Obligationsfond A finns tillgänglig att handla hos Avanza.

2.7

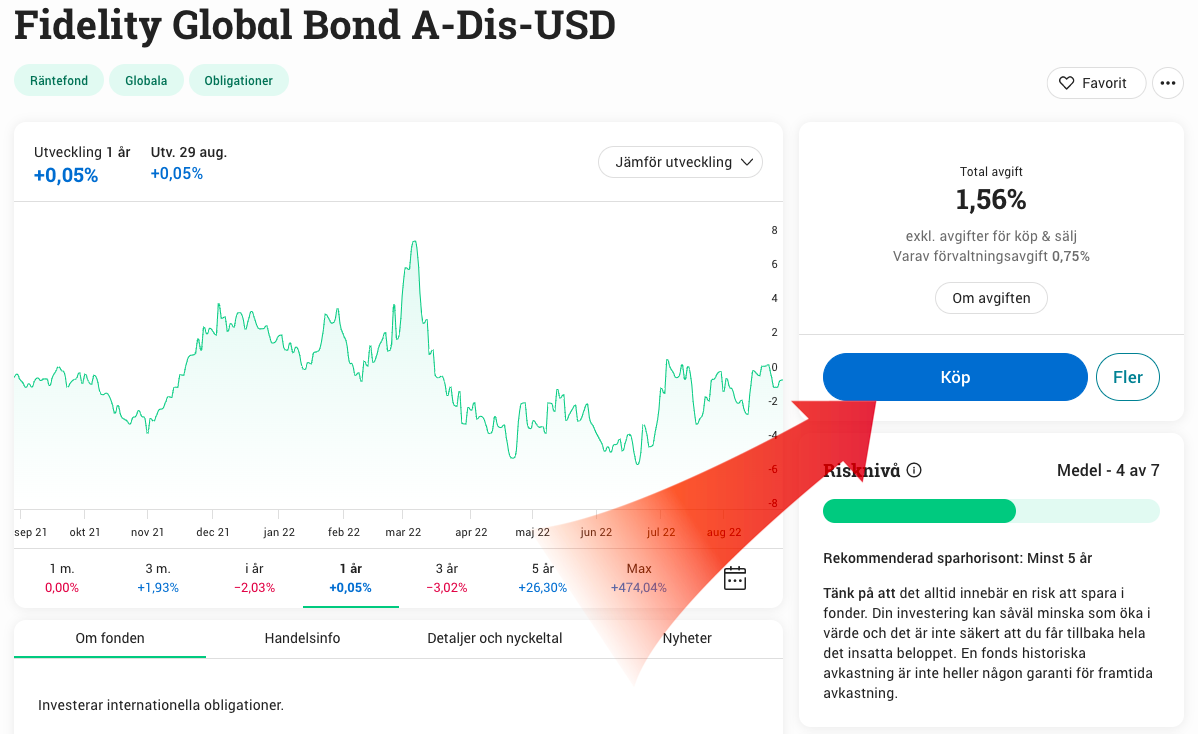

Fidelity Global Bond A-Dis-USD

Överblick:

• Risknivå: 4 av 7

• Startdatum: 1990

• Förvaltningsavgift: 0.75 %

• ISIN: LU0048582984

• Utveckling 5 år: – 11.32 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om Fidelity Global Bond A-Dis-USD:

Fonden investerar i obligationer emitterade på globala marknader. Ett av fondens fokusområden är hållbarhet. Exempelvis ska fonden investera minst 50 % i värdepapper utgivna av företag med hållbara egenskaper. Huvudsakligen placerar kapital i obligationer utgivna av regering och företag.

Funderar du på att investera i fonden? Fidelity Global Bond A-Dis-USD finns tillgänglig att handla hos Avanza.

2.8

SEB Corporate Bond Fund SEK C (SEK)

Överblick:

• Risknivå: 3 av 7

• Startdatum: 2001

• Förvaltningsavgift: 0.70 %

• ISIN: LU0133012632

• Utveckling 5 år: – 2.06 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om SEB Corporate Bond Fund SEK C:

Fonden är en obligationsfond som investerar i räntebärande värdepapper med exponering mot Europa och USA. Huvudsakligen placeras kapital i företagsobligationer med hög kreditvärdighet.

Utöver företagsobligationer investerar fonden även i bostads- och statsobligationer. Den genomsnittliga durationstiden ligger på ett intervall av 3 – 7 år.

Funderar du på att investera i fonden? SEB Corporate Bond Fund SEK C (SEK) finns tillgänglig att handla hos Avanza.

2.9

abrdnI-Euro Government Bond A Acc EUR

Överblick:

• Risknivå: 3 av 7

• Startdatum: 2017

• Förvaltningsavgift: 0.60 %

• ISIN: LU1646950771

• Utveckling 5 år: – 15.88 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om abrdnI-Euro Government Bond A Acc EUR:

Är en obligationsfond som har en valutaexponering mot euro på minst 80 %. Det betyder att majoriteten placeringar sker i räntebärande värdepapper utgivna av emittenter etablerade inom euroområdet.

Majoriteten av fondkapitalet investeras i obligationer utgivna av stater eller regeringsrelaterade organ med god kreditvärdighet. Som högst får endast 10 % av fondkapitalet investeras i obligationer med sämre kreditvärdighet.

Funderar du på att investera i fonden? abrdnI-Euro Government Bond A Acc EUR finns tillgänglig att handla hos Avanza.

2.10

UBS (Lux) BS Global Dyn $ P-acc

Överblick:

• Risknivå: 4 av 7

• Startdatum: 2013

• Förvaltningsavgift: 1.12 %

• ISIN: UBS (Lux) BS Global Dyn $ P-acc

• Utveckling 5 år: + 10.20 % (2020 – 2025)

Historisk utveckling:

(Bildkälla: Avanza)

Kort om UBS (Lux) BS Global Dyn $ P-acc:

Fonden investerar i en blandning av många olika räntebärande värdepapper. Bland annat placeras kapital i högavkastande obligationer, företagsobligationer, konvertibla obligationer och tillväxtobligationer.

Vidare investerar fonden även i skuldförbindelser och bolånesäkrade värdepapper. Vid vissa tillfället kan fonden komma att använda sig av derivatastrategier för att uppnå sitt investeringsmål.

Funderar du på att investera i fonden? UBS (Lux) BS Global Dyn $ P-acc finns tillgänglig att handla hos Avanza.

KAPITEL 3

Öppna konto på 5 minuter

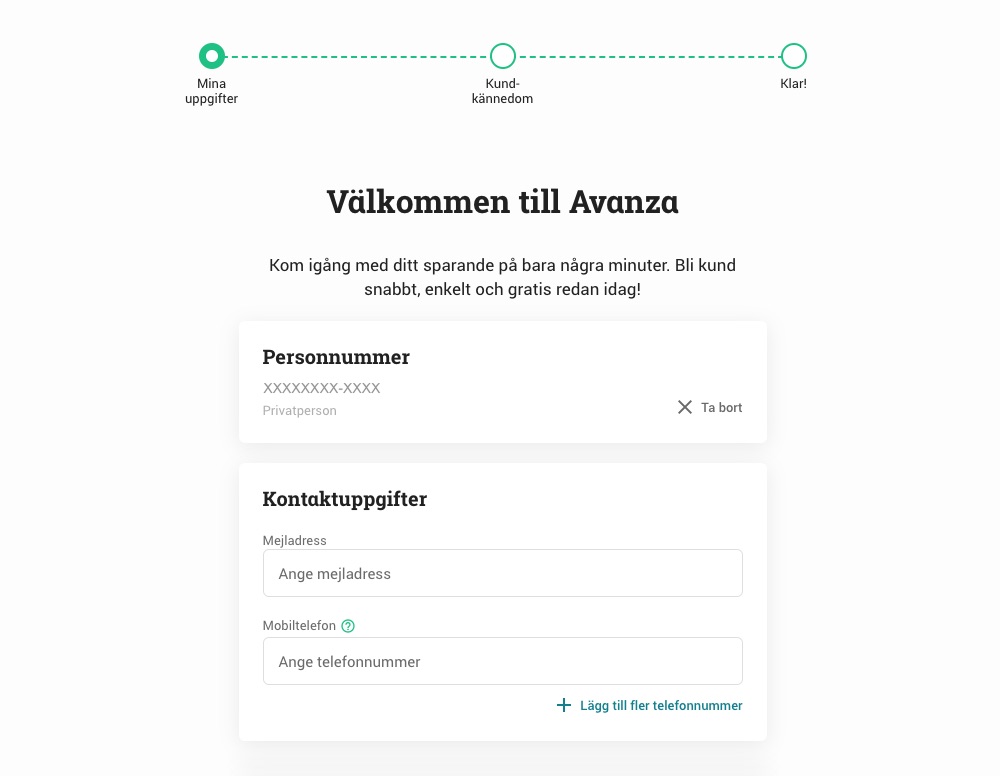

Obligationsfonder är en viktig pusselbit i en långsiktig sparstrategi. De skyddar din portfölj i nedgångar samtidigt som det ger ens större riskspridning. För att kunna investera i obligationsfonder måste du öppna dig ett konto hos en aktiemäklare. Avanza är störst i Sverige och erbjuder både ISK, KF och AF med ett stort utbud av produkter. Nedan hjälper vi dig att öppna konto gratis på 3 minuter.

1. Öppna Konto

Första steget till att välja den bästa obligationsfonden till din portfölj är att öppna konto hos Avanza. Det tar bara 3 minuter med BankID. Följ den här länken och registera dig!

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt konto med hjälp av BankID eller användarnamn och lösenord.

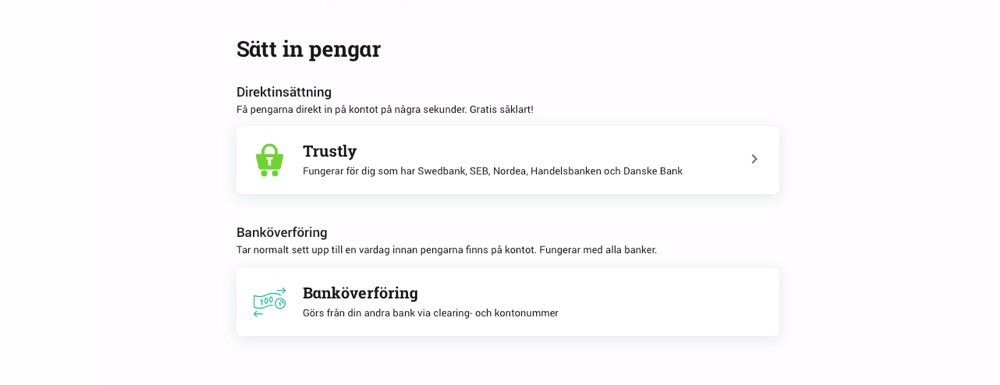

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla räntefonder med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

4. Sök och välj obligationsfond

Har du pengar på kontot? Då klickar vi på sökknappen, söker och väljer en produkt. I detta fall väljer vi att visa ett exempel med ”Fidelity Global Bond A-Dis-USD”.

5. Investera pengar

På produktsidan kan du investera pengar genom att klicka på ”Köp” och följa stegen!

Bra jobbat!

KAPITEL 4

Vad är en obligationsfond?

How Do Bond Funds Work:

En obligationsfond är en fond som investerar i räntebärande värdepapper med en durationstid på minst 12 månader, men oftast längre än så. Duration syftar till löptiden eller varaktigheten på det räntebärande värdepappret. En obligationsfond är även kallat lång räntefond.

De räntebärande värdepapperna som en obligationsfond investerar i kallas även för obligationer. Obligationer är skuldsedlar vilka ges ut av företag, kommuner eller stater, såsom svenska staten. Nedan kan du läsa om hur obligationsfonder fungerar, vilka olika typer av obligationsfonder som finns att handla samt vad som påverkar deras kursrörelser.

4.1

Hur fungerar en obligation?

För att kunna förklara och redovisa för hur en obligationsfond fungerar bör du först lära dig vad en obligation är.

En obligation är en skuldsedel. En skuldsedel betyder att någon lånar ut en summa pengar, över en viss tidsperiod, mot en en ersättning. Ersättningen sker i form av en ränta. Det påminner om när du lånar pengar av din bank för att ha råd att köpa bostad.

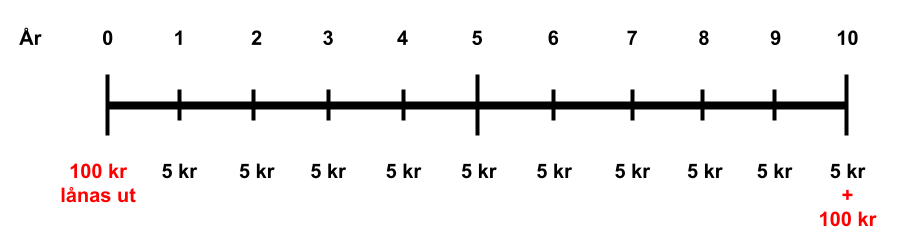

Bilden nedan illustrerar ett exempel där en person A lånar ut 100 kr till person B i utbyte mot en ränta på 5 % per år i 10 års tid. År 10 kommer kommer person B att ha återbetalat lånet och person A kommer att ha tjänat 50 kr (150 – 100) på att ha lånat ut pengarna.

Obligationer är mycket använt av stater, kommuner och stora företag. Det möjliggör nämligen att få in mer likviditet i verksamheten utan att behöva ansöka om traditionella banklån.

Det finns många olika typer av obligationer. Nedan kan du läsa om några av de mest vanliga typerna av obligationsfonder.

- Företagsobligation – Obligationer som utfärdas av bolag, exempelvis H&M.

- Statsobligation – Obligationer som utfärdas av stater, exempelvis svenska staten.

- High yield – Företagsobligationer utgivna av mindre kreditvärdiga företag och som lovar en högre ränta i förhållande till mindre riskfyllda obligationer.

Som småsparare är det möjligt att köpa hela obligationer via en vanlig bank eller nätmäklare. Exempelvis kan du handla företags- eller statsobligationer utgivna av företag eller stat. Dock krävs det oftast att man handlar för stora belopp. Då är det enklare att köpa en andel i en obligationsfond.

Läs mer om att köpa och investera i obligationer här.

4.2

Hur fungerar en Obligationsfond?

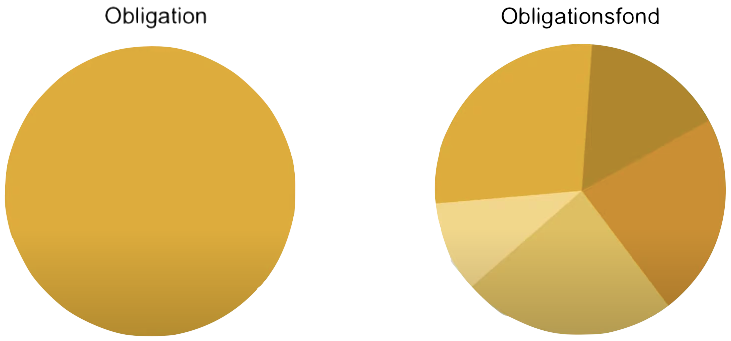

En obligationsfond placerar investerares kapital i obligationer. Till skillnad mot en aktiefond, där du blir delägare i flera 100 bolag, blir du i en obligationsfond en ägare till exempelvis 100 olika skuldsedlar. Som investerare i en obligationsfond får du med andra ord exponering mot flera typer av obligationer, vilket ger ditt sparande en större riskspridning.

Det går att investera i en obligationsfond för betydligt mindre pengar än om du direkt vill köpa en obligation. På så sätt fungerar obligationsfonder fungerar som en utmärkt mellanhand mellan aktörer, som behöver tillgång till likvida medel, och småsparare som är intresserade av att få exponering mot räntemarknaden.

Exempel: En obligation handlas vanligtvis i poster om 10 000 kr. För att handla i obligationsfonder krävs inte mer än ett par hundra kronor. Det tillåter dig att enkelt kunna starta ett månadssparande i obligationsfonder.

KAPITEL 5

Hur påverkas kursen?

I grund och botten avgörs obligationsfondernas avkastning av räntan från de underliggande tillgångarna samt deras utveckling på finansmarknaden. Det finns dock en makroekonomisk faktor som primärt påverkar de underliggande värdepapperna som en obligationsfond investerar i, nämligen räntemarknaden.

Nedan går vi igenom ett exempel på exakt hur marknadsräntor påverkar räntebärande värdepapper.

Exempel: Föreställ dig att svenska staten ger ut en statsobligation på 100 kr. Den löper ut om 12 månader och har en ränta på 3 %. Med andra ord lovar staten att betala tillbaka 100 kr, plus 3 kr om ett år.

En vecka senare sjunker marknadsräntan med 1 %. Samtidigt fortsätter svenska staten att ge ut nya statsobligationer med samma villkor, förutom att räntan istället är 2 %. Det finns fortfarande möjlighet till att köpa den första obligationen på andrahandsmarknaden, vilken ger högre ränta.

För att båda skuldsedlar ska ge lika avkastning måste de hamna i jämvikt. Därför måste den nya statsobligationen öka till ett värde av 150 kr (3 / 0.02) för att kunna ge en ränta på 2 %, precis som den första obligationen som gavs ut av staten.

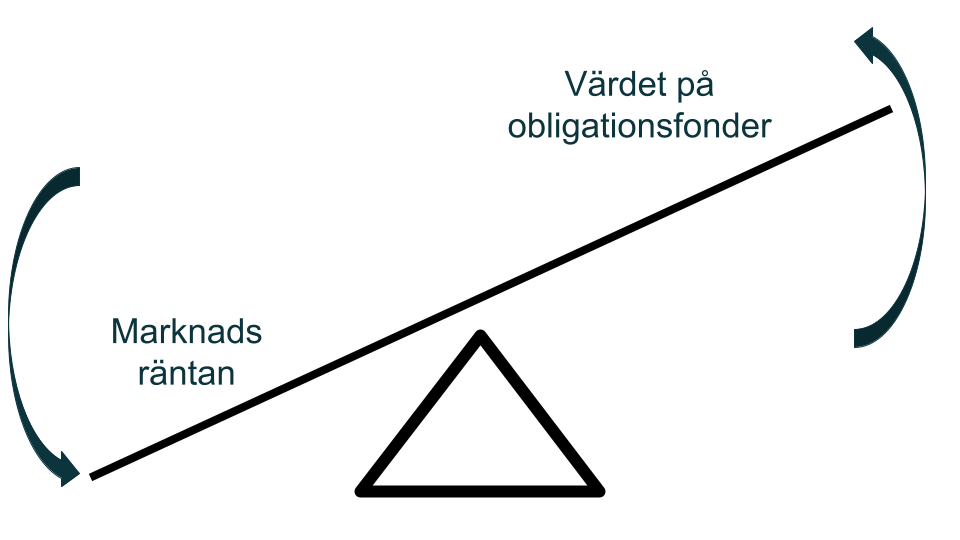

Eftersom att marknadsräntan påverkar värderingen av räntebärande värdepapper, påverkar det indirekt värderingen av obligationsfonder. Relationen kan förklaras genom den så kallade “gungbrädesprincipen” (se bild nedan).

Allmänt gäller följande samband mellan marknadsräntan och värderingen av en obligationsfond.

- Lägre marknadsränta – En lägre marknadsränta leder till att obligationsfonder stiger i värde.

- Högre marknadsränta – En högre marknadsränta leder till att obligationsfonder sjunker i värde.

(Bildkälla: InvestoRunner)

KAPITEL 6

Varför spara i obligationsfonder?

Så väljer du rätt obligationsfond:

Precis som med alla typer av räntefonder är obligationsfonder inte korrelerade med aktiemarknaden. Nedan kan du läsa om hur obligationsfonder kan göra din investeringsportfölj ett snäpp bättre.

6.1

Hedga ditt sparande

Genom att inkludera obligationsfonder i din portfölj kan du hedga ditt sparande och skapa dig en mer riskjusterad avkastning. Obligationsfonder är nämligen sett som ett viktigt instrument och ett bra skydd mot eventuella nedgångar på aktiemarknaden.

Att ha en andel av din investeringsportfölj bestående av obligationsfonder kommer bidra till att ditt totala portföljvärde inte sjunker med lika många procent under börskrascher, som om du har hela ditt sparkapital investerat i aktiefonder.

Nedan illustrerar vi exakt hur det går till med ett kort exempel.

Exempel: Föreställ dig två investeringsportföljer, A och B. Investeringsportfölj A består av 100 % aktier och B av 80 % aktier och 20 % räntefonder. En månad rasar börsen med 30 %. Vilken effekt får det på portföljerna?

Investeringsportfölj A sjunker med 30 % medans B endast sjunker med 14 %, det vill säga med mindre än häften. Anledningen till varför har att göra med att 30 % är investerat i räntefonder, vilka inte påverkas av börsfallet.

6.2

Riskspridning

Om du har tillräckligt mycket kapital finns möjligheten att investera direkt i obligationer. Dock blir ditt sparkapital mer koncentrerat till endast ett fåtal specifika värdepapper och därmed utsatt för högre risk.

Att istället investera i obligationsfonder får du en högre riskspridning. Obligationsfonder placerar investerares kapital i flera olika obligationer av olika slag. Det gör att om en av obligationerna går dåligt så påverkade det inte det totala fondvärde särskilt mycket.

(Bildkälla: InvestoRunner)

KAPITEL 7

Korta vs långa räntefonder

När bör man Investera i korta/långa räntefonder? Experterna ger dig svaren:

Nedan kan du läsa om skillnaderna mellan kort och långa räntefonder och vilken som är den bästa sparformen.

7.1

Skillnader mellan korta och långa räntefonder

Den största skillnaden mellan korta och långa räntefonder har att göra med durationstiden för de underliggande värdepapperen i vilka de investerar. Duration syftar till den period inom vilken skulden ska lösas, det vill säga löptiden eller varaktigheten.

- Korta räntefonder – Investerar i värdepapper vilka har en kortare durationstid på upp till ett år. Vanligtvis ligger durationstiden i intervallet av 3 – 12 månader.

- Långa räntefonder – Investerar i värdepapper vilka har en durationstid på minst ett år. Vanligtvis ligger durationstiden oftast längre än så på 5 – 30 år. Det är dessa som även heter obligationer.

Löptiden medför en betydande skillnad i risk. Korta räntefonder bär en lägre risk. Deras värdepapper har kortare löptider vilket gör dem mindre utsatta för påverkas av världsekonomiska händelser.

Långa räntefonder bär däremot en högre risk att påverkas av världsekonomiska händelser. Deras underliggande värdepapper har en längre durationstid. Det gör dem exponerade under bra mycket längre perioder för makroekonomiska förändringar på exempelvis räntemarknaden, kursförändringar, inflation och konjunktur. Dessutom bär de en högre risk för att utfärdaren av skuldsedlarna ska hinna få likviditetsproblem och inte kunna betala tillbaka på lånet.

7.2

Vad ska du välja?

Skillnaden i risk innebär också en skillnad i potentiell framtida avkastning. Fördelen med korta räntefonder är att de bär mindre risk. Nackdelen är att de har en lägre potential till att ge en högre avkastning på grund av den korta löptiden.

Nackdelen med långa räntefonder, det vill säga obligationsfonder, är att de bär en högre risk. De har däremot högre potential till att kunna utvecklas över tid och därmed ge högre avkastning. Diagrammet nedan visar relationen mellan risk och avkastning för korta och långa räntefonder.

(Långa räntefonder är samma sak som obligationsfonder)

Om du planerar att använda dina investerade pengar inom ett år bör du investera i korta räntefonder.

Är du däremot säker på att du inte har någon användning för pengarna kan du låta dem ligga investerade under en längre tidsperiod. Då är långa räntefonder en bättre investering.

OBS: Det finns aldrig någon garanti för att framtiden utspelar sig enligt dina förväntningar. Det finns alltid en risk för att du inte ska få tillbaka din ursprungliga investering när du investerar i finansiella värdepapper.

KAPITEL 8

Risker obligationsfonder

- Valutarisk – Om du investerar i utländska obligationsfonder kan din avkastning komma att påverkas av förändringar i valutakurser. Om du exempelvis investerar i en obligationsfond som investerar i amerikanska obligationer kan en kursnedgång i dollarn på 20 % sänka värdet på kapital med lika mycket.

- Ränterisk – Obligationsfonder är utsatta för förändringar i räntemarknaden. Räntan har under större delar av 2000-talet varit låg. Det finns ingen garanti för att den kommer fortsätta att ligga på samma låga nivåer. ju högre ränta, desto mer sjunker obligationsfonder i värde.

- Längre löptid – Ju längre löptid ett räntebärande värdepapper har, desto större är risken att dess värdering kan drabbas av olika typer av förändringar inom världsekonomin. Obligationsfonder investerar vanligtvis i räntebärande värdepapper med en löptid på 5, 10, 20 och till och med 30 år. Det är gott om tid för hinna påverkas negativt.

- Likviditetsproblem – Ju längre löptid, desto större risk för att obligationsutgivaren ska kunna hinna få likviditetsproblem. Därmed kan räntan riskera att utebli och i värsta fall att aktören inte kan betala tillbaka på lånet, vilket påverkar en obligationsfond negativt.

- Förvaltningsavgifter – När man investerar i obligationsfonder är det viktigt att fokusera på avgifterna. Obligationsfonder tenderar inte att på lång sikt ge lika hög årlig avkastning som aktiefonder. En vanlig årlig avkastning tenderar att ligga på 2 – 3 % per år. Om fonden dessutom tar en årlig förvaltningsavgift på 0.50 % betyder det att fonden äter upp mellan 16 – 25 % av de årliga avkastningen per år.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Obligationsfonder har över tid presterat bättre är korta räntefonder. Anledningen till varför har att göra med durationstiden för de underliggande räntebärande värdepapperna. Den längre löptiden tillåter värdepapperna att kunna utvecklas positivt över tid och därmed ge en större avkastning.

Nedan visas de fem bästa obligationsfonderna sätt till historisk avkastning de senaste 5 åren (2020 – 2025).

- Alfred Berg Nordic HY ACC R (SEK) (75.02 %)

- Case Högräntefond A (50.62 %)

- Lannebo High Yield (42.19 %)

- MS INVF Emerging Mkts Dbt Opps A (39.98 %)

- Pareto Nordic Corporate Bond C (38.11 %)

Handla hos Avanza.

En obligationsfond är en synonym till lång räntefond vilken placerar i räntebärande värdepapper med en löptid på minst 12 månader. De räntebärande värdepapperna kallas också för obligationer. Det är skuldsedlar vilka ges ut av företag, kommuner eller stater.

Obligationsfonder är inte korrelerade med aktiemarknaden. Det betyder att om du inkluderar obligationsfonder i din portfölj kan du skapa dig en mer riskjusterad avkastning. Genom att exempelvis ha 20 % av ditt kapital investerat i obligationsfonder kommer ditt totala portföljvärde inte att sjunka med lika mycket under börskrascher som om du har 100 % investerat i aktiefonder.

En obligation är ett löpande skuldebrev som vanligtvis ges ut av en stat, kommun eller företag. Den som äger en obligation har en fordran på låntagaren. Om du exempelvis äger en statsobligation utgiven av svenska staten är denne skyldig dig betala tillbaka på lånet, plus en ränta.

FORUM

Delta i diskussionen