DEN ULTIMATA GUIDEN

ISK ELLER AF?

Ska du välja ISK eller AF? För att kunna besvara frågan bör du först lära dig skillnaden mellan kontotyperna. Den här guiden består av 2,500+ ord och 3 st videos. Vi lär dig allt om skillnaden på ISK och AF och vilken av kontotyperna som passar dig bäst. Följ våra tydliga instruktioner för att öppna konto och handla aktier på 5 enkla steg.

- Allt om AF vs ISK, skillnader, likheter, beskattnings- och kvittningsregler, avgifter och mycket mer.

- Jämför aktiemäklare i vår tabell och öppna AF eller ISK på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

Skillnad mellan ISK och AF:

| Funktion / Egenskap | ISK (Investeringssparkonto) | AF (Aktie- och fondkonto) |

|---|---|---|

| Skatt | Schablonskatt (ca 1 % per år på hela värdet) | 30 % på vinster och utdelningar |

| Deklaration | Banken rapporterar – du slipper själv deklarera | Du måste själv deklarera varje försäljning |

| Utdelningar | Skattas via schablon | Skattas med 30 % |

| Avdragsgill förlust | Nej | Ja, 70 % av förlusten är avdragsgill |

| Fonder och aktier | Ja | Ja |

| Utlandshandel | Ja, men begränsad utdelningsåterbetalning | Ja, och du kan begära tillbaka källskatt |

| Lämplig för | Långsiktigt sparande, enkelhet, låg skatt | Aktiv handel, utländska utdelningar, avdrag vid förlust |

| Skatt vid förlust | Ingen återbäring | Avdrag i deklarationen |

| Avgifter | Oftast gratis konto | Oftast gratis konto |

| Flytta värdepapper | Begränsat, måste ofta säljas först | Kan flyttas utan att säljas |

| Läs mer om i kapitel 2 | Läs mer om i kapitel 3 |

(Tabell uppdaterad 2025)

KAPITEL 1

ISK vs AF

KAPITEL 2

Vad är ISK?

KAPITEL 3

Vad är AF?

KAPITEL 4

Öppna konto på 5 minuter

KAPITEL 5

Beskattning och kvittning

KAPITEL 6

AF vs ISK - Vad ska du välja?

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

ISK vs AF

Har du någon gång funderat över ifall du bör ha ett sparande på ett ISK eller AF? Majoriteten använder sig främst av dessa två kontotyperna. Frågan är vad är det för skillnad mellan ISK och AF och vilket av dem som passar dig bäst?

Innan vi besvarar dessa frågor måste vi först lägga grunden för hur båda kontotyperna fungerar och vad som skiljer dem åt. Men först lite grundläggande information om skillnaderna mellan ISK och AF. (Längre ner i guiden kan du läsa djupgående information om de två kontotyperna).

Skillnad på AF och ISK:

| Villkor | ISK | AF |

|---|---|---|

| För privatpersoner | ✓ | ✓ |

| För företag | X | ✓ |

| Kapitalvinstskatt | X | ✓ |

| Schablonskatt | ✓ | X |

| Möjlighet till samägande | X | ✓ |

| Automatisk deklaration | ✓ | X |

| Försäkringsprodukt | X | X |

| Direktägande | ✓ | ✓ |

| Rösträtt vid årsstämman | ✓ | ✓ |

| Skydd av insättningsgaranti? | ✓ | ✓ |

| Investerarskydd | ✓ | ✓ |

| Möjlighet till kvittning | Delvis* | ✓ |

| Går att öppna som skriven utomlands | X | ✓ |

(Tabell uppdaterad 2025)

*Det går inte att använda kvittning inom ISK för kapitalvinster och -förluster. Det är däremot möjligt att använda kapitalunderlaget, vilket tas upp som en schablonintäkt i deklarationen, till att kunna kvitta mot förluster på annat håll än på ditt ISK-konto (se kapitel 4 för mer information).

KAPITEL 2

Vad är ISK?

Vad är ett investeringssparkonto – Nordnet:

ISK är förkortningen till “investeringssparkonto” och är en förenklad sparform där du kan spara i aktier och fonder till en årlig schablonskatt. Den årliga schablonskatten baseras på det totala värdet på ditt konto och statslåneräntan. För år 2025 låg schablonskatten på 0.89 %.

Anledningen till varför man säger att ISK är en förenklad sparform är då du inte behöver deklarera dina affärer manuellt till Skatteverket. Istället sköts det helt automatiskt.

2.1

När infördes ISK?

Investeringssparkonto infördes i januari år 2012. Det infördes under styre av alliansregeringen när Fredrik Reinfeldt var Sveriges statsminister.

Syftet med att införa reformen var då man ville förenkla handel med värdepapper genom att förenkla processen gällande beskattning. Man ville också undvika inlåsningseffekter vilka kan uppstå när endast realiserade vinster beskattas.

(Bildkälla: SvD)

Idag är ISK ett av Sveriges mest populära kontona, för investeringar, bland den svenska befolkningen. Sedan start har antalet användare växt kraftigt.

År 2020 beräknades det att ca 400 000 svenskar skaffade sig ett ISK-konto och att den totala siffran steg till nära 3,1 miljoner. I början av 2025 beräknades 3,9 miljoner svenskar ha ett ISK-konto. Det motsvarar mer än 1/3 av den svenska befolkningen.

2.2

Fördelar och nackdelar

Fördelar med ISK

- Ingen vinstskatt – När du säljer aktier och fonder med vinst på ett ISK slipper du betala 30 % vinstskatt. Istället betalar du en låg årlig schablonskatt som på sikt visat sig vara mer fördelaktigt.

- Slippa deklaration – Affärer som du gör via ett ISK behöver du inte deklarera in till Skatteverket. Det sköts istället automatiskt och du kan ägna mer tid åt det som är roligt med att spara och investera.

- Skattefria utdelningar – Utdelningar från bolag som du investera i via ett ISK beskattas inte med 30 %. Istället hamnar hela avkastningen direkt på ditt konto utan att gå till staten. Läs mer om utdelningsaktier här.

- Kostnadseffektivt – Att spara via ett ISK-konto har på sikt visat sig vara mer fördelaktigt för småsparare. Statslåneräntan har hållit sig låg sedan många år tillbaka. Det har lett till att den årliga schablonskatten varit låg och därmed varit betydligt mer fördelaktigt än att betala 30 % i vinstskatt.

Nackdelar med ISK

- Måste betala skatt även om du inte gjort vinst – Även om du inte gått med vinst måste du varje år betala en schablonskatt. Det gäller oavsett om du har pengar investerade i tillgångar eller likvida medel.

- Du måste vara skattemässigt bosatt i Sverige – För att kunna öppna ett ISK-konto måste du vara bosatt i Sverige. Om du mot förmodan redan skulle ha ett ISK-konto, och sedan flyttar utomlands, kommer ditt ISK-konto att omvandlas till ett traditionellt aktie- och fondkonto.

- Går inte att kvitta förluster mot vinster – Till skillnad från ett AF-konto, där du kan kvitta dina förluster mot vinster, är det tyvärr inte möjligt på ett ISK-konto. Kvittning på ett ISK är endast möjligt till viss del (Läs mer om kvittning i kapitel 4)

- Ägande begränsat till 10 % per bolag – Du kan inte förvara akter i ett bolag via ett ISK-konto ifall ditt totala ägande uppgår till 10 % av företagets totala aktier. Att komma upp till ett ägande på 10 % är dock något som de flesta småsparare aldrig gör.

Tips! Läs vår djupgående guide om investeringssparkonto (ISK).

KAPITEL 3

Vad är AF?

AF är förkortningen till “Aktie- och fondkonto” och kallas även för “aktiedepå”, “aktie- och fonddepå” eller “AF-konto”. Det är det äldsta typen av konto som nästan alla svenskar använde sig av innan ISK-konto kom till.

3.1

Hur stor är skatten på ett AF-konto?

På ett AF-konto betalar du 30 % vinstskatt på utdelningar och när du säljer värdepapper med vinst. Det betyder att du får behålla 70 % avkastningen. Bilden nedan illustrerar hur stor del av kakan som går till dig, respektive staten.

När du investerar i aktier via ett AF-konto måste du deklarera dina affärer manuellt in till Skatteverket. AF är det mest traditionella kontot och var ända fram till 2012 det mest populära bland svenska småsparare, tills det att allt fler började gå över till ett ISK-konto.

(Bildkälla: InvestoRunner)

3.2

Fördelar och nackdelar

1. Fördelar med AF

- Går att använda som bosatt utomlands – Till skillnad från ett ISK-konto, vilket du inte har möjlighet att kunna använda som bosatt utomlands, kan du handla aktier och fonder via ett AF även om du flyttat till ett land utanför Sverige.

- Behöver inte betala skatt förrän du gjort vinst – Du behöver endast betala 30 % vinstskatt på eventuell utdelning och vinst. Skulle du gå med förlust behöver du inte betala någon skatt, vilket du behöver göra på ett ISK-konto i form av en årlig schablonskatt.

- Möjlighet till kvittering – Den största fördelen med att ha dina pengar placerade via ett AF-konto är att du kan kvitta vinster mot förluster. Det betyder att om du exempelvis gjort en vinst på 15 000 kr, samt en förlust på 10 000 kr, behöver du endast skatta 30 % på 5 000 kr (15 000 – 10 000)

- Även för juridiska personer – Till skillnad från ett ISK-konto, vilket endast kan öppnas av privatpersoner, kan även företag öppna ett AF-konto.

2. Nackdelar med AF

- Vinstskatten är 30 % – Den största nackdelen med ett AF-konto är att du måste betala 30 % vinstskatt på vinster i form av utdelningar eller om du säljer med vinst. Historiskt har det visat sig mer förmånligt rent skattemässigt att spara på ett ISK-konto.

- Du måste själv deklarera – Till skillnad från ett ISK konto, där du slipper att deklarera, måste du på ett AF-konto deklarera manuellt alla aktieaffärer du gjort under föregående år. Det tar både tid och energi. Det finns hur som helst förenklade tjänster som räknar ut detta åt dig.

- Fondskatt – Om du har ett fondsparande på ett AF-konto måste du betala en så kallad fondskatt. Det är en typ av schablonskatt vilken uppgår till 0.12 % av fondandelarnas värde och som betalas en gång per år. Svaret till frågan, om du bör välja ISK eller fondkonto för ett fondsparande, är att ISK-konto är bättre.

KAPITEL 4

Öppna konto på 5 minuter

Avanza är Sveriges största nätmäklare. Hos Avanza kan du öppna dig antingen ett ISK eller AF, alternativt ett KF-konto (Kapitalförsäkring). Det är en populär bank med ett stort utbud av finansiella produkter.

Nedan hjälper vi dig att öppna ett Avanza ISK eller AF konto och hur du börjar handla aktier och fonder helt gratis på 3 minuter!

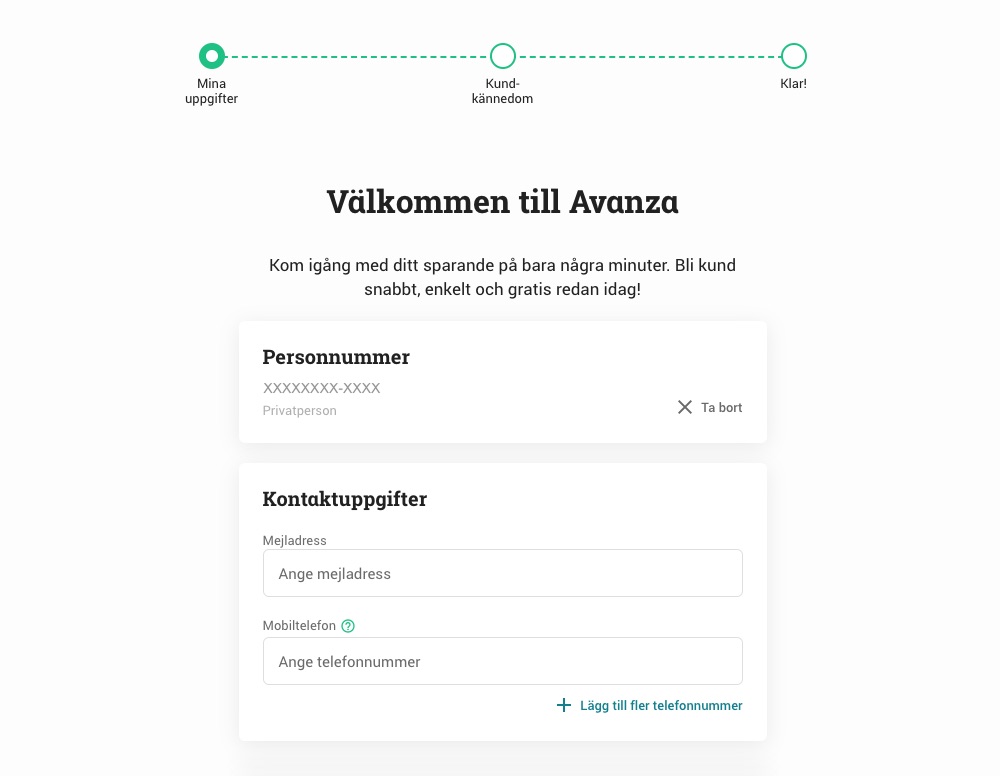

1. Öppna ISK eller AF

Första steget innan du väljer antingen ISK eller AF är att besöka Avanzas hemsida och registrera dig. Det tar endast 3 minuter med BankID. Följ den här länken och registera dig!

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt aktie och fondkonto eller ISK med hjälp av BankID eller användarnamn och lösenord.

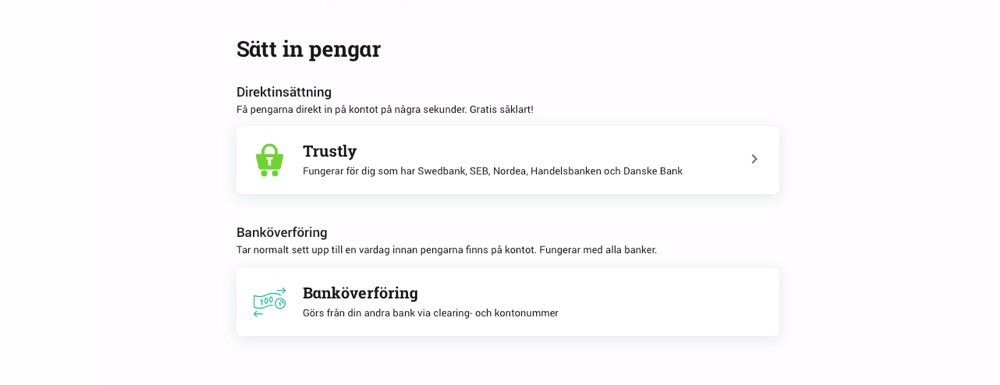

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med via ditt ISK eller AF. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

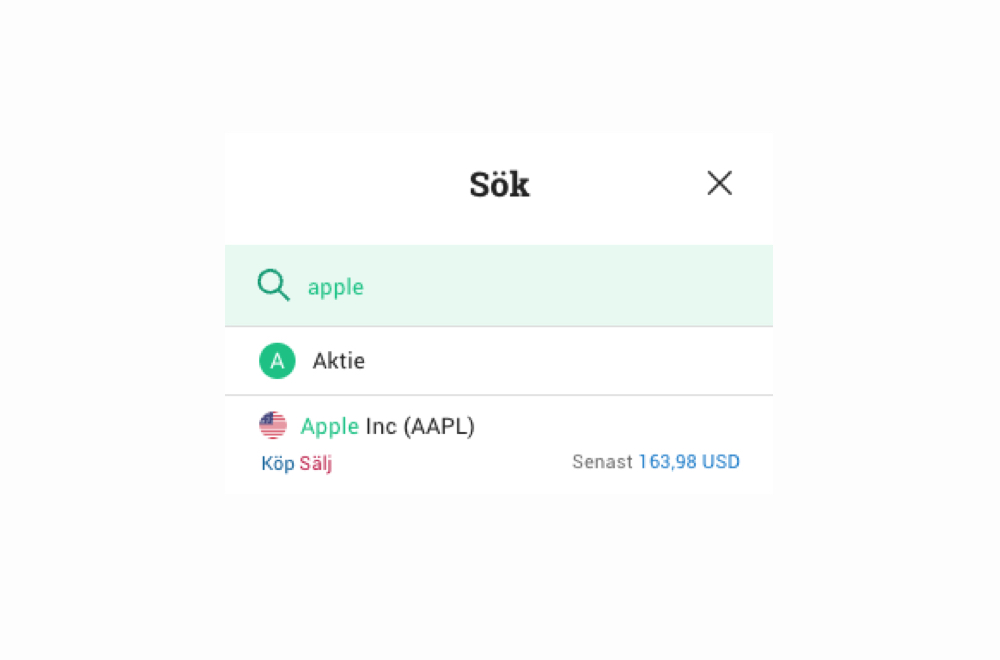

4. Sök och välj produkt

Har du pengar på ditt ISK eller AF konto? Då klickar vi på sökknappen, söker och väljer en produkt. I detta exempel väljer vi att söka efter Apple (AAPL).

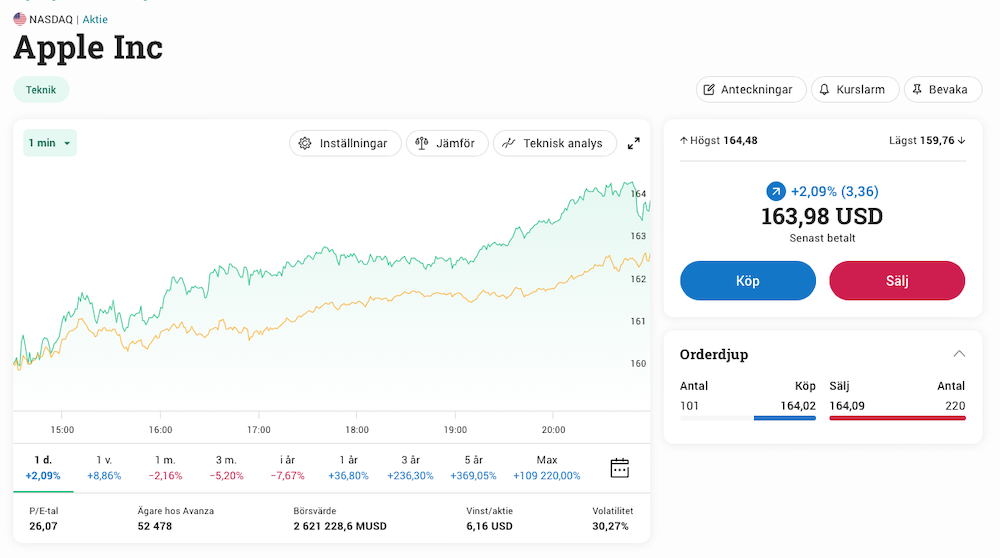

5. Investera pengar

På produktsidan kan du investera pengar genom att klicka på ”Köp” och följa stegen!

Bra jobbat!

KAPITEL 5

Beskattning och kvittning

Räntan går upp – Vad skulle hända med ISK-skatten:

Hur fungerar skatt och kvittning för ISK, respektive AF?

Även om det är tråkigt är det av stor vikt att förstå sig på skatte- och kvittningsregler. Det är dessa regler som avgör den största skillnaden mellan ISK och AF. Nedan kan du läsa om vad som gäller för både ISK och AF.

5.1

Beskattning

Nedan kan du läsa om hur beskattning går till för båda kontotyperna.

1. AF

Att beräkna skatten på ett AF-konto är betydligt enklare än för ett ISK-konto. Skatten är alltid 30 % på all vinst i form av utdelningar och försäljning med vinst. Vi behöver endast ta hänsyn till två saker – skillnaden mellan köp- och säljpris.

Exempel: Föreställ dig att du köpt aktier för totalt 10 000 kr. Under året stiger din position till att bli värd 20 000 kr. Du säljer aktierna med en vinst på totalt 10 000 kr och du måste betala 30 % i vinstskatt. Du beskattas alltså med 3 000 kr (10 000 x 0.30) och får behålla 7 000 kr. Dina aktieaffärer måste du rapportera in till Skatteverket i en K4-blankett.

2. ISK

Att beräkna skatten på ett ISK-konto är krångligare än för ett AF-konto. Här måste man ta hänsyn till tre saker.

- Statslåneräntan

- Portföljens värdeökning

- Kapitalunderlaget

Formeln för kapitalunderlaget beräknas enligt följande.

Värdet på ditt ISK för kvartal 1

+ Värdet på ditt ISK för kvartal 2

+ Värdet på ditt ISK för kvartal 3

+ Värdet på ditt ISK för kvartal 4

+ alla de belopp som suttits in under året

/ 4

= kapitalunderlag för ISK

För att visa hur skatten på ett ISK går till i detalj ska vi gå igenom ett exempel.

Beskattning ISK:

Kvartal 1: Värdet på ditt ISK = 5 000 kr

Kvartal 2: Värdet på ditt ISK = 5 000 kr

Kvartal 3: Värdet på ditt ISK = 10 000 kr

Kvartal 4: Värdet på ditt ISK = 15 000 kr

Du gjorde totalt insättningar om 5 000 kr under året. Kapitalunderlaget blir därmed 10 000 kr ((5 000 + 5 000 + 10 000 + 15 000 + 5 000) / 4). Statslåneräntan uppgick år 2024 till 1.96 %. Statslåneräntan, plus en procentenhet, är lika med 2.96 % (1.96 + 1) vilket är lika med schablonintäkten.

För att räkna ut schablonskatten tar vi kapitalunderlaget, multiplicerat med 2.96 %, vilket ger oss 296 kr (10 000 x 0.0296). Detta kommer förtryckt i vår deklaration och den slutgiltiga skatten blir 88.80 kr (296 x 0.30). Uttryckt i procent blev schablonskatten 0.89 % (2.96 x 0.30).

5.2

Kvittning

Nedan kan du läsa om hur kvittering går till för båda kontotyperna.

1. AF

Ev av de största fördelarna med att ha investeringar på ett AF-konto är att du kan kvitta vinster mot förluster. För att visa hur det går till ska vi gå igenom ett exempel.

Exempel: Fredrik har under året som gått gjort en aktievinst på 30 000 kr. Om han inte hade haft någon förlust att kvitta mot skulle han fått betala 9 000 kr i skatt (30 000 x 0.30). Men i det här fallet har Fredrik även gjort en förlust på 15 000 kr, vilket han kan dra av. Det betyder att Fredrik endast behöver betala 4 500 kr i skatt ((30 000 – 15 000) x 0.30). Det vill säga 50 % mindre än vad han annars skulle behövt betala.

2. ISK

Det går inte att använda kvittning inom ISK. Det beror på att det är en sparform som schablonbeskattas, varpå du inte kan dra av aktievinster mot aktieförluster eller fondvinster mot fondförluster inom själva kontot. Det är däremot möjligt att använda kapitalunderlaget, vilket tas upp som en schablonintäkt i deklarationen, till att kunna kvitta mot förluster på annat håll än på ditt ISK-konto.

Exempelvis kan du kvitta schablonintäkten mot andra förluster och utgifter under inkomstslaget kapital. Hit hör exempelvis ränteutgifter på ett bostadslån, eller om man sålt en bostadsrätt med förlust. Denna process sköts automatiskt i din deklaration.

OBS: Effekten av att kvitta schablonintäkten mot andra förluster och utgifter under inkomstslaget kapital är begränsad till en specifik grupp. Det har ingen större effekt för den genomsnittlige småspararen. Om du är högavlönad, äger en större värdepappersportfölj, har massa fastigheter och stora bostadslån är effekten mer markant.c

KAPITEL 6

AF vs ISK - Vad ska du välja?

ISK vs AF:

Den stora frågan som de flesta ställer sig är vilket konto man bör välja – ISK eller AF? För att kunna besvara frågan och välja antingen ISK eller AF bör du ta ställning till följande punkter.

- Förväntad avkastning och beskattning

- Deklaration

- Överföringsregler

6.1

Förväntad avkastning och beskattning

Som regler är det mer förmånligt att placera kapital på ett ISK-konto när dina värdepappers värdeökning överstiger statslåneräntan, plus en procentenhet. Tvärtom är aktie- och fondkonto mer lönsamt om du har en mycket låg avkastning eller att den är negativ.

För att visa varför ska vi gå igenom två exempel.

Exempel 1:

Föreställ dig att du har ett startkapital på 100 000 kr. Den förväntade avkastningen är 7 %. Statslåneräntan uppgick år 2024 till 1.96 %. Statslåneräntan, plus en procentenhet, är lika med 2.96 % (1.96 + 1).

• AF – På ett traditionellt AF-konto skattar du 2 100 kr (7 000 x 0.30).

• ISK – På ett ISK-konto blir skatten istället 950 kr (107 000 x (30 % x 2.96 %)).

Exempel 2:

Föreställ dig nu istället att den förväntade avkastningen endast är 1 %. Allt annat lika som i exempel, som i Exempel 1, blir skatten följande för respektive konto.

• AF – På ett traditionellt AF-konto skattar du 300 kr (1 000 x 0.30).

• ISK – På ett ISK-konto blir skatten istället 897 kr (101 000 x (30 % x 2.96 %)).

En bra tumregel är att om du förväntar dig göra mer än 2 % avkastning per år så bör du ha ett ISK istället. Förväntar du dig istället att göra mindre än så bör du istället ha ett AF-konto. Faktum är att om du förväntar dig en negativ avkastning är det inte ens värt att ha aktier.

OBS: Ska man välja ett fondkonto eller ISK för ett fondsparande i räntefonder? Om du tänkt investera i räntefonder, med förväntad låg avkastning, bör du öppna dig ett AF-konto. Anledningen till varför är då ISK-skatten äter upp en större del av den årliga avkastningen från dessa typer av fonder.

6.2

Deklaration

Tycker du att det känns krångligt att deklarera dina aktie- och fondaffärer? Då kanske du bör fundera över att öppna dig ett ISK-konto. Att deklarera sin handel tar både tid och energi samt att det kräver att du antecknar alla dina affärer noggrant. Du kan också hitta historik på dina dina affärer hos din mäklare.

Genom att handla aktier, fonder och andra typer av finansiella värdepapper via ett ISK-konto slipper du allt krångel med deklarationen. Det sköter sig istället av sig självt och du kan lägga ned tiden på annat.

6.3

Överföringsregler

Har du funderingar på att byta konto och överföra dina värdepapper från ett konto till ett annat? Då bör du känna till vilka överföringsregler som gäller.

- ISK till ISK – Om du har två ISK-konton är det möjligt att överföra mellan dem, helt skattefritt, även om de tillhör samma eller olika banker.

- AF till ISK – Om du tänkt överföra dina värdepapper från ett AF-konto till ett ISK-konto kommer du tvingas att betala 30 % i skatt vid överföring för eventuell vinst. Rent skattemässigt räknas en flytt från aktie -och fondkonto som en försäljning.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

ISK är förmånligare rent skattemässigt när avkastningen på dina värdepapper överstiger statslåneräntan, plus en procentenhet. Tvärtom är aktie- och fondkonto mer lönsamt om du har en mycket låg avkastning eller att den är negativ.

ISK (Investeringssparkonto) är en sparform där du kan spara i exempelvis aktier och fonder till en årlig schablonskatt. Schablonskatten betalas en gång per år och påverkas framförallt av hur hög statslåneräntan är.

AF (Aktie- och fondkonto/depå) är ett konto i vilket du kan spara i exempelvis aktier och fonder utan att betala en årlig schablonskatt. Istället betalar du 30 % vinstskatt på både utdelningar och försäljning med vinst.

Hos Avanza väljer de allra flesta att öppna sig ett ISK-konto. ISK är bäst för långsiktigt sparande eftersom det har låg skatt och ingen deklaration. AF passar bättre för aktiv handel eller om du vill kunna kvitta förluster mot vinster. För de flesta småsparare är ISK det mest fördelaktiga kontot hos Avanza.

ISK är inte någon försäkring, såsom en kapitalförsäkring. Det betyder att kontot ägs direkt av kontoägare, det vill säga dig. Om kontoägaren skulle dö gäller därmed arvsrätten. Det betyder att det i första hand är bröstarvingar som ärver kontot.

Att välja antingen AF eller ISK beror på. ISK passar bäst för långsiktigt sparande med låg skatt och enkel deklaration. AF är bättre om du vill kunna kvitta förluster eller investera i utländska utdelningsaktier. ISK beskattas årligen med schablon medan AF beskattas vid vinst. För de allra flesta är ISK-konto det mest fördelaktiga alternativet.

Den största skillnaden mellan ISK och AF är hur skatten fungerar:

- ISK beskattas med en årlig schablonskatt på hela kontovärdet (ca 1 %), oavsett om du gör vinst eller inte.

- AF beskattas med 30 % på varje vinst och utdelning, och du deklarerar själv varje affär.

ISK passar bäst för långsiktigt sparande för de flesta sparare. Det beror på att:

- Skatten är låg och förutsägbar (schablonskatt oavsett vinst eller förlust).

- Utdelningar och vinster beskattas inte separat, vilket maximerar återinvesterad tillväxt.

- Ingen deklaration krävs, vilket gör sparandet enklare och mer automatiskt.

FORUM

Delta i diskussionen