DEN ULTIMATA GUIDEN

VAD ÄR EN TERMIN?

En termin är kortfattat ett avtal mellan två individer om en framtida affär. Avtalet innebär att en tillgång ska kunna köpas eller säljas i framtiden till ett förutbestämt pris. Detta är den ultimata guiden på 3,000+ ord, 4 st videor, med en uppskattad lästid på 15 minuter. Vi hjälper dig också handla terminer på 5 minuter med instruktioner för terminsmarknaden (på engelska future market). Nedan kan du följa och jämföra terminer på börsen idag. Bland annat hittar du sp500 futures, nasdaq futures, dax termin och terminer på stockholmsbörsen.

Terminer börsen:

KAPITEL 1

Vad är en termin?

KAPITEL 2

Så fungerar terminer

KAPITEL 3

Handla terminer på 5 minuter

KAPITEL 4

Motpartsrisk och säkerhetskrav

KAPITEL 5

När används terminer?

KAPITEL 6

Risker med terminer

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

FORUM

Delta i diskussionen

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Vad är en termin?

Vad är en termin? Hur fungerar terminer? En snabb guide:

Vad är en termin?

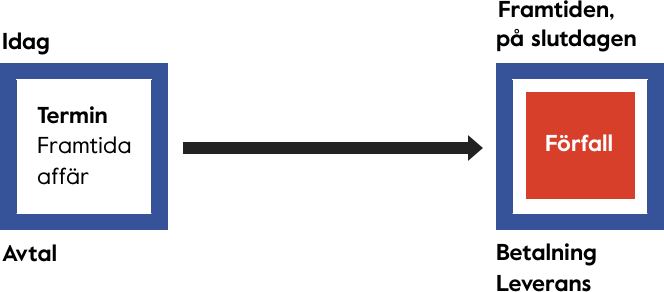

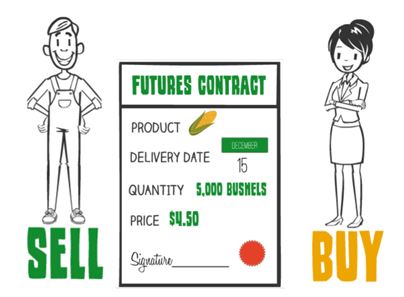

En termin är ett derivatinstrument som består av ett avtal mellan två parter om en framtida affär. Avtalet innebär att parterna kommer överens om att en tillgång ska kunna köpas eller säljas i framtiden till ett förutbestämt pris.

Ett terminsavtal är bindande för de parter som ingår en affär. När terminsaffären genomförs bestämmer man både pris och slutdatum (lösendagen) för när affären ska avslutas. Betalningen sker inte förrän vid det avtalade slutdatumet. Man skjuter helt enkelt upp både leverans och betalning.

(Bildkälla: Nordnet)

Terminer kan handlas inom olika marknader hos helt vanlig mäklare som Avanza och IG Markets. De mest handlade marknaderna med terminskontrakt är råvaru-, akite-, index- och valutamarknaden. Speciellt vanligt är det med terminskontrakt inom råvarumarknaden och är brett använt bland företag.

Bolag använder sig oftast av terminer för att skydda sig mot plötsliga prisuppgångar eller -nedgångar i en specifik råvara, såsom olja och vete. På så vis kan de enklare planera sin verksamhet samtidigt som deras resultat inte riskerar att drabbas negativt av stora prissvängningar i råvaran.

1.1

Vilka parter ingår i ett terminskontrakt?

I ett terminskontrakt finns det alltid en köpare och en säljare. Ingen av parterna har några rättigheter i ett terminskontrakt. Istället har de båda skyldigheten att genomföra affären oavsett vad som än händer i framtiden.

Nedan kan du läsa om deras respektive skyldigheter.

- Köparen – Som köpare i ett terminskontrakt är du skyldig att köpa en tillgång i framtiden till ett överenskommet pris.

- Säljaren – Som säljare i ett terminskontrakt är du skyldig att sälja en tillgång i framtiden till ett överenskommet pris.

(Bildkälla: InvestoRunner)

1.2

Vilka positioner kan man ta i ett terminskontrakt?

Det finns endast två positioner när du handlar med terminer. Antingen tror du på att en underliggande tillgång kommer att öka i pris, eller minska.

Nedan kan du läsa om när du bör ta respektive position.

- Köpa ett terminskontrakt – Om du exempelvis tror att priset på en aktie kommer stiga bör du köpa ett terminskontrakt.

- Sälja ett terminskontrakt – Om du istället tror att priset på en aktie kommer att sjunka ska du sälja ett terminskontrakt.

Skillnaden som uppstår mellan det överenskomna priset och vad den underliggande tillgången är värd vid slutdag är vad som blir den eventuella vinsten eller förlusten.

Nedan kan du läsa ett exempel som tydliggör för hur det går till.

Exempel: Bertil vill köpa en aktie för 100 kr i Bolag A. Han känner sig mycket säker på att aktien kommer att stiga efter nästa kvartalsrapport. Bertil har dock inte tillräckligt med pengar för att köpa aktien. Bertil beslutar sig för att köpa aktien på termin från Emma till 100 kr, utan att behöva betala för dem direkt.

Det visar sig att Bertil har rätt angående bolagets kvartalsrapport. Aktien stiger med 10 % till att bli värd 110 kr. Bertil betalar 100 kr för aktien som avtalades i terminskontraktet. Hans vinst är 10 kr, eller 10 %. Emma hade potentiellt kunna sälja sin aktie till marknaden för 110 kr. Eftersom hon ingick ett avtal med Bertil är hon tvungen att sälja sin aktie för 100 kr och har därmed gjort en “förlust” på 10 kr.

1.3

Hur benämns terminer?

Terminer har olika lösenmånader. För att veta vilken lösenmånad som gäller för varje termin måste man förstå hur terminer benämns. Lösenmånaden framkommer av en termins namn.

- OMX-terminer – För OMX-terminer betecknas månaderna, januari till december, med bokstäverna A till L.

- Aktieterminer – För aktieterminer betecknas månaderna, januari till december, med bokstäverna M till X.

För en aktietermin med Ericsson (ERIC) som underliggande tillgång, med lösen i augusti 2005, används namnet ERICB5T. Nummer 5 representerar “år 2005” och T står för “Augusti”. För en OMX-termin med lösen i augusti 2004 används namnet OMX4H. Nummer 4 representerar “år 2004” och H står för “Augusti”.

Nedan ser du en lista över hur OMX- och aktieterminer benämns.

Namn på terminer:

| Månad | OMX-terminer | Aktieterminer |

|---|---|---|

| Januari | A | M |

| Februari | B | N |

| Mars | C | O |

| April | D | P |

| Maj | E | Q |

| Juni | F | R |

| Juli | G | S |

| Augusti | H | T |

| September | I | U |

| Oktober | J | V |

| November | K | W |

| December | L | X |

KAPITEL 2

Så fungerar terminer

Nasdaq går igenom grunderna i indexterminen OMXS30:

Innan du börjar med terminshandel måste du känna till att det finns olika terminer att köpa och sälja. Nedan går vi igenom de två mest vanliga alternativen.

2.1

Olika terminskontrakt

Det finns två huvudsakliga typer av terminskontrakt, ett Future avtal och ett Forward avtal.

Vad som skiljer dem åt är hur avräkningen sker. Avräkning syftar till vinsten och förlusten som innehavaren och utställaren gör under terminskontraktets löptid.

- Future – Daglig avräkning av mellanskillnaden baserat på gårdagens kurs.

- Forward – Betalning sker endast på slutdagen.

Nedan kan du läsa i detalj om hur skillnaderna i avräkning går till mellan terminskontrakten.

1. Future

Terminskontraktet innebär en daglig avräkning av mellanskillnaden baserat på gårdagens kurs. Om det underliggande värdepappret stiger i värde så kommer du att få avkastningen direkt insatt på ditt konto. Om det istället sjunker kommer motsvarade negativ avkastning att debiteras direkt från ditt konto.

Future kallas även för standardiserade terminer. Det betyder att alla villkor i avtalet redan är bestämda, såsom leveransdatum och antalet underliggande tillgångar som ingår i kontraktet. Indexterminer är vanligen klassat som Future. Stockholmsbörsen erbjuder även standardiserade terminer för de mest omsatta aktierna i OMX-index.

OBS: Indexterminer som handlas på Nasdaq Nordic är futures. Det mest omsatta terminskontraktet på Stockholmsbörsen är OMX-terminen. Det är ett derivat som följer prisutvecklingen för OMXS30-index i realtid. OMXS30-index representerar de 30 mest omsatta bolagen på Stockholmsbörsen.

2. Forward

En forwardtermin innebär att betalning och leverans sker på den överenskomna slutdagen som framgår av avtalet. Då får man antingen betalt eller betala för mellanskillnaden i marknadspriset och det överenskomna priset i terminskontraktet.

Till skillnad från Futures, vilka är standardiserade för att det ska kunna handlas på en andrahandsmarknad, kan Forwards skräddarsys utifrån specifika villkor mellan de två parterna. Det medför svårigheter för dem att kunna handlas på börsen. Aktieterminer är vanligen klassat som Forward.

Terminsmarknader

Nedan kan du läsa om tre olika terminsmarknader.

- Nasdaq terminer – I Sverige är det Nasdaq som har hand om handel med terminer på Stockholmsbörsen. Här kan du handla med både Future- och Forwardkontrakt.

- DAX terminer – Terminer på DAX köps och säljs på Eurex-börsen. Här kan du handla med både Future- och Forwardkontrakt.

- USA terminer – Den amerikanska terminsmarknaden regleras av CFTC (Commodity Futures Trading Commission). Här kan du handla med både Future- och Forwardkontrakt.

2.2

Hur handlas terminer?

Nedan kan du läsa om allt som har att gör med handel av terminer.

Hur öppnar man en position?

När man öppna en position måste du föst och främst öppna dig ett konto hos en aktiemäklare och erbjuder derivatahandel med teminer. Därefter kan du börja handla med terminer.

Börshandlade terminer innehåller nästan alltid flera underliggande tillgångar per kontrakt. Vanligtvis består det av 100 st underliggande. Det minsta antalet terminskontrakt som du kan köpa eller sälja är 1 st.

Exempel: Du vill handla 10 terminskontrakt i Ericsson (ERIC). Ett kontrakt motsvarar 100 st aktier. Det betyder att terminskontraktet omfattar 1 000 st Ericsson-aktier (1 x 10 x 100).

Hur går man ur en position?

Det finns två sätt att ta sig ur en position. Antingen säljer/köper du tillbaka lika många kontrakt, alternativt hålla kontraktet fram till slutdagen.

Nedan kan du läsa om båda positionerna i detalj (i kapitel fem går vi igenom hur du tar en position i terminer).

- Sälja/köpa tillbaka lika många kontrakt – Det första sättet att ta dig ur en position är genom att sälja/köpa tillbaka lika många kontrakt som du köpte/sålde från början. Om du alltså köpt en termin, bestående av 100 underliggande tillgångar, så säljer du helt enkelt 100 terminskontraktet på andrahandsmarknaden för att ta bort din exponering. Har du istället sålt en termin kommer det att framgå på ditt konto “-1 st terminer”. För att ta bort din exponering måste du endast köpa tillbaka 1 st kontrakt, det vill säga 100 underliggande tillgångar.

- Äga kontraktet fram tills slutdagen – Det andra sättet att ta dig ur en position är att äga terminskontraktet ända fram tills slutdagen. På slutdagen kommer kontraktet att gå till lösen, varpå den underliggande tillgången kommer att betalas för eller levereras till mottagare.

KAPITEL 3

Handla terminer på 5 minuter

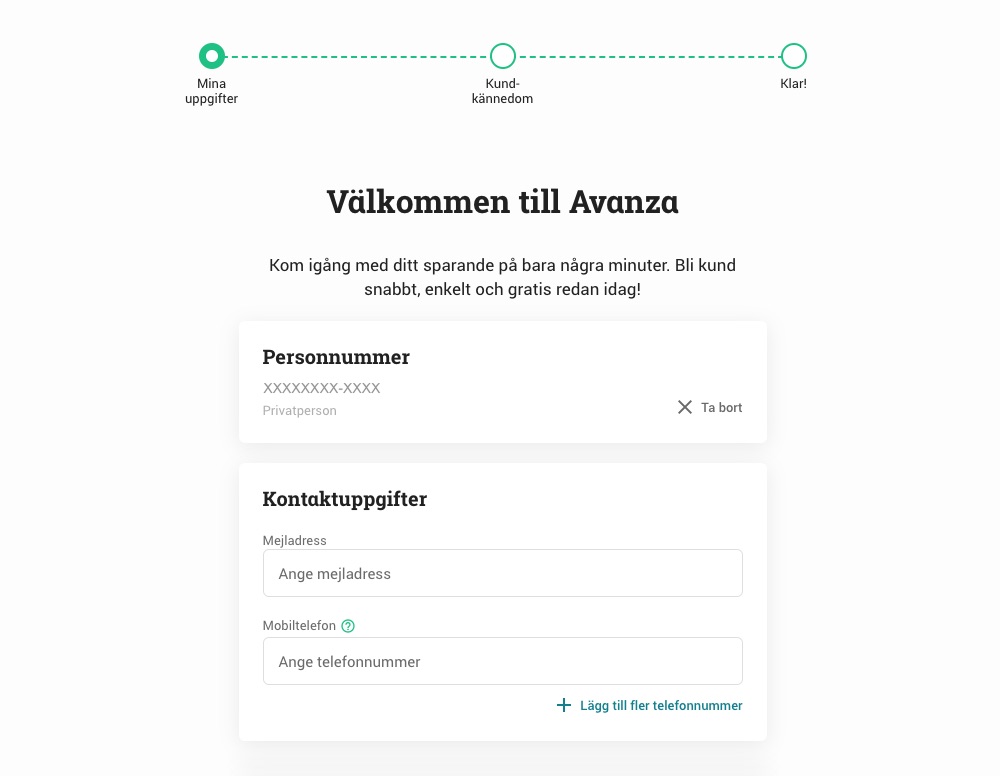

För at ges möjlighet till terminshandel måste du först öppna ett handelskonto hos en aktiemäklare. En av de populäraste på vår webbplats är Avanza med över 1,86 miljoner kunder i Sverige. De erbjuder en mängd aktier, index och råvaror i vilka du kan handla med terminer.

Nedan kan du läsa om hur du kan börja handla terminer hos Avanza. Det tar endast 5 minuter att skapa sig ett konto. Kom igång med terminshandel idag börja köpa/sälja terminer hos Avanza genom 7 enkla steg.

1. Öppna Konto

Första steget är att besöka Avanzas hemsida och registrera dig. Det tar bara 3 minuter med BankID. Följ den här länken och registrera dig.

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt ISK konto med hjälp av BankID eller användarnamn och lösenord.

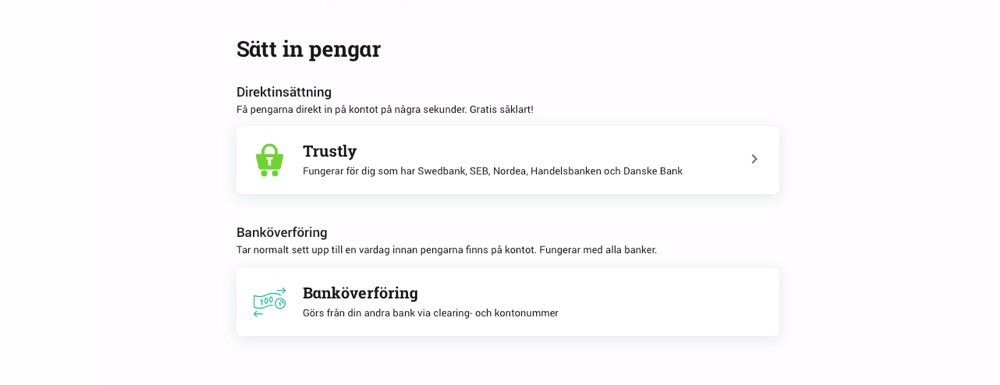

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

4. Skicka in derivatahandelavtal

Du kan handla med terminer både på ett AF (Aktie- och fondkonto) och ett ISK (Investeringssparkonto). För att kunna börja handla med terminer måste du både signera och skicka in ett derivatavtal och kreditavtal. Det innebär att du kopplar ditt konto mot Nasdaqs options- och terminsmarknad.

Du behöver också godkänd kredit på ditt konto för att börja handla med terminer. Om du vill handla med terminer på ditt ISK behöver du godkänd kredit både på ditt AF och ISK. Oroa dig inte, detta är standard och behöver göras hos alla mäklare enligt lag.

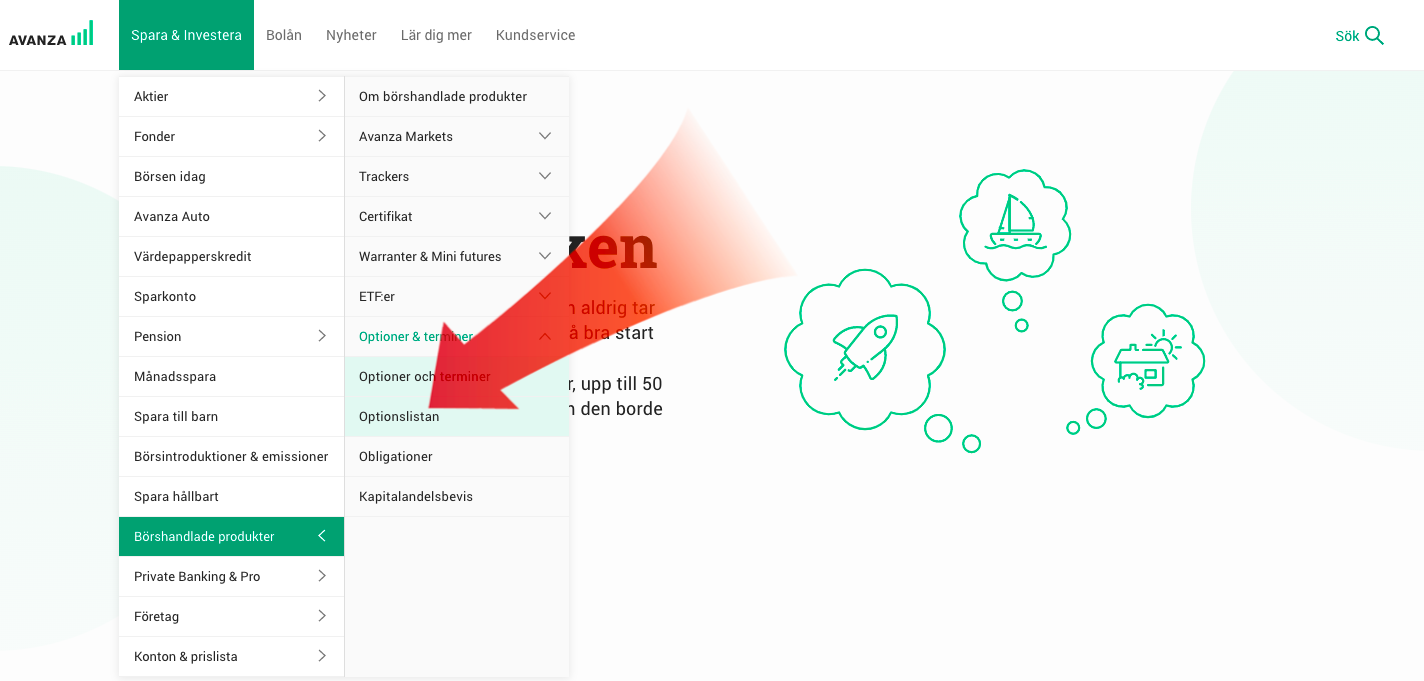

5. Gå till options- och terminslistan

Har du signerat och fått godkänd kredit på ditt konto? Då går du till menyfältet och klickar på “Spara & Investera” → “Börshandlade produkter” → “Optioner & terminer” → “Optionslistan”.

6. Sök och välj termin

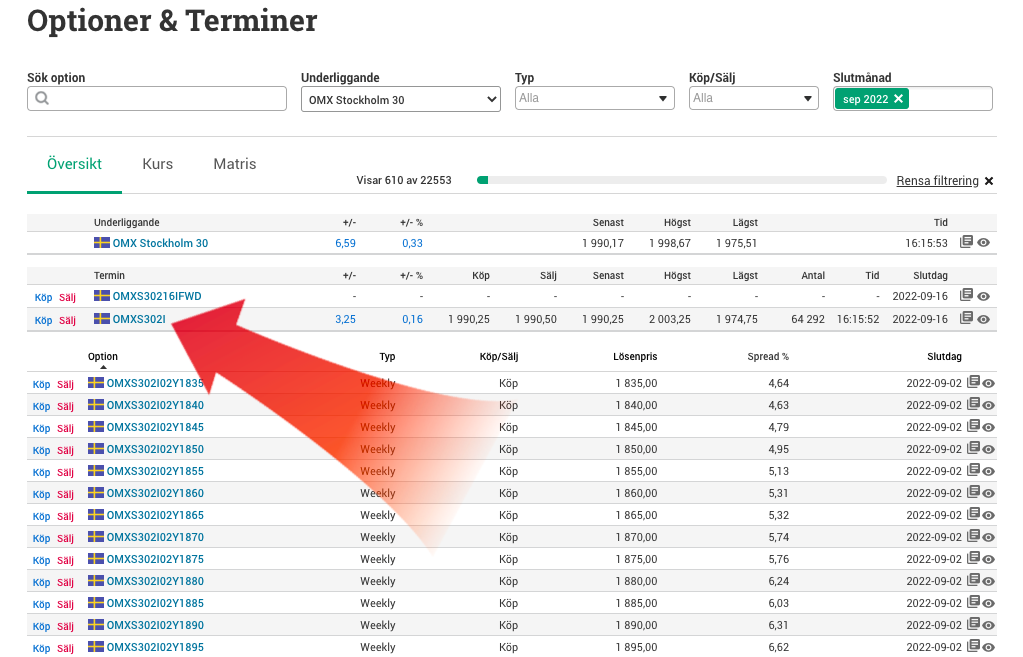

Du kan antingen söka direkt efter valfri termin, alternativt filtrera genom att “underliggande” och “slutmånad”.

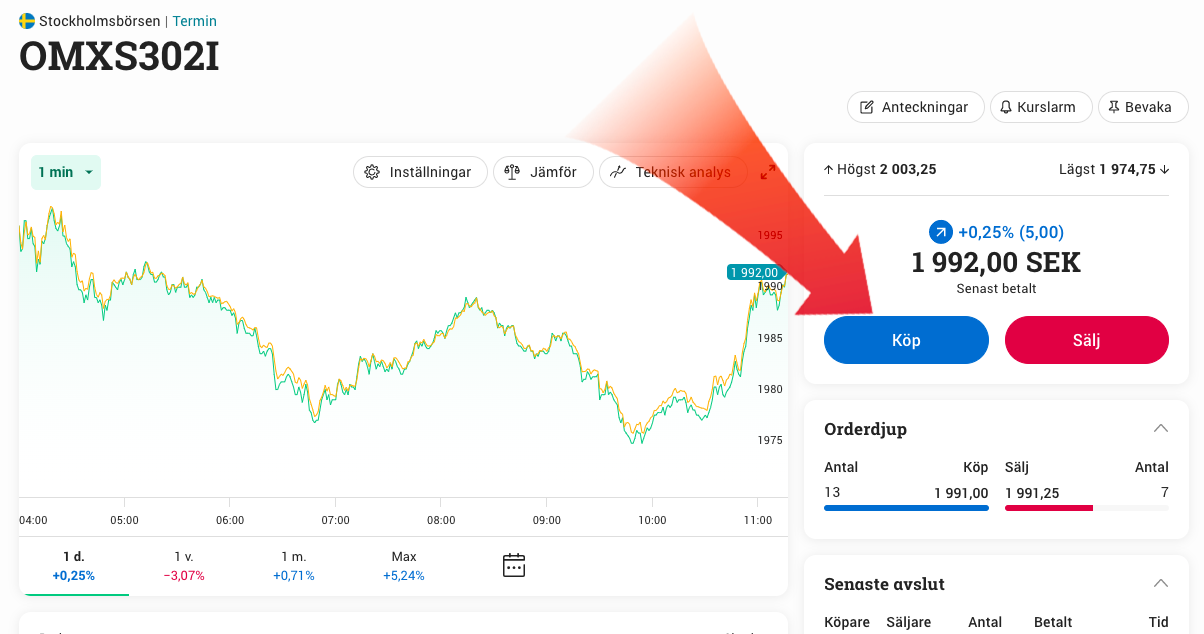

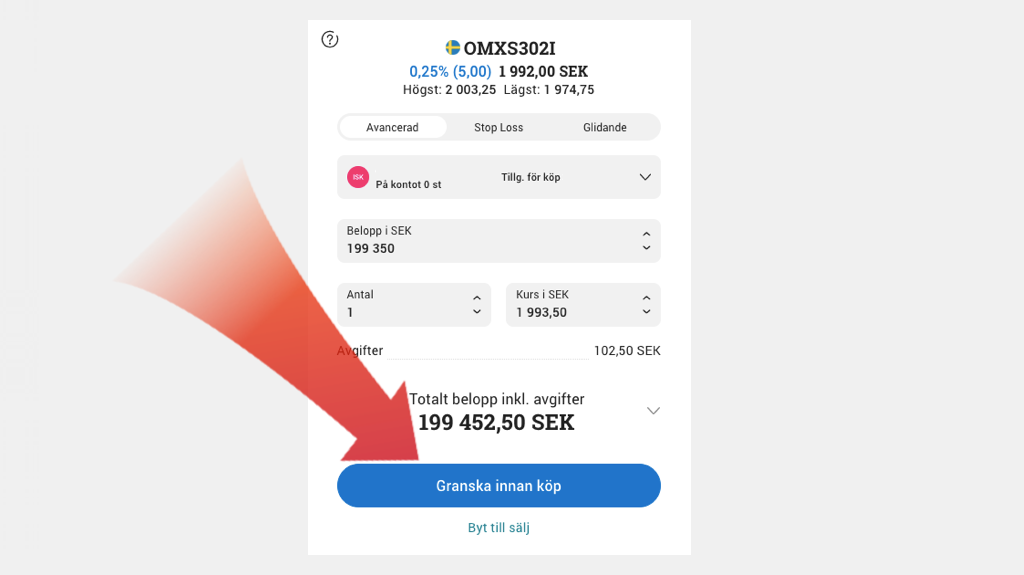

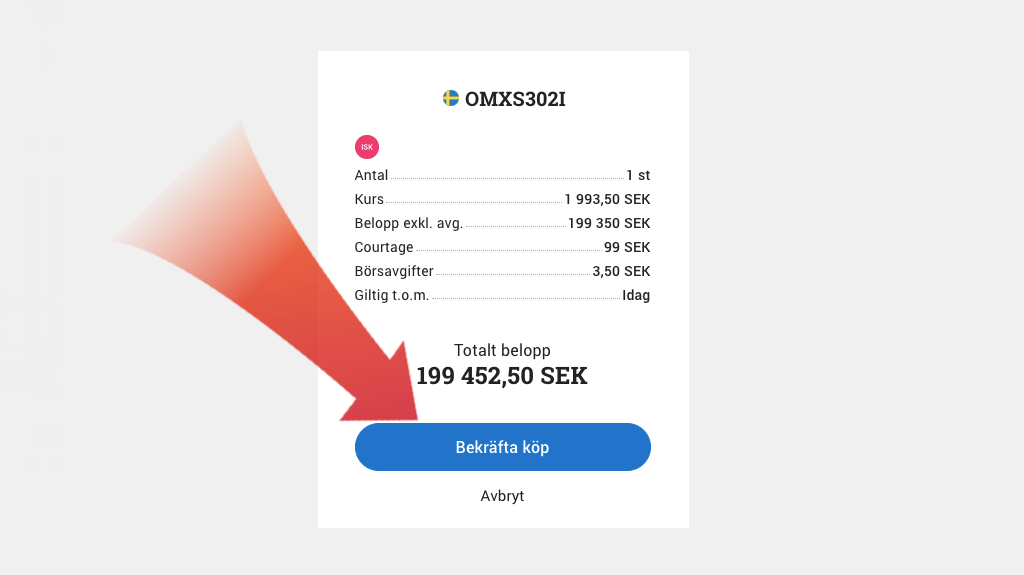

I detta exempel väljer vi att köpa en termin med OMXS30 som underliggande med slutmånaden i september. Namnet på köpterminen är “OMXS302I”. Klicka på “Köp” →

7. Handla termin

Välj antalet terminer du vill köpa. Precis som för en vanlig köporder klickar du sedan på “Granska innan köp” och därefter “Bekräfta köp” för att handla den valda terminen →

Bra jobbat!

KAPITEL 4

Motpartsrisk och säkerhetskrav

Handel med terminer – Praktiska tips:

Hur kan man lita på att motparten i ett terminskontrakt fullföljer sina åtaganden?

För att förstå hur det går till måste man läsa och förstå sig på två begrepp, motpartsrisk och säkerhetskrav. Nedan kan du läsa om vad de är och hur de fungerar.

4.1

Motpartsrisk

Motpartsrisk syftar till risken att motparten i ett terminskontrakt inte fullföljer sina åtaganden. För att skydda investerares intressen finns det alltid en mellanhand, eller clearingsmotpart, som ser till att affären fullföljs och går till på rätt sätt.

Mellanhanden representeras av börsen, exempelvis Nasdaq. Börsen ställer krav på de inblandade parterna i ett terminskontrakt genom att införa ett säkerhetskrav (läs om säkerhetskrav nedan). Det betyder att du kan känna dig trygg i att handel med terminer.

(Bildkälla: InvestoRunner)

Rent teoretiskt behöver du inte veta med vem du ingår ett terminskontrakt när du handlar med terminer. Dessutom kan det variera vem motparten är över tiden eftersom terminsavtal oftast köps och säljs likt aktier på andrahandsmarknaden.

Det viktiga är att du känner till att börsen finns där för att skydda dina intressen och att du inte behöver oroa dig för att bli lurad av din motpart.

4.2

Säkerhetskrav

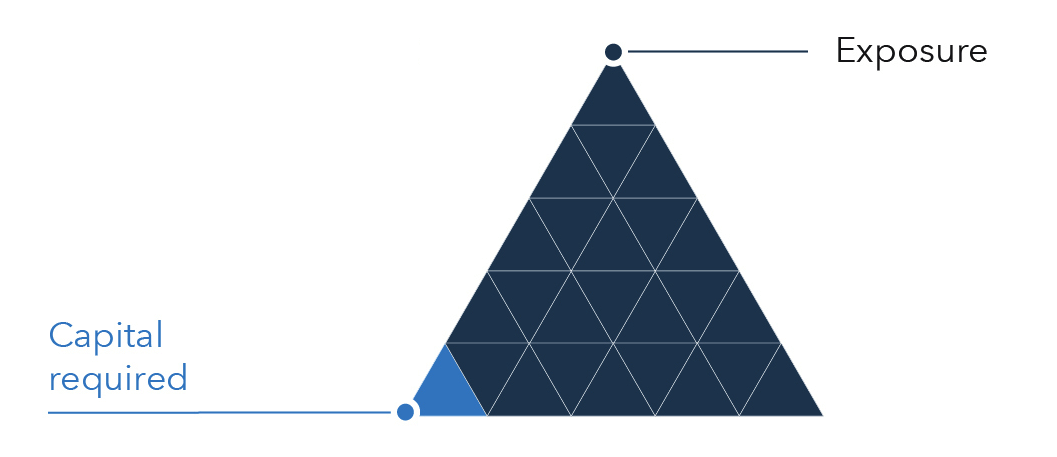

Säkerhetskravet är ett bevis som påvisar att de inblandade parterna klarar sina samlade åtaganden. Det återspeglas i respektive kunds depå när de handlar med terminer. Säkerhetskravet motsvarar en procentsats av vad din position representerar.

Procentsatsen kan variera och ligger vanligtvis i intervallet av 5 – 20 %. Om din totala position är värd 100 000 kr och säkerhetskravet ligger på 10 %, måste du låsa 10 000 kr för att kunna köpa/sälja en termin. Säkerhetskravet förändras i realtid och är vanligtvis ställt från börsen.

Det betyder att följande sker när den underliggande tillgången förändras i värde.

- När tillgången minskar i värde – Om den underliggande tillgången minskar i värde kommer pengar att dras från ditt säkerhetskrav. Samtidigt ökar säkerhetskravet varpå du måste fylla på med mer pengar på kontot för att kunna behålla positionen.

- När tillgången ökar i värde – Om den underliggande tillgången ökar i värde kommer säkerhetskravet att minska.

Det betyder att säkerhetskravet, och hur mycket pengar du har på ditt konto, styr över hur stora positioner du kan ta. För att inte risker att bli utstoppat (att din position stängs) är det viktigt att du har 2 – 3 gånger så mycket pengar på kontot som säkerhetskravet.

Man brukar oftast dela upp säkerhetskravet i två delar. Det första säkerhetskravet är för att öppna positionen. Den andra är för att hålla positionen öppen.

För att visa hur en affär med säkerhetskrav går till ska vi gå igenom ett exempel.

Exempel: Föreställ dig att du köper 10 terminskontrakt i Svenska handelsbanken A (SHB A). Ett kontrakt motsvarar 100 aktier. Aktiekursen står i 100 kr och säkerhetskravet uppgår till 10 %. Din totala marknadsposition motsvarar därmed 100 000 kr (10 x 100 x 100). Det betyder dock inte att du betalar 100 000 kr för att öppna positionen. Istället betalar du ett säkerhetskrav på 10 000 kr (100 000 x 0.10). Se bild nedan.

Om aktiekursen ökar från 100 kr till 110 kr kommer din marknadsposition att vara värd 110 000 kr och din vinst blir 10 000 kr. Det vill säga en avkastning på 100 %. Om aktiekursen hade sjunkit till 90 kr hade du istället gjort en förlust på 10 000 kr. Säkerhetskravet kommer fortfarande att vara densamma på 10 %. För att kunna behålla positionen måste du därför fylla på ditt konto med mer pengar.

(Bildkälla: InvestoRunner)

KAPITEL 5

När används terminer?

Futures market explained:

Anledningarna till varför man vill handla med terminer är många. Det finns dock framförallt tre särskilda anledningar till varför man gör det – kortsiktig trading, hedge och valutasäkring. Nedan kan du läsa om dem i detalj.

5.1

Kortsiktig trading

Den första handlar om att man vill använda terminer för kortsiktig trading.

Terminskontrakt är brett använt av daytraders som handlar med terminer för olika typer av råvaror, index och aktier. Terminer tillåter dem spekulera i de dagliga prisrörelserna. Samtidigt ger terminer dem hävstång då de får en stor exponering till en relativt sett liten insats.

Eftersom terminskontrakt nästan alltid har säkerhetskrav betyder det att terminer har en hävstångseffekt inbyggd i kontraktet. Du kan alltså köpa eller sälja för en mindre summa pengar, samtidigt som du exponerar ett större värde.

Låter det krångligt? Låt oss illustrerar med ett exempel.

Exempel: Föreställ dig att du vill köpa ett OMXS30 terminskontrakt. Indexet står i 1 000 punkter och handlas med 100 kontrakt per termin. Det betyder att ett terminskontrakt är värt 100 000 kr (1 x 100 x 1 000). Säkerhetskravet ligger på 10 %. Det betyder att du måste ha tillgängligt 10 000 kr på det konto du vill handla terminen på. Du kan alltså kontrollera ett större värde med ett mindre belopp.

(Bildkälla: InvestoRunner)

5.2

Valutasäkring

Den tredje anledningen till varför terminer används är när företag vill valutasäkra sig för att skydda sina intäkter och utgifter. Så fort du handlar i utländsk valuta utsätter du dig för en valutarisk. Det är framförallt vanligt för internationella bolag som handlar med utländska bolag.

Dessa kan genom terminskontrakt skydda sig från att en valuta rör sig åt motsatt riktning än önskat till dess att exempelvis en faktura måste betalas. Bolagen ser då till att köpa eller sälja valutaterminer på valutamarknaden. I terminskontraktet kommer man då överens med sin motpart vilken valutakurs som ska gälla vid framtida växling.

USD till SEK (2003 – 2025):

Bilden nedan är ett bevis på hur valutor kan svänga kraftigt i värde under korta tidsperioder. Grafen visar hur den amerikanska dollarn (USD) stigit i värde mot den svenska kronan (SEK) mellan 2003 och 2025. Dollarn steg då med närmre 38 % mot kronan.

(Bildkälla: Google)

5.3

Hedge

Terminer används framförallt av företag som vill säkra ett pris för en specifik råvara. Det är mycket vanligt att företag inom oljesektorn handlar med terminer för att säkerställa att inte de drabbas negativt av förändringar i oljepriset. Exempel på andra bolag som handlar med terminer är de som är verksamma inom jordbruk vilka vill säkerställa ett fast pris för råvaror såsom vete, kakao, havre och sojabönor.

Genom att handla med terminskontrakt kan företag skydda sig mot plötsliga prisförändringar, och därmed negativa effekter som kan drabba deras resultat. Terminer hjälper företag att på lång sikt kunna planera sin verksamhet bättre.

För att illustrera hur viktiga terminer är för bolag ges ett exempel nedan som tydliggör detta.

Exempel: Bolag ABC är beroende av att köpa vete för att driva sin verksamhet. Vete kostar för tillfället 2 kr per kg. Vetepriset påverkas av många olika faktorer och speciellt vädret. För att inte riskera några framtida förluster bestämmer sig Bolag ABC för att utföra ett terminskontrakt. Bolag A går till ett börshus och upprättar ett terminskontrakt med en mäklare för att kunna köpa vete till 2 kr per kg om 3 månader.

Under de följande tre månaderna uppstår en svår torka. Det innebär ett lägre utbud av vete, vilket får vetepriset att öka till 2.50 kr per kg. Terminskontraktet tillåter Bolag A att köpa vete för 2 kr per kg. Företaget spar alltså 0.50 kr per kg vete. Bolaget har med andra ord säkrat sig från att vetepriset ska påverka dess resultat.

KAPITEL 6

Risker med terminer

Nedan har vi radat upp fem risker som du utsätter dig för vid terminshandel.

- Hög volatilitet – Terminer kan vara utsatta för hög volatilitet. Det vill säga kraftiga prissvängningar på kort sikt. Om du inte har tålamod finns risken att du kan drabbas av panik och fattar oplanerade beslut.

- Risk att gå miste om avkastning – Föreställ dig att Bertil och Erik ingår i ett terminskontrakt. Kontraktet säger att Bertil är tvungen att sälja 100 Ericsson-aktier till Erik efter 3 månader från det att avtalet slutställts. En Ericsson-aktie kostar idag 95 kr. Om en Ericsson-aktie kostar 120 kr vid slutdagen går Bertil miste om 25 kr eller (26 %) i avkastning. Tvärtom ifall aktiepriset är lägre än 100 kr på slutdagen.

- Inte lämpligt för långsiktig handel – Att handla med terminer är inte lämpligt för långsiktig handel. Anledningen till varför är då terminskontrakt har ett slutdatum. Det betyder att du inte kan ta en position över flera års sikt, vilket du kan göra med aktier och fonder.

- Hävstång – Precis som hävstång kan hjälpa dig att tjäna större summor pengar med ett mindre belopp kan det också sluta precis tvärtom. Genom att terminer har en inbyggd hävstång finns risken att förlora större summor pengar med ett mindre satsat belopp.

- Höga courtagekostnader – Kostnaderna för att handla terminer är betydligt högre än att exempelvis handla med fonder eller aktier. Att handla fonder och aktier hos exempelvis Avanza kostar vanligtvis 0.00 – 0.25 % i rörligt courtage eller 0 – 99 kr i fast courtage. När du istället köper terminer eller optioner hos Avanza hamnar det rörliga courtaget vid ett prisintervall på 0.60 % till 0.80 % och det fasta direkt vid 99 kr.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

En termin är ett avtal mellan två parter om en framtida affär där parterna kommer överens om att en tillgång ska kunna köpas eller säljas i framtiden till ett förutbestämt pris. Ett terminsavtal är bindande för de parter som ingår en affär. När terminsaffären genomförs bestämmer man både pris och slutdatum för när affären ska avslutas.

Skillnaden mellan en option och en termin är att parterna som ingår ett terminskontrakt är skyldiga att fullgöra det. En option ger istället köparen rätten att fullgöra kontraktet om denne så önskar.

Future är ett terminskontrakt som innebär en daglig avräkning av mellanskillnaden baserat på gårdagens kurs. Om det underliggande värdepappret stiger i värde så kommer du att få avkastningen direkt insatt på ditt konto. Om det istället sjunker kommer motsvarade negativ avkastning att debiteras direkt från ditt konto.

Forward är ett terminskontrakt som innebär att betalning och leverans sker på den överenskomna slutdagen som framgår av avtalet. Då får man antingen betalt eller betala för mellanskillnaden i marknadspriset och det överenskomna priset i terminskontraktet.

Mini futures är terminer som inte har ett förfallodatum. Därför lever de i regel på marknaden till dess att emittenter väljer att avnotera värdepappret eller att den underliggande tillgången nått stop loss-nivån.

Terminer används främst till att försäkra sig om ett framtida råvarupris (hedge) eller att valutasäkra sig. Vidare kan det också användas för daytrading eller swingtrading då den inbyggda hävstången i terminer gör att man kan tjäna stora summor pengar med lite kapital.

-->

Hej!

Tack för bra material! Jag har ett par frågor…

Varför diffar priset på t.ex. en indextermin (OMXS30) mot vad index de facto står i? Till exempel så kostade idag OMXS-terminen 2017 att köpa/sälja medan index stod i 2013. Hur kommer det sig? Hur ska man tolka sådant att priset är ev. högre/lägre än faktiska index?

Gällande den dagliga avräkningen:

Görs den dagliga avräkningen från priset på det jag betalar för terminen eller från vad som index faktiskt står i? Vad gäller i detta exempel: Jag köper OMXS-terminen på 2117 medan index står i 2013. Index slutar på 2137 och priset för en termin slutar på 2139.

A) Blir den dagliga avräkningen pris mot pris? (dvs. 2139-2117=22 punkter)

B) Blir den dagliga avräkningen index mot index? (dvs. 2137-2013=24 punkter)

C) Blir den dagliga avräkningen index mot pris? (dvs. 2137-2117=20 punkter)

D) Blir den dagliga avräkningen pris mot index? (dvs. 2139-2013=26 punkter)

Gällande utkvittning av positionen:

Görs då den en liknande avräkningen från försäljningsmomentet (likt den dagliga avräkningen) med enda skillnanden att den sker vid det tillfället?

Mvh,

Gustav

Hej Gustav,

Priset på en indextermin (såsom OMXS30) kan skilja sig från vad index faktiskt står i eftersom terminer är ett finansiellt instrument som handlas på olika marknadsplatser, och priset på det instrumentet kan påverkas av flera faktorer såsom efterfrågan, utbud och räntor. Påverkan av räntor är särskilt viktig eftersom terminer är ett räntebaserat instrument.

När det gäller den dagliga avräkningen, så beror det på vilken typ av termin man har köpt. Om man har köpt en fysisk termin, så kommer avräkningen att ske mot det pris som index faktiskt står i. Om man däremot har köpt en termin med avräkning (såsom cash-settled indexterminer), så kommer avräkningen att ske mot det pris som terminen handlas till på marknaden. Så svaret på din fråga är A, den dagliga avräkningen pris mot pris.

När det gäller utkvittning av positionen, så sker det vanligtvis genom att man säljer terminen på marknaden. Då kommer avräkningen att ske mot det pris som terminen säljs till, precis som vid daglig avräkning.

Vi hoppas det besvarade dina frågor och hjälpte dig. Tack för din kommentar!

/ InvestoRunner Team