DEN ULTIMATA GUIDEN

VAD ÄR OPTIONER?

En option är ett avtal mellan en köpare och en säljare som ger köparen rätten att, vid en bestämd tidpunkt i framtiden, antingen köpa eller sälja en finansiell tillgång till ett avtalat pris. Denna ultimata guide består av 4,000+ ord, 4 st videos och har en uppskattad lästid på 20 minuter. Vi lär dig allt om att handla med optioner och hur du kommer igång på endast 5 minuter.

- Allt om optionshandel, köpoptioner, säljoptioner, binära optioner, syntetiska optioner, och mycket mer

- Jämför handelsplatser i vår tabell och börja handla optioner

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Vad är optioner?

KAPITEL 2

4 grundpositioner i optioner

KAPITEL 3

När passar optioner?

KAPITEL 4

Olika typer av optioner

KAPITEL 5

Handla optioner på 5 minuter

KAPITEL 6

Risker med optioner

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - July 2025

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Vad är optioner?

Vad är optioner och hur fungerar de? – Nordnet:

Vad är en option?

En option är ett derivatinstrument som består av ett avtal mellan en köpare och säljare. Avtalet säger att köparen har rätt till att antingen köpa eller sälja en tillgång till ett förutbestämt pris, på en fastställd tidpunkt i framtiden. Köparen kallas för “optionsinnehavaren” och säljaren antingen för “utfärdaren” eller “utställaren”.

Inom optionsavtalet ingår både rättigheter och skyldigheter. Nedan kan du läsa om vilka rättigheter och skyldigheter båda parterna har i en optionsaffär.

- Köparen – Som köpare av en option har du rättigheten att genomföra en transaktion till ett specifikt pris på ett specifikt datum (lösendagen eller slutdagen). Köparen har alltså rättigheten, men inte skyldigheten, att genomföra affären.

- Säljaren – Du kan också sälja optioner. Som säljare av en option säljer du rättigheten till köparen. Det betyder att du som säljare har skyldigheten att genomföra affären om köparen vill.

Vart kan man handla med optioner?

Det går att handla optioner inom många olika finansiella marknader. De mest vanliga marknaderna att handla med dem är aktie-, valuta-, index-, och råvarumarknaden.

Viktigt att känna till är att det finns skillnader i hur amerikanska och europeiska optioner fungerar. Vad som kännetecknar en amerikansk option är att köparen kan begära lösen när som helst under löptiden. Så fungerar det inte för en europeisk option. Då gäller istället att optionen endast kan lösas på slutdagen av kontraktet.

OBS: Svenska aktieoptioner är av amerikansk typ. Det betyder att innehavaren har rättigheten att kunna begära lösen när som helst under löptiden.

1.1

Hur fungerar optioner?

Optioner handlas i börsposter, eller så kallade kontrakt. Ett kontrakt motsvarar normalt sätt 199 underliggande aktier/tillgångar. Optioner kan handlas i köp- eller säljpositioner.

- Köpoption (call) – Innebär att köparen har rättigheten att köpa en tillgång vid ett specifikt datum, till ett förutbestämt pris. Säljaren har som skyldighet att genomföra affären om köparen vill.

- Säljoption (put) – Innebär att köparen har rättigheten att sälja en tillgång vid ett specifikt datum, till ett förutbestämt pris. Köparen har som skyldighet att genomföra affären om säljaren vill.

Köpoption exempel

Exempel: Föreställ dig att du är köparen av en köpoption. Enligt optionsavtalet har du rätt till att köpa en aktie för 100 kr, oavsett aktiens marknadspris på lösendagen. Ifall aktiekursen är 120 kr på lösendagen tjänar du 20 kr eftersom du har rätten att köpa aktien till en lägre kurs.

Om aktiekursen istället är 80 kr finns det ingen vits med att genomföra kontraktet eftersom du kan direkt handla aktien för ett billigare pris. Därför kommer ingen affär att ske eftersom köparen inte har någon skyldighet att genomföra den.

1.2

Vad kostar en option?

Kostnaden som köparen betalar för att köpa en option kallas för “premie”. Det är också vad säljaren erhåller för att sälja en option.

En premie består av två komponenter, realvärde och tidsvärde.

1. Realvärde

Realvärde är skillnaden mellan optionens lösenpris och vad den underliggande tillgången kostar på börsen. Ifall en köpoption ger dig rättigheten att köpa en aktie för 100 kr och priset på börsen idag är 105 kr, är premien 5 kr.

För att en köpoption ska ha ha ett realvärde måste lösenpriset vara lägre än aktiekursen. För säljoptioner måste istället lösenpriset vara högre än aktiekursen. Det betyder att realvärdet aldrig kan understiga noll.

Krångligt? Låt oss illustrera med ett exempel.

Exempel: Hennes & Mauritz (HM B) har idag en kurs på 100 kr Du tror att kursen kommer att stiga. Du väljer därför att köpa 10 kontrakt köpoptioner vars återstående löptid är två månader. Det motsvarar 1 000 aktier (100 x 10) och lösenpriset är 105 kr. Det betyder att du betalar 5 kr i premie per aktie. Totalt betalar du 5 000 kr i premie (5 x 100 x 10).

Om aktierna handlas för 120 kr på slutdagen kan du genom ditt avtal köpa 1 000 aktier för 105 kr, och sälja dem för 120 kr styck. Det ger dig en vinst på 15 000 kr (120 000 – 105 000). Ditt totala resultat blir 10 000 kr eftersom du betalat en premie på 5 000 kr. Om aktiepriset är lägre än 105 kr på slutdagen kommer du givetvis inte att utnyttja köpoptionerna och du förlorar 5 000 kr som premie.

2. Tidsvärde

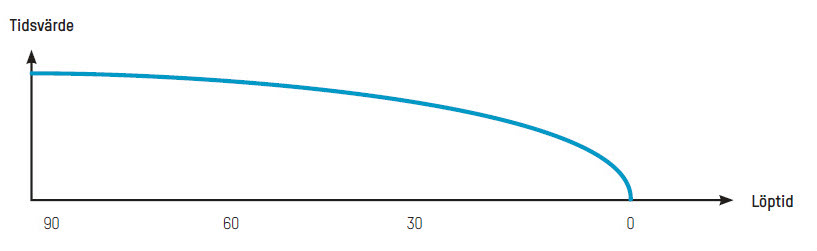

Tidsvärde är skillnaden mellan premien och realvärdet och kallas också för det förväntade värdet. Det förväntade värdet beror framförallt på två faktorer, optionens löptid och det underliggande värdets volatilitet. Tidsvärdet speglar alltså marknadens förväntan av kursenförändringar för den underliggande tillgången fram till lösendagen.

Ju mer tid som finns kvar, desto mer kommer du att betala för tidsvärdet på optionen. Det beror på att kursen för den underliggande tillgången har större chans att röra sig i en förmånlig riktning. Ju närmare förfallodatum, desto mindre chans för stora kursändringar och därmed ett mindre tidsvärde. På lösendagen är tidsvärdet alltid noll. Optioner har alltid en begränsad tid som du kan nyttja optionsaffären. Vanligtvis handlar det om sex månader.

Bilden nedan visar hur tidsvärdet minskar successivt ju närmare lösendagen man kommer.

(Bildkälla: Nasdaq)

3. Volatilitet

Utöver premie och tidsvärde styr även volatiliteten på marknaden optionspriset. Det avgör nämligen chansen till kursändring.

- Ju mer volatil den underliggande marknaden för optionen är, desto större sannolikhet att den kommer att överstiga lösenpriset.

- Ju mindre volatil den underliggande marknaden för optionen är, desto mindre sannolikhet att den kommer att överstiga lösenpriset.

Därav tenderar volatilitet leda till att optionens premie ökar.

1.3

Tre viktiga begrepp

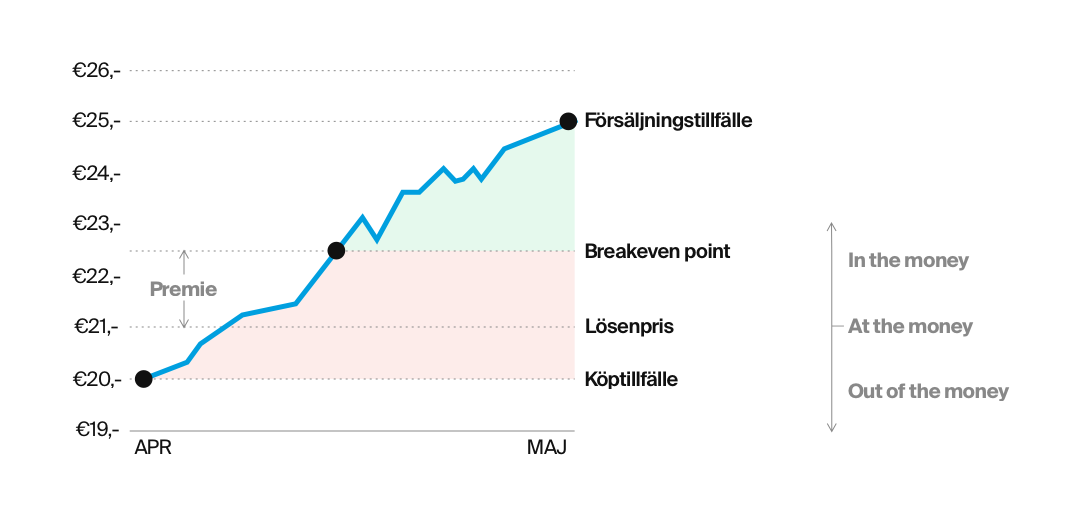

Tre viktiga begrepp att känna till och som används brett inom optionshandel kan du läsa om nedan.

- In-the-money – När aktiekursen för en köpoption ligger lägre än lösenpriset, eller ifall kursen för en säljoption ligger högre än lösenpriset, säger man att optionen har ett realvärde eller är in-the-money (ITM). Det betyder att det finns en större sannolikhet till att optionskontraktet löper ut med vinst.

- At-the-money – När aktiekursen är lika med lösenpriset säger vi att optionen är at-the-money (ATM). Det betyder att varken vinst eller förlust skulle uppstå om optionen löses in.

- Out-of-the-money – När aktiekursen för en köpoption ligger högre än lösenpriset, eller ifall kursen för en säljoption ligger lägre än lösenpriset, säger man att optionen saknar ett realvärde eller är out-of-the-money (OTM). Det betyder att avtalet är värdelöst eftersom innehavaren inte kommer att begära lösen.

Bilden nedan illustrerar en option med ett lösenpris på 21 EUR. Här visas hur optionen benämns vid olika utfall beroende på hur kursen skiftar.

(Bildkälla: Degiro)

KAPITEL 2

4 grundpositioner i optioner

Options trading – Understanding option prices:

Förutom att ställa dig frågan ”vad är en option?” undrar du säkert hur optionshandel går till. Eftersom det finns två olika typer av optioner, innebär det automatiskt att det finns fyra olika grundpositioner man kan ta i optionshandel. Det kallas även för att välja en strategi.

Nedan kan du läsa om de 4 grundpositionerna.

- Köpa köpoption (long call) – Rättigheten att köpa något i framtiden.

- Sälja köpoption (short call) – Skyldigheten att sälja till köparen om denne önskar.

- Köpa säljoption (long put) – Rättigheten att sälja något i framtiden.

- Sälja säljoption (short put) – Skyldigheten att köpa av köparen om denne önskar.

2.1

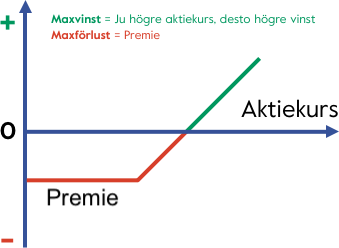

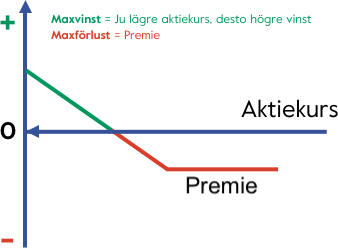

Köpa köpoption

Att köpa en köpoption gör du om du tror på en framtida kursuppgång inom optionens löptid. Ju högre marknadspriset stiger, desto större avkastning kan du få.

Det är minst risk att köpa köp- eller säljoptioner. Förlustrisken är begränsad. Du kan aldrig förlora mer än premien, vilket gör strategin till en av de mest populära och utnyttjade bland småsparare.

2.2

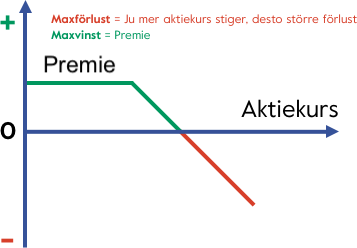

Sälja köpoption

Att sälja en köpoption kallas även för att man utfärdar en köpoption. Det gör du om du tror att kursen kommer att gå ner inom optionens löptid eller att det står stilla.

Nackdelen med att utfärda köpoptioner är att det inte finns en övre risknivå, men övre vinstnivå. Det betyder att vinsten är begränsad och att den aldrig kan bli större än den erhållna premien. Förlustrisken är dock inte begränsad. Den kan istället bli stor beroende på hur mycket den underliggande tillgången går upp.

Exempel: Du äger 1 000 aktier i bolag ABC. Du tror inte att aktiekursen kommer att stiga inom de kommande två månaderna. Du väljer att utfärda 10 kontrakt köpoptioner. Den nuvarande aktiekursen är 100 kr och du väljer lösenpriset 105 kr. Det betyder att du får behålla en premie på 5 kr per aktie (totalt 5 000 kr) som en ersättning från den som köper köpoptionerna. Du är skyldig, att fram till och med slutdagen, sälja dina aktier för 105 kr styck om köparen av optionerna väljer att fullfölja avtalet.

2.3

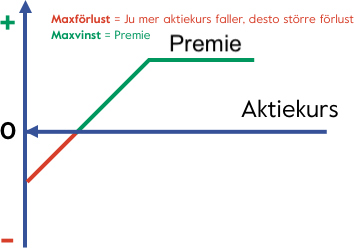

Köpa säljoption

Att köpa en säljoption bör du göra om du tror att marknadspriset kommer att falla inom optionens löptid. Genom att köpa en säljoption har du nämligen rättigheten att kunna sälja till lösenpriset.

Ju mer som priset faller, desto större avkastning kan du få. Precis som när du köper en köpoption är förlustrisken begränsad. Du kan aldrig förlora mer än premien du betalar.

2.4

Sälja säljoption

Att sälja en säljoption kallas även för att utfärda en säljoption. Det gör du om du tror att kursen kommer att gå upp inom optionens löptid, eller att den aldrig rör på sig. Om du har rätt kammar du hem en vinst i form av premien (eller säkerhetskravet).

Nackdelen med att sälja en säljoption är att vinsten är begränsad. Den kan aldrig bli större är premien. Förlustrisken är dock obegränsad. Ju mer aktiekursen sjunker, desto större blir din förlust.

Exempel: Föreställ dig att Ericsson (ERIC B) kostar 20 kr. Du säljer en säljoption, med lösenpris om 20 kr, för en 1 kr. Enligt optionsavtalet betyder det att du lovar att köpa Ericsson-aktier om kursen är lägre än 20 kr, samtidigt som du fått 1 kr i premie. Det betyder att om kursen aldrig sjunker under 20 kr tjänar du 1 kr eftersom köparen inte kommer att vilja utnyttja avtalet.

2.5

Hur benämns optioner?

På Stockholmsbörsen kan du handla med över 50 olika optioner. Det finns både köp- och säljoptioner för i stort sett varje månad.

För att förenkla och hålla isär de olika optionskontrakten har man skapat optionskoder. Optionskoderna agerar kortnamn för varje option och ur dem kan man utläsa lösenpris, underliggande, slutmånad och slutår.

Kortnamn optioner:

| Månad | Köpoptioner | Säljoption |

|---|---|---|

| Januari | A | M |

| Februari | B | N |

| Mars | C | O |

| April | D | P |

| Maj | E | Q |

| Juni | F | R |

| Juli | G | S |

| Augusti | H | T |

| September | I | U |

| Oktober | J | V |

| November | K | W |

| December | L | X |

KAPITEL 3

När passar optioner?

Options for beginners – understanding leverage:

Anledningarna till varför man vill handla med optioner är många. Det finns dock framförallt två särskilda anledningar till varför man gör det.

Den första handlar om att vilja hedga sina positioner och på så sätt minimera risk. Den andra handlar om att vilja öka sin avkastning med hjälp av hävstång. Nedan kan du läsa om dem båda.

3.1

Optioner som hedge

Optioner används framförallt för att säkerställa ett visst pris för företag. Exempelvis är detta vanligt inom oljesektorn. Olja är nämligen en cyklisk råvara. Dess utbud och efterfrågan är lättpåverkade av många olika omvärldsfaktorer, vilket gör dess pris mycket volatilt.

Med hjälp av optioner kan företag skydda sig mot plötsliga prisrörelser. Det bidrar till att bolag kan planera sin verksamhet bättre, samtidigt som det förhindrar stora förluster ifall oljepriset går åt fel håll.

För att visa exakt hur det går till går vi igenom ett exempel nedan.

Exempel: Bolag A säljer bensin. Bensinpriset påverkas av många olika faktorer, varav oljepriset är en av dem. Oljepriset ligger idag på 100 USD per fat. För att minska risken för ett ökat oljepris bestämmer sig Bolag A för att använda ett oljeoptionskontrakt. Bolag A går till ett börshus och upprättar ett optionskontrakt med en mäklare för att kunna köpa olja till 100 USD per fat nästa månad. Optionspremien är 10 dollar.

En månad senare ökar oljepriset till 200 USD. Optionskontraktet tillåter Bolag A att köpa olja för 100 USD per fat. Företaget spar med andra ord 90 USD per fat. Om oljepriset istället minskar till 50 USD per fat finns det ingen anledning att fullfölja avtalet. Istället kan bolaget handla olja för 50 USD per fat direkt på marknaden. Bolaget förlorar då endast premien på 10 USD.

Tips! Läs vår guide om att investera i olja.

3.2

Optioner som hävstångsinstrument

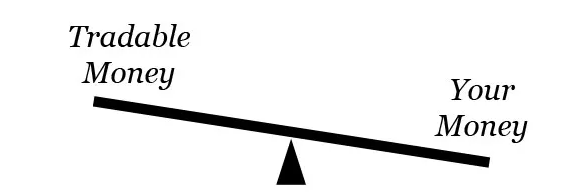

När du handlar med optioner kan du öka din köpkraft genom att använda hävstång. Optioner används brett som hävstångsinstrument inom finansbranschen.

När du handlar med aktier måste du själv ha tillgång till allt kapital som krävs för att täcka den totala kostnaden. Med optioner behöver du inte ha tillgång till det fullständiga kapitalet. Istället kan du endast med en bråkdel av pengarna göra en affär som dessutom kan ge dig en bättre avkastning.

Låt oss illustrera med ett exempel.

Exempel: Föreställ dig att du har 2 000 kr att investera. Du tror att “Hittepåbolaget AB:s” aktie, som kostar 50 kr, kommer att stiga. Antingen köper du aktierna direkt, eller så finns möjlighet att köpa en köpoption med ett inlösenpris på 60 kr och som löper ut om en månad. Premien kostar 0.20 kr per aktie. Den totala kostnaden blir 20 kr eftersom varje optionskontrakt är baserat på 100 aktier. Nedan kan du läsa om båda utfallen.

• Utfall 1: Om du väljer att direkt handla aktier kommer dina 2 000 kr att räcka till totalt 40 st aktier (2 000 / 50). Om aktiekursen stiger till 70 kr kommer din investering att vara värd 2 800 kr ((70 / 50) x 2 000).

• Utfall 2: Genom att använda optioner kan du med samma pengar istället kontrollera 10 000 st aktier (2 000 / 0.20). Om aktiekursen stiger till 70 kr, och inlösenpriset är 60 kr per aktie, kommer din investering att vara värd 100 000 kr (10 000 x 10). Därav kraften i hävstångseffekten.

KAPITEL 4

Olika typer av optioner

När människor frågar ”vad är optioner?” får de oftast svar på vad traditionella optioner är, det vill säga köp- och säljoptioner. Men faktum är att det finns andra typer och varianter av optioner förutom de traditionella. Dessa är inte lika använda, men är värda att nämnas.

Nedan kan du läsa om några av de mest kända.

4.1

Syntetiska optioner

Syntetiska optioner handlas inte över en noterad marknadsplats. Istället används de som incitamentsprogram och är endast villkorade enskilda personer inom företag. De används framförallt som bonus till nyckelpersoner inom ett företag som man gärna vill behålla inom bolaget.

Dessa typer av optioner ger inte innehavaren rätten att kunna köpa värdepapper. Istället har denne rätt till en andel av värdepappersutvecklingen, varpå den aldrig blir en ägare av värdepappret. Användningen av syntetiska optioner är ett relativt vanligt förekommande inom många företag. Speciellt inom nystartade företag. De har oftast inte tillgång till lika mycket likvida medel som stora företag och kan därför inte betala stora bonusar.

4.2

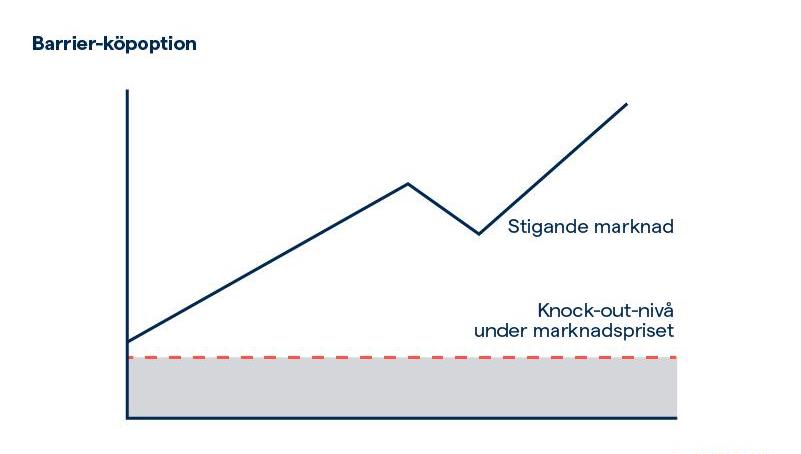

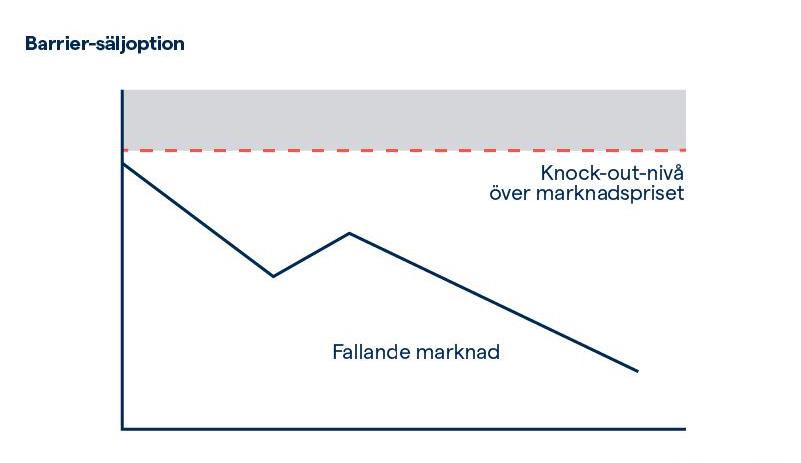

Barrier-optioner

En barrier-option är speciell eftersom den baseras på en förutbestämd “barriär”. Med barriär menas att optionen kommer att sluta gälla (för en ”knock-out”-option), eller börja gälla (för en ”knock-in”-option), ifall den underliggande tillgången som optionen baseras på når en förutbestämd nivå.

Det finns två olika typer av barrier-optioner, köp- och säljoptioner. Om du tror att marknaden kommer att stiga köper du en barriär-option. Knock-out-nivåerna kommer då att ligga under det tillfälliga marknadspriset (se bild nedan). Ifall du istället tror att marknaden kommer att sjunka köper du en barriär-säljoption. Då kommer knock-out-nivåerna istället att ligga över det rådande marknadspriset (se bild nedan).

(Bildkälla: IG.com)

(Bildkälla: IG.com)

4.3

Binära optioner

Inom matematik betyder binär “tvåvärd”. Tvåvärd syftar till en egenskap som endast kan ha två möjliga värden, ja eller nej. En binär option är en så kallad “exotisk option” och syftar till allt eller inget.

Det finns endast två utfall. Antingen förlorar personen premien eller får en summa i vinst. Det är inte lika flexibelt som med traditionella optioner där avtalet kan ignoreras om den som erhåller rättigheten så önskar. Vinster och förluster debiteras eller krediteras automatiskt på handlarens konto på inlösendagen.

OBS: Binära optioner har tyvärr utnyttjats i obskyra marknadssyften. De har nämligen vid flera tillfällen utlovat orimliga avkastningsförhållanden. I Sverige har denna typ av option funnits till och från för investerare. De flesta nätmäklare använder sig idag främst av vanliga köp- och säljoptioner.

4.4

Övriga optioner

Det finns flera olika typer av exotiska optioner. De är alla annorlunda och skiljer sig från varandra och traditionella optioner.

Nedan kan du, förutom binära optioner, se en lista på några av de mest kända exotiska optionerna.

- Asiatiska optioner

- Bermuda optioner

- Spread optioner

- Range optioner

- Basket optioner

KAPITEL 5

Handla optioner på 5 minuter

För att kunna handla med optioner behöver du först öppna dig ett konto hos en aktiemäklare. En av de populäraste på vår webbplats är Avanza med över 1.7 miljoner kunder i Sverige. De erbjuder en mängd aktier, index och råvaror i vilka du kan handla med optioner.

Nedan kan du läsa om hur du kan börja handla optioner hos Avanza. Det tar endast 5 minuter att skapa sig ett konto. Kom igång med optionshandel idag börja köpa optioner hos Avanza genom 7 enkla steg.

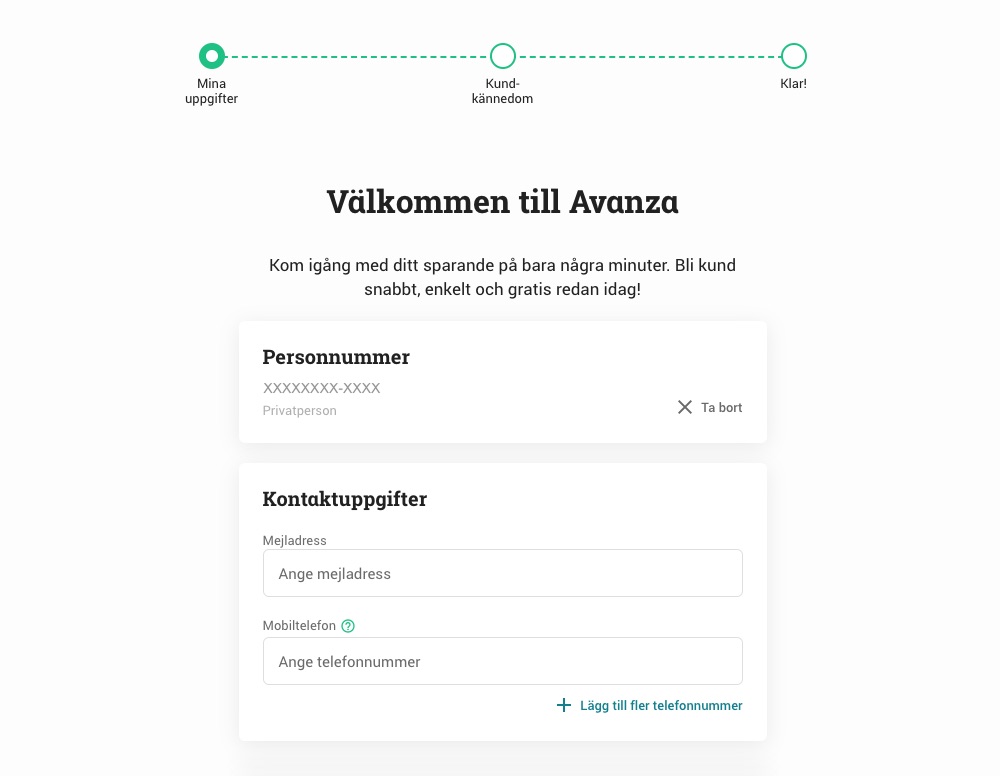

1. Öppna Konto

Första steget är att besöka Avanzas hemsida och registrera dig. Det tar bara 3 minuter med BankID. Följ den här länken och registrera dig.

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt ISK konto med hjälp av BankID eller användarnamn och lösenord.

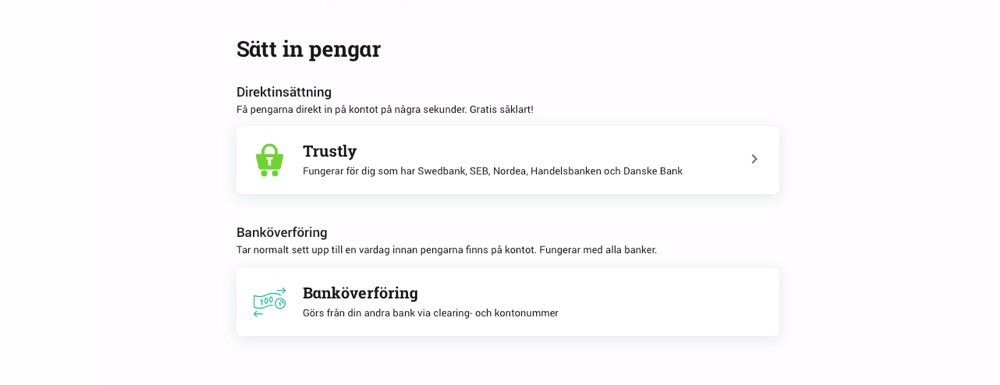

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

4. Skicka in optionsavtal

Du kan handla med optioner både på ett AF (Aktie- och fondkonto) och ett ISK (Investeringssparkonto). För att kunna börja handla med optioner måste du både signera och skicka in ett optionsavtal och ramavtal för värdepapperslån till Avanza.

Du behöver också godkänd kredit på ditt konto för att börja handla med optioner. Om du vill handla med optioner på ditt ISK behöver du godkänd kredit både på ditt AF och ISK. Oroa dig inte, detta är standard och behöver göras hos alla mäklare enligt lag.

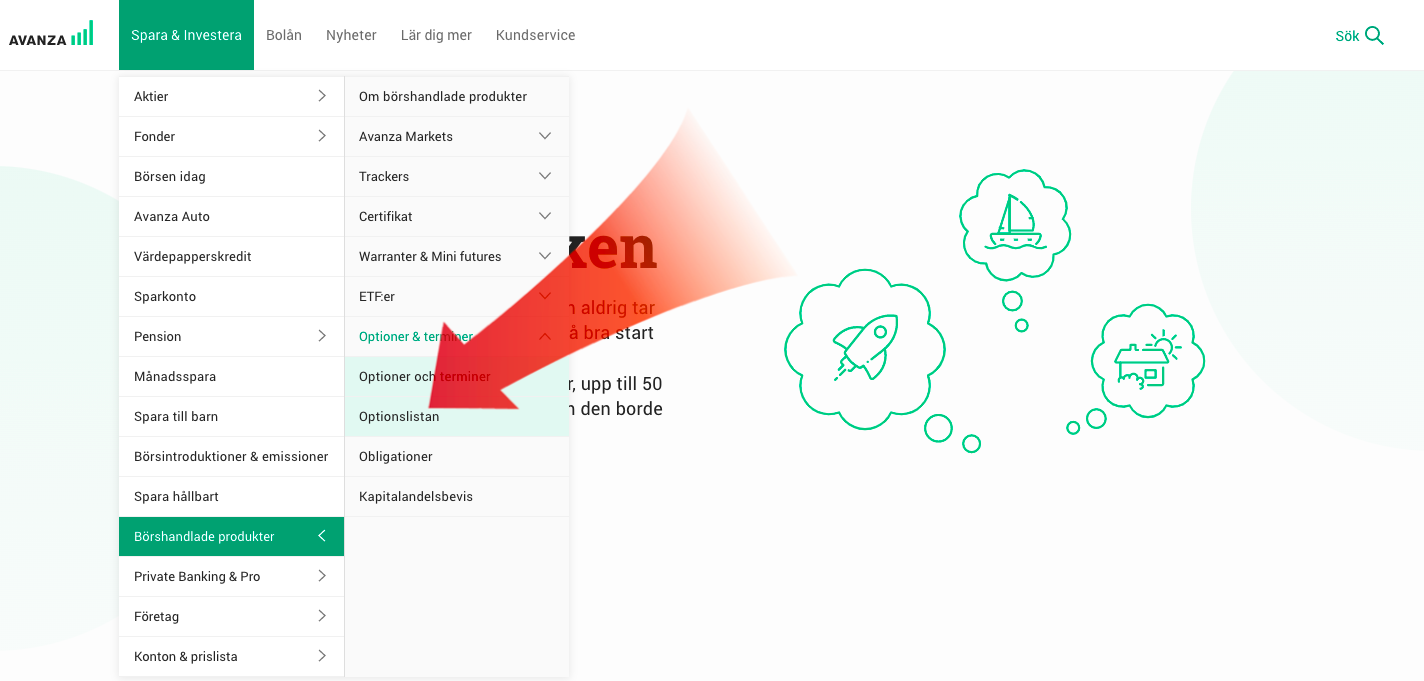

5. Gå till optionslistan

Har du signerat och fått godkänd kredit på ditt konto? Då går du till menyfältet och klickar på “Spara & Investera” → “Börshandlade produkter” → “Optioner & terminer” → “Optionslistan”.

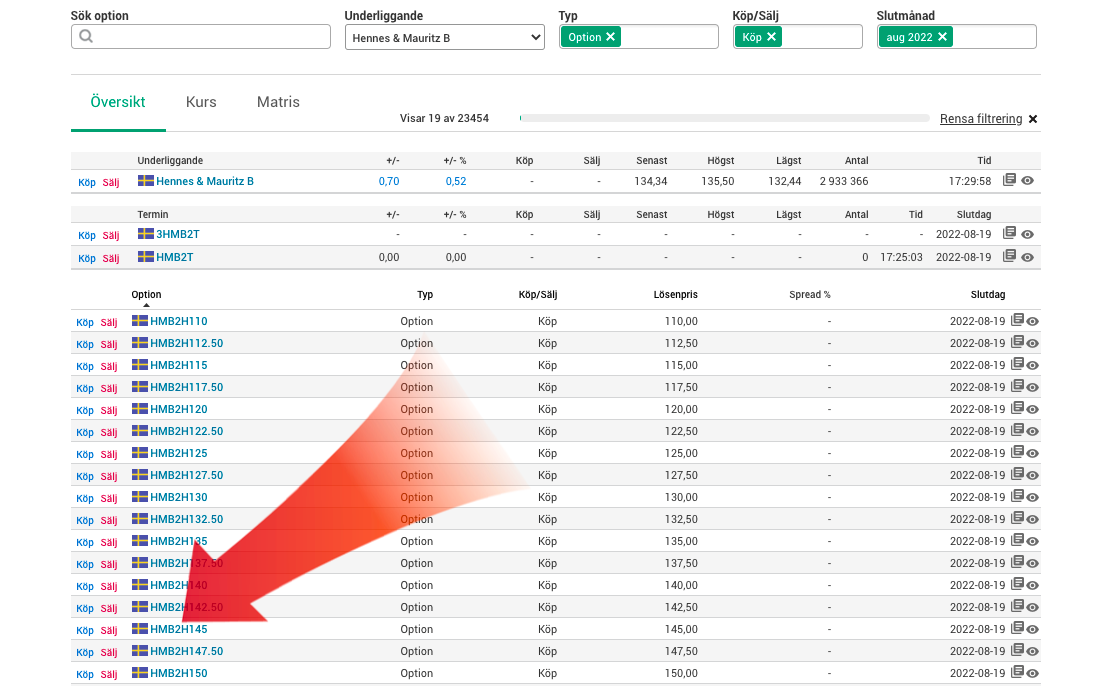

6. Sök och välj option

Du kan antingen söka direkt efter valfri option, alternativt filtrera genom att “välja bolag”, “typ”, “köp/sälj” och “slutmånad”. Avanza erbjuder dig bland annat att handla amerikanska optioner och svenska optioner.

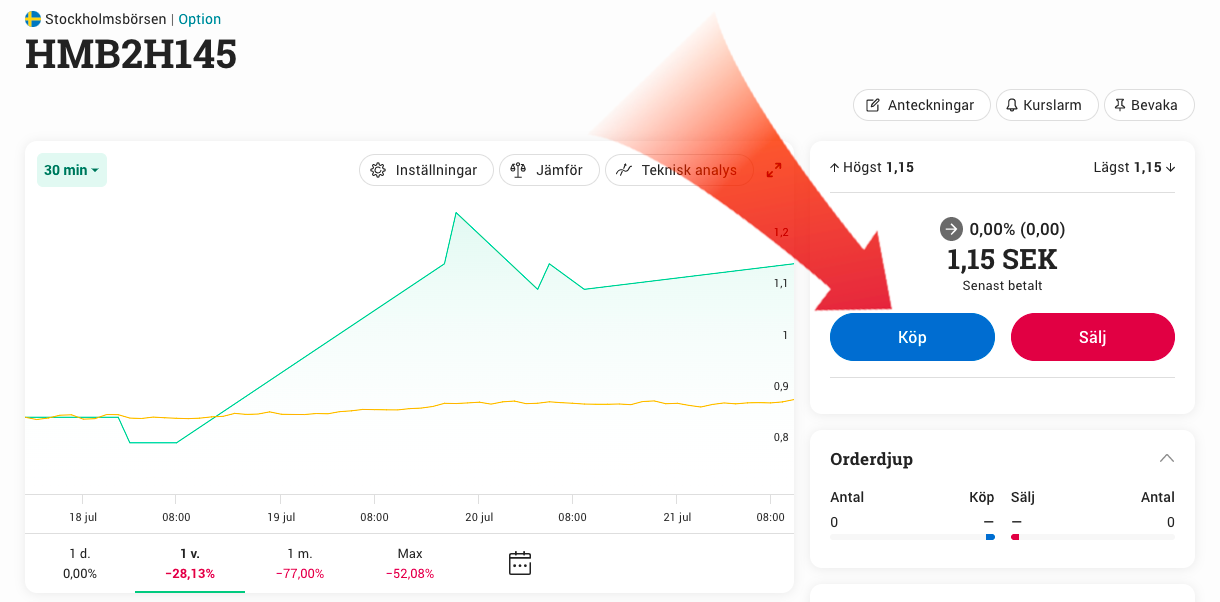

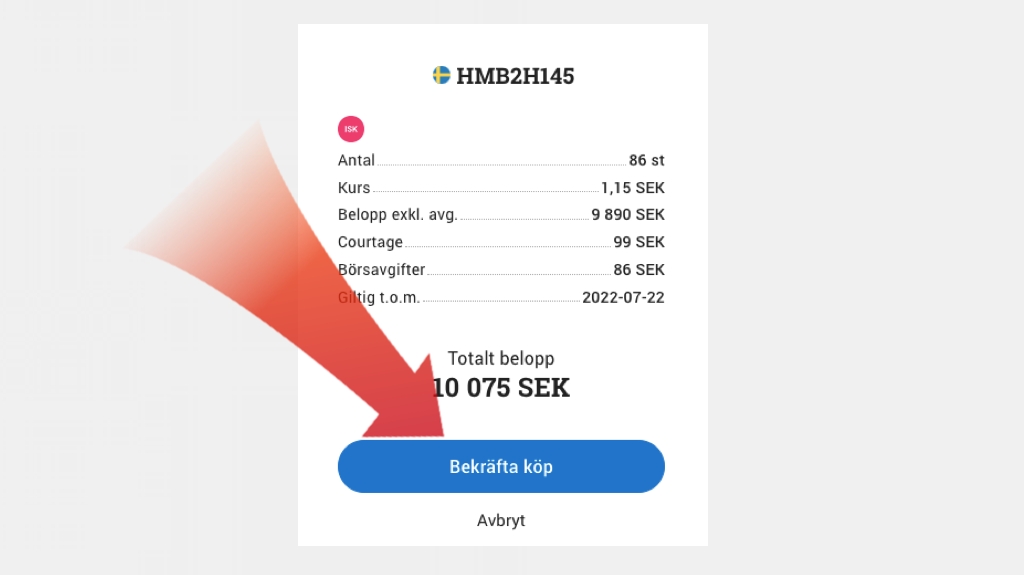

I detta exempel väljer vi att köpa en köpoption för H&M med slutmånaden i augusti. Namnet på optionen är “HMB2H145” och har ett lösenpris på 145 kr. Klicka på “Köp” →

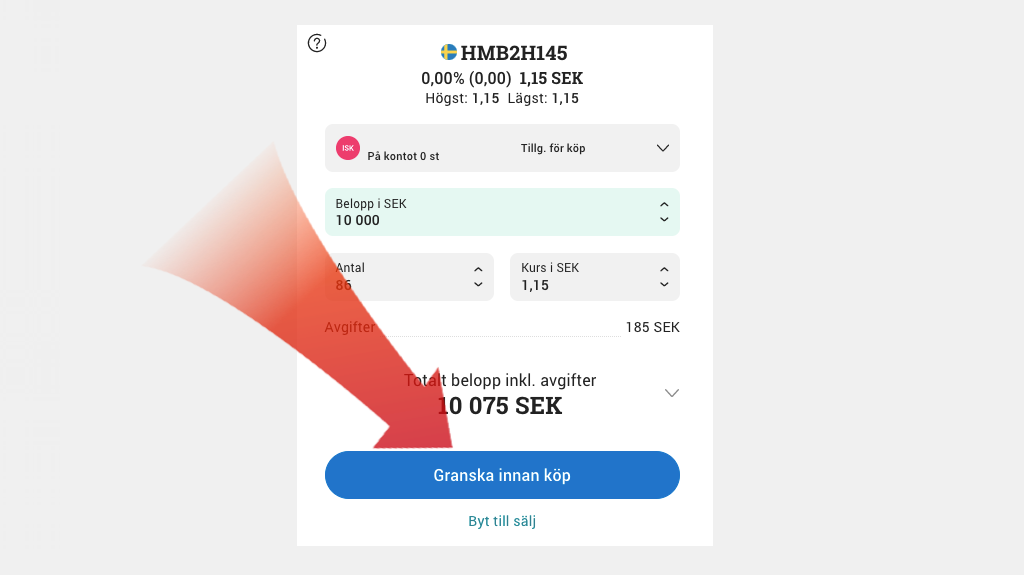

7. Handla option

Vi väljer att handla för totalt 10 000 kr + avgifter. Precis som för en vanlig köporder klickar du på “Granska innan köp” och därefter “Bekräfta köp” för att handla den valda optionen →

Bra jobbat!

KAPITEL 6

Risker med optioner

Why this popular trading strategy is so risky:

- Hög volatilitet – Optioner är hävstångsinstrument utsatta för hög volatilitet. Har du inte det tålamod som krävs för att stå emot höga prissvängningar är optioner inte något för dig. De flesta har inte vad som krävs för att hålla sig lugn när deras värdepapper ökar och sjunker mycket under kort tid. Fundera därför över ifall du verkligen är en av de som har is i magen att kunna behålla lugnet under oroväckande tider.

- Risk att förlora premie – Som en köpare av en köp- eller säljoption riskerar du att förlora 100 % av ditt investerade kapital, det vill säga betald premie. Det sker ifall kursrörelsen rör sig i motsatt riktning än vad du hade satsat på att den skulle göra. Därför bör du aldrig satsa mer pengar än vad du har råd att förlora.

- Risk att gå miste om avkastning som utfärdare – Föreställ dig att person A säljer en köpoption i en aktie till person B. Aktiekursen står idag i 100 kr och lösenpriset är 110 kr, med en löptid på 3 månader. Premien som person B betalar till person A är 10 kr. Om priset på optionen efter 3 månader står i 400 kr har person B rätten att köpa aktierna till 110 kr och kan sälja dem för 400 kr. Person A är tvungen att sälja aktierna och går därmed miste om chansen att sälja aktierna till en högre kurs.

- Höga courtagekostnader – Till skillnad mot att handla aktier eller fonder, är det betydligt dyrare att handla med optioner. För handel med aktier hos Avanza tas antingen en rörlig eller fast courtageavgift på mellan 0 – 0.25 %, respektive 0 – 99 kr. För handel med optioner ligger prisintervallet mellan 0.60 – 0.80 %, respektive 99 kr.

- Lågt utbud – Det går inte att handla med optioner för vilka aktier som helst. Utbudet är oftast koncentrerat ett fåtal aktier. Exempelvis är det mer vanligt med optionshandel för större bolag på Stockholmsbörsen än för mindre. Det låga utbudet begränsar alltså antalet tillgängliga möjligheter.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Ja, det är fullt möjligt att handla med optioner. Det finns flera olika mäklare hos vilka du kan handla med optioner. Nätmäklare är de som är de mest använda och de som erbjuder bäst kundservice och användarupplevelse.

I Sverige är Avanza och Nordnet de mest populära nätmäklarna. Båda erbjuder optionshandel på sina plattformar.

Optioner handlas i börsposter, eller så kallade kontrakt. Ett kontrakt motsvarar normalt sätt 199 underliggande aktier/tillgångar. Optioner kan handlas i köp- eller säljpositioner. Totalt finns det fyra grundpositioner inom optionshandel.

- Köpa köpoption (long call) – Ger köparen rättigheten att kunna köpa den underliggande tillgången i framtiden till ett förutbestämt pris.

- Sälja köpoption (short call) – En säljares skyldighet att sälja den underliggande tillgången till köparen, om denne önskar, till ett förutbestämt pris och på en förutbestämd tid.

- Köpa säljoption (long put) – Ger köparen rättigheten att kunna sälja den underliggande tillgången i framtiden till ett förutbestämt pris.

- Sälja säljoption (short put) – En säljares skyldighet att köpa den underliggande tillgången av köparen om denne önskar till ett förutbestämt pris.

Att utfärda optioner betyder att man antingen säljer köp- eller säljoptioner för en underliggande tillgång.

Föreställ dig att du äger 1 000 aktier i ett företag. Du tror inte att aktiekursen kommer att stiga inom de kommande två månaderna. Du väljer att utfärda 10 kontrakt köpoptioner. Den nuvarande aktiekursen är 100 kr och du väljer lösenpriset 105 kr. Det betyder att du får behålla en premie på 5 kr per aktie som en ersättning från den som köper köpoptionerna.

Du är skyldig, att fram till och med slutdagen, sälja dina aktier för 105 kr styck om köparen av optionerna väljer att fullfölja avtalet.

En premie är priset som en köpare av en option måste betala för att erhålla rättigheten till att kunna köpa eller sälja den underliggande tillgången. Premien består av två delar, realvärde och tidsvärde.

Realvärdet representeras av skillnaden mellan optionens lösenpris och aktuell kurs och kallas också för det förväntade värdet. Det speglar marknadens förväntan av kursförändringar för den underliggande tillgången fram till lösendagen.

Reglerna kring hur optioner beskattas varierar mellan olika typer av optioner. Dessutom skiljer sig beskattningsreglerna för om du antingen köper eller säljer en köp- eller säljoption.

Syntetiska optioner är optioner som framförallt används inom företag istället för att handlas över en noterad marknadsplats. De används exempelvis i bonusprogram för att locka viktig personal till att stanna i företaget. Syntetiska optioner påminner om vanliga köpoptioner.

Optioner är i ett finansiellt instrument och ett kontrakt mellan två parter som ger innehavare rätt att köpa eller sälja en underliggande tillgång till ett visst pris inom en viss tid. Det finns två olika typer av optionskontrakt, köp- och säljoption.

- Att äga en köpoption ger dig rätten att köpa den underliggande tillgången till ett bestämt pris (inlösenpris).

- Att äga en säljoption ger dig istället rätten att sälja den underliggande tillgången till ett förutbestämt pris.

Optioner kan användas vid många olika tillfällen. De främsta anledningarna till att använda optioner är för att hedga sina positioner, och på så sätt minimera risk, alternativt vilja öka sin avkastning med hjälp av hävstång.

FORUM

Delta i diskussionen