DEN ULTIMATA GUIDEN

HUR MÅNGA FONDER SKA MAN HA?

Nybörjare på börsen rekommenderas att ha mellan 3 – 5 olika fonder. För att få tillräckligt hög riskspridning bör dessa dessutom vara exponerade mot exempelvis olika branscher och länder. I följande guide kommer du att få lära dig om riskspridning och vad som är ett antal lagom fonder att äga. Guiden består av totalt 4,500+ ord och 3 videor samt förklarande grafik och grafer. Lär dig hur du bygger en fondportfölj med tillräckligt hög riskspridning på 5 steg.

- Allt om hur många fonder man ska äga, hur mycket ska man investera i fonder och mycket mer.

- Jämför aktiemäklare i vår tabell och investera i fonder på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Hur många fonder ska man ha?

KAPITEL 2

Riskspridning fonder - Branscher

KAPITEL 3

Riskspridning fonder - Geografiskt

KAPITEL 4

Riskspridning fonder - Bolagslistor

KAPITEL 5

Riskspridning fonder - Råvarumarknad

KAPITEL 6

Riskspridning fonder - Räntemarknad

KAPITEL 7

Vad är ett lagom antal fonder att äga?

KAPITEL 8

Bygg en fondportfölj på 5 steg

KAPITEL 9

5 saker att tänka på

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Hur många fonder ska man ha?

Bli en smartare fondsparare:

Första frågan de flesta ställer sig vad gäller fondsparande är; ”hur många fonder ska man ha?”. Flera sparexperter inom både Avanza och Nordnet menar på att 3 – 5 stycken är ett lagom antal.

Riskspridning i fonder handlar dock inte enbart om kvantitet. Det handlar även om vilka typer av fonder du äger. Nedan kan du läsa kort om 5 sätt att uppnå högre riskspridning i fonder på ett enkelt och effektivt sätt.

1.1

Spridning bland branscher

![]()

Ett sätt att diversifiera sitt fondsparande är att investera i fonder med inriktning mot olika branscher. Exempelvis kan man investera i två fonder där ens innehav speglar utvecklingen för läkemedelsbranschen och en annan för elbilsbranschen.

Exempel på fonder med inriktning mot olika sektorer:

Läs om att investera i fonder inom olika branscher i kapitel 2.

1.2

Geografisk spridning

![]()

Ännu ett sätt att sprida risk på är att investera i fonder med olika geografisk inriktning. Man kan exempelvis investera i en fond som följer utvecklingen av den amerikanska ekonomin i kombination med en som exponerar sig mot Norden.

Exempel på fonder med inriktning mot olika geografiska områden:

Läs om att investera i fonder med olika geografiska inriktning i kapitel 3.

1.3

Stora-, mellan- och småbolagsfonder

![]()

Ett inte lika vanligt sätt att skapa diversifiering i sitt fondsparande är att investera i fonder som investerar i bolag baserat på deras storlekar. Vissa fonder inriktar sig nämligen bara mot bolag inom specifika bolagslistor, såsom stora-, medel-, eller småbolag.

Exempel på fonder med inriktning mot olika bolagsstorlekar:

Läs om att investera i fonder med inriktning mot olika bolagsstorlekar i kapitel 4.

1.4

Råvarufonder

![]()

Ett sätt att få exponering mot råvarumarknaden är att investera i råvarufonder. Det ger din portfölj en ännu större riskspridning. Råvarumarknaden är nämligen inte korrelerad med aktiemarknaden. Råvarufonder kan på så sätt få din portfölj att generera en mer riskjusterad avkastning över tid.

Exempel på fonder med inriktning råvarumarknaden:

Läs om att investera i fonder med inriktning mot råvarumarknaden i kapitel 5.

1.5

Räntefonder

![]()

Utöver vanliga aktiefonder kan man även diversifiera sitt sparande i fonder genom att äga räntefonder. De vanligaste typerna av räntefonder är penningmarknadsfonder och obligationsfonder. Räntefonder passar kortare sparperioder på mellan 1 – 5 år.

Exempel på fonder med inriktning mot räntebärande värdepapper:

Läs om att investera i fonder med inriktning mot räntebärande värdepapper i kapitel 6.

KAPITEL 2

Riskspridning fonder - Branscher

Det första sättet att skapa riskspridning på är att sprida ditt sparkapital över fonder som exponerar sig mot olika branscher. Att endast exponera sig mot en eller två branscher gör dig mer känslig för branschspecifika händelser och trender.

Risken

Du kan exempelvis äga 30 olika teknikfonder och tro att du har tillräckligt hög riskfördelning eftersom du äger många fonder och därmed många olika företag. Dock kommer du endast vara exponerad mot just teknik. Skulle tekniksektorn utvecklas negativt kommer det att drabba hela ditt fondsparande.

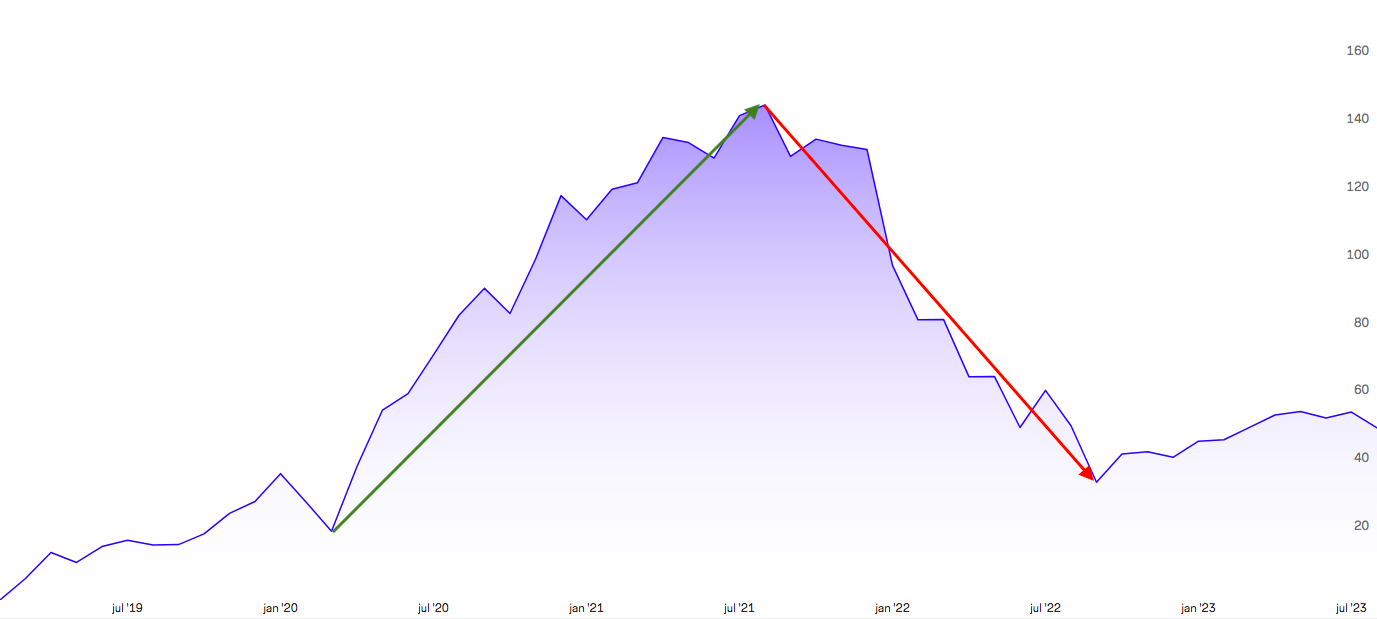

Det är precis vad som skedde mellan 2021/2022. I samband med pandemin upplevde techaktier ett stort börsrally under första delen av 2021. De ser vi bland annat på fonden “TIN Ny Teknik A” som exponerar sig mot sektorn.

Tin Ny Teknik A:

(Bildkälla: Nordnet)

Vi ser att fonden ökade kraftigt mellan mars och augusti 2021. Kriget mellan Ukraina och Ryssland, ökad inflation och höjda räntor skulle dock bli startskottet på en långsiktig negativ trend.

Från toppen sjönk “TIN Ny Teknik A” till nästan samma nivå som man låg på i mars 2021. Hade du alltså ägt exempelvis 5 techfonder så hade portföljen gått ner med ungefär 50 %.

Vad är ett lagom antal branscher att exponera sig mot?

Ett lagom antal branscher att exponera sig mot är runt 3 – 7 stycken. Det ger dig en tillräckligt hög diversifiering som inte gör dig lika känslig för branschspecifika händelser.

Du skulle exempelvis kunna investera i tech-, läkemedels-, råvaru-, och fastighetsbranschen. Dessa sektorer är till stor del oberoende av varandra. Går det dåligt för en av dem har det ingen större betydelse för ditt totala sparkapital. Nedan ges exempel på 3 fonder som ger dig exponering mot helt olika branscher.

KAPITEL 3

Riskspridning fonder - Geografiskt

Typiskt för svenska småsparare är att vi tenderar att vilja ha en lite större viktning i vårt sparande mot svenska bolag. Man investerar helt i sådant som man känner igen. Detta kallas för “Home Bias”. På sikt har det visat sig vara bra då Stockholmsbörsen på lång sikt presterar mycket bra.

Det kan dock vara klokt att våga vidga sina vyer utomlands. Exempelvis är det populärt att investera i fonder som exponerar sig mot den amerikanska börsen. Vidare kan du exponera ditt fondsparande till ytterligare länder inom Europa eller utvecklingsregioner, som Asien och Sydamerika.

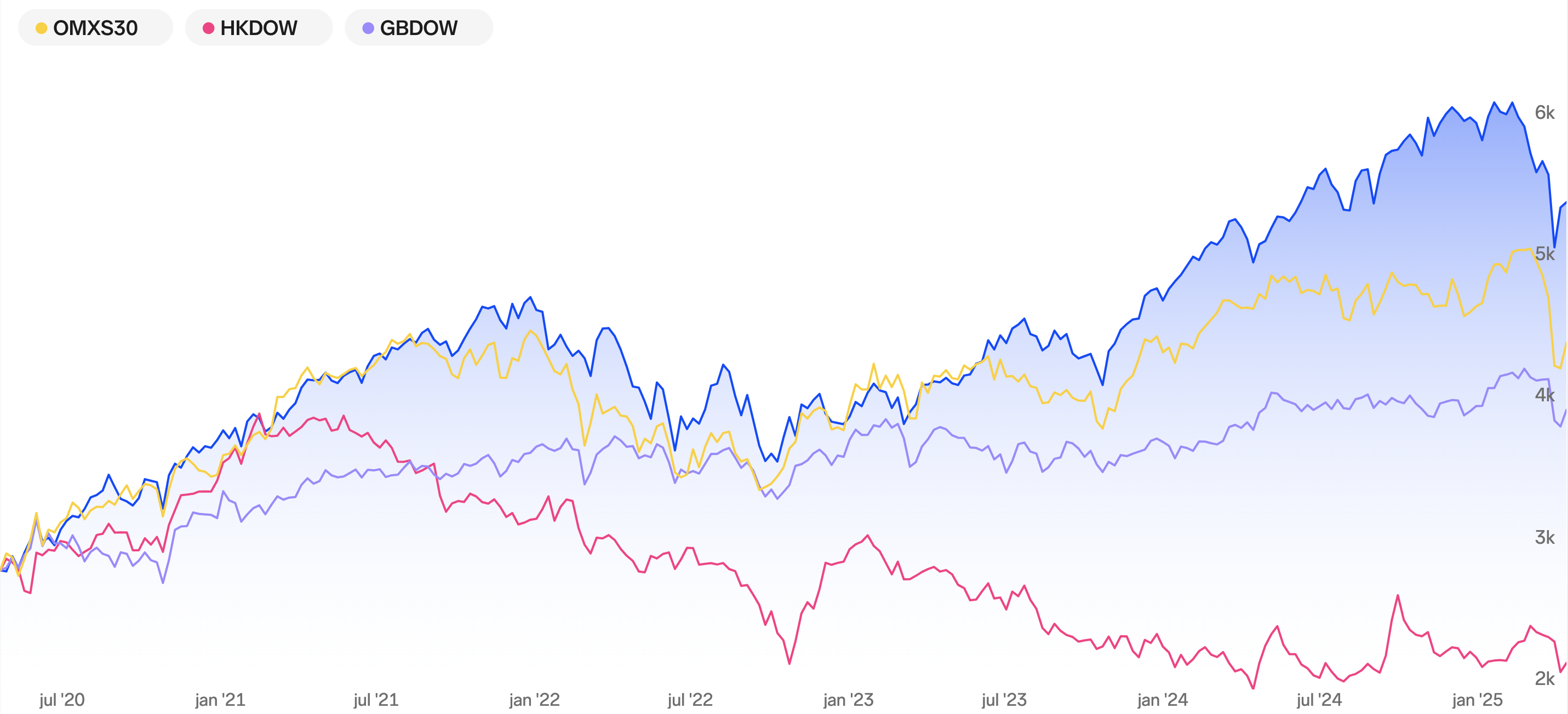

Nedan ser du en graf över hur olika marknadsindex för olika länder presterat mellan 2020 och 2025. Vi ser att den amerikanska börsen gått bäst, följt av den svenska börsen som är en stark tvåa.

Börsindex för olika länder, 2020 – 2025:

(Bildkälla: Nordnet)

Börsindex avkastning, 2020 – 2025:

| Index | Färg | Avkastning | Exponering |

|---|---|---|---|

| S&P 500 | Blå | + 92 % | USA |

| OMXS30 | Gul | + 57 % | Sverige |

| GBDOW | Lila | + 40 % | Storbritannien |

| HKDOW | Röd | – 23 % | Hong Kong |

(Tabell uppdaterad 2025)

Vad är ett lagom antal regioner att exponera sig mot?

Ett lagom antal regioner att exponera sig mot är mellan 3 – 5 stycken. Då får du en tillräckligt hög diversifiering för att inte en enskild negativ händelse för en specifik region ska få alltför stor negativ effekt på ditt sparkapital. Samtidigt får man ta del av utvecklingen från flera spännande internationella bolag från olika länder. Nedan ges exempel på 3 fonder som ger dig exponering mot helt olika geografiska områden.

KAPITEL 4

Riskspridning fonder - Bolagslistor

När du köper en globalfond, eller annan typ av indexfond, så får du endast exponering mot de största bolagen i världen. Då missar man småbolagsmarknaden som är mycket spännande och som historiskt visat ge högre avkastning över tid.

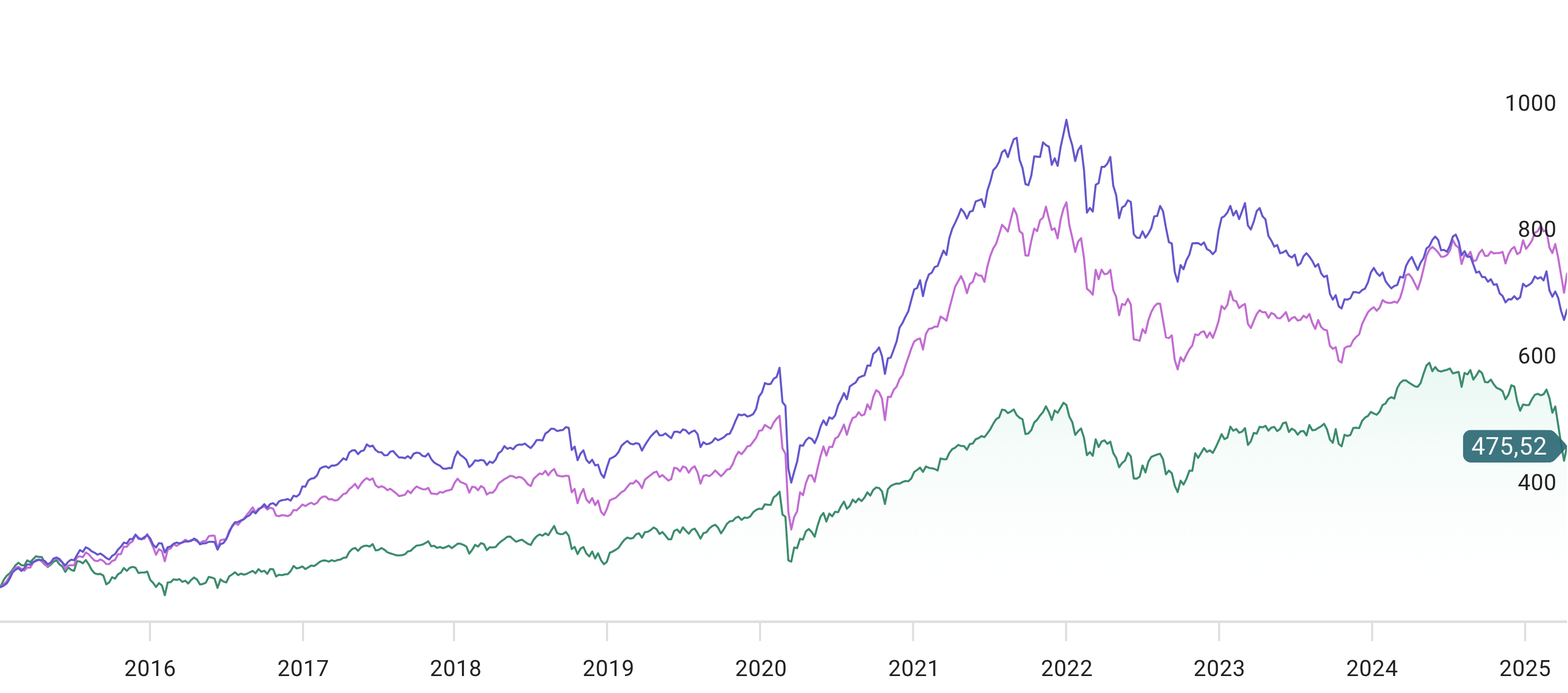

OMX Nordic Large, Mid och small cap index:

(Bildkälla: Avanza)

Grafen ovan visar historisk utveckling för tre index mellan 2015 och 2025. De har givit följande avkastningar under perioden:

- OMX Nordic Small (rosa) → 183 %

- OMX Nordic Mid (lila) → 166 %

- OMX Nordic Large (grön) → 79 %

Som går att se har ”OMX Nordic Small” givit högst avkastning. Att kunna veta exakt vilka småbolag som kommer att lyckas på sikt är dock svårt. Anledningen till varför är då det inte finns särskilt mycket statistik, data och tidigare historik att falla tillbaka till vad gäller mindre bolag. Det som är bra med en småbolagsfond är att ha en expert som gör analys.

En småbolagsförvaltare arbetar oftast tajt med bolagen och sitter många gånger och på betydligt mer information än vad de flesta småsparare gör. Du får alltså genom småbolagsfonder hjälp att fördela kapital utöver de bolag som en expert anser kommer prestera bäst över tid.

Hur ska man fördela kapital över large, mid och small cap?

Även om mindre bolag (mid och small cap) tenderar att ge högre avkastning på sikt, bör man kanske inte exponera störst andel av sitt sparande mot dem. Large cap bolag tenderar att vara mindre volatila på kort sikt. De utgör på så sätt en säkrare investering. Frågan om hur man ska fördela kapital mellan sektorerna blir därför en fråga om hur lång sparhorisont man har.

Om du har en kortare sparperiod, på säg 3 – 7 år, är det säkrast att investera majoriteten kapital i fonder som exponerar sig mot större bolag. Om du har en längre sparhorisont, på säg 7 – 15 år, kan det löna sig att investera en större andel i fonder som exponerar sig mot mindre bolag. Nedan ges exempel på 3 fonder som ger dig exponering mot bolag inom olika börslistor.

KAPITEL 5

Riskspridning fonder - Råvarumarknad

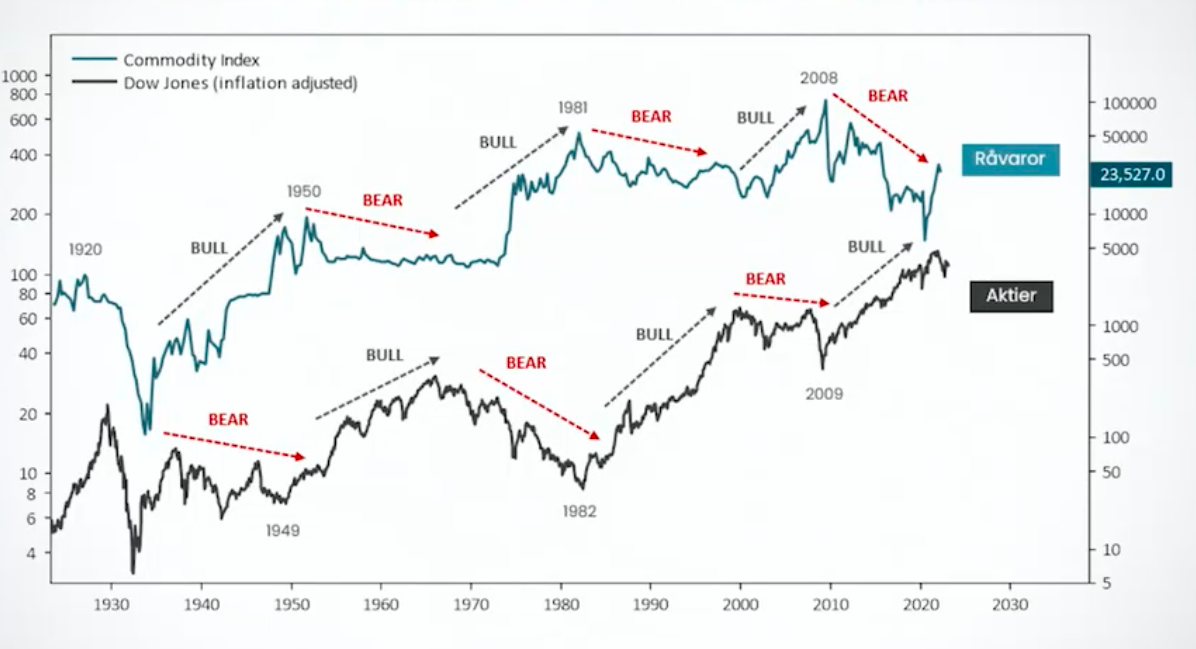

Råvarufonder är något som egentligen kan ses tillhöra kategorin “fonder med olika branschinriktning”. Men vad som gör råvarubranschen särskilt speciellt är dess starka negativa korrelation till aktiemarknaden. Se graf nedan.

Aktiemarknaden och råvaror:

Grafen nedan visar korrelationen mellan råvaror och aktier. Index för råvaror (commodity index) är den ljusblåa linjen och index för aktier (Dow Jones) representeras av den mörkblåa.

(Bildkälla: Refnitiv Datastream, NeuroQuant, Erik hansén)

Som grafen ovan visar tenderar inte råvaror att röra sig i samma mönster som börsen. De har snarare en negativ korrelation, vilket betyder att de rör sig åt hela motsatta riktningar.

- När aktier stiger tenderar råvaror att falla.

- När aktier faller så tenderar råvaror istället att stiga.

Hur många råvarufonder ska man ha?

Det räcker gott och väl med att äga en eller två fonder med exponering mot råvaror. Den bör helst utgöra 5 % – 10 % av din totala fondportfölj. Det ger dig en lagom exponering mot marknaden. Samtidigt skapar det en högre riskjusterad avkastning.

Med riskjusterad avkastning menas att uppnå samma avkastning, som en mer volatil portfölj, men till mindre risk. På grund av råvarumarknadens negativa korrelation till börsen kommer exponering mot den agera krockkudde när övriga aktiemarknaden faller. Nedan ges exempel på 3 fonder som ger dig exponering mot råvarubranschen.

KAPITEL 6

Riskspridning fonder - Räntemarknad

En annan marknad som också har en negativ korrelation till börsen är räntemarknaden. Inom denna marknad ingår exempelvis statsskuldväxlar, företagsobligationer, bostadsobligationer och säkerställda obligationer.

Att investera direkt i enskilda obligationer kräver oftast ett högt startbelopp. En investering i obligationsfonder kräver inte särskilt högt startbelopp. Det är dessutom ett säkrare och enklare sätt att få exponering mot räntemarknaden.

Genom att exponera en del av sitt totala fondsparande mot obligationsmarknaden skapar man sig en mer riskjusterad avkastning över tid.

När bör man investera i korta/långa räntefonder? Expertförvaltarna ger dig Svaren:

hur många räntefonder ska man ha?

Som regel gäller att ju yngre du är, desto större andel aktiefonder bör du äga och desto mindre räntefonder. Detta då aktiefonder på sikt presterat bättre än räntefonder. Som ung, med en långsiktig sparhorisont på minst 10 år, räcker det med att exponera 0 % – 10 % av ditt sparkapital mot räntefonder.

Om du däremot är äldre och exempelvis börjar närma sig pensionen kan det vara klokt att placera en större andel av ditt sparkapital i räntefonder. Detta då räntefonder inte fluktuerar lika mycket som aktiefonder på kort sikt. Om du är 60 år kan ditt fondsparande bestå av exempelvis 40 % – 70 % räntefonder. Nedan ges exempel på 3 fonder som ger dig exponering mot räntemarknaden.

Tips! Läs mer om räntefonder och hur de fungerar.

KAPITEL 7

Vad är ett lagom antal fonder att äga?

Som du kanske märkt efter att ha läst föregående kapitel, så spelar olika typer av fonder en stor roll för hur många du egentligen behöver äga. Exempelvis anses 5 fonder vara ett lagom antal fonder att äga. Men om alla dessa exponerar sig mot den amerikanska techsektorn kan det samtidigt tolkas som en koncentrerad och riskfylld fondportfölj.

Frågan som man egentligen bör ställa sig är; “hur hög risk är jag villig att ta i mitt sparande?”

7.1

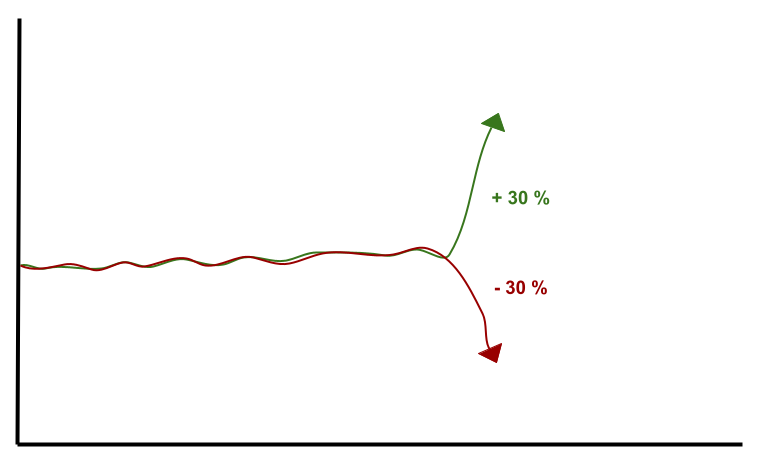

Lågt antal och koncentrerad portfölj

Ju färre fonder man äger, med exponering mot ett smalt område, desto högre risk tar man i sitt sparande. Man utsätts för högre volatilitet då enskilda fonder kommer att få en större betydelse för din totala fondportfölj.

På kort sikt riskerar man därför att ens sparkapital kan sjunka i värde relativt mycket. Det är inte omöjligt, att med en låg diversifiering få se sin portfölj vid stundtals tillfällen sjunka med 20 % – 30 % på några månader.

Färre fonder betyder också större möjlighet till högre avkastning. Om exempelvis den sektor eller geografiskt område som man exponerat sig mot går bra, kan ens avkastningen bli mycket hög.

(Bildkälla: InvestoRunner)

7.2

Stort antal och bred portfölj

Ju fler fonder man äger, med exponering mot flera områden, desto lägre risk tar man i sitt sparande. Man utsätts inte för lika hög volatilitet då hur enskilda fonder utvecklas inte får lika stor effekt på ditt totala fondsparande.

Det betyder att man inte riskerar lika stor nedgång i pessimistiska börstider som om man hade haft en mer koncentrerad portfölj. Istället för att se en nedgång på 20 % – 30 % kanske ens portfölj endast sjunker med 10 % – 20 %.

Samtidigt kan en för diversifierad fondportfölj agera bromskloss under bra tider. Om en specifik sektor eller ett geografiskt område, som man har en viss exponering mot, går bra kommer avkastningen inte ha en lika stor betydelse för ditt totala fondsparande. Värdeuppgången i portföljen blir på så sätt begränsad.

(Bildkälla: InvestoRunner)

7.3

Så… hur många fonder ska man ha?

Slutsatser vi kan dra från ovanstående information är att hur många fonder man bör äga är en personlig fråga. Föredrar du en mer koncentrerad portfölj måste du vara förberedd på högre volatilitet. Chansen till högre avkastning blir större precis som risken för värdenedgång.

Om du istället är mer konservativ i ditt sparande, och föredrar en portfölj med lägre volatilitet, bör du istället sprida risken över flera olika typer av fonder, branscher och länder. På så sätt säkrar du risken för större värdenedgångar, samtidigt som du utesluter chans till högre avkastning.

KAPITEL 8

Bygg en fondportfölj på 5 steg

Så bygger du en framgångsrik fondportfölj:

I följande kapitel kommer vi att gå igenom, steg för steg, hur du går tillväga för att bygga en egen fondportfölj på 5 steg. Detta är endast ett exempel på hur man kan göra. Det betyder inte att varje individ bör göra det på samma sätt.

Hur man väljer att exponera sitt kapital är personligt. Du kan endast själv veta vilka branscher du är intresserad av, vilka länder du vill få exponering mot och hur mycket du väljer att investera i respektive fond.

8.1

Steg 1 – Hur länge har du tänkt spara?

Innan vi börjar med att skapa en fondportfölj måste du fundera över din egen sparhorisont. Hur länge har du tänkt spara? Sparhorisont spelar nämligen stor roll för vilka typer av fonder du bör inkludera i din portfölj.

- Kort sparhorisont – Om du har en kortare sparhorisont på mellan 1 – 5 år bör du inkludera några räntefonder då börsen på kort sikt är volatil.

- Lång sparhorisont – Om du har en längre sparhorisont på upp till 5 – 10 år, eller mer, bör du prioritera aktiefonder och framför räntefonder.

Aktiefonder har presterat betydligt bättre än räntefonder på lång sikt. Däremot tenderar aktiefonder att vara betydligt mer volatila, och passar därför inte är ett kortsiktigt sparande.

Nedan visas en graf över den mest ägda räntefonden hos Avanza, AMF Räntefond Lång (orange färg), och den mest ägda aktiefonden, Avanza Zero (grön färg). Grafen visar vad de avkastat mellan 2006 och 2025.

AMF Räntefond Lång och Avanza Zero, historisk utveckling 2006 – 2025:

(Bildkälla: Avanza)

Avanza Zero har givit en avkastning på 356 %. AMF Räntefond Lång har endast avkastat 79 %. Det går däremot att se hur mindre volatil räntefonden är. Den har dessutom presterat bättre än aktiefonden i oroliga börsklimat som exempelvis mellan 2008 – 2009.

Slutsats: Om din sparhorisont därför ligger mellan 3 – 5 år kan det vara en god idé att inte endast exponera sig mot aktier och börsen. Då kan det vara klokt att addera olika typer av räntefonder som penningmarknadsfonder, statsobligationsfonder eller företagsobligationsfonder.

8.2

Steg 2 – Hur mycket risk är du villig att ta?

En bra fond är en sådan som givetvis ger en bra avkastning över sikt. Det bör dock också ske till en rimlig risk. Med risk menas hur koncentrerad du vill att din portfölj ska vara till ett visst antal fonder, en viss typ av sektor eller till ett specifikt land.

Exempelvis har teknikfonder gått starkt på börsen sedan 2010. Detsamma gäller även AI fonder. Det betyder dock inte att du bör exponera hela ditt sparande mot teknik.

Om du äger 15 olika teknikfonder, och branschen drabbas av dåliga nyheter, kan din portfölj riskera att sjunka kraftigt, trots att du äger flera fonder. En bra start för att sänka risken i ditt fondsparande är att utgå ifrån globalfonder.

Vad innehåller en globalfond?

En globalfond innehåller vanligtvis cirka 50 % USA, 25 % Europa och lite tillväxtmarknader. Nedan ges ett exempel på vilken exponering som globalfonden “Storebrand Global Plus A SEK” såg ut i början av 2025.

Storebrand Global Plus A SEK fondexponering:

(Bildkälla: Avanza)

Globalfonder exponerar sig mot de största bolagen från respektive marknad. Eftersom teknikbolagen är de mest värdesatta bolagen på börsen sker störst exponering mot dessa. Vi ser tydligt hur USA och just teknik utgjorde störst andel på hela 26 % i Storebrands fondportfölj.

Globalfonder ger alltså ditt fondsparande en god bas. Men det kan även vara bra att välja 2 – 3 fonder till som exponerar sig mot helt andra branscher än teknik. På så sätt blir din riskspridning ännu bredare.

Slutsats: Ett tips är att utgå ifrån en globalfond. Det ger en stabil bas i ditt fondsparande då de är mycket breda. Man kan sedan krydda portföljen med smalare områden som man tycker är extra intressant och spännande. Börja brett och utgå alltid ifrån en globalfond för att sedan arbeta dig “inåt”.

8.3

Steg 3 – Aktivt förvaltade fonder eller indexfonder?

Man får vanligtvis höra att indexfonder är att rekommendera framför aktivt förvaltade fonder. Anledningen till varför har delvis att göra med de lägre förvaltningsavgifterna som indexfonder erbjuder. Vidare tenderar mycket få aktivt förvaltade fonder att prestera bättre än index på sikt. Det kan dock finnas tillfällen som aktivt förvaltade fonder kan utgöra en god investering.

Indexförvaltning

När det handlar om en globalfond så är det inte särskilt troligt att fondförvaltaren sitter på information som inte redan finns tillgänglig för allmänheten. Då kanske det är bättre att hitta en global indexfond med så låg avgift som möjligt.

Småbolagsförvaltning

Vad gäller exempelvis småbolagsförvaltning så finns det mycket mindre information att tillgå. Det är svårare att förvaltaren kan pricka bolag som kommer att gå bättre än marknaden. Då kan det vara värt att betala en lite högre avgift för att låta en historiskt duktig fondförvaltare förvalta över ditt kapital.

Ett exempel på en aktivt förvaltad småbolagsfond som presterat mycket bra på börsen sedan 1988 är “”SEB Nordamerika Små och Medelstora Bolag”. Nedan ser du dess utveckling mellan 1988 och 2025.

SEB Nordamerika Små och Medelstora Bolag, utveckling 1988 – 2025:

(Bildkälla: Nordnet)

Fonden investerar kapital i små bolag noterade på den amerikanska börsen. Sedan starten har fonden avkastat totalt 4 826 %. Det motsvarar en genomsnittlig årlig avkastning på cirka 11 %.

S&P 500, som speglar de 500 största bolagen i USA, har under samma tidsperiod avkastat cirka 622 %. Det motsvarar en genomsnittlig avkastning på ungefär 5 %.

Slutsats: Avgiften är med andra ord mycket viktig. Man ska oftast försöka hålla den så låg som möjligt. Men man ska inte heller vara dumsnål. Billiga indexfonder speglar vanligtvis de 30 – 40 största bolagen på börsen. Det betyder att man missar allt det intressanta som finns runtomkring.

Genom att exponera en andel av sitt sparkapital mot en mer nischad aktivt förvaltad fond går man inte miste om de små och intressanta bolagen. Titta på vilka aktivt förvaltade småbolagsfonder som finns och undersök hur de och deras respektive förvaltare presterat över tid.

8.4

Steg 4 – Hur mycket ska man investera i fonder?

Hur mycket du ska investera i fonder beror helt på din spårförmåga varje månad. Alla har olika förutsättningar för hur mycket vi kan lyckas spara. En tumregel är att försöka spara minst 10 % av din nettoinkomst varje månad.

Det är alltid bättre att börja försiktigt, med en lägre procentandel, och sedan justera sparkvoten uppåt när man märker att man har möjlighet till det. Desto värre är det om man börjar med en hög sparkvot. Att tvingas dra ner på sitt sparande är inte roligt.

Se istället till att börja med en sparkvot, på kring 10 %. Du kan med tiden öka sparkvoten till över 10 % om du känner att du har kapacitet till att göra det.

Slutsats: Ta reda på hur mycket som du ungefär kan spara varje månad. Välj ut ett par fonder som du tänker investera i och sprid ut sparkapitalet över dessa. En tumregel är att försöka uppnå en sparkvot på 10 % av din nettoinkomst.

Det betyder att om du har en lön på 20 000 kr efter skatt så ska du försöka spara minst 2 000 kr varje månad (20 000 x 0.10). Detta kan sedan fördelas över 5 – 10 fonder varje månad som du valt ut i förhand.

Tips! Läs mer om att investera i fonder i vår stora guide.

8.5

Steg 5 – Exempel på fondportfölj

Utifrån den givna informationen i föregående kapitel ska vi nu sätta ihop ett exempel på hur ett fondsparande kan se ut.

Vi vill i detta exempel skapa ett fondsparande med relativt liten risk till en sparhorisont på 10 år. En så lång sparhorisont betyder exempelvis att vi inte behöver exponera oss särskilt mycket mot räntemarknaden.

Vidare vill vi heller inte exponera oss för koncentrerat mot stora bolag inom indexfonder. Vi vill även ha möjlighet till att få ta del av avkastning från mindre och medelstora bolag från olika branscher. Nedan ges ett exempel på hur en fondportfölj, enligt givna preferenser, skulle kunna se ut.

Exempel på fondportfölj:

| Fondnamn | Aktiv / passiv | Typ av fond | Geografisk exponering | Andel av portfölj |

|---|---|---|---|---|

| Avanza Global | Passiv | Globalfond | Globalt | 35 % |

| Avanza Sverige | Passiv | Indexfond | Sverige | 25 % |

| Öhman Emerging Markets A | Passiv | Indexfond | Utvecklingsländer | 10 % |

| Handelsbanken Hälsovård Tema | Aktiv | Läkemedelsfond | Globalt | 10 % |

| SEB Nordamerika Små och Medelstora Bolag | Aktiv | Småbolagsfond | USA | 10 % |

| BGF World Mining A2 | Aktiv | Råvarufond | Globalt | 5 % |

| AMF Räntefond Lång | Aktiv | Räntefond | Sverige | 5 % |

Vi föreställer oss att vi har en nettolön på 20 000 kr efter skatt. Vi antar en sparkvot på 10 %. Det skulle betyda att vi lyckas spara 2 000 kr per månad som vi ska fördela över alla fonder i vårt fondsparande. Fördelningen skulle se ut enligt följande:

Kapitalallokering över fonder:

| Fondnamn | Andel av portfölj | SEK per månad |

|---|---|---|

| Avanza Global | 35 % | 700 kr |

| Avanza Sverige | 25 % | 500 kr |

| Öhman Emerging Markets A | 10 % | 200 kr |

| Handelsbanken Hälsovård Tema | 10 % | 200 kr |

| SEB Nordamerika Små och Medelstora Bolag | 10 % | 200 kr |

| BGF World Mining A2 | 5 % | 50 kr |

| AMF Räntefond Lång | 5 % | 50 kr |

| Totalt | 100 % | 2 000 kr |

Slutsats: Vi har i detta exempel valt att investera majoriteten av vårt sparande i en globalfond. Det ger oss en stabil grund då vårt kapital sprids ut över flera geografiska områden. Skulle en marknad utvecklas dåligt under en längre period kommer det inte att påverka vår totala fondportfölj särskilt mycket.

Vidare har vi valt att exponera oss mot mer nischade marknader och sektorer i form av bolag inom Sverige, tillväxtländer samt läkemedelsbolag. Sist men minst har vi valt att spetsa portföljen med exponering mot små- och medelstora företag, råvarubolag och obligationer.

Sammanfattningsvis ger denna fondportfölj oss en bra mix av olika sektorer och marknader fördelat över ett lagom antal fonder. Portföljen kan anses innehålla hög diversifiering och låg risk.

KAPITEL 9

5 saker att tänka på

I följande kapitel presenteras fem saker som är viktiga att tänka på när du väljer ut fonder till din portfölj. De berör bland annat historisk avkastning, vem som förvaltar fonden, fondförvaltarens strategi och förvaltningsavgifter.

9.1

Titta hur fonden gått långsiktigt

Titta alltid på hur fonden presterat långsiktigt. Detta förutsatt att det är samma förvaltare som hela tiden förvaltat fonden. Du bör aldrig titta på hur en fond presterat kortsiktigt. Det är inte tillräckligt med bevis för att bevisa förvaltarens skicklighet. Vem som helst kan ha tur och slå index under ett enskilt år.

Vi rekommenderar därför inte att du tittar på en topplista i en tidning eller från Morningstar som visar vilka fonder som presterat bäst de senaste 6 – 12 månaderna. Att investera i en sådan fond är stor risk för att man hoppar på ett tåg som redan hunnit åka för långt på sin resa.

9.2

Undersök vem som är fondförvaltaren

Om en fond presterat mycket bra på, låt säga de senaste 10 åren, är det alltid en bra idé att titta på om det är samma fondförvaltare som fortfarande sitter och förvaltar investerares kapital. Det är viktigt att undersöka att det inte skett ett skifte däremellan och att det plötsligt är en helt annan person som sitter och förvaltar fonden.

Varje fondförvaltare är unik och besitter olika kunskap och erfarenhet. Om en fond plötsligt byter fondförvaltare är det inte lika säkert att fonden kommer att prestera lika bra som den tidigare gjort. Vem som är fondförvaltaren kan nämligen vara helt avgörande för hur fonden kommer att prestera framöver.

9.3

Fondförvaltarens strategi

Det är viktigt att man läser på vad som finns i fonden och vilken strategi som förvaltaren har när denne väljer bolag. Ju färre bolag som fonden exponerar sig mot, desto större betydelse kommer förvaltaren att spela roll för fondens resultat.

Globala indexfonder kan innehålla flera tusentals bolag. Då hinner inte fondmäklaren lägga särskilt mycket tid åt att analysera respektive bolag. Då kommer avkastningen inte bero särskilt mycket av fondförvaltarens skicklighet.

Om man börjar titta på specifika fonder, som exempelvis småbolagsfonder, kommer förvaltarens skicklighet att spela större roll. Fondförvaltaren måste ha tid till att kunna analysera och följa upp alla bolag i portföljen.

9.4

Undvik höga förvaltningsavgifter

Det är aldrig bra att betala för mycket. Se därför till att undersöka hur mycket som fondförvaltaren tar betalt. Givetvis kan det i vissa fall vara värt att betala en extra hög avgift för att låta någon riktigt skicklig person ta ansvar för hur ditt kapital allokeras.

I de flesta fall ska man dock försöka hålla ner alla kostnader så mycket som möjligt. Ju högre förvaltningsavgift desto mer pengar hamnar i fondförvaltarens plånbok istället för din egen.

- Aktivt förvaltade fonder – För aktivt förvaltade fonder tenderar avgiften att i normala fall ligga mellan 1 % – 3 %. Detta som en effekt av att förvaltaren lägger ner många timmar på att försöka hitta de bästa bolagen, varpå denne kräver mer betalt.

- Passivt förvaltade fonder – För passivt förklarade fonder bör du aldrig betala mer än 0.20 – 0.40 %. Passiva fonder replikerar endast ett index, vilket inte kräver särskilt mycket arbete från förvaltarens sida. Därav deras lägre avgift.

9.5

Ta hjälp av en fondrobot

Att välja fonder helt själv kan kännas En enkel lösning till problemet är att använda sig av en fondrobot. Det är en finansiell tjänst som hjälper dig att automatisera ditt fondsparande.

Opti och Lysa är exempel på fondrobotar som optimerar antalet fonder utifrån dina preferenser gällande avkastning och risktagande. De ombalanserar även portföljen löpande utifrån historisk forskning.

Tips! Läs mer om hur en fondrobot kan hjälpa till att effektivisera ditt fondsparande.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Hur många fonder man ska ha varierar från person till person. Som regel gäller att ju färre fonder desto smalare exponering och en högre risk. Det kan räcka gott och väl med 5 – 7 fonder så länge som de exponerar sig mot olika branscher, geografiska områden och olika typer av fonder.

Tips! Läs även vår guide om hur många aktier man ska ha.

Ett enkelt sätt att sortera bland fonder och hitta de som passar en bäst är att gå till fondlistan hos Avanza. Där kan man enkelt sortera efter bransch, geografi, typ av fond samt om den ska vara passiv eller aktivt förvaltad.

Vill du veta mer om fonder och vilka som presterat bra på sikt? Då kan du läsa vår andra guide om bästa fonderna att äga.

Hur mycket en fond får kosta beror helt på om den är aktivt eller passivt förvaltad.

- Aktiv förvaltad – Aktivt förvaltade fonder kostar vanligtvis mellan 1 % och 3 % per år. Högre än så får tolkas som dyrt. En högre avgift kan givetvis rättfärdigas om fondförvaltaren över tid givit en högre avkastning än dess marknadsindex.

- Passiv förvaltad – Passivt förvaltade fonder kostar vanligtvis mellan 0.20 % och 0.40 %. Att betala högre än så är dyrt eftersom förvaltaren inte lägger ner lika mycket arbete på att försöka hitta de bästa bolagen som hos en aktivt förvaltad fond.

Det är svårt att säga hur man vet om man antingen äger för många, eller för få, fonder. Som riktmått bör man jämföra avkastningen från sitt eget fondsparande med index. Om man över tid presterat under index är det ett tecken på att man gör något fel. Att prestera över index betyder att man gör något rätt.

Hur mycket man bör investera i fonder är en personlig fråga. Som grund kan det vara bra att investera majoriteten av sitt sparkapital i fonder och endast en liten i enskilda aktier eller annan typ av värdepapper. Att spara mellan 70 % – 90 % i fonder kan ses som en stabil start.

FORUM

Delta i diskussionen