DEN ULTIMATA GUIDEN

INVESTERA I URAN

Funderar du över att investera i uran? Då har du hamnat helt rätt. I denna guide på 4,000+ ord och 3 videor visar vi hur det går till. Det är en sällsynt råvara som endast går att få exponering på 3 olika sätt. Antingen sker det via (1) aktier, (2) traditionella fonder eller (3) börshandlade fonder (ETF:er). Läs om både för- och nackdelar om de olika investeringsmetoderna i detalj.

- Allt om att investera i uran, för- och nackdelar med varje handelsmetod och mycket mer.

- Jämför aktiemäklare i vår tabell och investera i uran på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

3 sätt att investera i uran

KAPITEL 2

Investera i uran - Aktier

KAPITEL 3

Investera i uran - Fonder

KAPITEL 4

Investera i uran - ETF

KAPITEL 5

Vad påverkar uranpriset?

KAPITEL 6

Varför investera i uran?

KAPITEL 7

3 risker att tänka på

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

3 sätt att investera i uran

Svahn – ”Jag älskar uran”:

Det enda sättet, som småsparare, att få exponering mot uran är att investera i bolag som arbetar med råvaran. Man kan investera direkt i bolagen genom aktier, alternativt investera i dem indirekt via fonder eller ETF:er.

Det går inte att investera direkt i råvaran på grund av diverse regleringar och lagar. Anledningen till varför är på grund av dess radioaktiva karaktär. Radioaktivitet utgör ett hot mot både människor och miljö. Därför finns det mycket restriktioner kring vem som får köpa och äga råvaran. Nedan går vi igenom kort om respektive investeringsmetod.

1.1

Aktier

![]()

Att investera i uranaktier är den mest effektiva, men också mest riskfyllda investeringsmetoden. Anledningen till varför är då att du utsätts för större bolagsrisk än om du exempelvis investerar i fonder. Med bolagsrisk menas risker kopplade till bolagets verksamhet. Exempel på sådana är dålig ledning, regleringar, likviditetsproblem och konkurs.

Fördelen med att investera i uranaktier är att det är det mest direkta sättet att få exponering mot uran. Bolagen som arbetar med uran är beroende av dess pris. Kursförändringar kan därför ha en stor positiv eller negativ påverkan på bolagens resultat.

Exempel på populära uranaktier:

Läs mer om att investera i uran via aktier i kapitel 2.

1.2

Fonder

![]()

Det andra sättet att exponera sig mot uran är via uranfonder. Det är en betydligt mindre riskfylld investeringsmetod då ditt kapital sprids ut över flera uranbolag. Det gör att den enskilda bolagsspecifika risken minskar.

Den främst nackdelen med att investera i uranfonder är att möjligheten till kursraketer är lägre. Eftersom ditt kapital sprids ut över flera bolag så kommer ett bolags kurslyft inte påverka ditt investerade kapital i lika stor omfattning som om du bara hade investerat i det enskilda bolaget.

Exempel på populära uranfonder:

Läs mer om att investera i uran via fonder i kapitel 3.

1.3

ETF

![]()

Det tredje sättet att få exponering mot uran är via ETF:er. Dessa kallas på svenska för börshandlade fonder. De fungerar i princip som traditionella fonder. Istället för att prissättas en gång per dag handlas de i realtid på börsen, precis som aktier.

Det betyder att du kan köpa och sälja en ETF under en och samma handelsdag. Du kan alltså enklare komma till avslut när så önskas. Många ETF:er har dessutom lägre förvaltningsavgift.

Exempel på populära ETF:er med exponering mot uran:

Läs mer om att investera i uran via ETF:er i kapitel 4.

KAPITEL 2

Investera i uran - Aktier

I följande kapitel börjar vi med att presentera 3 uranaktier som du kan investera i från Sverige. Längre ner kan du läsa om varför en investering i uranaktier kan vara en god idé, följt av både för-och nackdelar.

2.1

3 uranaktier

Överblick ”Cameco”:

• Grundades: 1987

• Huvudkontor: Saskatoon, Kanada

• Avkastning senaste 5 åren: + 307 % (2020 – 2025)

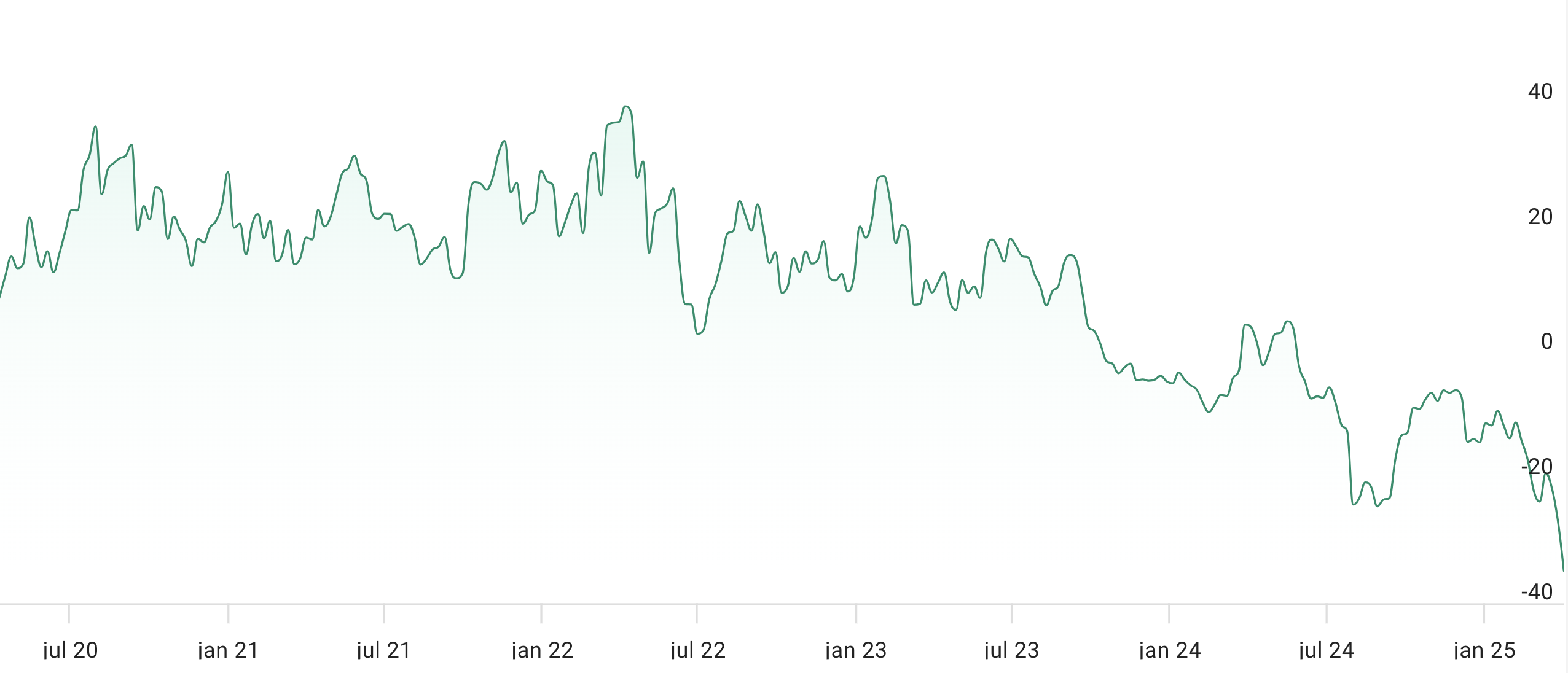

Kursutveckling:

(Bildkälla: TradingView)

Kort om ”Cameco”:

Cameco är ett kanadensiskt bolag som bryter uran. Råvara säljer man sedan till kärnkraftvärmeverk för att generera el. Bolaget är en av världens största utbrytare av uran. Man äger bland annat McArthur River vilket är en av världens största urangruvor.

Vidare äger man också Cigar Lake Mine, som ska vara den gruva med världens högsta uranmalminnehåll. Aktien är både noterad på den amerikanska och kanadensiska börsen.

Funderar du på att investera i Cameco Corp? Deras aktie CCJ finns tillgänglig att handla här.

Överblick ”Energy Fuels”:

• Grundades: 1987

• Huvudkontor: Lakewood, USA

• Avkastning senaste 5 åren: + 163 % (2020 – 2025)

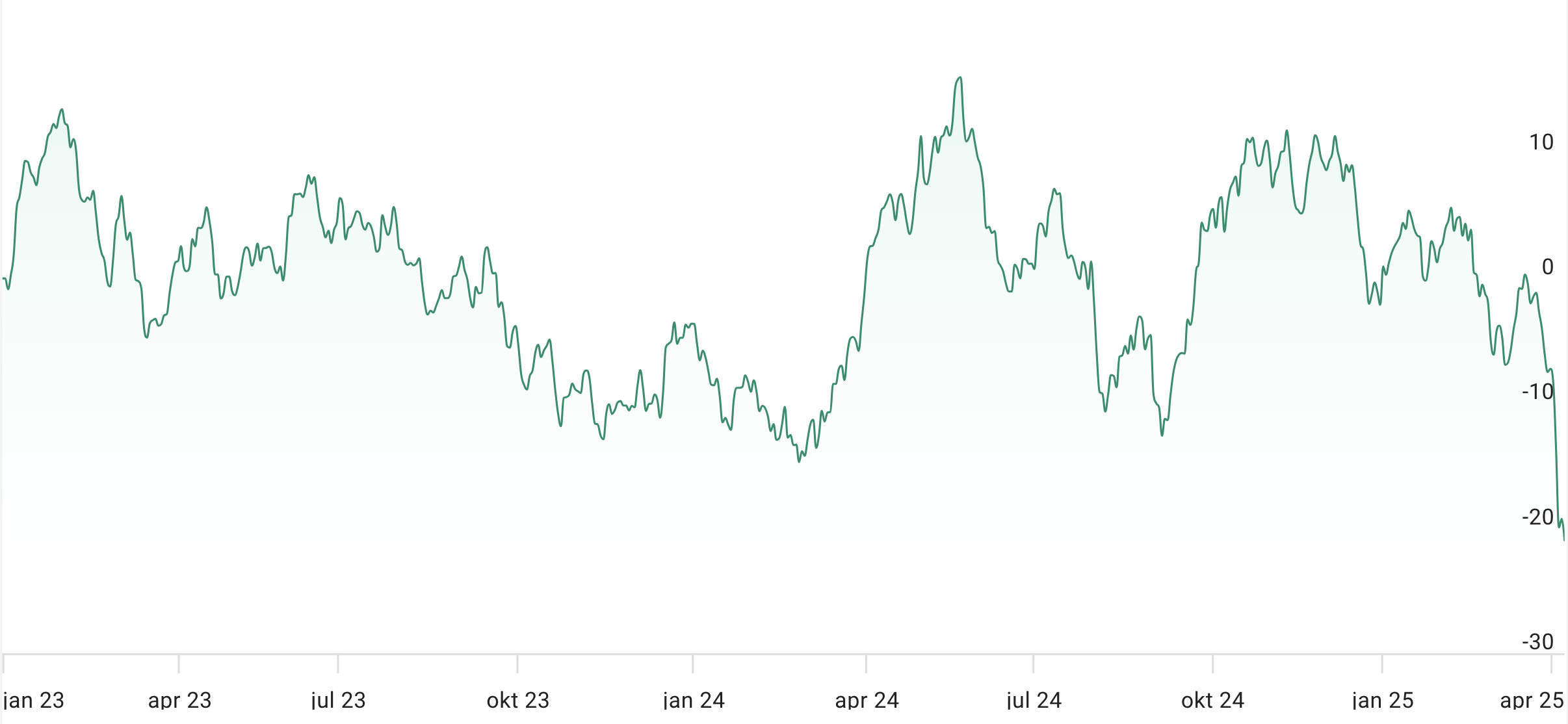

Kursutveckling:

(Bildkälla: TradingView)

Kort om ”Energy Fuels”:

Energy Fuels är ett amerikanskt bolag som äger olika gruvor främst i Nordamerika. Man arbetar med att utbryta och återvinna uran. Försäljningen sker huvudsakligen till kärnkraftverk där uran används till att skapa el.

Funderar du på att investera i Energy Fuels? Deras aktie UUUU finns tillgänglig att handla här.

Överblick ”Uranium Royalty”:

• Grundades: 2017

• Huvudkontor: Vancouver, Kanada

• Avkastning senaste 5 åren: +102 % (2020 – 2025)

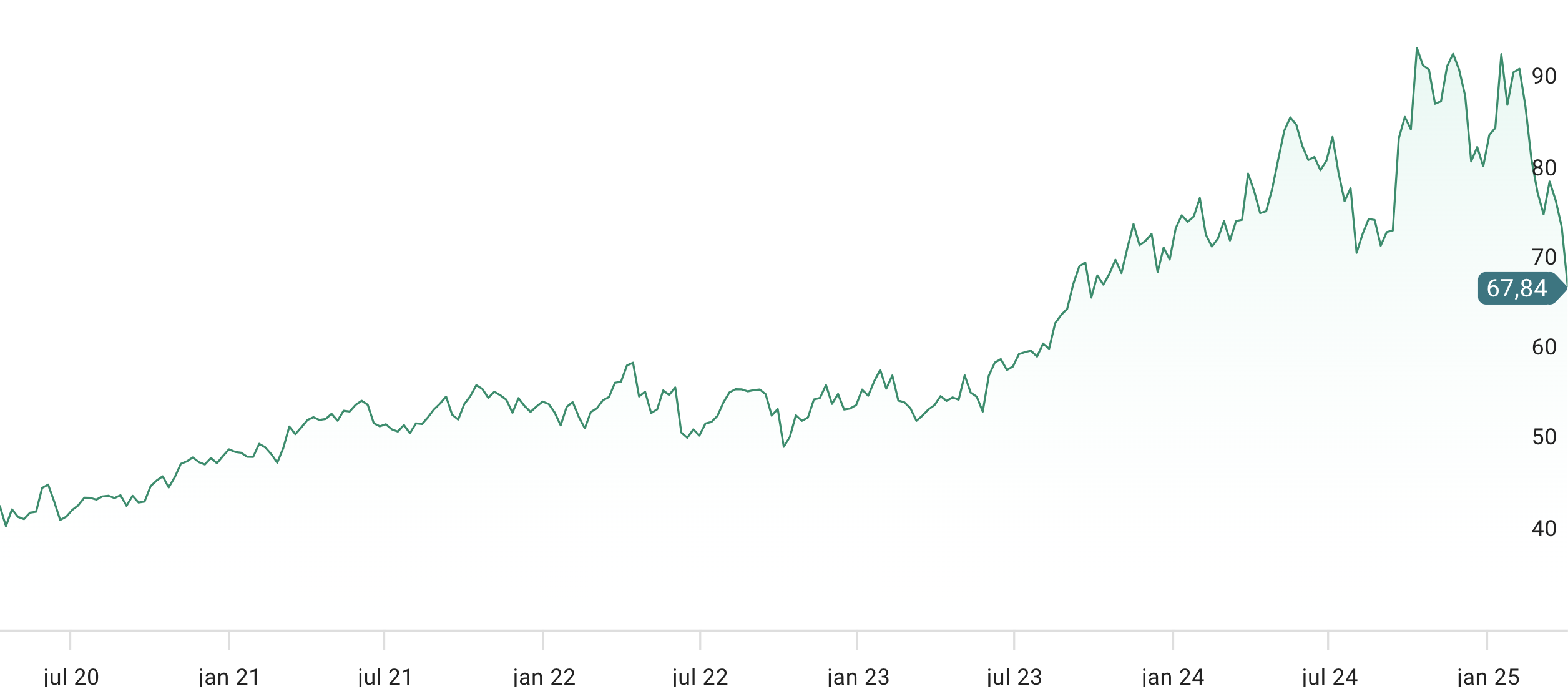

Kursutveckling:

(Bildkälla: TradingView)

Kort om ”Uranium Royalty”:

Uranium Royalty är, till skillnad från de två bolagen nämnda ovan, ett investmentbolag. Dess primära affärsidé är alltså inte att utbryta uran och sälja det. Bolaget köper istället aktier i olika uranbolag, investerar i urantillgångar och även fysiskt uran.

Fördelen med att investera i ett investmentbolag är att du får en bred spridning mot branschen. Den enskilda bolagsrisken blir lägre eftersom bolaget har investerat i flera uranbolag. Man äger andelar i gruvor i både Kazakstan och Kanada. Uranium Royalty är noterat både på den amerikanska och den kanadensiska börsen.

Funderar du på att investera i Uranium Royalty? Deras aktie UROY finns tillgänglig att handla här.

Obs! Siffror i detta kapitel är uppdaterade i början av 2025.

Tips! Läs mer om uranaktier i vår andra guide.

2.2

Fördelar och nackdelar

Fördelar med uranaktier

- Den mest direkta exponeringen mot uran – Uranaktier är ett det mest direkta sättet att få exponering mot uran. Genom att investera i bolag som arbetar med råvaran kommer ens investering att vara relativt utsatt för prisfluktuationer i uranpriset.

- Inbyggd hävstång – Uranaktier har en inbyggd hävstång. Med inbyggd hävstång menas att bolagens resultat och aktiekurser kan påverkas kraftigt när uranpriset fluktuerar. Om uranpriset ökar med exempelvis 20 % kan det betyda ett uppsving i ett bolags vinstresultat med 40 %.

- En investering i arbetskraft – En investering i uranaktier innebär en indirekt investering i de personer som arbetar på företagen. Dessa ser hela tiden till att utveckla bolaget och öka dess långsiktiga vinster. Detta till skillnad från en direktinvestering i en råvara som inte producerar något alls.

Nackdelar med uranaktier

- Bolagsspecifik risk – En investering mot enskilda bolag gör att man som investerare utsätter sig för bolagsspecifik risk. Med bolagsspecifik risk menas exempelvis likviditetsproblem, strejker bland personal eller konkurs. Dessa typer av risker får aktiekursen att sjunka, oavsett om uranpriset stiger eller inte.

- Högre volatilitet – Aktier är ett av de mest volatila värdepapperna som går att äga. Det finns flera faktorer som kan påverka börsen som inte har något att göra med uranpriset. Exempel på sådana händelser är inflation, marknadsräntor och geopolitik.

- Svårt att välja rätt aktie – Konkurrensen inom uransektorn är hård. Det är svårt att veta vilka bolag som på lång sikt kommer att lyckas. Att välja rätt kräver att man gör en djupgående analys av hela marknaden och varje enskilt bolag för att undersöka deras respektive tillväxtmöjligheter.

KAPITEL 3

Investera i uran - Fonder

Ett annat sätt att få exponering mot uran är att investera i fonder som exponerar sig mot sektorn. Det ger dig bland annat en god diversifiering och gör dig inte lika utsatt för bolagsspecifik risk.

3.1

3 uranfonder

Överblick ”Atlant Green Tech Metals”:

• Risknivå: 5 av 7

• Förvaltare: Atlant Fonder

• Förvaltningsavgift: 1.50 %

• Avkastning senaste 5 åren: 0 % (2020 – 2025)

Historisk avkastning:

(Bildkälla: Avanza)

Kort om ”Atlant Green Tech Metals”:

Denna fond har som mål att investera i företag som erbjuder produkter och tjänster vilka ska bidra till att uppnå global hållbar utveckling. Man investerar främst i företag som utvinner hållbart framställda metaller, såsom uran, kobolt och zink.

Fonden ger alltså alltså delvis exponering mot uran. Den jämför sig inte med något särskilt index, utan man ser hela tiden till så att verksamheten ligger i linje med EU:s hållbarhetskrav.

Funderar du på att investera i fonden? Atlant Green Tech Metals finns tillgänglig att handla hos Avanza.

Överblick ”JPM Global Natural Resources A”:

• Risknivå: 5 av 7

• Förvaltare: JP Morgan

• Förvaltningsavgift: 1.50 %

• Avkastning senaste 5 åren: + 92 % (2020 – 2025)

Historisk avkastning:

(Bildkälla: Avanza)

Kort om ”JPM Global Natural Resources A”:

Denna fond har en bredare spridning av råvarubolag i sin portfölj. Man exponerar inte sitt kapital endast mot uransektorn. Andra typer av sektorer som man investerar i är olja, gas och stål. Man fördelar kapital jämnt mellan bolag etablerade inom energi- samt råvarusektorn.

Funderar du på att investera i fonden? JPM Global Natural Resources A finns tillgänglig att handla hos Avanza.

Överblick ”AuAg Essential Metals A”:

• Risknivå: 5 av 7

• Förvaltare: FoF AuAg Asset Management

• Förvaltningsavgift: 1.40 %

• Avkastning senaste 5 åren: 0 % (2023 – 2025)

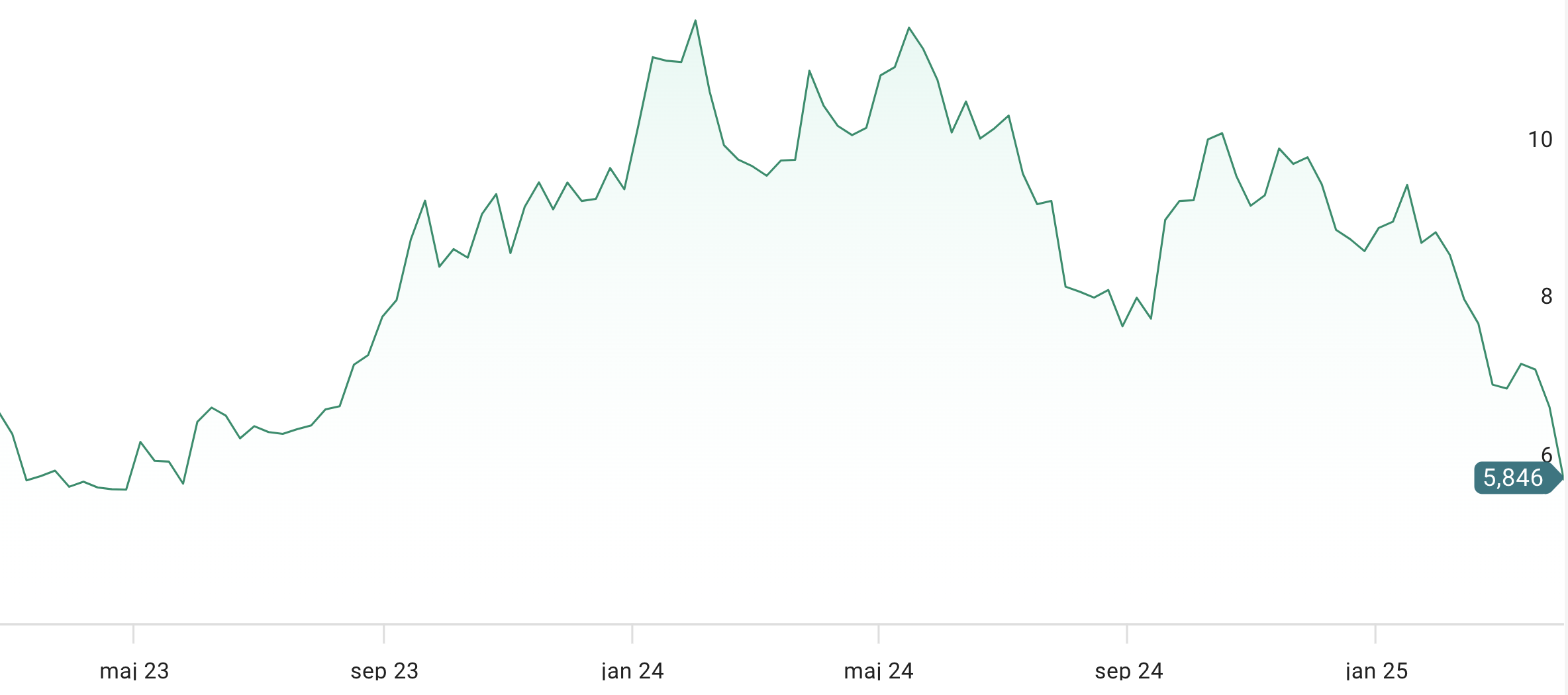

Historisk avkastning:

(Bildkälla: Avanza)

Kort om ”AuAg Essential Metals A”:

Denna fond investerar nästan enbart i bolag etablerade inom råvarusektorn. Främst exponering sker mot Kanada och USA, följt av Australien, Storbritannien och Sverige. Bolagen som ingår i portföljen sysslar med prospektering av försäljning av olika råvaror. Exempel på råvaror är uran, terbium, kobolt och germanium.

Funderar du på att investera i fonden? AuAg Essential Metals A finns tillgänglig att handla hos Avanza.

Obs! Siffror i detta kapitel är uppdaterade i början av 2025.

3.2

Fördelar och nackdelar

Fördelar med uranfonder

- Bredare exponering – Råvarufonden ger dig en bredare exponering mot uran. Istället för att investera i ett fåtal enskilda bolag fördelas ditt kapital över flera olika. Det gör att du har större chans att pricka rätt bland de bolag som kan gynnas mest om uranpriset stiger.

- Mindre bolagsspecifik risk – En annan stor fördel med fonder är att du inte utsätter dig för lika hög bolagsspecifik risk. En negativ bolagshändelse får helt enkelt inte lika stor betydelse på ditt totala sparkapital som när du investerar i ett eller två bolag.

- Professionell hjälp – När du investerar i fonder får du hjälp av en professionell kapitalförvaltare. Denne ägnar heltid åt att studera de senaste marknadshändelserna för sektorn. Du kan istället lägga tiden åt annat än att själv behöva analysera enskilda bolag på djupet.

Nackdelar med uranfonder

- Lägre chans till hög avkastning – Nackdelen med att fördela sitt kapital över flera bolag är att chansen till högre avkastning minskar. Om en aktiekurs lyfter kraftigt kommer det endast att få en liten effekt på den totala fondportföljen.

- Inte möjlighet att komma till ett direkt avslut – Fondkurser prissätts oftast bara en gång om dagen. Vanligtvis i slutet av en handelsdag. Det betyder att du som investerare inte kan veta till exakt vilken kurs du köper in dig i en fond. Det får du inte veta förrän fonden fastställt sin nya NAV-kurs.

- Ingen fond är enbart mot uran – Det finns ingen fond som i dagsläget enbart ger exponering mot uran. Istället får man exponering mot uran i kombination med andra råvaror.

KAPITEL 4

Investera i uran - ETF

Ett tredje och sista sätt att få exponering mot uran är genom att investera i en ETF. Det kallas på svenska för börshandlad fond. Nedan ges exempel på tre populära ETF.er som ger dig exponering mot uransektorn.

4.1

3 ETF:er med exponering mot uran

Överblick ”Global X Uranium ETF”:

• Risknivå: 5 av 7

• Förvaltare: Global X

• Förvaltningsavgift: 0.69 %

• Avkastning senaste 5 åren: + 121 % (2020 – 2025)

Historisk avkastning:

(Bildkälla: Avanza)

Kort om ”Global X Uranium ETF”:

Global X Uranium är en ETF som ger en bred exponering mot hela leveranskedjan. Exempelvis fördelas kapital utöver bolag som är involverade inom både uranbrytning och försäljning samt i bolag som producerar nukleära komponenter.

Funderar du på att investera i fonden? Global X Uranium ETF finns tillgänglig att handla hos eToro.

Överblick ”VanEck Uranium Nuclear ETF”:

• Risknivå: 5 av 7

• Förvaltare: VanEck

• Förvaltningsavgift: 0.61 %

• Avkastning senaste 5 åren: + 67 % (2020 – 2025)

Historisk avkastning:

(Bildkälla: Avanza)

Kort om ”VanEck Uranium Nuclear ETF”:

Denna fond investerar minst 80 % av allt fondkapital i bolag tillhörande ett index som kallas för “The Nuclear Energy Index”. För att få tillhöra detta index måste ett bolag kunna bevisa att minst 50 % av all inkomst kommer från utvinning och försäljning av uran, eller att framtida inkomster från uran kommer att uppgå till minst 50 %.

Funderar du på att investera i fonden? VanEck Uranium Nuclear ETF finns tillgänglig att handla hos Avanza.

Överblick ”Sprott Uranium Miners UCITS ETF Acc”:

• Risknivå: 5 av 7

• Förvaltare: iShares

• Förvaltningsavgift: 0.83 %

• Avkastning senaste 5 åren: – 13 % (2023 – 2025)

Historisk avkastning:

(Bildkälla: Avanza)

Kort om ”Sprott Uranium Miners UCITS ETF Acc”:

Denna fond ger en bred exponering mot uransektorn. Investering sker i företag vars verksamheter är relaterade till brytning, prospektering av fysisk uran. Vidare kan bolagen bestå av sådana som äger uran-royalties eller på något annat sätt är engagerade inom uransektorn, utöver brytning och prospektering.

Funderar du på att investera i fonden? Sprott Uranium Miners finns tillgänglig att handla hos Avanza.

Obs! Siffror i detta kapitel är uppdaterade i början av 2025.

Tips! Läs vår guide om de bästa ETF:erna här.

4.2

Fördelar och nackdelar

Fördelar med uran ETF:er

- Gratis courtage hos eToro – Hos eToro kan du handla ETF:er utan att behöva betala courtage. Det möjliggör kortsiktig handel då courtageavgifterna inte äter upp de små vinster som man lyckas generera på kort sikt.

- Lägre förvaltningsavgift – Vanligtvis erbjuder ETF:er billigare förvaltningsavgifter än traditionella fonder. De är nämligen passivt förvaltade och följer vanligtvis endast ett specifikt marknadsindex. Detta till skillnad från aktivt förvaltade fonder där förvaltaren letar aktivt efter bra bolag, varpå denne kräver mer betalt för sitt arbete.

- Handlas i realtid – ETF:er handlas i realtid på börsen, precis som aktier. Det betyder att du kan köpa och sälja en ETF under en och samma handelsdag. Du vet dessutom till vilken exakt kurs du köper till, utan att behöva vänta tills slutet av handelsdagen.

Nackdelar med uran ETF:er

- Högre spreadavgift – ETF:er handlas vanligtvis till en högre spread än traditionella fonder. Spread syftar till skillnaden mellan den aktuella köp- och säljkursen. En hög spread betyder alltså att skillnaden mellan köp- och säljkurs är stor, varpå högre avkastning krävs för att kompensera för den högre spreaden du betalar.

- Inte möjlighet till ISK-konto via eToro – Även om eToro erbjuder courtagefri handel med ETF:er så kan du inte handla dem via ISK-konto. Det betyder att du kommer att behöva betala 30 % vinstskatt vid eventuell försäljning med vinst.

- Courtage hos Avanza och Nordnet – Till skillnad från vanliga fonder, måste du betala courtage när du investerar i ETF:er hos Avanza och Nordnet. Rörligt courtage ligger mellan 0.045 % och 0.25 %. Fast courtage ligger mellan 1 kr och 238 kr.

KAPITEL 5

Vad påverkar uranpriset?

Uranium 2023 outlook:

Uranpriset påverkas av relationen mellan utbud och efterfrågan. När efterfrågan är högre än utbudet tenderar priset att stiga. Tvärtom tenderar priset att sjunka när utbudet är större än marknadsefterfrågan.

Vad som i sin tur styr relationen mellan dem kan skifta mellan olika tidsperioder. Exempelvis har tidigare kärnkraftsolyckor bidragit till att uranpriset sjunkit. Detta då sentimentet mot att använda kärnkraft som energiutvinning blivit negativt, varpå efterfrågan på uran sjunkit och därmed dess pris.

5.1

Uranpriset – En historisk tillbakablick

Nedan visas en prisgraf över hur uranpriset skiftat mellan 1998 fram till 2025. Priset uppgick till 64.23 USD i början av 2025. Under grafen (i kap 5.2) förklarar vi historiska händelser som lett till de olika priskiftningarna.

Uranpris mellan 1988 och 2025:

(Bildkälla: Cameco.com)

OBS: Det är svårt att veta vad som är det exakta uran-spotpriset. Uran handlas inte som andra råvaror, genom terminskontrakt. Köpare och säljare kommer överens om pris på privata kontrakt som inte är öppna för allmänheten. Grafen ovan kommer från Cameco och estimerar priset baserat på data från både UxC och TradeTech.

5.2

5 historiska händelser som påverkar uranpriset

Nedan kan du läsa om fem historiska händelser som påverkar uranpriset till att antingen stiga eller sjunka på relativt kort sikt. De kan hjälpa dig som investerare att få ett hum om vad som kan påverka priset.

- År 2007 – Historiskt går det att se hur uranpriset steg kraftigt mellan 2005 och 2007. Anledningen till varför berodde på en tillfällig ökad efterfrågan samt störningar i leveranskedjorna. Det högre priset ledde till att även uranaktier steg kraftigt på börsen.

- År 2008 – I och med finanskrisen år 2008 sjönk diverse aktier och råvarupriser kraftigt i pris, som en effekt av en förväntad lägre ekonomisk aktivitet. Från att ha legat kring en högsta nivå på 136 USD per pund, sjönk priset under en mycket kort period till runt 40 USD.

- År 2011 – En händelse som under lång tid legat som en våt filt över uranpriset är kärnkraftsolyckan som skedde i Fukushima 2011. I samband med olyckan sjönk uranpriset kraftigt, från cirka 72 USD per pund till 20 USD fram till 2017.

- År 2020 – Uranpriset har sedan 2020 sakta börjat stiga igen efter rekordlåga nivåer. Anledningen bakom prisuppgången är en kombination av ökad efterfrågan och att flera av världens största urangruvor valt att pausa sin produktion.

- År 2021 – Det kraftiga uranrallyt som började år 2021 är en konsekvens av att den kanadensiska börshandlade fonden, Sprott Physical Uranium Trust, började investera mycket kapital i uran på världsmarknaden. Det ledde till en tillfällig prisökning på uran. Fonden går att handla hos Avanza.

KAPITEL 6

Varför investera i uran?

Why I changed my mind about nuclear power:

Enligt Anna Svahn, hedgefondförvaltare för Antiloop, finns potential till att spotpriset för uran kan öka kraftigt de kommande åren fram till 2030. Detta skulle leda till högre vinstmarginaler för de bolag som utvinner och säljer det. Nedan går vi igenom några avgörande faktorer som pekar mot en positiv pristrend.

6.1

Klimatmål

För att kunna nå EU:s energimål för 2030 har man under de senaste åren satsat hårt på sol- och vindenergi. Problemet med att endast använda vind- och solenergi är att det inte räcker till att ge och el värme till hela världens befolkning. Deras förmåga att generera energi är dessutom beroende av vädret.

För att vi ska komma till bukt med energikrisen i världen, och göra en omställning från fossila bränslen till fossilfria bränslen, måste vi använda oss av kärnkraft. Energi från kärnkraft klassas som grön energi så länge som produktionen sker på korrekt sätt och att överföringen tas hand om väl.

“Achieving deep cuts (in emissions) will require more intensive use of low-GHG technologies such as renewable energy, nuclear energy, and CCS” / Intergovernmental Panel on Climate Change

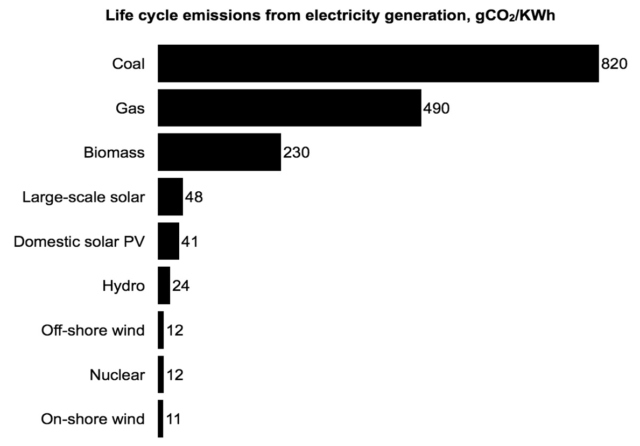

Enligt Intergovernmental Panel on Climate Change är kärnkraft, tillsammans med vindkraft, de energikällor som ger minst CO2 avtryck per producerad kWh. Det visar sig att kärnkraft släpper ut 4 gånger mindre koldioxidutsläpp än solenergi.

(Bildkälla: Intergovernmental Panel on Climate Change)

Kärnkraft är dessutom en mycket mer effektiv metod att utvinna energi från än sol- och vindkraft. Det är heller inte beroende av vädret. Det kan ge grön energi året om, när som helst, oavsett väder. För att kunna gå den gröna energiomställningen till mötes har flera länder valt att satsa allt mer på kärnkraft.

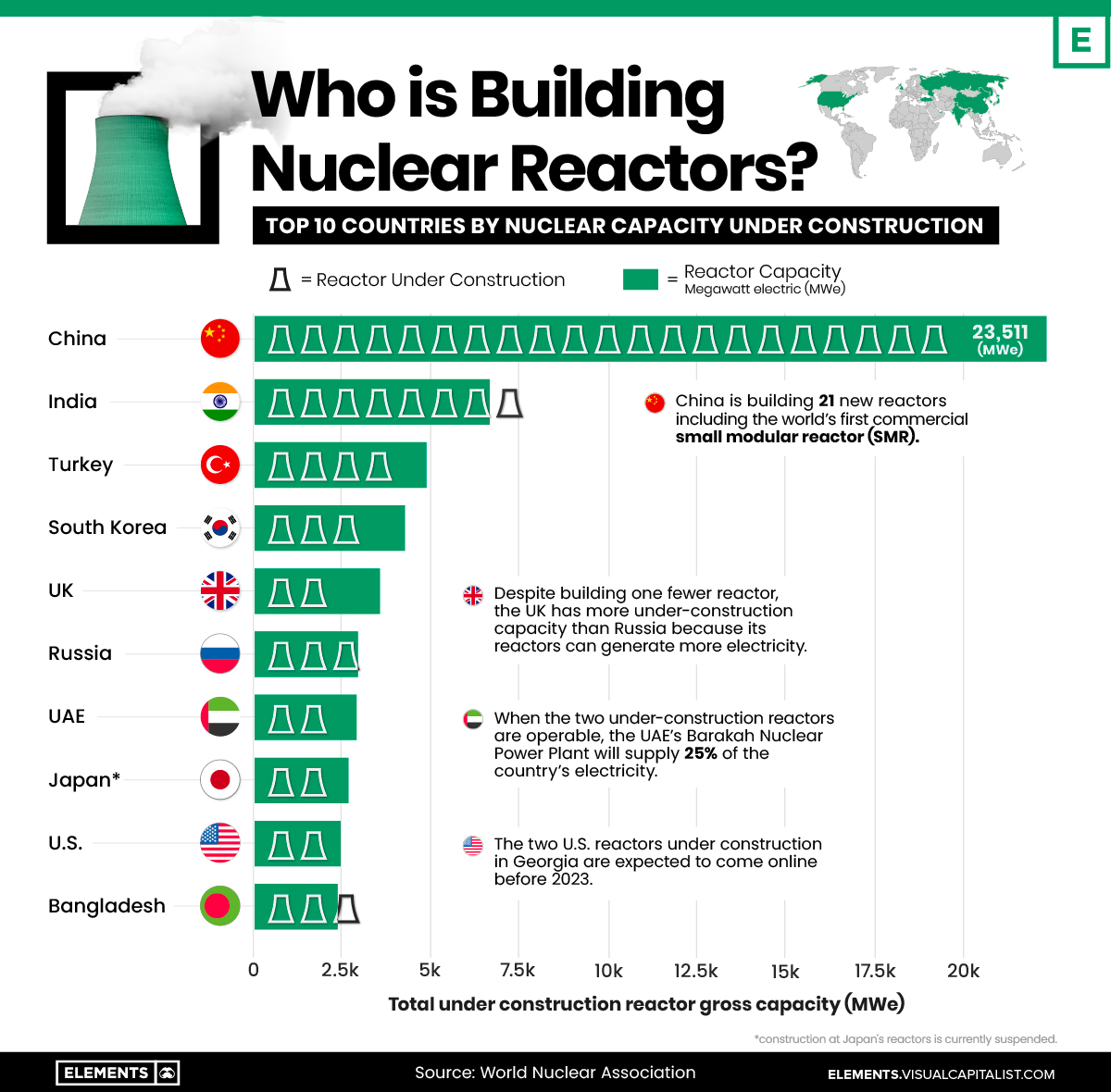

Bland de länder där det byggs mest nya kärnkraftverk finns Kina och Indien. Utvecklingen går även åt samma håll i USA, Argentina och Finland. Vi ser alltså för första gången på flera år hur människor ändrar sina negativa åsikter kring kärnkraftverk för att bli mer positiva till användningen av det.

6.2

Restbränsle från gamla kärnvapen börjar ta slut

Tidigare har man använt restbränsle från gamla kärnvapen från Ryssland och USA i reaktorer. Detta har framförallt varit ett fenomen i USA där man använt restbränsle från kärnvapen från Kalla kriget till kärnkraftsreaktorer. Det här restbränslet har dock tagit slut.

Det har lett till att det uppstått ett underskott av uranproduktion i världen. Senaste gången en ny gruva öppnade var så sent som 2007. Underskottet av urangruvor leder till att det finns ett relativt högt tryck på befintliga gruvor som utvinner uran.

Det är inte heller särskilt enkelt att öppna en ny gruva. Detta är något som tar flera års arbete. Ett lågt utbud och en stigande efterfrågan bör alltså leda till att priset på uran på sikt kan öka.

6.3

Ökad kapacitet

Sedan olyckan i Fukushima har kapaciteten från kärnkraftsreaktorer globalt legat helt still. Det har inte byggts ut särskilt mycket, och har vissa byggt ut så har samtidigt andra stängt ner. I början av 2025 fanns det ungefär 440 aktiva reaktorer i världen.

För första gången på ungefär 10 år har kapaciteten börjat öka. Kapaciteten förväntas öka relativt kraftigt framförallt i Kina och Indien. Kina hade 21 kärnreaktorer under konstruktion i början av år 2025 och planerar på att utvidga sin totala kapacitet med 7 gånger så mycket fram till 2060.

För första gången på ungefär ett decennium går det alltså att se att kapaciteten från operationella reaktorer förväntas öka. Nedan kan du se vilka länder som håller på att bygga ut flest kärnkraftsreaktorer.

(Bildkälla: World Nuclear Association)

Det tar cirka 7 år att bygga en ny kärnkraftsreaktor. Det betyder att om några (ungefär år 2030) kommer det att ytterligare finnas minst 50 kärnreaktorer. Vidare ligger det hundratals på kö för att byggas, då främst i Kina och Indien. Det är ett gott tecken på att efterfrågan på kärnkraft är hög och därmed även uran.

Uran är dessutom en så pass liten del av den totala kostnaden för att ha ett kärnkraftverk i drift att prisuppgångar i råvaran inte kommer att påverka bolagens kostnader särskilt nämnvärt. Det innebär att bolagen inte är särskilt priskänsliga för hur uranpriset faktiskt rör sig.

KAPITEL 7

3 risker att tänka på

Nedan kan du läsa om tre risker med att exponera sig mot uransektorn. Du kan också läsa om olika sätt att hantera risken på.

7.1

Bolagsspecifik risk

![]()

Eftersom det inte går att investera i uran via CFD-kontrakt eller certifikat måste investeringen ske i ett bolag som på något sätt arbetar med råvaran. Det betyder att du kommer utsätta ditt kapital för risk förknippad med det enskilda bolaget som du investerar i.

Det finns inte särskilt mycket information om hur kontrakt görs, hur de skrivs, och till vilket pris som kärnkraftsbolag köper uran till. Det är därför mycket svårt att analysera bolag verksamma inom branschen.

Riskhantering:

(1) Ett sätt att skydda sig mot bolagsspecifik risk är att investera i flera bolag, och inte bara ett. På så sätt blir du inte endast beroende av hur det går för ett bolag. Ett alternativ kan vara att investera i Uranium Royalty, som är ett investmentbolag, och som ger dig en inbyggd spridning mot flera bolag inom uransektorn.

(2) Ett annat sätt för att få tillräckligt hög riskspridning är att investera i fonder eller ETF:er med exponering mot uransektorn. Det är ett enklare alternativ än att själv behöva välja ut vilka bolag du bör investera i. Istället överlåter du detta arbetet åt en professionell fondförvaltare.

7.2

Prisfluktuationer

![]()

Uranpriset är volatilt och skiftar ständigt upp och ner i pris. Detta kan påverka bolagens resultat och därmed din investering. När priset stiger kommer vinstmarginalerna att öka. När priset istället sjunker kommer vinstmarginalerna att krympa.

Riskhantering:

(1) Ett sätt att skydda sig mot prisfluktuationer är att investera i de bolagen med högst vinstmarginaler. Prisfluktuationer för dessa bolag kommer inte att ha lika stor påverkan på deras resultat som de bolagen med mindre vinstmarginaler. För dessa får prisfluktuationer en större effekt.

(2) Det går även att skydda sig mot prisfluktuationer genom att investera i bolag etablerade inom uransektorn, men som inte påverkas av dess volatilitet i samma utsträckning. Ett exempel på ett sådant bolag är det svenska företaget Studsvik. Bolaget erbjuder tjänster till uransektorn och vars inkomst inte påverkas av det aktuella uranpriset.

7.3

Att kärnkraft inte blir av eller minskar

![]()

Ännu en risk är att användningen av kärnkraft i världen minskar. Det vill säga att man istället väljer andra alternativa energikällor framför kärnkraft. Det skulle leda till att länder inte väljer att bygga ut fler kärnkraftverk och att efterfrågan på uran sjunker. Beslut kring detta tas av politiker.

Om det byggs fler kärnkraftverk i Sverige, eller inte, har mycket liten betydelse för den totala sektorn i världen för kärnkraft och uran. Utvecklingen drivs mest av Kina, Ryssland och Indien.

Tips! Läs om kärnkraftaktier här.

Riskhantering:

Som investerare bör man ha koll på de länders energipolitik där man satsar hårt på kärnkraft. De har hittills inte yttrat sig något om att man tvekar kring kärnkraft. Det är dock ingenting man ska ta för givet. Så länge samma energipolitik fortsätter i dessa länder så finns det fortfarande potential för uran som investering på sikt.

Man ska också komma ihåg att EU precis röstat in kärnkraft som en grön energikälla. Det betyder att det finns fler investeringsmöjligheter och en större anledning till att allokera sin portfölj mot kärnkraft och uran.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Att investera direkt i uran som tillgång är inte möjligt. Det enda sättet som är möjligt är att få indirekt exponering mot uran via aktier, traditionella fonder eller börshandlade fonder.

För att investera i uran kan du gå igenom följande steg hos antingen eToro eller Avanza:

- Öppna konto genom att registrera med personuppgifter.

- Verifiera konto genom att acceptera villkoren och fylla i din din mejladress.

- Sätt in pengar genom vanlig banköverföring, Swish eller Trustly.

- Genomför investering i valfri aktie, fond eller ETF med exponering mot uran.

Nedan kan du se en lista på fem olika företag som bryter uran och deras respektive avkastning under en 5-årsperiod, mellan 2020 och 2025:

- Cameco (+ 307 %)

- IsoEnergy (+ 292 %)

- Denison Mines (+ 279 %)

- Energy Fuels (+ 163 %)

- Ur Energy (+ 20 %)

Du kan investera i dessa bolag hos eToro.

Du kan få exponering mot uran via följande handelsplatser:

- eToro – Hos eToro kan du handla både uranaktier, fonder och ETF:er helt courtagefritt. Däremot går det inte att handla dessa värdepapper via ISK-konto.

- Avanza – Hos Avanza kan du endast handla fonder helt courtagefritt. Aktie- och ETF-handel innebär att du måste betala courtage. Det är däremot möjligt att handla dem via ISK-konto.

Det är svårt att säga om man bör investera i uran eller inte. Många indikatorer pekar på att uran kan vara en god investering på sikt. Detta då klimatmålen som exempelvis EU bestämt (om att minska utsläppen med 55 %) kommer att vara svårt att uppnå i tid. Kärnkraft anses då vara en energikälla som kan komma att uppfylla detta mål i kombination med sol- och vindkraft.

Ja, enligt Strålsäkerhetsmyndigheten ska det finnas cirka 1 050 ton uran i Sverige. Det förekommer dock ingen utvinning av uran på svensk mark. Man har förbjudit att bryta uran på grund av den negativa miljöpåverkan som utbrytningsprocessen riskerar att medföra.

Det primära användningsområdet för uran är att framställa energi i form av el och värme. Detta sker i kärnkraftverk där man klyver uranatomer, vilket kallas för fission.

Enligt Intergovernmental Panel on Climate Change släpper kärnkraft ut 4 gånger mindre koldioxidutsläpp än solenergi per kWh.

FORUM

Delta i diskussionen