DEN ULTIMATA GUIDEN

BÄSTA URAN AKTIER

Uranaktier är ägarandelar i gruvbolag som utvinner uran. I denna guide kan du se vilka 15 uranaktier som presterat bäst på börsen under en tidsperiod på 5 år, mellan 2020 och 2025. Guiden består totalt av 5,000+ ord och 2 videor. Lär dig om uranbolagens verksamheter och hur deras aktiekurser påverkas av förändringar i uranpriset.

- Allt om uranaktier, vilka bolag som producerar mest uran, framtidsprognoser och mycket mer.

- Jämför aktiemäklare i vår tabell och köp uranaktier på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

15 bästa uran aktier

KAPITEL 2

6 populära uranproducenter

KAPITEL 3

Vad är uran aktier?

KAPITEL 4

Så fastställs uranpriset

KAPITEL 5

Effekt av att uranpriset sjunker

KAPITEL 6

Effekt av att uranpriset stiger

KAPITEL 7

Geografi - Urantillgångar och produktion

KAPITEL 8

Framtiden för uran aktier

KAPITEL 9

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - February 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

15 bästa uran aktier

I följande tabell kan du se vilka uranaktier som presterat bäst på börsen. Avkastningen speglar data mellan 2020 och 2025. I tabellen presenteras också respektive boalgs börsvärde och antal ägare hos Avanza. Antalet ägare ger en fingervisning om hur populär respektive aktie är.

15 bästa uran aktier:

| Uran aktier | Utv. 5 år | Market cap miljarder USD | Ägare hos Avanza | |

|---|---|---|---|---|

| 1 | Boss Energy | 5 650 % | 0,58 | n/a** |

| 2 | Centrus Energy A | 974 % | 0,85 | 316 |

| 3 | Paladin Energy | 746 % | 1,11 | 504 |

| 4 | Uranium Energy | 630 % | 1,73 | 1 812 |

| 5 | CGN Mining Company | 484 % | 1,42 | n/a** |

| 6 | NexGen | 333 % | 2,34 | 489 |

| 7 | Cameco | 331 % | 16,25 | 1 810 |

| 8 | IsoEnergy | 312 % | 0,45 | 537 |

| 9 | Mega Uranium | 233 % | 0.065 | 196 |

| 10 | Denison Mines | 232 % | 1,03 | 1 182 |

| 11 | Energy Fuels | 199 % | 0,70 | 950 |

| 12 | Skyharbour Resources | 174 % | 0,045 | 152 |

| 13 | Kazatomprom | 160 % | 9,52 | n/a** |

| 14 | Yellow Cake | 106 % | 1,07 | n/a** |

| 15 | Global Atomic | 30 % | 0,11 | 612 |

*Sedan start

**Går ej att handla i Sverige

(Tabell uppdaterad 2025)

KAPITEL 2

6 populära uranproducenter

Sedan olyckan i Fukushima inträffade 2011 har uranpriset genomgått en långvarig nedåtgående trend. Det lägre priset ledde till att flera hundratals bolag fick likviditetsproblem. Många av dem klarade inte av det pressade uranpriset och gick därför i konkurs. Kvar blev endast ett fåtal bolag.

Idag ansvarar endast en handfull bolag för nästan hela världens uranproduktion. I följande kapitel har vi valt att presentera 3 stora, respektive små, uranproducenter.

2.2

3 stora uranproducenter

Nedan presenteras några av de 3 största uranproducenterna i världen. Du kan bland annat läsa om deras affärsverksamheter, var deras största gruvor är belägna geografiskt och hur deras aktiekurser rört sig under en 5-årsperiod, mellan 2020 och 2025.

1. Kazatomprom

Överblick:

• VD: Meirzhan Yussupov

• Grundades: 1997

• Huvudkontor: Astaná, Kazakstan

• Avkastning senaste 5 åren: 160 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Kort om Kazatomprom:

Kazatomprom är världens största producent av uran och står för lite mer än 20 % av världens totala produktion. Bolaget har med andra ord en mycket stark marknadsposition jämte sina konkurrenter.

Bolaget är beläget i Kazakstan, vilket är det land i världen där mest uran produceras. Kazatomprom är involverat i samtliga uranbrytningsprojekt som sker i landet. Antingen är man ensam ägare av ett projekt eller så drivs det tillsammans med utländska aktörer.

Flera länder och energiproducenter har valt att knyta starka band till Kazatomprom. Detta för att säkerställa framtida leverans av uran. Kina, som satsar stort på kärnkraft, har exempelvis ingått ett långsiktigt samarbete med Kazatomprom. Vidare har även Frankrikes största energiproducent, Électricité de France (EDF), ingått ett avtal med Kazatomprom om att köpa uran fram till 2025.

Kazatomprom (KAP) finns tillgänglig att handla som CFD-kontrakt hos Bitpanda. Det betyder alltså inte att du köper dess aktier, men kontraktet speglar priset 1:1.

2. Cameco

Överblick:

• VD: Timothy Gitzel

• Grundades: 1987

• Huvudkontor: Saskatoon, Kanada

• Avkastning senaste 5 åren: 331 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Kort om Cameco:

Cameco är världens näst största uranproducent. Sett till börsvärde är Cameco världens högst värderade renodlade uranbolag. Dess börsvärde uppgick i början av 2025 till 16,25 miljarder USD.

Bolaget har sitt säte i Kanada. Utvinningen av uran sker både i sitt hemland samt i grannlandet USA. De säljer uran till det primära syftet att användas som kärnbränsle i kärnkraftsreaktorer.

Cameco äger två av världens största urangruvor. Den ena är McArthur River Mine, vilket är världens största urangruva. Den har dock legat i pausläge sedan 2018 på grund av det historiskt låga uranpriset. Den andra gruvan är Cigar Lake Mine, vilket är den gruva med högst uraninnehåll i världen.

Cameco Corp (CCJ) finns tillgänglig att handla hos eToro.

3. CGN Mining Company

Överblick:

• VD: An Junjing

• Grundades: 1998

• Huvudkontor: Wan Chai, Hong Kong

• Avkastning senaste 5 åren: 484 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Kort om CGN Mining Company:

CGN Mining Company är en kinesisk uranproducent och ett dotterbolag till China General Nuclear Power Corp. Bolaget utvinner uran från den tredje största urangruvan i världen, Husab Uranium Mine. Gruvan ligger i Namibia och har varit aktiv sedan 2016.

Gruvan anses vara en av de största investeringarna som Kina gjort i Afrika. Tillsammans med China-Africa Development Fund äger CGN Mining Company 90 % av alla aktier i gruvan. Resterande 10 % ägs av Epangelo som är ett Namibiskt statsägt bolag.

Vad som gör CGN Mining Company till ett intressant bolag är att det kan gynnas av Kinas stora satsning på kärnkraft. Kina planerar att bygga 150 nya kärnkraftsreaktorer i framtiden. Man kommer troligtvis att prioritera inhemska uranproducenter framför utländska.

CGN Mining Company (1164.HK) finns tillgänglig att handla hos Degiro.

2.3

3 små uranproducenter

Förutom stora uranproducenter finns det även mindre aktörer med stor framtidspotential. Mindre aktörer består oftast av sådana som har planer på att påbörja framtida produktion av uran. När de väl kommit igång med sin produktion tenderar deras aktiekurser att skjuta i höjden då de plötsligt börjar generera intäkter och vinster.

Nedan presenteras 3 små uranproducenter. Du kan bland annat läsa om deras affärsverksamheter och hur deras aktiekurser rört sig under en 5-årsperiod, mellan 2020 och 2025.

1. Boss Energy

Överblick:

• VD: Duncan Craib

• Grundades: 2005

• Huvudkontor: Subiaco, Australien

• Avkastning senaste 5 åren: 5 650 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Kort om Boss Energy:

Boss Energy är ett australiskt bolag som utvinner uran i södra delen av Australien. Detta från en gruva som kallas för “Honeymoon Uranium Mine”. Gruvan ägdes tidigare av Uranium One och har legat på paus sedan 2011.

Anledningen till varför man valde att pausa produktionen berodde på höga produktionskostnader i relation till det sjunkande uranpriset. Uranium One valde därför att sälja gruvan till Boss Energy år 2018.

Utöver Honeymoon Uranium Mine explorerar Boss Energy efter mera uranfyndigheter. I mars 2021 valde bolaget även att köpa 1,25 miljoner pound uran från spotmarknaden. Uranet lagras på en anläggning i USA.

Boss Resources Ltd (BOE) finns tillgänglig att handla hos Degiro.

2. Centrus Energy

Överblick:

• VD: Daniel B. Poneman

• Grundades: 1992

• Huvudkontor: Bethesda, USA

• Avkastning senaste 5 åren: 974 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Kort om Centrus Energy:

Centrus Energy är ett amerikanskt uranbolag som både utvinner och säljer uran. Bolaget skapades 1992 och har sitt säte i Bethesda, USA. Bolaget är känt för dess låganrikade uran. Det utgör en viktig komponent vid produktion av kärnbränsle för att producera el.

Förutom urantillgångar erbjuder Centrus Energy även tjänster inom uran- och kärnkraftsindustrin. Tjänsterna säljs främst till aktörer etablerade på den amerikanska marknaden. Bolaget har även en stor internationell närvaro. Exempelvis erbjuds tjänsterna även till stora aktörer i både Japan och Belgien.

Centrus Energy (LEU) finns tillgänglig att handla hos Avanza.

3. IsoEnergy

Överblick:

• VD: Tim Gabruch

• Grundades: 2016

• Huvudkontor: Vancouver, Kanada

• Avkastning senaste 5 åren: 312 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Kort om IsoEnergy:

IsoEnergy är ett kanadensiskt bolag som utvinner höganrikat uran. Man har en stor portfölj av potentiella uranprojekt i Saskatchewan, Kanada. Bolaget består av ett professionellt managementteam med flera års erfarenhet inom uransektorn.

År 2018 upptäckte IsoEnergy uranfyndigheter av höganrikat uran på en av sina egendomar, “Larocque East property”. Totalt äger bolaget 15 egendomar i Saskatchewan som är känt för att vara ett av de områdena i världen med störst mängd höganrikat uran.

IsoEnergy har planer inför framtiden att växa både organiskt och genom bolagsförvärv. Exempelvis förvärvades Consolidated Uranium år 2024, som även det har säte i Kanada.

IsoEnergy (ISO) finns tillgänglig att handla hos Avanza.

Obs! Siffror i detta kapitel är uppdaterade 2025.

Tips! Läs hur du kan få exponering mot uran via andra sätt än aktier i vår guide om att investera i uran.

KAPITEL 3

Vad är uran aktier?

Uranaktier syftar till ägarandelar i bolag som bryter uran. En investering i en uranaktie innebär således en investering i ett gruvbolag. De flesta bolag som bryter uran kommer från USA, Kanada, Australien, Ryssland, Kina eller Kazakstan.

Uran används primärt som kärnbränsle i kärnkraftsreaktorer. Därav utgör kärnkraftsbolag deras största kunder.

3.1

Hur påverkas aktiekursen av uranpriset?

Uranaktier är mycket känsliga för skiftningar i uranpriset. Uran är nämligen den primära inkomstkällan för dessa bolag.

- Ett högre uranpris – Betyder att gruvbolagen kan sälja råvaran till ett högre pris, varpå deras vinstmarginaler ökar.

- Ett lägre uranpris – Betyder att gruvbolagen måste sälja råvaran för ett lägre pris, varpå deras vinstmarginaler krymper.

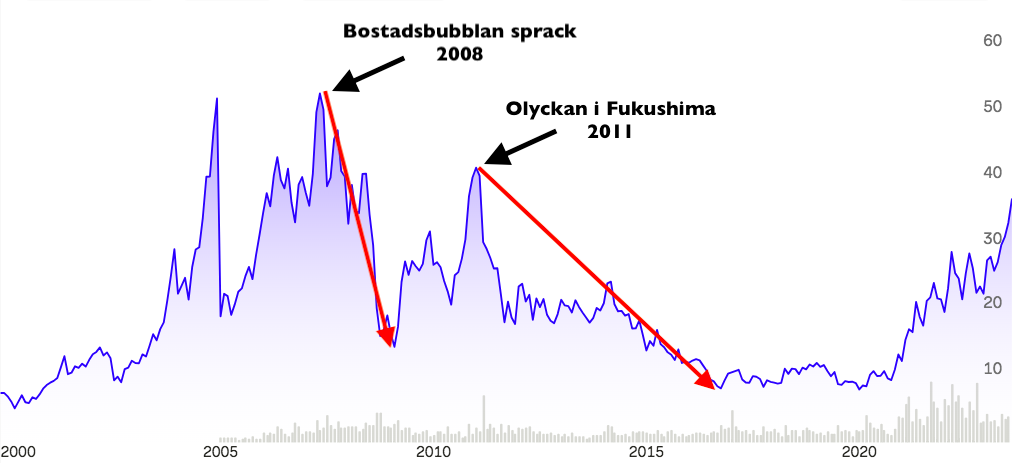

Som exempel kan vi se hur aktiekursen för det kanadensiska gruvbolaget Cameco fluktuerar i takt med uranpriset.

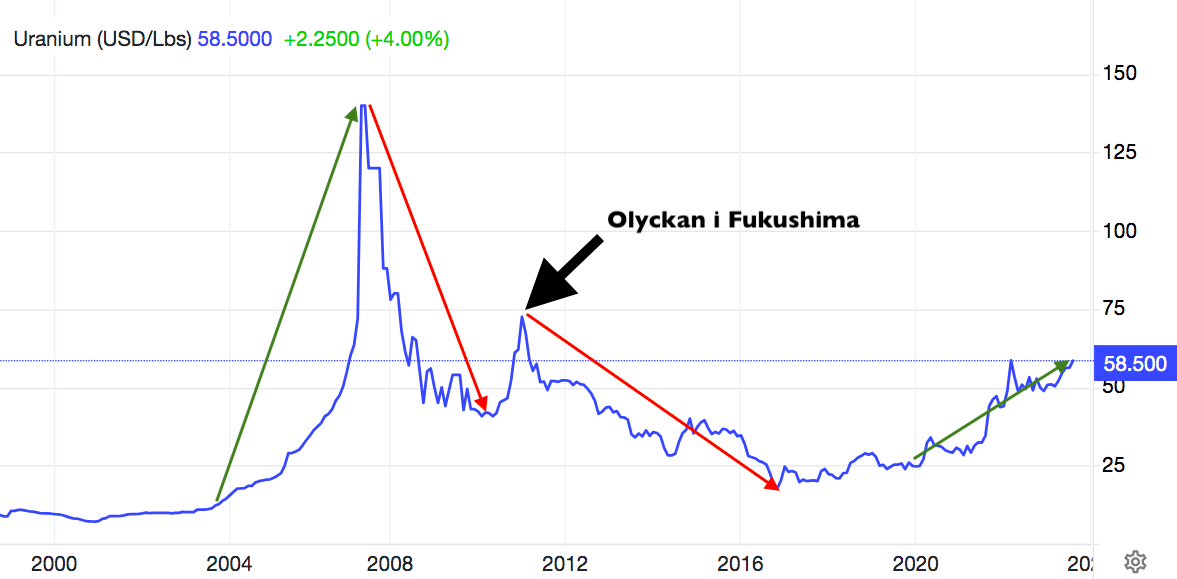

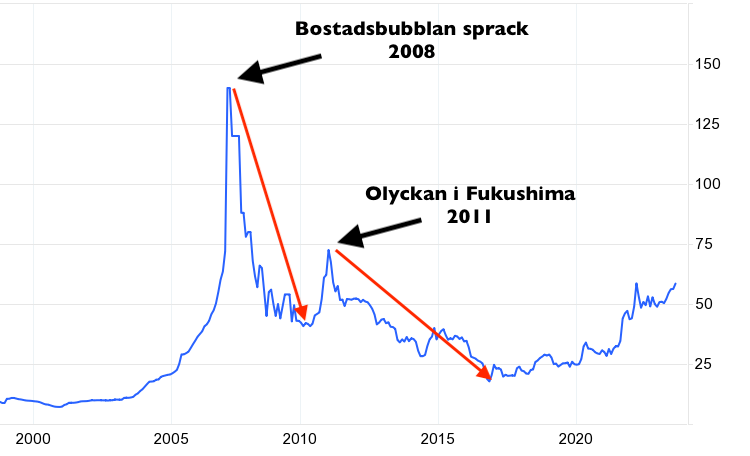

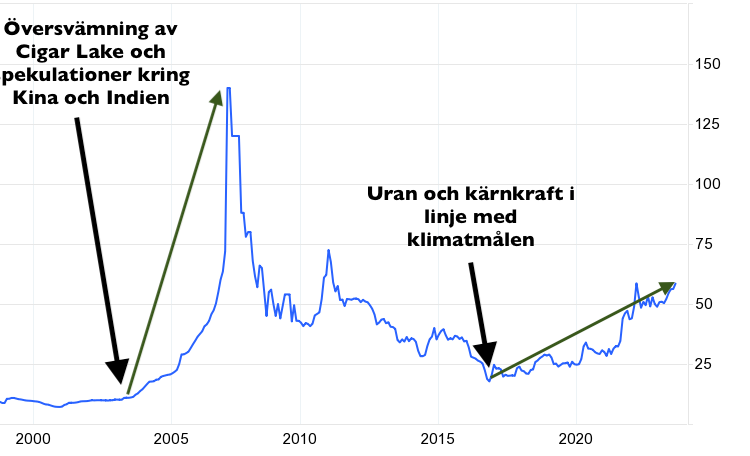

Uranprisutveckling, 1998 – 2023:

(Bildkälla: InvestoRunner)

Cameco aktiekursutveckling, 1998 – 2023:

(Bildkälla: InvestoRunner)

Graferna ovan visar det tydliga sambandet mellan uranpriset och Camecos aktiekurs. Det går exempelvis att se hur kärnkraftsolyckan i Fukushima, Japan, bidrog till en långsiktig negativ trend. Olyckan bidrog till att stater världen övergick till en negativ inställning mot uran och kärnkraft som energikälla.

Det ledde till en lägre efterfrågan på uran varpå priset sjönk. Cameco, tillsammans med andra gruvbolag, var tvungna att sälja uran till ett lägre pris. Det bidrog till att vinstmarginaler minskades varpå deras aktiekurser sjönk.

Läs mer om hur uranpriset påverkar uranaktier i kapitel 5 och 6.

3.2

Varför investera i uran aktier?

Nedan kan du läsa argument som talar för varför uranaktier kan vara en god investering på lång sikt.

- Högre framtida efterfrågan – Efterfrågan på uran förväntas öka i framtiden. Detta då allt fler länder börjar inse fördelarna med kärnkraft som energikälla. Det är en effektiv energikälla och är dessutom CO2-vänlig och ligger därmed i linje med klimatmålen om att minska koldioxidutsläppen.

- Lågt utbud på uran – Sedan 1987 har flera kärnkraftverk världen över använt restbränsle från gamla kärnvapen som energikälla. Restbränslet börjar dock ta slut varpå utbudet måste kompenseras av uran från gruvbolag.

- Inbyggd hävstångseffekt – Gruvbolagens kostnader utgörs främst av fasta kostnader. Det betyder att när priset på uran stiger ökar deras vinstmarginaler kraftigt. Det ger en så kallad hävstångseffekt.

KAPITEL 4

Så fastställs uranpriset

Till skillnad från andra råvaror, som handlas på en terminsmarknad, finns ingen sådan handel för uran. Istället handlas uran främst via olika typer av långsiktiga kontrakt. Det gör att priset på spot-marknaden kan skilja sig åt från det pris som gruvbolag och leverantörer kommer överens om. Detta förklaras tydligare under kommande rubriker.

4.1

Hur fastställs uranpriset?

1. Långsiktiga kontrakt

Långsiktiga kontrakt syftar till överenskommelser, mellan energileverantörer och gruvföretag, om att fastställa ett uranpris över flera år. När uranpriset är på väg uppåt tenderar energileverantörer att skriva långsiktiga kontrakt med gruvföretagen om att få köpa uran till en premie.

Med premie menas att köpa uran till ett högre pris än det aktuella marknadspriset. Dessa kontrakt ingår uranbolagen med sina kunder med avsikten att skydda sig om priset på kort sikt skulle stiga kraftigt.

2. Avistamarknaden

Avistamarknaden syftar istället till att handla uran nära inpå det aktuella spotpriset. Risken att inte ingå långsiktiga kontrakt är att spotpriset kan förändras snabbt, varpå man som energibolag tvingas betala mer.

Efter olyckan i Fukushima var det fler energibolag som vågade ge sig in på avistamarknaden. Detta då utvecklingen för kärnkraft spåddes gå mot en negativ trend varpå uranpriset skulle sjunka.

Att fler bolag valde att handla uran direkt på avistamarknaden förvärrade prisutvecklingen. Det fanns helt enkelt inte lika många långsiktiga kontrakt som kunde hålla uppe uranpriset över tid. Det är en av de största anledningarna till varför inte uranpriset störtdök direkt efter att olyckan i Fukushima inträffat.

Uranium-spotpris, 2010 – 2023:

(Bildkälla: InvestoRunner)

Grafen ovan visar hur priset på uran sjönk med 30 % på endast 1 – 2 månader. Sedan olyckan inträffade sjönk uranpriset som lägst till lite under 20 USD per pound. Det vill säga en nedgång på cirka 70 % sedan Fukushima-olyckan.

4.2

Prisstrategier

När priset, efter olyckan i Fukushima, började sjunka var det många bolag som gick i konkurs. Deras vinstmarginaler pressades i och med det lägre uranpriset.

Cameco var ett av de bolag som tack vare långa kontrakt kunde skydda sig relativt bra mot prisfallet. De långa kontrakten tillät dem nämligen att fortsätta sälja uran till tidigare höga prisnivåer.

För att närmare förstå hur bolag som Cameco kunde klara sig så pass bra, trots ett sjunkande uranpris, ska vi kolla på hur deras prisstrategi ser ut. Andra stora gruvbolag, som Kazatomprom och Orano, arbetar på liknande sätt. Cameco beskriver kortfattar sin prisstrategi enligt följande:

“We have a portfolio of long-term contracts that have a mix of base-escalated pricing and market-related pricing mechanisms, including provisions to protect us when the market price is declining and allow us to benefit when market prices go up” / Cameco

Cameco använder sig alltså av två typer av kontrakt när de förhandlar med sina kunder.

1. Base-escalated

Denna typ av kontrakt sätter priset vid det tillfälle då uran levereras till kund. Det kan alltså ses som ett mer kortsiktigt kontrakt där både leverantör och slutkund riskerar att priset på uran kan förändras drastiskt på kort sikt.

2. Market-related

Denna typ av kontrakt sätter priset redan flera månader, eller år, innan uran hunnits levereras till kund. Kontrakten innehåller vanligtvis specifika villkor som prisgolv och pristak. Detta gör att Cameco kan skydda sig mot eventuella fluktuationer i uranpriset.

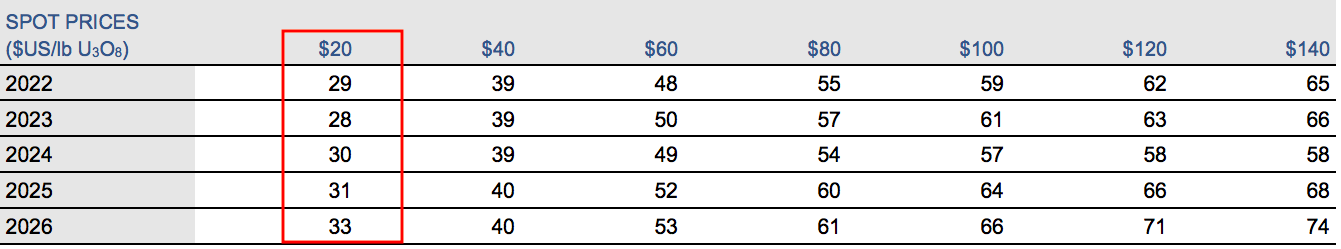

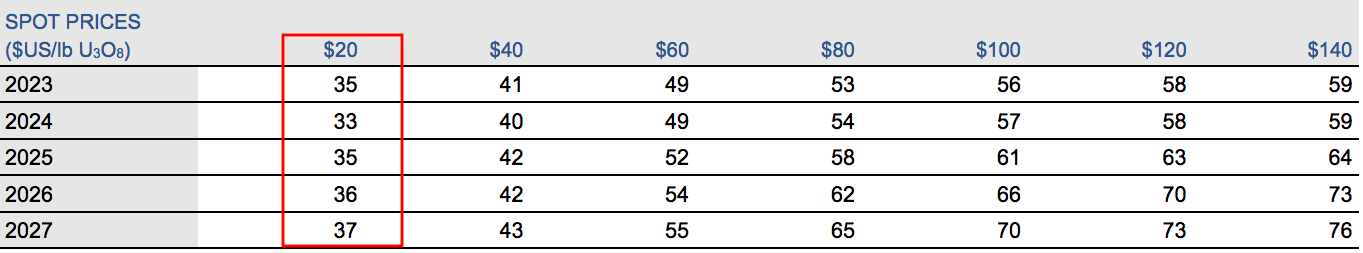

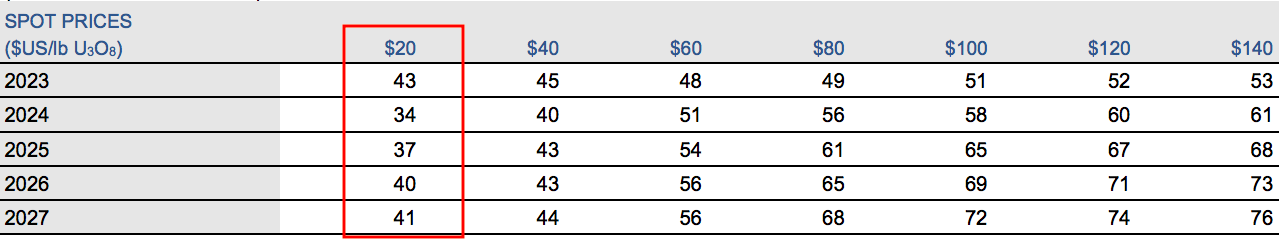

För att hjälpa investerare att förstå hur deras prissättning sker på dessa kontrakt har Cameco skapat en pristabell. Den visar hur deras priser kan förändras under olika marknadsförhållanden.

Nedan visas hur prissättningen förändrats mellan 2021 och 2023. Detta i takt med förändrade marknadsförhållanden då uranpriset stigit kraftigt mellan 2020 och 2023.

Förväntat uranslutpris under olika antagande av spotpriset 2021:

(Bildkälla: Cameco årsredovisning 2021)

Förväntat uranslutpris under olika antagande av spotpriset 2022:

(Bildkälla: Cameco årsredovisning 2022)

Förväntat uranslutpris under olika antagande av spotpriset 2023:

(Bildkälla: Cameco Q2 2023)

Det går tydligt att se hur det förväntade slutpriset stigit i takt med att uran-spotpriset förändrats. Se de rödmarkerade fälten i bilderna ovan för när spotpriset är 20 USD. Cameco förändrar dessa siffror varje kvartal.

Priset är de första 1 – 2 åren alltid satt över eventuellt spotpris. På så sätt kan Cameco skydda sig relativt bra mot plötsliga prisfall.

KAPITEL 5

Effekt av att uranpriset sjunker

I följande kapitel kommer vi att visa vad effekten på uranaktier blir när uranpriset sjunker. Ett sjunkande uranpris har nämligen en negativ effekt på ett gruvbolags omsättning och vinstutveckling, och därmed även dess aktiekurs.

5.1

Uranpris – Negativa händelser och historisk utveckling

Nedan presenteras två historiska händelser som påverkade uranpriset negativt:

- Finansiella krisen 2008 – En händelse som kom att påverka uranpriset negativt var när den amerikanska bostadsbubblan sprack år 2008. Det påverkade inte bara den amerikanska ekonomin utan hela världsekonomin till att gå in i en lågkonjunktur. Det ledde till att både aktier och råvarupriser sjönk på grund av lägre efterfrågan som ett resultat av lägre ekonomisk aktivitet.

- Fukushima olyckan 2011 – En annan händelse som bidrog till att uranpriset sjönk ytterligare var kärnkraftsolyckan i Fukushima. Sentimentet mot uran och kärnkraften som energikälla förändrades drastiskt mot det sämre. Sedan olyckan inträffade har efterfrågan på uran varit låg, varpå dess pris sjunkit.

Nedan visas grafiskt hur händelserna påverkade uranpriset.

Uranpriset 1998 – 2023:

(Bildkälla: InvestoRunner)

5.2

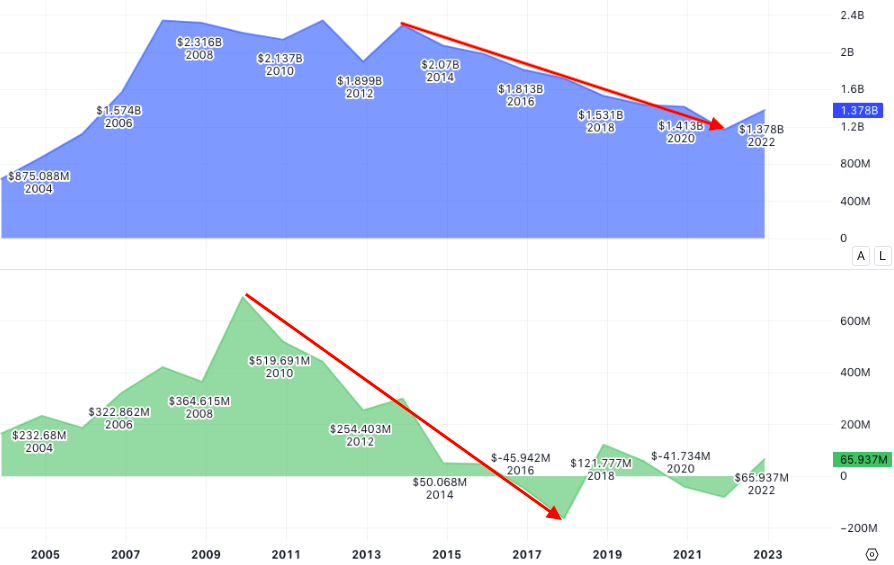

Cameco – Omsättnings- och vinstutveckling

Cameco är ett kanadensiskt bolag och världens näst största uranproducent. Händelserna, som nämns ovan, har kommit att påverka bolagets finansiella resultat negativt under en längre period.

Visserligen behöll Cameco en fortsatt hög omsättning ända fram till 2014. Bolaget ingår nämligen långsiktiga kontrakt med sina kunder som säkerställer en viss finansiell säkerhet. Dessa fastställer vanligtvis uranpriset några år framåt i tiden (läs om prisstrategier och långa kontrakt under kapitel 4.2).

“We target a ratio of 40% fixed-pricing and 60% market-related pricing in our portfolio of long-term contracts” / Cameco

Tillslut löper däremot dessa kontrakt ut vilket påverkar bolagets resultat. Det blev speciellt påtagligt efter olyckan i Fukushima år 2011. Vi kan se i graferna nedan hur prisfallet slog speciellt hårt mot bolagets vinster. Vinsten sjönk betydligt snabbare än omsättningen.

Kostnaderna för gruvbolag är till stor del fasta. Det bidrar till att vinstmarginalerna krymper snabbt när omsättningen väl börjar minska. Den negativa pristrenden fick Cameco att till och med visa negativa vinstresultat år 2007 och 2008.

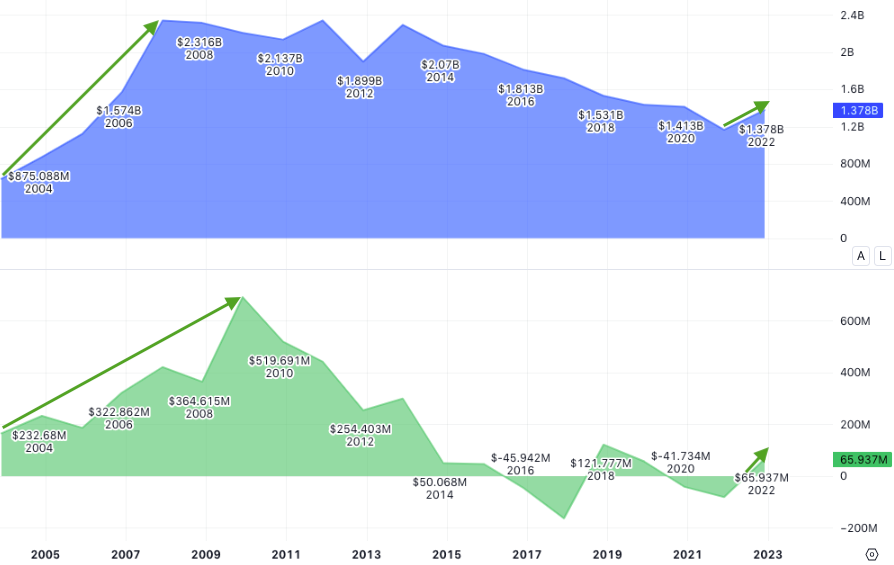

Cameco omsättning och vinstutveckling:

(Bildkälla: TradingView)

5.3

Cameco – Aktiekursutveckling

Effekten av ett fallande uranpris, lägre omsättning och mindre vinstmarginaler ledde till att Camecos aktiekurs sjönk på börsen. Det blev framförallt påtagligt efter olyckan i Fukushima som ledde till att marknadssentimentet mot uran och kärnkraft kraftigt försämrades.

Användningen av uran och kärnkraft sågs efter olyckan att gå en negativ framtid till mötes. Stater världen över valde andra energikällor framför kärnkraft. Den ovissa framtiden fick därmed investerare att sälja sina aktier i Cameco.

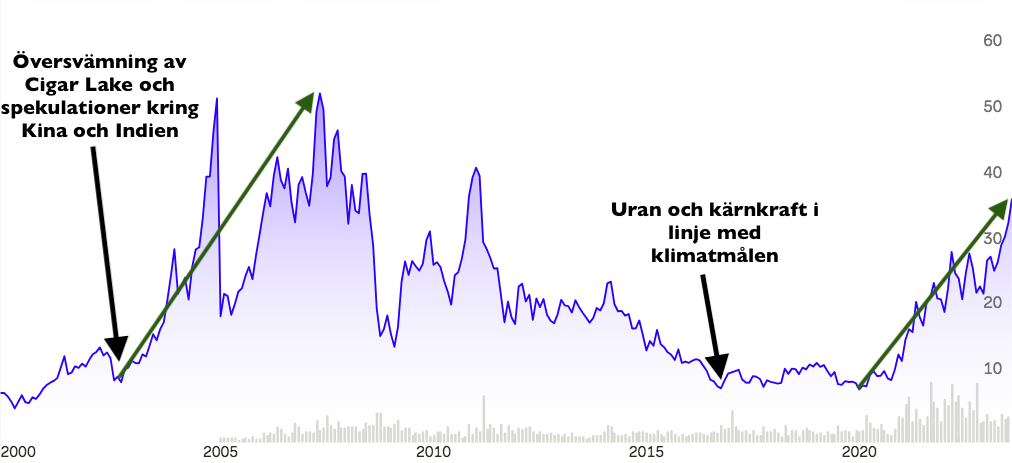

Cameco aktiekursutveckling:

(Bildkälla: InvestoRunner)

Slutsats: Vi kan utifrån informationen ovan dra slutsatsen att uranaktier är mycket känsliga för händelser som påverkar uranmarknaden och råvarans pris negativt. Även om säkerheten inom kärnkraftsindustrin förbättrats genom åren, finns det ingen garanti för att en olycka inte kan inträffa igen.

Om detta skulle ske kan det komma att påverka utvecklingen för uranaktier mycket negativt. Vidare måste man ta hänsyn till konkurrensen från andra energikällor. Om stater världen över väljer att prioritera andra energikällor än kärnkraft kommer den långsiktiga trenden för uranpriset och uranaktier att se negativ ut.

KAPITEL 6

Effekt av att uranpriset stiger

I följande kapitel kommer vi att visa vad effekten på uranaktier blir när uranpriset stiger. Ett stigande uranpris har nämligen en positiv effekt på gruvbolagens omsättning och vinstutveckling och därmed även deras aktiekurser.

6.1

Uranpris – Positiva händelser och historisk utveckling

Nedan presenteras tre historiska händelser som påverkat uranpriset positivt:

- Översvämningen av Cigar Lake-gruvan – År 2003 började uranpriset stiga kraftigt. En av anledningarna var att gruvan Cigar Lake Mine översvämmades. Denna gruva har de högsta uranmalmsfyndigheterna i världen. Osäkerheten kring hur uranutbudet skulle komma att påverkas kortsiktigt ledde till att priset steg.

- Spekulation kring Kina och Indien – En annan faktor som fick uranpriset att stiga, mellan 2003 och 2007, var spekulationer kring Kina och Indiens kärnkraftsprogram. Länderna hade under denna tidsperiod uttalat sig om att man planerade att utöka sina kärnkraftsanläggningar. Det skulle innebära en högre efterfrågan på uran.

- Klimatmål – På senare år har politiker insett att kärnkraft behövs för att nå klimatmålen. Det räcker inte endast med alternativa energikällor, som vind- och solkraft. Kärnkraft kan dessutom leverera el när som helst på dygnet oavsett väder.

Nedan visas grafiskt hur händelserna påverkade uranpriset.

Uranpriset 1998 – 2023:

(Bildkälla: InvestoRunner)

6.2

Cameco – Omsättnings- och vinstutveckling

Vi kan tydligt se i grafen nedan hur Camecos omsättning och vinst ökade kraftigt från och med år 2004. Ett stigande uranpris ger en hävstångseffekt på Camecos resultat som ökar med flera hundra procent.

Vi kan även se hur Camecos resultat, sakta men säkert, börjat förbättrats på senare år från att ha levererat negativ vinst. Detta i samband med att uranpriset börjar öka igen efter de låga nivåerna mellan 2016 och 2020.

Cameco omsättning och vinstutveckling:

(Bildkälla: TradingView)

6.3

Cameco – Aktiekursutveckling

Grafen nedan visar tydligt hur Camecos aktiekurs påverkas positivt under perioder av stigande uranpris, ökad omsättning och vinstresultat. Mellan exempelvis 2003 och 2007 ökade Camecos aktiekurs med mer än 400 %.

Bolagets aktiekurs har även börjat stiga efter 2020. Mellan 2020 och 2023 har aktiekursen ökat med mer än 200 %. Troligtvis har förhoppningarna kring uran och kärnkraften som energikälla börjat återhämta sig efter en lång period av negativt sentiment.

Vidare kan kriget mellan Ryssland och Ukraina vara en anledning till att uranpriset börjat stiga. Västvärlden vill inte vara lika beroende av olja från Ryssland som energikälla på samma sätt som vi är idag. Kärnkraft är ett annat alternativ.

Cameco aktiekursutveckling:

(Bildkälla: InvestoRunner)

Slutsats: Vi kan tydligt se från informationen ovan att uranpriset fungerar som en hävstång på gruvbolagens vinstutveckling och aktiekurser. Uranpriset har exempelvis sedan 2015 stigit med lite mer än 100 %. Camecos aktiekurs har som en effekt stigit med mer än 200 % under samma tidsperiod.

KAPITEL 7

Geografi - Urantillgångar och produktion

Uran är en tillgång som är koncentrerad till ett fåtal geografiska områden. Det gör dess pris känsligt för bland annat handelskonflikter mellan länder. I följande kapitel kan du läsa om vilka länder som producerar mest uran och var de största urantillgångarna finns.

7.1

Vilka länder har de största urantillgångarna?

I grafen nedan kan du se vilka länder som hade störst urantillgångar i början av 2025.

Top 5 länder med störst urantillgångar:

| Land | Urantillgångar mätt i ton | Andel av världens tillgångar |

|---|---|---|

| Australien | 1 700 000 | 28 % |

| Kazakstan | 815 000 | 13 % |

| Kanada | 589 000 | 10 % |

| Ryssland | 481 000 | 8 % |

| Namibia | 470 000 | 8 % |

(Tabell uppdaterad 2025)

Australien är det land med störst urantillgångar i världen. Gemensamt stod Australien, Kazakstan och Kanada för cirka 40 % av alla uranreserver i världen.

Att ha störst utantillgångar betyder dock inte att man producerar mest per år. Sett till totala urantillgångar innehar Australien första plats. Landet placerar dig dock på en 4:e plats om man ser till brytning per år. Detta med cirka 9 % av världens totala uranbrytning.

7.2

Vilka länder producerar mest uran?

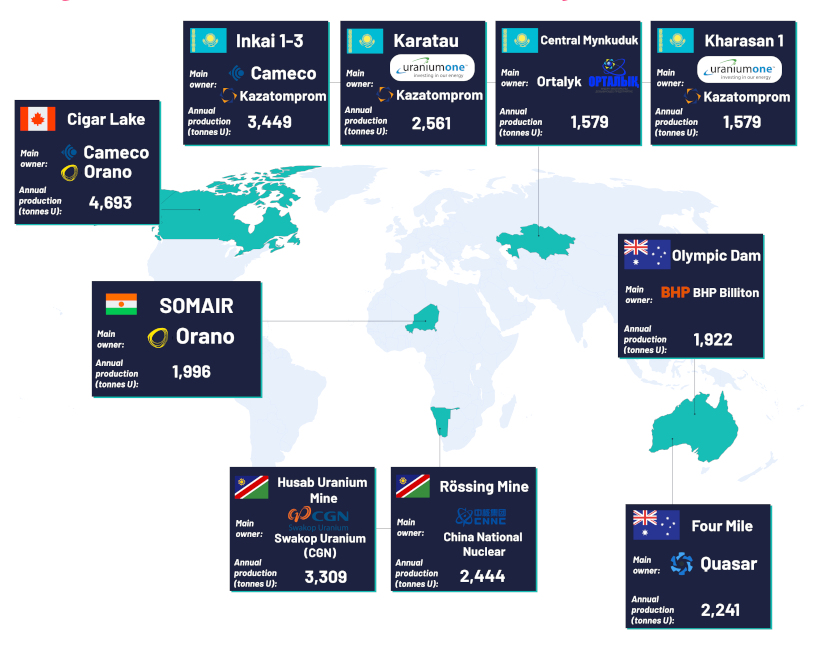

I bilden nedan presenteras vilka 10 urangruvor som tillsammans står för lite mer än 50 % av världens utbud. För att enklare kunna tolka informationen har vi sammanställt en tabell nedanför bilden.

Top 10 urangruvor i världen:

(Bidkälla: World Nuclear Association)

Top 10 urangruvor i världen:

| Urangruvor | Land | Huvudägare | Produktion i ton |

|---|---|---|---|

| Cigar Lake | Kanada | Cameco / Orano | 4 693 |

| Inkai 1-3 | Kazakstan | Kazaktomprom / Cameco | 3 449 |

| Husab | Namibia | Swakop Uranium (CGN) | 3 309 |

| Karatau (Budenovskoye 2) | Kazakstan | Uranium One / Kazatomprom | 2 561 |

| Rössing | Namibia | CNNC | 2 444 |

| Four Mile | Australien | Quasar | 2 241 |

| SOMAIR | Niger | Orano | 1 996 |

| Olympic Dam | Australien | BHP Billiton | 1 922 |

| Central Mynkuduk | Kazakstan | Ortalyk | 1 579 |

| Kharasan 1 | Kazakhstan | Kazatomprom / Uranium One | 1 579 |

Kazakstan står ensamma för ungefär 43 % av all uranbrytning i världen. På andra plats hittar vi Namibia som står för cirka 12 % av all produktion, följt av Kanada på ungefär 10 %.

Trots att två afrikanska länder (Namibia och Niger) placerar sig på listan så lyckas inte ett enda afrikanskt företag placera sig bland de 10 största företagen utifrån produktion. Även om några av världens största urangruvor ligger placerade i ett visst land betyder det nödvändigtvis inte att ägarna till dem är lokala.

Exempelvis driver det franska bolaget, Orano, både gruvor i Niger och Kanada. Vidare äger det ryska bolaget, Uranium One, gruvor i Namibia, Tanzania, Kazakstan och USA.

KAPITEL 8

Framtiden för uran aktier

Nuclear power is our best hope to ditch fossil fuels:

Sedan olyckan i Fukushima inträffade har det allmänna intresset för uran och kärnkraftverk varit lågt. Men i takt med de högt uppsatta klimatmålen har flera stater allt mer intresserat sig för kärnkraft som energikälla.

Kärnkraft är mycket effektiv i jämförelse med andra energikällor. Det lämnar heller inte några CO2 utsläpp. Kärnkraftverk kan dessutom producera energi när som helst på dygnet oavsett väder.

8.1

Tudelad syn på uran

Åsikterna kring uran och kärnkraft är delade i både Europa, USA och resterande delar av världen. Nedan kan du läsa om hur olika länder ställer sig till användningen av uran som energikälla.

Europa

I Europa är inställningen till uran som energikälla delad. Som ett exempel kan vi ta skillnaden på inställningar mellan de två ledande energiproducenterna i Europa – Frankrike och Tyskland.

- Frankrikes inställning – I Frankrike ser man uran som framtidens energikälla. Där satsar man stort på uran och ser använda det allt mer för att täcka sina framtida energibehov.

- Tysklands inställning – I Tyskland har man en mera återhållsam inställningen till uran. Man ser helst minska beroendet av kärnkraft som energikälla och istället utöka användningen av andra typer av energikällor.

USA

Why nuclear plants are shutting down:

I USA är åsikterna kring uran och kärnkraft också tudelade. I april 2021 stängdes exempelvis den 65-år gamla kärnkraftsanläggningen, Indian Point, ner efter flera protester från invånarna i New York (se videon ovan).

Problemet är att detta kärnkraftverk bidragit till nästan all energitillförsel till New York. Forskare menar att kärnkraftverket kommer att ersättas av mer miljöfarliga energikällor som kol, olja och naturgas.

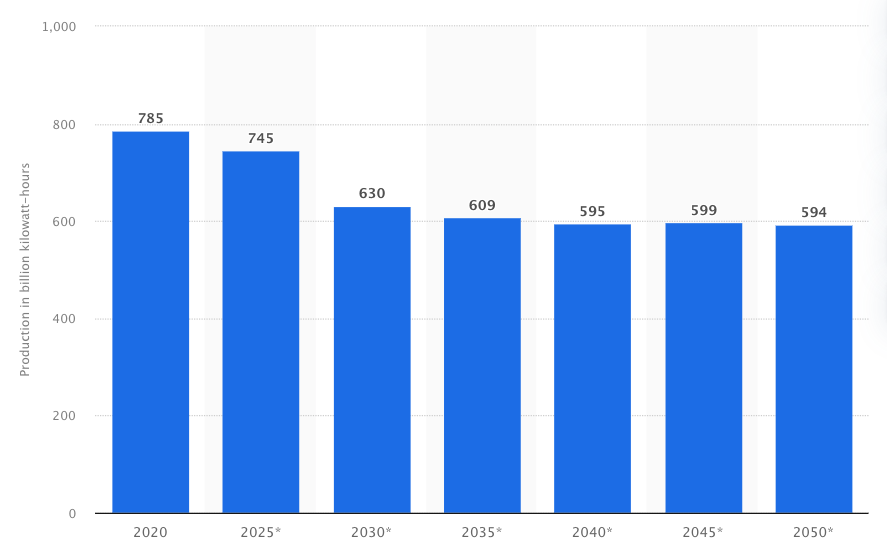

Enligt Statista förväntas USA:s energiproduktion från kärnkraft minska de kommande åren. Man tror att den totala energiproduktionen kommer att minska med cirka 25 % från 785 miljarder kWh till 594 miljarder kWh.

Prognos för energiproduktion från kärnkraft i USA:

(Bildkälla: Statista)

Kina och Indien

Den stora tillväxten förväntas komma från Asien och framförallt Kina och Indien. Deras växande medelklass efterfrågar mer elfordon och elektroniska produkter som kräver energi för att fungera. Samtidigt byggs det helt nya städer för att kunna ge hushåll till den snabbväxande medelklassen.

För att möta det ökade energibehovet, och samtidigt använda sig av koldioxidneutral energiproduktion, har båda länderna bestämt sig för att satsa på kärnkraft. Exempelvis har Kina bestämt sig för att bygga minst 150 nya kärnkraftsreaktorer de kommande åren fram till 2050. Det är mer än vad resten av världen byggt under de senaste 35 åren.

Exempel: Kinas regering är mån om att främja tillväxt av kinesiska bolag. En ökad satsning på kärnkraft, samt intresse av att vilja främja inhemska bolag framför utländska, bådar exempelvis gott för den kinesiska uranproducenten CGN Mining Company. Dess aktier går att handla hos Degiro.

Tips! Läs vår guide om kärnkraft aktier.

8.2

Återupptagande av produktion och restbränsle

På grund av det historiskt låga uranpriset mellan 2015 och 2020 valde flera gruvbolag att pausa sin produktion av uran. Det har lett till ett tillfälligt mycket lågt utbud. Detta samtidigt som efterfrågan ser ut att återigen börja stiga.

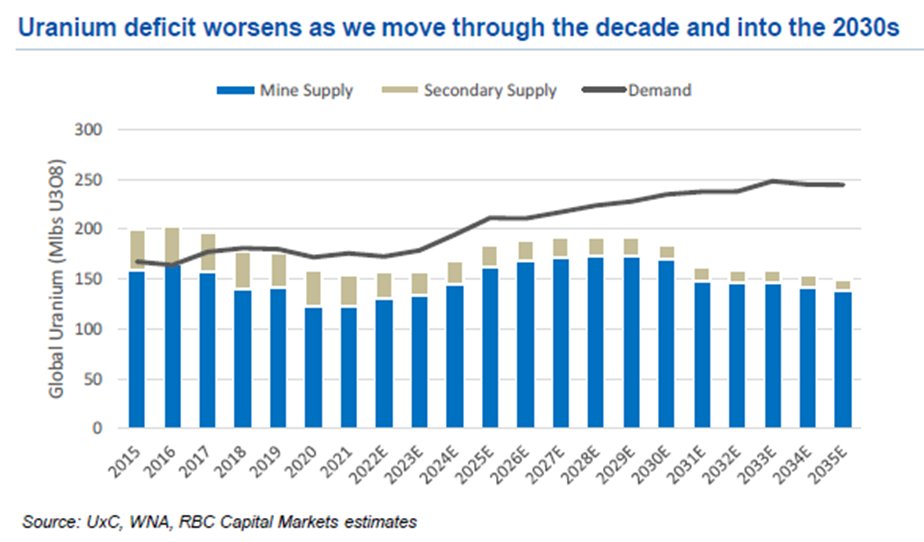

Enligt prognoser kommer efterfrågan att överstiga utbudet på uran från både gruvor och gamla kärnvapen (se bild nedan). Det bådar gott för uranbolag då en högre efterfrågan, i relation till lågt utbud, kan leda till stigande uranpriser. Det skulle leda till högre omsättning och stigande vinstmarginaler.

Prognoser om efterfrågan på uran och dess utbud:

(Bildkälla: UxC, WNA och RBC)

- Mine supply – De blåa staplarna visar utbudet på uran från gruvor. Grafen visar hur utbudet i befintliga gruvor över tid fluktuerat. Långsiktiga prognoser pekar dock mot att utbudet i gruvorna på sikt bör sjunka.

- Secondary supply – De gula staplarna visar utbudet från gamla kärnvapen. Grafen visar hur detta utbud håller på att sjunka snabbt.

- Demand – Den svarta linjen visar hur efterfrågan på uran kommer att stiga i takt med mer användande av kärnkraft. Vi ser redan att från och med 2015 började utbudet sjunka i förhållande till efterfrågan.

1. Gruvor i paus

Vad som kan ha bidragit till det plötsligt låga utbudet, mot efterfrågan år 2015, är att flera bolag valde att tillfälligt pausa gruvornas produktion. Det ansågs helt enkelt inte lönsamt att utvinna uran till det rekordlåga priset som rådde år 2015.

Flera bolag gick ut med att de inte skulle återuppta sin produktion förrän priset låg på strax över 60 USD per pound. Det är vid den prisnivå som bolagen anger att det skulle vara lönsamt med en återstart.

Nedan ges exempel på bolag som inte kommer att återuppta sin produktion förrän uranpriset nått 60 USD per pound.

- Cameco

- Nexgen Energy

- Energy Fuels

- Uranium Energy

- Denison Mines

- Uranium Royalty

- Isoenergy

- Ur-Energy

- Laramide Resources

- Blue Sky Uranium

Många av dessa bolag har en break-even på mellan 45 USD och 55 USD. I början av 2025 handlades uran till ett pris på 65 USD, vilket skulle betyda att flera av bolagen kan börja gå med vinst.

2. Restbränsle från kärnvapen

Sedan 1987 har restbränsle, från gamla kärnvapen, använts till att utvinna energi i kärnkraftverk. Ända fram till 2013 stod uran från gamla kärnvapen för cirka 15 % av det totala utbudet som användes till att utvinna energi i kärnkraftverk.

“For about 10 percent of electricity in the United States, its fuel comes from dismantled nuclear bombs, including Russian ones” / Marina V. Alekseyenkova, New York Times

Nedan visas hur USA transporterar gamla kärnkraftsmissiler från gamla Sovjet för att producera elektricitet.

(Bildkälla: New York Times)

Restbränslet har dock börjat ta slut. Det betyder att mer press sätts på gruvbolagen och deras urantillgångar. Det är dock inte särskilt enkelt att kunna öppna en ny urangruva. Att hitta tillräckligt mycket uranfyndigheter, öppna en ny gruva och påbörja produktion tar flera år.

KAPITEL 9

Fördelar och nackdelar

Fördelar med uranaktier

- Energimålen – Uran som energikälla anses vara en viktig pusselbit för att nå klimatmålet om att sänka världens koldioxidutsläpp. Det går inte att endast förlita sig på vind- och solkraft. Uran är en mer effektiv energikälla och som dessutom kan ge energi när som helst på dygnet, oavsett väder. EU-parlamentet valde att klassa kärnkraft som hållbar år 2022. En ökad efterfrågan på uran för att nå de högt uppsatta klimatmålen kan gynna uranaktier.

- Medvind från Kina och Indien – Idag står uran som energikälla för cirka 10 % av världens el. Andelen spås över tid stiga. Bland annat bygger Kina och Indien fler kärnkraftverk för att kunna försörja sin växande befolkning med miljövänlig el. Det bådar gott för uranaktier som kan få se en stigande efterfrågan från dessa länder.

- Inbyggd hävstång – När priset på uran stiger har det en stor effekt på gruvbolagens vinstmarginaler. Deras kostnader är fasta och förändras inte särskilt mycket över tid. Det betyder att när uranpriset väl stiger leder det till att vinsterna ökar kraftigt och uranaktierna stiger. Mellan 2020 och 2025 ökade exempelvis uranpriset med lite över 170 %. Camecos aktie steg under samma period med cirka 331 %.

- Restbränsle från kärnvapen börjat ta slut – Restbränsle från gamla kärnvapen har sedan 1987 använts till att utvinna energi i kärnkraftverk. Utbudet från dessa börjar dock ta slut. Det gör att efterfrågan på uran från gruvbolag ökar, vilket bör leda till att priset på råvaran ökar. Högre råvarupris leder till högre vinster och stigande aktiekurser.

Nackdelar med uranaktier

- Priskänslighet – Bolagen som utvinner uran är mycket känsliga för hur uranpriset förändras. Om priset skulle infinna sig i en långsiktig nedåtgående trend kommer uranbolagen att påverkas negativt. Det är en riskfaktor som man bör ha i beaktning när man ska investera i uranaktier.

- Vilande kapacitet – I och med det låga uranpriset har flera gruvbolag valt att vila sin kapacitet tills vidare. De är redo att återvända igen så fort priset börjar stiga. Om flera gruvor samtidigt skulle börja återuppta sina verksamheter kan det riskera att återigen sänka uranpriset nedåt och därmed uranbolagens lönsamhet.

- Handelskrig – Uranaktier är känsliga för handelskrig. Produktionen är oftast koncentrerad till ett fåtal länder i världen. Exempelvis utvinner det kinesiska bolaget CGN Mining Company uran från en gruva i Namibia, Afrika. Om Kina skulle hamna i en konflikt med Namibia kan det komma att påverka CGN negativt.

- Kärnkraftsolyckor – Kärnkraftsolyckor och spridning av radioaktivitet är riskfaktorer som bidragit till att man inte valt att satsa på uran och kärnkraft. Även om förbättringar gjorts inom säkerhet och kontroller finns det ingen garanti för att liknande olyckor inte kan ske igen. Ännu en kärnkraftsolycka skulle kunna skapa ytterligare pessimism mot uran och uranaktier.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Nedan visas vilka uranaktier som presterat bäst på börsen mellan 2020 och 2025.

Uran går att investera i via aktier, aktiefonder eller ETF:er. Det går inte att investera direkt i uran på grund av dess radioaktiva karaktär.

Tips! Läs vår guide om att investera i uran.

Australien är det land med största urantillgångar i världen. Totalt har de urantillgångar på ungefär 2 000 000 ton. Det motsvarar 28 % av världens totala urantillgångar. På andra och tredje plats ligger Kazakstan (cirka 970 000 ton), respektive Kanada (cirka 870 000 ton).

Det land som bryter mest uran i världen är Kazakstan. Landet står för ungefär 43 % av all uranbrytning. På andra plats hamnar Namibia följt av Kanada.

Vissa hävdar att upp till 15% av världens urantillgångar finns i svenska urbergen. I Sverige förekommer det dock ingen brytning av uran. Detta på grund av miljöskäl. Sverige köper istället uran till sina kärnkraftverk på världsmarknaden.

Sverige importerar uran från Australien, Ryssland och Kanada. Ryssland står för cirka 40 % av all import av uran till Sverige.

FORUM

Delta i diskussionen