DEN ULTIMATA GUIDEN

INVESTERA I OLJA

I följande guide förklaras hur du kan investera i olja på 9 olika sätt. Investering i olja kan ske via CFD:s, trackercertifikat, bull- och bearcertifikat, oljeaktier, aktiefonder, ETF:er, optioner, terminer eller turbowarranter. Guiden består totalt av 6,000+ ord och 6 videor samt förklarande grafik. Läs om vilka mäklare som erbjuder respektive handelsmetod.

- Allt om att investera i olja, olika investeringsmetoder, fördelar/nackdelar med varje metod och mycket mer.

- Jämför handelsplatser i vår tabell och investera i olja på endast 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

9 sätt att investera i olja:

| Handelsmetod | Förklaring | Möjlighet till hävstång | Läs mer om i… |

|---|---|---|---|

| Olje CFD:er | Kontrakt som följer oljeprisets utveckling. | Ja | Kapitel 1 |

| Olje trackercertifikat | Följer prisutvecklingen för olja utan hävstång. | Nej | Kapitel 2 |

| Olje bull- och Bearcertifikat | Följer prisutvecklingen för olja med en daglig inbyggd hävstång. | Ja | Kapitel 3 |

| Oljeaktier | Ägarandelar i bolag etablerade inom oljeindustrin. | Nej | Kapitel 4 |

| Oljefonder | Fonder som investerar i olika typer av oljebolag. | Nej | Kapitel 5 |

| Olje ETF:er | Replikerar ett index som antingen följer utvecklingen för en grupp oljebolag eller oljepriset. | Nej | Kapitel 6 |

| Oljeterminer | Ett kontrakt där parterna involverade måste köpa/sälja till ett visst pris på ett i förhand bestämt slutdatum. | Ja | Kapitel 7 |

| Oljeoptioner | Ger köparen rätten, men inte skyldigheten, att köpa olja till ett förutbestämt pris på ett i förhand bestämt slutdatum. | Ja | Kapitel 8 |

| Oljewarranter | Ger innehavare rätten att antingen köpa eller sälja en underliggande tillgång till ett på förhand bestämt pris. | Ja | Kapitel 9 |

KAPITEL 1

Investera i olja - CFD

KAPITEL 2

Investera i olja - Trackercertifikat

KAPITEL 3

Investera i olja - Bull- och bearcertifikat

KAPITEL 4

Investera i olja - Oljeaktier

KAPITEL 5

Investera i olja - Oljefonder

KAPITEL 6

Investera i olja - ETF

KAPITEL 7

Investera i olja - Terminer

KAPITEL 8

Investera i olja - Optioner

KAPITEL 9

Investera i olja - Warranter

KAPITEL 10

Varför investera i olja?

KAPITEL 11

Hur en investering i olja går till

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Investera i olja - CFD

What are CFDs:

CFD är en förkortning för “Contract for Difference”. De ger dig möjlighet att kunna investera i oljepriset i realtid. Som ägare av ett CFD-kontrakt äger du inte den underliggande tillgången. Du har endast rätt till eventuell prisutveckling.

Kontrakten handlas inte på en öppen marknad mellan köpare och säljare. Istället handlas de direkt mot en CFD-mäklare. En av de främsta fördelarna med CFD-kontrakt är att du kan spekulera i oljeprisets prisuppgång och nedgång. Det kan dessutom ske med hjälp av hävstång.

Tips! Läs mer i vår guide om CFD trading och handel.

1.1

Vart kan investering ske?

Investering i CFD-kontrakt kan ske hos flera olika mäklare. Några av de mest populära är eToro, Skilling och IG Markets.

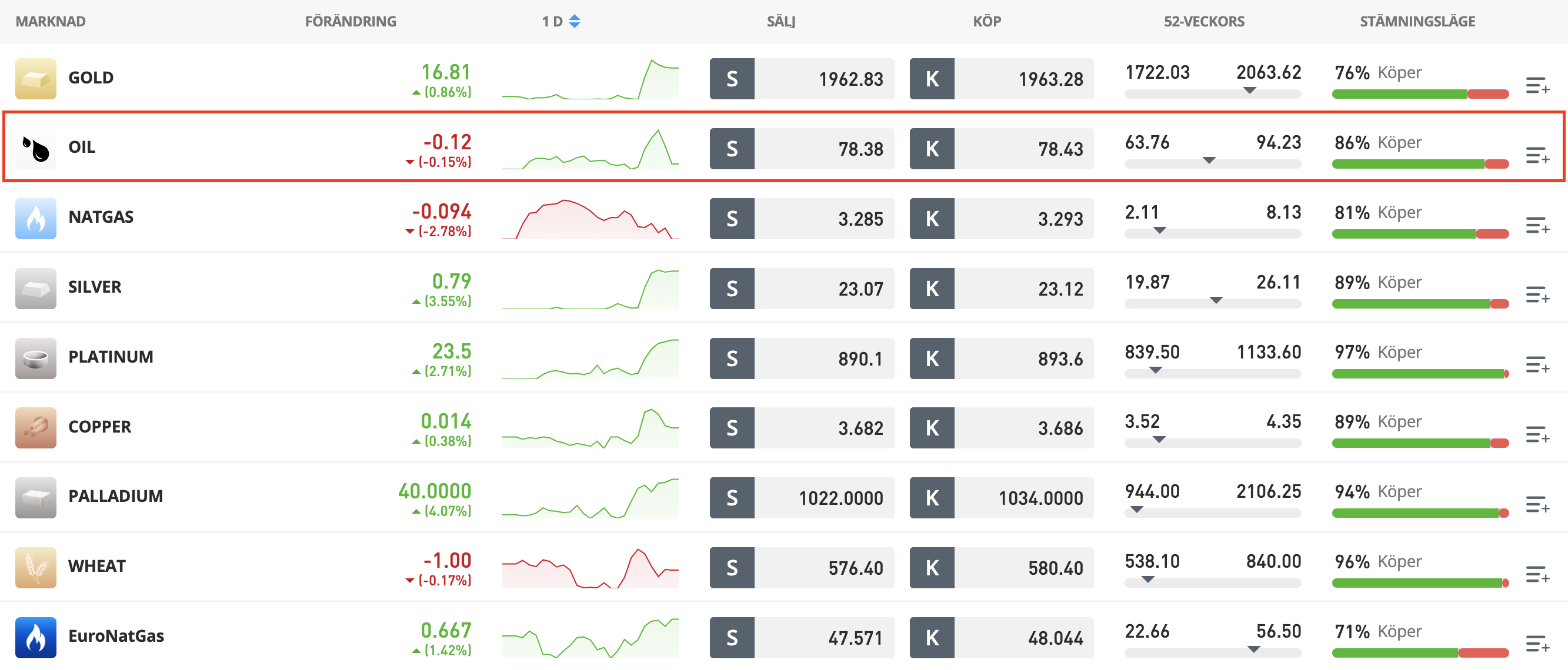

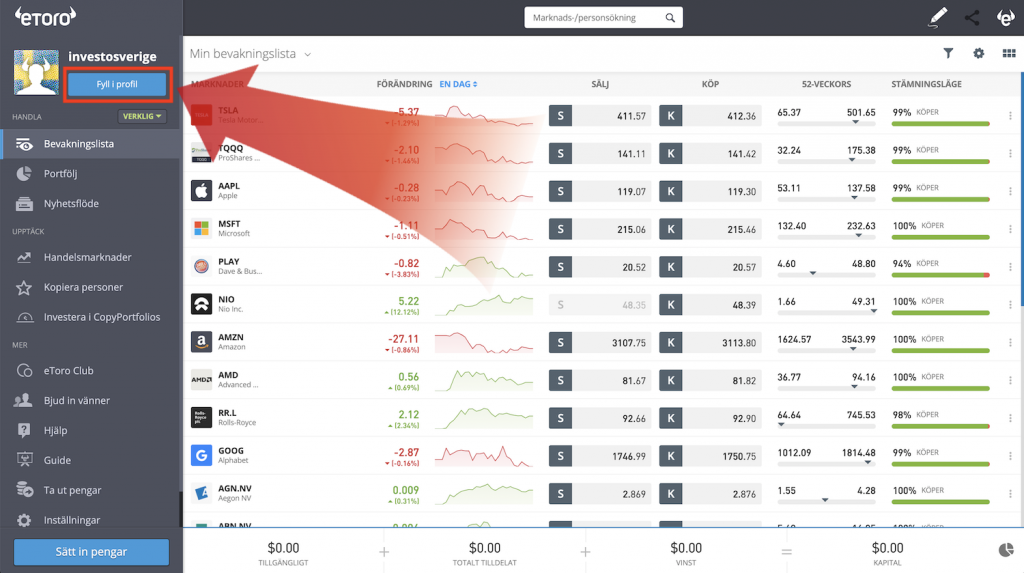

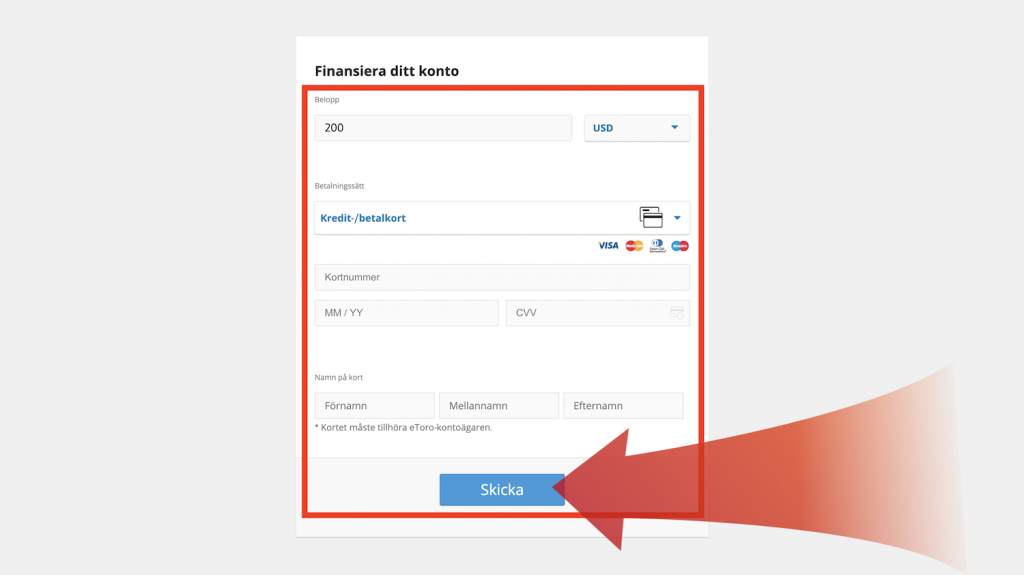

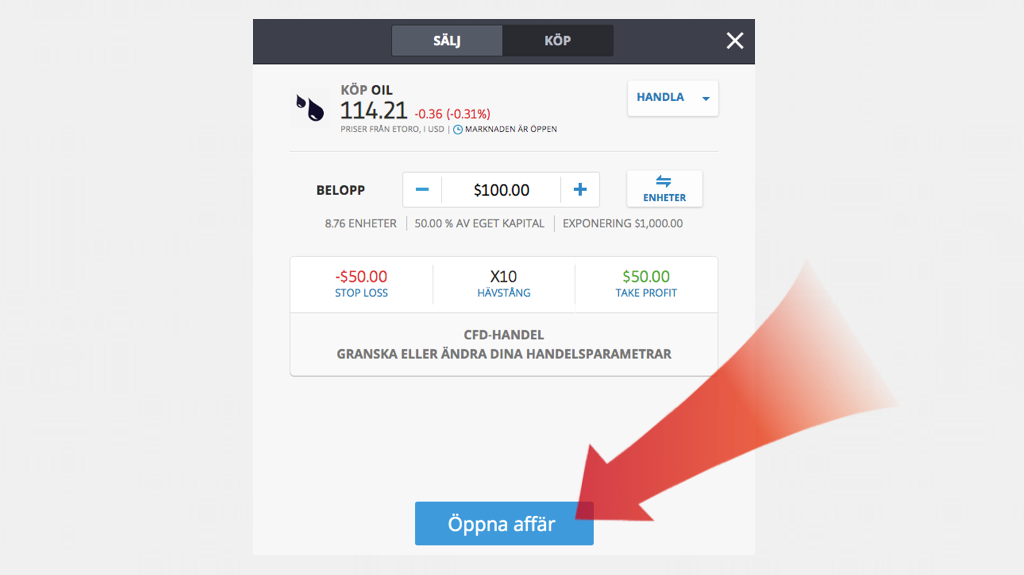

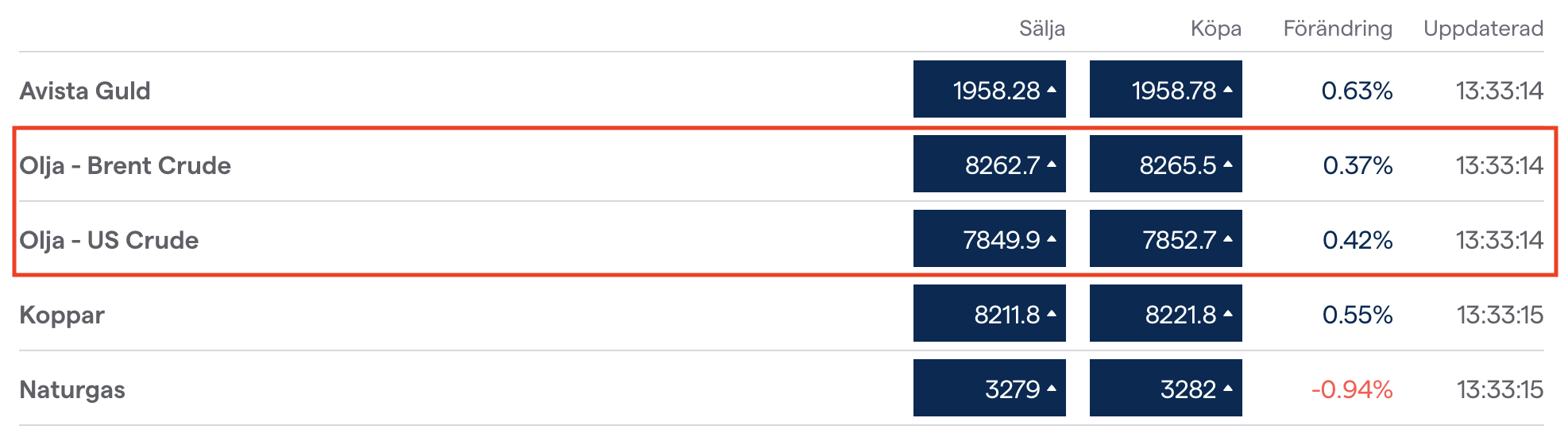

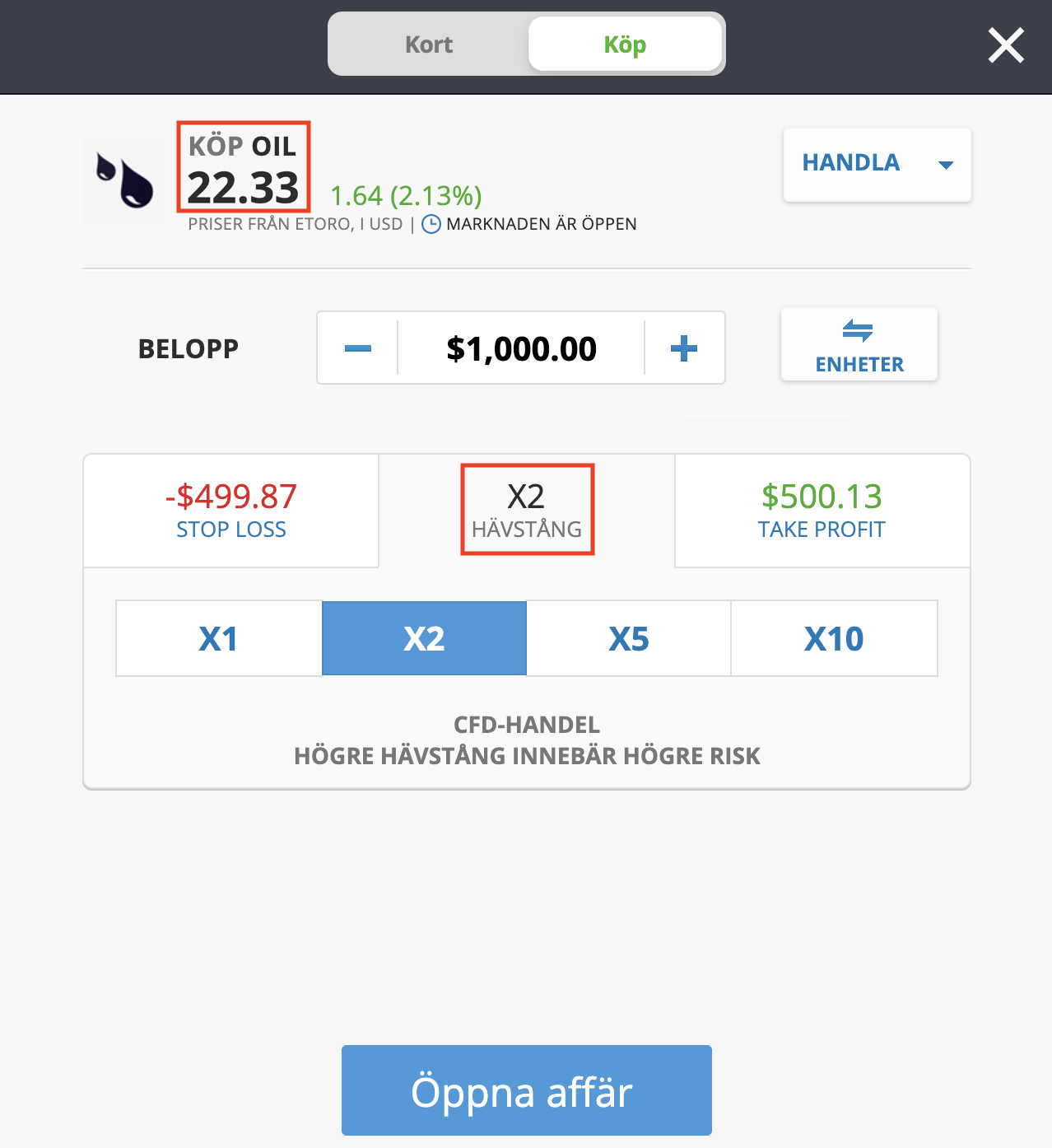

eToro och Skilling är två mäklare som främst rekommenderas till nybörjare. Deras hemsidor är stilrena och enkla att förstå sig på. Nedan visas en skärmdump från eToro handelsplattform för handel med råvaror. Olja är markerat med röd färg.

(Bildkälla: eToro)

Knapparna “S” och “K” står för sälj och köp. Om du tror att oljepriset kommer stiga kan du öppna en köpposition genom att klicka på “K”. Om du istället tror att oljepriset kommer att sjunka kan du öppna en säljposition genom att klicka “S”.

IG Markets är en mer komplex handelsplats med fler funktioner än de två övriga. Den är främst rekommenderad för mer erfarna handlare.

1.2

Fördelar och nackdelar

Fördelar med CFD-kontrakt för olja

- Möjlighet till hävstång – Med hävstångshandel kan du öka din exponering mot olja utan att behöva investera ett större belopp. Den potentiella vinsten blir högre, samtidigt som du löper en högre risk för en större förlust. Hävstången hos olika mäklare varierar mellan x2 och x30.

- Snabbt och enkel handel – CFD-kontrakt handlas i realtid. Det gör det möjligt för handlare att reagera snabbt på marknadsförändringar och genomföra sina affärer utan att behöva vänta på att ordern ska gå igenom.

- Spekulation i uppgång och nedgång – CFD-kontrakt tillåter dig att dra nytta av både stigande och fallande oljepriser. Du kan lägga en ”lång” position om du tror att oljepriset kommer att öka eller en ”kort” position om du förutspår att priset kommer att sjunka.

Nackdelar med CFD-kontrakt för olja

- Emittentrisk – Med emittentrisk menas risker involverade med CFD-mäklaren. Om denne skulle gå i konkurs riskerar du som ägare av ett CFD-kontrakt att förlora dina pengar. Kontrakten blir helt enkelt värdelösa.

- Spreadkostnader – Handel med CFD-kontrakt involverar vanligtvis höga spreadkostnader, vilket är skillnaden mellan köp- och säljpriset. Dessa kostnader ökar tröskeln för lönsamhet. Spreaden tenderar att variera mellan 0.05 % och 1.50 %

- Overnight fee – Om du håller i ett CFD-kontrakt över natten kan det tilkomma en “Overnight fee”. Denna avgift tenderar att ligga kring 0.20 – 0.65 USD per dag. Det lämpar sig alltså inte att äga CFD-kontrakt på lång sikt då den ackumulerade avgiften blir hög.

1.3

Investera i olja på 5 minuter via CFD

För att kunna investera i olja kan du öppna ett konto hos en aktiemäklare. Den populäraste på vår webbplats är eToro. Dom har låga avgifter i Sverige, med över 20 miljoner kunder globalt.

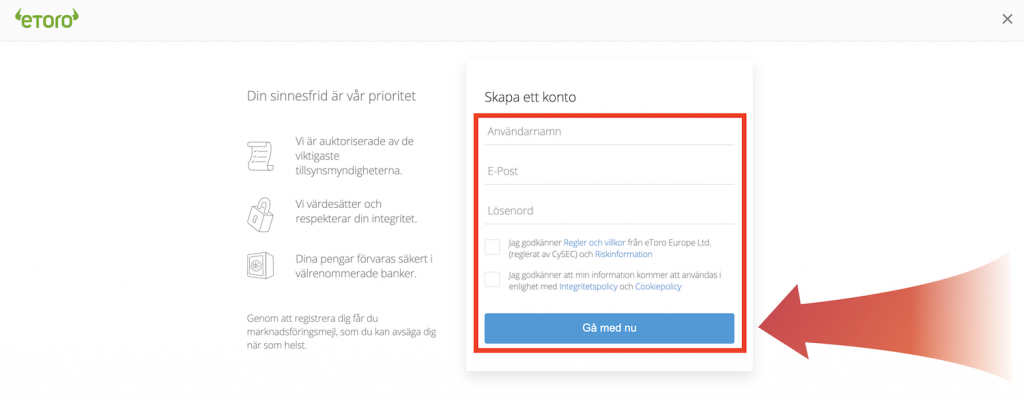

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

* Riskvarning: Alla investeringar medför risk. 46% av privata investerare förlorar pengar när de handlar med CFD:er med denna leverantör. Du måste överväga om du har råd att ta den höga risken att potentiellt förlora dina pengar.

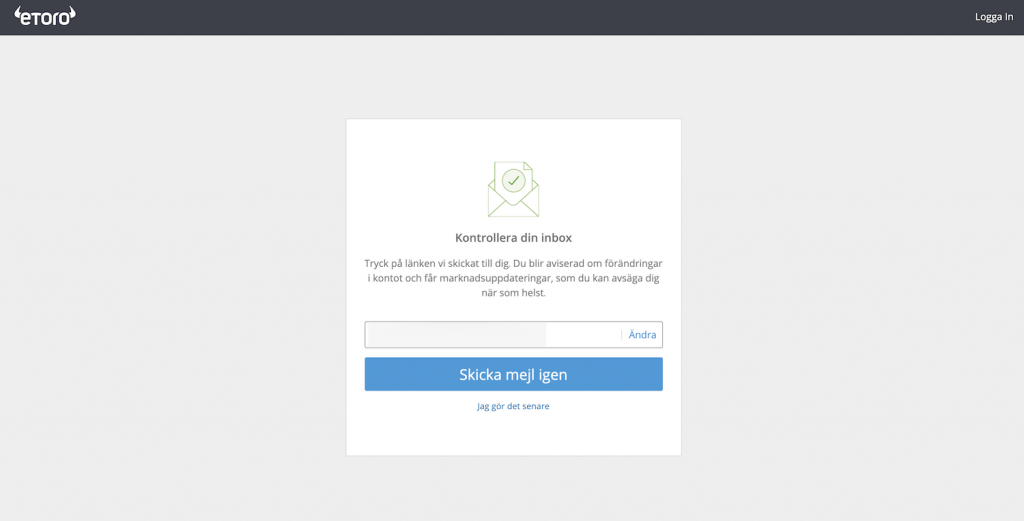

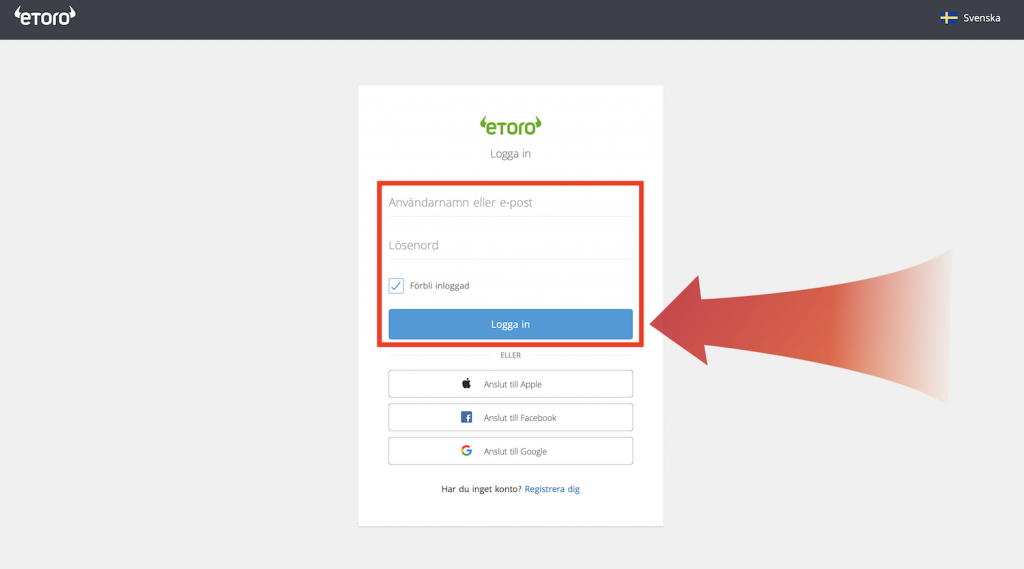

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadress för att kunna logga in på eToro. Följ länken som du får på din mejl, skriv in uppgifterna som du valde och klicka på ”Logga in”.

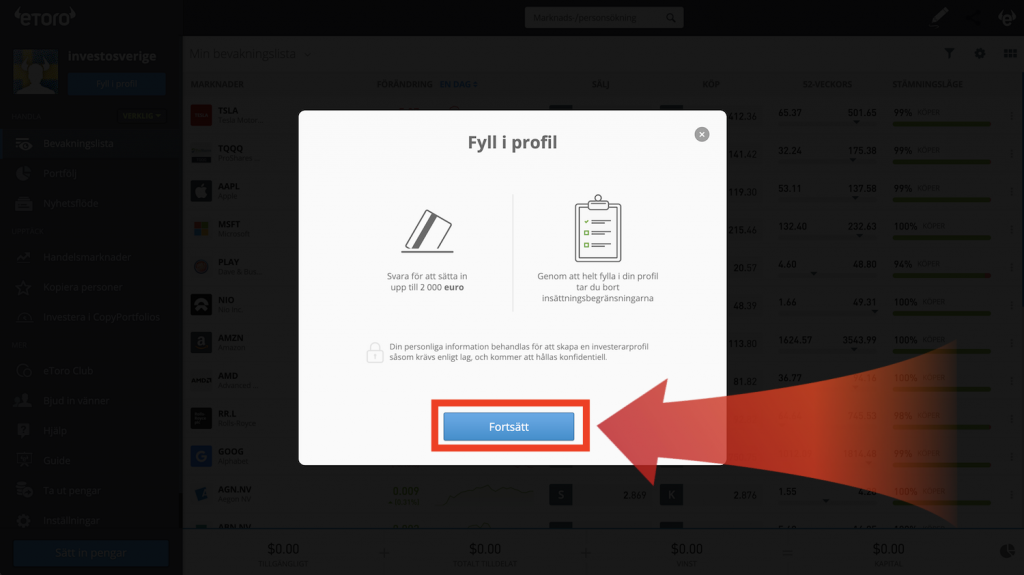

3. Svara på frågor

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

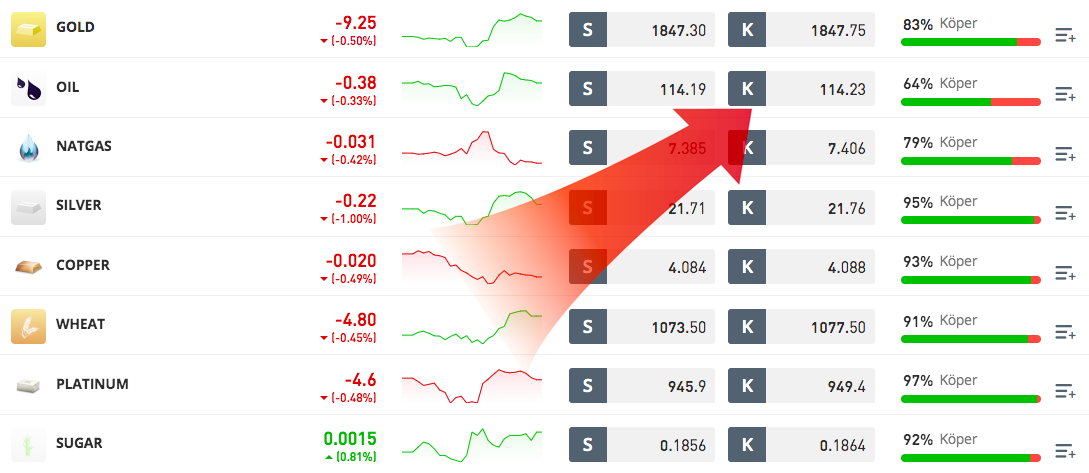

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

5. Välj olja

När du har pengar på ditt konto kan du välja olja som investering. Sök efter olja och klicka på köpknappen.

6. Köp olja

Sista steget är att ange beloppet och klicka på ”Ange order”.

Bra jobbat, du har nu investerat i olja!

KAPITEL 2

Investera i olja - Trackercertifikat

Ett trackercertifikat, eller bara ”tracker”, är en investeringsprodukt som följer prisutvecklingen för en underliggande tillgång med en 1:1-koppling.

Med andra ord, för varje procentuell förändring i den underliggande tillgången, kommer värdet på ditt certifikat att förändras med samma procentuella omfattning. Det innebär att om oljepriset ökar med 2 % kommer även värdet på ditt trackercertifikat att öka med 2 %.

2.1

Vart kan investering ske?

Trackercertifikat handlar du enklast hos antingen Avanza eller Nordnet. De erbjuder ett brett utbud av olika trackercertifikat. Exempel på trackercertifikat som följer prisutvecklingen för olja är:

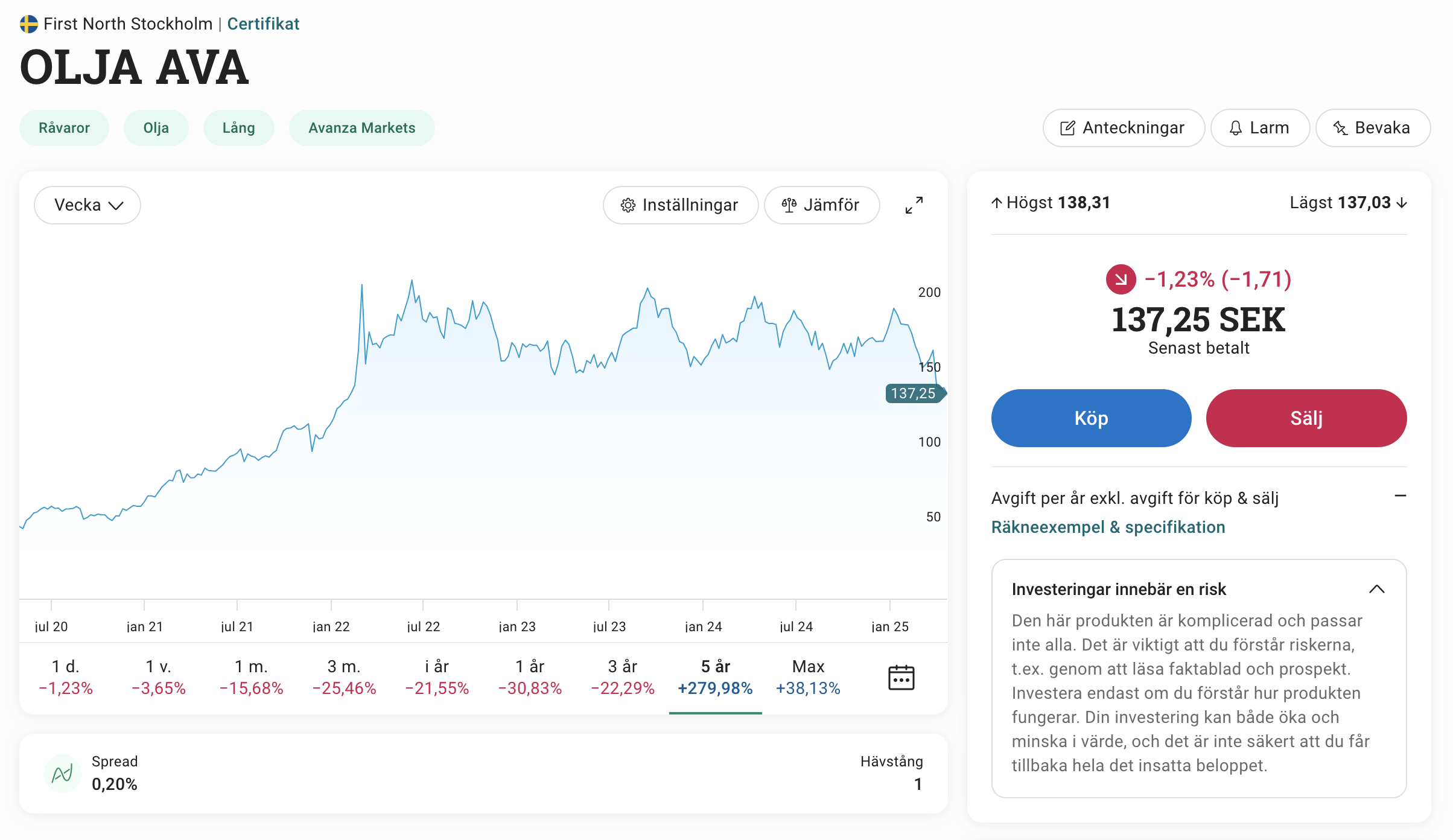

Exempel: Nedan visas utvecklingen för det populära trackercertifikatet “Olja AVA” från Avanza. Det kostade 137.25 kronor i början av 2025. Dess årliga förvaltningsavgift låg på 0.39 % per år.

(Bildkälla: Avanza)

2.2

Fördelar och nackdelar

Fördelar med trackercertifikat för olja

- Minsta investering – Att få köpa ett trackercertifikat kräver inte ett särskilt högt belopp. Det räcker vanligtvis med 100 – 200 kr. Det gör dem tillgängliga för en bredare grupp av småsparare som inte kan investera större belopp.

- Har inget fastställt slutdatum – Trackercertifikat har inget fastställt slutdatum. De löper på tillsvidare tills dess att emittenten väljer att eventuellt avnotera värdepappret. Det kallas för “Open End” och ger investerare flexibilitet och frihet i sin handel.

- Enkelt sätt att få exponering mot oljepriset – Trackers är ett enkelt sätt att få exponering mot oljepriset 1:1. Detta utan att behöva äga den underliggande tillgången.

Nackdelar med trackercertifikat för olja

- Kreditrisk – Med kreditrisk menas att utfärdaren av ett trackercertifikat skulle kunna få betalningssvårigheter. I värsta kan utfärdaren hamna i konkurs, varpå din investering riskerar att bli helt värdelös.

- Förvaltningsavgift – Att äga ett trackercertifikat kostar en årlig förvaltningsavgift, precis som för fonder. Hur hög den är varierar beroende på utgivare. I normalfallet ligger avgiften på kring 0.50 %.

- Risk för avnotering – Ett trackercertifikat kan riskera att bli avnoterat från börsen. Exempelvis kan emittenten välja att avnotera certifikatet om handeln i det inte anses vara tillräckligt hög.

2.3

Investera i olja på 5 minuter via trackercertifikat

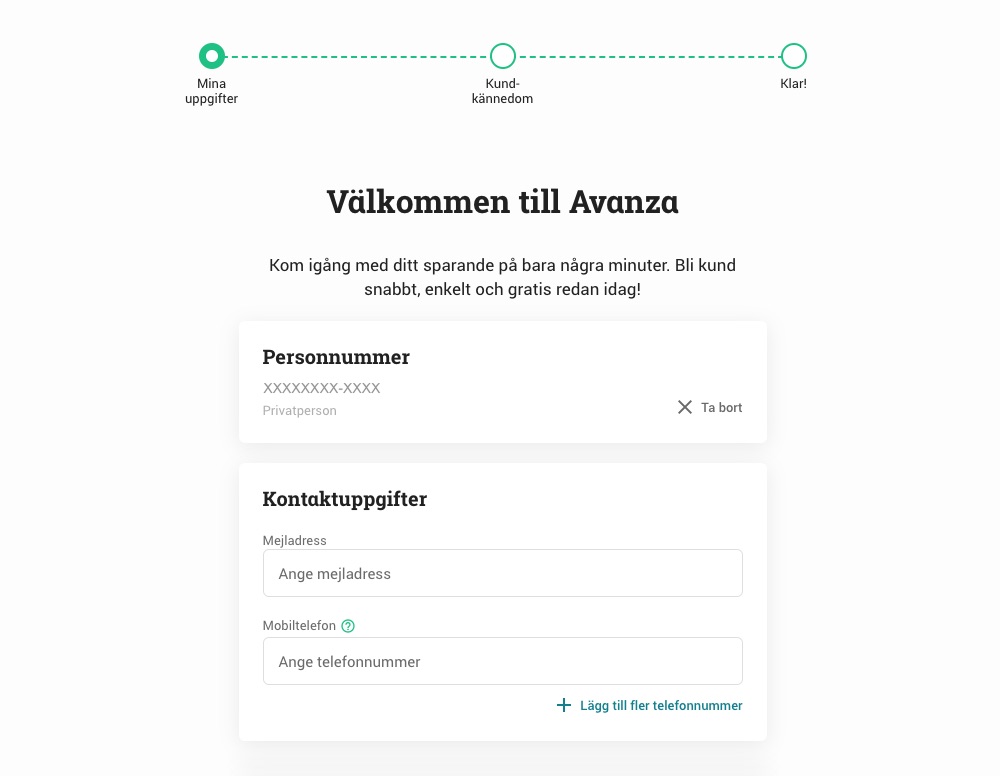

För att kunna investera i olja via ett trackercertifikat måste du först öppna dig ett konto hos en aktiemäklare. Det går exempelvis att göra hos Avanza som erbjuder många olika trackercertifikat med exponering mot olja. Nedan hjälper vi dig att öppna ett konto hos helt gratis på endast 3 minuter.

1. Öppna Konto

Första steget är att besöka Avanzas hemsida och registrera dig. Det tar bara 3 minuter med BankID. Följ den här länken och registera dig!

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt investeringssparkonto (ISK konto) med hjälp av BankID eller användarnamn och lösenord.

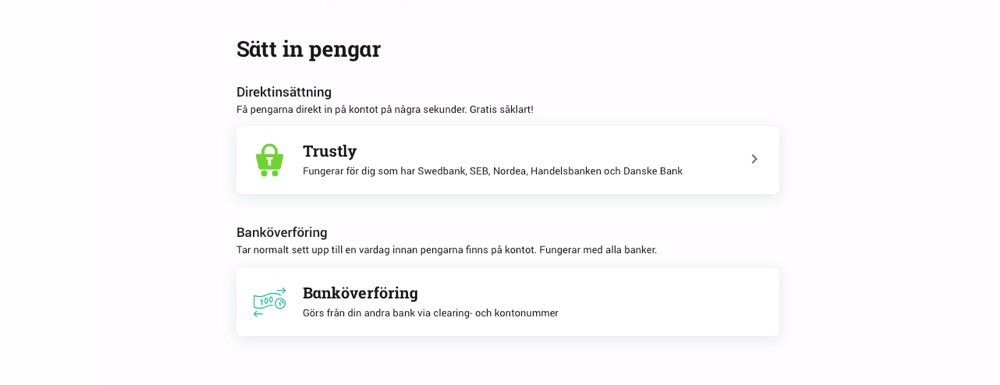

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

4. Sök och välj produkt

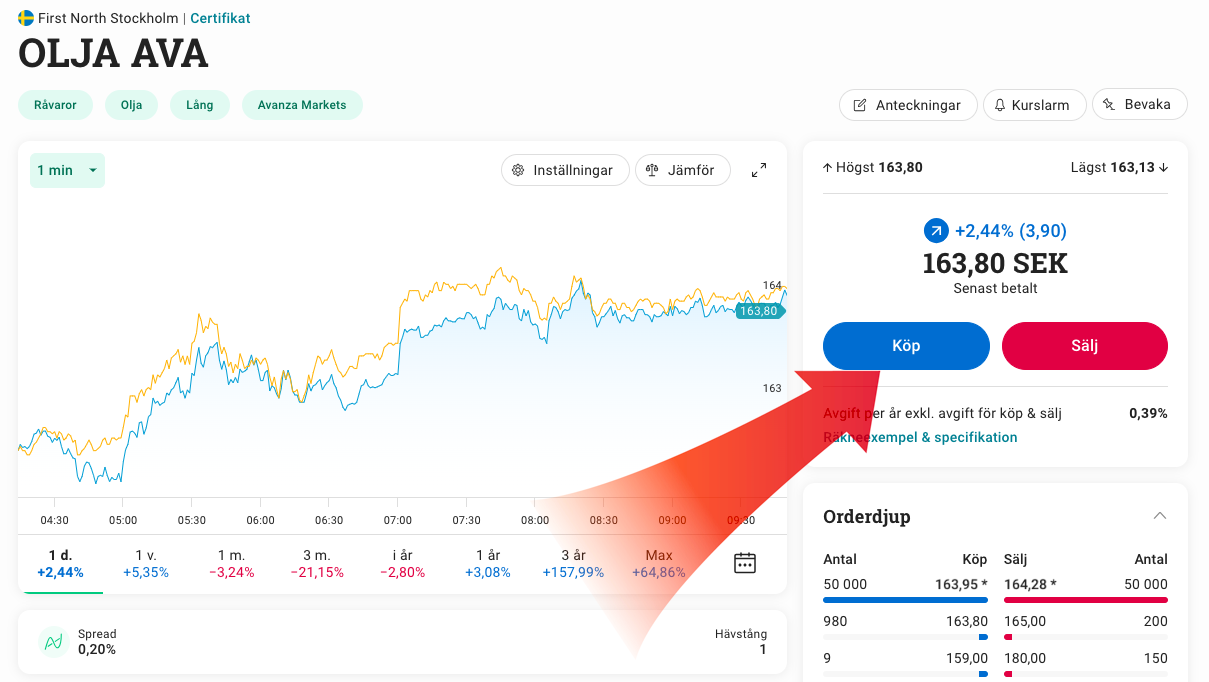

Har du pengar på ditt ISK konto? Då klickar vi på sökknappen, söker och väljer en produkt. I detta exempel väljer vi att ska efter trackercertifikatet ”Olja AVA”.

5. Investera pengar

På produktsidan kan du investera pengar genom att klicka på ”Köp” och följa stegen!

Vi är klara, bra jobbat!

KAPITEL 3

Investera i olja - Bull- och bearcertifikat

Lär dig mer om Bull- och Bearcertifikat:

Bull- och bearcertifikat är certifikat som handlas med hävstång. Om du tror på en uppgång i oljepriset ska du handla ett bull certifikat. Om du istället tror att oljepriset kommer att sjunka ska du handla ett bear certifikat.

Hur hög den underliggande hävstången är varierar mellan olika certifikat. Den varierar från allt mellan x2 och x24. Hävstången beräknas endast på daglig utveckling. Det betyder att om priset på olja stiger första dagen med 3 %, för att nästa dag sjunka med 3 %, kommer din totala värdeutveckling inte bli plus-minus-noll. Istället skapas en så kallad ”urholkningseffekt”.

Urholkningseffekt

Exempel: Föreställ dig att du handlar ett bull certifikat, som följer oljeprisets utveckling, med hävstång x5. Kostnaden för certifikatet är 100 kr. Dag 1 ökar oljepriset med 3 %. Avkastningen blir + 15 % (+ 3 x 5) och certifikatet är värt 115 kr.

Dag 2 sjunker oljepriset med 3 %. Avkastningen blir – 15 % (- 3 x 5). Men eftersom hävstången beräknas per daglig utveckling blir värdeutvecklingen i reala tal – 17.25 kr (- 0.15 x 115). Certifikatet blir därmed värt 97.75 kr (115 – 17.25).

| Förändring i % | Förändring i SEK | Värde av certifikat | |

|---|---|---|---|

| 0.00 % | 0.00 kr | 100 kr | |

| Dag 1 | + 3.00 % | + 15.00 kr | 115.00 kr |

| Dag 2 | – 3.00 % | – 17.25 kr | 97.75 kr |

Den totala värdeutvecklingen för perioden blir därmed – 2.25 kr (eller – 2.25 %). Bull- och bearcertifikat lämpar sig alltså bäst för kortsiktig handel. Vanligtvis en eller ett par dagar. Vid längre tid bör andra värdepapper väljas.

3.1

Vart kan investering ske?

Bull- och bearcertifikat kan handlas hos både Avanza och Nordnet. Båda mäklare har ett brett utbud av olika certifikat. Deras egna certifikat går under namnen AVA (Avanza) och Nordnet.

Nedan ges exempel på populära bull- och bearcertifikat:

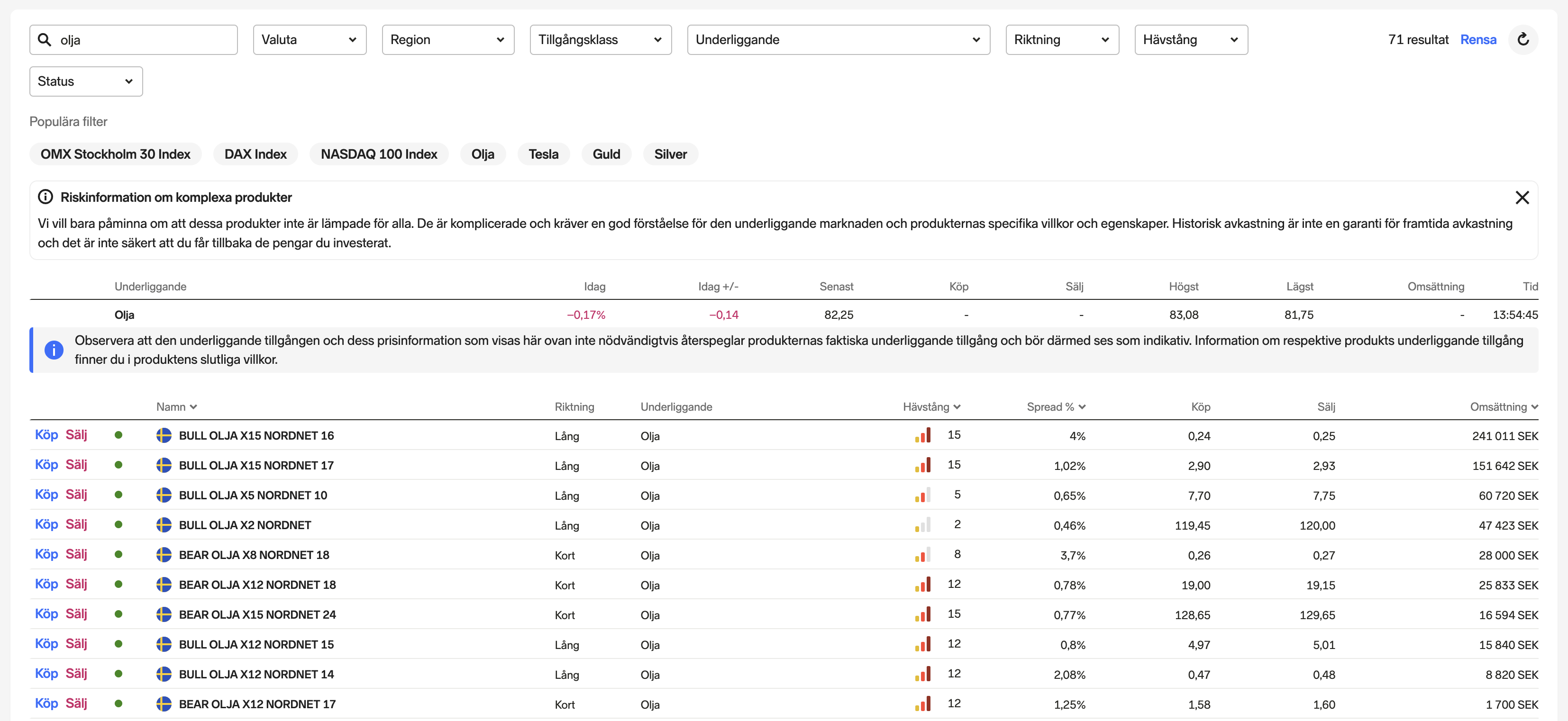

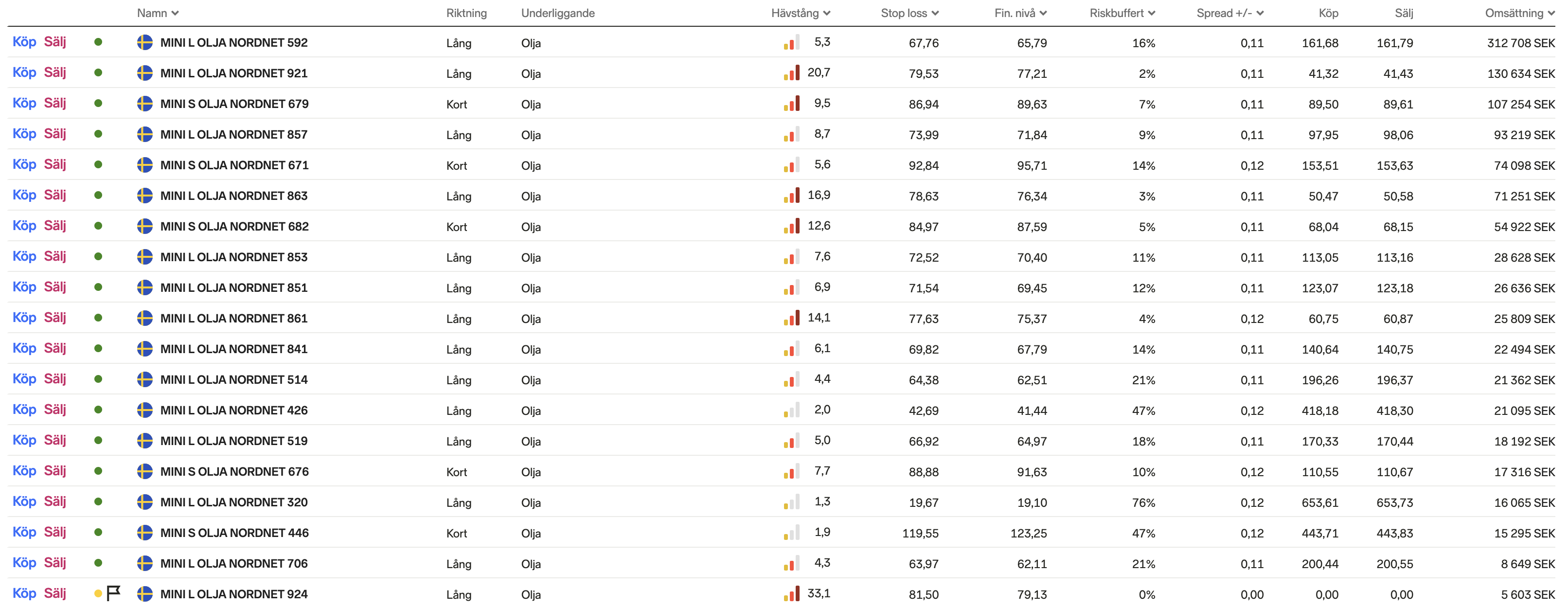

I bilden nedan visar bull- och bearcertifikat i olja hos Nordnet. Det mest handlade av dem var ett bull certifikat med hävstång x15. Det betyder att om oljepriset ökar med 5 % så blir avkastningen för certifikatet 75 % (15 x 5).

(Bildkälla: Nordnet)

3.2

Fördelar och nackdelar

Fördelar med bull- och bearcertifikat för olja

- Stort utbud – Utbudet på bull- och bearcertifikat är brett hos både Avanza och Nordnet. Man kan investera i olja med många olika hävstänger, och både upp och ner beroende på om man vill ta en lång eller kort position. Nordnet har exempelvis över 6 100 bull- och bearcertifikat.

- Hävstångseffekt – Största fördelen med att handla bull- och bearcertifikat är möjligheten till hög avkastning tack vare den inbyggda hävstången. Det gör att man kan tjäna mycket pengar, även om oljepriset inte rör sig med särskilt många procent.

- Lågt minimibelopp – Bull- och bearcertifikat går att handla för ett litet minimibelopp. Det räcker med så lite som 3 – 10 kr för vissa certifikat, exklusive courtage och övriga avgifter.

Nackdelar med bull- och bearcertifikat för olja

- Valutarisk – Bull- och bearcertifikat för olja prissätts i amerikanska dollar. De är därför utsatta för valutarisk. Exempelvis skulle USD kunna sjunka mot SEK med 5 % varpå din avkastning sjunker med lika mycket.

- Höga courtagekostnader – Courtageavgifter för att handla med bull- och bearcertifikat är mycket höga. Lägsta courtaget hos Avanza ligger exempelvis på 19 kr. Det betyder att om du genomför en investering på 100 kr kommer 19 % att gå åt att betala courtage.

- Urholkningseffekt – Hävstången för ett bull- och bearcertifikat beräknas endast på daglig utveckling. Det betyder att om oljepriset inte förändrats särskilt mycket under en tidsperiod kan din avkastning ändå bli negativ i reala tal.

KAPITEL 4

Investera i olja - Oljeaktier

Oljeaktier är ännu ett sätt att investera i olja. Istället för att få direkt exponering mot oljepriset innebär en investering i oljeaktier en indirekt exponering mot oljepriset. Detta via bolag verksamma inom oljeindustrin som påverkas i olika hög grad av ett fluktuerande oljepris.

Bolagen tillhörande oljeindustrin kan vara verksamma inom olika sektorer. Vanligtvis delas bolagen upp i upstream (utvinning och produktion), midstream (transport och förvaring) och downstream (raffinering). Vidare ingår även bolag som erbjuder underhåll och service. Dessa påverkas i olika utsträckning av ett förändrat oljepris

Nedan ges exempel på 3 oljeaktier:

Tips! Du kan läsa mer om bolagen ovan, och flera andra, i vår guide om de bästa oljeaktierna.

4.1

Vart kan investering ske?

Oljeaktier går att handla hos flertalet aktiemäklare, såsom Avanza, Nordnet, eToro och Degiro. Fördelen med att använda sig av svenska aktiemäklare (Avanza och Nordnet) är att handel kan ske via ISK-konto.

Hos utländska aktiemäklare (eToro och Degiro) är handel via ISK-konto inte möjligt. Dock kan möjligheten ges att investera i unika bolag utomlands som via de svenska mäklarna inte går att få exponering mot.

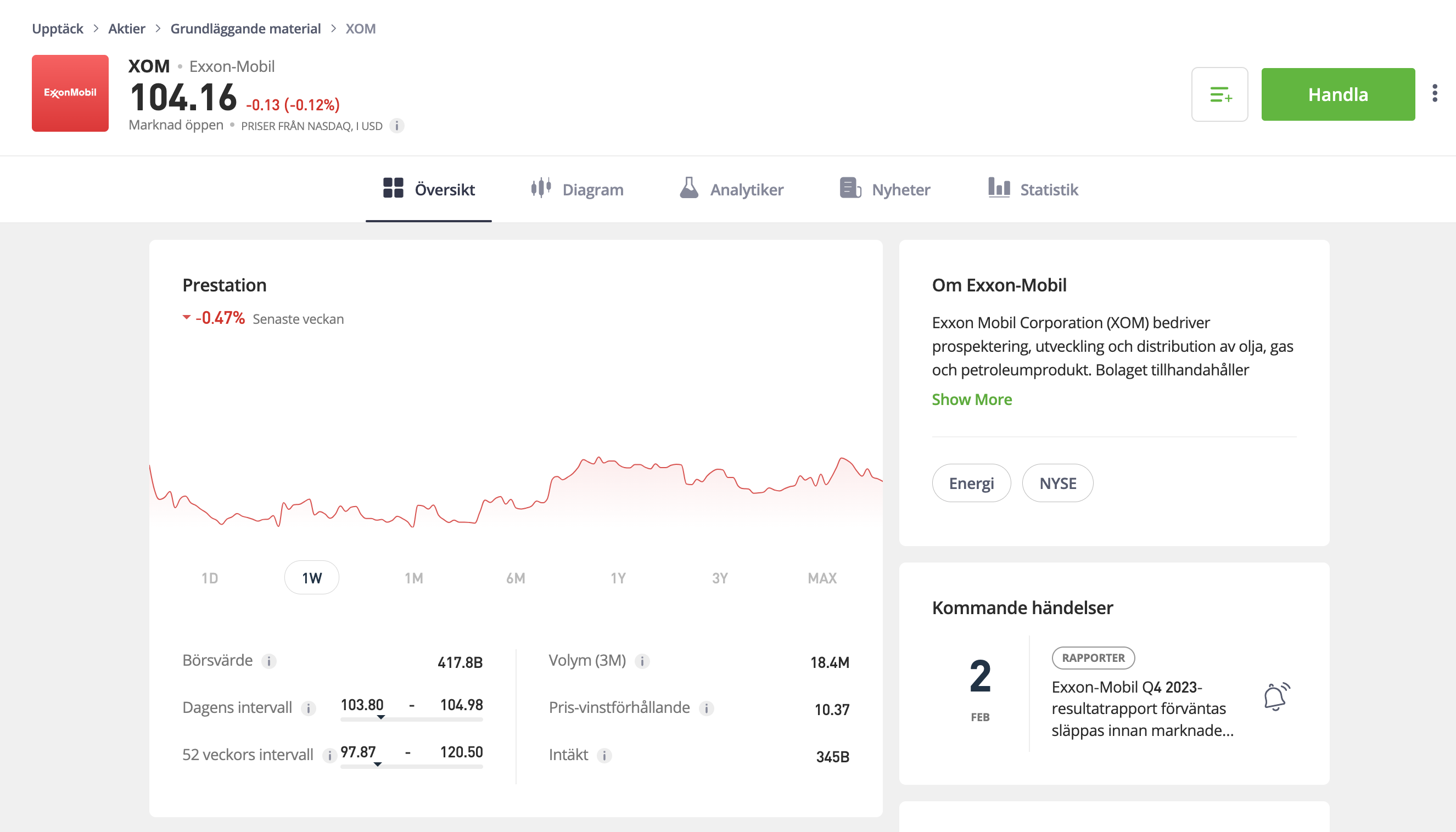

Exempel: Nedan visas en skärmdump från eToro på startsidan för aktien Exxon Mobil. Där kan du förutom att handla aktien även följa de senaste nyheterna kring bolaget och delta i diskussioner med andra investerare.

(Bildkälla: eToro)

4.2

Fördelar och nackdelar

Fördelar med oljeaktier

- Delar ut vinst – Ett oljebolag kan, till skillnad från en investering i oljepriset, generera positivt kassaflöde. Det kan sedan delas ut till aktieägarna i form av utdelning. På så sätt får du återkommande direktavkastning på din investering.

- Kan växa med tiden – Ett oljebolag kan växa med tiden genom att expandera sin verksamhet till nya geografiska områden. På så sätt skapas värde till aktieägare. En investering i olja kan inte producera något av värde till den som äger det.

- Positiv hävstångseffekt – När oljepriset stiger tenderar ett oljebolags vinstmarginal att öka markant. Det kan leda till stora kursuppgångar i tider då oljepriset är extra volatilt. Exempelvis kan en kursuppgång i oljepriset på 20 % leda till att en oljeaktie ökar med 40 %.

Nackdelar med oljeaktier

- Bolagsrisk – Med bolagsrisk menas att det kan ske händelser som kan påverka det specifika bolaget negativt. Exempel på bolagsrisker är dåligt management, strejker, rekonstruktion och konkurs.

- Negativ hävstångseffekt – När oljepriset fluktuerar åt oönskad riktning kan det påverka bolagets resultat mycket negativt. I värsta fall kan exempelvis en nedgång i oljepriset på 20 % helt utradera ert bolags vinst, varpå aktiekursen sjunker med betydligt mer än oljepriset.

- Inte direkt koppling mot oljepriset – En investering i oljeaktier innebär inte en direkt investering i oljepriset. Din avkastning är beroende av det underliggande bolaget, och inte endast hur oljepriset rör sig.

KAPITEL 5

Investera i olja - Oljefonder

Oljefonder syftar till fonder som investerar i bolag etablerade inom oljeindustrin. Precis som oljeaktier kan representera bolag inom olika områden inom oljeindustrin, kan även aktiefonder göra det. Det finns exempelvis fonder som endast ägnar sig åt att investera i bolag vars verksamhet berör produktion och raffinering. Andra fonder kan istället investera i oljebolag inom service och transport.

Aktiefonder med inriktning mot oljesektorn tenderar inte att ha exponering mot endast oljebolag. Vanligtvis medföljer bolag etablerade inom andra branscher utöver oljesektorn.

Nedan ges exempel på 3 oljefonder:

Tips! Läs mer om fonderna, och flera andra, i vår guide om de bästa oljefonderna.

5.1

Vart kan investering ske?

Oljefonder kan handlas hos flertalet aktiemäklare. Exempelvis kan de handlas hos Avanza, Nordnet, eToro och Degiro. De svenska nätmäklarna, Avanza och Nordnet, erbjuder ett flertal olika aktiefonder med inriktning mot oljeindustrin. Likaså Degiro vars utbud är störst.

eToro har inte ett lika stort utbud av olika oljefonder. Istället är de mer inriktade mot att erbjuda olje-ETF:er. Mer om ETF:er med inriktning mot oljeindustrin går att läsa om i kapitel 7.

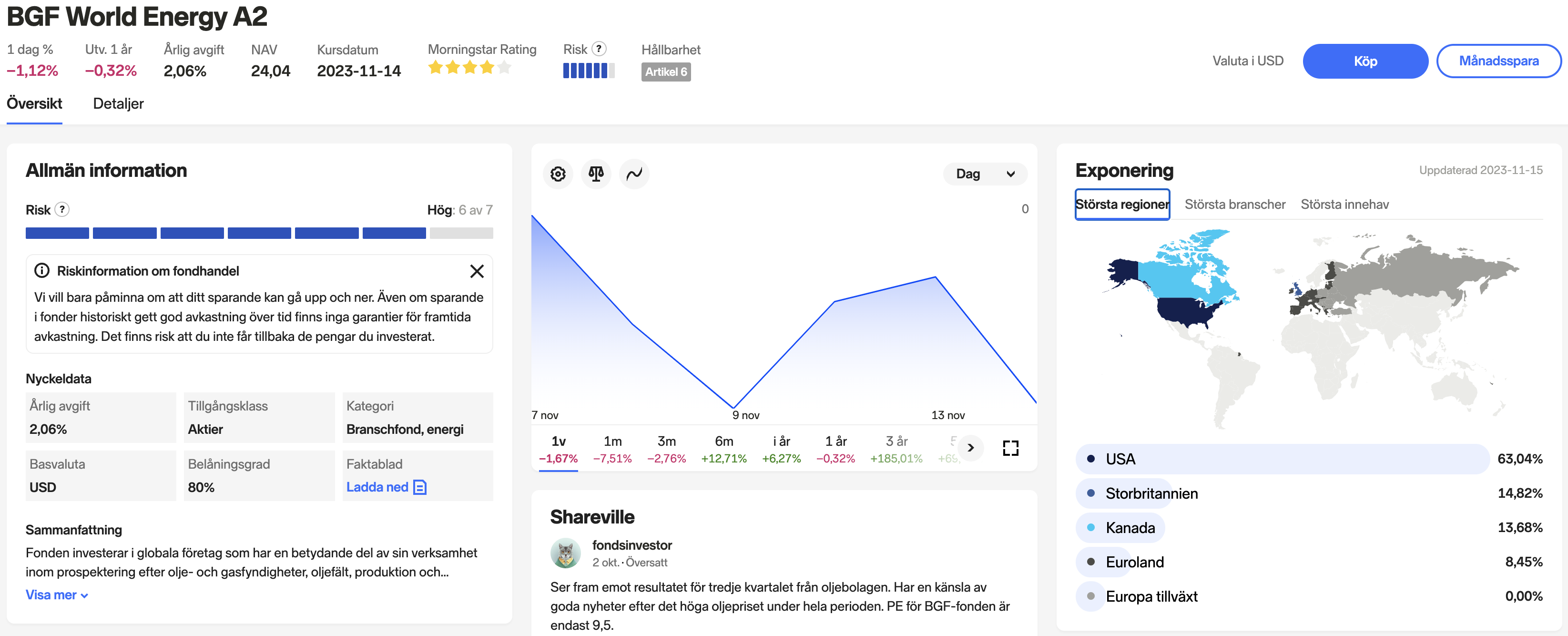

Exempel: Nedan visas en skärmdump från Nordnet för oljefonden BGF World Energy A2. Utöver att se hur fonden utvecklats över tid kan du även se hur fondkapitalet är spritt över olika geografiska områden, största innehaven i fondportföljen och mycket mer.

(Bildkälla: Nordnet)

5.2

Fördelar och nackdelar

Fördelar med oljefonder

- Låg tröskel för investeringar – För att kunna investera i oljefonder krävs inte ett särskilt högt belopp. Det räcker vanligtvis med en investering på 100 kr.

- Experthjälp – En av de största fördelarna med att investera i en oljefonder är att du får hjälp av en expert. Fondförvaltaren arbetar heltid med att förvalta fonden. Den personen ser hela tiden över och letar efter nya bolag att addera till portföljen.

- Diversifiering i din investering – När du investerar i en oljefond får du en bred exponering mot oljesektorn. En fond måste nämligen innehålla minst 16 olika aktier. Det minskar risken för större kapitalförluster som annars är större vid en direktinvestering i olja eller en enskild oljeaktie.

Nackdelar med oljefonder

- Höga förvaltningsavgift – Då de flesta oljefonder är aktivt förvaltade tenderar deras löpande förvaltningsavgifter att vara relativt höga. Avgiften tenderar att ligga på mellan 0.50 – 2.50 %.

- Du kan ej välja vilka bolag som ingår – Du kan aldrig vara med och påverka vilka bolag som ska ingå i fondportföljen. Fondförvaltaren är den enda som har makten att bestämma. Det betyder att oljebolag kan medfölja i portföljen som man egentligen inte vill få exponering mot.

- Lägre potential till hög avkastning – Till skillnad mot att investera i olja, eller i oljeaktier, är chansen till hög avkastning inte lika stor för oljefonder. Varje bolags värdeutveckling får en mindre effekt på fondportföljens totala värdeutveckling.

KAPITEL 6

Investera i olja - ETF

Din kompletta guide till ETFer:

En ETF (på svenska börshandlad fond) är en fond som handlas i realtid på börsen. Till skillnad mot en traditionell aktiefond, som endast går att handla en gång per dag, kan en ETF handlas vid flera tillfällen under en och samma dag.

Det mest unika med ETF:er är att innehavet kan vara allt från råvaror till aktier och andra tillgångar. De kan därmed skapa tydligare inriktning mot geografi, bransch, råvara än en vanlig aktiefond.

En ETF, med exponering mot oljesektorn, handlas vanligtvis till en lägre förvaltningsavgift än en traditionell oljefond. En vanlig årlig kostnad brukar ligga mellan 0.10 % och 0.90 %.

Nedan ges exempel på 3 ETF:er mot olja:

- VanEck Oil Services ETF

- Invesco Oil & Gas Services ETF

- SPDR Oil & Gas Exploration and Production ETF

Tips! Läs mer i vår guide om de bästa ETF:erna (börshandlade fonderna).

6.1

Vart kan investering ske?

Olje ETF:er kan handlas hos antingen svenska nätmäklare, Avanza och Nordnet, eller hos utländska mäklare, eToro och Degiro. Fördelen med att utländska nätmäklare är att de vanligtvis erbjuder ett större utbud av olika ETF:er.

Fördelen med att handla hos svenska nätmäklare är att det kan ske via ett ISK-konto. Då slipper du att betala 30 % vinstskatt. Istället betalar du en årlig schablonskatt som för år 2025 låg på 0.89 %.

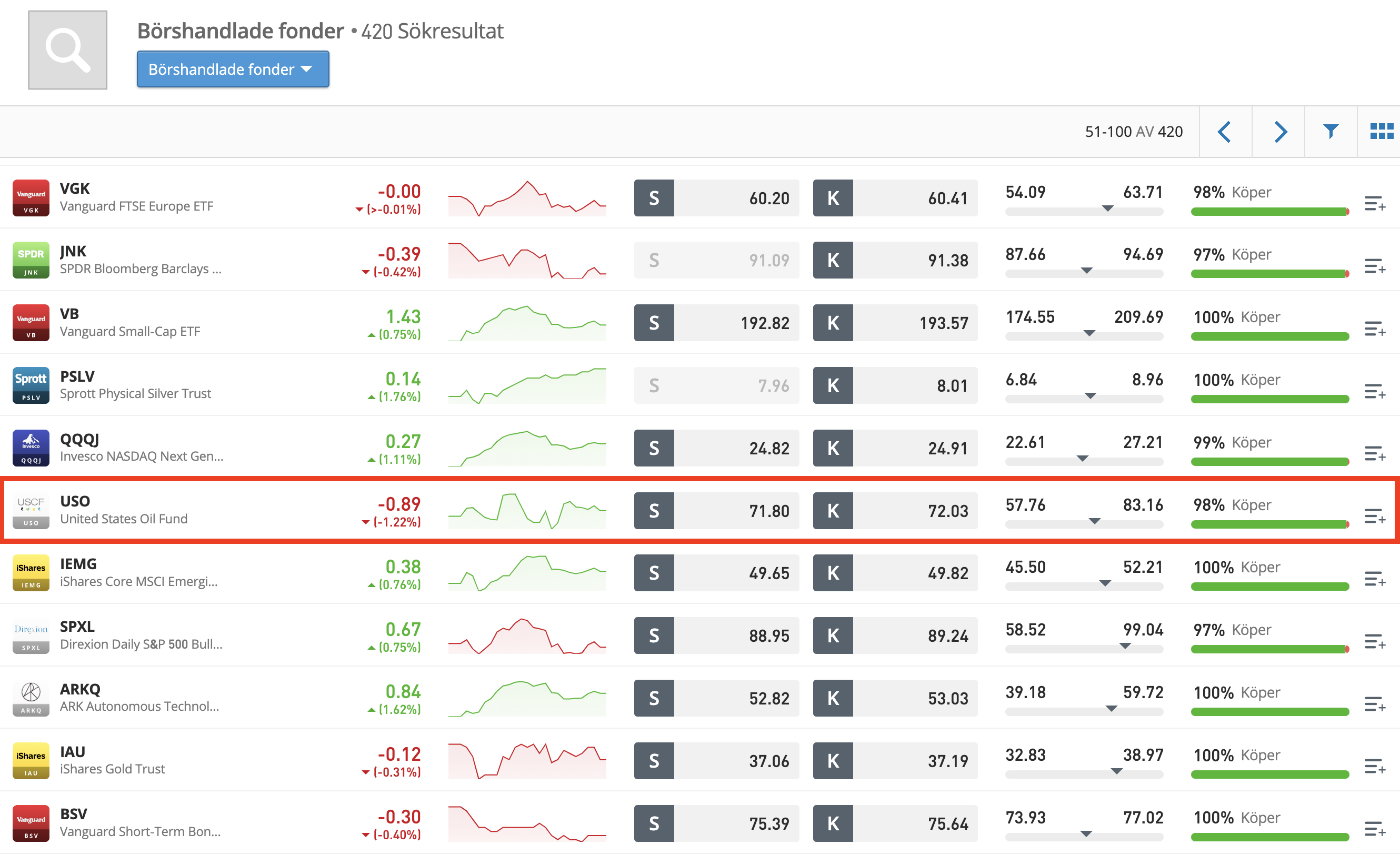

Exempel: Nedan visas en skärmdump från eToro med en lista över olika ETF:er. Den som är rödmarkerad är ”United States Oil”. ETF:en replikerar ett terminskontrakt som följer prisutvecklingen för “light sweet crude oil”.

(Bildkälla: eToro)

6.2

Fördelar och nackdelar

Fördelar med olje ETF

- Handlas i realtid – Till skillnad från traditionella aktiefonder handlas ETF:er i realtid på börsen. Det betyder att du kan köpa och sälja dem flera gånger under en och samma handelsdag. Det gör dem extra intressanta att handla för investerare med en kortsiktig sparhorisont.

- Billigare förvaltningsavgift – ETF:er är passivt förvaltade och replikerar ett jämförelseindex. Det gör dem billigare att äga än traditionella aktiefonder där förvaltaren tar högre betalt för arbetet som läggs ner på att analysera enskilda bolag. De kan vara så mycket som 0.50 % till 1.50 % billigare per år.

- Koncentrerade mot endast oljebolag – Det finns ETF:er som tenderar att vara mer fokuserade mot enbart oljebolag. Traditionella aktiefonder tenderar istället att innehålla bolag utöver dem etablerade inom oljesektorn.

Nackdelar med olje ETF

- Förvaltningsavgift – Även om förvaltningsavgifter för ETF:er är betydligt lägre än för traditionella aktiefonder är det fortfarande en avgift som måste betalas. Det sker vanligen en gång per år.

- Presterar aldrig bättre än jämförelseindex – En ETF kan aldrig prestera bättre än dess jämförelseindex. Dess investeringsfilosofi går ut på att replikera jämförelseindex och inte avkasta mer än den.

- Begränsat utbud hos svenska aktiemäklare – Utbudet på ETF:er hos både Avanza och Nordnet är begränsat. Ett bredare utbud nås istället via utländska mäklare som eToro och Degiro, där möjligheten till ISK-konto inte finns.

KAPITEL 7

Investera i olja - Terminer

Vad är en termin? Hur fungerar terminer? En snabb guide:

Terminer är ett avtal där parterna åtar sig att utbyta en specificerad mängd av exempelvis en råvara till ett förutbestämt pris på ett förutbestämt datum. Parterna som ingår i avtalet måste uppfylla sin respektive del.

Att handla oljeterminer är mest vanligt bland företag. De använder nämligen terminskontrakt för att säkra olja till ett gynnsamt pris och för att skydda sig mot ogynnsamma prisfluktuationer.

Exempel på två populära oljeterminer är:

- Brent Crude – Handlas på ICE (Intercontinental Exchange)

- West Texas Intermediate – Handlas på NYMEX (New York Mercantile Exchange)

De går båda att handla på IG Markets handelsplattform.

Tips! Läs mer i vår guide om vad terminer är och hur de fungerar.

7.1

Vart kan investering ske?

Oljeterminer hos IG Markets

Oljeterminer kan handlas hos IG Markets. Det är en av världens mest populära mäklare för handel med terminskontrakt och andra derivatinstrument. Nedan visas en skärmdump över några av de mest populära råvaruterminerna hos mäklaren.

(Bildkälla: IG Markets)

Oljeterminer hos Avanza och Nordnet

Oljeterminskontrakt går även att handla under namnet “minifuture” hos både Avanza och Nordnet. Skillnaden är att en minifuture inte har ett slutdatum. Det finns två olika typer av minifutures.

- Mini Long – Om du tror att oljepriset kommer att stiga kan du köpa en MINI L (där “L” står för “long”). Ett exempel på en MINI L för olja hos Nordnet är Mini L Olja Nordnet 592.

- Mini short – Om du istället tror att oljepriset kommer att sjunka kan du köpa dig en MINI S (där “S”står för “short”). Ett exempel på en MINI S för olja hos Nordnet är Mini S Olja Nordnet 679.

Minifutures har en inbyggd hävstång. Vad som gör dem särskilt speciella är att deras hävstång förändras i takt med att priset på den underliggande råvaran förändras.

Ju mer oljepriset ökar, desto lägre hävstång kommer en MINI L att få. Ju mer oljepriset sjunker, desto större hävstång kommer en MINI L att få. Hävstången för en MINI S har motsatt effekt.

Nedan visas en lista över olika minifutures för olja hos Nordnet. Totalt hade Nordnet över 400 st olika minifutures tillgängliga för handel i början av 2025. Av dessa gav 170 st exponering mot olja.

(Bildkälla: Nordnet)

7.2

Fördelar och nackdelar

Fördelar med terminer för olja

- Leveransfrihet – Oljeterminer tillåter för handel utan leverans av fysisk olja. Detta gör det enklare för investerare att undvika logistiska utmaningar och extra kostnader för lagring och transport.

- Möjlighet till hävstång – Handel med terminskontrakt sker till hävstång. Det betyder att du kan tjäna en större summa pengar med ett mindre investerat kapital.

- Hög marknadslikviditet – Terminsmarknaden är oftast mycket likvid. Det innebär att det finns gott om köpare och säljare vilket underlättar för snabb och effektiv handel.

Nackdelar med terminer för olja

- Komplexitet – Terminshandel innebär en viss komplexitet. Det krävs att du har en god förståelse för hur oljeterminer fungerar och vilka risker som medföljer när du handlar med dem. Det är värdepapper som sällan privatpersoner investerar i.

- Margin Calls – Som handlare av ett terminskontrakt kan du utsättas för så kallade “margin calls”, vilket är en begäran från din mäklare att öka ditt säkerhetskrav. Detta kräver att du sätter in ytterligare pengar på ditt konto för att täcka eventuella fortsatta förluster och för att upprätthålla din position.

- Räntekostnader – Att hålla terminspositioner över längre perioder kan medföra räntekostnader. Det påverkar den totala avkastningen på din position. Tyvärr finns ingen tydlig information om hur höga dessa räntekostnader är hos olika mäklare. De flesta bakar in denna kostnad i exempelvis courtage eller spread. Courtaget för att handla terminer hos Degiro ligger exempelvis på 0.75 EUR.

KAPITEL 8

Investera i olja - Optioner

Vad är option? Hur fungerar optioner:

Optioner liknar på många sätt terminer. Skillnaden är att du som köpare av ett optionskontrakt inte har skyldigheten att genomföra affären vid slutdatumet. Du har alltså som köpare av ett optionskontrakt rätten, men inte skyldigheten, att köpa/sälja olja till ett förutbestämt pris.

För att få köpa en option måste du betala en premie. Om du exempelvis väljer att inte köpa/sälja olja till det förutbestämda priset, vid slutdatum, kommer du att förlora premien. Premien går direkt till motparten på andra sidan affären.

Hur stor premien är varierar mellan olika handelsplatser. Vanligtvis uppgår den till mellan 5 % och 10 %. Hos Avanza ges ett räkneexempel där en person köper en option till ett lösenpris på 100 kr. Optionen kostar totalt 5 kr i premie. Det vill säga, en premiekostnad på 5 %.

Tips! Läs mer i vår guide om vad optioner är och hur de fungerar.

8.1

Vart kan investering ske?

Investering i oljeoptioner sker enklast hos IG Markets. Mäklaren erbjuder två olika typer av optioner för handel med olja.

- Barriers – Är en typ av option som är utrustad med automatiska knock-out-nivåer. Dessa nivåer säkerställer att om marknaden rör sig, i motsatt riktning mot vad investeraren hoppas på, stängs positionen automatiskt. Detta för att begränsa potentiella förluster.

- Vanilla-optioner – Är en typ av option som fungerar som traditionella optioner. Vidare kan du välja att stänga din position antingen på, eller före, det angivna förfallodatumet.

8.2

Fördelar och nackdelar

Fördelar med optioner för olja

- Låg kapitalbindning – För att kunna få handla oljeoptioner krävs inte särskilt högt kapital. Hos IG Markets räcker det exempelvis med kring 500 kr för att få öppna en position. Det gör att du har chansen att kunna tjäna en hög avkastning med en liten summa pengar.

- Hög vinstpotential – Optionshandel kan ge en mycket hög avkastning i förhållande till den initiala investeringen. Ett optionskontrakt består nämligen av flera fat olja, varpå den totala avkastningen i procent blir större när marknaden rör sig i den förutsedda riktningen.

- Spekulation i stigande och fallande oljepris – Med köp- och säljoptioner har investerare möjlighet att dra nytta av såväl stigande som fallande oljepriser.

Nackdelar med optioner för olja

- Tidskänslighet – Oljeoptioner kan påverkas av tiden. De tenderar nämligen att minska i värde med tiden. Om marknaden inte rör sig tillräckligt snabbt i den förväntade riktningen kan investeraren förlora pengar på grund av tidsfaktorn.

- Komplexa instrument – Optioner är en komplex typ av derivatinstrument. Det krävs att du har en god förståelse för hur de fungerar för att kunna fatta välgrundade investeringsbeslut.

- Låg likviditet – Vissa oljeoptioner har en tendens av att vara mindre likvida än andra finansiella instrument. Det kan göra det svårare att köpa eller sälja optioner till önskat pris. Särskilt om du tänkt handla större positioner.

KAPITEL 9

Investera i olja - Warranter

Vad är warrant? Hur fungerar en warrant:

Warranter är finansiella instrument som handlas med hävstång. Priset på en warrant speglar utvecklingen för den underliggande marknaden och ger investerare möjlighet att inta både långa och korta positioner.

Du som innehavare av en warrant har rätten att antingen köpa eller sälja en underliggande tillgång till ett på förhand bestäms pris på lösendagen. En warrant fungerar därför i stora drag som en option. Den markanta skillnaden är att warranter, vid lösendagen, avräknas kontant med ett realvärde.

Warranter är dock komplexa att förstå. Särskilt för nybörjare som är ny till hur handel inom råvarumarknaden fungerar. Då är det istället ett bättre alternativ att handla med exempelvis CFD-kontrakt.

9.1

Vart kan investering ske?

Warranter hos Avanza och Nordnet

Warranter kan handlas hos både Avanza och Nordnet. De erbjuder både vanliga warranter och så kallade “turbowarranter”. Den sistnämnda handlas med hävstång. Turbowarranter är inte tidsbegränsade och saknar ett specifikt förfallodatum. De är alltså odaterade instrument utan en begränsad löptid.

Risken i en turbowarrant är begränsad genom en inbyggd knock-out-nivå. Om priset når till den inbyggda knock-out-nivån stängs positionen automatiskt.

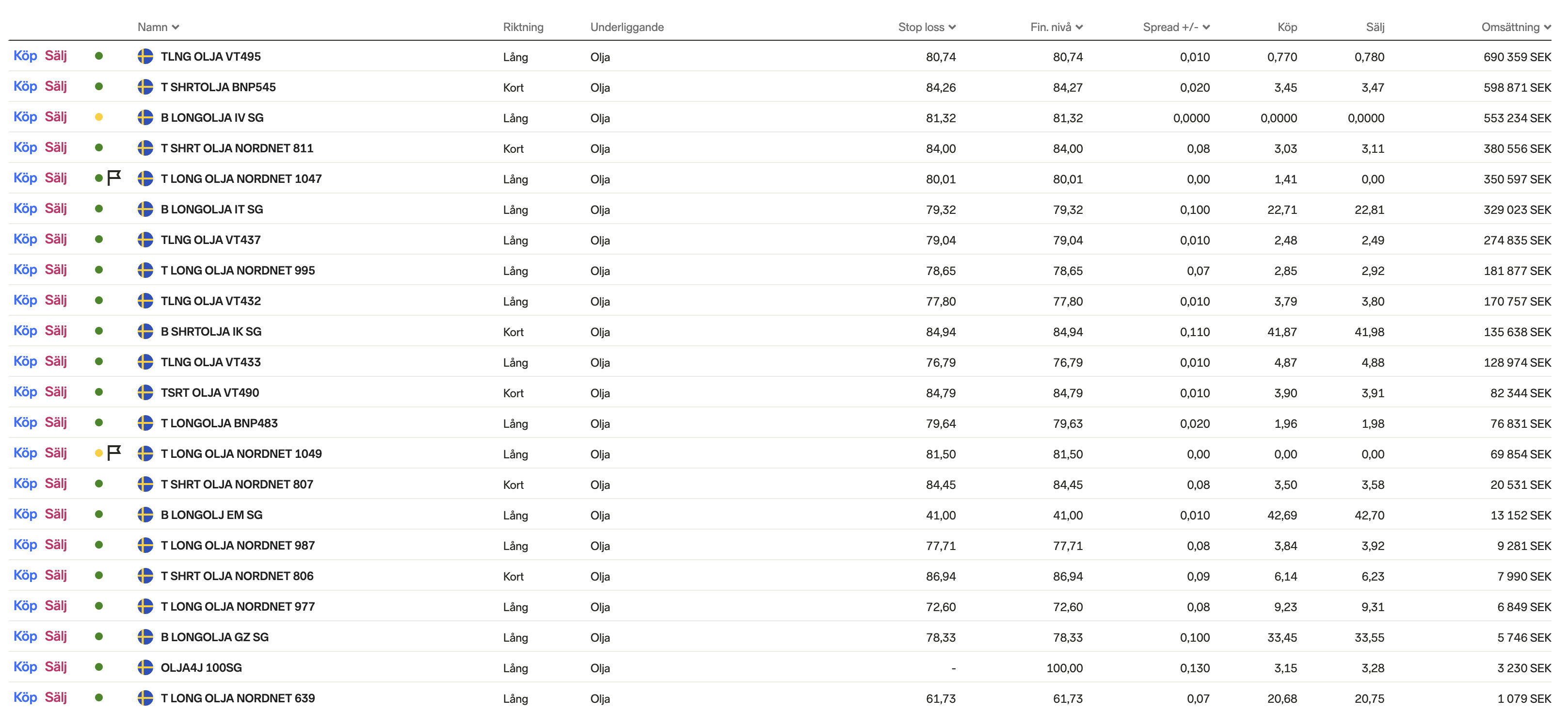

Exempel: Nedan kan du se skärmdump tagen från Nordnet. Bilden visar en lista över olika warranter (med olja som underliggande råvara) som fanns tillgängliga för handel i början av 2025. Det fanns vid detta tillfälle totalt över 1 100 warranter med exponering mot olja tillgängliga för handel.

(Bildkälla: Nordnet)

Warranter hos IG Markets

Warranter kan också handlas hos IG Markets. De erbjuder handel i världens första turbowarrant, nämligen “Turbo24”.

Turbo24 går att handla när som helst på dygnet, även när marknaden är stängd. IG Markets tar inga courtageavgifter för handel med turbowarranter, vilket gör mäklaren till ett bra alternativ för kortsiktiga investerare.

9.2

Fördelar och nackdelar

Fördelar med warranter för olja

- Möjlighet till hävstång – Turbowarranter kan handlas med mycket hög hävstång. Vanligtvis kan de handlas med hävstång på över 1:25. Det gör att du som investerare kan kontrollera en större position med mindre investerat kapital. Därmed ökar även potentialen för högre avkastning.

- Flexibilitet utan förfallodatum – Turbowarranter saknar ett fastställt förfallodatum. Det ger investerare flexibilitet att kunna hålla positionen öppen så länge de anser det vara fördelaktigt.

- Möjlighet att gå lång eller kort – Turbowarranter ger investerare möjligheten att kunna inta både en lång eller kort position. Om du alltså tror att oljepriset bör stiga kan du inta en lång position. Om du tror att oljepriset bör sjunka kan du öppna en kort position.

Nackdelar med warranter för olja

- Finansiell komplexitet – För investerare som inte är bekanta med finansiella derivat och hävstångsinstrument kan turbowarranter upplevas som komplexa. Det krävs en god förståelse för hur de fungerar innan man börjar handla med dem.

- Hög volatilitet – Turbowarranter är utsatta för mycket hög volatilitet. Priset kan snabbt gå mot dig varpå du riskerar att förlora ditt investerade kapital på mycket kort sikt.

- Hög spread – Handel med turbowarranter medför hög spread. Det vill säga skillnaden mellan köp- och säljkursen. Hos Nordnet handlas exempelvis vissa oljewarranter med en spread på 0.11 %. Höga skillnader mellan köp och säljkursen påverkar den totala lönsamheten.

KAPITEL 10

Varför investera i olja?

Olja är en hårt kritiserad råvara utifrån ett miljöperspektiv. Det finns dock flera argument som talar för att olja är intressant utifrån ett investeringsperspektiv. Nedan presenteras totalt 5 argument till vad som gör olja till en intressant investering.

1. Efterfrågan och tillväxt

Även om världen har som långsiktigt mål att minska användningen av olja finns det mycket som talar för att olja kommer att fortsätta förbli en central energikälla globalt. Efterfrågan förväntas öka på grund av befolkningstillväxten och den ekonomiska utvecklingen. Enligt IEA (International Energy Agency) förväntas efterfrågan på olja öka med 5,7 miljoner fat per dag fram till 2026.

2. Stabil efterfrågan inom transportsektorn

Transportsektorn är idag beroende av olja. Särskilt inom flyg- och sjöfartsindustrin då det ännu inte skapats några alternativ som med elbilar för bilbranschen. Även om det pågår teknologiska framsteg mot alternativa och mer miljövänliga bränslen, förblir oljan en hörnsten i den globala transportinfrastrukturen.

3. Hög volatilitet

Geopolitiska händelser och spänningar kan påverka oljepriset på kort sikt. Till exempel kan konflikter i Mellanöstern, där en stor del av världens oljeproduktion har sitt säte, påverka tillgången och därmed priset på olja. Detta skapar tillfällig volatilitet, vilket är gynnsamt för kortsiktiga handlare som vill kunna ta tillvara på snabba prisuppgångar och nedgångar.

4. Inflationshedge

Olja har historiskt sett fungerat som en hedge mot inflation. När inflationen stiger, tenderar råvarupriser, inklusive olja, att öka. Detta gör oljeinvesteringar attraktiva som ett skydd mot värdeminskning orsakad av inflation.

5. Kan handlas på många olika sätt

Olja kan handlas på många olika sätt. Exempelvis går det att få exponering mot råvaran via CFD-kontrakt, certifikat, aktier, aktiefonder, ETF:er och olika typer av derivatinstrument. Många av dessa går dessutom att handla med hävstång.

KAPITEL 11

Hur en investering i olja går till

För att visa hur en investering i olja går till rent praktiskt ska vi gå igenom ett exempel. Det tar endast 5 – 7 minuter att läsa.

11.1

Investeringscase

År 2020 kom oljepriset att sjunka drastiskt till en rekordlåg nivå. Detta efter det att Covid-19 spred sig snabbt över världen. Anledningen till det stora prisraset var att världen sattes i “paus”.

Politiker världen över beordrade folk att stanna hemma och att undvika fysisk kontakt. Hela flygplatser stod tomma och turistfärjor ställdes in. Samtidigt valde flera fabriker att tillfälligt lägga ner sin verksamhet. Ekonomin bromsade helt enkelt in och efterfrågan på olja sjönk drastiskt.

Oljepris 2019 – 2020:

(Bildkälla: TradingView)

Grafen ovan visar att priset sjönk med ca 70% mellan årsskiftet 2019/2020 till maj 2020. Detta från ca 70 USD per fat till en rekordlåg nivå på ca 20 USD. Vid detta tillfälle kunde man som investerare ställa sig följande frågor:

- Är detta en överreaktion från marknaden?

- Kan världen komma att återgå till det normala inom en snar framtid?

- Kan oljepriset komma att stiga till tidigare nivåer i takt med att samhället öppnas upp?

Om du hade svarat JA på alla tre frågorna ovan hade du troligtvis sett det tillfälliga prisfallet som ett bra investeringstillfälle. Ett enkelt sätt att ta tillvara på denna möjlighet hade alltså varit att investera i olja via CFD-kontrakt.

11.2

Lägg en köporder

En investering i olja via CFD-kontrakt hade enkelt kunnat ske hos eToro. Hur du öppnar dig ett konto på handelsplattformen går att läsa om i kapitel 2. Nedan visas hur du kunnat välja att lägga en köporder med en hävstång på x2 när priset stod i 22.33 USD per fat.

(Bildkälla: eToro)

11.3

Prisutveckling

Vad hände sedan? Efter botten i maj verkar det som att flera investerare tolkade prisfallet som en överreaktion. Vidare började samhällena världen över att långsamt öppnas upp igen, samtidigt som ett vaccin var på väg.

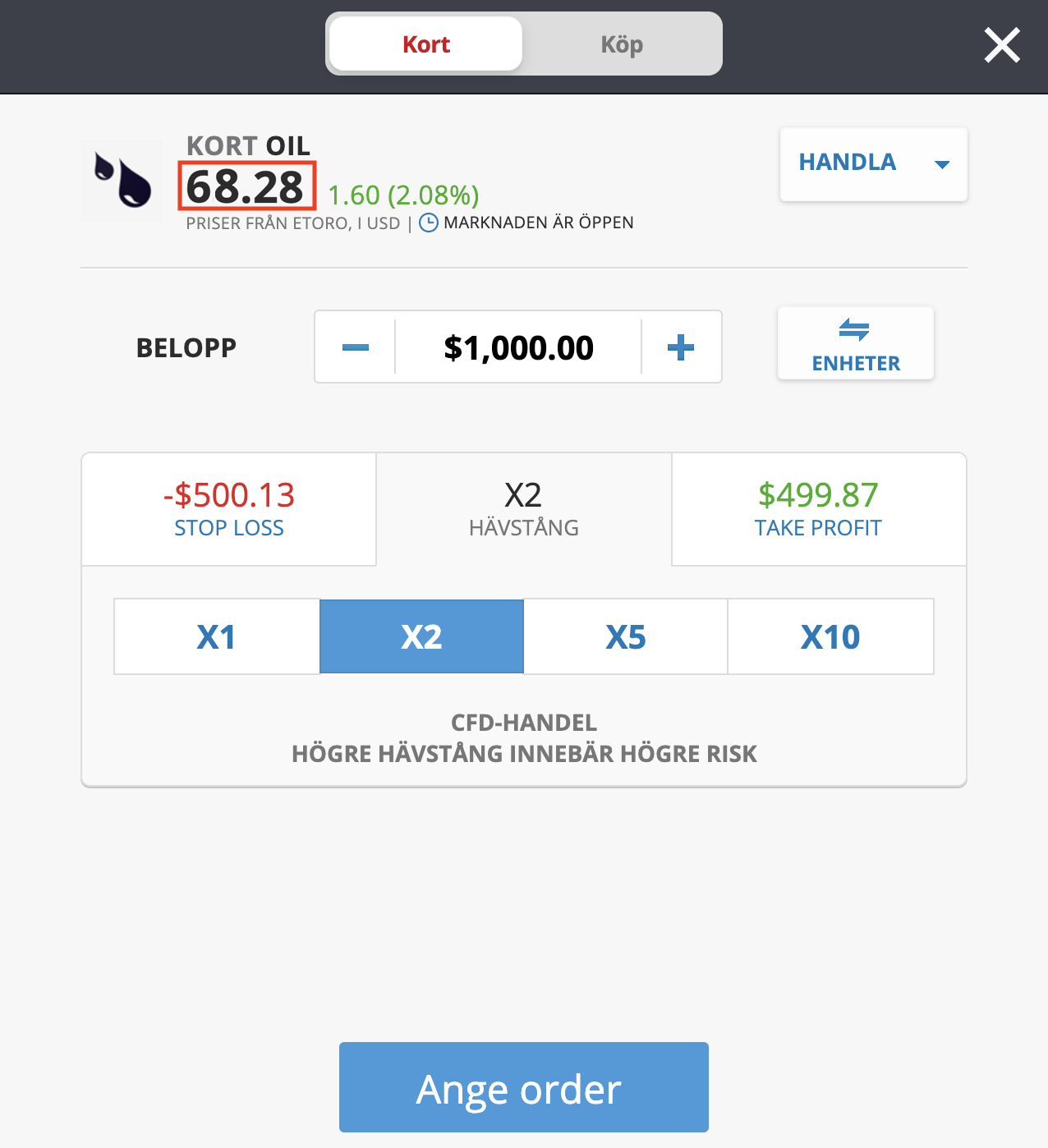

Om du hade lagt en order i maj år 2020, då priset stod i ca 22 USD per fat, och väntat 1 år tills maj 2021, hade oljepriset ökat med ungefär 200 %. Detta från ca 22 USD till ca 68 USD per fat. Men eftersom positionen öppnades med en hävstång på x2 blir den totala avkastningen 400 %.

Oljepris 2020:

(Bildkälla: TradingView)

12.4

Lägg en säljorder

Genom att lägga en säljorder hade din totala avkastning, exklusive avgifter, blivit ca 400 %. Detta inom loppet av endast 1 år och tack vare hävstången på x2. Nedan visas hur säljordern hade lagts.

(Bildkälla: eToro)

11.5

Slutsats

Ovan visas alltså hur en investering i olja går till. Som tidigare kapitel nämnt finns det flera olika sätt i hur man kan investera i olja. CFD-kontrakt är endast ett av flera investeringsmetoder. Alla metoder kommer med fördelar och nackdelar. Viktigt är att du känner dig bekväm med den metod du använder och känner till riskerna kring den.

Kom ihåg att oljepriset är en mycket volatil tillgång. Det är svårt att veta med exakthet vad som kan komma att ske med oljepriset på både kort och lång sikt. Investera därför endast om du känner dig säker på sin sak och endast med kapital du har råd att förlora.

Tips! Se oljepriset i realtid här.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Nedan presenteras totalt 9 sätt att investera i olja:

- CFD-kontrakt – Kontrakt som följer oljeprisets utveckling.

- Trackercertifikat – Följer prisutvecklingen för olja utan hävstång.

- Bull/Bear certifikat – Följer prisutvecklingen för olja med en daglig inbyggd hävstång.

- Oljeaktier – Ägarandelar i bolag etablerade inom oljeindustrin.

- Aktiefonder – Fonder som investerar i olika typer av oljebolag.

- ETF:er – Replikerar ett index som antingen följer utvecklingen för en grupp oljebolag eller oljepriset.

- Terminskontrakt – Ett kontrakt där parterna involverade måste köpa/sälja till ett visst pris på ett i förhand bestämt slutdatum.

- Optioner – Ger köparen rätten, men inte skyldigheten, att köpa olja till ett förutbestämt pris på ett i förhand bestämt slutdatum.

- Turbowarranter – Ger innehavare rätten att antingen köpa eller sälja en underliggande tillgång till ett på förhand bestäms pris.

Ett av de vanligaste sätten att investera i olja är via CFD-kontrakt. Det är en enkel investeringsmetod och som dessutom går att göra med hävstång. Exempel på populära CFD-mäklare är eToro, Skilling och IG Markets.

Ja, det är möjligt att investera i olja med små belopp. Genom att använda finansiella instrument som CFD-kontrakt och ETF:er, krävs inte ett särskilt stort belopp. Du kan handla för lite som 100 kr.

Ja, en investering i olja är förenat med diverse risker. Särskilt på grund externa faktorer som påverkar dess prisvolatilitet. Att investera direkt i oljepriset, via exempelvis CFD-kontrakt, certifikat, optioner, terminer och warranter, är som mest riskfyllt.

Ett mindre riskfyllt sätt att exponera sig mot olja är att investera i oljefonder. Det sker antingen via traditionella aktiefonder eller ETF:er. Det ger dig en bredare exponering mot sektorn och minskar på så sätt risken för större kapitalförluster.

Exempel på faktorer som påverkar oljepriset är geopolitiska händelser, krig, världskonjunkturen och beslut från OPEC. Dessa kan exempelvis påverka både utbud och marknadsefterfrågan på olja, och på så sätt leda till tillfälliga prisfluktuationer.

Tips! Se oljepriset i realtid här.

FORUM

Delta i diskussionen