DEN ULTIMATA GUIDEN

BÄSTA OLJEAKTIERNA 2025

Oljeaktier är ägarandelar i bolag verksamma inom oljeindustrin. De kan exempelvis ägna sig åt utvinning, transport, förvaring och raffinering av råolja. Vidare ingår även bolag som erbjuder underhåll och service. Se vilka 15 oljeaktier på börsen som givit högst avkastning under en 5-årsperiod, mellan 2020 och 2025. Du får bland annat lära dig om ConocoPhillips, Exxon Mobil och Subsea 7. Guiden består totalt av 4,500+ ord.

- Allt om svenska oljeaktier, norska oljebolag, köpvärda oljeaktier, och mycket mer.

- Jämför handelsplatser i vår tabell och investera i ett oljebolag på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

5 olika typer av oljeaktier

KAPITEL 2

15 bästa oljeaktierna

KAPITEL 3

2 upstream oljebolag

KAPITEL 4

2 midstream oljebolag

KAPITEL 5

2 downstream oljebolag

KAPITEL 6

2 integrerade oljebolag

KAPITEL 7

2 underhålls- och servicebolag

KAPITEL 8

Köp oljeaktier på 5 minuter

KAPITEL 9

Hur oljepriset påverkar aktiekurserna

KAPITEL 10

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - February 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

5 olika typer av oljeaktier

En oljeaktie är en ägarandel i ett bolag etablerat inom oljebranschen. Det är en bred sektor och innefattar många olika bolagskategorier. Nedan presenteras kort om de olika kategorierna. Vidare ges exempel på bolag inom respektive område. Topplistan på vilka oljeaktier som presterat bäst på börsen går att läsa om i kapitel 2.

1. Upstream oljebolag

Upstreambolag prospekterar efter och utvinner råolja. De pumpar upp oljan, på land eller till havs, och säljer den sedan vidare till andra bolag som raffinerar den. Bolag inom denna sektor är mycket priskänsliga för fluktueringar i oljepriset. Deras vinstmarginaler ökar när oljepriset stiger, och minskar när oljepriset sjunker.

Exempel på oljeaktier inom denna kategori är:

Läs mer om oljeaktier tillhörande denna kategori i kapitel 3.

2. Midstream oljebolag

Midstreambolag kallas de oljebolag som arbetar med förvaring, transport och distribution av råolja. Transporten sker exempelvis via pipes, sjöfart eller lastbil. Intäkter genereras via fraktkostnader. Det betyder att dessa bolag inte är känsliga för fluktuationer i oljepriset. Istället är de beroende av den ständiga efterfrågan på deras tjänster.

Exempel på oljeaktier inom denna kategori är:

Läs mer om oljeaktier tillhörande denna kategori i kapitel 4.

3. Downstream oljebolag

Downstreambolag representerar bolag som raffinerar råolja till olika produkter som sedan används av slutkonsumenter. Exempel på slutprodukter är diesel, bensin och jetbränsle. Bolag inom denna kategori är även de känsliga för svängningar i oljepriset. Till skillnad från upstreambolag ökar deras vinstmarginaler när oljepriset sjunker eftersom tillverkningskostnaderna blir lägre.

Exempel på oljeaktier inom denna kategori är:

Läs mer om oljeaktier tillhörande denna kategori i kapitel 5.

4. Integrerade oljebolag

Integrerade oljebolag kallas de som är delaktiga i samtliga affärsområden nämnda ovan. Deras verksamhet är alltså mycket bred och inkluderar hela värdekedjan för oljeindustrin. De är därmed inte lika känsliga för oljeprisets volatilitet. Intäkterna genereras nämligen från flera olika affärssegment.

Exempel på oljeaktier inom denna kategori är:

Läs mer om oljeaktier tillhörande denna kategori i kapitel 6.

5. Underhålls- och servicebolag

Till denna kategori tillhör bolag som bistår med underhåll och service samt utrustning och teknik. Dessa bolag är vanligtvis nischade inom ett specifikt område i vilket de bistår med sin expertis. De är inte känsliga för oljeprisets volatilitet. Istället är de beroende av en ständig efterfrågan på deras tjänster.

Exempel på oljeaktier inom denna kategori är:

Läs mer om oljeaktier tillhörande denna kategori i kapitel 7.

KAPITEL 2

15 bästa oljeaktierna

I tabellen nedan kan du se vilka oljebolag på börsen som presterat bäst under en 5-årsperiod, mellan 2025 och 2025. De är sorterade efter värdeutvecklingen, högst till lägst, exklusive utdelningar. Det går även att se inom vilket segment som bolagen tillhör och hur många ägare hos Avanza de hade.

Top 15 oljebolag lista, 2020 – 2025:

| Oljeaktier | Typ av bolag | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|---|

| 1 | Athabasca Oil Corporation | Upstream | 4 220 % | 95 |

| 2 | Targa Resources | Midstream | 2 568 % | 22 |

| 3 | Vista Oil & Gas | Upstream | 1 884 % | 39 |

| 4 | YPF Sociedad Anonima | Integrated | 944 % | 116 |

| 5 | Pampa Energia | Downstream | 776 % | 97 |

| 6 | Marathon Petroleum | Downstream | 687 % | 142 |

| 7 | Aker Solutions | Underhåll och service | 575 % | 664 |

| 8 | Cheniere Energy | Integrated | 554 % | 176 |

| 9 | Occidental Petroleum | Integrated | 369 % | 1 133 |

| 10 | PetroTal Corp. | Upstream | 411 % | 823 |

| 11 | Cactus | Underhåll och service | 283 % | 13 |

| 12 | ConocoPhillips | Upstream | 281 % | 290 |

| 13 | Exxon Mobil | Integrated | 253 % | 3 616 |

| 14 | Subsea 7 | Underhåll och service | 251 % | 587 |

| 15 | Valero Energy | Downstream | 240 % | 110 |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

KAPITEL 3

2 upstream oljebolag

I följande kapitel presenteras vilka oljeaktier inom upstream-segmentet som presterat bäst under en 5-årsperiod, mellan 2020 och 2025. Vidare presenteras två av dessa mer utförligt utifrån verksamhet och geografiska spridning.

Top 5 oljebolag lista (Upstream), 2020 – 2025:

| Oljeaktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Athabasca Oil Corporation | 4 220 % | 95 |

| 2 | Vista Oil & Gas | 1 884 % | 39 |

| 3 | ConocoPhillips | 281 % | 290 |

| 4 | Borr Drilling | 159 % | 736 |

| 5 | Shelf Drilling | – 6 % | 203 |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

3.1

Athabasca Oil Corporation

Överblick:

• VD: Rob Broen

• Grundades: 2006

• Huvudkontor: Calgary, Kanada

• Kursutveckling 5 år: 4 220 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Athabasca Oils aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 4 220 %. Det ger en ackumulerad genomsnittlig avkastning på cirka 112 % per år. Anledningen till varför aktien stigit så pass kraftigt är då bolaget hittat oljefynd.

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka länder bolaget har sin verksamhet. Den var endast begränsad till Kanada år 2025.

Om bolagets verksamhet:

Athabasca Oil är ett kanadensiskt prospekteringsbolag. Bolaget är litet till storleken och är involverade i prospektering, utveckling och produktion av olja från Athabascaregionen i Alberta, Kanada.

Bolaget driver flera oljeprojekt. Exempelvis driver de oljeprojektet Hangingstone samt Leismer. Athabasca Oil är känt för att tillämpa innovativa tekniker för att extrahera och producera olja.

Fokus ligger på att prospektera efter olja och producera den på ett effektivt och hållbart sätt. Athabasca Oil anses vara en viktig operatör inom Kanadas oljesandsindustri med sin betoning på effektiv drift och innovation inom upstream-segmentet.

Funderar du på att investera i Athabasca Oil Corporation? Deras aktie ATH finns tillgänglig att handla hos Avanza.

3.2

ConocoPhillips

Överblick:

• VD: Ryan Lance

• Grundades: 1875

• Huvudkontor: Houston, USA

• Kursutveckling 5 år: 281 % (2020 – 2025)

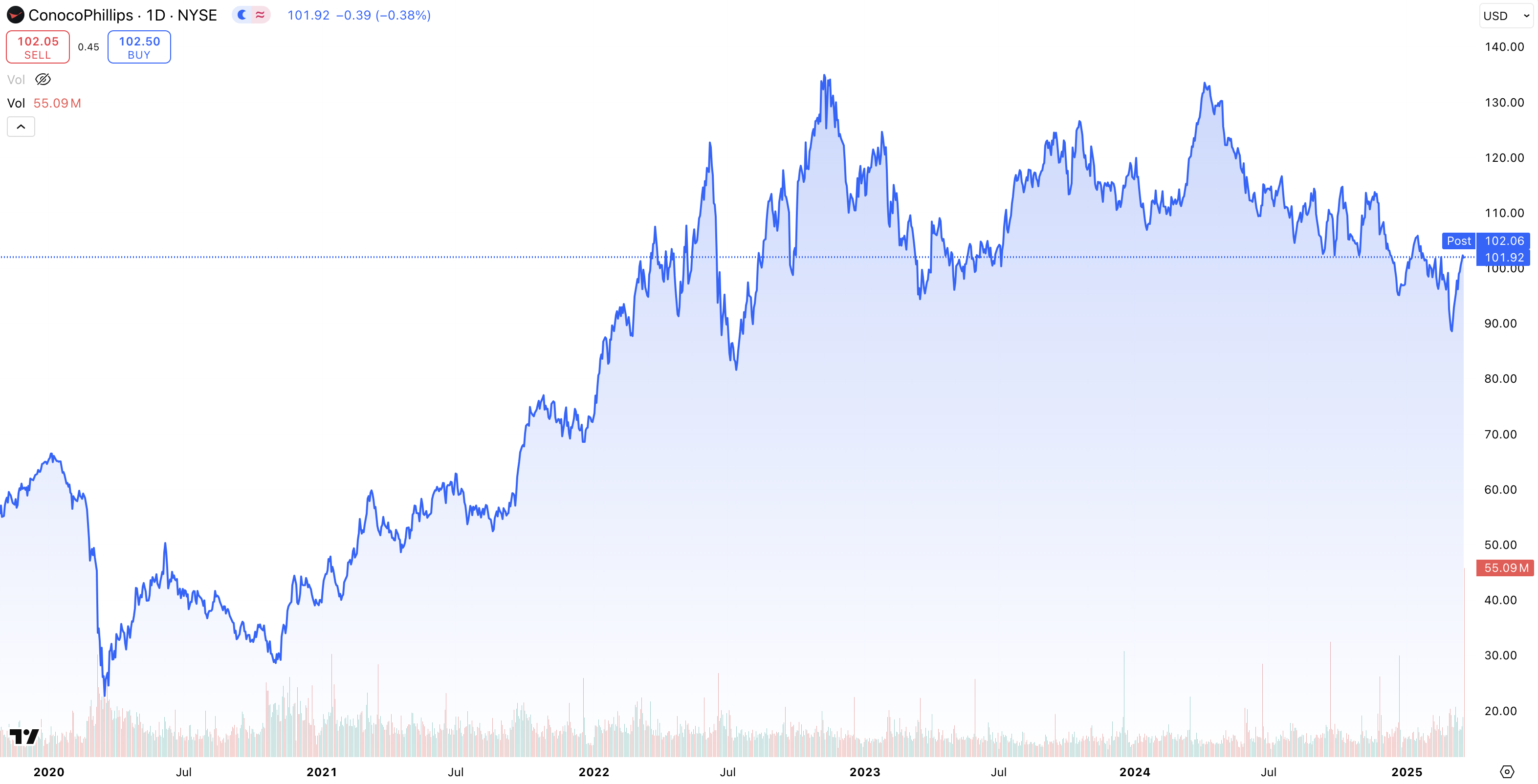

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som ConocoPhillips aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 281 %. Det ger en ackumulerad genomsnittlig avkastning på 31 % per år.

Vad som framförallt bidragit till den stigande aktiekursen är det ökade oljepriset sedan bottenpriset som nåddes under Covid-19 pandemin. Coronapandemin begränsades och industrier gick återigen tillbaka til att fungera som vanligt.

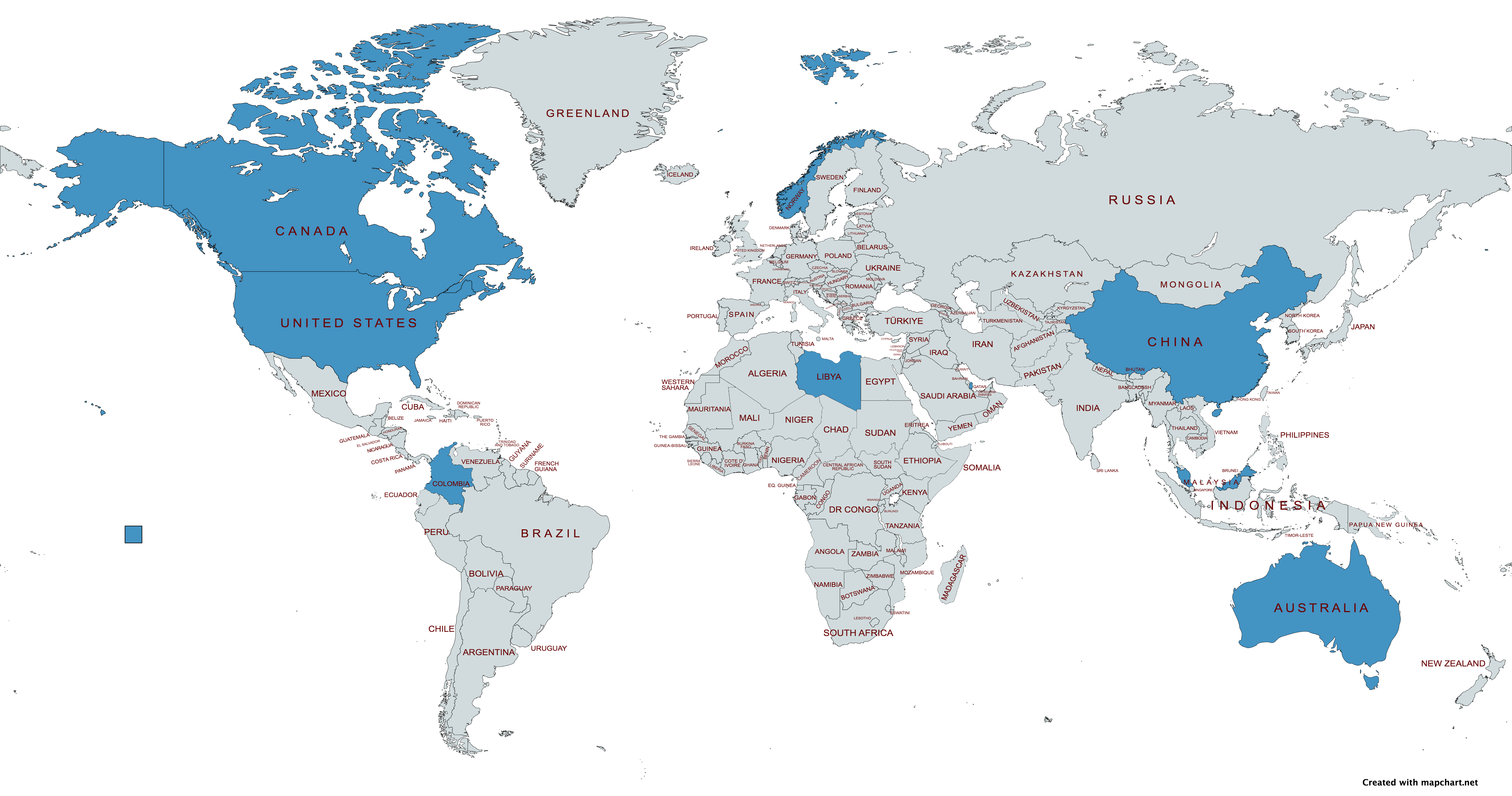

Geografisk exponering:

(Bildkälla: Mapchart.net)

Bilden ovan visar i vilka länder som bolaget hade verksamhet år 2025. Man hade verksamhet i totalt 13 länder. Exempel på länder där man både prospekterar efter och utvinner olja är USA, Kanada, Colombia, Kina, Libyen, Norge, Qatar, Malaysia och Australien.

Om bolagets verksamhet:

ConocoPhillips är en global ledare inom upstream-oljeindustrin. Fokus ligger på att prospektera, producera och utvinna både olja och naturgas. Bolaget grundades år 1875. Huvudkontoret ligger i Houston, USA.

Verksamheten är utspridd över flera geografiska områden. Exempel på länder där majoriteten av olja utvinns är USA, Kanada, Norge och Australien. Den breda geografiska exponeringen gör ConocoPhillips till väletablerad aktör inom upstream-oljeindustrin.

Vidare har bolaget en lång historia av innovation och att leverera energi till länder över hela världen på ett effektivt och ansvarsfullt sätt. ConocoPhillips använder avancerade tekniker och branschledande metoder för att utforska och utveckla nya reservoarer med minimal miljöpåverkan.

Funderar du på att investera i ConocoPhillips? Deras aktie COP finns tillgänglig att handla här.

KAPITEL 4

2 midstream oljebolag

I följande kapitel presenteras vilka oljeaktier inom midstream-segmentet som presterat bäst under en 5-årsperiod, mellan 2020 och 2025. Vidare presenteras två av dessa mer utförligt utifrån verksamhet och geografiska spridning.

Top 5 oljebolag lista (Midstream), 2020 – 2025:

| Oljeaktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Targa Resources | 2 568 % | 22 |

| 2 | Kinetik | 193 % | 20 |

| 3 | Frontline | 152 % | 149 |

| 4 | Kinder Morgan | 126 % | 349 |

| 5 | Hafnia Limited | – 41 % | 94 |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

4.1

Kinetik

Överblick:

• VD: Jamie Welch

• Grundades: 2016

• Huvudkontor: Houston, USA

• Kursutveckling 5 år: 193 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Kinetiks aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 193 %. Det ger en ackumulerad genomsnittlig avkastning på cirka 24 % per år.

Under Covid-19 pandemin var efterfrågan på olja låg. Det påverkade midstreambolag, som Kinetik, som fick se en minskad efterfrågan från sina kunder. När samhällena öppnades upp igen och efterfrågan gick tillbaka till tidigare nivåer ökade plötsligt efterfrågan på transport för midstreamsegmentet. Därav den kraftigt stigande aktiekursen.

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka länder som bolaget hade verksamhet år 2025. Den var endast begränsad till Texas, USA i bland annat Culberson County, som ligger beläget i Texas.

Om bolagets verksamhet:

Kinetik är ett amerikanskt midstream oljebolag som äger gasuppsamlings-, bearbetnings- och överföringstillgångar i Västra Texas. Bolaget grundades år 2016 och har sitt huvudkontor i Houston, USA.

Bolaget disponerar totalt över 200 miles (cirka 322 km) pipelines för insamling av råolja och naturgas. Vidare har bolaget kapaciteten att kunna lagra 90 000 fat råolja. Utöver sina egna äger man även andelar i andra pipelines och anläggningar.

Bolagets lagring sker i två anläggningar. Den ena är Stampede Terminal som är lokaliserad i Reeves County. Den har kapacitet att kunna lagra 60 000 fat råolja. Den andra anläggningen heter Sierra Grande Terminal som ligger i Culbertson County. Anläggningen kan lagra totalt 30 000 fat råolja.

Funderar du på att investera i Kinetik? Deras aktie KNTK finns tillgänglig att handla här.

4.2

Kinder Morgan

Överblick:

• VD: Kimberly Dang

• Grundades: 1997

• Huvudkontor: Houston, USA

• Kursutveckling 5 år: 126 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Kinders Morgans aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 126 %. Det ger en ackumulerad genomsnittlig avkastning på 18 % per år. Kinder Morgan noterades på börsen år 2011. Aktien handlas på NYSE (New York Stock Exchange).

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka geografiska områden som Kinder Morgan hade verksamhet år 2025. Deras pipelines bidrar med transport av råolja och naturgas till bland annat Arizona, Kalifornien, Nevada, New Mexico, Washington och Texas.

Om bolagets verksamhet:

Kinder Morgan är en ledande aktör inom midstream-sektorn för råolja och naturgas. Störst verksamhet återfinns i Nordamerika där bolaget anses vara en central aktör inom midstream-sektorn.

Bolagets verksamhet omfattar infrastruktur av rörledningar, terminaler och lagringsanläggningar. Genom sina rörledningar möjliggör Kinder Morgan transport av råolja och gas över långa sträckor. Överföringen av råolja och naturgas sker från produktionsplatser till raffinaderier och försäljningspunkter.

I början av 2025 ägde bolaget pipelines för motsvarande 79 000 miles (ca 127 138 km). Vidare ägde Kinder Morgan även 140 terminaler för bland annat förvaring. Deras terminaler fungerar som knutpunkter för lagring, lastning och lossning av produkter, vilket möjliggör smidig övergång och distribution.

Funderar du på att investera i Kinder Morgan? Deras aktie KMI finns tillgänglig att handla här.

KAPITEL 5

2 downstream oljebolag

I följande kapitel presenteras vilka oljeaktier inom downstream-segmentet som presterat bäst under en 5-årsperiod, mellan 2020 och 2025. Vidare presenteras två av dessa mer utförligt utifrån verksamhet och geografiska spridning.

Top 5 oljebolag lista (Downstream), 2020 – 2025:

| Oljeaktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| Pampa Energia | 776 % | 97 | |

| 1 | Marathon Petroleum | 687 % | 142 |

| 3 | Valero Energy | 240 % | 110 |

| 4 | PBF Energy | 171 % | 51 |

| 5 | Phillips 66 | 160 % | 96 |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

5.1

Phillips 66

Överblick:

• VD: Mark Lashier

• Grundades: 2012

• Huvudkontor: Houston, USA

• Kursutveckling 5 år: 160 % (2020 – 2025)

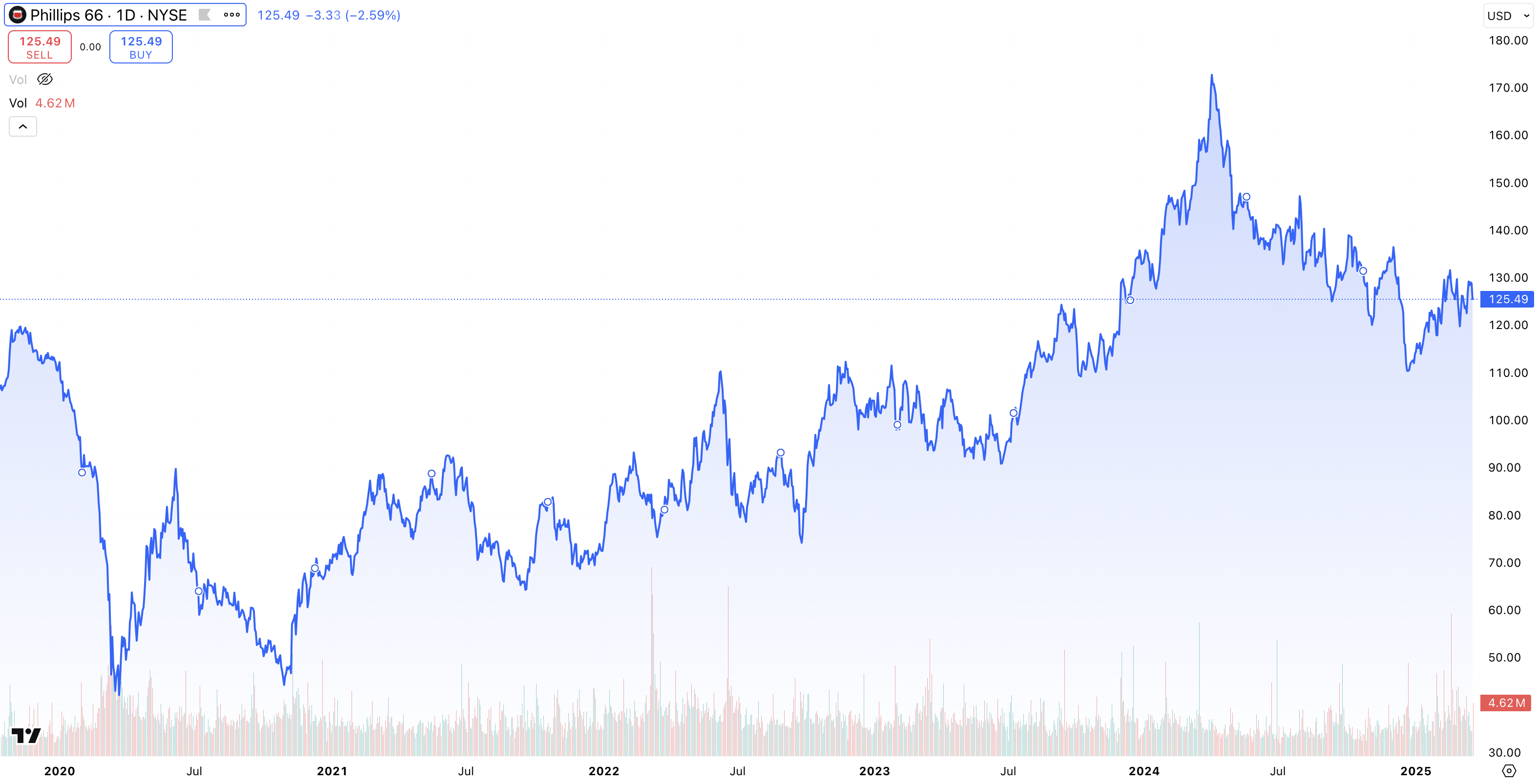

Aktiekursutveckling 5 år:

(Bildkälla: TradingView)

Grafen visar hur mycket som Phillips 66:s aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 160 %. Det ger en ackumulerad genomsnittlig avkastning på 21 % per år. Phillips 66 noterades på börsen i maj år 2012. Aktien handlas på NYSE (New York Stock Exchange).

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka länder som bolaget hade verksamheter år 2025. Störst verksamhet återfanns i USA, Storbritannien och Tyskland. Övriga länder var Sverige, Danmark, Österrike och Schweiz.

Om bolagets verksamhet:

Phillips 66 tillhörde till en början ConocoPhillips. En avknoppning ägde rum år 2012 och numera är Phillips 66 ett självständigt bolag och en av de ledande aktörerna inom downstream-sektorn för olja. Det är dessutom involverade inom downstream-segmentet.

Bolaget är känt för sin verksamhet inom raffinering, marknadsföring och distribution av olika oljeprodukter. Exempel på produkter som bolaget raffinerar utifrån oljan är diesel, bensin, flygbränsle och smörjmedel. Bolaget äger totalt 12 raffinaderier. De ligger utspridda över USA och Europa (Tyskland och Storbritannien).

Phillips 66 har också en betydande närvaro inom marknadsföring och distribution av sina produkter genom ett omfattande nätverk av bensinstationer och försäljningsställen. Stationerna ligger utspridda i flera länder. Störst inkomst genererar bolaget från USA som stod för 80 % av bolagets totala intäkter år 2024.

Funderar du på att investera i Philips 66? Deras aktie PSX finns tillgänglig att handla här.

5.2

Marathon Petroleum

Överblick:

• VD: Michael Hennigan

• Grundades: 2009

• Huvudkontor: Findlay, USA

• Kursutveckling 5 år: 687 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Marathon Petroleums aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 687 %. Det ger en ackumulerad genomsnittlig avkastning på 51 % per år.

En av anledningarna till varför bolagets aktiekurs stigit så pass mycket är på grund av en ökad efterfrågan på bensin i samband med att våra samhällen öppnades upp igen efter Covid-19 pandemin. Eftersom 50 % av bolagets intäkter kommer från bensin hade det en kraftig påverkan på bolagets intäkter och vinstmarginal.

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka geografiska områden som Marathon Petroleum hade verksamhet år 2025. Verksamheten var endast begränsad till USA. Några av de amerikanska delstaterna där bolaget hade raffinaderier var Texas, Alaska och Ohio.

Om bolagets verksamhet:

Marathon Petroleum är ett amerikanskt downstream oljebolag med säte i Findlay, USA. Bolaget är känt för sin integrerade verksamhet som omfattar raffinering, marknadsföring och distribution av oljeprodukter.

Exempel på produkter som bolaget tillverkar av råoljan är bensin, diesel, jetbränsle och smörjmedel. Bensin är den produktkategori som bolaget tillverkar mest av. Detta genom att stå för 50 % av bolagets totala produktsortiment.

Marathon Petroleum strävar efter att leverera högkvalitativa produkter. Samtidigt strävar de ständigt efter att ligga i framkant vad gäller teknik och innovation inom branschen. De köper främst råolja från bolag etablerade i USA, följt av Kanada och Mellanöstern. Inköp från USA stod för nästan 70 % av all råolja år 2024.

Funderar du på att investera i Marathon Petroleum? Deras aktie MPC finns tillgänglig att handla här.

KAPITEL 6

2 integrerade oljebolag

I följande kapitel presenteras vilka oljeaktier inom det integrerade segmentet som presterat bäst under en 5-årsperiod, mellan 2020 och 2025. Vidare presenteras två av dessa mer utförligt utifrån verksamhet och geografiska spridning.

Top 5 oljebolag lista (Integrated), 2020 – 2025:

| Oljeaktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | YPF Sociedad Anonima | 944 % | 116 |

| 2 | Cheniere Energy | 554 % | 176 |

| 3 | Occidental Petroleum | 369 % | 369 |

| 4 | Exxon Mobil | 253 % | 3 616 |

| 5 | Equinor | 142 % | 6 301 |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

6.1

Exxon Mobil

Överblick:

• VD: Darren Woods

• Grundades: 1999

• Huvudkontor: Irving, USA

• Kursutveckling 5 år: 253 % (2020 – 2025)

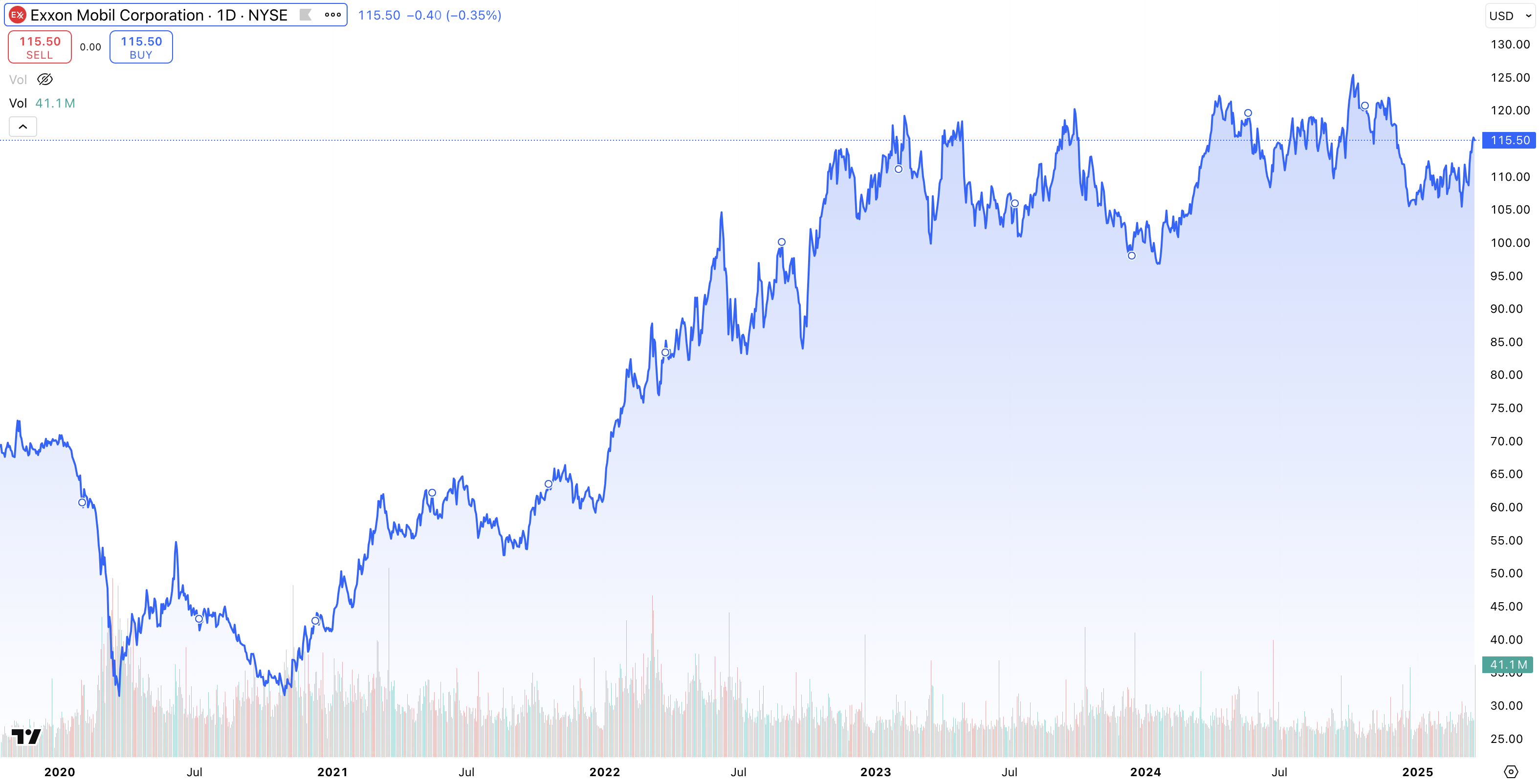

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Exxon Mobils aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 253 %. Det ger en ackumulerad genomsnittlig avkastning på 29 % per år.

Det stigande oljepriset har haft en mycket positiv effekt på bolagets resultat. Eftersom att man har verksamhet inom både upstream, midstream och downstream segmenten har bolaget på ett effektivt kunnat höja priset på slutprodukter till slutkonsument. Det har lämnat bolaget med en lika hög eller högre vinstmarginal.

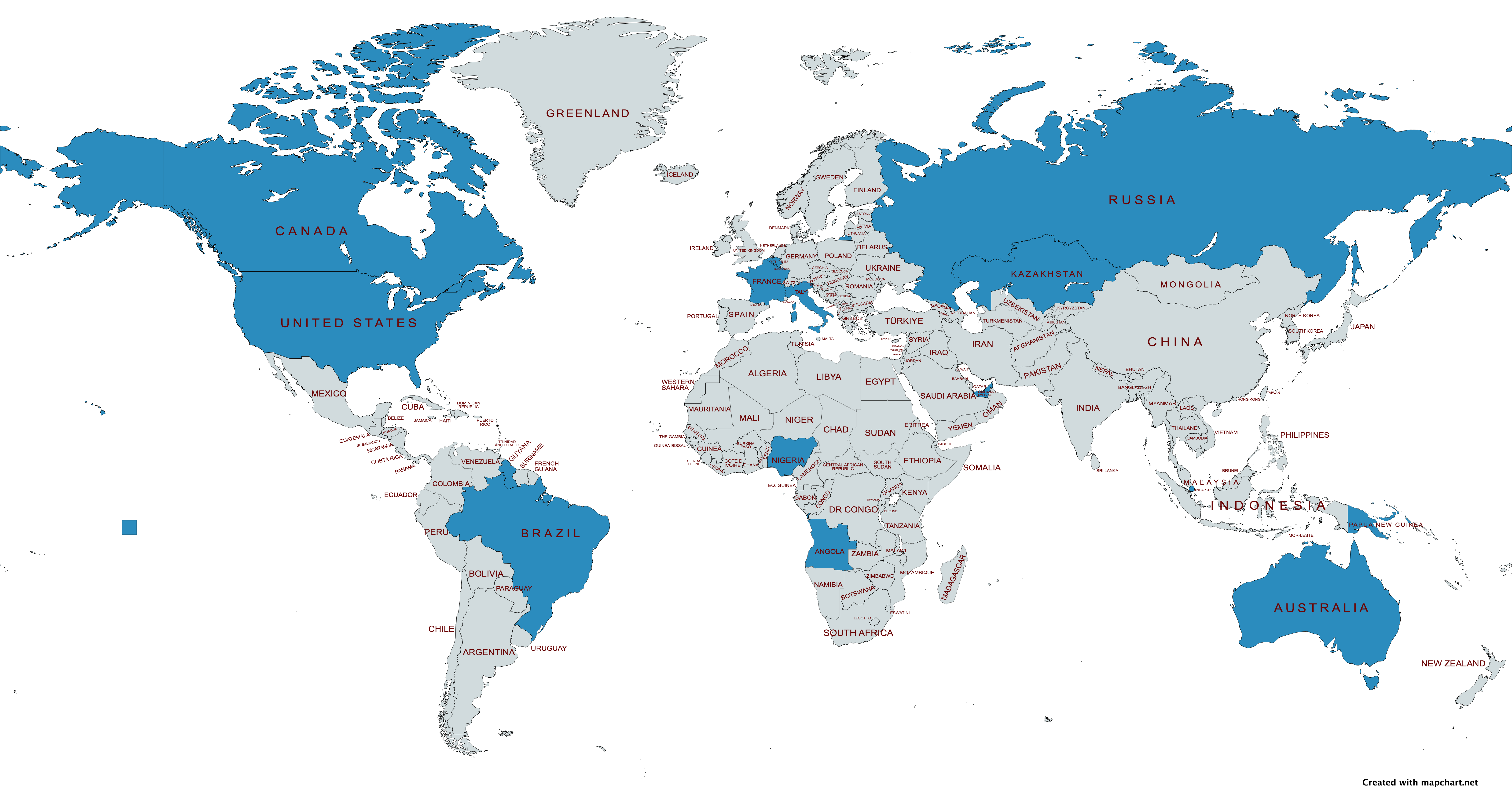

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka delar av världen som bolaget hade verksamhet år 2025. Exxon Mobils verksamhet finns över i stort sett hela världen – Nordamerika, Europa, Afrika och Oceanien.

Största inkomsterna kommer från USA, Storbritannien, Kanada, Singapore, Frankrike, Italien, Österrike och Belgien. Störst intäktsgenerering sker från USA som stod för cirka 37 % av bolagets totala intäkter år 2024.

Om bolagets verksamhet:

Exxon Mobil bildades efter en fusion av Exxon och Mobil. Det är ett av de största oljebolagen i världen med verksamhet genom hela värdekedjan – upstream, midstream och downstream. Fördelen med att vara delaktiga genom hela värdekedjan är att minskade vinstmarginaler i ett segment vanligtvis kompenseras av högre vinstmarginaler i ett annat.

Exempelvis tenderar vinstmarginalerna från dess upstream-segment att minska i tider då oljepriset sjunker. Dock tillåter det lägre oljepriset för högre vinstmarginaler inom downstream-segmentet, varpå den totala effekten jämnas ut.

Exxons diversifierade verksamhet gör det till en mindre riskfylld oljeaktie att äga än mer nischade oljebolag. Detta eftersom Exxon Mobil inte är beroende av endast en del av den totala värdekedjan.

Funderar du på att investera i Exxon Mobil? Deras aktie XOM finns tillgänglig att handla här.

6.2

YPF Sociedad Anonima

Överblick:

• VD: Pablo Iuliano

• Grundades: 1922

• Huvudkontor: Buenos Aires, Argentina

• Kursutveckling 5 år: 944 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som YPF:s aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 944 %. Det ger en ackumulerad genomsnittlig avkastning på 60 % per år.

Argentina var det land som hade de mest strikta Covid-19 restriktionerna i världen mellan 2020 och 2025. Över ett helt år var befolkningen tvungna att stanna i sina hem. När restriktionerna slutligen lättade kom YPF:s aktie att stiga kraftigt. Bolaget är nämligen det som de flesta argentinare köper bensin från. Återhämtningen ledde plötsligt till hög omsättning och stigande vinstmarginaler.

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka länder som bolaget hade verksamhet år 2025. Argentina står för störst andel med lite över 80 % av bolagets totala intäkter. Övriga latinamerikanska länder där YPF har verksamhet är Brasilien, Chile och Bolivia.

Om bolagets verksamhet:

YPF Sociedad Anónima är ett argentinskt bolag och en av de ledande aktörerna inom olje- och energibranschen. Det är ett av de största integrerade oljebolagen i Latinamerika och det största i Argentina, mätt i total omsättning. Bolaget grundades år 1922 och huvudkontoret ligger i Buenos Aires.

YPF är verksamt inom olika sektorer såsom prospektering och produktion av olja och naturgas, raffinering, distribution och marknadsföring av bränslen och petrokemiska produkter. YPF har också intressen i förnybar energi, inklusive produktion av bioenergi och utveckling av vind- och solenergiprojekt.

Sett till dess börsvärde är YPF ett av de största bolagen i Argentina. Bolaget har en stark närvaro genom sitt nätverk av bensinstationer och oljeprodukter som når både lokala och internationella marknader. I Argentina har YPF i stort sett oligopol, tillsammans med Shell. Bolagets totala marknadsandel i Argentina uppgår till cirka 50 % år 2025.

Funderar du på att investera i YPF Sociedad Anónima? Deras aktie YPF finns tillgänglig att handla hos Avanza.

KAPITEL 7

2 underhålls- och servicebolag

I följande kapitel presenteras vilka oljeaktier inom underhåll och servicesegmentet som presterat bäst under en 5-årsperiod, mellan 2020 och 2025. Vidare presenteras två av dessa mer utförligt utifrån verksamhet och geografiska spridning.

Top 5 oljebolag lista (Underhåll och service), 2020 – 2025:

| Oljeaktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Aker Solutions | 575 % | 664 |

| 2 | Cactus | 283 % | 13 |

| 3 | Subsea 7 | 251 % | 587 |

| 4 | Akita Drilling | 220 % | 9 |

| 5 | Schlumberger Limited | 186 % | 256 |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

7.1

Cactus

Överblick:

• VD: Abhishek Goel

• Grundades: 1957

• Huvudkontor: Houston, USA

• Kursutveckling 5 år: 283 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Cactus aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 283 %. Det ger en ackumulerad genomsnittlig avkastning på 31 % per år.

i samband med Covid-19 sjönk efterfrågan på service och underhåll. Detta eftersom de flesta upstream och downstream oljebolag tillfälligt hade pausat sina verksamheter. När de väl upphörde pausen kom efterfrågan på service och underhåll återigen att ta fart, varpå Cactus aktiekurs steg.

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar i vilka länder som bolaget hade verksamhet inom år 2025. Dessa var USA, Australien, Kina och Saudiarabien.

Om bolagets verksamhet:

Cactus är ett amerikanskt servicebolag inom olje- och gasindustrin. Bolaget arbetar dessutom med tillverkning, försäljning och uthyrning av diverse produkter som används inom upstream-segmentet.

Exempel på produkter som bolaget säljer och hyr ut är borrhålssystem, trackningsstaplar och kontrollutrustning. Cactus marknadsför och säljer sina produkter i flertalet världsdelar. Service- och underhållsarbete sker både onshore och offshore.

Bolaget har totalt 15 servicecenter belägna i USA. Största andelen intäkter kommer från USA som stod för ungefär 87 % av bolagets totala intäkter. Resterande intäkter kom från verksamheter i Australien, Kina och Saudiarabien.

Funderar du på att investera i Cactus? Deras aktie WHD finns tillgänglig att handla här.

7.2

Subsea 7

Överblick:

• VD: John Evans

• Grundades: 2011

• Huvudkontor: London, England

• Kursutveckling 5 år: 251 % (2020 – 2025)

Aktiekursutveckling 2020 – 2025:

(Bildkälla: TradingView)

Grafen visar hur mycket som Subsea 7:s aktiekurs stigit mellan 2020 och 2025. Den totala avkastningen under perioden var 251 %. Det ger en ackumulerad genomsnittlig avkastning på 29 % per år. Precis som för Cactus kom Subsea 7:s aktiekurs att stiga kraftigt när efterfrågan på service och underhåll steg igen efter att vart låg i och med Covid-19.

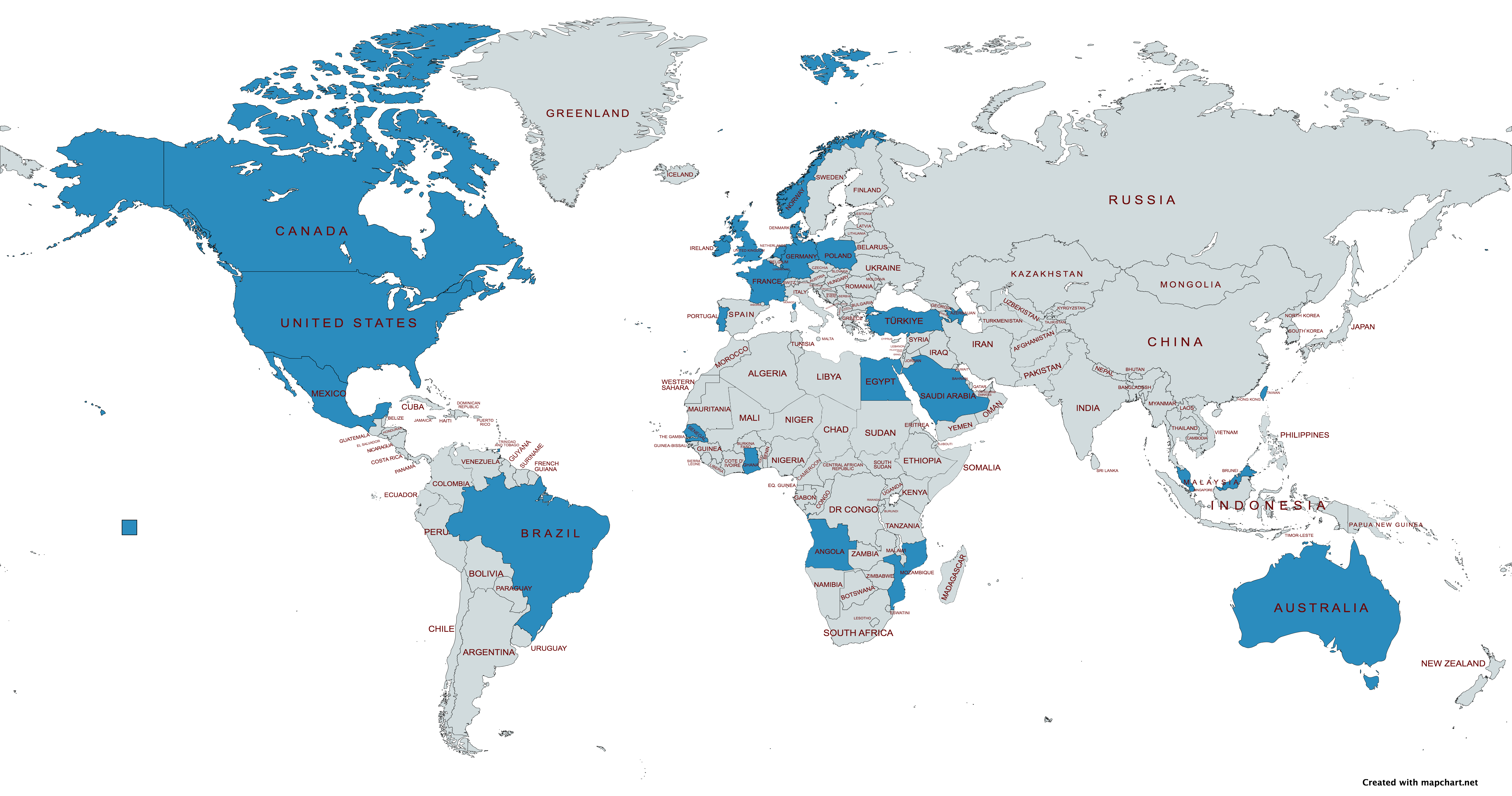

Geografisk exponering:

(Bildkälla: Mapchart.net)

Kartan ovan visar från vilka länder som bolaget genererar intäkter från år 2025. Största andel representerade intäkter från Storbritannien på cirka 23 %, följt av Norge (20 %), USA (13 %), Brasilien (9 %) och Turkiet (7 %).

Om bolagets verksamhet:

Subsea 7 skapades efter en sammanslagning av Acergy ASA och Subsea 7 Inc år 2011. Det är en världsledande entreprenör inom undervattensprojekt för olje- och gasindustrin.

Verksamheten utgörs av att erbjuda tekniska lösningar och tjänster för installation, underhåll och reparation av undervattensinfrastruktur inom oljeindustrin. Exempel på vad bolaget erbjuder är installation av havsbaserade anläggningar, rörledningar, och andra subsea-system för olje- och gasproduktion.

Subsea 7 är känt för sin nischade expertis inom ingenjörskonst, teknik och projektledning. Företaget har etablerat sig som en nyckelaktör inom just detta segment. Detta genom att leverera innovativa, hållbara och effektiva lösningar för sina kunders behov inom undervattensmiljöer.

Funderar du på att investera i Subsea 7? Deras aktie SUBC finns tillgänglig att handla här.

KAPITEL 8

Köp oljeaktier på 5 minuter

Nedan kan du läsa steg-för-steg hur du öppnar dig ett konto och börjar handla oljeaktier på eToro. Det är den mest populära mäklaren på vår webbplats. Dom har låga avgifter på aktier och fonder i Sverige, med över 20 miljoner kunder globalt.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

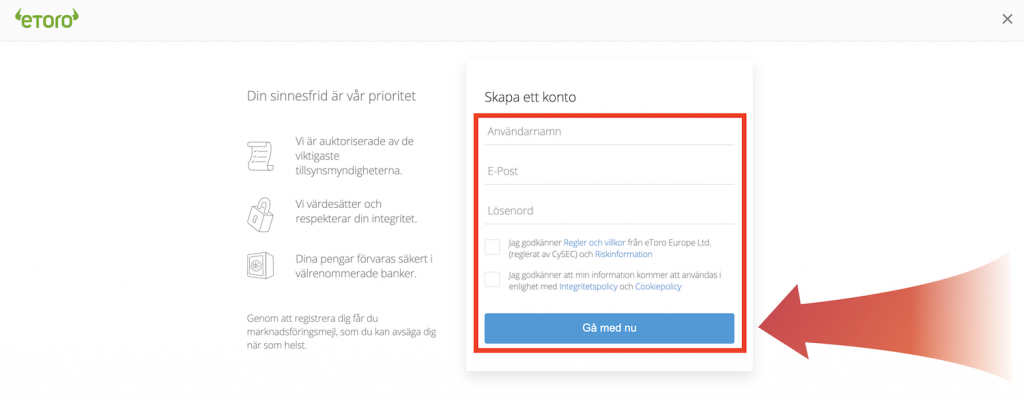

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

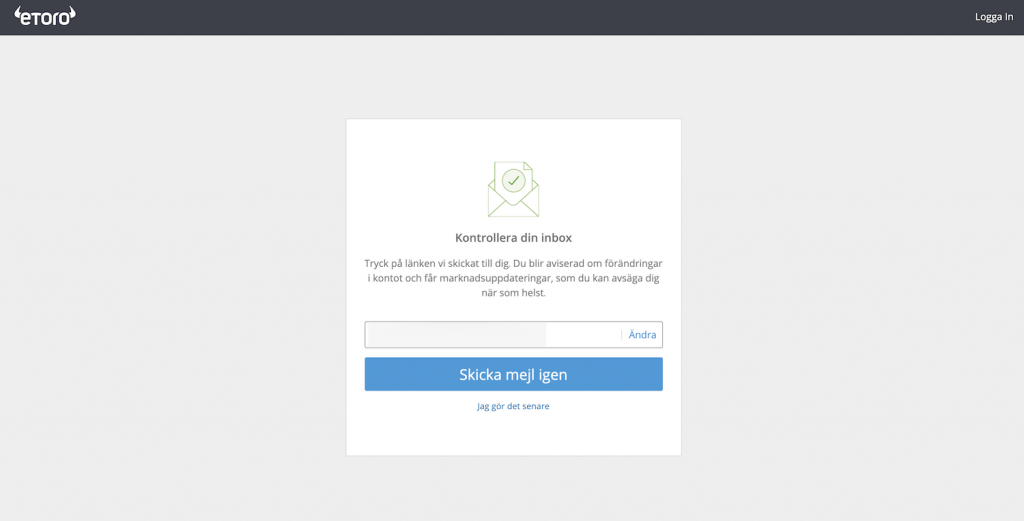

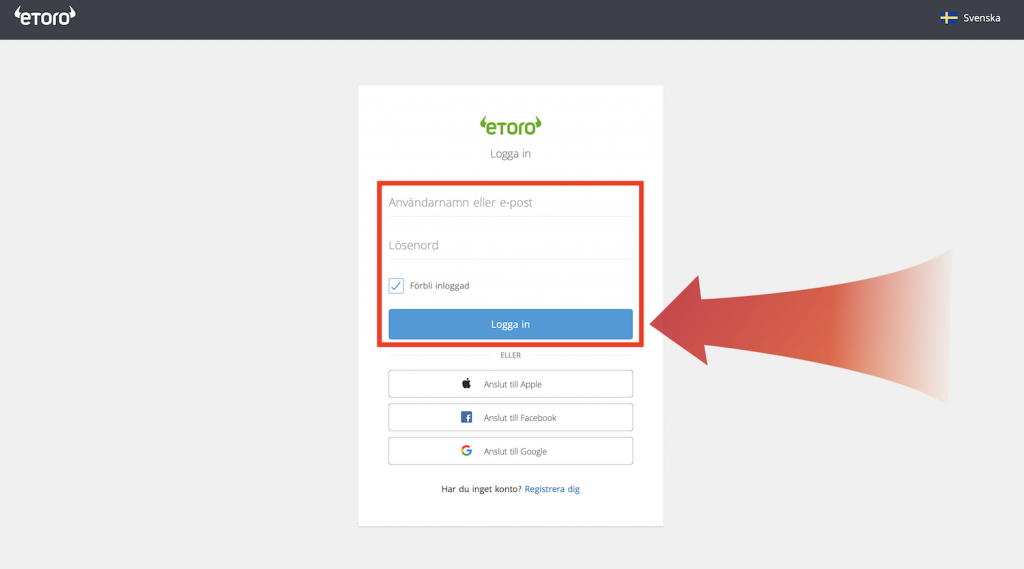

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadress för att kunna logga in på eToro. Följ länken som du får på din mail, skriv in uppgifterna som du valde och klicka på ”Logga in”.

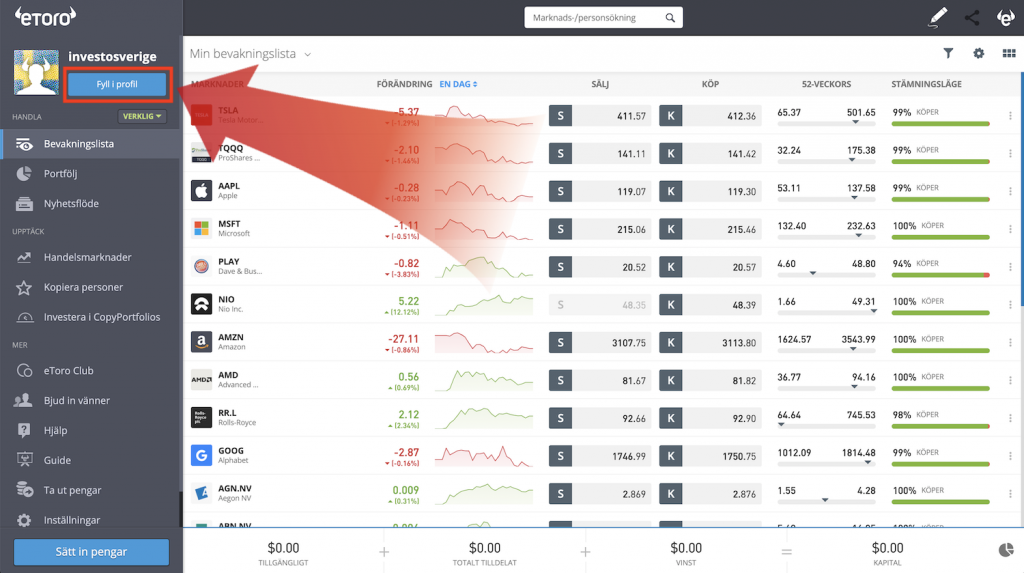

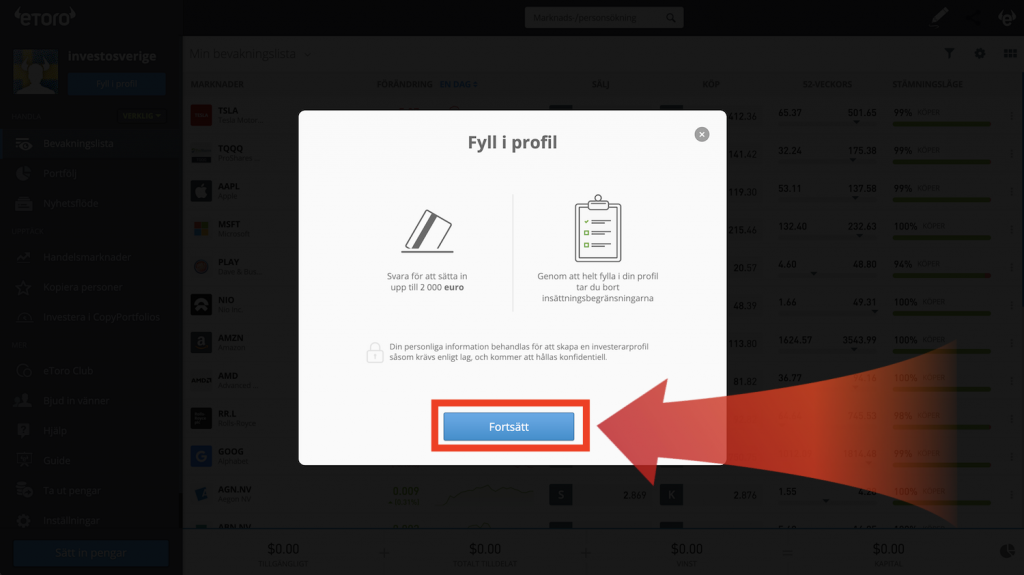

3. Svara på frågor

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

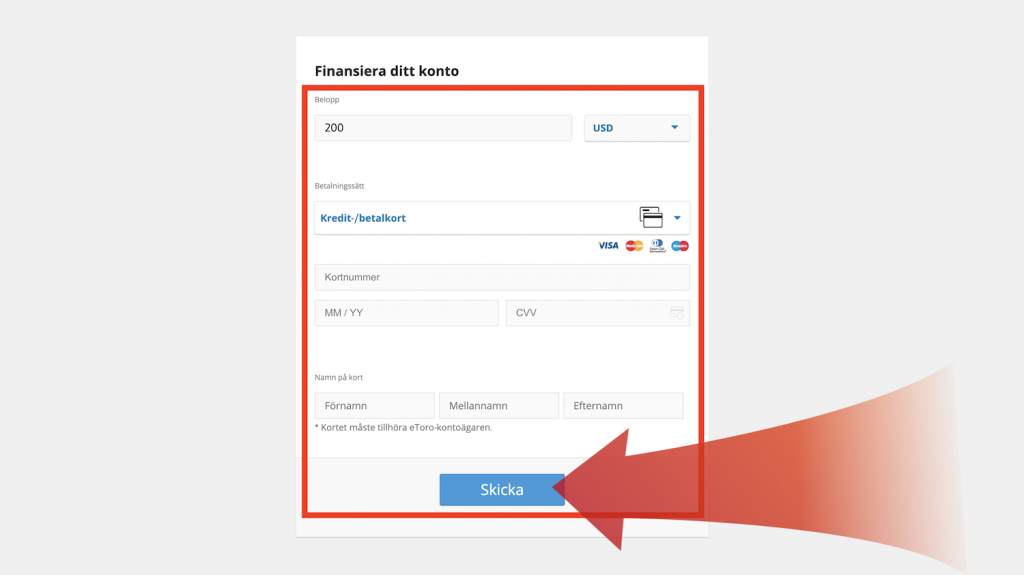

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

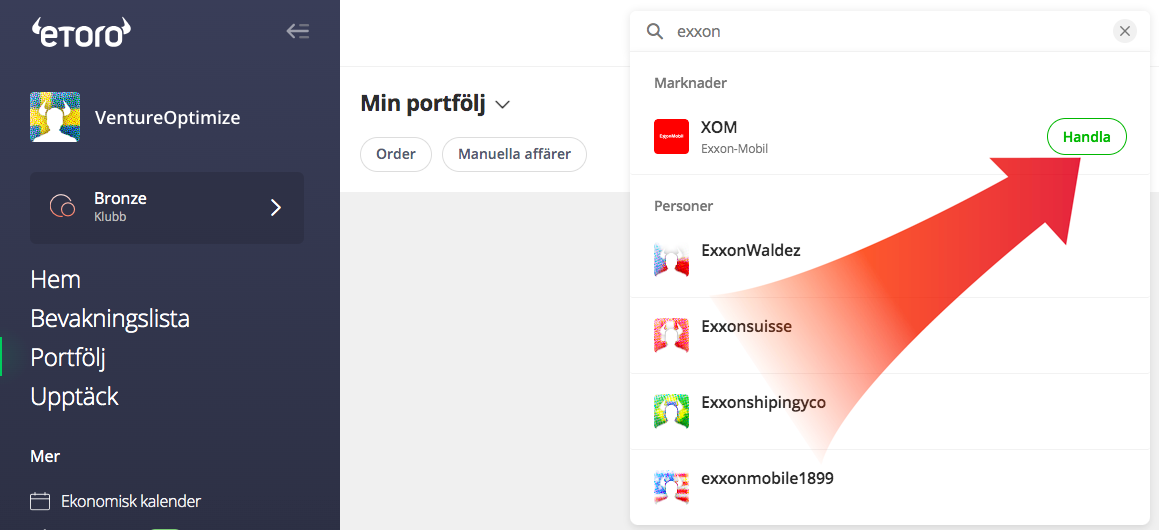

5. Välj investering

När du har pengar på ditt konto kan du välja en investering. I detta exempel väljer vi att köpa aktier i Exxon Mobil (XOM) genom att klicka på köpknappen.

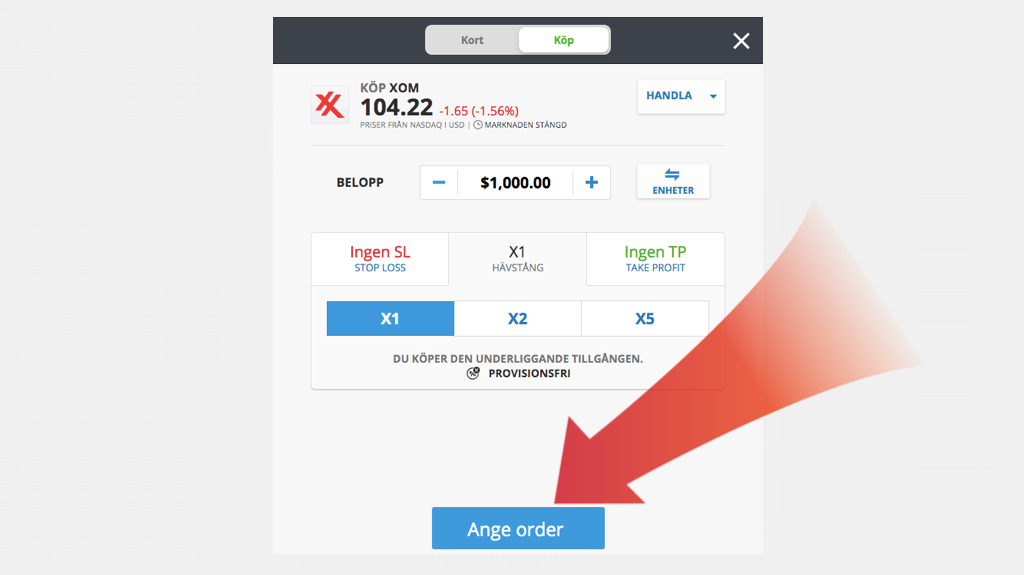

6. Genomför investering

Sista steget är att ange beloppet. Klicka därefter på ”Ange order” för att genomföra din investering.

Vi är klara, bra jobbat!

KAPITEL 9

Hur oljepriset påverkar aktiekurserna

I följande kapitel kan du läsa om hur fluktueringar i oljepriset tenderar att påverka oljeaktiernas värderingar på börsen. Till att börja med kommer ett exempel presenteras på hur oljeaktier påverkas av ett sjunkande oljepris, följt av ett exempel på när oljepriset stiger.

9.1

När oljepriset sjunker

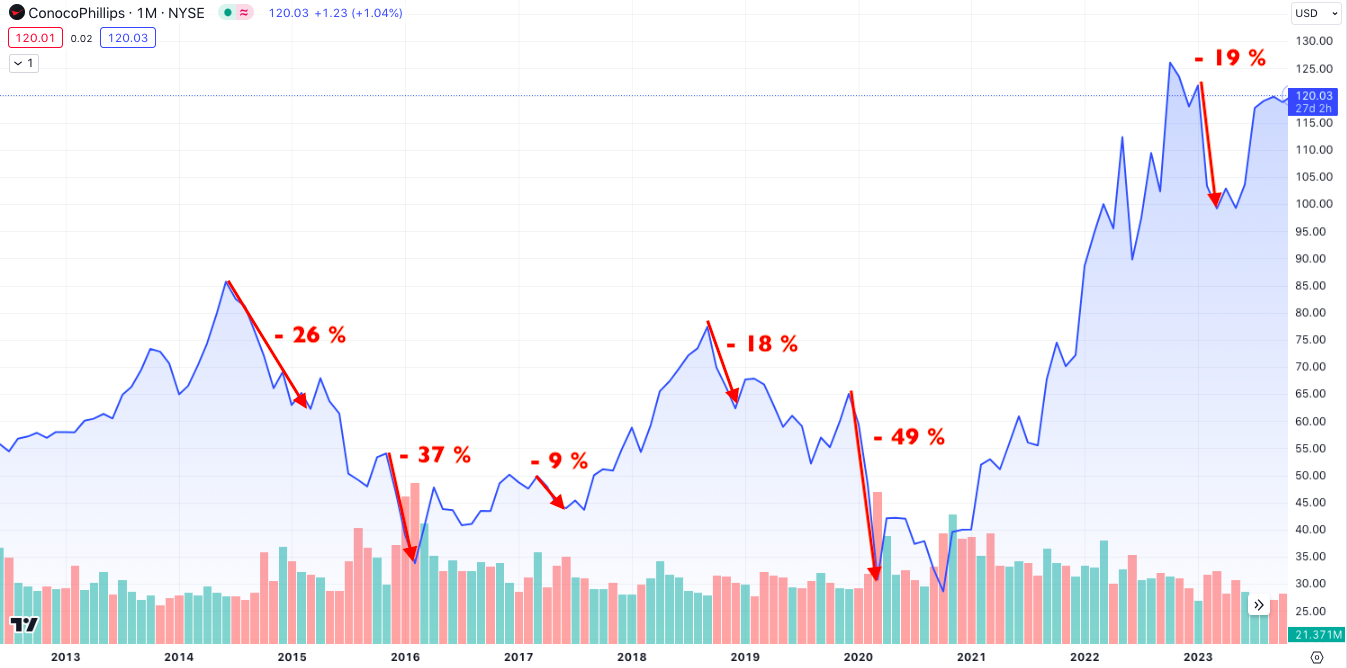

Generellt gäller att när oljepriset sjunker så sjunker även oljeaktier. Det gäller framförallt oljebolag inom upstream-segmentet vars vinstmarginaler tenderar att minska när oljepriset sjunker. Graferna nedan visar sambandet mellan oljepriset (Bild A) och Conocophillips aktiekurs (Bild B).

Oljepriset (Crude oil) 2013 – 2023:

(Bildkälla: TradingView – Bild A)

ConocoPhillips aktiekurs 2013 – 2023:

(Bildkälla: TradingView – Bild B)

Slutsats: Vid i stort sett alla tillfällen då oljepriset sjunkit har även ConocoPhillips aktiekurs gjort det. Det visar på hur känslig aktien är och upstreambolag generellt. Anledningen till varför är då att fluktueringar i oljepriset direkt påverkar deras intäkter. Kostnaderna är lika höga som förr, varpå vinstmarginalerna krymper.

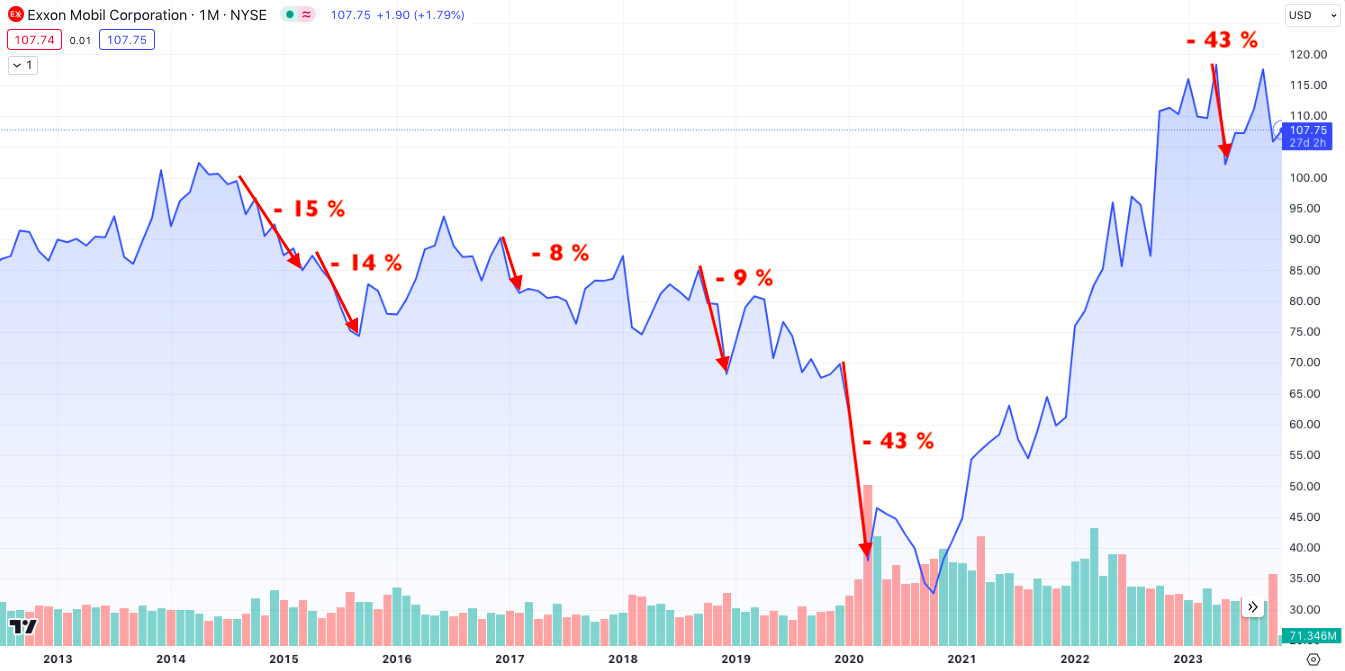

Om vi istället tar en titt på Exxon Mobils aktiekurs kan vi se att den inte påverkats lika kraftigt av fluktueringar i oljepriset som ConocoPhillips.

Exxon Mobil aktiekurs 2013 – 2023:

(Bildkälla: TradingView – Bild C)

Slutsats: Anledningen till varför Exxon Mobils värdering inte påverkas lika kraftigt av fluktueringar i oljepriset är då bolaget tillhör det integrerade segmentet. När oljepriset sjunker minskar vinstmarginalerna från deras upstream-segment. Förlusterna kompenseras istället av deras downstream-segment vars vinstmarginaler ökar när oljepriset sjunker.

9.2

När oljepriset stiger

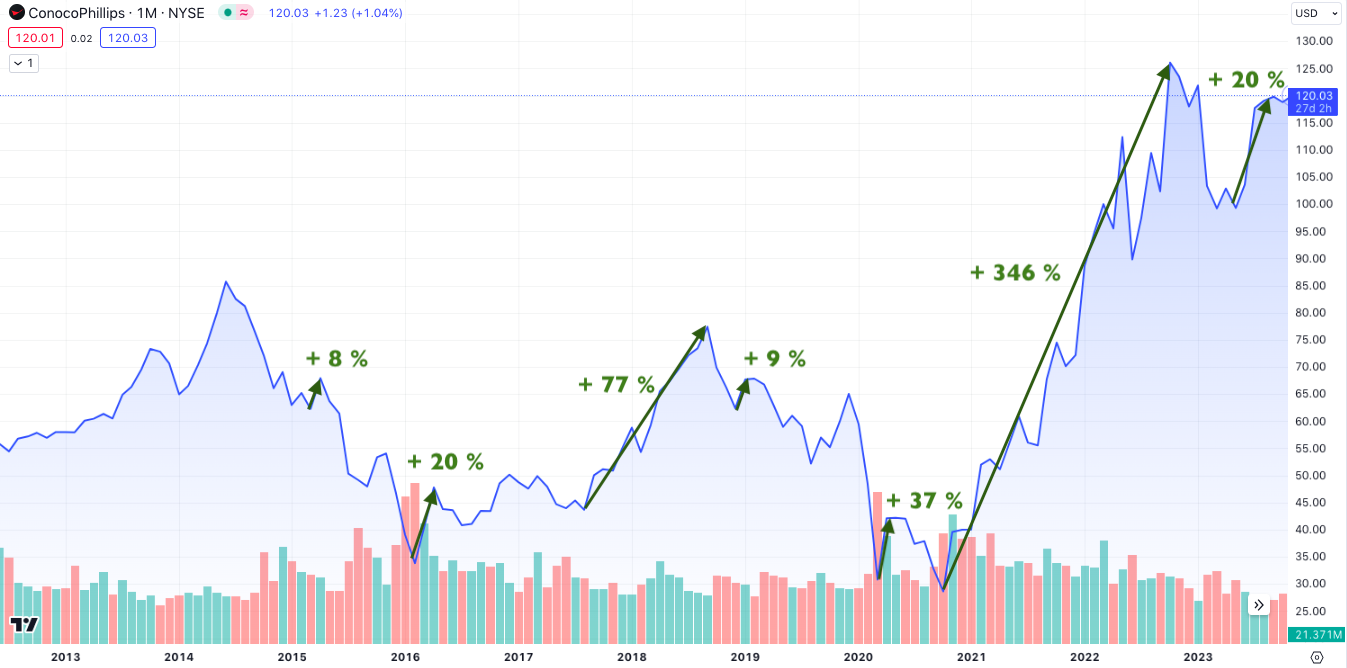

På samma sätt som de flesta oljeaktier tenderar att sjunka i sin värdering, när oljepriset sjunker, stiger de vanligtvis i tider då även oljepriset stiger. Det gäller ännu en gång framförallt för uppstreambolag vars vinstmarginaler ökar när oljepriset stiger. Graferna nedan visar sambandet mellan oljepriset (Bild A) och Conocophillips aktiekurs (Bild B).

Oljepriset (Crude oil) 2013 – 2023:

(Bildkälla: TradingView – Bild A)

ConocoPhillips aktiekurs 2013 – 2023:

(Bildkälla: TradingView – Bild B)

Slutsats: Vid i stort sett alla tillfällen då oljepriset ökat har även ConocoPhillips aktiekurs gjort det. Anledningen till varför är då att ett högre oljepris leder till ökade intäkter. Kostnaderna är densamma varpå vinstmarginalerna ökar.

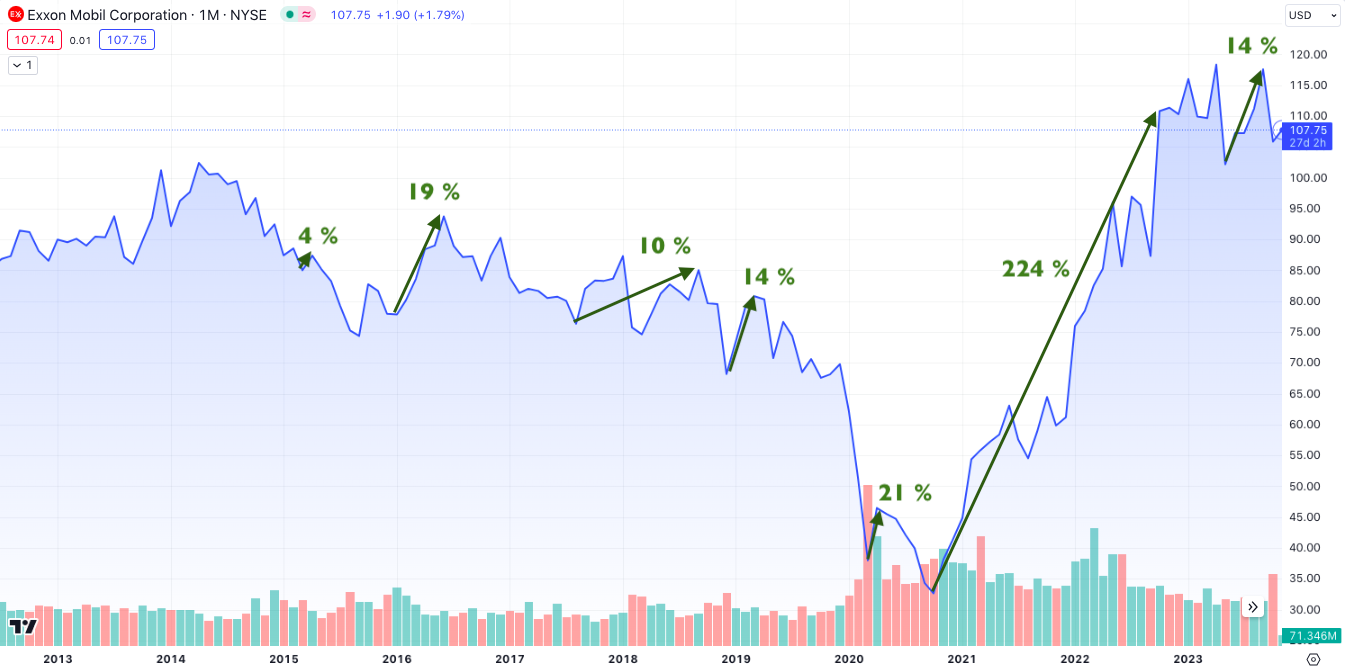

Om vi ännu en gång tar oss en titt på Exxon Mobils aktiekurs (se nedan) kan vi se att den inte påverkats lika kraftigt av fluktueringar i oljepriset som ConocoPhillips.

Exxon Mobil aktiekurs 2013 – 2023:

(Bildkälla: TradingView – Bild C)

Slutsats: Anledningen till att bolagets aktie inte påverkas i lika hög grad av oljepriset är på grund av dess breda verksamhet inom hela värdekedjan. Istället för att vinstmarginalen ökar kraftigt när oljepriset stiger, påverkas det endast delvis. Vinstmarginalerna ökar för bolagets upstream-segment, men sjunker för dess downstream-segment.

KAPITEL 10

Fördelar och nackdelar

Fördelar med oljeaktier

- Chans till hög avkastning – Oljeaktier är mycket konjunkturberoende och volatil i överlag. Oljepriset påverkas bland annat av konjunkturcykeln och därmed även de underliggande oljebolagen. Om man lyckas investera vid rätt tillfälle i en konjunkturnedgång kan avkastningen på sikt bli hög när ekonomin väl går in i en högkonjunktur.

- Bred bransch – Oljeindustrin är en bred bransch. Bolagen etablerade inom industrin har olika inriktning mot antingen upstream, midstream eller downstream samt underhåll och service. Du har alltså som investerare möjligt att kunna investera i flera segment inom en och samma bransch.

- Inbyggd hävstångseffekt – Fluktueringar i oljepriset bidrar med en inbyggd hävstångseffekt på oljeaktierna (primärt upstream). Detta eftersom en ökning av oljepriset med exempelvis 20 % kan leda till en ökning, eller minskning, av vinstmarginalerna med 40 %.

Nackdelar med oljeaktier

- Volatilitet – Precis som oljepriset är oljeaktier utsatta för hög volatilitet. Begreppet syftar till att aktiekurserna kan svänga kraftigt på kort sikt. Som investerare kan det vara riskfyllt om du inte är beredd på de plötsliga förändringarna och om du råkar investera vid fel tillfälle.

- Geopolitiska risker – Oljeindustrin är känslig för geopolitiska beslut. Speciellt beslut som tas av OPEC-länderna vilka har en stor makt över världsutbudet på råolja. Exempelvis kan beslut om att öka produktionen från dessa länder leda till att oljepriset sjunker, varpå mindre oljebolag med små vinstmarginaler riskerar att slås ut.

- Miljörisker – Oljebolag är kritiserade för att tjäna pengar på en naturtillgång som har negativ miljöpåverkan. Förändrade regleringar och lagar kring hållbarhetskrav kan påverka samtliga aktiekurser inom branschen negativt.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Nedan presenteras vilka 5 oljeaktier som presterat bäst på börsen under en 5-årsperiod, mellan 2020 och 2025:

- Athabasca Oil Corporation (4 220 %)

- Targa Resources (2 568 %)

- Vista Oil & Gas (1 884 %)

- YPF Sociedad Anonima (944 %)

- Pampa Energia (776 %)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Att säga vilken oljeaktie som är bäst är svårt svara på. Oljebolag vars verksamhet täcker hela värdekedjan (integrerade oljebolag) tenderar att vara mer stabila än andra oljeaktier. Detta eftersom dess resultat inte påverkas i lika stor grad av fluktueringar i oljepriset som exempelvis upstream- och downstreambolag. Tittar man dock enbart på historisk avkastning har Athabasca Oil Corporation givit högst på 4 220 %, mellan 2020 och 2025.

Ja, det finns flera oljebolag i Sverige som dessutom går att handla på börsen. Exempel på svenska oljebolag är Orrön Energy, EnQuest PLC, ShaMaran Petroleum och Africa Oil Corporation.

Oljeindustrin kan delas upp i 5 kategorier.

- Upstream – Representerar bolag som prospekterar och utvinner råolja.

- Midstream – Kallas de bolag som arbetar med förvaring, transport och distribution av råolja

- Downstream – Avser bolag som raffinerar råolja till slutprodukt, såsom bensin och diesel.

- Integrated – Representerar bolag etablerade genom hela värdekedjan, från utvinning till slutprodukt.

- Underhåll och service – Avser bolagen som bistår med underhåll och service till bolagen etablerade inom de olika segmenten nämnda ovan.

Saudi Aramco är världens största oljebolag sett till hur mycket olja de producerar på daglig basis. Enligt Statista producerade bolaget i genomsnitt 10 miljoner fat olja per dag under 2024.

FORUM

Delta i diskussionen