DEN ULTIMATA GUIDEN

FIRE RÖRELSEN

Är ditt mål att uppnå ekonomisk frihet och gå i pension i förtid? I följande guide på 5,000+ ord och 7 videor förklaras begreppet FIRE (Financial Independence and Retire Early). Vi kommer bland annat att berätta om FIRE-rörelsen, hur det startade och vad som krävs för att uppnå ekonomisk frihet.

Nedan ser du en FIRE kalkylator som hjälper dig att räkna ut hur många år du har kvar innan du når ekonomisk frihet. Testa att sätta in lite olika siffror. Se hur resultatet förändras beroende på din egen sparkvot →

FIRE kalkylator:

KAPITEL 1

Vad är FIRE rörelsen?

KAPITEL 2

Hur startade FIRE rörelsen?

KAPITEL 3

Vad är 4 % regeln?

KAPITEL 4

Hur uppnår jag FIRE?

KAPITEL 5

Kom igång med FIRE på 5 steg

KAPITEL 6

5 saker att tänka på

KAPITEL 7

3 FIRE forum

KAPITEL 8

Nackdelar med FIRE rörelsen

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Vad är FIRE rörelsen?

FIRE – så går du i pension innan 40:

Begreppet FIRE står på engelska för “Financial Independence and Retire Early”. Den svenska översättningen blir ”Ekonomiskt fri för tidig pensionering”. Vad begreppet syftar till är helt enkelt att spara tillräckligt mycket pengar för att kunna gå i pension så tidigt som möjligt.

FIRE handlar dock inte bara om pengar och att kunna gå i pension i förtid. Dess verkliga syfte handlar om att ge dig den frihet som krävs för att du ska kunna välja vad du vill göra, utan att känna ekonomisk press.

1.1

Vad är målet med FIRE?

Målet med FIRE är huvudsakligen att ej vara beroende av en månadslön. Genom att uppnå FIRE ska du kunna leva på passiv inkomst, utan att behöva tvingas arbeta för att täcka dina kostnader.

Med tiden har dock FIRE-konceptet kommit att förändras. Idag innebär inte FIRE att du behöver vara 100 % ekonomiskt fri. Faktum är att du kan vara 20 %, 50 % eller 70 % ekonomiskt fri och fortsätta att arbeta deltid för att känna dig ekonomiskt fri.

Exempel: Du kanske stormtrivs med ditt nuvarande jobb, men skulle helst vilja gå ner i arbetstid till 50 %. Då kan du gå med i FIRE-rörelsen och sätta ditt mål för att bli 50 % ekonomisk fri. Då kan du fortsätta att arbeta med det du brinner för, utan att behöva känna ekonomisk press.

1.2

Hur uppnås målet?

Grundidén för att uppnå FIRE bygger på att maximera ditt sparande och investera så mycket du kan. Det betyder att om du lyckas spara 50 % av din månadslön har du chans till att uppnå ekonomisk frihet mycket snabbare än om du bara lägger undan 10 %.

“You must gain control over your money or the lack of it will forever control you” – Dave Ramsey, finansiell rådgivare

För att lyckas med detta måste du ta 100 % kontroll över din ekonomi. Du måste se till att du kontrollerar dina pengar och inte tvärtom. Första steget till FIRE är att fokusera på tre områden, nämligen (1) spara, (2) tjäna och (3) placera.

1. Spara pengar

Att spara pengar handlar kort och gott om att sänka sina utgifter. Utgifter är den mest avgörande faktorn för att uppnå FIRE. Det är den enklaste delen att justera i din privatekonomi. Vanligtvis lägger vi pengar på onödiga saker som egentligen inte ger oss någon nytta. Mer om detta kan du läsa om under 4.1.

Läs mer om att spara pengar här.

2. Tjäna pengar

Det andra steget mot FIRE är att undersöka hur du kan göra för att tjäna mer pengar. Till skillnad från att dra ner på sina utgifter kräver denna del mer energi och kreativitet från din sida. Mer om detta kan du läsa om under 4.2.

Läs mer om att tjäna pengar här.

3. Placera pengar

Sista steget mot FIRE är att placera de pengar som blir över efter att alla utgifter är betalda. Det är svårt att nå FIRE snabbt genom att endast placera ditt sparkapital på bankkontot. För att nå FIRE krävs att du kan skapa avkastning på ditt sparkapital. Mer om detta kan du läsa om under 4.3.

KAPITEL 2

Hur startade FIRE rörelsen?

Early retirement in one Lesson:

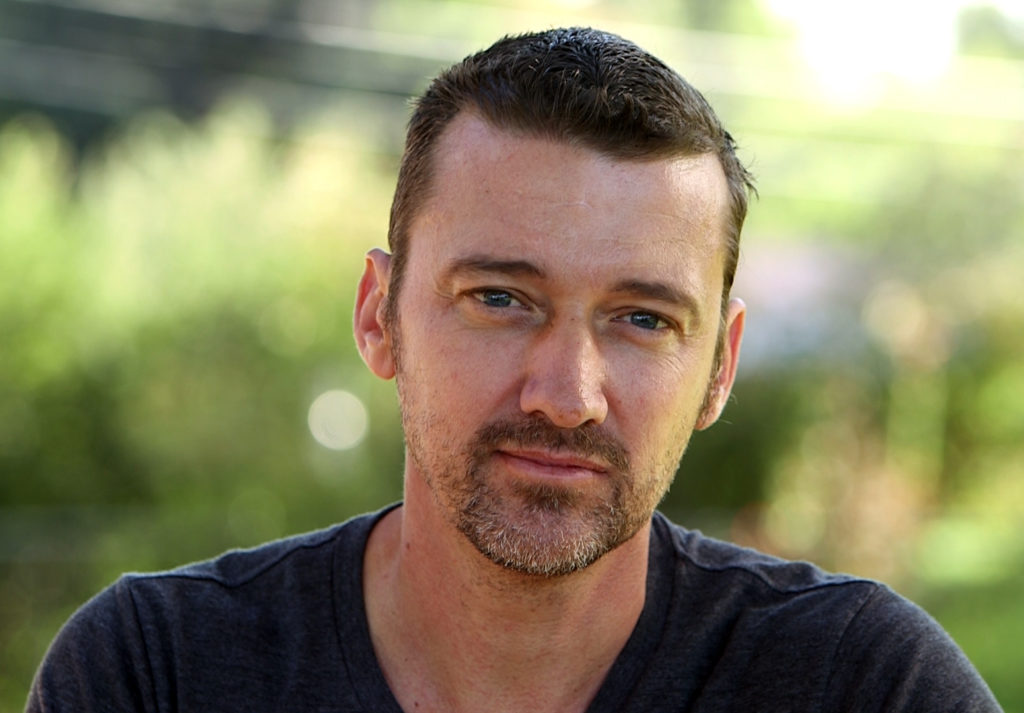

Vad som kommit att inspirera till FIRE-rörelsen är en blogg inom sparande och privatekonomi. Bloggen går under namnet “Mr. Money Mustache” och är skriven av en kanadensisk född invånare vid namn Pete Adeney.

Bloggen handlar om sparsamhet och ekonomisk frihet och hur man omvandlar sin livsenergi till att tjäna och spara mer pengar. Pete Adeney blev ekonomiskt oberoende redan som 30-åring. Han är idag en stor inspiration för många som vill uppnå ekonomisk frihet.

Man kan säga att Pete Adeneys blogg är anledningen till varför FIRE-rörelsen skapades. Till skillnad från att vara en strikt organisation är det snarare en öppen idé om hur man bör leva ett mera sparsamt liv.

(Bildkälla: PBS – Pete Adeney)

2.1

Ekonomisk frihet

FIRE-rörelsen syftar primärt till att bli ekonomiskt fri. Dock betyder inte begreppet samma sak i alla ögon. Att vara ekonomiskt fri kan syfta till olika saker. Som exempelvis att ha råd att åka på semester varje år eller att kunna köpa senaste iPhone, utan att behöva bekymra sig över den ekonomiska biten.

Faktum är att ekonomisk frihet och FIRE varierar beroende på ens egen livsstil och kriterier. Vi har alla olika behov och mål i livet. Därför kan FIRE-rörelsen ses som en gemensam rörelse mot att uppnå respektive individs ekonomiska frihet.

Formel för ekonomisk frihet:

Nedan ser du hur formeln för ekonomisk frihet ser ut. Begreppet “Ekonomisk frihet” i denna formel visas som ett procenttal. Vad det säger är helt enkelt hur mycket ekonomiskt fri man är. Exempelvis kan man vara 1 %, 45 % eller 100 % ekonomiskt fri.

Ekonomisk frihet = passiva inkomster / totala utgifter

För att visa hur beräkningen går till i det verkliga livet ska vi gå igenom ett praktiskt exempel.

Exempel: Låt säga Bertils passiva inkomster uppgår till 5 000 kr per månad. Hans totala månadsutgifter är 15 000 kr. Enligt formeln för ekonomisk frihet är han 33 % ekonomiskt fri (5 000 / 15 000).

2.2

Varför gå med i FIRE rörelsen?

För de allra flesta som väljer att gå med i FIRE-rörelsen handlar deltagandet om att uppnå pension långt innan 65 års ålder. Visst vore det skönt att slippa höra väckarklockan varje morgon, från måndag till fredag?

Vad många dock inte inser är att FIRE-rörelsen egentligen handlar om att gemene man ska lära sig att kunna leva med mindre. Att leva sparsamt kan enligt många kännas tråkigt. Men faktum är att leva ett mer sparsamt liv kan lära dig att faktiskt njuta av det lilla som världen har att erbjuda.

Istället för att fokusera på konsumtion kan FIRE-rörelsen lära dig om nya insikter i livet. Sådant som kan ge dig glädje och som inte kan köpas med pengar. Genom att få bättre koll på sin ekonomi, och lära sig om tid och pengar, kan man lära sig att prioritera det man anser är viktigt i livet.

KAPITEL 3

Vad är 4 % regeln?

Fyraprocentsregeln visar när du är ekonomiskt fri:

Målet med FIRE är primärt att kunna leva på sina passiva inkomster. Ett motto som de flesta inom FIRE-rörelsen arbetar mot är att kunna leva efter 4 %-regeln.

3.1

Vad innebär 4 % regeln?

4 %-regeln syftar till att man ska kunna leva på 4 % avkastning från sitt sparkapital, utan att det på sikt sjunker i värde. Med andra ord, att man inte ska behöva arbeta längre för att kunna täcka sina utgifter

Att kunna ta ut 4 % av sitt sparkapital, utan att det över tid ska sjunka i värde, är en klassisk uttagsstrategi. Det är hållbart över tid då börsen i snitt ökat med 7 – 8 % per år. Med hänsyn till inflationstakten, som i snitt legat kring 3 – 4 % per år, landar den reala avkastningen på 4 % (7 – 3 eller 8 – 4).

Fyra procent är alltså vad du ska kunna ta ut, och vad som ska räcka till att täcka dina utgifter, utan att ditt totala sparkapital minskar i värde. Skulle du däremot börja ta ut 5 %, eller mer, kommer ditt sparkapital att minska med tiden.

3.2

Hur mycket behöver jag spara?

Hur mycket pengar du behöver spara för att kunna leva enligt 4 %-regeln beror givetvis på hur höga dina utgifter är.

Dina levnadskostnader

- Om du exempelvis gillar att resa mycket utomlands kommer det krävas ett högre totalt sparbelopp för att kunna täcka alla dina kostnader.

- Om du däremot trivs med att leva en billigare och enklare livsstil kan du klara dig på betydligt lägre belopp.

Det totala sparkapitalet är alltså en personlig fråga om dina utgifter. Troligtvis kommer även prisnivån på varor att öka genom åren. Detta är också något du bör ta hänsyn till. Vidare bör du lämna utrymme åt oförutsedda händelser.

Den magiska formeln

Den magiska formeln för att räkna ut hur stort sparbelopp du behöver för att kunna börja leva från din avkastning är 25 gånger dina årsutgifter. Se tabellen nedan för hur stort sparkapital som krävs för att täcka olika mycket utgifter:

| Din månadslön | Din årsinkomst | x25 |

|---|---|---|

| 10 000 kr | 120 000 | 3 000 000 kr |

| 15 000 kr | 180 000 | 4 500 000 kr |

| 20 000 kr | 240 000 kr | 6 000 000 kr |

| 25 000 kr | 300 000 kr | 7 500 000 kr |

| 30 000 kr | 360 000 kr | 9 000 000 kr |

Du kan också räkna ut hur mycket du behöver genom att dividera dina totala utgifter för ett år med 0.04 (4 %). Det ger exakt samma resultat. För att visa hur en sådan beräkning går till i verkliga livet ska vi gå igenom ett praktiskt exempel.

Exempel: Anta att du vill kunna leva på 20 000 kr per månad. Per år blir det 240 000 kr (20 000 x 12). Enligt 4 %-regeln skulle det krävas ett sparkapital på 6 Mkr (240 000 / 0.04) för att uppnå FIRE. Men kom ihåg att ekonomisk frihet inte alltid är 100% fri.

KAPITEL 4

Hur uppnår jag FIRE?

6 recession-proof side hustles to start today:

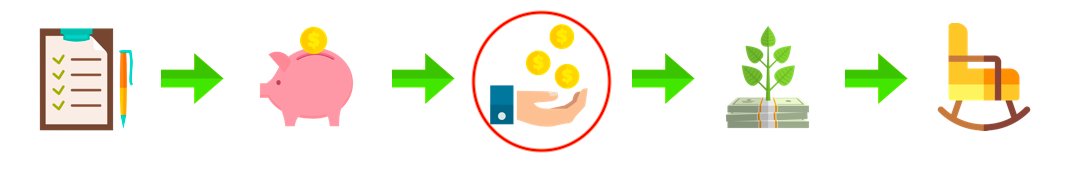

Resan till FIRE börjar med tre enkla steg.

- Spara

- Tjäna

- Investera

Det är framförallt punkt nummer ett som de flesta inom FIRE-rörelsen lägger stor vikt vid. Detta då det fokuserar på den vardagliga konsumtionen, vilket är den enklaste att göra något åt. I följande kapitel kan du läsa om tips kring respektive steg.

4.1

5 sätt att spara pengar

Att ha stenkoll på sina utgifter är A och O inom FIRE-rörelsen. Du bör kartlägga dem noga för att sedan fundera över hur du kan sänka dem och höja din sparkvot. Med sparkvot menas hur stor procentuell andel du kan spara av dina totala intäkter.

Exempel: Om du tjänar 20 000 kr efter skatt, och dina totala utgifter är 17 000 kr, så blir din sparkvot 15 % (3 000 / 20 000).

Många personer inom FIRE-rörelsen strävar efter att kunna spara 50 – 70 % av sin månadsinkomst. Det är ett minst sagt högt mål. Försök istället att börja med en låg procentsats. Exempelvis är 10 % en bra början. Därefter kan du stegvis trappa upp din sparkvot.

Ett vanligt uttryck inom FIRE-rörelsen är “The Big 3”. Detta uttryck syftar till boende, bil och mat. Tillsammans står de för cirka 50 % av våra totala utgifter. Det är här som det går att göra störst skillnad. Nedan kan du läsa om totalt fem tips på hur du kan sänka dina utgifter och höja din sparkvot.

1. Boende

Boendet är den absolut största utgiften för de flesta av oss. Därför gäller det att tänka kreativt till hur du kan minska din hyra eller räntan på bolånet. Du kan exempelvis flytta till ett billigare boende eller hyra ut ett överblivet rum.

2. Fordon

Fundera på om du verkligen behöver en bil. Det är nämligen en av de största kostnadsbovarna i vår vardag. Det går åt åtskilliga tusenlappar till bensin, försäkring och service. Om du verkligen måste ha en bil kan du fundera över att köpa en begagnad bil, alternativt hyra vid ett fåtal tillfällen per månad.

3. Mat

Våra matvanor har en stor påverkan på vår plånbok. Det är enkelt att spendera 2 000 – 5 000 kr på restauranger, dricka och snacks varje månad. Försök att laga så mycket mat du kan själv. Besök Matsmart och köp mat som håller på att gå ut, ta del av rabatter och olika erbjudanden. Köp smartare och billigare.

4. Abonnemang

Säg upp onödiga abonnemang. Vi har vanligtvis flera pågående abonnemang som vi inte nyttjar, men som vi ändå betalar för varje månad.

Exempel på sådana abonnemang skulle exempelvis kunna vara Netflix som vi kanske endast tittar på en gång i månader. Fundera över vilka abonnemang du verkligen använder och säg upp resterande.

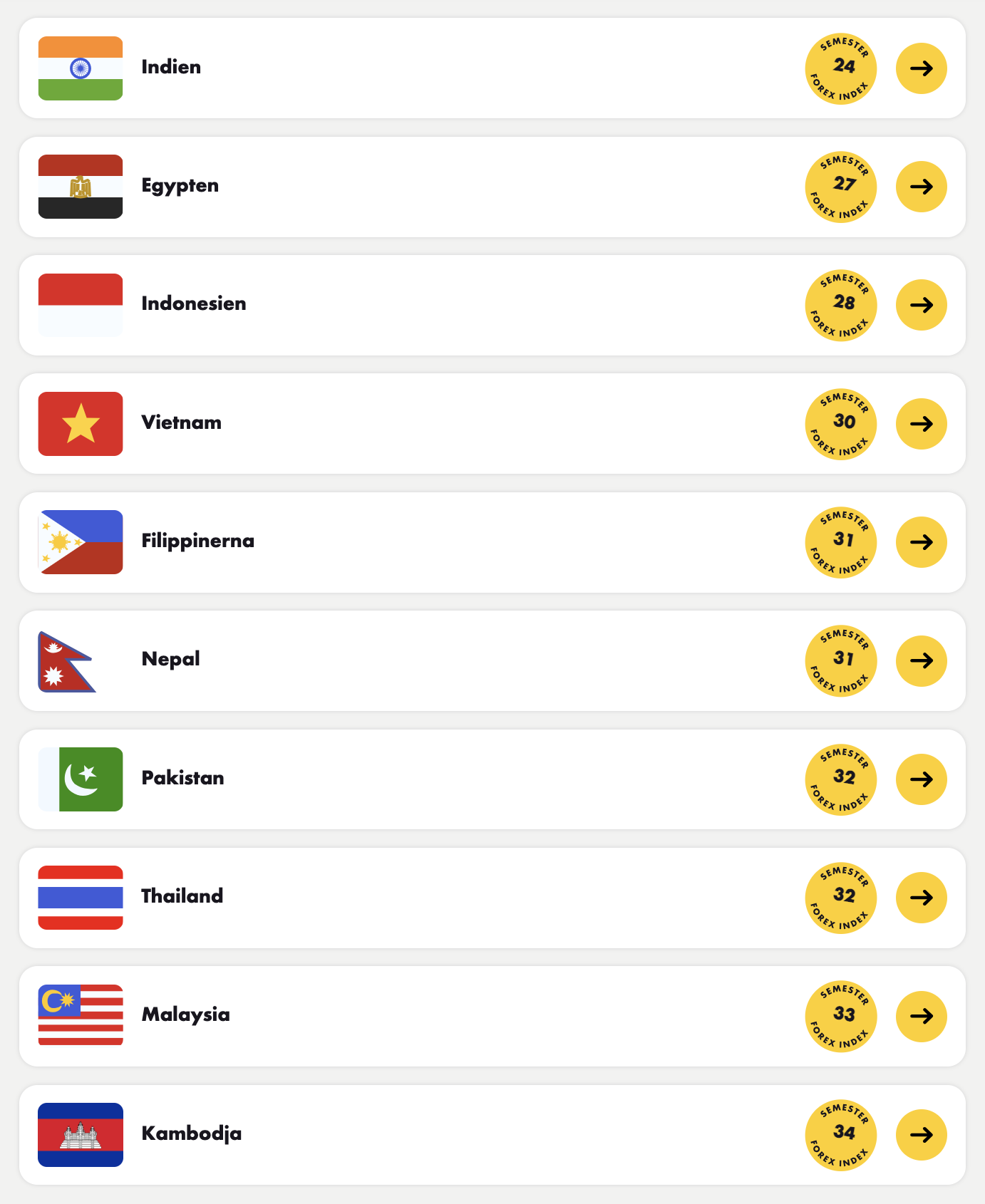

5. Flytta utomlands

Ett mera omständligt sätt att spara pengar på är att flytta utomlands till ett billigare land. Exempelvis är levnadsstandarden billigare i södra Europa i länder såsom Spanien, Grekland och Portugal. Det förutsätter dock att du kan arbeta på distans eller skaffa dig ett jobb på plats.

Kolla in Forex landindex/semesterindex över prisvärda resmål i Europa år 2025. Listan ger dig de länder som är de mest prisvärda destinationerna med den svenska kronan. Ju lägre index desto billigare är det att bo i landet.

Forex landindex/semesterindex:

(Bildkälla: Forex)

OBS: Givetvis finns det nackdelar med att flytta utomlands. Exempelvis har du inte rätt till samma sjukvård i Sverige på samma sätt som om du har svenskt medborgarskap. Vidare bör du kolla upp vad som gäller försäkringar.

4.2

5 sätt att tjäna pengar

Efter att ha kartlagt dina utgifter och dragit ner på dem så gott det går, bör du undersöka hur du kan tjäna mer pengar för att öka din sparkvot. Detta är dock svårare än att sänka sina utgifter. Därav anledningen till att medlemmar inom FIRE-rörelsen primärt fokuserar på utgifter.

Nedan kan du läsa om fem konkreta tips på hur du kan gå tillväga.

1. Argumentera för höjd lön

Det första sättet att uppnå högre inkomst är att argumentera för en löneförhöjning. Om du vet att du besitter kunskaper och erfarenhet som är ovärderliga för din arbetsgivare kan det vara värt ett försök.

2. Arbeta extra på nuvarande jobb

Ett annat sätt att som anställd tjäna mer i inkomst är att jobba extra. Några få timmar per vecka kan leda till 2 000 – 3 000 kr extra i lönekuvertet. Det kan öka din sparkvot markant för inte särskilt mycket mer arbete från din sida.

3. Extrajobb utöver din vanliga anställning

Utöver ditt vanliga jobb finns det flera sätt att tjäna extra inkomst från extrajobb. Exempelvis kan du dela ut reklam, baka, sälja varor och tjänster på nätet, arbeta på callcenter, vara barnvakt eller hundvakt och mycket mer.

4. Tjäna pengar genom affiliate

Med hjälp av en dator kan du exempelvis skriva artiklar inom SEO, starta en blogg eller annan typ av content. Därefter kan du ansöka om att få bli affiliate för olika aktörer. När någon klicka på en länka via dig och handlar en produkt eller tjänst, får du betalt.

5. Uthyrning

Idag är uthyrning vanligare än vad det någonsin varit. Det är inte endast en lägenhet eller ett rum du kan hyra ut. Det går även att hyra ditt fordon, husvagn, verktyg eller till och med kylskåp. Använd dig av svenska uthyrningsplattformar som AirBNB och Hygglo.

4.3

5 sätt att investera

Sist men inte minst är att börja investera dina pengar som blir över för att skapa passiva inkomster. Att endast sätta in dina pengar på ett sparkonto kommer inte att göra dig ekonomiskt oberoende särskilt snabbt. Du måste se till att investera dina pengar smart för att de på sikt ska kunna växa kraftigt.

Önskvärt är att komma igång så tidigt du kan. Ju längre tid som ditt sparkapital ligger investerat, desto längre tid får det på sig att växa sig allt större. Alltså, ju tidigare du börjar desto bättre. Det resulterar i att ränta-på-ränta effekten bli ännu större.

Hur investerar man? Det finns flera sätt att investera dina pengar på. Vissa ger högre avkastning än andra. Vissa metoder är mer riskfyllda än andra. Nedan kan du läsa om fem tips på hur du kan investera dina pengar och skapa passiva inkomster.

![]()

1. Utdelningsaktier

Ett av de populäraste sätten att skapa sig passiv inkomst är att investera i utdelningsaktier. Det är ett enkelt sätt att få in återkommande inkomst. Att ett bolag ger utdelning är oftast ett bevis på att det är ett finansiellt stabilt bolag.

![]()

2. Indexfonder

Ännu en populär sparform är att investera i indexfonder. Då slipper du välja egna aktier. Istället placerar du i ett index som följer utvecklingen av specifika aktier, såsom OMXS30 (de 30 mest omsatta bolagen på Stockholmsbörsen). Det ger dig en god riskspridning.

![]()

3. Aktierobot

Ett smidigt sätt att automatisera ditt aktiesparande är att använda dig av en aktierobot. De ser till att investera i aktier utefter dina personliga preferenser vad gäller risk och avkastning. Alla aktierobotar fungerar på olika sätt vad gäller villkor och funktion.

![]()

4. Fondrobot

Ännu ett sätt att automatisera ditt sparande, men istället i fonder, är att använda dig av en fondrobot. Det enda som krävs för att komma igång är att öppna ett konto och svara på en enkät. Fondroboten kommer därefter att placera ditt kapital enligt dina personliga preferenser.

![]()

5. Räntebärande värdepapper

Med räntebärande värdepapper menas finansiella tillgångar som ger dig en i förhand bestämd ränta under en förutbestämd tidsperiod. De vanligaste räntebärande värdepapprena är obligationer som finns i olika typer. Exempelvis kan du välja att investera i stats- eller företagsobligationer.

KAPITEL 5

Kom igång med FIRE på 5 steg

How I retired early with $3 million at 36 in San Diego:

I följande kapitel går vi igenom hur du kommer igång med FIRE via fem enkla steg. För att förtydliga hur processen kan gå till i det verkliga livet kommer ett exempel på en person, vid namn Bertil, även presenteras.

5.1

Sätt upp ett tydligt mål

Det första steget mot ekonomisk frihet är att sätta upp tydliga mål och riktlinjer. Du bör ha ett tydligt och realistiskt mål utifrån dina egna förutsättningar. Ett slutmål skulle exempelvis kunna vara att lyckas spara ihop 6 Mkr för att kunna leva på 20 000 kr i passiv inkomst per månad.

Därefter kan du sätta upp delmål. Exempelvis när du vill nå din första miljon samt vad som krävs för att ta dig dit. Utan delmål kan vägen till ditt slutmål kännas långt bort och ge en känsla att målet är omöjligt att nå.

Exempel (Del 1): Bertil, 30 år gammal, arbetar heltid som sjukgymnast. Han tjänar idag 23 000 kr efter skatt. Nyligen har Bertil fått höra om FIRE-rörelsen. Han har sedan länge drömt om att gå i pension i förtid och bestämmer sig för att ta till sig FIRE-tänket.

Han lägger upp ett mål och kommer fram till att han skulle vilja kunna leva på 15 000 kr per månad utan att behöva arbeta mer heltid. Han utgår ifrån 4 %-regeln och kommer fram till att han behöver spara ihop ett totalt kapital på 4 500 000 kr ((15 000 x 12) / 0.04).

5.2

Spara mer pengar

Steg två är att se över dina utgifter. Detta är den del som personer inom FIRE-rörelsen lägger störst vikt vid. Anledningen till varför är att utgifter är det enklaste att kunna förändra. Vi lägger vanligtvis pengar på helt onödiga saker.

Fördela dina utgifter efter fast och rörliga. Fasta utgifter är sådana som är densamma varje månad, såsom hyra, försäkring och mobilabonnemang. Rörliga utgifter är kostnader som varierar från en månad till en annan, såsom kläder, mat och nöjen.

Exempel (Del 2): Bertil har sett över sina utgifter från föregående månader. Hans genomsnittliga utgifter uppgår till 17 000 kr per månad. Han ser över sina utgifter och kommer fram till följande.

Fasta kostnader, såsom hyra, el, försäkring och mobilabonnemang, uppgår till 10 000 kr. Bertil skulle kunna förhandla om ett nytt elavtal och skaffa sig ett billigare mobilabonnemang. Då skulle han kunna spara exakt 1 000 kr per månad.

Rörliga kostnader, såsom mat, kläder, Netflix och övriga nöjen, uppgår till 7 000 kr. Istället för att handla nya kläder skulle han kunna handla second hand. Vidare skulle han kunna laga mer mat hemma istället för att gå på restaurang 4 – 6 gånger i månaden. Det skulle kunna bespara honom 3 000 kr.

Totalt skulle Bertil kunna sänka sina totala månadsutgifter till 13 000 kr (17 000 – 4 000). Han skulle då spara 10 000 kr per månad (23 000 – 13 000).

5.3

Tjäna mer pengar

Det tredje steget i processen mot FIRE är att fundera över om du kan göra något för att tjäna extra inkomst. Detta kräver vanligtvis mer energi och tid från din sida eftersom extra inkomst vanligtvis kräver extra arbete.

Fundera över vilka alternativ du har för att tjäna mer pengar än vad du gör idag. Kan du eventuellt tjäna mer pengar från att jobba extra?

Exempel (Del 3): Som tidigare nämnt arbetar Bertil heltid som sjukgymnast. Han funderar över hur han skulle kunna tjäna extra pengar. Bertil kommer fram till att det enklaste och mest bekväma sättet skulle vara att ta några extra jourpass.

Att ta på sig ett par extra jourpass skulle ge honom 3 000 kr extra i lön efter skatt per månad. Bertil totala inkomst per månad skulle därmed uppgå till 26 000 kr efter skatt (23 000 + 3 000). Det betyder att han skulle kunna öka ditt totala sparande till 13 000 kr per månad.

5.4

Börja investera pengar

Efter att ha kommit fram till ett belopp du skulle kunna lyckas spara per månad måste du se till att sätta pengarna i arbete. Detta är en del av filosofin i FIRE. Att endast placera dina pengar på ett sparkonto kan göra dig ekonomiskt fri, men det kommer att ta lång tid.

Det finns en mängd olika alternativ att investera dina pengar på. Det vanligaste alternativet är att placera ditt sparkapital på börsen. Det har på sikt givit en god avkastning samtidigt som det varit relativt riskfritt.

Du kan antingen själv välja att placera i valfria aktier eller fonder, alternativt låta en aktie- eller fondrobot sköta dina investeringar helt automatiskt.

Exempel (Del 4): Bertil är inte mycket för att ta hög risk. Han är dessutom inte alls insatt i aktier och börsen, vilket gör honom extra skeptisk till att välja egna aktier. Han har dock hört talas om både indexfonder och investmentbolag som ger god riskspridning.

Han bestämmer sig för att fördela sitt sparande över två indexfonder och två investmentbolag. Börsen har under lång sikt givit en historisk avkastning på 8 – 10 %. För att vara på den konservativa sidan räknar han med att få något under snittet, dvs. 6 – 8 %.

5.5

Utvärdera din process längs vägen

Sist men inte minst bör du hålla en god översikt över hur din väg mot FIRE går. Håll koll på hur långt du har kvar till att nå ditt mål och fortsätt att repetera samma process, varje månad, om och om igen (“Save, earn, invest, repeat”).

Se om det går att göra eventuella justeringar i din process. Exempelvis som att ytterligare justera dina utgifter eller hitta nya sätt att tjäna extra inkomst på. Tänk smart och kreativt kring hur du ska kunna nå ditt mål snabbare.

Exempel (Del 5): Om du minns tillbaka till steg 1 så hade Bertil kommit fram till att han skulle kunna leva på 15 000 kr i månaden. Enligt 4 %-regeln behöver han spara ihop ett sparkapital på 4,5 Mkr.

Bertil har redan ett sparkapital på 100 000 kr. Som vi kom fram till innan skulle han kunna månadsspara 13 000 kr. Han placerar sitt månadssparande på börsen. Vi föreställer oss att det kommer att växa i genomsnitt med cirka 7 % per år.

Om Bertil fortsätter med detta mönster, varje månad, kan vi med hjälp av vår FIRE-kalkylator (längst upp på sidan) se att han kommer att nå sitt mål redan efter 16 år. Han skulle alltså kunna gå i pension redan vid 46 års ålder. Nästan 20 år innan en vanlig pension vid 65 års ålder.

KAPITEL 6

5 saker att tänka på

Innan du beslutar dig för att leva enligt FIRE-rörelsen finns det ett par saker du bör tänka på. I detta kapitel kan du läsa om fem saker att ha i åtanke.

6.1

Varför vill du uppnå FIRE?

Innan du börjar leva enligt FIRE-rörelsen bör du fundera på varför du över huvud taget ska gå med. Du bör ha en klar och tydlig målbild vad du vill uppnå med FIRE. Försök att vara mer specifik än målet att bara vilja “sluta jobba”.

Är det för att du ska kunna lägga mer tid på annat än jobb? Exempelvis åt din partner, barn och vänner. Kanske vill du uppnå FIRE för att kunna ägna dig mer tid åt en hobby, lära dig ett nytt språk eller helt enkelt kunna arbeta halvtid åt ditt nuvarande jobb som du redan brinner för?

Fråga dig själv följande:

- Varför vill jag gå med i rörelsen?

- Vad vinner jag på att uppnå FIRE?

- Vilka är fördelarna och nackdelarna?

Att uppnå FIRE kräver uppoffringar redan från början. Om du inte har ett tydligt syfte på varför du skulle vilja gå med i rörelsen kan det bli tufft psykologiskt att avstå från viss konsumtion som du kan njuta av redan idag.

Börja därför med att sätta upp både för- och nackdelar med att ansluta dig till FIRE-rörelsen. Det är viktigt att fördelarna väger över nackdelarna. Annars finns det ingen mening med att du börjar leva enligt FIRE-rörelsen.

6.2

Se till att ha ett buffertsparande

Buffertspar – Hur viktigt är det? Jan Bolmeson:

Även om det kan kännas lockande att investera alla pengar du har för att skapa passiv inkomst så är det ingen god idé. Se till att alltid ha pengar över till ifall några oväntade utgifter dyker upp. Oväntade utgifter skulle exempelvis kunna vara en renovering eller diskmaskin.

Vidare är det en klok idé att ha ett buffertsparande som säkerhet för om du skulle råka förlora ditt jobb. Vi rekommenderar dig att lägga undan minst 3 – 6 månadslöner. Det är mycket högre än vad ekonomer brukar rekommendera. Det bör kunna täcka det mesta inom oförutsedda händelser och hinna räcka tills du hittat ett nytt jobb.

6.3

Prioritera rätt saker i livet

När du väl anslutit till FIRE-rörelsen bör du noga tänka efter vad du prioriterar i livet. Att exempelvis aldrig unna sig något roligt, bara för att ha möjlighet till att spara mer och kunna gå i pension tidigare, är inget som rekommenderas.

Försök att se lycka i de små sakerna i livet. Det är viktigt att kunna njuta av livet du har här och nu istället för att förlita sig på att pengar ska skapa lycka. Varje dag är en gåva och vi bör ta tillvara på det som om det vore vår sista.

Fundera över vad du vill prioritera i livet och vad du kan vara utan. Om du vet att en utekväll med kompisarna förgyller din vardag bör du istället fokusera på att dra ner på kostnaderna för sådant som inte ger dig samma nytta och glädje.

6.4

Gör en hobby till inkomst

Brinner du för något särskilt? Varför inte använda din största hobby till något som skulle kunna generera inkomst? Det finns inga gränser för vad som är möjligt. Nästan allt går att göra till en affärsidé.

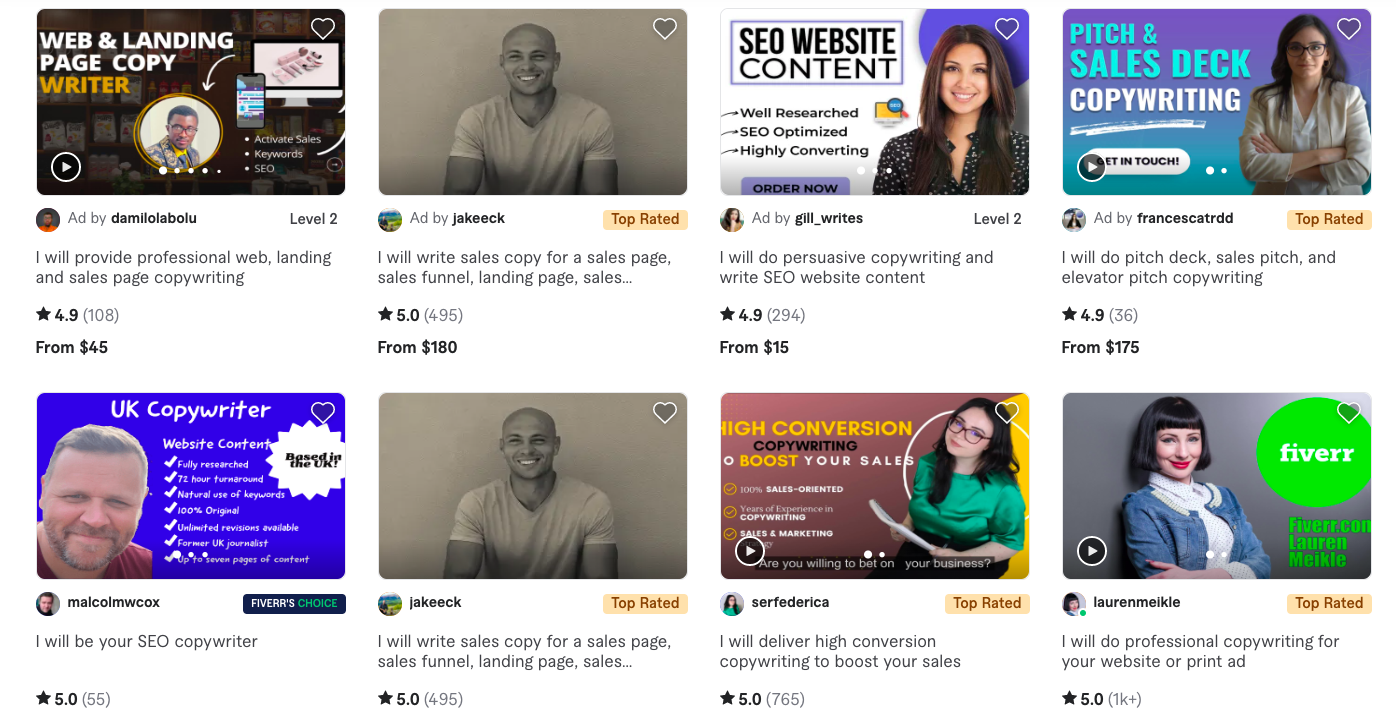

Ta reda på vad du är bra på. Fundera sedan hur du skulle kunna börja tjäna pengar på det. Om du exempelvis besitter en unik egenskap inom ett visst digitalt område finns det möjlighet att hyra ut sina tjänster via plattformar som Fiverr och Upwork.

(Bildkälla: Fiverr)

6.5

Fortsätt med något efter att du uppnått FIRE

När du efter hårt arbete och sparande slutligen nått ditt slutmål, vad är nästa steg? Se till att utnyttja tiden till något värdefullt och produktivt.

- Läs böcker.

- Delta i kurser.

- Lär dig ett nytt språk.

- Umgås mer med dina nära och kära.

- Starta ett eget företag utan att riskera en arbetslön.

Det finns oändligt med aktivitet att hitta på efter att ha gått i pension i förtid. Se till att inte slösa tiden med att endast sitta hemma om dagarna och inte göra något av din fritid. Förhoppningsvis har du redan planlagt vad du vill göra efter att ha uppnått FIRE.

KAPITEL 7

3 FIRE forum

FIRE-rörelsen är ingen “one man show”. Det är snarare ett starkt och omtänksamt community där medlemmar värnar om varandra. Det har lett till att individer inom FIRE-rörelsen startat forum för att samla personer med liknande mål och intressen.

Det finns flera slutna FIRE-forum på nätet och sociala medier som du kan ansluta dig till. Där kan du vara med och diskutera och ta del av tips från andra medlemmar med samma mål som du. Nedan har vi sammanställt några av de största och populäraste FIRE-forumen från Reddit.

1. Financial Independence / Retire Early

Denna slutna grupp har skapats för att samla medlemmar för diskussion om huruvida man kan minska sina kostnader och investera sina pengar på bästa sätt. Det är ett av de största forumen inom FIRE med över 1,9 miljoner användare. Det är framförallt amerikaner som är medlemmar i detta forum. Gå med i gruppen hos Reddit.

• Startdatum: 2011

• Antal medlemmar: 2,3 miljoner

• Fokus: Diskussioner, böcker, tips och råd

2. FI/RE

Detta FIRE-forum skapades redan år 2009 och har mycket aktiva medlemmar som lägger in nya inlägg dagligen. Exempel på typiska inlägg i denna grupp handlar om allt från investeringstips till hur man som ensamstående förälder bör tänka kring FIRE. Gå med i gruppen hos Reddit.

• Startdatum: 2009

• Antal medlemmar: 693 000

• Fokus: Tips och råd inom vardaglig ekonomi samt diskussioner

3. r/EuropeFIRE

Detta FIRE-forum riktar sig främst till européer. Här ges tips på hur man i Europa kan tänka kring privatekonomi och sparande samt vad som krävs för att börja leva på passiv inkomst. Gruppen skapades 2017, vilket gör den till det yngsta forumet av de tre ovannämnda. Gå med i gruppen hos Reddit.

• Startdatum: 2017

• Antal medlemmar: 342 000

• Fokus: Tips och tricks på hur européer kan uppnå FIRE

KAPITEL 8

Nackdelar med FIRE rörelsen

I ditched the FIRE movement and couldn’t be happier. Here is why:

Även om FIRE målar upp bilden av att gå i tidig pension som något fantastiskt finns det även nackdelar med att ansluta sig till rörelsen. Du bör ha dessa i åtanke innan du bestämmer dig för att helhjärtat satsa på FIRE. Nedan kan du läsa om totalt sex olika nackdelar.

- Skjuter upp på saker – FIRE kräver att vi skjuter upp på saker som förgyller vår vardag. Om det är något som vi inte kan få tillbaka i livet så är det tid. Att skjuta upp saker kan vara till en fördel, precis som det kan ses som en nackdel. Försök att hitta en balans på vad du prioriterar nu och vad du kan uppoffra till ett senare tillfälle.

- Passar inte alla individer – Att leva enligt FIRE-rörelsen är inte något som passar vem som helst. Vissa av oss gillar att njuta av pengarna idag och inte senare. Att behöva spara större delen av sin inkomst kräver uppoffring av konsumtion idag. Funderar på om du verkligen har tålamodet som krävs innan du ansluter dig till FIRE-rörelsen.

- Kan vid tillfällen kännas ensamt – Att jobba mot målet att bli ekonomiskt fri kan vid tillfällen kännas ensamt. Att exempelvis behöva avstå från en middag med kompisarna ute på restaurang kan för stunden kännas tufft. Det är alltid enklare att jobba mot ett mål om du har sällskap. Försök därför att hitta en grupp med samma intressen och långsiktiga mål.

- Kan vara psykiskt krävande – Att leva enligt FIRE kan till en början kännas svårt. Vi lever i ett samhälle där allting kretsar kring konsumtion. Det kan vid tillfällen kännas svårt att helt avstå från “onödig” konsumtion.

- Mister en del av det sociala livet på jobbet – Våra arbetsplatser är enligt många personer en viktig del av vårt sociala liv. Vi träffar på våra arbetsplatser både kollegor och chefer som vi pratar och samarbetar med. Denna del i samband med att man pensionerar sig i förtid. En klok idé är därför att trappa ner lite i taget när du uppnått FIRE.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

FIRE står för “Financial Independence and Retire Early”. Begreppet syftar till ekonomisk frihet som uppnås genom att spara tillräckligt mycket kapital tills dess att de passiva inkomsterna från kapitalet räcker till att betala dina utgifter.

För att kunna gå i pension i förtid krävs att de passiva inkomsterna från ditt sparkapital kan täcka dina totala utgifter. Om du har utgifter om 20 000 kr per månad bör alltså din passiva inkomst vara minst lika stor.

Begreppet FIRE har sin grund från en bloggare vid namn Pete Adeney. Hans blogg, Mr. Money Mustache, ses vara inspirationskälla till ekonomisk frihet vilket begreppet FIRE och dess rörelse vuxit fram ur.

Med passiv inkomst menas inkomst som fås från något som inte kräver att du arbetar för det. Exempel på passiv inkomst är utdelningar från aktier eller avkastning från ett P2P-lån.

4 procentsregeln, eller 4 %-regeln, syftar till att man ska kunna leva på 4 % av sitt sparkapital varje år. Med andra ord den avkastning som investerat kapital ger.

En FIRE-kalkylator är ett verktyg som hjälper dig att beräkna hur mycket pengar du behöver spara och investera för att kunna bli ekonomiskt fri och gå i pension tidigt – enligt FIRE-rörelsen (Financial Independence, Retire Early). Här på vår sidan får du direkt tillgång till en sådan kalkylator.

Hur mycket sparande som krävs för att nå FIRE beror på dina framtida årliga levnadskostnader och den så kallade 4%-regeln. Grundprincipen ä att du behöver ett sparat kapital som är 25x dina årliga utgifter. Detta baseras på att du kan ta ut cirka 4 % av ditt kapital per år utan att riskera att pengarna tar slut för tidigt.

Om du exempelvis vill leva på 300 000 kronor per år, behöver du spara ihop 7,5 miljoner kronor (300 000 × 25 = 7 500 000).

Ja, FIRE-rörelsen (Financial Independence, Retire Early) har vuxit i popularitet i Sverige under de senaste åren. Allt fler svenskar, särskilt yngre generationer, intresserar sig för möjligheten att uppnå ekonomisk frihet och eventuellt gå i pension tidigare än den traditionella pensionsåldern. Många svenskar värdesätter möjligheten att själva bestämma över sin tid och arbetsliv, vilket FIRE kan möjliggöra.

FORUM

Delta i diskussionen