DEN ULTIMATA GUIDEN

BÄSTA AKTIER ATT ÄGA ENLIGT HISTORIK

Funderar du över vilka som är de dagens bästa aktier att köpa? Vill du veta vilka som är de bästa aktierna enligt historik? Denna ultimata guide består av 9,000+ ord, 7 videor och har en uppskattad lästid på 40 minuter. Vi hjälper dig att handla aktier på endast 5 minuter. Tydliga steg, från början till slut, inga förkunskaper krävs.

- Allt om de bästa aktierna enligt historik, hur du köper aktier, hur man tjänar pengar på dem och mycket mer.

- Jämför aktiemäklare i vår tabell och börja investera i de bästa aktierna redan idag på 5 minuter.

- Nedan visas de 25 bästa aktierna , mellan 2020 och 2025, enligt olika kategorier →

5 bästa aktierna i Sverige:

| Bästa svenska aktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Plejd | 954 % | 22 714 st |

| 2 | Zinzino | 827 % | 6 653 st |

| 3 | Vestum | 788 % | 7 452 st |

| 4 | International Petroleum Corp | 754 % | 8 309 st |

| 5 | H100 Group | 684 % | 2 539 st |

Läs mer i kapitel 1.

5 bästa aktierna utomlands:

| Bästa utländska aktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Chord Energy | 14 419 % | 114 st |

| 2 | Componenta | 8 256 % | 34 st |

| 3 | Limbach | 3 889 % | 204 st |

| 4 | Strategy A | 3 728 % | 9 558 st |

| 5 | Innodata | 3 152 % | 263 st |

Läs mer i kapitel 2.

5 bästa aktierna med utdelning:

| Utländska utdelningsaktier | År i rad med höjd utdelning | Ägare hos Avanza | |

|---|---|---|---|

| 1 | American States Water | 70 år | 696 st |

| 2 | Dover | 69 år | 1 031 st |

| 3 | Northwest Natural Holdings | 69 år | 404 st |

| 4 | Genuine Parts | 69 år | 244 st |

| 5 | Procter & Gamble | 68 år | 4 263 st |

Läs mer i kapitel 3.

5 bästa investmentbolagen:

| Bästa investmentbolag | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Berkshire Hathaway | 189 % | 24 357 st |

| 2 | MedCap | 173 % | 5 100 st |

| 3 | Investor | 136 % | 465 111 st |

| 4 | Svolder | 136 % | 43 999 st |

| 5 | Guardian Capital Group | 116 % | 5 st |

Läs mer i kapitel 4.

5 bästa preferensaktierna:

| Bästa preferensaktier | Direktavkastning | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Boho Group Pref | 12.18 % | 975 st |

| 2 | ALM Equity Pref | 10.50 % | 2 673 st |

| 3 | Navigo Invest Pref | 9.98 % | 1 249 st |

| 4 | Corem Property Group Pref | 9.26 % | 7 207 st |

| 5 | Besqab Pref B | 8.93 % | 2 887 st |

Läs mer i kapitel 5.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

(Informationen uppdaterades 2025)

KAPITEL 1

3 bästa aktier i Sverige

KAPITEL 2

3 bästa aktier utomlands

KAPITEL 3

3 bästa aktier med utdelning

KAPITEL 4

3 bästa investmentbolagen

KAPITEL 5

3 bästa preferensaktierna

KAPITEL 6

Köp aktier på 5 minuter

KAPITEL 7

28 begrepp ordlista

KAPITEL 8

Vad är aktier?

KAPITEL 9

Så fungerar aktiehandel

KAPITEL 10

2 sätt att tjäna pengar på aktier

KAPITEL 11

2 olika typer av aktier

KAPITEL 12

15 bästa aktier för nybörjare

KAPITEL 13

Skapa dig en bra aktieportfölj

KAPITEL 14

Köpa aktier eller fonder?

KAPITEL 15

Lär dig mer om aktier

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - February 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

3 bästa aktier i Sverige

I följande kapitel presenterar vi vilka 3 svenska aktier som presterat bäst på börsen under en 5-årsperiod, mellan 2020 och 2025. En kort presentation ges av bolagen gällande deras affärsverksamheter och historiska kursutveckling.

1.1

Plejd

Överblick:

• Startades: År 2009

• Bolagets VD: Babak Esfahani

• Ägare hos Avanza: 22 714 st

• Historisk utveckling 5 år: + 954 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

Grafen ovan visar Plejds kursutveckling mellan 2020 och 2025. Under perioden har Plejd stigit med 954 %, vilket gör det till den bäst presterande aktien på Stockholmsbörsen. OMXS30-indexet har under samma period stigit med 45 %.

Kort om Plejd:

Plejd är ett svenskt teknikbolag som utvecklar och säljer smarta belysningslösningar. Bolaget är särskilt känt för sina användarvänliga produkter som gör det möjligt att styra belysning via app, tryckknappar eller automatisering.

Funderar du på att investera i aktien? Plejd (PLEJD) finns tillgänglig att handla här.

1.2

Zinzino

Överblick:

• Startades: År 2005

• Bolagets VD: Dag Pettersen

• Ägare hos Avanza: 6 653 st

• Historisk utveckling 5 år: + 827 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

Diagrammet ovan illustrerar hur Zinzinos aktiekurs har förändrats mellan 2020 och 2025. Under dessa fem år har aktien ökat med hela 827 %. Som jämförelse har OMXS30-indexet stigit 45 % under samma tidsperiod.

Kort om Zinzino:

Zinzino är ett svenskt bolag verksamt inom hälsa. Bolaget marknadsför och säljer kosttillskott, hudvård och livsstilsprodukter. Zinzino är verksamt i över 100 länder på fem olika kontinenter.

Funderar du på att investera i aktien? Zinzino (ZZ B) finns tillgänglig att handla här.

1.3

Vestum

Överblick:

• Startades: År 2021

• Bolagets VD: Simon Göthberg

• Ägare hos Avanza: 7 452 st

• Historisk utveckling 5 år: + 788 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

Grafen ovan visar utvecklingen för Vestums aktiekurs mellan 2020 och 2025. Under perioden har aktien rusat med 788 %, vilket kan jämföras med en uppgång på 45 % för OMXS30-indexet under samma tid.

Kort om Vestum:

Vestum är en svensk industrikoncern som fokuserar på att investera i specialistbolag som levererar produkter och tjänster till infrastrukturprojekt. De strävar efter lönsam och hållbar tillväxt genom att förvärva samt utveckla lönsamma nischbolag.

Funderar du på att investera i aktien? Vestum (VESTUM) finns tillgänglig att handla här.

KAPITEL 2

3 bästa aktier utomlands

I följande kapitel presenterar vi vilka 3 utländska aktier som presterat bäst på börsen under en 5-årsperiod, mellan 2020 och 2025. En kort presentation ges av bolagen gällande deras affärsverksamheter och historiska kursutveckling.

2.1

Chord Energy

Överblick:

• Startades: År 2007

• Bolagets VD: Daniel Brown

• Ägare hos Avanza: 114 st

• Historisk utveckling 5 år: + 14 419 % (2021 – 2025)

Historisk utveckling 4 år:

(Bildkälla: TradingView)

Diagrammet ovan visar hur Chord Energys aktiekurs har utvecklats mellan 2021 och 2025. Aktien har under denna femårsperiod ökat med 14 419 %, att jämföra med en uppgång på 96 % för S&P 500-indexet under samma period.

Kort om Chord Energy:

Chord Energy är ett amerikanskt olje- och gasproducentbolag. Bolaget bildades genom fusionen mellan Oasis Petroleum och Whiting Petroleum och bytte då namn till Chord Energy. De är främst verksamma inom upstream-segmentet.

Funderar du på att investera i aktien? Chord Energy (CHRD) finns tillgänglig att handla här.

2.2

Componenta

Överblick:

• Startades: År 1918

• Bolagets VD: Sami Sivuranta

• Ägare hos Avanza: 34 st

• Historisk utveckling 5 år: + 8 256 % (2021 – 2025)

Historisk utveckling 4 år:

(Bildkälla: TradingView)

Grafen ovan illustrerar Componentas kursresa mellan 2021 och 2025. Under dessa år har aktien stigit med imponerande 8 256 %. Under samma tidsperiod har OMXH25-indexet ökat med endast 17 %.

Kort om Componenta:

Componenta är ett finskt teknik- och kontraktstillverkningsbolag. De specialiserar sig på tillverkning av gjutna och maskinbearbetade metallkomponenter för bland annat fordons- och maskinkonstruktion.

Funderar du på att investera i aktien? Componenta (CTH1V) finns tillgänglig att handla här.

2.3

Limbach

Överblick:

• Startades: År 1901

• Bolagets VD: Michael McCann

• Ägare hos Avanza: 204 st

• Historisk utveckling 5 år: + 3 889 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

Under åren 2020 till 2025 har Limbachs aktie genomgått en exceptionell kursökning, med ett totalt lyft på 3 889 %. Som jämförelse har det breda S&P 500-indexet vuxit med 96 % under samma tidsram.

Kort om Limbach:

Limbach är ett amerikanskt bolag som erbjuder teknik- och byggtjänster. De tillhandahåller bland annat med tekniska lösningar inom VVS, el och ventilation (MEP) till fastighetsägare och byggprojekt i USA.

Funderar du på att investera i aktien? Limbach (LMB) finns tillgänglig att handla här.

KAPITEL 3

3 bästa aktier med utdelning

I följande kapitel presenteras de bolag som höjt sina utdelningar flest år i rad. gemensamt för dem är att de alla har säte i USA. Nedan kan du läsa i detalj om deras respektive affärsverksamheter och historiska utdelningar.

3.1

American States Water

Överblick:

• Startades: År 1929

• Bolagets VD: Robert Sprowls

• Ägare hos Avanza: 696 st

• År i rad med höjd utdelning: 70 år

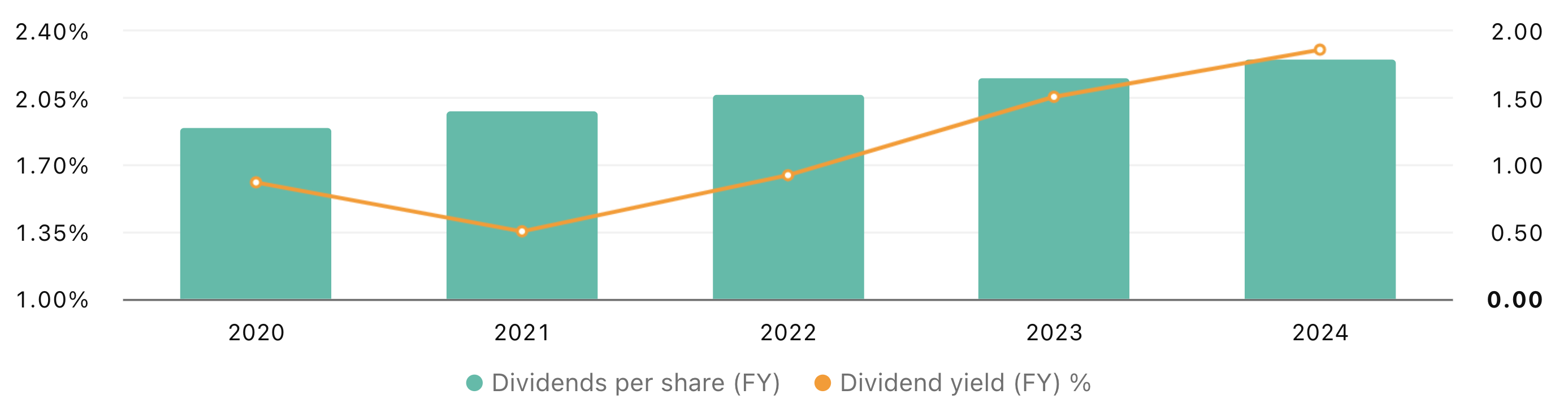

Utdelningshistorik 5 år:

(Bildkälla: TradingView)

Stapeldiagrammet ovan visar American States Waters utdelningar per aktie mellan 2020 och 2024. I början av perioden uppgick utdelningen till 1.28 USD. År 2025 uppgick den istället till 1.79 USD, en total ökning på cirka 40 %.

Kort om American States Water:

American States Water är ett amerikanskt bolag som arbetar med vatten- och eldistribution. Genom dotterbolagen Golden State Water och Bear Valley Electric servar bolaget över 264 000 kunder i södra och centrala Kalifornien samt över 25 000 elkunder i San Bernardino.

Funderar du på att investera i aktien? American States Water (AWR) finns tillgänglig att handla här.

3.2

Dover

Överblick:

• Startades: År 1955

• Bolagets VD: Richard Tobin

• Ägare hos Avanza: 1 031 st

• År i rad med höjd utdelning: 69 år

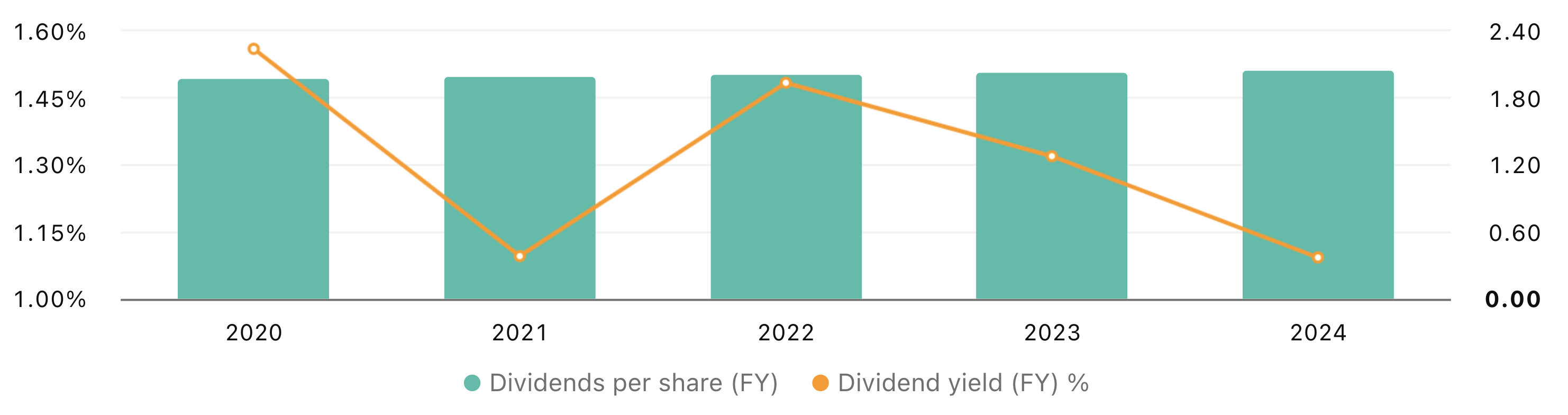

Utdelningshistorik 5 år:

(Bildkälla: TradingView)

Diagrammet ovan illustrerar hur Dover Corporations utdelning per aktie utvecklats från 2020 till 2024. Utdelningen inledde perioden på 1.97 USD och har därefter successivt stigit till 2.05 USD år 2025 – en blygsam ökning på ungefär 4 %.

Kort om Dover:

Dover Corporation är en amerikansk industrikoncern grundad 1955. Bolaget tillverkar och levererar exempelvis avancerade maskiner, komponenter och förbrukningsvaror till en mängd bolag inom olika branscher.

Funderar du på att investera i aktien? Dover (DOV) finns tillgänglig att handla här.

3.3

Northwest Natural Holdings

Överblick:

• Startades: År 1859

• Bolagets VD: David Anderson

• Ägare hos Avanza: 404 st

• År i rad med höjd utdelning: 69 år

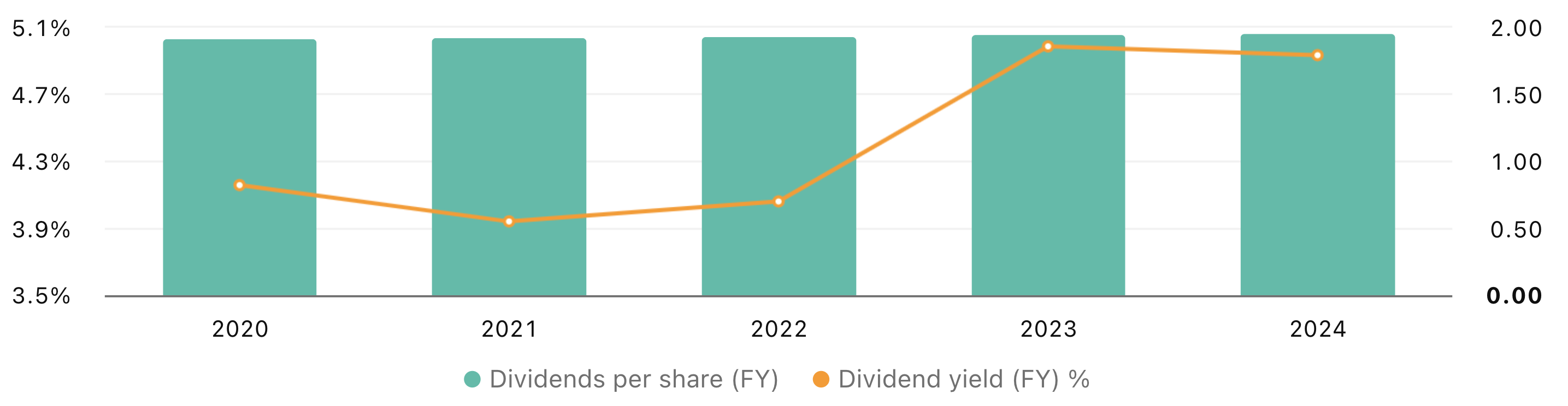

Utdelningshistorik 5 år:

(Bildkälla: TradingView)

Stapeldiagrammet ovan visar utdelningshistoriken för Northwest Natural Holdings mellan 2020 och 2025. Från att ha legat på 1.91 USD i början av perioden har utdelningen vuxit till 1.95 USD år 2025. Det motsvarar en total ökning på endast 2 %.

Kort om Northwest Natural Holdings:

Northwest Natural Holdings är ett amerikanskt kraft‑ och vatteninfrastrukturbolag baserat i Portland, Oregon. Koncernen driver reglerade verksamheter inom naturgasdistribution samt vatten- och avloppstjänster.

Funderar du på att investera i aktien? Northwest Natural Holdings (NWN) finns tillgänglig att handla här.

Tips! Läs vår kompletta guide om världens bästa utdelningsaktier.

KAPITEL 4

3 bästa investmentbolagen

I detta kapitel presenteras vi vilka som är de bästa investmentbolagen utifrån historisk utveckling de senaste 5 åren. Du kan bland annat läsa om deras respektive investeringsfilosofier och vilka kända profiler som står bakom bolagens framgång.

4.1

Berkshire Hathaway

Överblick:

• Startades: År 1839

• Bolagets VD: Warren Buffett

• Ägare hos Avanza: 24 357 st

• Historisk utveckling 5 år: + 189 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

Mellan 2020 och 2025 har Berkshire Hathaway aktiekurs stigit med hela 189 %. Det är ett betydande ökning som kraftigt överträffar S&P 500-indexets uppgång på 96 % under samma period.

Kort om Berkshire Hathaway:

Berkshire Hathaway är ett amerikanskt investment- och försäkringsbolag. Bolagets VD är ingen mindre än Warren Buffett, som anses vara världens bästa investerare genom tiderna. Koncernen har bland annat ägarinnehav i stora multinationella bolag som Apple, Coca Cola och American Express.

Funderar du på att investera i aktien? Berkshire Hathaway (BRK B) finns tillgänglig att handla här.

4.2

MedCap

Överblick:

• Startades: År 2001

• Bolagets VD: Anders Dahlberg

• Ägare hos Avanza: 5 100 st

• Historisk utveckling 5 år: + 173 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

MedCaps aktie har ökat med 173 % under perioden 2020 till 2025. Det är en stark tillväxt som markant överstiger OMXS30-indexets uppgång på 45% under samma tidsperiod. Detta är ett bevis på bolagets ledningskapacitet att hitta undervärderade bolag.

Kort om MedCap:

MedCap är ett svenskt investmentbolag. Deras fokus är att förvärva och utveckla primärt nordiska små till medelstora företag inom life science–sektorn. MedCap investerar aktivt i bolag med redan etablerad intäkt och bevisad affärsmodell.

Funderar du på att investera i aktien? MedCap (MCAP) finns tillgänglig att handla här.

4.3

Investor

Överblick:

• Startades: År 1916

• Bolagets VD: Christian Cederholm

• Ägare hos Avanza: 465 111 st

• Historisk utveckling 5 år: + 136 % (2020 – 2025)

Historisk utveckling 5 år:

(Bildkälla: TradingView)

Mellan 2020 och 2025 har Investors aktiekurs stigit med 136 %, vilket klart överträffar OMXS30-indexets uppgång på endast 45 % under samma period. Den starka utvecklingen speglar bolagets förmåga att identifiera och förädla undervärderade tillgångar genom skickligt ledarskap.

Kort om Investor:

Investor är Sveriges största investmentbolag. Det grundades 1916 av Wallenbergfamiljen som fortfarande är aktiva i bolaget. Investor äger betydande minoritetsandelar i globalt etablerade börsbolag, såsom ABB, Ericsson och Husqvarna.

Funderar du på att investera i aktien? Investor (INVE B) finns tillgänglig att handla här.

Tips! Läs vår kompletta guide om investmentbolag.

KAPITEL 5

3 bästa preferensaktierna

I följande kapitel presenteras de preferensaktier som vid tillfället då guiden uppdaterades gav högst direktavkastning. En kort bolagsbeskrivning ges om respektive företag som står bakom preferensaktierna samt deras utdelningshistorik.

5.1

Boho Group Pref

Överblick:

• Startades: År 2014

• Bolagets VD: Andreas Bonnier

• Ägare hos Avanza: 975 st

• Direktavkastning: 12.18 %

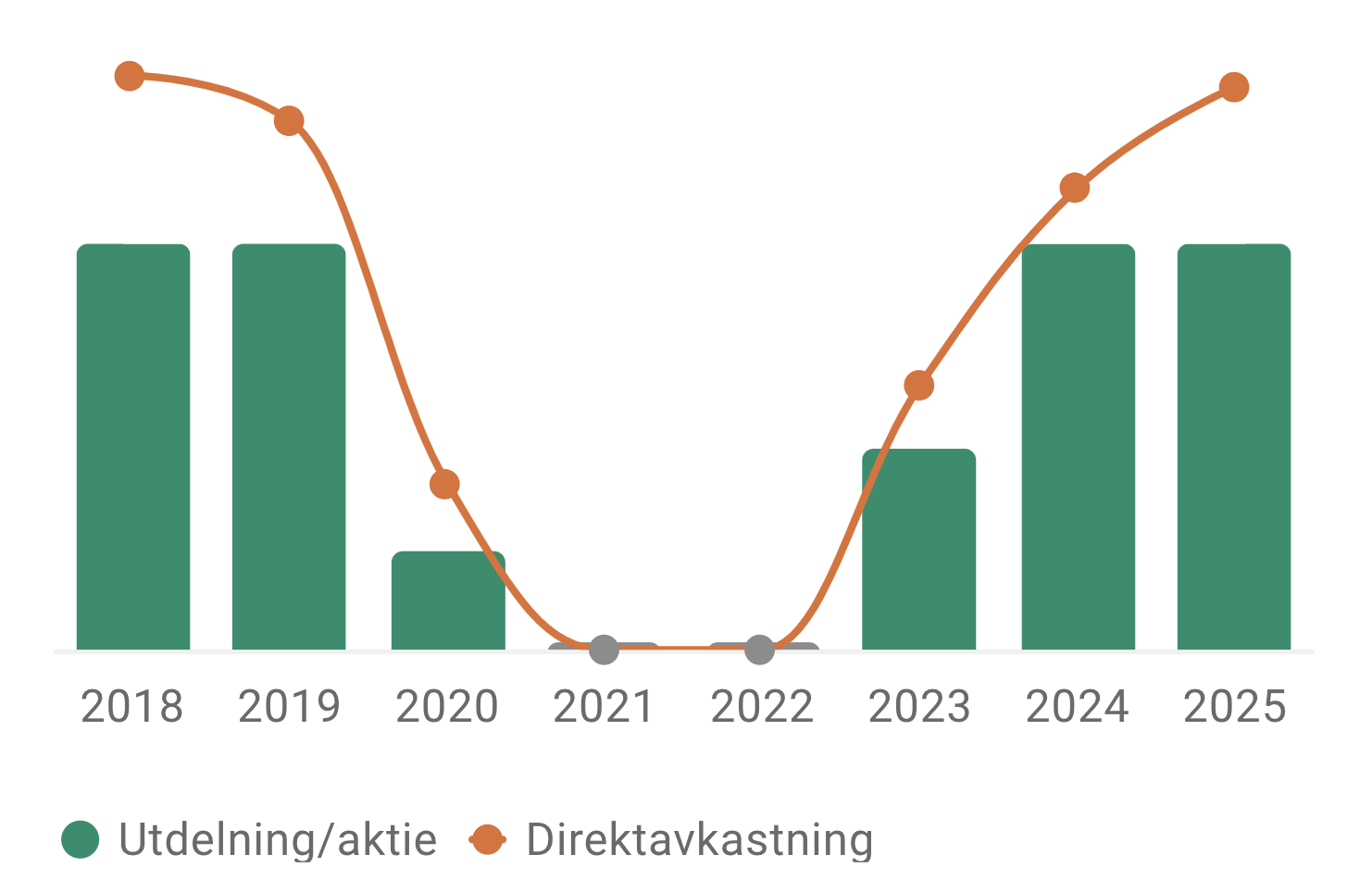

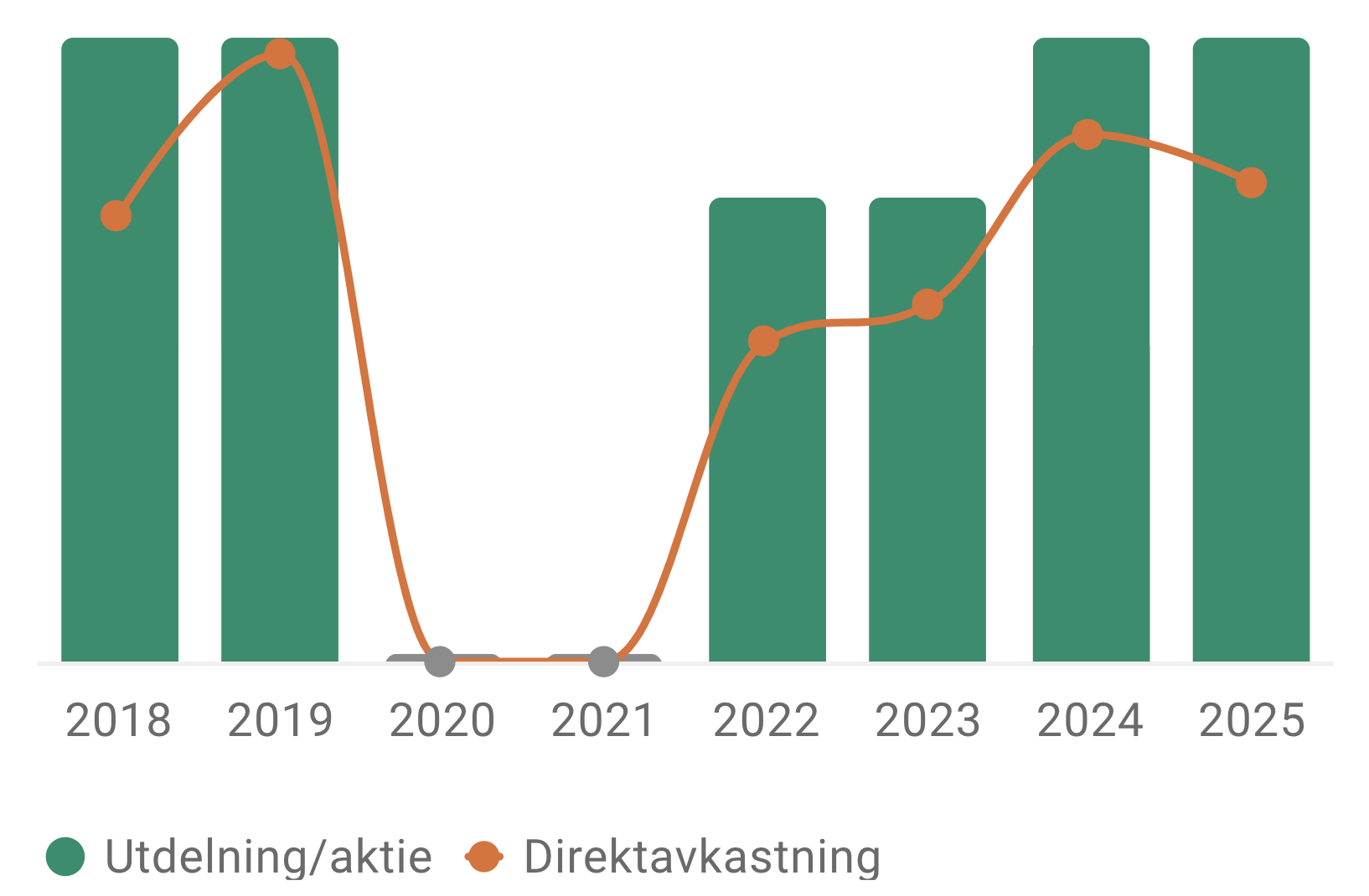

Utdelningshistorik 8 år:

(Bildkälla: Avanza)

Stapeldiagrammet ovan visar bolagets utdelningshistorik (grön färg) och direktavkastning (orange färg), mellan 2018 och 2025. Som det går att se har direktavkastningen varit mycket volatil under perioden. Den uppgick till 12.18 % i mitten av 2025.

Kort om Boho Group:

Boho Group är ett svenskt fastighets- och hotellutvecklingsbolag. De fokuserar på förvärv, utveckling och drift av premiumhotell, resorter och restauranger i Spanien. Boho Group är framförallt närvarande i Marbella.

Funderar du på att investera i aktien? Boho Group Pref (BOHO PREF) finns tillgänglig att handla här.

5.2

ALM Equity Pref

Överblick:

• Startades: År 1997

• Bolagets VD: Joakim Alm

• Ägare hos Avanza: 2 673 st

• Direktavkastning: 10.50 %

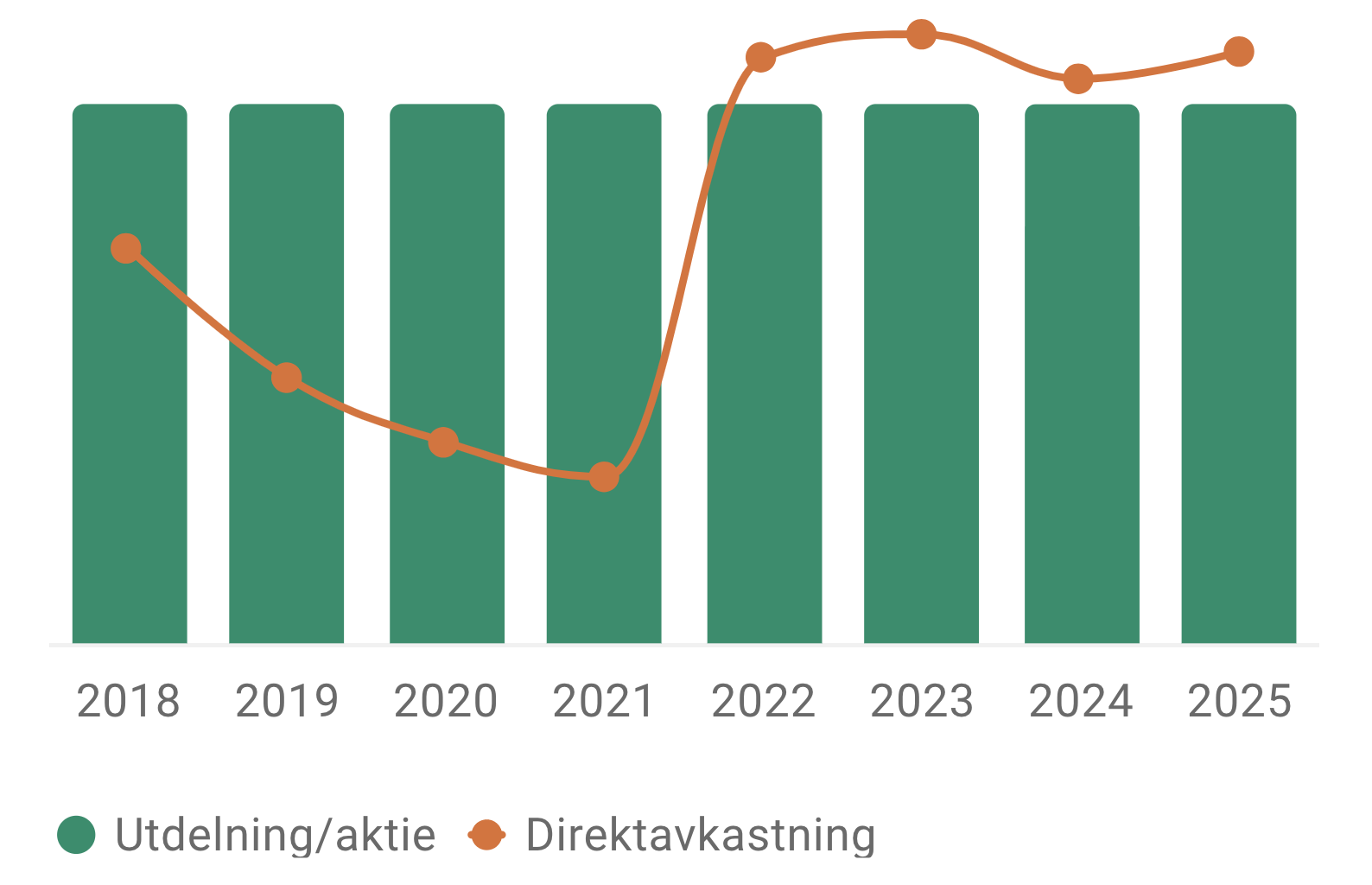

Utdelningshistorik 8 år:

(Bildkälla: Avanza)

Diagrammet ovan illustrerar hur företagets utdelningar (markerade i grönt) och direktavkastning (visad i orange) har utvecklats mellan 2018 och 2025. Direktavkastningen har varierat kraftigt över åren och stod i 10.50 % vid mitten av 2025.

Kort om ALM Equity:

ALM Equity är en svensk fastighetsutvecklare som förvärvar, paketerar, finansierar och utvecklar bostadsprojekt. Det sker oftast i partnerskap med andra bolag. Fokus ligger på att erbjuda hållbar tillväxt och värdeskapande via egen förvaltning eller försäljning.

Funderar du på att investera i aktien? ALM Equity Pref (ALM PREF) finns tillgänglig att handla här.

5.3

Navigo Invest Pref

Överblick:

• Startades: År 2007

• Bolagets VD: Oscar Rolfsson

• Ägare hos Avanza: 1 249 st

• Direktavkastning: 9.98 %

Utdelningshistorik 8 år:

(Bildkälla: Avanza)

Grafen ovan visar utvecklingen av bolagets utdelningar (grön stapel) och direktavkastning (orange linje) under perioden 2018 till 2025. Under dessa år har direktavkastningen svängt markant och uppgick till 9.98 % i mitten av 2025.

Kort om Navigo Invest:

Navigo Invest, tidigare Pegroco Invest, är ett svenskt investmentbolag baserat i Göteborg. Bolaget satsar främst på små och medelstora, ofta olistade, nordiska företag med målsättning att skapa långsiktigt värde via aktivt ägande och förvärv.

Funderar du på att investera i aktien? Navigo Invest Pref (NAVIGO PREF) finns tillgänglig att handla här.

Tips! Läs vår kompletta guide om preferensaktier.

KAPITEL 6

Köp aktier på 5 minuter

För att kunna investera i de bästa aktierna behöver du först öppna ett konto hos en aktiemäklare. Den populäraste på vår webbplats är eToro. Dom har låga avgifter på aktier och fonder i Sverige. Med över 20 miljoner kunder globalt.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

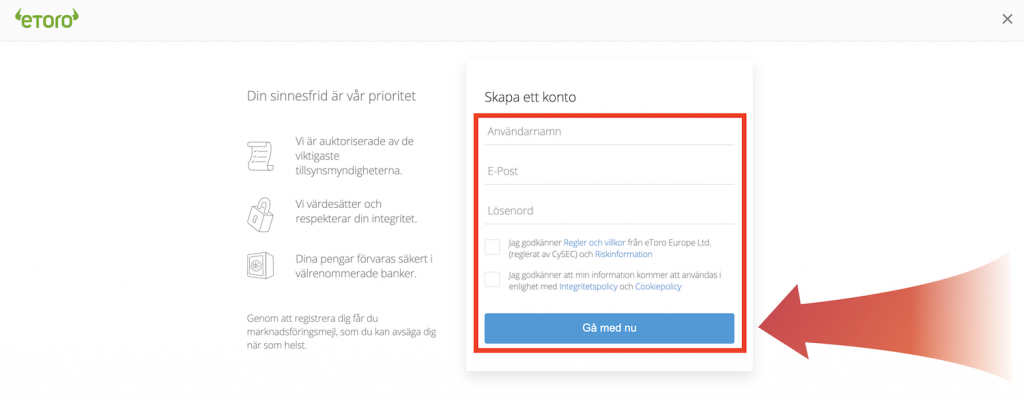

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

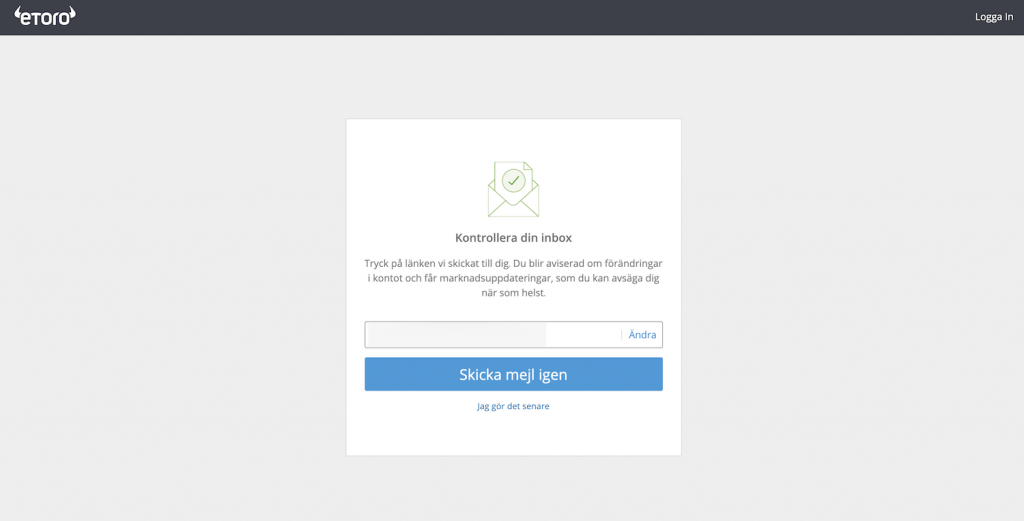

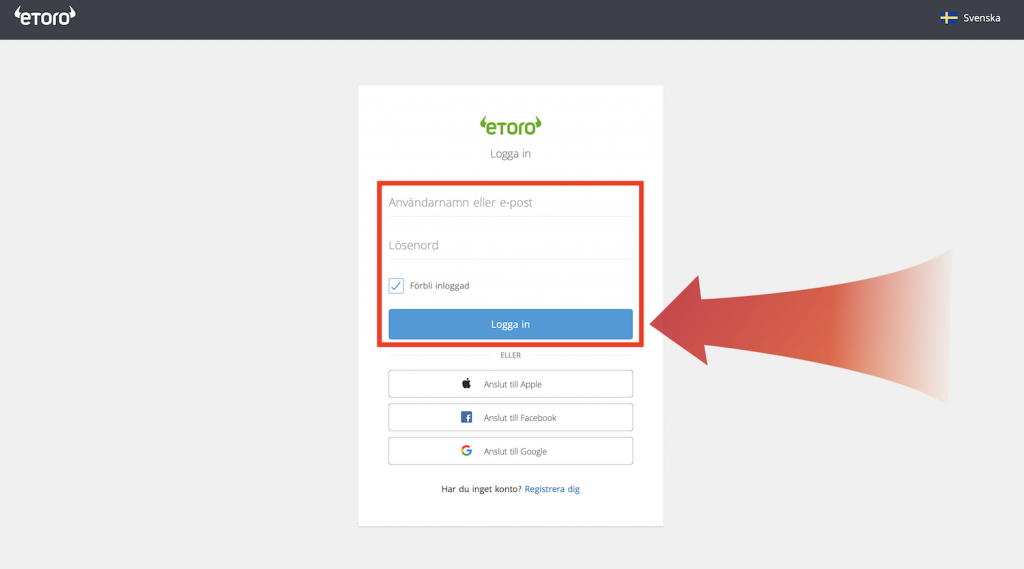

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadess för att kunna logga in på eToro. Följ länken som du får på din mail, skriv in uppgifterna som du valde och klicka på ”Logga in”.

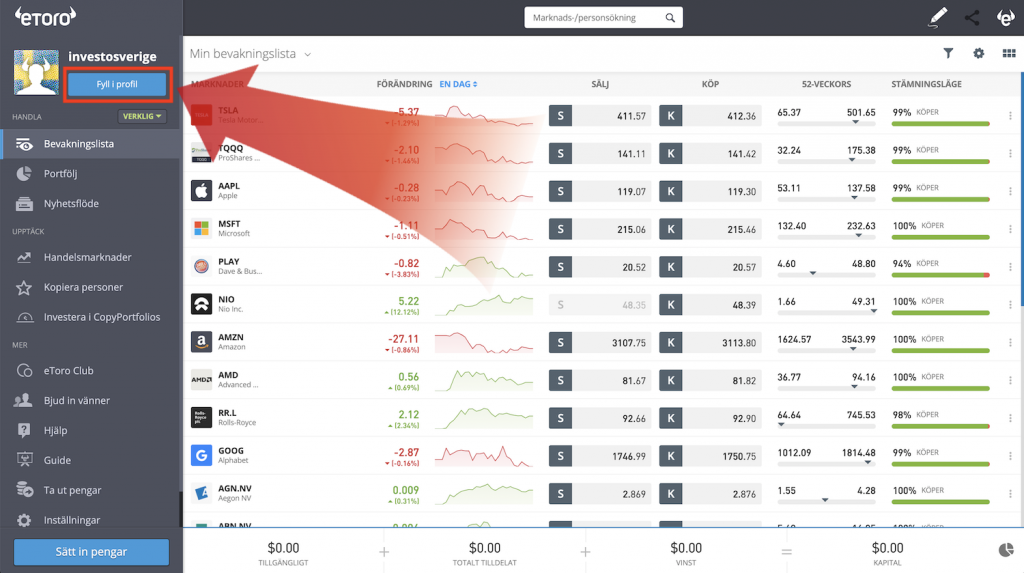

3. Svara på frågor

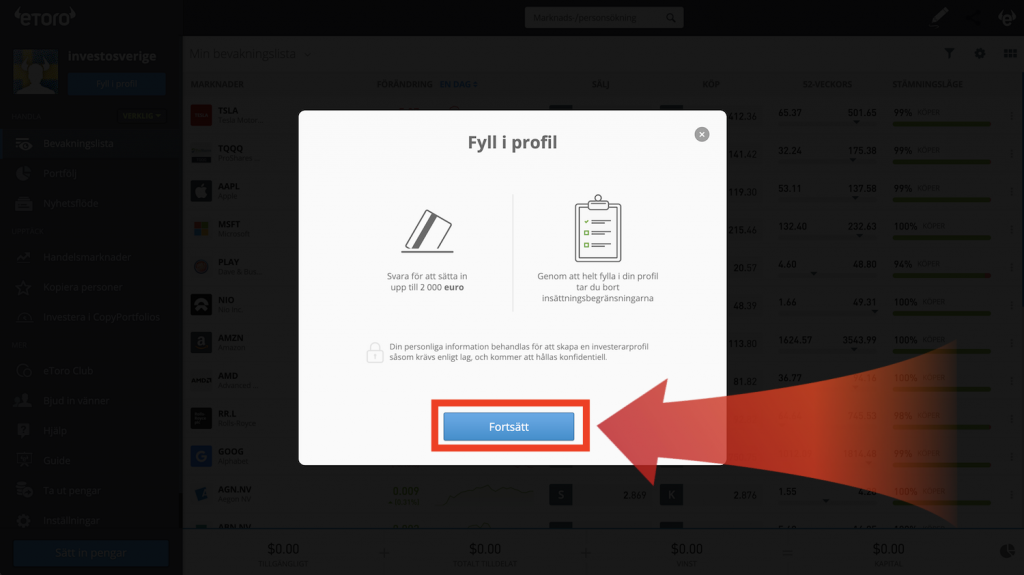

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

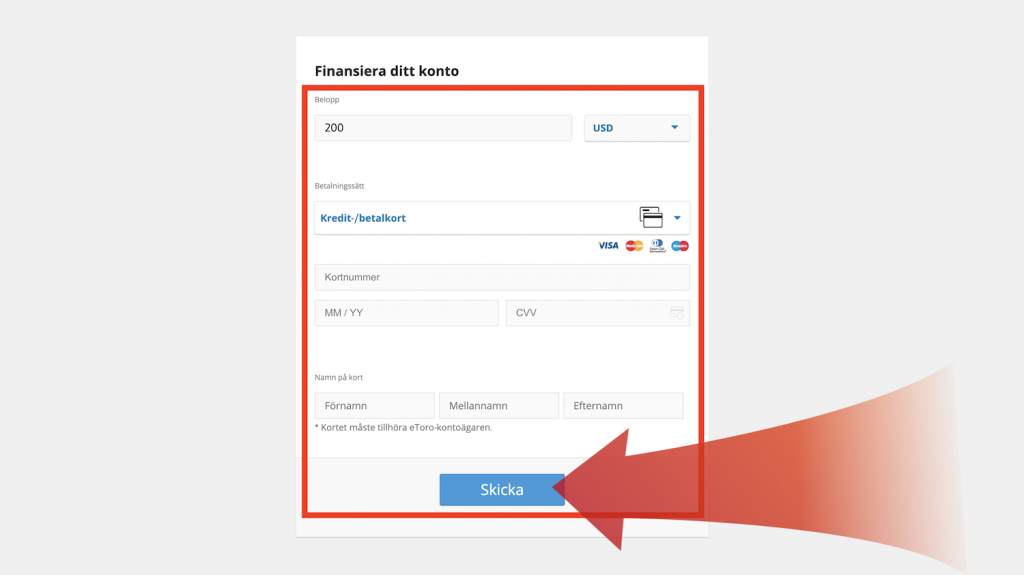

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

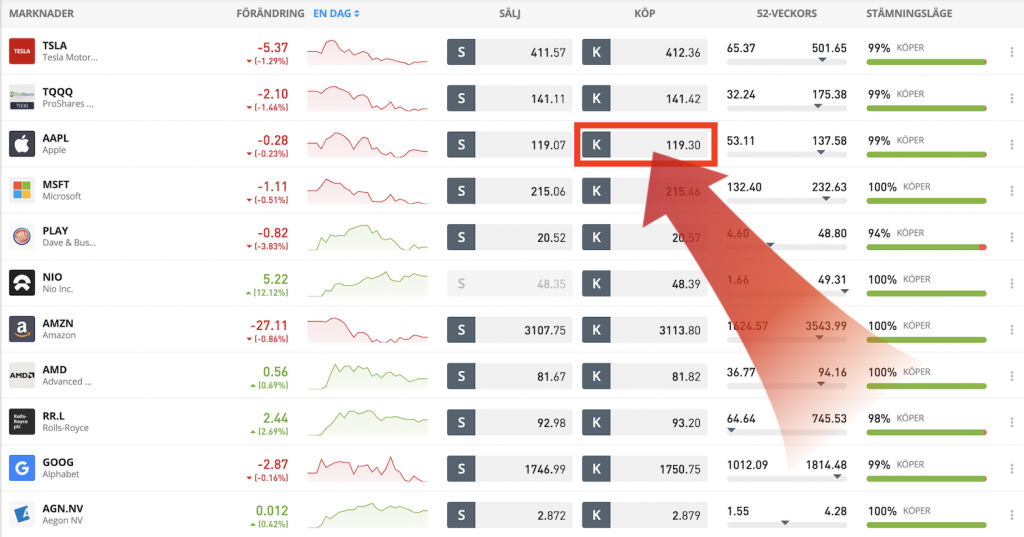

5. Välj investering

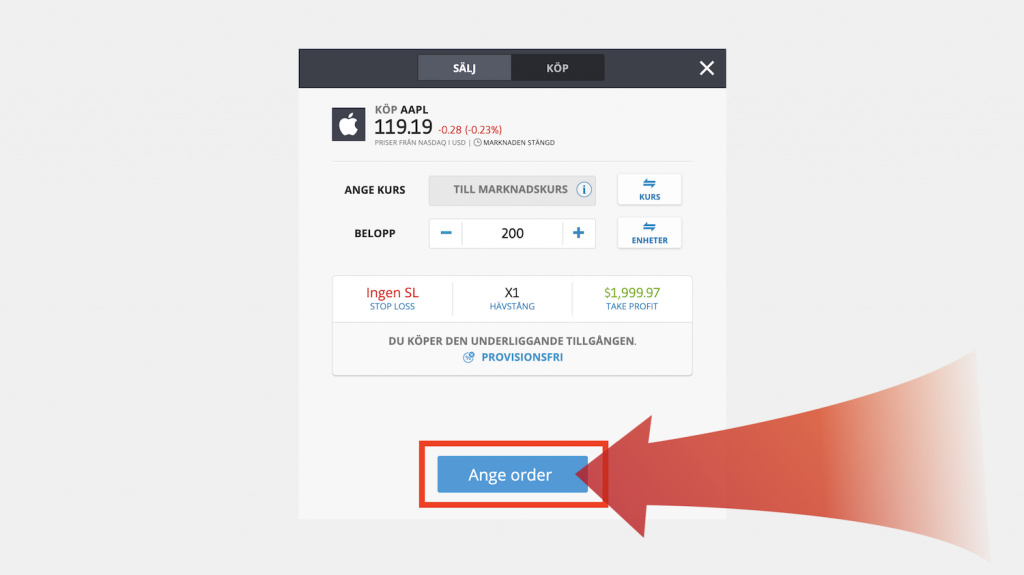

När du har pengar på ditt konto kan du välja en investering. I detta exempel väljer vi att köpa aktier i Apple (AAPL) som enligt många anses vara en världens bästa aktier att ha ägt historiskt. Välj aktien genom att klicka på köpknappen.

6. Köp aktier

Sista steget är att ange beloppet och klicka på ”Ange order”.

Vi är klara, bra jobbat!

KAPITEL 7

28 begrepp ordlista

Som en hjälp på traven kan det vara en god idé att ta en blick på ordlistan. Begreppen kan förekomma både i denna guide, men även när du ska handla med aktier.

Ordlista:

| Aktie | En ägarandel i ett företag. |

|---|---|

| Aktiebok | En aktiebok visar vem som äger aktier i bolaget. |

| Aktiefond | En fond som investerar i aktier. |

| Courtage | Är den avgift som tillkommer när du handlar med aktier. |

| Diversifiering | Innebär att man sprider ut sitt kapital och risk över flera investeringsalternativ. |

| Dold volym | Dold volym är ett villkor som innebär att din order delas upp i mindre små ordrar för att ingen på marknaden ska kunna se just din order. |

| FaK (Fill and Kill) | Fak är ett villkor som innebär att du köper eller säljer så många aktier som finns i orderboken upp till det pris som du vill ha. |

| FCF | Är en förkortning av fritt kassaflöde per aktie och säger helt enkelt hur mycket ett företag faktiskt tjänar per aktie. |

| FoK (Fill or Kill) | Villkoret FoK innebär att med förutsättningen att hela ordern kan gå till avslut, sker avslutet direkt. |

| Fond | En samling värdepapper av exempelvis aktier, obligationer, eller andra fonder. |

| Frimärksaktier | Aktier som kostar ungefär lika mycket som ett frimärke, eller mindre (ca 5 – 10 kr). |

| Förvaltningsavgift | Avgiften som en förvaltare tar betalt för att sköta en fond och investerarnas kapital. |

| Indexfond | En fond som investerar i en grupp värdepapper i syfte att följa ett visst marknadsindex. |

| Källskatt | När du får utdelning från bolag som har sitt legala säte i annat land än Sverige så drar ursprungslandet en skatt, en så kallad utländsk källskatt. |

| Månadsspara | Ett sparande som sker regelbundet varje månad. |

| OMX 30 | De 30 mest omsatta aktierna på Stockholmsbörsen. |

| Order | Det kallas att du lägger en order när du väljer att sälja eller köpa aktier. |

| Orderdjup | PB-tal är en förkortning av price/book som visar hur mycket du betalar för ett bolags alla tillgånga |

| PB-tal | PB-tal är en förkortning av price/book som visar hur mycket du betalar för ett bolags alla tillgånga |

| PE-tal | Är en förkortning av price/earnings och visar hur mycket ett företag värderas, i relation till dess vinst. |

| PS-tal | Är en förkortning av price/sales och visar hur mycket ett företag värderas, i relation till dess omsättning (eller försäljning). |

| Ränta-på-ränta effekten | Ränta-på-ränta effekten innebär att du får avkastning på ditt sparade belopp plus intjänad ränta, vilket göra att dina pengar kan växa exponentiellt. |

| Schablonskatt | Är en skatt som dras en gång per år från ditt totala belopp insatt på antingen ett ISK eller KF. |

| S&P 500 | De 500 största amerikanska bolagen. |

| Utdelning | Är den del av den årliga vinsten som ett bolag väljer att ge ut till sina aktieägare. |

| Volatilitet | Talar om hur stora kursrörelserna i ett värdepapper är. |

| Värdepapper | Ett samlingsdokument för fysiska eller digitala dokument med ett värde, exempelvis aktier, fonder, obligationer och optioner. |

| Värdeökning | Värdeökning betyder att du köper en aktie till ett pris och säljer för ett högre. |

KAPITEL 8

Vad är aktier?

Vad är en aktie? En enkel och snabb förklaring av aktier:

En aktie = en ägarandel i ett företag

En ägarandel betyder ett delägarskap i ett bolag. Som en delägare, av exempelvis H&M, har du rätt till att vara med och rösta på bolagsstämmor. Du har även rätt till att få ta del av eventuella aktieutdelningar.

Ju fler aktier du äger, desto större andel av bolaget äger du. Ju färre aktier du äger, desto mindre delägarskap har du i bolaget.

Exempel: Bolag ABC har 1 000 000 utestående aktier. En aktie säljer för 10 kr. Du väljer att köpa 10 000 aktier för totalt 100 000 kr (10 000 x 10). Efter din order gått till avslut äger du nu en andel av Bolag ABC. Totalt äger du 1 % av företaget (10 000 / 1 000 000).

Köper du ytterligare 10 000 aktier kommer du att äga 2 % (20 000 / 1 000 000). Säljer du istället 5 000 aktier kommer du att äga 0.50 % av bolaget (5 000 / 1 000 000).

8.1

Hur fungerar aktier?

Klas förklarar aktier:

Hur köper man aktier? Vilka aktier kan jag köpa? Du kan endast köpa aktier i publika bolag, noterade på en publik handelsplats. Exempelvis Stockholmsbörsen.

Privata bolag kan inte handlas på en publik handelsplats. IKEA är ett exempel på ett bolag som inte är publikt, och som inte går att handla. Skulle bolaget besluta om att gå publikt, kommer du att kunna köpa aktier i företaget.

Varför vill man bli ett publikt företag?

Att bli ett publikt företag är ett effektivt sätt att få in pengar till att kunna bedriva verksamhet. Oftast kan det vara svårt för privata företag att hitta investerare med tillräckligt mycket kapital. Dessutom kan det vara svårt att få igenom ett banklån.

Därför väljer många bolag att direkt sälja aktier ut till allmänheten. Både stora och små investerare kan handla aktier. Pengarna som bolaget får in kan användas till att exempelvis köpa nya maskiner, expandera en ny produktlinje, eller bygga en ny fabrik.

8.2

Varför ska du äga aktier?

Att äga aktier är ett perfekt sätt att få ta del av avkastningen från vår ekonomi. Som aktieägare har du nämligen rätt till bolagets vinster. Med tiden som vinsterna ökar får du ta del av en allt större avkastning.

Tabellen nedan visar vad både S&P 500 (500 största bolagen i USA) och OMXS30 (30 mest omsatta aktierna på Stockholmsbörsen) avkastat mellan 1987 och 2024. Genom att investera i dessa index får man exponering mot de 500 största bolagen i USA, respektive de 30 mest omsatta aktierna på Stockholmsbörsen.

Utveckling S&P 500 och OMX 30:

| Index | Tidsperiod | Genomsnittlig årlig avkastning | Total avkastning |

|---|---|---|---|

| S&P 500 | 1987 – 2024 | 8.87 % | 2 220% |

| OMX30 | 1987 – 2024 | 8.89 % | 2 236 % |

S&P 500 visar på en ackumulerad årlig avkastning på 8.87 %. OMXS30 visar på en årlig avkastning på 8.89 %. Detta går at jämföra med räntan på ett vanligt sparkonto, som historiskt givit 1 – 2 % per år.

100 000 kr investerat i S&P 500 mellan 1987 – 2024, hade i slutet av perioden varit värt hela 2 320 000 kr. Hade du istället investerat 100 000 kr i OMX30, hade det vuxit till att bli värt 2 336 000 kr.

KAPITEL 9

Så fungerar aktiehandel

Hur ska jag börja? Hur ska jag tänka? Hur kan jag köpa aktier? Vart hittar jag aktier att investera i? Vanligtvis har man många frågor när man börjar med aktiehandel. Det viktigaste är att hålla sig lugn och inte övertänka.

I följande kapitel hjälper vi dig att komma igång på bästa sätt. Vi går igenom steg-för-steg hur du kommer igång med ditt aktiesparande på endast 5 minuter. Vi går även igenom en del svåra begrepp som du kan komma att stöta på.

9.1

Välj kontotyp

Vilken sparform är bäst för dina behov? ISK eller kapitalförsäkring:

Först och främst bör du undersöka vilken kontotyp du vill använda. Du kan välja bland AF (aktie- och fondkonto), ISK (investeringssparkonto) och KF (kapitalförsäkring). Nedan ges en kort sammanställning över de olika kontotyperna.

Skillnader mellan olika kontotyper:

| Kontotyp | Vinstskatt | Schablonskatt | Möjlighet till kvittens | Direktägande i aktier | Automatisk deklaration |

|---|---|---|---|---|---|

| AF | Ja | Nej | Ja | Ja | Nej |

| ISK | Nej | Ja | Ja (delvis) | Ja | Ja |

| KF | Nej | Ja | Nej | Nej | Ja |

Om du är nybörjare rekommenderar vi främst att du öppnar dig ett ISK eller KF. Under de senaste åren har man betalat en mycket låg skatt på både ISK och KF. Samtidigt slipper du deklarera dina köp till Skatteverket, vilket kan vara krångligt ifall du aldrig tidigare handlat med aktier.

9.2

Hitta en aktie

När du valt rätt konot är det dags att välja en aktie. Det finns en mängd olika informationskällor att ta inspiration ifrån. Exempelvis kan du hitta inspiration från tidningar, nyheter, böcker, analyser och radio.

Den kanske enklaste metoden för att få inspiration är att gå in hos en nätmäklare och söka efter olika bolag som du känner till. Alternativt gå in på olika typer aktielistor hos Avanza eller eToro. Det är enkelt att sortera aktier enligt dina preferenser:

- Land

- Årets vinnare

- Årets förlorare

- Investmentbolag

- Populäraste aktierna

- Högst direktavkastning

- Högst värderade bolagen

9.3

Genomför ditt aktieköp

När du väl hittat en aktie du vill köpa, är det bra att känna till viktiga begrepp som kan uppkomma under köpprocessen.

- Order

- Orderdjup

- Dold order

- FoK (Fill or Kill)

- FaK (Fill and Kill)

- Aktiebok

- Courtage

Nedan går vi igenom de olika begreppen i detalj.

1. Vad är en order?

När du bestämmer dig för att antingen köpa eller sälja en aktie behöver du lägga en order. Du bestämmer till vilket pris du vill köpa eller sälja en aktie. Sedan klickar du på godkänn. Vips! På bara några sekunder har du skapat en order.

En order brukar vanligtvis gälla en hel dag. Det kan hända att din order inte kommer till avslut under dagen. Det kan ske ifall ingen är villig att köpa eller sälja till samma pris som du angivit. Ordern kommer då automatiskt att tas bort. Du behöver då lägga en ny order nästa dag. Det finns möjlighet till att kunna lägga en så kallad flerdagsorder. En sådan gäller över fler än en dag.

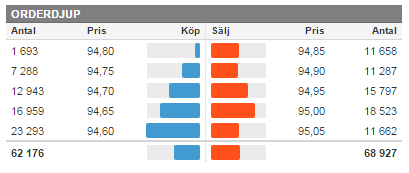

2. Vad är ett orderdjup?

Ett orderdjup visar till vilket pris köpare och säljare är villiga att sälja eller köpa aktier. Du kan med hjälp av ett orderdjup se vilket pris du behöver ange för att få till ett snabbt avslut.

(Bildkälla: Nordnet)

Det går exempelvis att se hur många aktier, och till vilket pris, en person är villig att köpa. Köpare och säljare anges som anonyma i orderdjupet. Uttrycket “fiska” i orderdjupet, syftar till att försöka lägga den lägsta eller högsta ordern. Detta för att få ett avslut till bästa möjliga pris. Risken är dock att man inte alls kommer till något avslut.

3. Vad är dold volym?

Dold volym (även kallat isbergsorder) är ett villkor som du kan välja att lägga till när du genomför en order. Dold volym innebär att du inte vill att någon på marknaden ska kunna se just din order.

Det fungerar precis som en helt vanlig order. Den enda skillnaden är att din order delas upp i mindre små ordrar. På så sätt visas inte hela din order för marknaden.

OBS: För att kunna lägga en dold order, måste beloppet uppgå till minst 10 000 EUR. Denna gräns kan till och med vara högre för vissa värdepapper. Det sker enligt internationella regelverk.

4. Vad är FoK (Fill or Kill)?

Fok är ett annat sorts villkor som kan sättas på din order. Det är en så kallad ögonblicksorder. Till skillnad från andra ordrar ligger den inte kvar på marknaden ifall villkoren inte blir uppfyllda. Istället tas den bort helt och hållet.

Man kan använda sig av en FoK ifall man tror att det kan finnas en massa dolda ordrar i orderdjupet, och man vill se till att ordern går till avslut. En FoK läggs på en nivå där du kan få ett direktavslut. Ordern kommer bara att genomföras ifall hela ens order går till avslut. Annars genomförs den aldrig. Du genomför alltså en FoK med förutsättningen att hela ordern ska gå till avslut.

5. Vad är FaK (Fill and Kill)?

FaK, eller Fill and Kill, är ett villkor som du lägger ifall du vill köpa så mycket som möjligt av en aktie till en viss förutbestämd nivå. Resterande del av ordern makuleras. När någon väljer att lägga en FaK kommer marknaden inte att kunna se ordern. Det är en monumental order.

En FaK kan vara ett bra villkor att använda sig av ifall man misstänker att det finns en dold volym till ett en förutbestämd nivå i orderdjupet, samtidigt som man inte vill visa hela sitt köp eller säljintresse.

6. Vad är en aktiebok?

En aktiebok är ett form av register som talar om vilka som äger aktier i ett bolag. Det är lag på att alla aktiebolag måste ha en aktiebok.

Det är styrelsens uppgift att upprätta aktieboken. När du köper en aktie tar det 2 dagar innan du skrivs in i aktieboken som aktieägare. Om du säljer blir du istället utskriven ur aktieboken.

7. Vad är courtage?

Courtage är avgiften du betalar för att kunna genomföra ett aktieköp. Om du exempelvis har kontotypen “Mini” hos Avanza, och vill köpa aktier i Ericsson för totalt 10 000 kr, kommer du att betala 25 kr (10 000 x 0.25 %) i courtage.

Att köpa aktier hos eToro kostar 0 % i courtageavgifter. Istället tar de en aktivitetsavgift på 10 dollar per månad, ifall man skulle ha varit inaktiv i över 12 månader. Därför passar eToro utmärkt för mera kortsiktig trading. Såsom att köpa och sälja aktier samma dag.

Faktorer som kan påverka courtagekostnaden:

- Vilken mäklare du använder.

- Hur mycket pengar du köper för.

- I vilket land du väljer att köpa aktier.

KAPITEL 10

2 sätt att tjäna pengar på aktier

Hur tjänar man pengar på aktier? 2 sätt att tjäna pengar på dina aktier:

Då har vi kommit till det avsnitt som de absolut flesta intresserar sig för. Att tjäna pengar på aktier. Hur gör man då för att tjäna pengar på aktier? Det finns två sätt att tjäna pengar på aktier – utdelning och värdeökning. I följande kapitel kan du läsa om båda sätten.

10.1

Utdelning

Utdelning innebär att ett företag delar ut en del av sin vinst till sina aktieägare. Det kallas även för direktavkastning. Att köpa aktier som ger utdelning är ett populärt val bland småsparare.

Den del av vinsten som ett företag ger ut till sina aktieägare kan variera. Ett vanligt intervall är att företag delar ut 40-60 % av den totala vinsten. Vissa delar ut nästan all sin vinst. Exempelvis anses tobaksföretag vara generösa utdelningsbolag att äga.

Lista på svenska de 10 bästa svenska utdelningsaktierna:

| Svenska utdelningsaktier | År i rad med höjd utdelning | Antal ägare hos Avanza | |

|---|---|---|---|

| 1 | Vitec Software | 23 år | 7 214 st |

| 2 | Wihlborgs Fastigheter | 19 år | 10 786 st |

| 3 | Hexagon | 16 år | 36 516 st |

| 4 | AAK | 16 år | 16 163 st |

| 5 | Assa Abloy | 15 år | 30 593 st |

| 6 | Sagax | 15 år | 8 174 st |

| 7 | Fortnox | 13 år | 38 172 st |

| 8 | Nibe Industrier | 12 år | 114 316 st |

| 9 | Lifco | 10 år | 18 715 st |

| 10 | Catena | 9 år | 4 679 st |

(Tabell uppdaterad 2025)

Varför ska man välja utdelningsaktier?

Utdelningsaktier brukar oftast ses som ett bra investeringsalternativ på grund av deras egenskaper. De kännetecknas oftast för att vara stabila, välskötta och aktieägarvänliga.

De har stabila vinster och kassaflöden. De är oftast välskötta. Speciellt när det kommer till fördelningen av likvida medel och skulder. De tar inte på sig onödigt stora lån. De har istället gott om pengar.

Utdelningsbolag är framförallt aktieägarvänliga. Vad som menas med aktieägarvänlig är att VD och styrelse sätter aktieägarnas intresse först, istället för sina egna.

Tips! Läs vår guide om utdelningsaktier.

10.2

Värdeökning

Värdeökning betyder att du köper en aktie till ett pris och säljer för ett högre. Hur går det till? Det finns framförallt två strategier som får aktiekursen att stiga – återköp av egna aktier och återinvestering av vinster.

1. Återköp av egna aktier

Ett företag kan använda vinst till att återköpa och makulera en del av sina egna aktier. Det bidrar till att aktiekursen ökar.

Exempel: Bolag A har totalt 1 000 000 utestående aktier. Varje aktie säljer för 10 kr styck. Bolaget värderas till 10 000 000 kr (1 000 000 x 10). Bolaget gjorde förra året en vinst på totalt 1 000 000 kr. Det vill säga 1 kr per aktie (1 000 000 / 1 000 000).

Bolagets ledning beslutar sig för att köpa upp 20 % av alla aktier (200 000 st). Det skulle betyda att plötsligt bara finns 800 000 st utestående aktier. För att bolaget ska behålla sin värdering måste aktiepriset öka till 12.50 kr per aktie (10 000 000 / 800 000). En värdeökning på 25 % (12.50 / 10).

Värdestegringen behöver inte ske direkt efter att ett företag köpt upp sina egna aktier. Det kan ta dagar, veckor, eller flera månader innan allmänheten reagerar.

2. Återinvestering av vinster

Återinvestering av vinster kan gå till diverse syften för att försäljning och vinster. Nedan ges exempel på typiska saker som företag tenderar att spendera pengar på:

- Marknadsföring – Genom att öka sin marknadsföring kan man attrahera nya kunder.

- Skapa nya produkter – Genom att utveckla nya produkter kan man eventuellt komma att öka sin försäljning.

- Expandera verksamheten – Genom att expandera sin verksamhet till nya geografiska områden kan man nå nya kunder.

Det finns flera bolag vars ledning väljer att återinvestera all sin vinst tillbaka in i verksamheten. Amazon och Tencent är lysande exempel på bolag som ständigt återinvesterar pengarna i sina verksamheter.

Amazon har exempelvis återinvesterat pengar till att expandera sin e-handel och molnverksamhet. Tencent har skapat nya appar som snabbt snabbt blivit populära i Kina och vilket skapat ett ökande användande av deras software-tjänster.

KAPITEL 11

2 olika typer av aktier

Vad är stamaktie & preferensaktie:

Innan du börjar handla med aktier bör du känna till att det finns två olika typer av aktier, nämligen stamaktier och preferensaktier. I följande kapitel går vi igenom skillnaderna mellan dem i detalj.

11.1

Stamaktier

Det finns 3 olika typer av stamaktier – A-aktier, B-aktier och C-aktier. Skillnaden mellan dem är att de innehåller olika rösträtt.

- A-aktier – Är de mest röststarka aktierna. Dessa ägs oftast av högt uppsatta personer inom ett företag, vilka vill ha ett stort inflytande. Skulle det exempelvis dyka upp en strid mellan två storägare, är det A-aktier man vill äga. A-aktier går i de flesta fall också att köpas av vanliga småsparare.

- B- och C-aktier – Är mindre röststarka aktier. De innehåller mindre antal röster per aktie. Dessa brukar vara de mest likvida aktierna. De köps och säljs under en större volym. I många fall ger svenska företag inte ut varken A- eller C-aktier. Istället håller de sig endast till B-aktier. Den som äger flest B-aktier har då flest röster och därmed störst inflytande över företaget. A- och C-aktier kan förekomma utomlands. Dock är det mest förekommande i Sverige.

11.2

Preferensaktier

Skillnaden mellan en stamaktie och preferensaktie är liten. I grund och botten är de aktier båda två. Den markanta skillnaden ligger i ett företags direktavkastning till sina aktieägare. Preferensaktier (eller “preffar”) har nämligen rätt till ett bolags utdelningar, före vanliga stamaktier. Därav prefixen “preferens”.

Preferensaktier ger normalt en fastställd utdelning. Det betyder att utdelningen inte ökar med åren, utan förblir densamma. Man kan därför säga att potentialen för värdestegring är mindre än för vanliga stamaktier. Istället kan en preferensaktie oftast jämföras med en ränta eller obligation.

OBS: Det finns ingen garanti för att ett företag kan genomföra utdelning till preferensaktieägare. Skulle ett företag tvingas ställa in utdelning kan den istället komma att hamna som en skuld till preferensaktieägare. Skulden måste då betalas tillbaka till preferensaktieägare, innan vanliga stamaktieägare kan få en utdelning.

Karakteristiska egenskaper hos en preferensaktie:

- Fast utdelning.

- Inte rätt till en högre utdelning än den förutbestämda fastställda utdelningen.

- Rätt till utdelning före stamaktier.

- Ökar ej skuldsättningen i företaget.

- Ger ett företag mer flexibilitet vid betalning jämfört med vanliga lån.

Tips! Läs vår kompletta guide om preferensaktier.

KAPITEL 12

15 bästa aktier för nybörjare

Som nybörjare är det svårt att veta vilka aktier man bör köpa. Det finns en mängd olika bolag att välja bland från flera olika börser. Det finns dessutom ett tiotals olika branscher att exponera sig mot.

Nedan har vi valt att sammanställa en tabell över aktier som över en lång tidsperiod lyckats ge en god avkastning till sina aktieägare. Bolag som lyckats prestera bra under en längre period är oftast ett gott tecken på att de innehåller fördelaktiga egenskaper för att lyckas fortsätta prestera bra på lång sikt.

Totalt presenteras 15 bolag. Deras respektive avkastning visas över en 5-period, mellan 2020 och 2025, samtidigt som du kan se hur många aktieägare som respektive bolag har hos Avanza.

15 bästa aktierna för nybörjare:

| Aktier | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Nvidia | + 1 525 % | 93 706 st |

| 2 | Broadcom | + 788 % | 6 746 st |

| 3 | Palo Alto Networks | + 375 % | 3 327 st |

| 4 | Tesla | + 220 % | 62 917 st |

| 5 | Constellation Software | + 211 % | 352 st |

| 6 | Hermes International | + 204 % | 1 017 st |

| 7 | Applied Materials | + 194 % | 1 350 st |

| 8 | Meta Platforms | + 192 % | 18 610 st |

| 9 | Costco Wholesale | + 188 % | 2 775 |

| 10 | Advanced Micro Devices | + 172 % | 27 411 st |

| 11 | Microsoft | + 143 % | 56 285 st |

| 12 | MercadoLibre | + 133 % | 1 286 st |

| 13 | Apple | + 121 % | 59 586 st |

| 14 | Novo Nordisk | + 90 % | 74 820 st |

| 15 | ASML Holding | + 78 % | 9 559 st |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

OBS: Historiskt avkastning är ingen garanti för framtida avkastning. Det gäller att du gör din egen analys av bolagen och inte förlitar dig på gammal data. Aktier är volatila och kan svänga kraftigt i värde både upp och ner.

Tips! Läs vår kompletta guide om aktier för nybörjare.

KAPITEL 13

Skapa dig en bra aktieportfölj

Så lyckas du långsiktigt på börsen:

Hur skapar du dig en bra aktieportfölj? För att bli duktig på aktier och kunna skapa dig en bra investeringsportfölj krävs att du ägnar många timmar åt läsning om aktier och börsen. Det är nämligen inte alls enkelt att veta vilka som är världens bästa aktier.

Att grotta sig ner i både böcker, årsredovisningar och kvartalsrapporter tar dock mycket tid. Ju mer tid du lägger ner, en desto bättre aktieportfölj kan du skapa dig. Men, sanningen är den alla inte har den tid som krävs för att sätta sig in i olika boalg i detalj.

13.1

Om du har ont om tid…

Har du varken tid, tidigare expertis eller kunskap kan du turligt nog fortfarande skapa sig en bra aktieportfölj. Du kan exempelvis följa aktietips som ges av personer som är pålästa. Innan du följer några aktietips är det dock viktigt att du lär känna dig själv genom att svara på några enkla frågor angående investeringar och risk.

- Har du tolerans för hög volatilitet? – Ju mer volatilitet du är villig att stå emot, desto mer riskfyllda aktier kan du investera i. Tillväxtbolag är exempel på företag vars aktier tenderar att vara volatila, men som över lång sikt kan ge god avkastning.

- Har du ingen tolerans för hög volatilitet? – Om du är mindre riskbenägen och inte kan tolerera en alltför hög volatilitet bör du istället se till att investera aktier med stabila kassaflöden och tillväxt. Utdelningsaktier, investmentbolag och preferensaktier passar utmärkt för dig som är mindre risktålig.

Tips! Besök vår kompletta guide om aktietips.

13.2

Hur du skapar dig en aktieportfölj

Om du vet svaret till frågorna ovan blir det betydligt enklare att kunna välja bland alla de aktier som finns tillgängliga. Om du är en mer riskbenägen person kan du se till att investera en högre andel i mera riskfyllda aktier med potential till högre avkastning. Om du istället är mindre riskbenägen kan du investera i mera “säkra” aktier. Alternativt blanda mellan dem.

Nedan ges tre exempel på portföljer som passar olika investerare baserat på deras riskbenägenhet.

- Portfölj A – Beskriver hur en mindre riskbenägen person skulle kunna fördela sitt kapital över olika typer av aktier.

- Portfölj B – Beskriver hur en lite mer riskbenägen person skulle kunna fördela sitt kapital över olika typer av aktier.

- Portfölj C – Beskriver hur en riskbenägen person skulle kunna fördela sitt kapital över olika typer av aktier.

Portfölj A:

| Typ av aktie | Andel |

|---|---|

| Utdelningsaktier | 20 % |

| Investmentbolag | 25 % |

| Preferensaktier | 40 % |

| Tillväxtaktier | 5 % |

Portfölj B:

| Typ av aktie | Andel |

|---|---|

| Utdelningsaktier | 35 % |

| Investmentbolag | 25 % |

| Preferensaktier | 25 % |

| Tillväxtaktier | 15 % |

Portfölj C:

| Typ av aktie | Andel |

|---|---|

| Utdelningsaktier | 35 % |

| Investmentbolag | 20 % |

| Preferensaktier | 10 % |

| Tillväxtaktier | 35 % |

KAPITEL 14

Köpa aktier eller fonder?

Aktier eller fonder – vad ska du välja?:

En av de kanske mest typiska frågorna som de flesta ställer sig är huruvida aktier eller fonder är den bästa sparformen? Att kunna välja ut världens bästa aktier är inte enkelt. Att välja bra fonder är desto enklare och dessutom mindre riskfyllt.

Fonder är lite av en favorit bland småsparare. Speciellt i Sverige, där det har kommit att bli mycket populärt de senaste åren. I Sverige är det allt fler som väljer fonder framför aktier. Det ses oftast som en mera säker sparform. Dessutom kräver det mindre energi och tid än att handla aktier.

14.1

Vad är skillnaden på aktier och fonder?

För att kunna besvara huruvida fonder eller aktier är den bästa sparformen, bör man först och främst förstå sig på skillnaderna mellan dem.

Aktier = En ägarandel i ett företag

När du köper in dig i ett bolag har du rätt att delta i bolagsstämmor och rösta. Samtidigt har du rätt att få ta del av ett bolags utdelningar.

Fonder = En produkt som investerar pengar i olika typer av tillgångar. Exempelvis i andra fonder eller aktier

Att investera i en fond betyder att du köper en så kallad fondandel. Du blir därmed en delägare av fonden. Du har inte samma rättigheter som en aktieägare i ett bolag.

Även fast du köpt in dig i en fond, som äger aktier i exempelvis Apple, har du inte rätt att gå på bolagsstämmor eller rösta. Det är istället fonden som står som direkt ägare. Du förlorar därmed rättigheterna som en direkt aktieägare har.

14.2

Olika typer av aktiefonder

Aktiefonder är precis som det låter, fonder som investerar i aktier. Därför beror fondens utveckling på hur det går för de underliggande bolagen. Går det bra för bolagen, går det även bra för fonden. Går det dåligt, går fonden dåligt.

Finns det olika typer av aktiefonder?

Ja. Faktum är att variationen är stor.

Lista på olika typer av aktiefonder:

| Fond | Beskrivning |

|---|---|

| Sverigefond | Placerar kapital i svenska bolag. |

| Nordenfond | Placerar kapital i nordiska bolag. |

| Europafond | Placerar kapital i bolag etablerade i Europa. Fördelningen mellan länder brukar variera. De länder som främst brukar dominera dessa placeringarna är Schweiz, Tyskland, Frankrike och Storbritannien. |

| Asienfond | Placerar kapital i företag etablerade inom Asien. Exempelvis har Kinas och Indiens ekonomier växt kraftfullt det senaste decenniet. |

| Latinamerikafond | Placerar kapital i latinamerikanska företag. Framförallt är det Mexiko och Brasilien som dominerar placeringarna i Latinamerika. |

| Nordamerika- och USA-fond | Placerar kapital i endast USA, eller i hela Nordamerika. |

| Sverige & Global | Placerar kapital i både svenska bolag, samt i den globala aktiemarknaden. Fördelningen brukar vara 50 % placerat i Sverige, och 50 % globalt. |

| Globalfond | Placerar i bolag utspridda globalt. Detta är den absolut bredaste aktiefonden, eftersom du får exponering över hela världen. |

| Tillväxtmarknad | Placerar kapital i länders vars tillväxtpotential är högre än andra länder. Exempel på tillväxtländer är Ryssland, Brasilien, Kina och Indien. Dock innehåller dessa aktiemarknaden oftast mer volatilitet. |

14.3

För- och nackdelar

Det är bra att jämföra både styrkor och svagheter mellan aktier och fonder för att hitta vad som passar dig bäst. Tabellen visar både för- och nackdelar med att köpa aktier och fonder.

För- och nackdelar:

| Typ av värdepapper | Risk | Avkastningspotential | Förvaltningsavgift | Frihet att kunna välja investeringar |

|---|---|---|---|---|

| Aktie | Högre | Högre | Nej | Ja |

| Fond | Lägre | Lägre | Ja | Nej |

1. Risk

I och med att en aktie endast är en investering i ett bolag, medan en fond är en indirekt investering i flera tillgångar, sprids risken ut automatiskt i en fond. Att köpa aktier betyder att ditt kapital blir mera koncentrerat. Risken för volatilitet är därmed högre.

Exempel: Du fördelar dina pengar över 4 bolag (25% i vardera). Efter att du genomfört din investering går ett av bolag i konkurs. Aktiekursen sjunker till 0 kr. Det betyder att din portfölj tappar 25 %.

Skulle du istället investera i en aktiefond med 20 olika innehav blir en liknande effekt mindre negativ. 20 bolag betyder att 5 % fördelat i varje innehav. Skulle ett av företagens aktiekurs sjunka till 0 kr, kommer din portfölj endast att sjunka med 5 %. Alltså en 20 % skillnad.

Fonder ger dig med andra ord en bättre riskspridning. Det skyddar dig bättre mot oförutsedda händelser. Vem hade exempelvis kunnat ana att Covid-19 skulle få sådana förödande effekter för turistindustrin?

2. Avkastningspotential

Även om fonder ger dig en bättre riskspridning, har de inte lika goda chanser att ge dig en lika hög avkastning som aktier.

Din portfölj blir mera koncentrerad när du investerar i aktier. Därför räcker det endast med att ett av dina innehav ökar i värde för att din portfölj ska ge en god totalavkastning.

Exempel: Du fördelar dina pengar över 4 bolag (25% i vardera). Efter att du genomfört din investering visar det sig att ett av bolagen lyckas dubblera sin vinst på ett år. Aktiekursen ökar med 100 %. Det betyder att din portfölj ökar med 25 %.

Skulle du istället investera i en aktiefond med 20 olika innehav blir en liknande effekt mindre positiv. 20 bolag betyder att 5 % fördelat i varje innehav. Skulle ett av företagens aktiekurs öka med 100 %, kommer din portfölj endast att öka med 5 %.

Bestäm dig för ifall du vill utsätta dig för mer risk, med chans till högre avkastningspotential, eller tvärtom.

Varför inte blanda din portfölj genom att både köpa aktier och fonder? På så sätt ökar du chansen för både högre avkastning, samtidigt som din portfölj utsätts för mindre risk.

3. Förvaltningsavgift

Om du funderar över att investera i fonder bör du ALLTID titta efter förvaltningsavgiften. Förvaltningsavgiften kan variera mycket mellan olika fonder. Ju mindre förvaltningsavgift desto bättre.

Hög vs låg förvaltningsavgift:

| Fond | Förvaltningsavgift | Tidsperiod | Ackumulerad avgift i procent |

|---|---|---|---|

| A | 0.20 % | 20 år | 4.07 % |

| B | 2 % | 20 år | 48.59 % |

Som tabellen visar äter en hög förvaltningsavgift upp en stor del av dina framtida avkastning. 2 % eller mer klassas som en mycket hög avgift. En godkänd förvaltningsavgift ligger istället kring 0.40 %.

Varför betala för mycket?

Indexfonder är ett populärt alternativ då de oftast erbjuder en mycket låg förvaltningsavgift.

John C. Bogle, även känd som mannen som skapade den första indexfonden i världen, har ständigt hänvisat småsparare att hålla sig till indexfonder. Historiskt sett har indexfonder gett en god avkastning och hjälpt många småsparare att bygga sig en förmögenhet.

Populära indexfonder:

| Fond | Index | Förvaltningsavgift |

|---|---|---|

| Avanza Europa | Fler än 100 aktier på 15 europeiska marknader. | 0.17 % |

| Avanza USA | Fler än 150 aktier i USA. | 0.17 % |

| Avanza Sverige | En mix av både små, medelstora och stora bolag i Sverige. | 0.15 % |

| Avanza Global | Fler än 23 marknader och 11 olika branscher. | 0.08 % |

| Avanza Zero | De 30 mest omsatta aktierna på Stockholmsbörsen. | 0.00 % |

(Tabell uppdaterad 2025)

Investerar du direkt i aktier slipper du betala en förvaltningsavgift. Det enda du betalar är courtageavgiften, vilken även tillkommer när du investerar i en fond. Eventuell valutaväxlingsavgift kan tillkomma.

Som aktieägare går alltså ett bolags avkastning helt och hållet till dig. Inte till någon förvaltare.

Exempel: Du investerar i en aktie som i dagsläget kan ge dig en årlig avkastning på 5 % per år. Alternativt investera i en fond som kan ge dig samma avkastning, men med en förvaltningsavgift på 2 %. På 10 år skulle båda tillgångarna ge dig en avkastning på totalt 63 % (1.05 ^10). Dock äter förvaltningsavgiften upp ca 22 % (1.02 ^ 10) av avkastningen från fonden. Alltså får du 22 % mindre i avkastning.

Hade du investerat 10 000 kr i aktien hade din avkastning blivit 6 300 kr. Endast 4 100 kr i fonden (6 300 – 2 200).

Tänk själv. Vad skulle du kunnat göra för 2 200 kr extra?

Exempelvis hade du kunnat gå på 14 biobesök, förutsatt att en biljett kostar ca 150 kr styck. Det är mycket filmer för pengarna.

4. Frihet att kunna välja investeringar

Fördelen med att köpa aktier är du själv kan välja i exakt vad du vill investera. Men det finns också flera olika typer av fonder.

- Aktiefonder

- Räntefonder

- Indexfonder

- Fond-i-fond

- Internationella fonder

- Nationella fonder

Variationen är alltså stor. Dock kan du inte välja i vad en fond ska investera. Detta styrs istället av fondförvaltaren.

Vill fondförvaltaren exempelvis välja att investera i ett bolag som du inte känner dig bekväm med, har du ingen som helst makt att kunna påverka detta beslut. Du får helt enkelt välja att sälja din fond och byta till en annan.

Tips! Lär dig mer i vår guide aktier eller fonder?

KAPITEL 15

Lär dig mer om aktier

För att kunna lyckas så bra som möjligt på börsen är det nyttigt att hela tiden vilja lära sig mer om aktier. Idag finns det tillgängligt en otrolig mängd information om aktier och investeringar på börsen.

Att läsa analyser publicerade i tidningar, såsom Svenska Dagbladet eller Dagens Industri, kan också vara ett bra sätt att se hur mer erfarna aktieanalytiker brukar tänka när de värderar aktier. En ständig hunger efter kunskap gynnar dig långsiktigt på börsen. Dina resultat kan bara bli bättre och bättre ju mer du lär dig.

Tips från coachen

Här på InvestoRunner kan du fortsätta att läsa mera djupgående artiklar om aktier, fonder, guld och allt som har med investeringar att göra.

När det kommer till att köpa aktier finns det många pedagogiska böcker och artiklar som tydligt förklarar hur du kan lyckas på börsen. Har du ingen lust att läsa kan du även titta eller lyssna på videos och poddar, fyllda med rik aktiekunskap från många av de mest kända investeringsprofilerna.

Se vår lista på kända böcker, poddar och YouTube kanaler som passar perfekt för dig som vill lära sig mer om att köpa aktier!

15.1

Böcker

- One Up on Wallstreet – Peter Lynch

- The Little Book That Beats the Market – Joel Greenblatt

- The Five Rules for Successful Stock Investing – Pat Dorsey

- Margin of Safety – Seth Klarman

- The Intelligent Investor – Benjamin Graham

- Commons Stocks and Uncommon Profits – Philip A. Fisher

- Security Analysis – Benjamin Graham & David Dodd

15.2

Poddar

- Avanzapodden – Är en svensk sparpodd om privatekonomi och investeringar. Det är en av Sveriges mest populära poddar som släpper nya teman en gång i veckan.

- Sparpodden – Ännu en mycket populär sparpodd bland svenska småsparare som vill lära sug mer investeringar på börsen och privatekonomi.

- Penserpodden -En mer avancerad podd där du får lära dig från investeringsexperter inom olika branscher.

- Börspodden – En av Sveriges mest populära sparpoddar. I denna podd får du lära dig allt kring bolagsanalyser, olika börsklimat och mycket mer.

15.3

Youtube-kanaler

- Spara Smartare med Nordnet – Denna YouTube-kanal är förmodligen den mest kända i Sverige. Nordnet släpper nya avsnitt en gång i veckan med olika teman inom sparande och investeringar.

- Avanza – Även Avanza har sin egen YouTube-kanal där du kan lära dig allt som har med ekonomiska begrepp och investeringar att göra. Avanza ser också till att bjuda in intressanta gäster som ger sin blick på börsen och dess framtid.

- Unga Aktiesparare – En perfekt YouTube-kanal för dig som framförallt är ny till aktier. Här får du bland annat tillgång till utbildningsmaterial, seminarium och intervjuer med kända investeringsprofiler.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Bästa aktierna enligt historik i Sverige:

- Plejd (954 %)

- Zinzino (827 %)

- Vestum (788 %)

- International Petroleum Corp (754 %)

- H100 Group (684 %)

Bästa aktierna enligt historik utomlands:

- Chord Energy (14 419 %)

- Componenta (8 256 %)

- Limbach (3 889 %)

- Strategy A (3 728 %)

- Innodata (3 152 %)

Du bör alltid investera pengar i ett bolag vars affärsidé du förstår. Du ska aldrig köpa aktier i ett företag du inte förstår dig på. Se också till att investera i bolag etablerade inom olika branscher. På så sätt får du en bättre riskspridning. Du blir inte lika beroende av hur ett enskilt bolag presterar.

Det räcker med endast en hundralapp för att kunna köpa en aktie. Till och med mindre än så. Många använder riktmärket 10 % av månadslönen. Detta placerar de direkt till portföljen. 10 % av din månadslön är en lagom siffra att börja med.

- Genom att köpa aktier i bolag vilka ger ut en del av sin vinst till aktieägare, så kallad aktieutdelning.

- Genom att handla aktier till ett pris som därefter säljs till ett dyrare pris, så kallad värdestegring. Du kan välja att äga aktierna under en kortare period för att dra nytta av en snabb kursuppgång, eller under en längre period.

Det är inte svårt. Rent praktiskt behöver du bara öppna dig ett konto, hitta en aktie och klicka på köpknappen. När du klickar på köpknappen läggs automatiskt en order. Det kan ta ett litet tag innan ordern går igenom. När den väl gått igenom har ditt köp slutförts. Du är nu en aktieägare.

När du köper och säljer en aktie betalar du en så kallad courtageavgift. Avgiften kan skilja sig åt mellan olika mäklare och olika markander. Om du exempelvis har kontotypen “Mini” hos Avanza, och vill köp aktier för 10 000 kr kommer du att betala 25 kr (10 000 x 0.25 %) i courtage. eToro tar 0 % i courtageavgifter på aktier.

Ja. Det går till och med att handla aktier för endast 100 kr eller mindre. Ett bra riktmärke är att handla aktier för 10 % av sin månadsinkomst. Att investera i aktier innebär alltid en risk. Därför bör man börja försiktigt, innan man vågar köpa för mer pengar.

Aktier är ägarandelar i företag. När du köper en aktie blir du automatiskt en delägare av bolaget. Du har då rätten att få delta i årsstämmor, samt rösta vid viktiga frågor som kan komma att ställas under bolagsstämman. Vidare har du som aktieägare också rätt det att få ta del av eventuella utdelningar.

Som nybörjare är det klokt att köpa in sig i större bolag. Undvik mindre förhoppningsbolag. Det är oftast säkrare att investera i välkända bolag som växer, med stabil historik och utdelningar är ett mera riskfritt alternativ.

Utdelningsaktier ses vara ett bra nybörjar alternativ. Dessa aktier ses som mindre riskfyllda, samtidigt som de ger dig en direktavkastning.

Investmentbolag är också ett bra alternativ för nybörjare. När du investerar i ett investmentbolag får du automatiskt ta del av den riskspridning som tillkommer.

Tips! Läs vår guide om aktier för nybörjare.

Ett företag måste ha en förteckning, så kallad aktiebok. Den visar vem som äger aktier i bolaget. Detta gäller för alla företag i Sverige enligt aktiebolagslagen (ABL). Detta kan upprättas digitalt eller i pappersform av styrelsen.

Aktier är ägarandelar av ett företag. Aktier speglas därför av hur det går för ett bolag. Undersök därför faktorer som har med själva företaget att göra. T.ex. hur stor marknadsandel ett bolag har? Om det går med vinst? Har bolaget en stabil kassa?

Ett tips är att se till bolagets historik inom lönsamhet. Om ett företag har en stabil historik, med stigande vinster och utdelningar, är det stor sannolikhet att det även fortsätter så i framtiden.

FORUM

Delta i diskussionen