DEN ULTIMATA GUIDEN

SPARA PENGAR

Vilket är det bästa sättet att spara pengar? Kom igång och börja spara pengar här. Den här guiden består av 12,000+ ord, 11 st videor och har en uppskattad lästid på 60 minuter. Men det finns också steg-för-steg instruktioner på 5 minuter. Läs och välj mellan över 50 olika spara pengar tips! Vi hjälper dig från början, till slut.

- Lär dig allt om sparkonton, budget, kostnader, räntor och mycket mer

- Jämför aktiemäklare i vår tabell och månadsspara i aktier

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Introduktion: Spara pengar tips & guide

KAPITEL 2

Bästa sättet att spara pengar

KAPITEL 3

Steg 1: Gör en budget

KAPITEL 4

Steg 2: Sänk dina kostnader

KAPITEL 5

Steg 3: Börja månadsspara

KAPITEL 6

Bästa sparkonto och sparräntan

KAPITEL 7

Månadsspara i aktier och få avkastning

KAPITEL 8

+50 tips för att spara pengar

KAPITEL 9

Slutsats & Sammanfattning

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - February 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Introduktion: Spara pengar tips & guide

Det finns flera fördelar med att spara pengar – oavsett om det är kortsiktigt eller långsiktigt sparande. Exempelvis kan en buffert täcka oförutsägbara kostnader samt ett privat pensionssparande förbättra pensionen avsevärt. Men det kan även handla om att få avkastning och därmed passiv inkomst.

Här presenteras varför ett sparande bör finnas samt vad du bör tänka på beroende på vilket mål som finns med sparandet.

Sammanfattande råd gällande sparande

- Ha en buffert, ett långsiktigt sparande och pensionssparande

- Spara 10 % av nettolönen

- Spara regelbundet, helst varje månad

- Alla kan spara – men olika mycket

1.1

Varför ska jag spara pengar?

De som inte spar pengar resonerar antingen att de ”inte har råd att spara” alternativt att ”pengar är till för att spenderas”.

I stort sett alla har råd att spara (även om en mindre summa) och pengar är till för att spenderas – men inte alltid på en gång. Att spara skapar möjligheter och trygghet.

Buffert

Alla bör ha en buffert för att kunna betala oväntade utgifter. Bufferten ska däremot inte användas när barnen behöver en ny cykel eller bilen behöver lämnas in på årlig service. Det är utgifter som kommer för alla och därmed är väntade. Att en mycket gammal diskmaskin kommer gå sönder inom något år är inte heller oväntat.

I teorin ska inte bufferten behöva användas – utan finnas som säkerhet. Genom att avsätta pengar till semestern, bilen och boendet varje månad finns pengar till de regelbundna kostnader som kommer inom dessa områden. Bufferten är för kostnader som inte alls är väntade.

Buffert är en ”försäkring” för stora oväntade kostnader.

Drömmarna

Oavsett om det är en resa till Australien, en ny altan eller att gå ner i arbetstid som är drömmen så är första steget att lyckas att spara pengar. Att sätta upp tydliga mål, spara tillsammans med någon annan samt fira delmål kan vara väg att nå drömmen lite fortare.

Vägen till en dröm – är att ta aktiva steg åt rätt håll.

Långsiktigt

Att spara långsiktig handlar både om att få avkastning på sitt kapital (få det växa) samt ha handlingsmöjlighet i framtiden. Ingen kan idag säga vilka behov som uppstår i framtiden, vilket boende som önskas eller vilken inkomst som personen kommer att ha. Ett långsiktigt sparande ger helt enkelt möjligheter i framtiden.

Långsiktigt sparande är investeringar och skapar framtida möjligheter.

Pension

Med dagens pensionssystem ges ungefär 50 % av personens tidigare lön i pension. Från en månad till en annan kan alltså inkomsten halveras. Hur stor pensionen blir beror därmed till stor del på hur stort privat sparande som skett genom åren. Det kan ske i speciella pensionslösningar eller inom ett ISK eller kapitalförsäkring.

Är det lång tid kvar till pensionen rekommenderas överlag aktier som sparform. Ju närmare pensionen som personen kommer desto större del av kapitalet kan vara räntebärande papper.

Utan privat pensionssparande ges ca 50 % av tidigare lön i pension.

Spara till frihet, Günther Mårder:

1.2

Hur mycket ska jag spara per månad?

”Do not save what is left after spending, but spend what is left after saving.” – Warren Buffett, känd investerare

Hur mycket du ska/behöver spara per månad beror främst på vad målet med sparandet är. Ett privat pensionssparande har mycket lång sparhorisont medan att spara ihop till en längre utlandssemester kan ske på några år.

10 % är en gyllene regel

Sparekonomer brukar nämna att 10 % av nettolönen (lön efter skatt) är ett riktmärke att sträva efter. En person med 12 000 kr i lön efter skatt bör i så fall spara 1 200 kr per månad och en person med 28 000 kr bör spara 2 800 kr.

Låter det mycket? Börja med att spara 5% av lönen under några månader och växla sedan sakta uppåt. Ofta är det lättare att spara pengar och anpassa utgifterna än vad många tror innan de kommit igång.

Banken SEB ger en generell rekommendation att 5 % av nettolönen sparas till allmänt sparande och 5 % till pensionssparandet. Detta förutsatt att det redan finns en buffert.

Spar mer så du kan spara mindre

Är det två vuxna i boendet som bägge jobbar 100 %? Då kan det vara värt att försöka öka sparandet till kanske 15 % av bägges lön efter skatt. Orsaken är att det kommer tillfällen i livet då sparandet blir betydligt lägre. Det kan exempelvis vara vid arbetslöshet, sjukdom eller barnledighet. Som med allt sparande gäller det att tänka långsiktigt och anpassa sparandet utifrån behoven.

Hellre 100 kr än 0 kr

Det finns personer som anser att de inte har råd att spara något. Men kanske är det precis tvärtom – de som inte spar kommer inte att ha råd. Oavsett om det är 50 kr eller 1500 kr per månad så är det viktiga att komma igång. Att inte ha en buffert, och ett långsiktigt sparande, ökar risken för dyra lån, ekonomiska problem och en ännu sämre ekonomisk situation.

Ekonomisk situation påverkar behov av privat sparande

Att spara 10 % av nettolönen är enbart en generell regel. Det är viktigt att se på den egna ekonomiska situationen och dra slutsatser kring sparbelopp utifrån detta. Exempelvis påverkar även följande faktorer vilket belopp som bör sparas per månad:

- Du har ingen buffert (Börja i så fall med att skapa en buffert)

- Du har inget pensionssparande (En del av sparandet bör i så fall gå dit)

- Det finns barn i familjen (Även ett barnsparande bör startas)

- Du behöver spara till hus (För att klara av kontantinsatsen)

1.3

Vart ska jag börja?

Hur du ska börja beror på vilket sparande som du behöver komma igång med. Men generellt gäller att:

- Börja månadsspara

- Spar med olika sparmål

- Förstå skillnad mellan buffert, långsiktigt sparande och målsparande

What Are You Spending Your Money On? – Gary Vaynerchuk:

KAPITEL 2

Bästa sättet att spara pengar

Bästa sättet att spara pengar – är att göra det systematiskt. Långsiktigt sparande bör även ske i aktier/fonder för bäst avkastning.

Det viktigaste är att komma igång, att ta första steget till ett bättre sparande och därmed även stabilare privatekonomi.

Följ vår guide – och börja ditt sparande idag.

2.1

Tre steg till ett bättre sparande

1. Gör en budget

Anser du att du inte har råd att spara? Då är första steget att göra en budget och fundera på vad du egentligen vill lägga månadens inkomst på. Ställ upp alla inkomster (lön, bidrag m.m.) och därefter fasta och rörliga kostnader samt skapa en post för sparande. Men framförallt – följ budgeten sen.

Läs mer under kapitel 3.

2. Se över dina kostnader

Det är oftast lättare att påverka kostnaderna än inkomsterna. Börja med de fasta kostnaderna då dessa är regelbundna och återkommer varje månad. Jämför mobilabonnemang, streamingtjänster, elavtal och försäkringar för att få ner månadskostnaden. För många är lån en av de största posterna – som även är relativt enkel att påverka.

Se sedan över rörliga kostnader så som kläder, utemat, nöje och resor. Kom ihåg att det är skillnad på att behöva något och att vilja ha något! Våga utmana dig själv och testa en månad utan restaurangbesök, bara cykel till jobbet eller kanske en helt köpfri månad?

Läs mer under kapital 4.

3. Börja månadsspara

Månadssparande är nyckeln till ett långsiktigt sparande. Detta oavsett om det är 50 kr eller 5 000 kr per månad. Sparandet bör ske automatiskt och i början av varje månad. Statistik visar även att månadssparande i aktier ger bättre avkastning än om köp sker sporadiskt några gånger per år.

Läs mer under kapitel 5.

2.2

Så blir sparandet enklare

Fortfarande svårt att komma igång? Gör det enklare för dig:

- Börja i liten skala – Bättre att spara 100 kr månaden än inget alls. Var nöjd att du kommit igång och öka framöver.

- Spara regelbundet – Det absolut viktigaste regeln är – Spara regelbundet, helst via månadssparande

- Sätt mål – Sätt upp mål så blir sparandet lättare. Väntar en semesterresa till Grekland nästa år?

- Tävla… – Gillar du utmaningar och tävlingar? Tävla mot vänner om vem som ska spara mest under en bestämd period.

- Spara tillsammans – Allt är roligare tillsammans – även att spara pengar. Det finns flera appar som kan användas när flera personer spar pengar gemensamt.

- Ta ETT steg – Det absolut viktigaste – ta ett steg till ett bättre sparande, idag. Det finns alltid mer att läsa, mer att fundera över och fler alternativ att välja mellan. Men det stoppar många från att ta det viktigaste steget.

Vad blir ditt steg idag? Att öppna ett sparkonto eller månadsspara i aktier?

KAPITEL 3

Steg 1: Gör en budget

Att skapa en budget är första steget till en stabil ekonomi och möjlighet till ett sparande / ökat sparande. Med budget, och uppföljning, är det lätt att se om pengarna verkligen läggs på det som önskas – och om onödiga kostnader kan tas bort.

Gör en budget – spara tusenlappar:

3.1

Vart försvinner pengarna varje månad?

Att föra bok

Allt för många har slut på kontot någon dag innan lönen betalas ut varje månad. Detta utan att direkt veta vad de lagt förra månadens lön på. Hyra, el, mat och mobil är uppenbara kostnader – men resten…

Genom att ”föra bok” en månad blir det tydligare vilka kostnader som uppstår under en månad. Det kan göras genom att varje betalning noteras i en bok eller att ”budgetappar” används som automatiskt kategoriserar samtliga inköp som sker med ett kort.

Med ett underlag på var ”pengarna försvinner” kan du sedan ta ett beslut om du vill ha det som nu – eller prioritera på annat sätt. Det är här som budgeten fyller sin funktion.

Hjälp på vägen: Appar som automatiskt kategoriserar inköpen är exempelvis Tink, Rocker och Revolut.

3.2

Vad vill du lägga pengarna på varje månad?

Att göra budget

En budget är planering/uppställning över månadens inkomster och utgifter. Därmed skapas riktmärken för hur stor summa som får läggas på mat, nöjen, kläder, utemat osv. under en månad.

Orsaken att många har ”slut på pengar” beror på att de inte har någon budget att följa. De ser pengar på kontot som ett bevis på att de kan fortsätta shoppa. Genom att skapa en planering blir det därför lättare att spara pengar. De delar en budget består av är:

Inkomster

Spalta upp samtliga inkomster för att få en överblick på hushållets totala inkomster under en månad. Det är både lön, bidrag och eventuella andra inkomster. Är du osäker på summorna? Ta ut ett kontoutdrag från banken över en månad och se vilka insättningar som skett.

Fasta kostnader – Vi måste ha

Med fasta kostnader menas kostnader som återkommer varje månad och som är primära (extra viktiga). Exempel är hyra, försäkringar, mat, bredband och (drivmedel). Det går visserligen att påverka dessa kostnader men det går inte att ta bort dem helt.

Drivmedel kan klassas som en fast kostnad förutsatt att bilen är nödvändig till jobbet. Däremot kan ”vardagsåkande” klassas som rörlig kostnad – det är lättare att påverka.

I en budget presenteras generellt de fasta kostnaderna först. Därefter kommer de rörliga kostnaderna.

Rörliga kostnader – Vi vill ha

Med rörliga kostnader menas kostnader som varierar månad till månad samt lättare kan skjutas fram eller helt väljas bort. Det är generellt här som det är lättast att göra besparingar.

Exempel på rörliga kostnader är kläder, nöjen, resor, inredning, utemat och teknik.

När du skapar en budget behöver du avgöra hur detaljerad den ska vara, framförallt inom de rörliga kostnaderna. Ska det vara ”fritid & nöje” eller mer detaljerat med ”bio”, ”restaurangbesök” osv.

Sparande

Budgeten bör även en kategori för sparande. Helst av allt ska sparande finnas med olika sparmål. Det kan vara semester, långsiktigt sparande, barnsparande och/eller till bostadsköp.

Vanligaste felet – Att göra en för snål budget

Hjälp på vägen:

- Excel Enkel Budget – Till Office 365 finns mängder av mallar att gratis ladda hem. En av dessa är ”Enkel Budget” till Excel. Det finns även ”Tvåveckors Hushållsbudget”, ”Planering för semesterbudget” osv. De kan gratis laddas hem här.

- Budgetkalkylen från Konsumentverket – På Konsumentverkets hemsida finns information och tjänster som underlättar för konsumenter att ta bättre ekonomiska beslut. ”Budgetkalkylen” finns bland annat. Budgetkalkylen kan startas här.

3.3

Kan du följa budgeten?

Följ upp och justera

Att skapa en budget är första steget – att följa den är nästa. Via appar, datorprogram eller bankens kontoutdrag kan noteringar ske vid samtliga inköp som sker en månad. Var inköpet exempelvis nöje, resor, mat eller övrigt?

Det enklaste är att göra detta via program som automatiskt summerar och jämför inköpen direkt mot budgeterad summa. Därmed visas direkt när kostnadstaket är nått inom den specifika kategorin. Till viss del kan budgeten behöva justeras i efterhand men framförallt handlar det om att justera sin egen syn på pengar och månadens kostnader.

”Men det var ju…”

Det är otroligt vanligt att hitta ursäkter till att budgeten inte kunde hållas. Tröjan som köptes in på rea eftersom personen ”ändå behövde en ny tröja snart” eller utematen som var ”tvungen att köpas pga. matlådorna var slut”…

Självklart kan budgeten behöva justeras något i början. Men att öka summan på en post betyder även att mindre summa får läggas på en annan post. Då är det betydligt bättre att inse begränsningen. Har månadens budgeterade belopp uppnåtts inom ”teknik” så får helt enkelt inte mer köpas. Det kan vara svårt ett par månader fram till att ett nytt tankesätt har skapats.

Det tar tid att bryta mönster – men det är värt när det lyckas.

3.4

Få pengar över – Skapa sparmål

Målet med en budget är att få bättre överblick över den egna ekonomin och förstå vad pengarna läggs på under en månad. Det är grunden för att därmed kunna skapa ett långsiktigt sparande.

Alla budgetar bör ha minst en post för ”sparande”. Även om det bara är 50 kr per månad så är det ett första steg åt rätt håll. Med flera olika poster skapas tydligare sparmål.

Det kan exempelvis vara följande:

Sparande:

- Semester 400 kr/mån

- Barnsparande 500 kr/mån

- Pensionssparande 500 kr/mån

- Ny TV år 2023 250 kr/mån

Att ha tydliga sparmål gör det generellt lättare att avsätta ett sparande och även lättare att dra ner på kostnaderna i vardagen för att nå sparmålen snabbare.

Sparskola med Günther Mårder – Är det möjligt att äta frukost för 2kr:

KAPITEL 4

Steg 2: Sänk dina kostnader

Det är inte hög inkomst som gör dig rik – utan låga kostnader

Har du svårt att få till ett sparande? Se över dina fasta och rörliga kostnader. Mycket ofta finns stora summor att spara varje år genom att bara jämföra olika alternativ samt minska på onödiga kostnader i vardagen.

4.1

Kolla på dina fasta kostnader

Fasta kostnader är de som återkommer varje månad och som du sällan kan helt vara utan. Exempelvis måste lån, el, hyra och mobil betalas. Men genom att jämföra olika företags erbjudanden kan dessa fasta kostnader pressas. Ha som regel att gå igenom dina fasta kostnader en gång per år.

Jämför och byt mobilabonnemang

Kontrollera ungefär hur många GB mobildata du använder varje månad och jämför sedan olika abonnemang utifrån den mängden. Lågprisabonnemang erbjuds bland annat av Hallon och Vimla.

Att binda upp sig 12 eller 24 månader är ofta (men inte alltid) negativt. Detta utifrån att du inte kan byta till annan operatör under denna tid om behoven skulle ändras eller om ännu bättre pris hittas hos en konkurrent.

Är ni många i familjen? Kolla om familjeabonnemang kan vara ett alternativ. Där delar alla på samma surfpott och en fast kostnad läggs till för varje användare.

Summa att spara: Det finns flera abonnemang som kostar ca 150 kr för 8 GB. Vad betalar du idag?

Jämför och byt elavtal

Ta fram din elräkning och gå sedan in på Elskling.se. Det är en gratistjänst som jämför priserna hos samtliga 150 elbolag i Sverige. Fyll i postnummer i deras tjänst för att se vilka alternativ som finns tillgängliga i ditt område. Jämför vad du blir erbjuden mot vad du betalar idag.

I en undersökning utförd av Aftonbladet har 6 av 10 ”dålig koll på elmarknaden” och kan därmed betala för högt pris helt i onödan. Dessutom vet inte 2 av 10 ens vilken elleverantör de har!

Summa att spara: Enligt Konsumenternas Energimarknadsbyrå kan en småhusägare spara 4000 kr per år (ca 330 kr/mån) på att jämföra och byta elbolag.

Jämför och byt bredbandsavtal

Det går att jämföra pris på bredband oavsett om det är fast eller mobilt alternativ som önskas. Det som framförallt skiljer är hastigheten. Anges ett bredband ha 100/10 betyder detta att nedladdningshastigheten (för att se på video och hämta filer) är 100 Mbit/sek samt att uppladdningshastigheten (skicka filer) är 10 Mbit/sek. För de allra flesta är det nedladdningshastigheten som är avgörande. Jämför inte bara priset – fundera även om du kan gå ner i hastighet och därmed få lägre pris.

Har du även bredband i sommarstugan? Se över om mobilt bredband kan vara ett alternativ. Framförallt smidigt då enbart en kostnad behöver uppstå de månader som ni är där.

Summa att spara: Hos en av Sveriges största leverantörer av internet är det ca 50 kr billigare per månad att välja 150 Mbit/sek istället för 300 Mbit/sek.

Jämför och samla försäkringar

Att säga upp försäkringar för att spara pengar är fel väg att gå. Det är att ta en stor risk som kan resultera i mycket stora kostnader i framtiden. Bland annat hem-, bil- barn- och olycksfallsförsäkring bör alla ha. Dessutom är sjuk- och inkomstförsäkring mycket vanliga.

Men jämför alltid priserna hos olika försäkringsbolag för att pressa premien. Detta gäller inte minst bilförsäkringen som kan skilja mycket stort mellan bolagen – utan att innehållet skiljer nämnvärt.

Summa att spara: Jämförelsesidan Insplanet anger att deras kunder ”sparar i snitt 1800 kr/år” och att det kan skilja över 50 % i premien mellan den billigaste och dyraste bilförsäkringen i Stockholm.

Jämför bolån och pruta på bolåneräntan

Minst en gång per år bör ränta på bolånet kontrolleras, förhandlas och jämföras. Väldigt många har bankernas listränta (högsta ränta) utan att vara medveten om att de betalar mer än vad de behöver.

Pruta

Att ”pruta” på bolånet innebär att du kontaktar din nuvarande bolånebank och frågar vilken ränta du har idag samt frågar om banken, eller du, kan göra något för att få ner nivån. Det kan exempelvis innebära att du får lägre ränta om du tecknar fler tjänster hos banken eller tecknar lån på ett större belopp. När du vet din nuvarande banks ränta kan en rättvis jämförelse ske mot andra alternativ.

Jämför

Via exempelvis Lånekoll.se kan en gratis och enkel jämförelse ske av flera bolånebanker, som även delar på informationen från samma kreditupplysning. Genom att årligen jämföra vilken ränta bankerna kan erbjuda kan du lätt se om pengar finns att spara på att flytta lånet.

Förstå vad som påverkar räntan

Om du förstår vad som påverkar vilken ränta som bankerna kommer erbjuda dig kan du även påverka förutsättningarna för en bättre ränta.

- Belåningsgrad — Ju lägre belåningsgrad desto bättre ränta kan erbjudas. Har du belåningsgrad under 60 %? Teckna bolånet hos exempelvis Avanza eller Hypotekslån. Dessa företag vänder sig enbart mot personer med mycket låg belåningsgrad men ger i gengäld betydligt lägre ränta än storbankerna.

- Lånesumma – Det är lättare att få lägre ränta på ett större belopp än ett litet. Fråga banken vilken skillnad det skulle blir mellan olika lånesummor. Kom ihåg att ett lån med rörlig ränta alltid får återbetalas i förtid.

- Banktjänster – Kontrollera hur mycket räntan skulle kunna sänkas om du har flera banktjänster hos banken. Visserligen kan dessa tjänster skapa en extra kostnad så jämför detta mot vad du skulle spara på lägre ränta.

Summa att spara: Ett lån på 1,5 miljon och 2% ränta ger en månatlig räntekostnad på 2500 kr. Om räntan kan sänkas till 1,5 % blir räntekostnaden 1875 kr. En besparing per månad på 625 kr.

Samla dina lån och krediter

Har du flera lån och/eller krediter? Det kan vara bolån, privatlån, kreditkort, avbetalning med mera. Försök att i möjligaste mån ”samla” dem i ett enda lån. Det kan både ge lägre ränta och månadskostnad – en väg för att även snabbare kunna betala av dem.

Samla lån i bolånet

Har bolånet en belåningsgrad på under 85 % kan det finnas möjlighet att höja lånesumman för att kunna lösa andra lån och krediter. För privatpersoner ger bolånet alltid lägst ränta och längst amorteringstid. Att samla lånen i bolånet kan alltså förändra totala månadskostnaden för lån rejält.

Samla lån i privatlån

Har du inget bolån, eller inte möjlighet att höja befintligt, går det att samla lån i ett privatlån. Vid ansökan anges att orsaken till lånet är att ”samla lån”. Lånesumman används för att lösa lån och krediter och därefter har du enbart ett enda lån. Ett lån som kan ge dig lägre ränta, lägre månadskostnad och lägre totalkostnad över tid.

Summa att spara: År 2016 angav låneförmedlaren Advisa att de i ”genomsnitt lyckats spara 37 000 kr åt de kunder” som de hjälpt att omförhandla sina lånevillkor. Det var visserligen inte enbart samlingslån men visar tydligt på att det finns pengar att spara på att samla och omförhandla lånen.

Avsluta streamingtjänster och prenumerationer

Prenumerationer och streamingtjänster kan ses som fast kostnad utifrån att kostnaden är återkommande varje månad. Men är de nödvändiga? Behövs Spotify, Netflix, Canal+, Aftonbladet Plus?

Det bästa är att säga upp samtliga prenumerationer en månad och därefter avgöra som egentligen behövs. Många utgår nämligen från att ”det är omöjligt” att inte ha Netflix och Storytel men inser efter en månad att det är lättare än vad de egentligen trodde att hitta gratisalternativ.

Summa att spara: Även om enbart lägsta nivåerna väljs kan stora summor sparas. Exempelvis C-more 149 kr, Netflix Basic 99 kr, Storytel 112 kr, Aftonbladet Plus 139 kr.

4.2

Spara pengar i vardagen (Rörliga kostnader)

Med budget och uppföljning går det att upptäcka kostnader i vardagen som kan minskas kraftigt. Framförallt kan besparingar ske på kostnader som kan klassas som ”onödiga”.

Mat och restauranger

Mat är en av de största posterna i en personlig budget. Detta efter boende. Genom att planera inköpen och välja billigare butiker kan hundralappar sparas varje månad. Men framförallt handlar det om att undvika utematen.

- Ät alltid matlåda på jobbet

- Storhandla

- Laga mat / Baka bröd

- Gör storkok

- Ät rotfrukter

- Gör veckomatsedel för att undvika snabbmat

- Släng inte maten – gör pyttipanna

- Ät enligt säsong (grönsaker varierar kraftigt i pris)

Summa att spara:

En familj som har matkostnad på 5 000 kr, och sänker den med 10 %, sparar 500 kr per månad.

Att ha med matlåda istället för att äta på lunchrestaurang sparar 60 – 80 kr per dag vilket är 1 800 – 2 400 kr i månaden.

Shopping och nöjen

Allt för många har en hög månadskostnad för ”shopping och nöjen”. Självklart behöver alla i familjen skor och kläder – men det är skillnad på att behöva och att vilja ha. I Swedbanks uppställning över levnadskostnader 2020 anges 500 kr på kläder varje månad per vuxen person i hushållet. På ”Sport och Fritid” anges 640 kr (nöje finns inte specificerat).

En vuxen person beräknas alltså lägga i genomsnitt 1 140 kr på shopping, träning, fritid och nöje under en månad. Hur mycket lägger du?

Summa att spara: Hur mycket du kan spara beror helt på hur stora kostnader du har idag inom denna kategori. Kan barnens kläder köpas på second hand? Kan utekvällarna bli färre? Kan gymkortet bytas ut till en joggingtur?

Läs våra +50 tips att spara pengar under kapitel 8.

KAPITEL 5

Steg 3: Börja månadsspara

Därför ska du spara varje månad:

Att ha ett automatiskt månadssparande är det överlägset bästa sättet att spara pengar. Detta oavsett om det är ett sparande på ett år eller till pensionen.

- Automatiskt – Pengarna dras från konton i början av varje månad. Du ”hinner aldrig se dem” förrän de förts över till sparandet.

- Regelbundet – Med regelbundet sparande kommer större belopp att sparas än om pengar enbart sätts undan ”när de blir över.

- Minskar risken – Långsiktigt sparande i aktier/fonder bör ske via månadssparande. Då köps andelar till olika kurs och risken minskas att köp sker på högsta nivå.

5.1

Sparkonto, fonder eller aktier?

Vilken sparform som bör väljas beror främst på hur länge som pengarna ska sparas, samt accepterad risknivå.

Välj sparkonto om…

Välj ett sparkonto om sparandet ska ske till buffert, kommande semester eller en bil som ska köpas inom något år. Pengarna ska användas inom något enstaka år och sparandet har ett tydligt kortsiktigt mål.

Sparkonto är det säkraste alternativet. Beloppet kommer aldrig att minska och genom att välja ett sparkonto med ränta ges även en liten avkastning varje år.

Välj fonder om…

Välj aktiefonder om sparandet är långsiktigt, minst 5 år. Statistik påvisar att aktier har varit den sparform som gett bäst avkastning över tid. Generellt beräknas aktiefonder ge i genomsnitt ca 8 % per år.

Fonder är ett enkelt alternativ att investera i aktier och räntepapper utan att själv vara speciellt insatt. Fonderna skapar automatiskt en differentiering och detta inte minst om indexfonder väljs.

De allra flesta sparekonomer rekommenderar aktiefonder vid ett långsiktigt sparande (exempelvis till pension). Känns det svårt att välja fonder – använd en fondrobot, en tjänst som både väljer fonder och balanserar risken i portföljen enligt förinställda nivåer.

Välj aktier om…

Välj aktier om sparandet är långsiktigt och du har ett generellt intresse för börsen. Att investera i enskilda aktier skapar betydligt större risk än om fondandelar köps i en bred aktiefond.

Det viktigaste vid månadssparande i aktier är att skapa en differentierad portfölj. Med andra ord att riskspridningen är god med investeringar i olika regioner, olika branscher och en blandning mellan tillväxtföretag och stabila företag med god avkastning.

Välj andra tillgångar om…

Välj andra tillgångar – om du har god kunskap om dem. Det går att månadsspara i allt från råvaror och kryptovalutor till CFD-kontrakt. Välj dessa ”alternativa sparformer” enbart om du är helt insatt hur de är konstruerade, dess risk och förväntad avkastning. Det är generellt tillgångar som kräver betydligt mer kunskap än att månadsspara i fonder via en fondrobot.

Har du intresse för alternativa investeringar, med hög risk/chans, kan en mindre summa avsättas varje månad till ett ”lekkonto”. Dessa ska däremot kunna förloras utan att det påverkar det långsiktiga sparandet.

5.2

Sätt upp automatiskt månadssparande

Varför ska man automatisera månadssparandet? Alexander visar fördelarna:

Att starta upp ett månadssparande är mycket enkelt. Det bästa är att skapa automatiska överföringar så att det inte behöver ske manuellt vid varje månadsskifte.

Månadsspara på sparkonto

Logga in på din bank och skapa en ”Överföring” till det sparkonto som används. Detta oavsett om det är på samma bank eller på någon annan. Generellt ger storbankerna betydligt lägre ränta på sparkonton än nischade banker. Det kan alltså vara värt att skapa konto hos en nischbank för att få bättre ränta.

När överföringen registreras anges belopp, datum som detta ska ske samt hur ofta det ska ske. Om lönen kommer till kontot den 27:e kan en automatisk överföring ske 28:e.

Månadsspara i fonder

Aktier och fonder (samt vissa andra värdepapper) bör hållas inom ett ISK eller en kapitalförsäkring. Detta för att få lägre skatt på eventuell vinst.

Skapa först en automatisk månadsöverföring till ditt ISK. Pengarna kommer då komma in som likvida medel på det kontot. Nästa steg är sedan att skapa ett regelbundet sparande i de fonder som önskas. Sök upp fonden och skapa en köporder. I detta läge går det att välja att köpet ska ske regelbundet exempelvis varje månad. Se till att det är minst en dag efter att överföring skett från lönekontot till ISK/Kapitalförsäkringen så att pengarna hinner komma in.

På detta sätt kommer automatiskt pengar skickas från lönekontot till ISK och dagen efter kommer fonder att köpas. Ett enkelt och effektivt månadssparande.

Månadsspara i aktier

Till skillnad mot fonder går det inte att ha ett automatiskt månadssparande i aktier som löper på utan att man behöver agera varje månad. Det som går att göra är följande:

Skapa en automatisk överföring från ditt lönekonto till det ISK eller kapitalförsäkring där aktierna sedan kommer att köpas. I samband med att räkningar betalas loggar du in på aktiedepån och köper aktier för en fastställd summa. Det viktiga är att i förväg bestämt belopp och aktie. Det ska helt enkelt gå ”automatiskt” även om det ske manuellt.

5.3

Ränta på ränta effekten

Ränta på ränta effekten innebär att ränta inte bara ges på insatt kapital utan även på förra årets ränta. På detta sätt kommer ett sparande öka snabbare än vad många från början beräknar.

Exempel:

En räntefond ger 5 % i avkastning per år och en insättning till fonden har skett på 100 000 kr.

| Värde i början av året | Ränta | Totalt | |

|---|---|---|---|

| År 1 | 100 000 kr | 5000 kr | 105 000 kr |

| År 2 | 105 000 kr | 5250 kr | 110 250 kr |

| År 3 | 110 250 kr | 5512 kr | 115 762 kr |

Som visas i exemplet ovan ökar räntebeloppet varje år. Detta utifrån att ränta inte bara ges på insatt belopp utan även tidigare års ränta. Samma sak gäller vid beräkningar på genomsnittlig avkastning på aktier.

Investera 100 000 kr och få 10 % i avkastning. Hur mycket har du efter 10 år? Många gissar på 200 000 men de har då glömt ränta på ränta effekten. Svaret är ca 260 000 kr.

KAPITEL 6

Bästa sparkonto och sparräntan

Ett sparkonto kan användas för buffert samt kortsiktigt sparande. Det är det säkraste sättet att spara pengar – men ger även lägst avkastning/ränta.

Genom att förstå skillnaderna mellan olika sparkonton samt jämföra räntan kan kapitalet placeras till den bästa sparräntan.

6.1

Rörlig eller fasträntekonto

Det som primärt skiljer olika sparkonton är om det är rörlig ränta eller ett så kallat fasträntekonto. Här presenteras de olika varianterna på sparkonton – i stigande ordning utifrån räntenivå. Lägst ränta först.

Rörlig ränta – utan begränsningar

Ett sparkonto med rörlig ränta har fria insättningar och uttag samt en räntenivå som kan ändras av banken. Förändringar i räntenivån sker framförallt vid nationalekonomiska beslut så som att Riksbanken sänker styrräntan.

Fördelen är flexibiliteten då pengar både kan sättas in och tas ut ett fritt antal gånger utan att detta varken påverkar räntan eller att kostnader uppstår. Ett bra konto för kortsiktigt sparande där återkommande insättningar kommer att ske.

Nackdelen är den lägre ränta som erbjuds. Generellt ges högre ränta på ett fasträntekonto just eftersom pengarna är bundna.

Det som främst skiljer dessa konton åt är räntenivån. Vissa konton kräver föranmälan vid uttag (exempelvis 30 dagar i förväg) men detta är ytterst ovanligt.

Rörlig ränta – med begränsningar

Genom att välja ett sparkonto med rörlig ränta, men med vissa begränsningar, ges något högre ränta. Kontot kan då ha begränsningar som exempelvis:

- Belopp – Kravet kan exempelvis vara att minst 100 000 kr måste finnas på sparkontot för att den högre räntan ska ges.

- Antal uttag per år – Kravet kan exempelvis vara att maximalt 4 gratis uttag får ske per år. Sker fler uttag debiteras en fast avgift alternativt en procentuell avgift på det uttagna beloppet. Detta i likhet med ett fasträntekonto.

Fördelen är en något högre ränta än vid alternativet ”Rörlig ränta utan begränsningar”.

Nackdelen är begränsningarna kan variera mellan olika konton. Det är därmed viktigt att jämföra och noga sätta sig in i de regler som gäller. I annat fall är risken stor att onödiga avgifter uppkommer vid uttag.

Fasträntekonto

Ett fasträntekonto ger samma årsränta under en fast bindningstid. Om ett belopp sätts in på ett sparkonto med 1% i årsränta under 3 år kommer banken ge denna ränta under denna tidsperiod oavsett vad som händer på räntemarknaden.

Till dessa konton sker insättning en gång varpå kapitalet sedan är låst under bindningstiden. Ett gratis uttag sker efter att bindningstiden löpt ut. Inom dessa konton finns en rad skillnader hos bankerna. Som kund bör exempelvis dessa punkter kontrolleras och jämföras.

- Räntenivå – Det är stor skillnad mellan vilken ränta som bankerna erbjuder på deras fasträntekonton. För att få bäst avkastning bör räntorna jämföras och en lång bindningstid väljas.

- Lägsta belopp – Många banker har krav på ett lägsta insättningsbelopp, men inte alla. Önskas ett mindre belopp än 10 000 kr sparas kan alltså denna punkt begränsa vilka banker som kan väljas.

- Antal fria uttag & Uttag i förväg – En del banker medger inte några uttag i förväg alls. Andra erbjuder uttag i förväg mot en viss avgift. Det tredje alternativet är att ett banken erbjuder ett, eller flera, gratis uttag per år. Önskas ytterligare uttag ske betalas en avgift.

Avgifter vid uttag

Avgiften som tas ut vid uttag i förväg varierar kraftigt mellan bankerna. Det kan exempelvis vara att avgiften är 2 % av uttaget belopp och minst 500 kr alternativt att intjänad ränta sedan senast ränteutbetalningstillfälle blir 0 kr.

En ytterligare skillnad mellan dessa konton är om deluttag kan ske eller om hela beloppet måste tas ut vid ett enda tillfälle.

Vid behov av att kunna ta ut pengar innan bindningstiden löpt ut är alltså detta en mycket viktig punkt att kontrollera. Det är även den punkt, utöver räntenivå, som framförallt varierar mellan bankernas sparkonton.

Fördelen är att högst ränta ges på ett fasträntekonto. Detta i jämförelse med övriga sparkonton.

Nackdelen är att pengarna är helt eller delvis låsta under löptiden.

6.2

Öppna sparkonto

Att öppna ett sparkonto är enkelt. Det kan både ske på internet, via bankens app eller genom att gå till ett lokalt bankkontor. Det enda som krävs för att kunna öppna ett sparkonto är att banken kan säkerställa personens identitet. Även personer utan svenskt personnummer, svensk adress eller med skyddad identitet har rätten att få öppna konto.

Enda gången banken får neka en person ett konto är om det finns ”särskilda skäl”. Det räcker däremot inte med att personen har svag ekonomi eller betalningsanmärkning.

Särskilt skäl kan exempelvis vara misstanke om penningtvätt, främjande av brottslig handling eller att personen tidigare varit oärlig eller ohederlig mot banken.

Banken har även rätt att ställa frågor kring det kapital som placeras på sparkontot. Detta utifrån att minska risken för penningtvätt och eventuell finansiering av terrorism. Skulle en person neka till att svara på dessa frågor kan även öppning av kontot nekas.

6.3

Insättningsgaranti

Från januari 2021 får sparkonton ENDAST erbjudas av banker vilket innebär att dessa konton omfattas av den statliga insättningsgarantin. En garanti som ger en trygghet för spararen att pengarna inte går förlorade även om banken skulle gå i konkurs.

Skulle banken som erbjuder sparkontot gå i konkurs kommer riksgälden (staten) att betala ut den summa som satt på kontot, samt intjänad ränta, till person som ägde sparkontot. Detta sker inom 7 arbetsdagar och riksgälden sätter antingen in pengarna på ett annat konto som tillhör personen alternativt skickar en bankavi på beloppet.

Med andra ord går staten in som garant för dessa sparkonton. Det är orsaken till att sparkonton är det säkraste sparalternativet.

Garantin täcker för (från januari 2021) 1 050 000 kr per person och bank och betalas ut automatiskt från riksgälden efter att de fått information om konkursen. Samtliga konton hos banker omfattas av insättningsgarantin.

Högre belopp vid undantag

Det går att få upp till 5 miljoner från insättningsgarantin förutsatt att det högre beloppet fanns på kontot av en speciell orsak. Detta vid ”vissa livshändelser” vilket exempelvis kan vara att en bostad har sålts. I detta fall behöver däremot en ansökan skickas in eftersom riksgälden inte kan veta varför det högre beloppet fanns på kontot.

Sparkonto utan insättningsgaranti

Alla sparkonton som erbjuds av banker omfattas av den statliga insättningsgarantin. Däremot gäller detta inte för de sparkonton som erbjuds av ekonomiska föreningar. Skulle den ekonomiska föreningen gå i konkurs kan alltså hela beloppet på sparkontot gå förlorat.

Ett exempel är att OKQ8 är ekonomisk förening och erbjuder sparkonto. Som medlem i föreningen bör man alltså vara medveten om att insatt kapital inte är säkrat via insättningsgarantin.

6.4

Hitta bästa sparräntan

För att hitta bästa sparräntan är första steget att avgöra om pengarna ska sättas på ett konto med rörlig ränta (obundet) eller ett fasträntekonto (bundet). Genom att välja bundet ges högre ränta men samtidigt innebär det ett flertal begränsningar – vilket inte alltid passar.

Andra steget är att jämföra flera bankers sparkonton och jämföra deras räntor mot vad som ges på nuvarande konto. Därefter kan beslut tas om det är värt att öppna ett nytt sparkonto och flytta kapitalet dit. Det finns däremot aldrig någon anledning att spara pengar på ett konto utan någon ränta alls.

Tips! Läs vår guide om sparkonto och bästa sparräntan.

KAPITEL 7

Månadsspara i aktier och få avkastning

Månadssparande i aktier kan ske via aktiefonder, blandfonder eller i egen utvalda aktier. Oavsett har denna sparform gett överlägset bäst avkastning över en längre tidsperiod. Ofta används 8 % per år som en beräknad genomsnittlig avkastning för aktier.

7.1

Månadsspara i aktier eller aktiefonder?

Om sparandet ska ske direkt i aktier, eller via aktiefonder, beror främst på ditt intresse för börsen och aktier som sparform. Många väljer att ha en kombination.

Fonder

Fördelen med aktiefonder är att sparande i aktier kan ske även av personer som inte alls har något intresse för börsen. Fondförvaltare avgör vilka köp/sälj som ska ske och balanserar fondens innehav utifrån de regler som fonden måste följa.

Dessutom ger fonder en diversifiering eftersom en fond har innehav i ett stort antal aktier. Det är helt enkelt svårt att skapa samma diversifiering om enskilda aktier istället köps.

Nackdelen är att avgiften (förvaltningsavgiften) men den har pressats kraftigt under de senaste åren. Det kan även ses som en nackdel att du inte själv har full koll på vilka aktier som fonden investerar i.

Aktier

Fördelen med att köpa egna aktier varje månad är att du själv kan bygga en portfölj helt utifrån dina intressen, risknivå och åsikter om börsen. Det ställer däremot större krav på egna analyser.

En annan fördel är att förvaltningsavgiften undviks som finns på fonder. Men det är då viktigt att ha ett mycket lågt courtage på aktiehandeln. Hos Avanza går det exempelvis att köpa mindre poster för 1 kr i courtage.

Har du ett intresse för aktier, eller vill lära dig mer, kan en del av månadssparandet ske i aktier. Generellt blir det mer intressant att läsa och följa analyser om man själv äger.

Vinnarstrategi med Månadssparande:

7.2

Välja strategi för sparande i aktier

1. Skapa aktiestrategi

Vid allt sparande bör det finnas en strategi som svarar på frågan ”hur sparandet ska fördelas”. Det som framförallt är viktigt är riskspridning. Vill du alltid spara i samma aktier (exempelvis 4 – 5 st) eller bredda portföljen och följa aktieexperters investeringsråd? Huvudsaken är att du har en strategi – då blir sparandet automatiserat och enklare att genomföra.

2. Köpa samma varje månad

Ett alternativ är att köpa 4 – 5 aktier för ungefär samma summa varje månad. Det är en långsiktigt och automatiserad väg till att spara i aktier. Eftersom det enbart är ett par få aktier finns stora fördelar att en eller fler är investmentföretag.

3. Vikta om – för riskbalansering

Riskspridning handlar inte bara om att välja flera olika aktier utan även att se över dess vikt i portföljen. Om du exempelvis har 5 aktier kan en regel vara att varje aktiepost maximalt får ha ett värde på 30 % av portföljen.

Sker detta kan månadssparandet istället genomföras i de övriga aktierna till de olika innehaven väger ungefär lika. Vid 5 aktier behöver alltså inte varje aktie alltid väga exakt 20 % av portföljen utan exempelvis 15 – 30 %.

Tips! läs vår guide om hur många aktier man ska ha.

4. Vid hög aktiekurs – fördela köp över flera månader

Eftersom aktier bara kan köpas i hela antal kan det, i vissa fall, vara svårt att ha råd med att fördela månadssparandet. En aktie i Amazon kostar exempelvis över 1 500 SEK. En lösning kan vara att köpa de dyrare aktierna 1 – 2 gånger per år och de med lägre pris varje månad. Över ett år blir det ändå samma belopp som sparas.

5. Välja investmentbolag

Den största nackdelen med att köpa enskilda aktier, istället för aktiefonder, är diversifieringen. Det krävs relativt stora belopp varje månad för att en tillräcklig riskspridning ska kunna uppnås. Det är en av anledningarna till att investmentbolag är så populära. Dessa företag investerar i flera andra företag (både noterade och onoterade) vilket därmed skapar en liknande diversifiering som en fond.

Det är däremot stor skillnad i vilken investeringsstrategi de olika investmentföretagen har – vilket bör granskas innan ett sparande sker i dem.

7.3

Kom igång med månadssparande

Att komma igång med ett månadssparande i aktier är enkelt. Däremot behöver köp ske manuellt varje månad.

- Automatisk överföring till kontot – Skapa en automatisk månadsöverföring från ditt lönekonto till ditt konto hos aktiemäklaren.

- Köp varje månad – Logga in hos aktiemäklaren en gång i månaden och köp de aktier som ingår i din strategi.

- Spar långsiktigt & regelbundet – Oavsett om börsen går uppåt eller nedåt bör månadssparandet ske regelbundet. Det är viktigt att se det som en långsiktig investering som inte ska säljas av i förtid.

Självklart kan diversifiering ske för att minska risken men grundtanken ska vara att köpa varje månad. Med en tydlig strategi att hålla sig til (exempelvis 200 kr i 5 olika aktier) blir det lättare att spara utan att låta känslorna styra sparandet.

Det finns tjänster på nätet som erbjuder automatiskt månadssparande i aktier. Du väljer vilka aktier som sparandet ska ske i, samt belopp, och allt sker automatiskt. Däremot är det betydligt dyrare än att genomföra köpet själv. En aktör tar 10 – 20 kr per köp, vilket kan jämföras med Nordnet och Avanza på 1 – 5 kr vid köp på lägre belopp.

Kom igång med ditt sparande | Steg-för-steg-guide:

7.4

Spara i ISK alternativt Kapitalförsäkring

Aktier och fonder bör köpas via ett ISK eller kapitalförsäkring. Dessa konton öppnas snabbt och enkelt hos banken eller aktiemäklaren. Framförallt finns två fördelar med att hålla innehavet inom ett sådant konto:

Lägre skatt på vinst

Sparande som sker inom ett ISK, eller kapitalförsäkring, schablonbeskattas. En viss procent av hela beloppet betalas automatiskt varje år i skatt. Detta istället för 30 % på eventuellt kapitalvinst. Utifrån att schablonskatten är så låg är det tydligt fördelaktigt att spara inom dessa konton.

Enkel deklaration

Med både ISK och kapitalförsäkring sker deklaration helt automatiskt. Någon K4-blankett behöver inte fyllas i och samtliga uppgifter skickas in per automatik från banker och aktiemäklare till Skatteverket.

7.5

Förväntad avkastning

Vilken avkastning kan förväntas vid långsiktigt sparande i aktier? Det finns ingen säker avkastningsnivå och dessutom varierar det kraftigt år till år. Det finns däremot historiska siffror och statistik som påvisar ungefär vad som kan förväntas.

Flera aktieanalytiker och sparekonomer anger att 8 % är en rimlig förväntad avkastning på aktier. Ser man på de senaste 30 åren är även ca 8% en relevant nivå. Mellan 1990 och 2020 var den genomsnittliga avkastningen ca 10 % per år.

Självklart kommer det år med betydligt högre nivåer (+ 70 % år 1999 ) men även kraftiga nedgångar (-40 % år 2008). När förväntad avkastning nämns är det alltså ett genomsnitt över en längre tidsperiod.

Även Privata Affärers sammanställning över vilka aktier som gett högst avkastning under de senaste 40 åren (krävs att företaget funnits så länge) visar liknande siffror.

(Bildkälla: Privata Affärer)

7.6

Så får du avkastning på dina sparpengar

Genom att spara i aktier och aktiefonder ges avkastning på dina sparpengar på två olika sätt. De kan öka i värde, varpå vinst skapas när de säljs, alternativt ge aktieutdelning.

Värdeökning

Med en genomsnittlig värdeökning på 10 % per år sedan 1990 är aktier/aktiefonder en mycket bra långsiktig investering. Att välja aktier istället för ett sparkonto gör stor skillnad!

Med 3 % i ränta på ett sparkonto kommer 100 000 kr ge 34 392 kr i avkastning på 10 år.

Med 10 % i ränta med aktier kommer 100 000 kr ge 159 374 kr i avkastning på 10 år.

Aktieutdelning

Aktieutdelning innebär att en del av företagets vinst fördelas till aktieägarna som utdelning. En stabil och långsiktig sparstrategi är därför att köpa aktier med hög direktavkastning. Är utdelningen 10 kr för en aktie som kostar 100 kr är direktavkastningen 10 %.

Direktavkastning = Utdelning i förhållande till aktiekurs.

Det är däremot viktigt att se på företagets historiska direktavkastning för att kunna förutspå hur mycket som kommer att ges framöver. Dessutom är det positivt om detta har ökat år från år. Exempel på högavkastande aktier är fastighetsbolagen Castellum, Hufvudstaden och Wihlborg som har minst 14 år av höjda utdelningar i rad.

Genom att återinvestera aktieutdelningarna skapas ”ränta-på-ränta” och högre avkastning med tiden.

Tips! Läs vår kompletta guide om utdelningsaktier.

Utdelning via aktiefonder

Äger du fonder där innehavet består av aktier som ger aktieutdelning kommer denna utdelning automatiskt att betalas ut som köp av nya fondandelar. Du behöver alltså inte aktivt agera för att återinvestera utdelningarna.

Det finns även fonder med utdelning. Då kommer du att få avkastningen direkt i handen som du själv kan välja att investera tillbaka in i fonden, alternativt i en annan typ av investering.

KAPITEL 8

+50 tips för att spara pengar

Alla kan spara pengar – även om beloppet varierar. Genom att se över vilka utgifter som finns i vardagen, samt skapa en budget, kan pengar sparas undan till både buffert och långsiktigt sparande.

Här listas över 50 tips som hjälper till att spara pengar:

8.1

Finans & Ekonomi

1. Amortera på ditt boende

Genom att amortera ner bolånet blir belåningsgraden lägre. Vid en belåningsgrad under 50 % kan banken erbjuda amorteringsfritt lån vilket därmed minskar månadsbetalningen betydligt. Amortering för att få lägre räntekostnad kan även ske – men det krävs då mycket stor amortering för att detta ska göra någon skillnad. Det är sällan en väg för att skapa ett sparande.

2. Förhandla räntan med banken

Se över samtliga lån och krediter en gång per år. Ta kontakt med banken och kontrollera om en lägre ränta går att få och jämför räntenivån mot flera andra banker. Några tiondels procentenheter kan göra stor skillnad i månadsbetalningen på lånen.

3. Skapa ett buffertsparande

Med ett buffertsparande finns kapital att använda vid oförutsägbara händelser. Därmed behöver inte lån eller krediter utnyttjas när exempelvis frysen går sönder eller bilen behöver lagas.

4. Samla dina lån och krediter

Har du flera lån och/eller krediter bör dessa samlas i ett enda lån. Det bästa är om bolånet kan höjas varpå detta belopp används för att lösa resterande lån och krediter. I annat fall kan ett privatlån (samlingslån) tecknas. Oavsett ges lägre ränta och bättre månadskostnad.

5. Öppna ett sparkonto

Öppna ett sparkonto så att sparandet hålls isär från de pengar som ska användas i vardagen. Sätt helst upp en automatisk överföring till sparkontot så att månatligt sparande skapas.

6. Investera i aktier och fonder

Börja med ett månadssparande i en bred aktieindexfond eller aktier i investmentföretag. Det kan exempelvis ske med 100 kr per månad som ett första steg. Det är inte primärt beloppet som är viktigt utan att komma igång med sparandet.

Enkel Guide att Börja Investera i Aktier – Nordnetskolan:

7. Samla dina försäkringar

Lika viktigt som det är att förhandla lånen en gång per år är det att se över sina försäkringar. Genom att samla försäkringarna (ha dem hos samma bolag) ges generellt rabatt från försäkringsbolaget. Men jämför alltid premierna – det kan vara billigare att ha försäkringarna hos olika bolag.

8. Löneförhandla

Ta hjälp av facket och lär dig hur du bäst löneförhandlar. För vissa kan det göra mycket stor skillnad.

9. Välj rörlig ränta på dina lån

Rörlig ränta har historiskt sett varit bästa alternativet på bolånet. Genom att ha rörligt alternativ kan även bolånet lätt flyttas till annan bank om bättre ränta erbjuds. Önskas mer trygghet kan bolånet delas upp med halva på rörlig ränta och halva med bunden.

10. Betala dina fakturor i tid

Om fakturor inte betalas i tid kan både extraavgifter (påminnelseavgifter, inkassoavgift m.m.) och betalningsanmärkning uppstå. En anmärkning påverkar den privata ekonomin i 5 år och innebär exempelvis betydligt högre ränta på lån.

11. Undvik fakturaavgift

Kontakta de företag som tar ut fakturaavgift och fråga om detta kan undvikas via E-faktura eller Autogiro. Det kan exempelvis gälla hyran, elen, telefonen och tv-abonnemanget.

12. Gör en budget

Gör en budget och följ upp den. Det är ofta skillnad på vad personer vill lägga pengar på och vad de egentligen lägger pengarna på.

13. Skaffa kreditkort med bonus

Det finns flera gratis kreditkort som ger bonus på allt som köps med kortet. Med ett kort som ger 1 % i bonus ges någon tusenlapp i bonus varje år. Däremot bör inte kreditkort tecknas av personer som handlar för mer än de kan återbetala. Då uppstår hög ränta.

14. Jämför långivare om du måste låna pengar

Det är mycket stor skillnad på de räntenivåer som bankerna erbjuder vid både bolån och privatlån. Jämför därför alltid räntorna om ett lån måste tecknas. Enklast sker detta via låneförmedlare som exempelvis Advisa eller Lendo.

15. Skapa automatiskt sparande

Skapa en automatisk överföring från lönekontot till ett sparkonto/aktiedepå för att därmed alltid bygga på sparkapitalet. Med en buffert och ett långsiktigt sparande finns pengar när de verkligen behövs.

8.2

Mat & Godsaker

16. Gör matlådor

Genom att göra matlådor sparas 60 – 80 kr per lunch. På en månad innebär det 1 200 – 1 600 kr per månad som istället kan sparas.

Så gör du goda matlådor som hjälper dig spara pengar:

17. Handla storpack och välj rätt matbutik

Handla hellre på en stormarknad än hos de mindre matbutikerna. Köp storpack och frys in för att få bättre kilopris.

18. Handla efter säsong

Frukter och grönsaker varierar kraftigt i pris efter säsong. Sätt upp en affisch på insidan av skafferiet för att lära dig vilken säsong det är och därmed vad som är billigt att köpa.

19. Handla inte när du är hungrig

Skriv veckomatsedel och planera inköpen istället för att handla när du hungrig. Det blir betydligt mer snabbmat och chokladbitar om du är hungrig och handlar.

20. Köp en termos

Termosmugg, kaffetermos eller mattermos? Oavsett kommer termosen att kunna spara stora summor genom att både vätska och mat kan tas med varm.

21. Släng inte mat, frys in den

Gör pyttipanna, pajer eller omelett på rester. Frys in färdiga portioner vid storkok och ta vara på grönsaker innan de blir gamla.

22. Sluta röka och snusa

Att röka och snusa är både dyrt och ohälsosamt. Med ett paket om dagen (40 kr) sparas 1200 kr varje månad.

23. Baka eget bröd

Genom att baka sitt eget bröd kan kostnaden för bröd minskas till minst hälften. Gör storbak en gång i månaden och frys in bröden. Saknas inspiration kan färdiga brödmixar köpas där bara vatten tillsätts. Det är ändå betydligt billigare än att köpa färdiga bröd.

24. Drick vatten istället för läsk

Välj bort läsk utifrån att det är dyrt och att sockret skapar sug efter mer snacks/mat. Önskas kolsyrat smaksatt vatten kan det billigt och enkelt skapas med en Sodastreamer.

25. Handla smart på Matsmart

Matsmart säljer produkter med kort bäst-före-datum. Det är allt från konserver och pulversåser till pasta och ris. Torrvaror som egentligen står sig långt efter detta datum. Ofta är priserna minst 50 % av dess ordinarie pris.

8.3

Teknologi & Hushåll

26. Byt mobilabonnemang

Jämför mobilabonnemang minst en gång per år. Är du riktig aktiv kan du utnyttja operatörernas olika erbjudanden och hoppa mellan dem. Det finns flera abonnemang för ca 100 kr per månad. Hur mycket betalar du idag?

27. Se över medlemskap

Behövs medlemskap på gymmet och frimärksklubben? Flera småsummor som tillsammans kan bli en stor summa varje år.

28. Dela prenumerationstjänster

Spotify, Netflix, C-More, DN… Listan kan göras lång på digitala prenumerationstjänster. Flera av dessa kan delas med släktingar eller vänner så att även kostnaden delas. Kom ihåg att bara en kan utnyttja tjänsten i taget.

29. Sälj dina gamla prylar

Rensa i garderoben, källaren eller på vinden. Lägg undan det du inte längre behöver och sälj på Tradera eller Blocket alternativt via auktionstjänst.

30. Hyr ut ett hum

Via Airbnb kan enkelt ett attefallshus, ett rum eller bara en soffa hyras ut till de som vill bo billigare än på hotell. Ett enkelt och effektivt sätt att få extra inkomst. Du väljer själv vilka dagar och nätter som uthyrning ska ske.

31. Hyr ut din bil

Via flera uthyrningstjänster går det att hyra ut sin egen bil till andra privatpersoner. Fördelen att gå via dessa tjänster, istället för att hyra ut privat, är att försäkring ingår samt att de marknadsför bilarna via deras plattform.

32. Se över elkonsumtion och avtal

Med ett eluppvärmt hus går det att spara stora summor på att hålla några grader lägre i bostaden samt se över ”energitjuvar”. Men även de som enbart betalar för hushållsel kan spara pengar på att släcka lampor, använda golvvärme mindre och framförallt jämföra elavtal.

8.4

Shopping, Nöjen och Resor

Det är framförallt inom shopping, nöjen och resor som de större summorna kan sparas. De allra flesta kan nämligen dra ner kostnaden för shopping rejält och enbart köpa det som verkligen är nödvändigt.

33. Vänta en vecka…

Vill du köpa en tröja, en tidning eller ett Playstation? Vänta en vecka och ta beslut då om saken verkligen behövs. De saker som egentligen inte är så nödvändiga har du sannolikt redan glömt då.

34. Eller en hel månad – Köpstopp

Med köpstopp menas att inget får köpas utöver mat, transport till jobbet och hygienprodukter. Många som har genomfört köpstopp en månad inser hur mycket ”onödigt” som egentligen köps och att pengarna istället kan sparas.

35. Handla när det är rabatt

Köp på rea, vid utförsäljningar och lagerrensningar.

36. Gå med i kundklubbar

Att gå med i kundklubbar är alltid gratis och kan ge rabatter, bonuspoäng och erbjudanden. Det enda du behöver stå ut med är att få reklam via mail.

37. Handla i slutet av säsongen

Köp vinterkläder i mars när butikerna rear ut dem för att få plats med vårkläderna. Köp julpyntet i början av januari och sommarjackan i september.

38. Köp begagnat om du kan

Blocket och secondhand-butiker är småbarnsföräldrarnas bästa vän… Kläder, serietidningar och leksaker kan köpas till en bråkdel av vad det kostar i butiker. Men självklart finns här även mycket till vuxna med kläder, porslin, köksgeråd osv.

39. Byt kläder med vänner

Tycker du om att uppdatera garderoben ofta? Ha klädbytardagar med vänner och hyr kläder inför fester istället för att köpa nytt.

40. Hemestra eller byt boende

Ofta är boende den största kostnaden på en semester, oavsett om hotell eller stuga väljs. Bo i vänners hus när de är på semester – eller varför inte byta bostäder någon vecka?

Ett billigt sätt att semestra är att bo kvar hemma men göra roliga saker i sitt närområde. Även om det blir restaurangbesök varje kväll, inträden på konserter och viss transportkostnad kommer det bli betydligt billigare än att åka utomlands.

41. Planera och jämför priser på semestern

Allt går att jämföra – oavsett om det är boende, biljetter, resekostnader eller nöjen.

42. Gör en ”anti-semester” budget

Brukar ni lägga 15 000 kr på sommarens semesterresa? Planera och budgetera för 10 000 kr och lägg sedan direkt undan 5 000 kr till sparande. Det blir ofta lättare att dra ner på kostnaderna om sparandet tydligt växer.

43. Byt krogen mot hemmafest

Kommer du sakna kvällarna på krogen? Bjud istället hem vännerna på fest. Du bjuder på maten och gästerna tar med sig egen dricka. Det kommer bli betydligt billigare än en krogkväll – och ändå vara minst lika trevligt.

44. Åk på semester – men inte under semestertider

Hyrpriser på stugor i fjällen är betydligt högre under jul-, påsk- och sportlov än under övriga året. Detta i likhet med hur campingar och stugbyar har högre priser under högsäsongen juni-aug. Försök att åka på semester när inte alla andra gör det. Då kan boendet, och delvis resekostnaden, minska kraftigt.

45. Hyr hus istället för hotell

Hotell är nästan alltid det dyraste boendealternativet. Välj istället exempelvis att hyra ett helt hus via Airbnb. Med tillgång till kök kommer även matkostnaden bli lägre under semestern. Kan två familjer dela på boendet blir det ännu billigare.

46. Jämför priser innan du handlar

Oavsett om det är kläder, elektronik eller campingutrustning som ska köpas finns pengar att spara på att jämföra priser från flera butiker. Bland annat kan tjänster som Pricerunner och Prisjakt hjälpa till med jämförelserna.

8.5

Bil- och Resekostnader

47. Dela bil / Bilpool

Att äga en bil innebär alltid en stor kostnad via inköp, service, drivmedel, skatt och försäkring. Nästan oavsett hur man räknar är det billigare att vara utan bil och hitta alternativa lösningar. Kanske dela bil med en kompis eller gå med en lokal bilpool?

48. Samåk till jobbet / barnens träning

Försök att hitta någon på jobbet som bor i närheten av där du bor. Även om ni inte kan samåka varje dag så blir det lägre bensinkostnad för de dagar ni kan samåka.

Detsamma gäller barnens träning eller andra aktiviteter.

49. Gå eller cykla

Ungefär 50 % av alla bilresor är på mindre än 5 km. En sträcka som är enkel att cykla för de allra flesta. Lägg pengarna på en bra cykel och lämna in den på service en gång per år. Med cykelvagn är det lätt att få med barnen, matvarorna eller packning.

50. Jämför bensinpriser och bensinkort

Är kostnaden för drivmedel hög varje månad? Kolla upp literpriset hos flera bensinstationer i närområdet och använd ett så kallat bensinkort för att få rabatt på bensinen.

51. Köpa begagnad bil

Att köpa en helt ny bil innebär en stor värdeminskning redan första dagen. Begagnade bilar har därmed ett högre procentuellt andrahandsvärde.

Ett sätt att spara pengar kan även vara att sälja sin dyrare bil och köpa en billigare begagnad – för att få loss pengar till att betala av lån eller starta ett sparande.

KAPITEL 9

Slutsats & Sammanfattning

Grunderna för ett framgångsrikt sparande – Nordnetskolan:

Det viktigaste är att du förstår vikten av, samt har, ett regelbundet sparande. Genom att se över rörliga och fasta kostnader kan sparbeloppet ökas över tid. Vilken sparform som sedan ska väljas beror främst på tidsperspektivet och risknivå.

9.1

Bästa sättet att minska kostnader och spara pengar

Förstår varför ett sparande är viktigt

Det allra viktigaste är att förstå vikten av ett sparande. Att en buffert, samt långsiktigt sparande, kan ge en ekonomisk trygghet. Det i sig är den yttersta drivkraften till att minska kostnader, skapa budget och spara pengar. Vad vill du uppnå? Hur når du dit? Vilka sparmål har du?

Förstå var pengarna tar vägen (budget)

Skriv ner och kategorisera alla inköp en månad för att förstå var pengarna tar vägen. Då kan du betydligt lättare avgöra vilka kostnader som kan minskas. Gör sedan en budget som visar hur du vill att det ska vara.

Läs mer: Konsumentverkets publikation ”Koll på Pengarna”

Se över fasta och rörliga kostnader

Alla kan minska sina kostnader! Börja med att se över fasta kostnader, dvs de som återkommer månad för månad. Dessa skapar ofta stora kostnader över ett helt år. Kan du få lägre el, försäkringspremie, lånekostnad eller säga upp abonnemang?

Nästa steg är att se över de rörliga kostnaderna. Det är exempelvis kostnader för kläder, nöje, resor, utemat och fritidsaktiviteter. Jämför gärna mot vad som anges som ”levnadskostnader” i uppställningar som banker och sparexperter visar online.

Sparmål

Försök spar 10 % av din lön. Bygg först upp en buffert på 1 – 2 månadslöner och skapa sedan både ett långsiktigt sparande, pensionssparande och eventuella målsparande (semester, bil, recovering).

9.2

Bästa sätt att spara pengar – med olika sparmål

Sparkonto

För buffert och kortsiktigt sparande är ett sparkonto generellt bäst. Detta utifrån att detta är det sparande som har lägst risk. Välj ett fasträntekonto om pengarna kan låsas i minst ett år. Därmed ges högre ränta samtidigt som det blir svårare att frestas att ta ut beloppet. Generellt ges bättre ränta på spakonton hos mindre banker och kreditinstitut än hos storbankerna.

Tips! Se bästa sparräntan här.

Fonder

Aktiefonder, och blandfonder, passar för långsiktigt sparande. Många ekonomiexperter nämner att sparande i fonder bör ske på minst 5 års sikt. Detta för att år med nedgång i konjunkturen ska kunna hinna kompenseras med år med högkonjunktur.

Vilka fonder som bör väljas beror främst på eget intresse av investeringar och vilja på risknivå. Genom att välja indexfonder skapas automatiskt en riskspridning. Välj hellre 2 – 3 fonder inom olika branscher/regioner än en enda fond. En enkel väg för att välja fonder är att använda fondrobot.

Tips! Läs vår kompletta guide om att investera i fonder.

Aktier

Även aktier passar för långsiktigt sparande, över minst 5 år. För att månadsspara behöver ett aktivt köp genomföras varje månad. Det går inte att ha automatiskt sparande så som med fonder.

Ett sätt att skapa riskspridning är att köpa aktier i investmentföretag, dvs företag som äger andelar i andra företag.

Tips! Läs vår guide om aktier för nybörjare.

Råvaror, Index, P2P (Alternativa sparformer)

Det finns en rad ”alternativa sparformer” med en mycket differentierad riskprofil. Bland sparformer med låg risk finns exempelvis P2P-lån (spara i lån till privatpersoner i Sverige) samt att investera i skog. Bland de med betydligt högre risk finns sparande i certifikat med hävstång samt kryptovalutor.

Generellt rekommenderas dessa sparformer för ett långsiktigt sparande – och enbart för personer som är väl insatta och därmed förstår riskerna.

9.3

Diversifiera sparandet

Att diversifiera sparandet innebär att det ”delas upp” beroende på sparmål och risk.

Diversifiera utifrån sparmål

Ha som mål att skapa att ha ett regelbundet sparande utifrån följande punkter.

- Buffert (1 – 2 månadslöner)

- Långsiktigt sparande

- Pensionssparande

- Barnsparande

- Målsparande (semester, resor, renovering, cykel)

Diversifiera risken

Lägg aldrig ”alla ägg i samma korg”. Att exempelvis enbart spara i svenska fonder med inriktning mot finanssektorn skapar en onödigt hög risk. Vid händelser som påverkar denna sektor kommer innehavet att kraftigt minska i värde.

För långsiktigt sparande, pensionssparande och barnsparande bör alltid diversifiering av riskerna ske genom att sparandet sker i fonder/aktier med olika inriktning.

9.4

Bästa spara pengar tips

1. Spara i aktier eller aktiefonder

Historiskt sett har aktier gett bäst avkastning vid långsiktigt sparande. Ofta nämns 8 – 10 % som beräknad genomsnittlig avkastning. Det är ca 10 gånger högre än om pengarna bara sitter på ett sparkonto.

2. Månadsspara

En undersökning av Avanza visar att de som har månadssparande i aktier/fonder i genomsnitt har ”38 % högre riskjusterad avkastning än de som endast har gjort 1 – 6 insättningar” per år.

3. Spara i början av månaden

Samma dag som räkningar betalas bör sparandet sättas undan. Bästa är om det sker via automatisk överföring. Du ”hinner inte” se pengarna och kommer sedan anpassa dina månadsinköp efter hur mycket du har kvar på kontot.

”You don’t have to see the whole staircase, just take the first step.” – Martin Luther King, Jr.

9.5

Investera pengar på 6 steg

Vi rekommenderar att man sparar pengar genom att investera i aktier. För att kunna köpa aktier behöver du först öppna ett konto hos en aktiemäklare. Den populäraste på vår webbplats är eToro. Dom har låga avgifter på aktier och fonder i Sverige. Med över 20 miljoner kunder globalt.

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

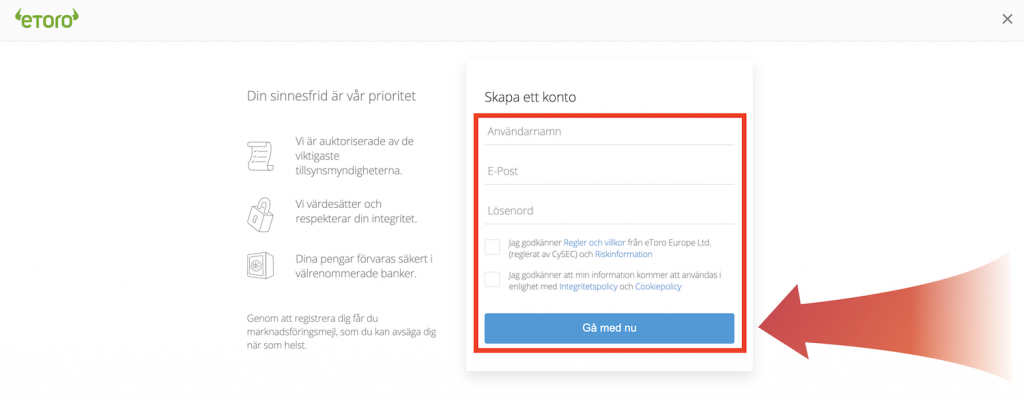

1. Skapa konto

Det första steget är att skapa ditt eToro-konto. Följ den här länken, klicka på knappen ”Gå med nu” och fyll i informationen.

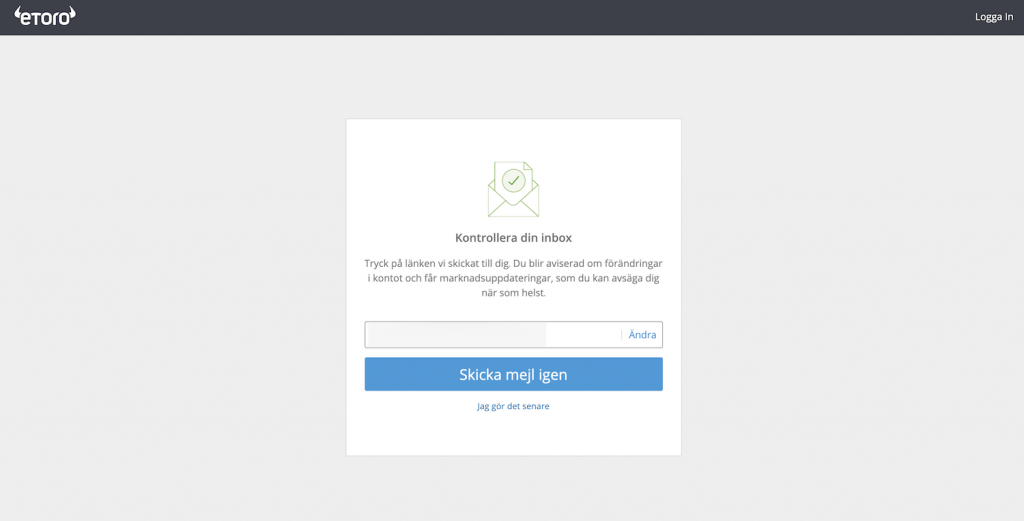

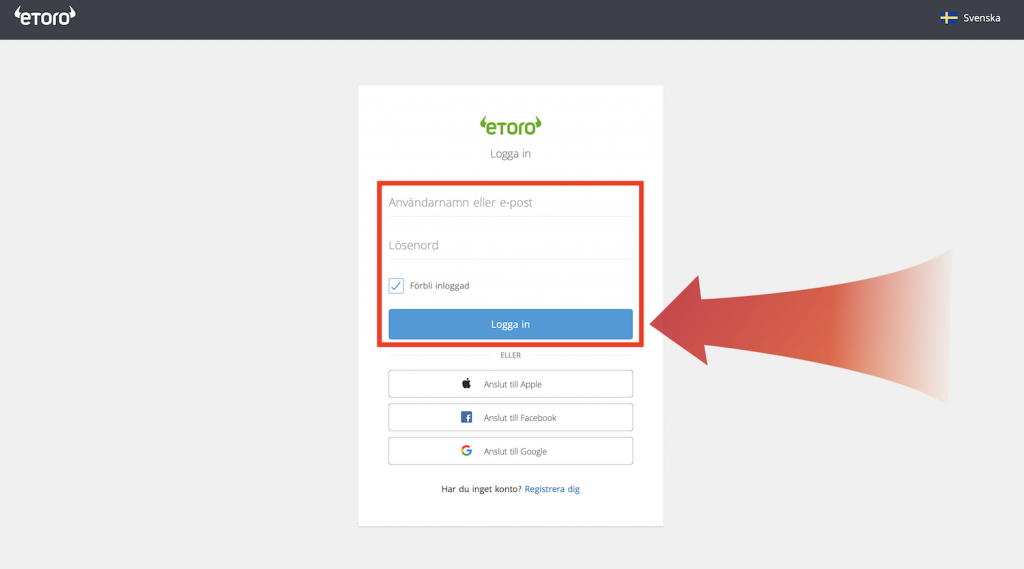

2. Verifiera e-postadress & logga in

Nästa steg är att verifiera din e-postadess för att kunna logga in på eToro. Följ länken som du får på din mail, skriv in uppgifterna som du valde och klicka på ”Logga in”.

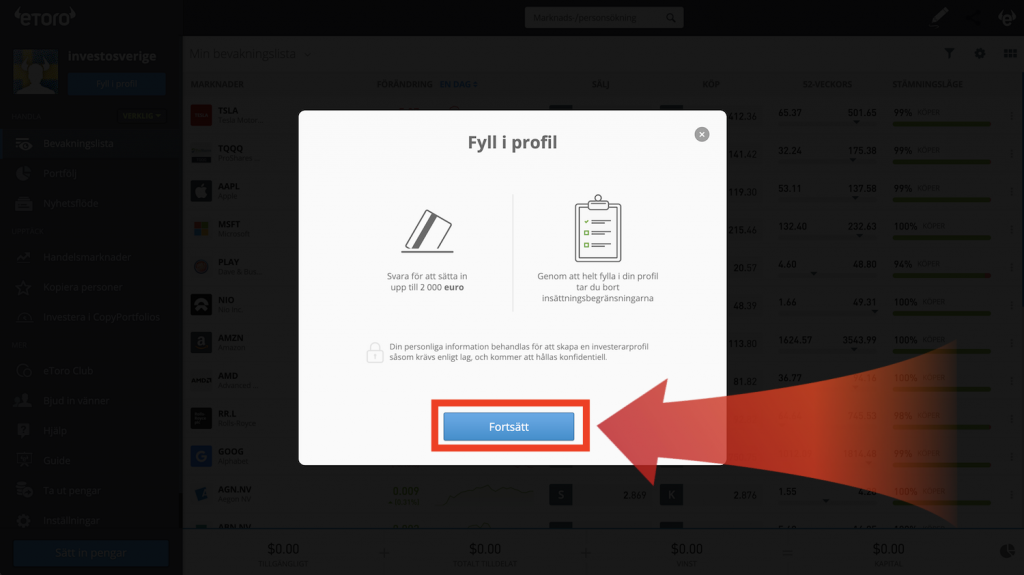

3. Svara på frågor

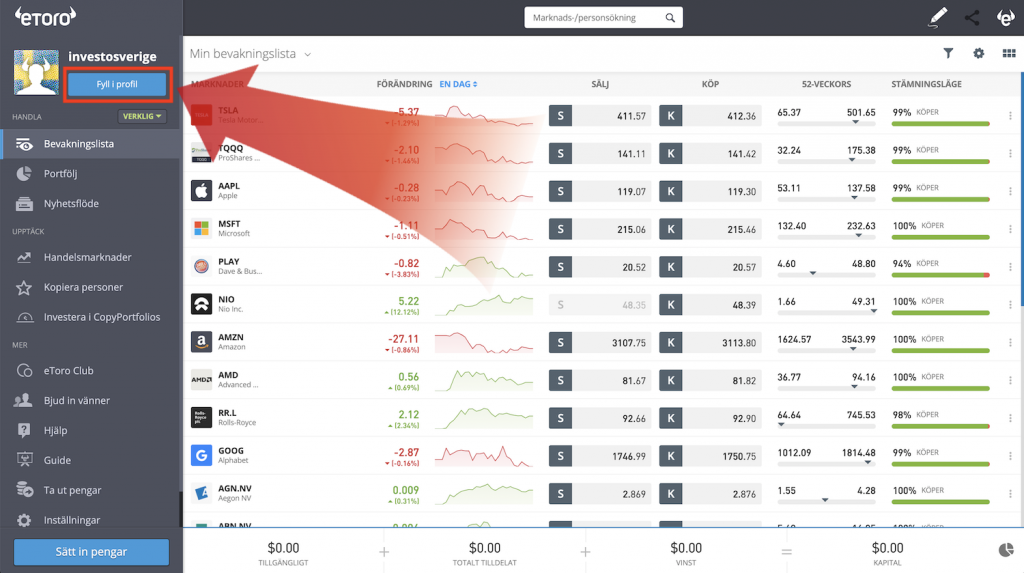

När du är inloggad börjar vi med att ta bort insättningsgränsen genom att svara på några frågor. (Oroa dig inte, detta är standard hos alla mäklare och dina privata uppgifter skyddas). Klicka på knappen ”Fyll i profil” och följ stegen, börja med att klicka på ”Fortsätt”.

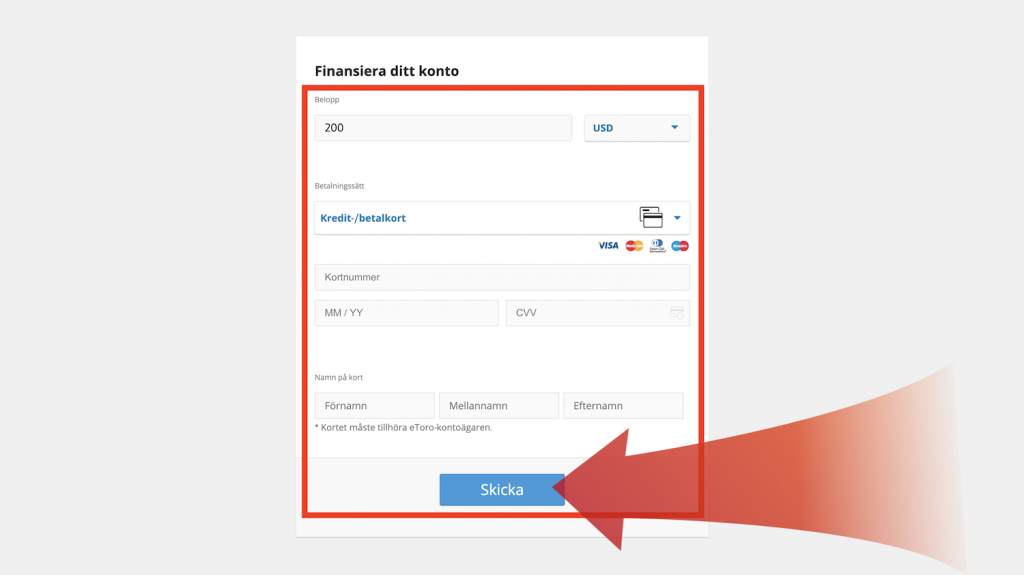

4. Sätt in pengar

Nu när din profil är klar är det dags att göra en insättning. Klicka på knappen ”Sätt in pengar” och välj belopp / betalningsmetod. När du är klar klickar du på ”Skicka”.

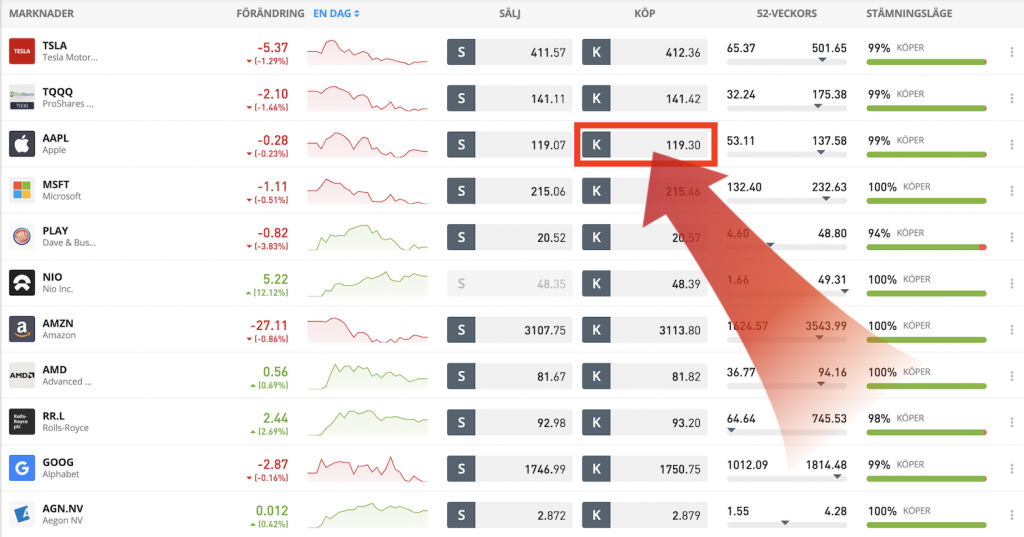

5. Välj investering

När du har pengar på ditt konto kan du välja en investering. I detta exempel väljer vi att köpa aktier i Apple (AAPL) genom att klicka på köpknappen.

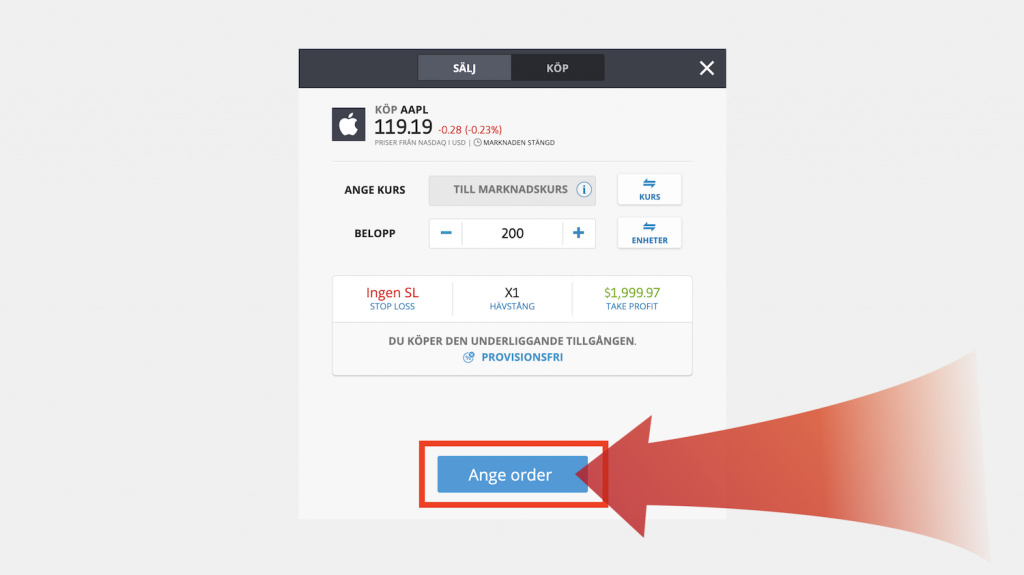

6. Investera pengar

Sista steget är att ange beloppet och klicka på ”Ange order”.

Vi är klara, bra jobbat!

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Vilken sparform som bör väljas beror på hur länge sparandet kommer att ske. Ju kortare tidsperspektiv desto säkrare sparform bör väljas. Sparkonto är säkrast – men ger även lägst avkastning.

Det är vanligt att man rekommenderar att spara 10% av nettolönen varje månad. Om det låter mycket börja med 5%. Om du har möjlighet att spara mer gör det! Detta kommer variera från person till person. Det viktiga är att du sparar regulbundet varje månad.

Om du inte har något större intresse för aktiemarknaden rekommenderas aktiefonder i breda indexfonder med låg förvaltningskostnad.

Ja, absolut. Du anger hur många procent andel aktier och hur många procent räntebärande papper som sparande ska ske i, tidshorisont samt risknivå. Sedan kommer roboten automatiskt omfördela innehavet utifrån bra och billiga fonder.

Tips! Läs vår guide om fondrobotar.

4-hinkar principen kan appliceras på ett sparande. Det handlar om att dela upp sparandet i fyra ”hinkar” dvs. nivåer. Buffert, Mellanrisk, Passivt sparande, Lekhinken. Det är enbart pengarna i lekhinken som får investeras i högrisk, spännande projekt osv.

Det bästa sättet att påbörja, eller öka, ett sparande är att använda en budget. Hur mycket vill du lägga på mat, kläder, hyra, utemat varje månad? Budgetera även för ett sparande och sätt undan dessa pengar i början av månaden.

Börja med att skapa ett sparmål. Varför vill du spara och vad ska pengarna användas till? Hur mycket behöver du spara per månad för att nå målet?

Andra steget är att göra en budget (grunden för att skapa öka sparandet) samt skapa automatisk överföring från lönekontot till sparkontot.

Du bör ha en buffert (1 – 2 månadslöner), ett långsiktigt sparande (för framtida investeringar) samt ett pensionssparande. Med barn i familjen bör även ett barnsparande finnas. Utöver det kan målsparande ske till semester, bil, barnens julklappar eller liknande.

Ja, det är riskfyllt utifrån att hela beloppet kan förloras om företaget som erbjuder detta konto går i konkurs. Från januari 2021 får däremot inte företag längre erbjuda sparkonton utan insättningsgaranti.

Att bara spara pengar de månader det blir ”pengar över” innebär att det kommer bli extremt oregelbundet. Det är då bättre med en lägre summa som automatiskt dras varje månad.

Sker sparande i aktier och fonder kommer risken även att minskas genom att köp sker på olika prisnivåer över tid.

Det finns sparkonto med rörlig ränta eller ett så kallat fasträntekonto. Fördelen med rörlig ränta är att uttag är mer flexibelt. Nackdelen är att du får lägre ränta. Med ett fasträntekonto gäller motsatsen, dina uttag är begränsade men räntan är högre. Vi rekommenderar att du jämför sparkonton och sparräntor innan du öppnar ett konto.

Tips! Se bästa sparräntan här.

Oavsett vilket typ av sparkonto du har betalar man 30% skatt på räntan. Detta dras automatiskt och är ingenting som du behöver tänka på. Banken rapporterar sen detta vidare till Skatteverket.

FORUM

Delta i diskussionen