DEN ULTIMATA GUIDEN

FONDER MED UTDELNING

I denna guide har vi listat de 13 bästa fonderna med utdelning. Vi går bland annat igenom deras respektive investeringsstrategier, fokusområden och förvaltningsavgifter. Guiden består totalt av 3,000+ ord och en video. Lär dig hur utdelning på fonder fungerar och vad som skiljer dem åt från ackumulativa fonder.

- Allt om fonder med utdelning, börshandlade fonder med utdelning, var de kan köpas och mycket mer.

- Jämför aktiemäklare i vår tabell och investera i utdelningsfonder på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

13 bästa fonder med utdelning

KAPITEL 2

5 populära utdelningsfonder

KAPITEL 3

Vad är fonder med utdelning?

KAPITEL 4

Utdelande vs ackumulerande fonder

KAPITEL 5

Så fungerar utdelningen

KAPITEL 6

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

13 bästa fonder med utdelning

Nedan visas en tabell över de 13 högst utdelande fonderna. Fonderna är fördelade mellan traditionella fonder med utdelning och ETF:er (börshandlade fonder) med utdelning. Direktavkastningen representerar vad respektive fond gav i utdelning i början av 2025.

13 bästa fonder med utdelning:

| Utdelningsfonder | Senaste direktavkastning | Typ av fond | |

|---|---|---|---|

| 1 | XACT Norden Högutdelande | 4.58 % | Börshandlad fond |

| 2 | Invesco S&P 500 High Div Low Vol UCITS ETF Dis | 3.36 % | Börshandlad fond |

| 3 | VanEck Global Real Estate UCITS ETF | 3.19 % | Börshandlad fond |

| 4 | Vanguard FTSE All-World UCITS ETF – (USD) Dist | 2.96 % | Börshandlad fond |

| 5 | SPDR Dow Jones Global Real Estate UCITS ETF Dist | 2.76 % | Börshandlad fond |

| 6 | Swedbank Robur Talenten Aktiefond MEGA J | 2.01 % | Aktiefond |

| 7 | Handelsbanken Gl Hi Div Lo Vol Cr B1 SEK | 1.76 % | Aktiefond |

| 8 | Aktiespararna Direktavkastning B | 1.26 % | Aktiefond |

| 9 | Swedbank Robur Stiftelsefond A | 1.25 % | Aktiefond |

| 10 | iShares Core S&P 500 UCITS ETF USD (Dist) | 1.02 % | Börshandlad fond |

| 11 | SEB Obligationsfond Flexibel SEK B | 0.76 % | Obligationsfond |

| 12 | Swedbank Robur Global High Dividend B | 0.70 % | Aktiefond |

| 13 | Swedbank Robur Obligation B | 0.65 % | Obligationsfond |

(Tabell uppdaterad 2025)

Tips: Kom ihåg att historisk avkastning inte är någon garanti för framtida avkastning. Titta istället på om fonden har ett fokus och en strategi som du känner dig bekväm med. Läs igenom fondfaktabladet (KIID-dokumentet).

OBS! Ny lagstiftning har påverkat fonder med utdelning:

Det finns inte särskilt många fonder med utdelning. Orsaken är en ny lagstiftning som trädde fram år 2012. Innan lagstiftningen var det rent skattemässigt fördelaktigt för fonderna att ge utdelning. Genom utdelning undkom man nämligen dubbelbeskattning.

Efter att lagstiftningen trädde fram finns det alltså inget starkt motiv till varför fonder bör ge utdelning alls. Därför ser istället majoriteten fonder till att återinvestera vinsten från sina innehav. Man väljer att ackumulera investerarnas kapital varpå en ränta-på-ränta-effekt skapas.

Det finns dock flera börshandlade fonder med utdelning. Dessa handlas i realtid över börsen precis som aktier. De heter förkortat ETF:er som står för “Exchange Traded Fund”.

KAPITEL 2

5 populära utdelningsfonder

Genomgång av ETF:en Xact Högutdelande:

Nedan kan du läsa kort om fem olika fonder med utdelning som är populära hos småsparare. De är utvalda från tabellen från kapitel 1. För att läsa om resterande utdelningsfonder föreslår vi att du går till Avanzas webbplats där du kan läsa om dem i detalj.

2.1

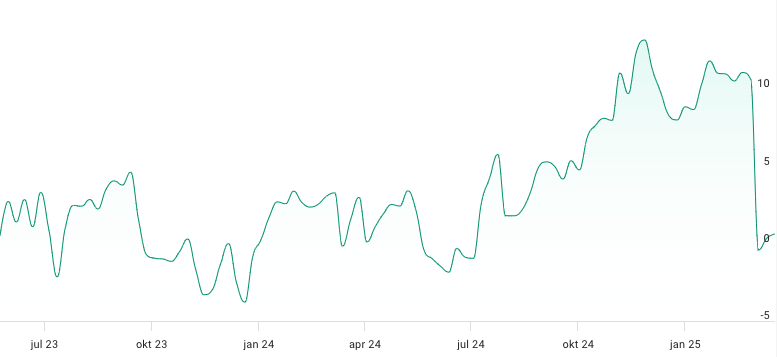

XACT Norden Högutdelande

Översikt:

• Risknivå: 4 av 7

• Förvaltare: XACT

• Direktavkastning: 4.58 %

• Förvaltningsavgift: 0.32 %

• Avkastning 5 år exklusive utdelning: + 50 % (2020 – 2025)

Utveckling 5 år:

(Bildkälla: Avanza)

Kort om ”XACT Norden Högutdelande”:

Denna fond förvaltas av XACT och är mycket populär bland svenska småsparare att äga. Anledningen till varför är då fonden placerar kapital i stabila bolag i Norden. Detta är en ETF, det vill säga en börshandlad fond som handlar i realtid över börsen. Förvaltningsavgiften är dessutom låg och ligger på 0.30 %.

Funderar du på att investera i fonden? XACT Norden Högutdelande finns tillgänglig att handla hos Avanza.

2.2

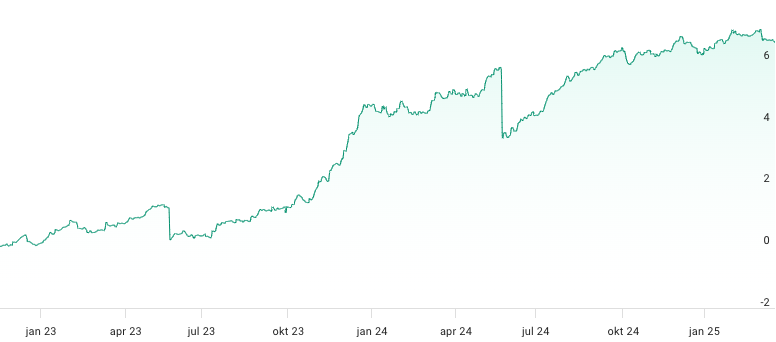

Swedbank Robur Talenten Aktiefond MEGA J

Översikt:

• Risknivå: 4 av 7

• Förvaltare: Swedbank

• Direktavkastning: 2.01 %

• Förvaltningsavgift: 0.52 %

• Avkastning 5 år exklusive utdelning: + 101 % (2020 – 2025)

Utveckling 5 år:

(Bildkälla: Avanza)

Kort om ”Swedbank Robur Talenten Aktiefond MEGA J”

Denna fond förvaltas av Swedbank och investerar i stora stabila bolag som ger utdelning. Vanligtvis består portföljen av 50 % svenska bolag och 50 % utländska. Förvaltarna är måna om att bolagen inte strider mot mänskliga rättigheter eller säljer kontroversiella produkter. Exempel på bolag som ingår i portföljen är Microsoft, Atlas Copco och Sandvik.

Funderar du på att investera i fonden? Swedbank Robur Talenten Aktiefond MEGA J finns tillgänglig att handla hos Avanza.

2.3

Handelsbanken Gl Hi Div Lo Vol Cr B1 SEK

Översikt:

• Risknivå: 3 av 7

• Förvaltare: Handelsbanken

• Direktavkastning: 1.76 %

• Förvaltningsavgift: 0.60 %

• Avkastning 5 år exklusive utdelning: + 63 % (2023 – 2025)

Utveckling 5 år:

(Bildkälla: Avanza)

Kort om ”Handelsbanken Gl Hi Div Lo Vol Cr B1 SEK”:

Denna fond förvaltas av Handelsbanken och investerar främst i amerikanska stabila utdelningsbolag. Syftet med fonden är placera kapital inom bolag som anses vara stabila, har låg volatilitet och ger hög utdelning. Exempel på bolag som ingår i portföljen är Johnson & Johnson, McDonald´s och Waste Management.

Funderar du på att investera i fonden? Handelsbanken Gl Hi Div Lo Vol Cr B1 SEK finns tillgänglig att handla hos Avanza.

2.4

VanEck Global Real Estate UCITS ETF

Översikt:

• Risknivå: 4 av 7

• Förvaltare: VanEck

• Direktavkastning: 3.19 %

• Förvaltningsavgift: 0.30 %

• Avkastning 5 år exklusive utdelning: + 36 % (2020 – 2025)

Utveckling 5 år:

(Bildkälla: Avanza)

Kort om ”VanEck Global Real Estate UCITS ETF”:

Denna fond är passivt förvaltad av VanEck. Dess mål är att följa GPR Global 100 index. Detta index följer utvecklingen för 100 börsnoterade fastighetsbolag samt fastighetsinvesteringsfonder (REIT:s) utspridda över hela världen. Den ger dig på så sätt en 100 % exponering mot den globala fastighetsmarknaden.

Funderar du på att investera i fonden? VanEck Global Real Estate UCITS ETF finns tillgänglig att handla hos Avanza.

2.5

SEB Obligationsfond Flexibel SEK B

Översikt:

• Risknivå: 2 av 7

• Förvaltare: SEB

• Direktavkastning: 0.76 %

• Förvaltningsavgift: 0.50 %

• Avkastning 5 år exklusive utdelning: + 7 % (2023 – 2025)

Utveckling 5 år:

(Bildkälla: Avanza)

Kort om ”SEB Obligationsfond Flexibel SEK B”:

Denna fond förvaltas av SEB och fokuserar på att investera i obligationer och ger därmed räntebärande avkastning. Värdepapperna har huvudsakligen sitt ursprung från svenska obligationsmarknaden. Exempel på obligationer som ingår i portföljen är Swedbank Mortgage AB och Nordea Hypotek AB.

Funderar du på att investera i fonden? SEB Obligationsfond Flexibel SEK B finns tillgänglig att handla hos Avanza.

KAPITEL 3

Vad är fonder med utdelning?

Fonder med utdelning syftar helt enkelt till fonder som ger utdelning till fondandelsägare. Det påminner om utdelningsaktier. Istället för att utdelningen sker som en procentsats av ett bolags vinst, sker utdelningen från utdelningsfonder som en procentandel av de totala tillgångarna under förvaltning inom fonden.

3.1

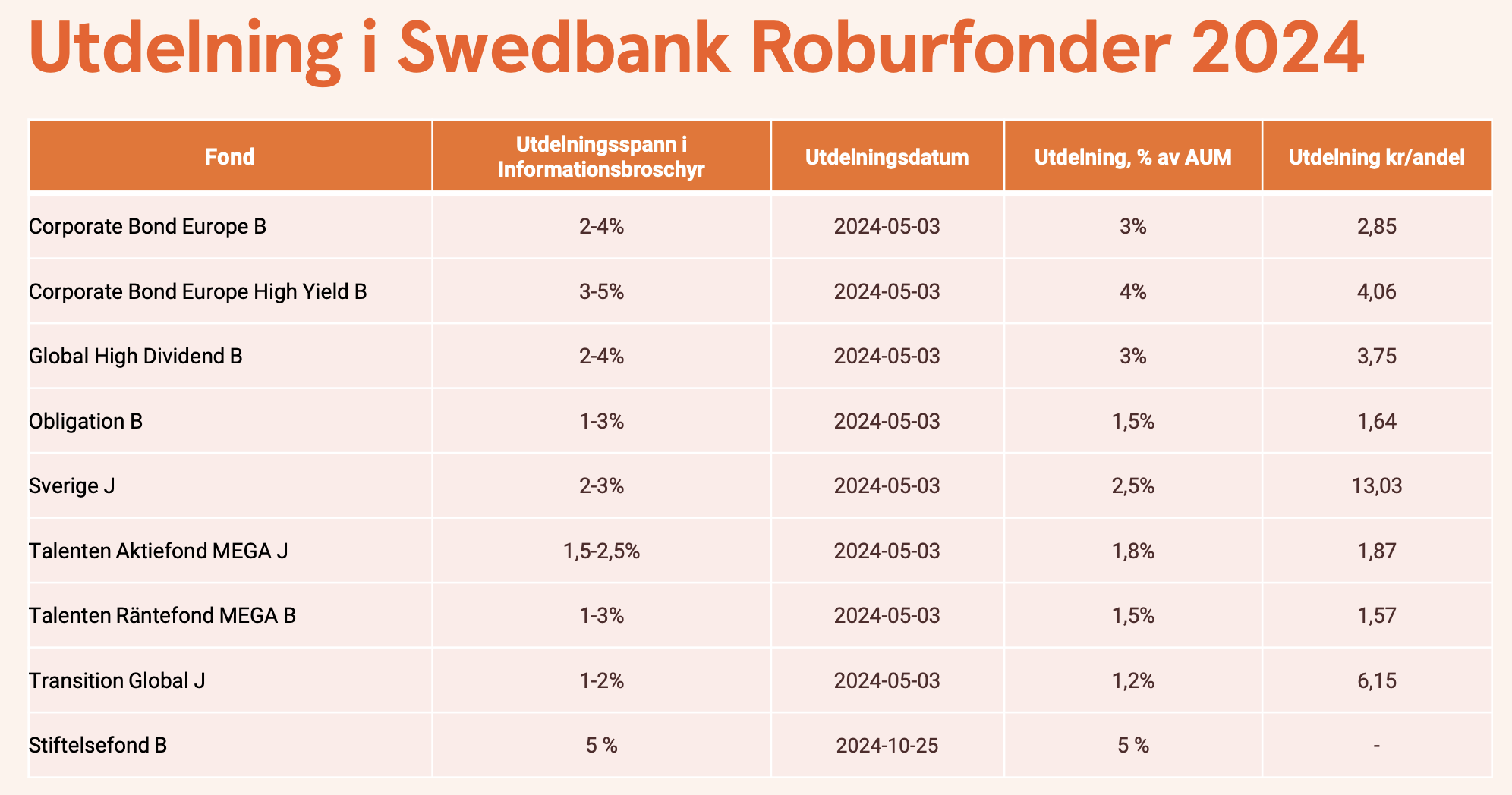

När sker utdelningen?

När utdelningen sker skiljer sig åt för respektive fond. Vanligtvis sker det under svensk vår i samband med att bolagen också gör sin utdelning. Den vanligaste månaden för genomförande av utdelning är maj månad.

Tabellen nedan är tagen från Swedbank. Den visar datum då bankens utdelningsfonder genomförde utdelning till fondägare. Alla förutom en fond gav utdelning under maj månad. Endast en gav utdelning i oktober.

(Bildkälla: Swedbank)

3.2

Hur fungerar utdelning i fonder?

För att visa hur utdelning i fonder fungerar ska vi gå igenom ett enkelt exempel.

Exempel: Föreställ dig två fonder som följer samma index. En är återinvesterande och den andra utdelande. NAV-kursen (kurs per fondandel) för båda fonderna står i 100 kr. Fonderna delar i genomsnitt ut 2 % i aktieutdelning.

För den återinvesterande fonden kommer utdelningarna att återinvesteras, varpå NAV-kursen ökar till 102 kr. Vad gäller utdelningsfonden kommer 2 kr att delas ut, samtidigt som NAV-kursen förblir densamma på 100 kr.

Hur stor utdelning som respektive fondägare får beror på hur många andelar man äger i fonden. Ju flera andelar man äger, desto större del av kakan. För att se hur det fungerar i detalj kan du gå till kapitel 5.

Där går vi igenom ett mer utförligt matematiskt exempel på hur utdelning går till. Vi visar även konsekvensen av att få äga en utdelningsfond via ett traditionellt AF-konto (aktie- och fondkonto) och ett ISK-konto (investeringssparkonto.

3.3

Varför äga fonder med utdelning?

Nedan kan du läsa de främsta argumenten som talar för ett fondsparande i utdelningsfonder.

- Återkommande kassaflöde – När du investerar i utdelningsfonder får du varje år ett återkommande kassaflöde på kontot. Fonder med utdelning är på så sätt ett utmärkt val för de personer som lever på sin utdelning eller vill använda dem till andra investeringar för att balansera sin portfölj.

- Välj vad du vill göra med avkastningen – Istället för att låta kapitalet återinvesteras i fonden kan du välja fritt vad du vill göra med pengarna. Du kan exempelvis välja att återinvestera det för att skapa en ränta-på-ränta-effekt, alternativt använda pengarna för privat bruk.

- Bra komplement till utdelningsaktier – Att investera i enskilda utdelningsaktier är betydligt mer riskfyllt än att investera i utdelningsfonder. Inte nog med att du får utdelning, du får även en större riskspridning.

KAPITEL 4

Utdelande vs ackumulerande fonder

Nedan kan du läsa om skillnaderna mellan utdelningsfonder och ackumulerande fonder. Vi kommer även att diskutera kring ifall återinvestering eller utdelning är bäst.

4.1

Skillnaden mellan utdelningsfonder och ackumulerande fonder

Utdelningsfonder

Som nämnt i tidigare kapitel innebär en utdelningsfond att kapital ges ut till fondägarna i form av utdelning. Det ger investerarna ett återkommande kassaflöde in på kontot. Pengarna kan de sedan välja att återinvestera eller använda till något helt annat. Utdelningsfonder utgör minoriteten fonder på börsen.

ETF:er som ger utdelning tenderar att gå under förkortningen “dis” i sitt namn, vilket står för distribution. Det vill säga att de distribuerar kapital till sina fondägare. Exempel på en utdelnings-ETF är “Vanguard FTSE All-World UCITS ETF USD Dis”

Dis = Distributing = Utdelande

Ackumulerande fonder

Majoriteten fonder väljer istället att återinvestera pengarna för att fondkapitalet ska ackumuleras. Därav namnet ackumulerade fonder. Fondförmögenheten ökar sedan med det återinvesterade beloppet, varpå det skapas en automatisk ränta-på-ränta-effekt.

Det är upp till fondförvaltaren att bestämma hur pengarna ska återinvesteras. Vanligtvis placeras de i redan tidigare fondinnehav. Ibland kan fondförvaltaren välja att placera kapitalet i helt nya innehav.

Ackumulerande ETF:er går vanligtvis under förkortningen “acc” i sitt namn. Det står på engelska för accumulating, vilket betyder återinvesterande. Exempel på en ackumulerande ETF är “Vanguard FTSE All-World UCITS ETF USD Acc”

Acc = Accumulating = Återinvesterande

4.2

Är återinvestering eller utdelning bäst?

Huruvida återinvestering eller utdelning är bäst beror helt på fondförvaltarens skicklighet och din egen personliga preferens, huruvida du vill ha pengar direkt i hand eller inte.

I grund och botten handlar avkastningen från en fond om hur skicklig som fondförvaltaren är på att allokera kapital. Om fondförvaltaren är duktig på att hitta unika möjligheter på börsen kan det vara en bättre idé att låta denne återinvestera kapitalet.

Men om du vill ha möjlighet till att själv placera avkastningen i en annan fond eller finansiell tillgång kan en utdelningsfond vara ett bättre alternativ. Direktavkastning ger dig möjligheten till att direkt få pengar i hand till att kunna placera i något helt annat.

Du kan också…

Ett alternativ till att investera i en utdelningsfond är att sälja av en så stor del som avkastningen från en ackumulerande fond motsvarar. Om exempelvis en ackumulerande fond ger en avkastning på 2 % kan du helt enkelt sälja av 2 % av ditt totala fondinnehav. Effekten blir densamma som att få en utdelning på 2 % från en utdelningsfond.

KAPITEL 5

Så fungerar utdelningen

Utdelning från fonder sker i procent och baseras på de totala tillgångarna under förvaltning. Detta kallas på engelska för AUM (Assets Under Management). Procentsatsen räknas sedan om till kronor per fondandel.

I detta kapitel kan du läsa exempel på hur utdelningen fungerar rent praktiskt och matematiskt. Vi kommer att gå igenom två olika scenarion för fondägande på både ett aktie- och fondkonto (AF-konto) och ett investeringssparkonto (ISK-konto).

5.1

Räkneexempel

Nedan kan du läsa ett räkneexempel på hur utdelningen från fonder går till.

Exempel: Vi föreställer oss att du äger 100 andelar i en fond. Du köpte fondandelarna till ett totalt värde av 7 000 kr. Det vill säga 70 kr per fondandel. Idag står kursen i 100 kr och du har ett totalt marknadsvärde på 10 000 kr (100 x 100).

Föreställ dig nu att fonden väljer att göra en utdelning. Den sker till 15 kr per fondandel. Det betyder att du tilldelas 1 500 kr (15 x 100). Samtidigt minskar fondkursen från 100 kr till 85 kr (100 – 15) då fonden gjort en utdelning.

Beroende på vilken kontotyp du använder kommer du att beskattas olika. Det kommer även att påverka hur hög avkastning du får samt vilken den nya fondkursen blir.

5.2

AF-konto (Aktie- och fondkonto)

![]()

Exempel: Om du äger fonden på ett traditionellt AF-konto så kommer du att behöva betala 30 % skatt på utdelningen på 1 500 kr. Skatten blir 450 kr (1 500 x 0.30) och du får behålla 1 050 kr. Om du väljer att återinvestera utdelningen i fonden så kommer du att få nya fondandelar för pengarna.

Dessa andelar köps till en lägre kurs. Detta eftersom fonden nyligen gjort en utdelning på 15 kr. Den nya kursen blir 85 kr (100 – 15). Det betyder att du får 12.35 nya andelar (1 050 / 85), avrundat till två decimaler.

Ditt marknadsvärde efter utdelningen blir 9 550 kr ((100 + 12.35) x 85), avrundat till heltal. Detta då 450 kr i skatt redan betalats. Ditt anskaffningsvärde har också ökat med 1 050 kr. Detta då det köpts nya andelar i fonden för det beloppet.

I din depå kommer du att se att avkastningen minskat som en effekt av utdelningen. Detta eftersom marknadsvärdet är lägre och anskaffningsvärdet högre. Anledningen till detta är att du ska slippa betala 30 % skatt igen (dubbelbeskattning) när du väljer att sälja ditt fondinnehav.

5.3

ISK-konto (Investeringssparkonto)

![]()

Exempel: Om du har fonden placerad på ett ISK-konto är uträkningen inte lika krånglig. Du slipper betala 30 % vinstskatt. Därför får du direkt 1 500 kr i utdelning, istället för 1 050 kr.

Om du väljer att direkt återinvestera dem i fonden kommer du att få fler nya fondandelar för pengarna än på ett AF-konto. Totalt kommer du att få 17.65 (1 500 / 85) nya fondandelar istället för 12.35, avrundat till två decimaler.

Ditt marknadsvärde efter utdelningen blir därmed 10 000 kr (100 + 17.65) x 85, avrundat till heltal. Ditt anskaffningsvärde kommer också ha ökat med 1 500 kr. Detta då det köpts nya andelar i fonden för det beloppet.

I din depå kommer du att se att avkastningen är densamma, trots att en utdelning skett. Detta eftersom både marknadsvärdet och anskaffningsvärdet är högre.

Istället för att betala 30 % i vinstskatt betalar du en årlig schablonskatt baserad på portföljens totala värde. Den kommer förtryckt i deklarationen. För år 2025 låg schablonskatten på 0.89 %.

Tips! Läs mer om investeringssparkonto (ISK) i vår guide.

5.4

Schablonintäkt och schablonskatt

![]()

Enligt Skatteverket ingår även en årlig fondskatt (eller schablonskatt) för fondägande på ett AF-konto. Det kan likställas med att du i praktiken äger en korg av aktier.

Även om du inte själv köper eller säljer andelar i fonden sker förändringar “under ytan” i korgen. För att fånga upp dessa försäljningar rent skattemässigt har man tillämpat en schablonskatt som tillkommer utöver eventuell vinstskatt vid utdelning eller försäljning till vinst.

Först beräknas en årlig schablonintäkt på 0.40 % som baseras på det totala värdet av fondandelarna vid ingången av kalenderåret. Sedan dras en skatt på 30 % av detta värde. Den slutgiltiga fondskatten landar på ynka 0.12 %.

OBS: Denna skatt gäller som sagt endast för AF-konto och inte för ISK-konto eller kapitalförsäkring (KF).

Tips! Läs mer om du välja ISK eller AF för ditt aktie- och fondsparande.

KAPITEL 6

Fördelar och nackdelar

Fördelar med utdelningsfonder

- Återkommande kassaflöde – Ett av de största argumenten till att investera i fonder med utdelning är att du får ett återkommande kassaflöde på ditt konto. Detta passar perfekt för dig som lever på en del av dina utdelningar.

- Fritt eget ansvar över avkastningen – Att få återkommande kassaflöde ger dig frihet att kunna välja själv vad du vill göra med din avkastning. Exempelvis kan du välja att återinvestera den i samma fond, alternativt göra något helt annat med pengarna.

- Bra komplement till utdelningsaktier – Utdelningsfonder är ett perfekt komplement till utdelningsaktier. Fonder är ett säkrare alternativ då risken sprids ut över flera bolag. Du får dessutom hjälp av fondförvaltare som arbetar heltid åt att hitta stabila bolag med hög utdelning.

- Går att se direktavkastningen – Ännu en fördel med utdelningsfonder är att de visar hur hög den nuvarande direktavkastningen är. Detta är något som man hos ackumulerande fonder inte alls kan se lika tydligt.

Nackdelar med utdelningsfonder

- Lågt utbud på utdelningsfonder – I och med den nya lagstiftningen som började gälla 2012 finns det inte längre motiv för fonder att lämna utdelning. De flesta har istället övergått till en kumulativ förvaltningsmodell. Det finns därför endast ett lågt utbud av utdelningsfonder att välja bland. Det är istället mer vanligt med börshandlade fonder med utdelning (ETF:er)

- Valutaväxlingsavgift – Börshandlade fonder med utdelning är oftast prissatta i annan valuta än svenska kronor. Det tillkommer därmed en valutaväxlingsavgift både på utdelning och eventuell återinvestering.

- Spread – En annan nackdel vad gäller börshandlade fonder med utdelning är att det tillkommer en hög spread när du handlar dem. Med spread menas skillnaden mellan köp- och säljkurs. Den tenderar att ligga mellan 0.02 % och 1.00 %.

- Courtage vid köp – En sista nackdel som berör börshandlade fonder med utdelning är att det vanligtvis tillkommer en courtageavgift vid köp. Denna avgift betalar du inte när du handlar vanliga fonder.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Ja, vissa fonder väljer att ge utdelning istället för att återinvestera kapitalet. Hur hög direktavkastning som en fond ger varierar. Vissa utdelningsfonder ger en låg direktavkastning kring 0.50 % medan andra ger så högt som 5.00 %.

Under en 5-årsperiod, mellan 2020 och 2025, har följande utdelningsfonder givit högst avkastning, exklusive utdelningar:

- Swedbank Robur Stiftelsefond A (137 %)

- Aktiespararna Direktavkastning B (103 %)

- Swedbank Robur Talenten Aktiefond MEGA J (101 %)

- Vanguard FTSE All-World UCITS ETF – (USD) Dist (82 %)

- Invesco S&P 500 High Div Low Vol UCITS ETF Dis (69 %)

Handla dessa utdelningsfonder hos Avanza.

År 2025 gav XACT Norden Högutdelande den högsta direktavkastningen på 4.85 %. Denna utdelningsfond går att handla hos Avanza.

Utdelningsfonder är fonder som lämnar utdelning, likt utdelningsaktier, till fondandelsägare. Utdelningarna sker vanligtvis en gång per år under svensk vår.

Den största fördelen med att investera i utdelningsfonder är att du får ett återkommande kassaflöde. Du väljer själv om du vill återinvestera kapitalet eller använda det till något annat.

Utdelningsfonder passar perfekt för de som vill leva på, eller redan lever på, sina utdelningar. Det är ett bra komplement till utdelningsaktier, vilket är betydligt mer riskfyllt då din utdelning är beroende av endast ett bolag. Utdelningen från en utdelningsfond är resultatet av flera bolag som valt att dela ut vinst.

FORUM

Delta i diskussionen