DEN ULTIMATA GUIDEN

TILLVÄXTAKTIER – BÄSTA TILLVÄXTBOLAGEN 2025

Tillväxtaktier definieras som bolag vilka växer snabbare än genomsnittet på börsen. Vanligtvis växer de med mellan 20 – 30 %, eller mer, per år. På grund av deras höga tillväxttakt tenderar tillväxtbolag att vara högre värderade på börsen än genomsnittet. I följande guide, på 5,500+ ord och 3 videor, kommer du att få lära dig allt om att mäta och värdera tillväxtbolag. I kapitel 1 finns också en lista på vilka tillväxtaktier som presterat bäst mellan 2020 och 2025.

- Allt om tillväxtbolag, tillväxtmått, hur värdering går till, fördelar/nackdelar och mycket mer.

- Jämför aktiemäklare i vår tabell och köp tillväxtaktier på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

15 bästa tillväxtbolag

KAPITEL 2

Vad är tillväxtaktier?

KAPITEL 3

Vad bidrar till tillväxt?

KAPITEL 4

Tillväxt i relation till värdering

KAPITEL 5

3 värderings- och tillväxtmått

KAPITEL 6

Hur hittar man tillväxtbolag?

KAPITEL 7

15 minuters tillväxtcase

KAPITEL 8

Se upp för hög värdering

KAPITEL 9

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

15 bästa tillväxtbolag

I följande tabell kan du se vilka tillväxtaktier som presterat bäst på börsen, under en femårsperiod, mellan 2020 och 2025. I samband med att denna lista togs fram hade samtliga företag en omsättningstillväxt på över 20 % per år.

15 bästa tillväxtbolag 2020 – 2025:

| Tillväxtbolag | Utv. 5 år | Bransch | |

|---|---|---|---|

| 1 | Celsius Holdings | 2 639 % | Dryckesvaror |

| 2 | Nvidia | 1 614 % | Teknologi |

| 3 | Dick’s Sporting Goods | 678 % | Försvarsindustrin |

| 4 | Axon Enterprise | 672 % | Försvarsindustrin |

| 5 | Saab | 665 % | Försvarsindustrin |

| 6 | Tesla | 644 % | Fordonsindustrin |

| 7 | New Wave | 503 % | Konsumentvaror |

| 8 | NOTE | 482 % | Teknologi |

| 9 | Fortnox | 357 % | Teknologi |

| 10 | Meta Platforms | 236 % | Teknologi |

| 11 | Sectra | 206 % | Hälsovård |

| 12 | NCAB Group | 202 % | Teknologi |

| 13 | Apple | 199 % | Konsumentvaror |

| 14 | Alphabet | 166 % | Teknologi |

| 15 | Hexatronic Group | 151 % | Teknologi |

(Tabell uppdaterad 2025)

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

KAPITEL 2

Vad är tillväxtaktier?

What is a growth stock – Growth stock explained simply:

Definitionen av en tillväxtaktie är att den förväntas växa snabbare än genomsnittet på börsen. Om exempelvis S&P 500 förväntas växa med 10 % per år så bör alltså en tillväxtaktie växa mer än så. Därför är de oftast högre värderade än genomsnittet bolag på börsen.

Förväntningarna på deras framtida tillväxttakt är normalt sett mycket hög. Som en konsekvens handlas deras aktiekurser till höga omsättnings- och vinstmultiplar för att möta de höga förväntningarna. I vissa fall kan hela branscher vara högt värderade då man anser att alla bolag kommer att växa kraftigt.

2.1

Hur mäts tillväxt?

Tillväxt kan mätas genom att jämföra föregående års omsättning och vinst med nuvarande års siffror. Man kan då se om ett bolag befinner sig ett tillväxtstadium och dessutom med hur mycket.

Exempelvis visade Coca-Cola (KO) omsättningstillväxt mellan 2023 och 2024 på cirka 2 %. Det går att jämföra med Nvidia (NVDA) vars omsättningstillväxt under samma tidsperiod låg på cirka 114 %. Nvidia växer alltså i betydligt högre takt än Coca Cola, vilket gör det till ett tillväxtbolag.

Coca-Cola och Nvidias omsättningstillväxt:

| Bolag | Omsättning 2023 | Omsättning 2024 | Tillväxt i procent |

|---|---|---|---|

| Coca-Cola | 45,83 miljarder USD | 46,76 miljarder USD | 2 % |

| Nvidia | 60,92 miljarder USD | 130,49 miljarder USD | 114 % |

Som en effekt av att tillväxtbolag har större omsättning, eller vinsttillväxt, än övriga bolag på börsen tenderar även deras värderingar att skjutas i höjden som en effekt förväntan på hög tillväxt från allmänheten.

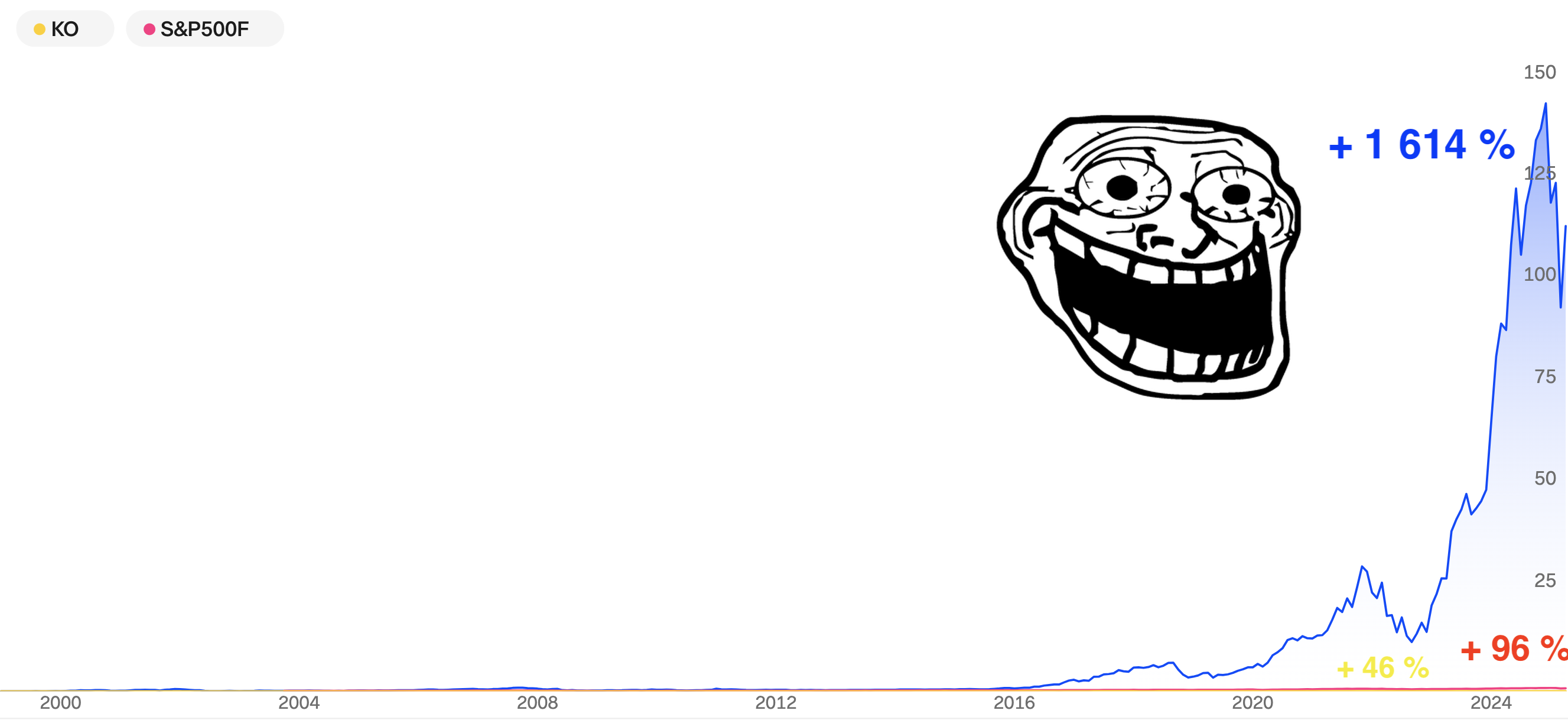

S&P 500, Coca-Cola och Nvidia kursutvecklingar:

(Bildkälla: Nordnet)

Grafen ovan visar hur S&P 500 (röd), Coca-Cola (gul) och Nvidia (blå) utvecklats mellan 2020 och 2025 i jämförelse med varandra. Coca-Cola klassas inte som en tillväxtaktie och växer i ungefär samma takt som index.

Nvidia är däremot ett bolag som växer snabbt i både omsättning och vinst. Det klassas som ett tillväxtbolag. Som en effekt har bolagets värdering skjutit i höjden i jämförelse med S&P 500 och Coca-Cola.

Total avkastning under perioden:

- Nvidia = 1 614 %

- S&P 500 = 96 %

- Coca-Cola = 46 %

2.2

Varför investera i tillväxtbolag?

För att visa varför en investering i ett tillväxtbolag kan vara en god investering över tid ska vi visa på två investeringscase i bolag A och B.

Exempel: Både bolag A och B är värderade till 100 tkr vardera. Förra året gjorde bolagen en vinst på 10 tkr vardera. Deras vinsttillväxttakt skiljer sig dock från varandra. Bolag A har en vinsttillväxttakt på 10 %, och B på 25 %.

Om du endast fick välja ett av bolagen att investera i, vilket bolag skulle du välja? Det rätta svaret är B. Dess vinst ökar helt enklat snabbare än A. Det tar totalt 5 år att få tillbaka pengarna på din investering om tillväxten kvarstår. För bolag A tar det istället 7 år att få tillbaka pengarna på din investering. Se tabell nedan.

Vinstutveckling i Tkr (tusen kronor):

| Bolag | År 1 | År 2 | År 3 | År 4 | År 5 | År 6 | År 7 | SUM |

|---|---|---|---|---|---|---|---|---|

| A | 11 Tkr | 12,1 Tkr | 13,3 Tkr | 14,6 Tkr | 16,1 Tkr | 17,7 Tkr | 19,5 Tkr | 104,3 Tkr |

| B | 12,5 Tkr | 15,6 Tkr | 19,5 Tkr | 24,4 Tkr | 30,5 Tkr | X | X | 102,5 Tkr |

Tillväxtbolag ger alltså över tid en högre avkastning än bolag som inte växer särskilt mycket. Du får som investerare rent teoretiskt tillbaka ditt investerade kapital snabbare som en effekt av den högre tillväxttakten.

I kapitlen som följer kan du läsa om vad som bidrar till tillväxt, hur man mäter tillväxt samt risker med att investera i tillväxtaktier.

KAPITEL 3

Vad bidrar till tillväxt?

Ett bolag kan primärt växa på tre olika sätt. Dessa är att utöka och sälja till nya kunder, merförsäljning eller uppköp av andra bolag. Dessa presenteras nedan.

3.1

Sälja till fler kunder

Vad de flesta tänker på när det hör ordet tillväxt i företagssammanhang är att öka antalet kunder till vilka man säljer varor och tjänster. Det är dock enklare sagt än gjort. Vanligtvis krävs det stora investeringar från företagets sida i form av exempelvis marknadsföring och ökat antal försäljare.

Tillväxtpotentialen, på den marknad som bolaget redan är etablerad inom, kan dock vara låg. Då kan det krävas att man expanderar sig till nya marknader. När man etablerar sig på en ny marknad är det extra viktigt med varumärkeskännedom och att man erbjuder något unikt som inte redan finns på de nya marknaderna.

Exempel: Ett exempel på ett bolag som i modern tid lyckats etablera sig väl på nya marknader är Tesla. Varumärket är starkt och man erbjuder unika fordonsmodeller utöver det vanliga. Detta har lett till deras höga omsättningstillväxt under ett flertal år i rad.

3.2

Merförsäljning

Merförsäljning syftar till att man försöker att sälja mer till redan befintliga kunder. Oftast i form av något som kan passa till det man redan köpt. Det är betydligt billigare än att utöka kundunderlaget. Merförsäljning är framförallt vanligt förekommande inom klädbranschen.

Du har förmodligen fått frågan, i en av H&M:s butiker, om du behöver fylla på din garderob med nya strumpor. Detta är ett sätt för H&M att sälja ytterligare klädesplagg till någon som redan tänkt köpa en tröja eller ett par byxor.

På samma vis försöker även stora techbolag som Apple skapa merförsäljning. Detta genom att utöver iPhone även erbjuda exempelvis iWatch och AirPods.

3.3

Göra företagsförvärv

Förutom att växa organiskt kan bolag även öka sin försäljning genom att köpa upp andra bolag. Genom att ta över ett annat bolag får man plötsligt erhålla alla intäkter och vinst från ännu en verksamhet som man tidigare inte ägde.

Vissa bolag fokuserar endast på att förvärva andra bolag för att på så sätt växa sin egen verksamhet. Problemet med denna metod är att det kräver mycket kapital och investeringar från antingen investerare eller via lån.

Exempel: Ett av de mest framgångsrika företag att etablera denna strategi är Berkshire Hathaway. Även om det i grund och botten är ett försäkringsbolag, så har bolaget lyckats göra framgångsrika förvärv av både noterade och onoterade bolag.

Bolagets VD, Warren Buffett, har visat sig vara ett geni på att lyckas förvärva bolag som över tid lyckats växa markant sedan man köpte upp dem. Nedan presenteras 3 förvärv som Buffett gjort genom åren.

• See’s Candies (1972)

• GEICO (1996)

• NetJets (1998)

KAPITEL 4

Tillväxt i relation till värdering

How to research a growth stock – Peter Lynch:

Man kan dock inte endast stirra sig blind på tillväxt och hur hög den är. Det är även viktigt att ta hänsyn till bolagets nuvarande värdering. Ett av de mest använda nyckeltalen för att mäta ett bolags tillväxttakt, i relation till dess nuvarande värdering, är PEG-talet.

4.1

Peter Lynch och PEG-talet

PEG-talet presenterades för första gången någonsin i boken “One Up on Wall Street”, skriven av Peter Lynch. Nyckeltalet tar hänsyn till två parametrar – värdering (i form av P/E-tal) och tillväxt. P/E-talet och PEG-talet följande information:

- P/E-talet visar hur högt ett bolag är värderat i förhållande till sin vinst.

- PEG-talet visar hur högt bolaget är värderat i förhållande till sin vinsttillväxt.

En utförligare förklaring av nyckeltalen finns att läsa i kapitel 5.

För att visa hur de fungerar tillsammans ska vi gå igenom ett exempel.

Exempel: Ett bolag är värderat till 1 Mkr och gjorde förra året en vinst på 100 Tkr. Det betyder att dess P/E-tal är lika 10 (1 Mkr / 100 tkr). Dess vinsttilväxttakt ligger på 20 % per år. Det ger bolaget ett PEG-tal på 0.50 (10 / 20). Det betyder att bolaget är undervärderat i relation till sin nuvarande vinsttillväxttakt.

4.2

Vad säger PEG-talet?

PEG-talet ger alltså en bra indikation på om ett bolag är lågt värderat i förhållande till nuvarande vinsttillväxt.

- Om värderingen är låg i förhållande till tillväxttakten kommer det ta kortare tid för bolaget att växa sig in i nuvarande värdering.

- Om värdering är hög i förhållande till tillväxttakten kommer det ta längre tid för bolaget att växa sig i nuvarande värdering.

Lynch sammanfattar värdering och tillväxt i sin bok enligt följande citat:

“A company, say, with a growth rate of 12 percent a year… and a P/E ratio of 6 is a very attractive prospect. On the other hand, a company with a growth rate of 6 percent a year and a P/E ratio of 12 is an unattractive prospect and headed for a comedown. … In general, a P/E ratio that’s half the growth rate is very positive, and one that’s twice the growth rate is very negative.” / Peter Lynch, One Up on Wall Street

KAPITEL 5

3 värderings- och tillväxtmått

I följande kapitel kommer vi att förklara 3 värderings- och tillväxtmått. Dessa är utmärkta att kombinera med varandra för att hitta potentiella tillväxtaktier värderade till ett rimligt pris. Nedan kan du läsa om dem i detalj.

5.1

PS-tal

Kort om nyckeltalet:

P/S-talet säger hur mycket ett företag är värderat i förhållande till dess omsättning. Detta är ett mycket användbart nyckeltal att applicera på bolag som ännu inte börjat gå med vinst.

Beräkningsformel:

P/S-tal = Pris per aktie / Omsättning per aktie

eller

P/S-tal = Marknadsvärde / Omsättning

Räkneexempel:

Exempel: Bolag B har 10 000 utestående aktier. Varje aktie är värd 100 kr. Bolaget har ännu inte börjat gå med vinst. Dess omsättning uppgick till 3 Mkr förra året. För att få fram hur bolaget är värderat i relation till sin omsättning räknar vi ut P/S-talet. Vi får det till att bli 3 (3 Mkr / 1 Mkr). Bolaget är alltså värderat till 3 gånger bolagets årliga omsättning.

Vad är ett bra P/S-tal?

Det är svårt att säga vad som är ett bra P/S-tal. Ett P/S-tal på mellan 1 och 3 betraktas vara normalt. Allt där över, eller under, betraktas antingen vara lågt eller högt. Exempelvis påvisar ett P/S-tal på under 1 att bolaget är värderat lågt i förhållande till sin omsättning.

5.2

PE-tal

Kort om nyckeltalet:

PE-talet är ett värderingsmått som mäter hur ett företag är värderat i förhållande till sin vinst. Ett P/E-tal på 10 säger exempelvis att ett bolag är värderat till 10x dess årsvinst. Det kan också uttryckas inverterat till att säga att bolaget i nuvarande stund ger en avkastning på 10 % (1 / 10).

Beräkningsformel:

P/E-tal = Aktiekurs / Vinst per aktie

eller

P/E-tal = Marknadsvärde / Vinst

Räkneexempel:

Exempel: Föreställ dig att bolag A har 10 000 utestående aktier. En aktie är värd 100 kr. Bolagets vinst från förra året var 100 000 kr. För att räkna ut bolagets P/E-tal börjar vi med att räkna ut bolagets marknadsvärde (1 Mkr = 10 000 x 100). Detta delar vi sedan med vinsten (100 000 kr). P/E-talet blir då 10 (1 Mkr / 100 000).

Vad är ett bra P/E-tal?

Som en tumregel klassas ett P/E-tal på under 10 som lågt. Allt mellan 10 och 20 klassas som normalt och över 20 som högt. Om ett bolag dock år för år växer sin vinst med relativt mycket kan även ett P/E-tal på 20 anses vara lågt.

5.3

PEG-tal

Kort om nyckeltalet:

PEG-talet används till att värdera ett bolag sett till dess aktuella marknadsvärdering och vinsttillväxt. Ett PEG-tal på 1 säger exempelvis att bolaget är rättvist värderat i förhållande till dess vinsttillväxt.

Beräkningsformel:

PEG-tal = P/E / vinsttillväxt

Räkneexempel:

Exempel: Bolag A:s vinst från förra året låg på 100 000 kr. Bolaget har uppvisat en vinsttillväxt på 20 % de senaste två åren. För att se hur bolaget är värderat i förhållande till sin vinsttillväxt räknar vi ut PEG-talet. Vi får det till att bli 0.50 (10 / 20), vilket säger oss att bolaget är lågt värderat i förhållande till vinsttillväxt.

Vad är ett bra P/E-tal?

Ett PEG-tal på 1 ses som att bolaget i fråga är rimligt värderat i förhållande till dess vinsttillväxt. Ett PEG-tal på under 1 indikerar att bolaget är undervärderat sett till sin vinsttillväxt. Ett PEG-tal på över 1 säger istället att bolaget är övervärderat i förhållande till vinsttillväxten.

KAPITEL 6

Hur hittar man tillväxtbolag?

Det finns primärt två sätt att hitta tillväxtaktier. Antingen går man manuellt genom olika bolags årsredovisningar och undersöker deras tillväxt. Detta tills du slutligen hittar ett bolag som går inom ramen för att klassas som en tillväxtaktie. Nackdelen är att det kan ta åtskilliga timmar innan du hittar ett bolag som uppfyller dessa kriterier.

Det betydligt enklare och snabbare sätt är att betala för att få tillgång till ett välfungerande screeningverktyg. Med screeningverktyg menas en tjänst som tillåter dig att sortera och filtrera bland företag baserat på fundamentala bolagsdata och nyckeltal.

I följande kapitel kommer vi att presentera 3 populära screeningverktyg. De fungerar alla utmärkt för att hitta tillväxtaktier.

6.1

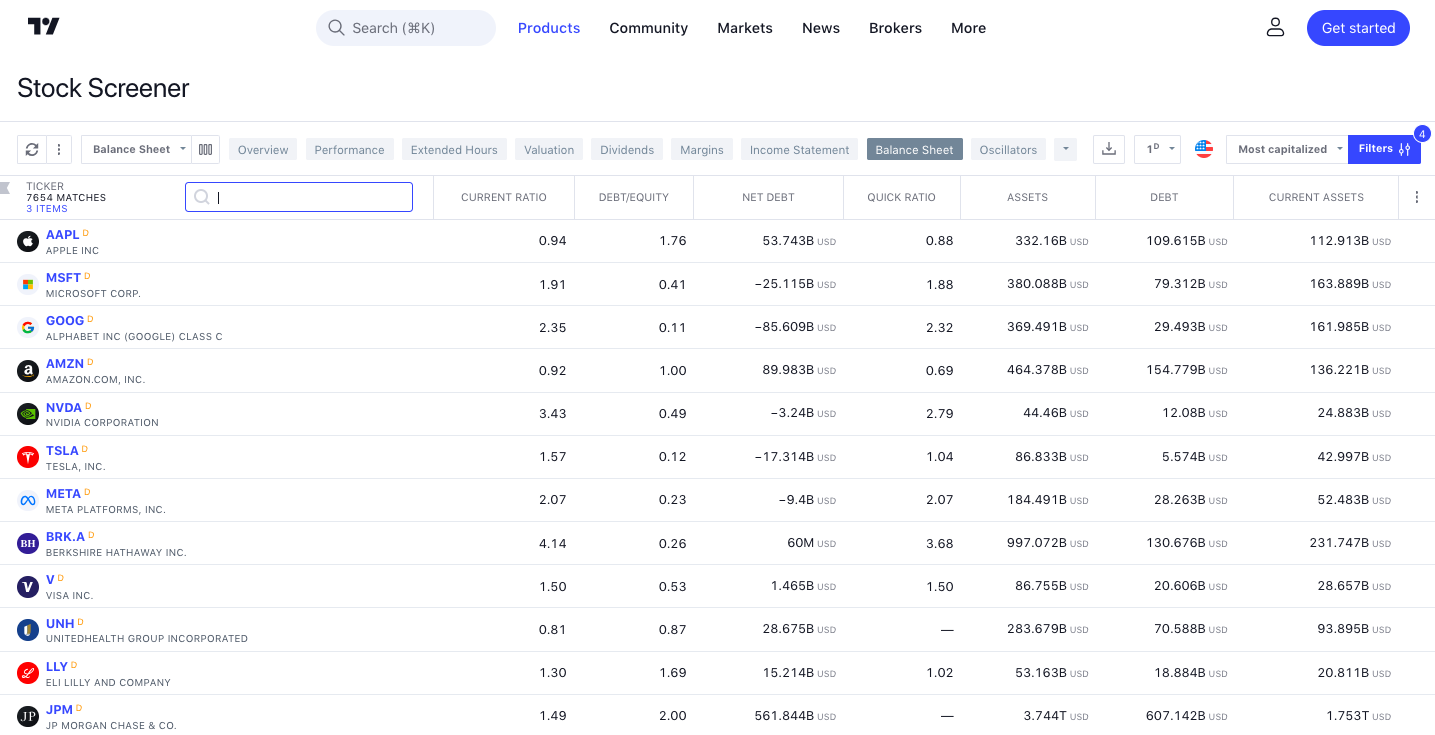

TradingView

Kort om TradingView:

TradingView är världens största plattform för screening av aktier. Med hjälp av deras screeningverktyg kan du jämföra aktier mellan allt från P/E-tal till PEG-tal och mycket mer. Du kan också applicera tekniska analysinstrument tillsammans med fundamentala data.

Den stora fördelen med TradingView är deras enorma dataflöde av allt från bolagsrapporter till nyhetsflöden och övriga bolagsdata. Du får dessutom tillgång till mycket information och funktioner via deras gratisversion. På så sätt kan du testa plattformen innan du bestämmer dig för att testa deras betalversion.

Skärmdump från TradingView:

Övrig info:

• Kostnad: 14.95 USD – 59.95 USD

• Ursprungsland: Storbritannien

• Grundades: År 2011

6.2

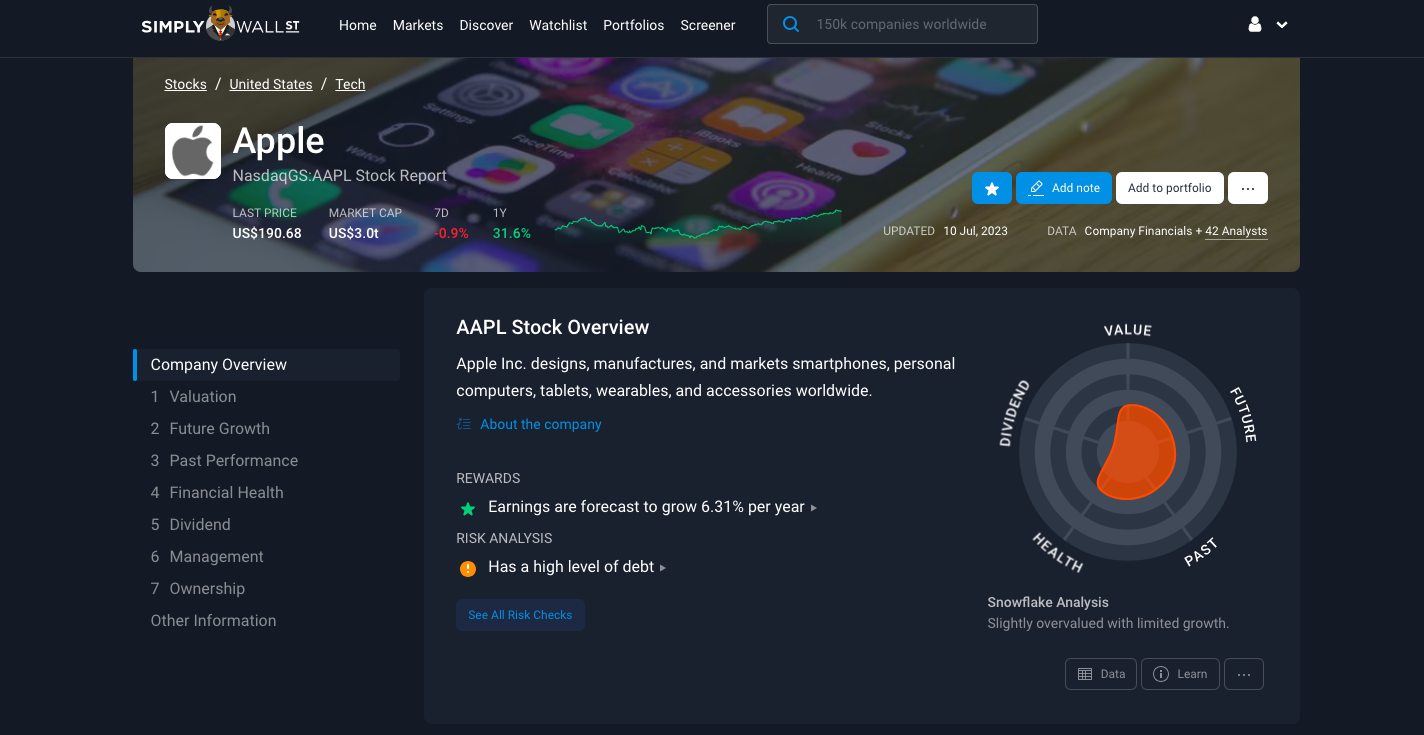

Simply Wall Street

Kort om Simply Wall Street:

Simply Wall Street är en australisk screeningtjänst. Den erbjuder användare att kunna ta fram nyckeltal och historiska data på företag från ungefär 90 globala marknader. Du kan screena över 117 tusen aktier på plattformen och få tillgång till mer än 10 års historiska data.

Den stora fördelen med att använda Simply Wall Street är att du får statistik och bolagsinformation presenterat på ett tydligt och unikt sätt. Deras grafer och färgdiagram gör det enkelt för vem som helst att förstå vad det är man tittar på. TradingView och Börsdata (se längre ner) är inte lika duktiga på att visa finansiell information lika tydligt med färg och bilder.

Skärmdump från Simply Wall Street:

Övrig info:

• Kostnad: 10 USD – 20 USD

• Ursprungsland: Australien

• Grundades: År 2014

6.3

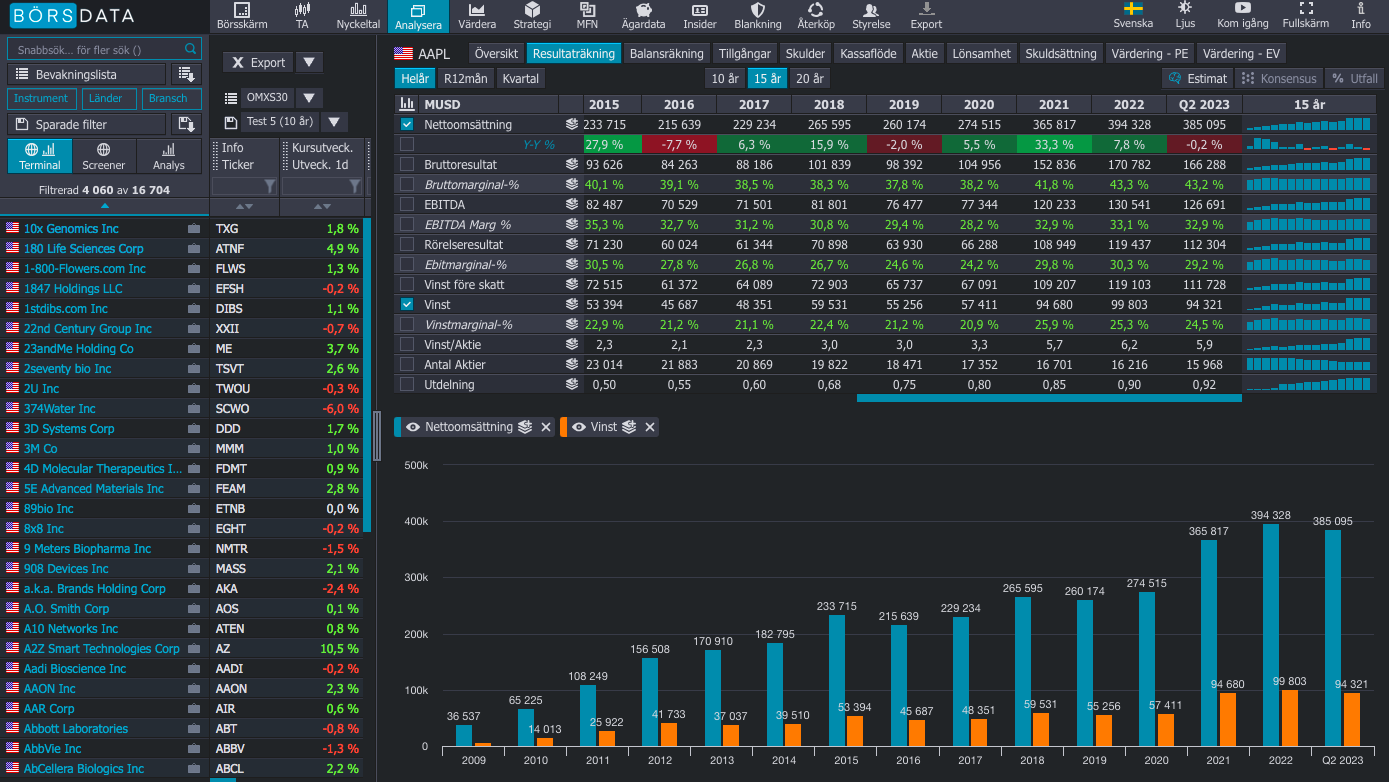

Börsdata

Kort om Börsdata:

Börsdata är ett svenskt screeningverktyg skapat av George Bol och Henrik Bergström. Plattformen för screening kallar de för “Terminalen”. I början av 2025 hade Börsdata en total användarbas på ungefär 10 000. Terminalen används av både amatörer och professionella investerare.

Styrkan med Börsdata är att tjänsten uppdaterar alla nordiska bolagsrapporter direkt vid rapportsläpp. Med bolagsrapporter menas årsredovisningar, kvartalsrapporter, bokslut och övriga typer av rapporter och bolagshändelser. Ingen annan aktör är lika snabb som Börsdata idag.

Skärmdump från Börsdata:

Övrig info:

• Kostnad: 99 kr – 599 kr

• Ursprungsland: Sverige

• Grundades: År 2009

KAPITEL 7

15 minuters tillväxtcase

I följande kapitel kan du läsa om ett tillväxtcase. Bolaget vi kommer att undersöka är det svenska teknikbolaget, Fortnox, som fick se sin aktiekurs falla brant i samband med Covid-19 pandemin.

OBS: Caset tar cirka 15 minuter att läsa. Så se till att ladda med en kopp kaffe och förbereda papper och penna för eventuella anteckningar.

7.1

Bolagspresentation

Fortnox (FNOX) erbjuder en plattform till företag som täcker deras ekonomiska och administrativa behov. På plattformen kan de styra och hantera data för redovisning, finansiering och fakturering och administration för de anställda.

Fortnox genererar främst intäkter från abonnemang. Det vill säga, att kunden betalar en avgift varje månad per användare för att få använda plattformen. Fortnox erbjuder Bas, Standard och Plus, vilka i skrivande stund kostar 99 kr, 149 kr och 199 kr.

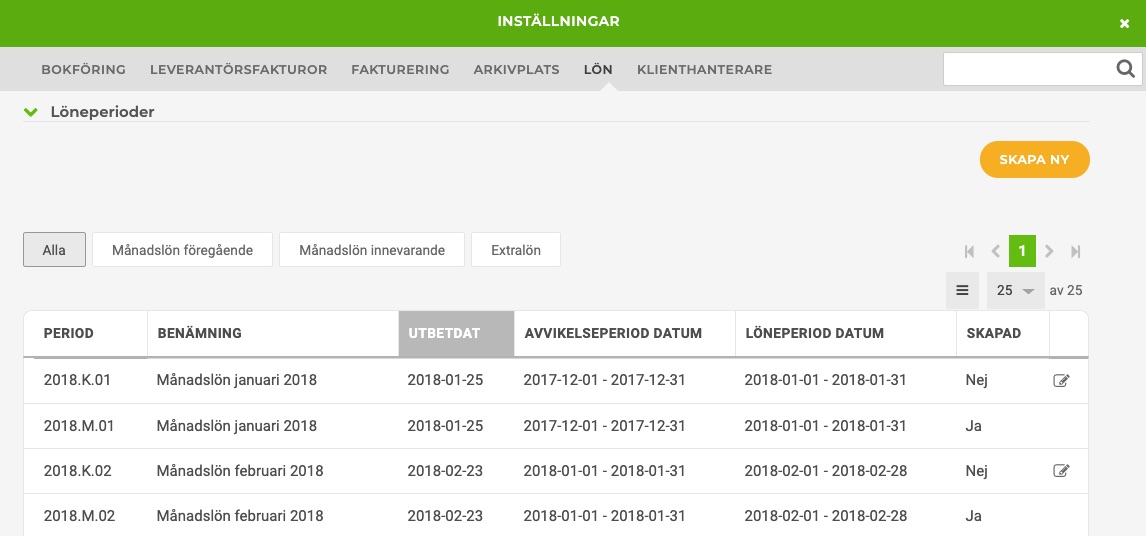

Utöver dessa abonnemang kan kunder välja att betala för att få lägga till specifika tjänster. På så sätt skapar Fortnox även merförsäljning till redan befintliga kunder. Bilden nedan visar en skärmdump från Fortnox program.

(Bildkälla: Fortnox)

7.2

Kursfall och värdering

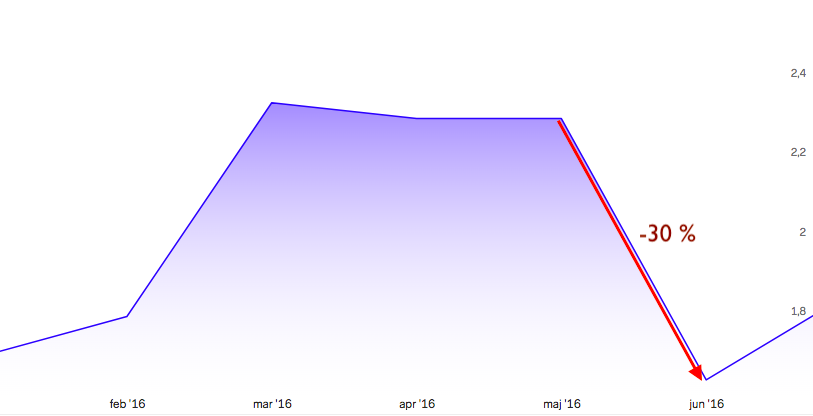

I början av mars 2016, fram till slutet av april 2023, låg Fortnox aktiekurs och pendlade kring rekordhöga 2.30 kr. Det gav bolaget ett totalt marknadsvärde på ungefär 1,4 miljarder kronor.

Under maj månad sjönk dock Fortnox aktiekurs med cirka 30 % ner till 1,60 kr. Det gav istället ett bolagsvärde på 0,98 miljarder kronor. Inom loppet av endast en månad hade alltså cirka 5 miljarder av Fortnox bolagsvärde raderats. Kursfallet visas i bilden nedan.

Fortnox aktiekurs februari till juni 2016:

(Bildkälla: Nordnet)

7.3

Årsredovisning 2015

Den 25:e februari år 2016 publicerade Fortnox sin årsredovisning för 2015. Bolaget visade mycket starka tillväxtsiffror. Bland annat visade bolaget en kundtillväxt på nästan 30 % mellan 2014 och 2015. Antalet kunder ökade från 89 000 till 115 000.

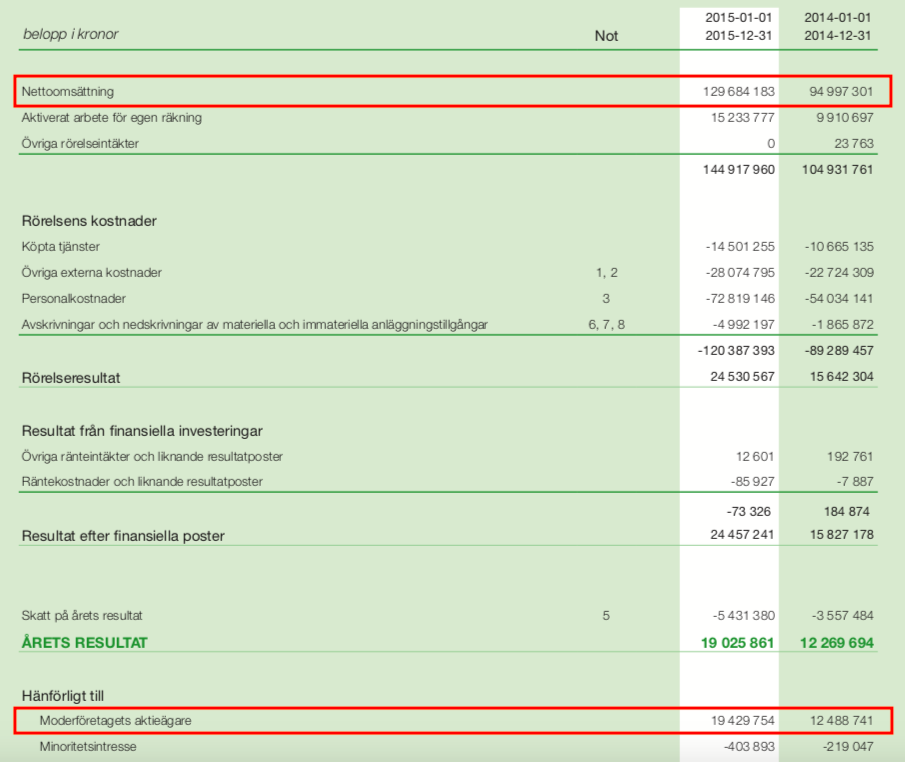

Vidare redovisade Fortnox en omsättningstillväxt på cirka 37 % och en vinsttillväxt på cirka 55 %. Omsättningen ökade från 95 Mkr till 130 Mkr. Vinsten ökade från 12,5 Mkr till 19,4 Mkr. Se bilden nedan.

(Bildkälla: Årsredovisning 2015)

7.4

Finansiella nyckeltal

Vad gav följande siffror och värdering bolaget för nyckeltal?

1. PS-tal

P/S-talet får vi fram genom att dela bolagsvärderingen med total omsättning. Vi får då P/S-talet till att bli 7.50 (980 Mkr / 130 Mkr). Det kan tolkas som ett relativt högt P/S-tal. Vi får dock ta hänsyn till att Fortnox i detta stadium befann sig i en mycket hög tillväxtfas.

En omsättningstillväxt på cirka 37 % per år skulle kunna bidra till att bolaget inom loppet av några år kan växa sig in i nuvarande värdering. Detta är något som P/E-talet och PEG-talet kan ge en fingervisning på.

2. PE-tal

Fortnox hade sedan flera år tillbaka börjat gå med vinst. Därför är det ännu intressantare att titta på vilket P/E-tal som bolaget hade den 31:a maj 2016. P/E-talet får vi till att bli cirka 50 (980 Mkr / 19,4 Mkr).

I vanliga fall tolkas ett P/E-tal på över 20 som högt. Tar man dock hänsyn till Fortnox tidigare vinsttillväxt kan man dock dra slutsatsen att ett P/E-tal på 50 kanske trots allt är rimligt. Detta går att undersöka genom att räkna ut bolagets PEG-tal.

3. PEG

För att se hur bolagets värdering är i relation till dess vinsttillväxt kan vi undersöka dess dåvarande PEG-tal. Vi får det till att bli 0.90 (50 / 55). Detta säger oss att bolaget är något undervärderat i förhållande till dess tillväxttakt.

Hade PEG-talet blivit 1 hade det betytt att bolaget var rätt värderat i förhållande till sin vinsttillväxt. Om PEG-talet hade blivit högre än 1 kunde det ha tolkats som övervärderat. I detta läge bör man som investerare i tillväxtbolag ställa sig frågor som följande:

- Kommer bolag att kunna fortsätta att växa sin verksamhet?

- Kommer bolaget att kunna fortsätta växa i samma takt?

Detta är något vi ska diskutera i följande delkapitel.

7.5

Kan bolaget fortsätta att växa?

För att kunna dra några slutsatser kring om Fortnox har möjligheten till att kunna fortsätta växa sin verksamhet, och i lika hög takt, krävs att vi undersöker bolagets kvalitativa egenskaper. Nedan visas unika kvalitativa egenskaper som Fortnox besitter.

Kvalitativa egenskaper

- Unik tjänst – Fortnox program är en modern tjänst för att hantera fakturor, redovisning och övriga finansiella tjänster. De har vid flera tillfällen fått beröm för att erbjuda en enkel och användarvänlig plattform, som deras kunder hittills inte hittat hos någon annan aktör. Fortnox erbjuder med andra ord en unik tjänst.

- Låga underhållskostnader – En av de största fördelarna med Fortnox plattform är att den inte kräver särskilt mycket underhåll. Det är en sömnlös mjukvara som inte behöver ersättas med en ny. Istället krävs endast att man underhåller den och uppdaterar den emellanåt. Det bidrar till mycket höga rörelse- och vinstmarginaler.

- Skalbar affärsmodell – Fortnox är ett mjukvarubolag med låga fasta kostnader. Det betyder att för varje ny kund som förvärvas så genereras högre total vinst per kund. Dessutom är majoriteten av intäkterna återkommande då Fortnox främst fått betalt från kunder som betalar för ett abonnemang.

- Höga switching costs – Det engelska begreppet ”switching costs” syftar till kostnaden för kunder att byta till en annan produkt eller tjänst. När ett företag väl beslutat sig för att använda ett program för att hantera redovisning och fakturor är det svårt att byta till en annan. Det kostar både tid och pengar. Detta ger Fortnox program en hög switching cost.

- Marknadsledande – Fortnox var år 2016 ett av Sveriges marknadsledande bolag inom molnbaserad ekonomiadministration. Detta sätter bolaget i en unik position då potentiella kunder troligtvis kommer att välja dem framför mindre aktörer på grund av deras varumärkeskännedom.

Givet informationen ovan kan vi ta fram tre olika utfall.

Tillväxtscenarier:

| Scenario | Motivering | Genomsnittlig tillväxttakt | |

|---|---|---|---|

| 1 | Worst-case | Tillväxttakten sjunker drastiskt över tid. | 15 % |

| 2 | Middle case | Tillväxttakten sjunker över tid. | 35 % |

| 3 | Best-case | Tillväxttakten blir densamma över tid. | 55 % |

Läs om de olika scenarierna nedan.

1. Worst-case

Detta scenario utspelar sig i att Fortnox tillväxttakt med tiden kommer att sjunka och inte kunna uppnå en genomsnittlig tillväxttakt på 55 %. Istället kommer den att över tid landa på 15 %.

Om så är fallet skulle PEG-talet på 0.90 kunna tolkas som att bolaget var mycket övervärderat i förhållande till dess vinsttillväxt. Detta utifrån att bolaget kan fortsätta att växa i samma takt som man gjort hittills.

2. Middle case

Middle-case scenariot utgår ifrån att Fortnox över tid inte kommer att lyckas växa med lika mycket som man gjort hittills. Det är normalt att tillväxttakten avtar ju större ett bolag blir. Vi tror dock på en fortsatt stor tillväxttakt på 35 %, vilket fortfarande placerar Fortnox som en tillväxtaktie.

3. Best-case

I vårt best-case scenario förutspår vi att Fortnox kommer att kunna fortsätta att hålla samma tillväxttakt som man gjort tidigare på 55 %. Det är dock en mycket svår uppgift och kräver ett utomordentligt management-team, hög efterfrågan och en effektiv affärsmodell.

7.6

Vad hände sedan?

Sedan kursfallet 2016 har Fortnox fortsatt att växa kraftigt i både antal kunder, omsättning och vinst. Detta har man uppnått genom organisk tillväxt, förvärv av andra bolag samt effektiva synergier. Nedan kan du läsa exakt vad som hände med både bolagets resultat samt aktiekurs de kommande åren.

1. Kundtillväxt

Till att börja med har Fortnox lyckats expandera sin verksamhet i Sverige och ständigt växt sin kundbas. Mellan 2016 och 2022 ökade kunderna från 155 000 till 480 000. Det ger en ökning på cirka 210 %.

Vidare har varje kund som bolaget förvärvat bidragit till högre genomsnittlig intäkt per abonnemangskund och månad från 115 kr till 233 kr. Det ger en ökning på cirka 103 %. Se tabell nedan.

Kundtillväxt och genomsnittlig intäkt per kund:

| 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|---|---|

| Antal kunder | 155 000 | 203 000 | 257 000 | 313 000 | 367 000 | 425 000 | 480 000 |

| ARPC (Mkr)** | 115 | 123 | 133 | 154 | 169 | 194 | 233 |

*Abonnemangskunder.

**Genomsnittlig intäkt per abonnemangskund och månad.

Slutsats: Antalet stigande kunder bådar gott för framtida omsättning och vinstresultat. I och med Fortnox skalbarhetsmodell bör vinsten ha ökat kraftigare än omsättningen över denna sjuårsperiod.

2. Omsättning och vinsttillväxt

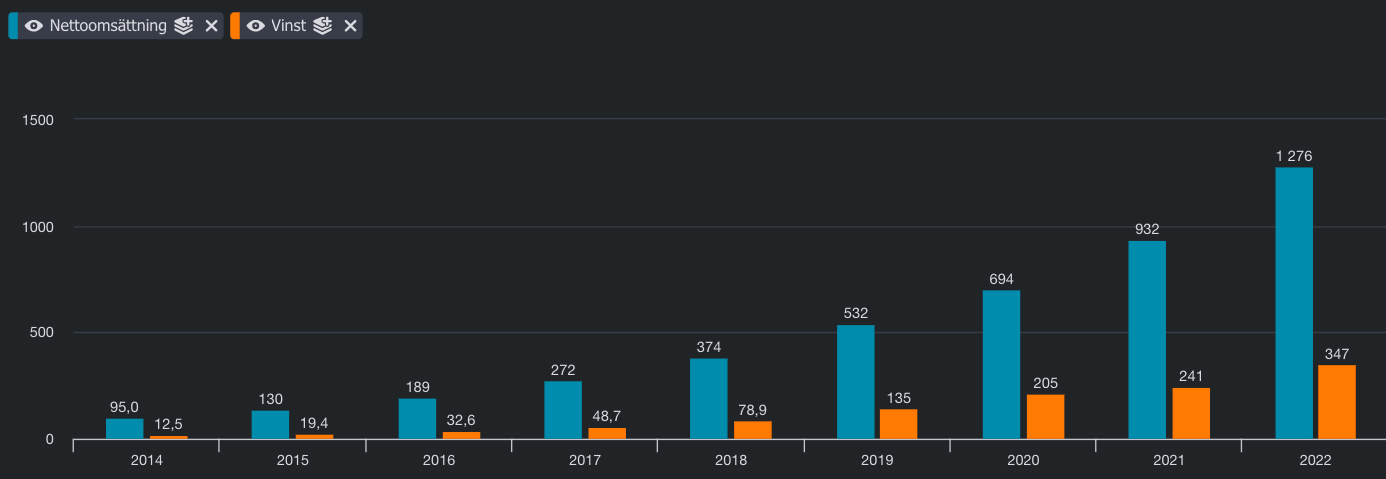

Under sjuårsperioden, mellan 2015 fram till 2022, ökade Fortnox sin omsättning från 130 Mkr till 1 276 Mkr. Det ger en total tillväxt på 882 % och en genomsnittlig årlig tillväxttakt på 38,50 %.

Vinsttillväxten är ännu mer häpnadsväckande och ett bevis på plattformens skalbarhet. Vinsten ökade från 19,4 Mkr till 347 Mkr. Det ger en ökning på 1 689 % eller en genomsnittlig tillväxttakt på 51 %. Se bild nedan.

(Bildkälla: Börsdata)

Slutsats: Även om Fortnox visat på ett otroligt starkt resultat under denna sjuårsperiod så lyckades man inte uppnå en genomsnittlig vinsttillväxttakt på 55% per år. Istället landade den på 51 %, vilket är nära nog. Faktum är att kunna lyckas växa så mycket under en så pass lång tid gör Fortnox till en exceptionell tillväxtaktie.

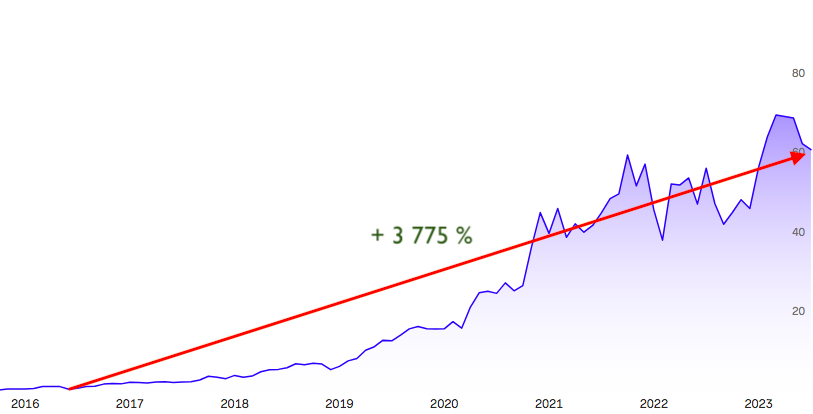

3. Aktiekurs

Hur har det då gått för Fortnox aktiekurs? Grafen nedan visar hur Fortnox aktiekurs stigit från låga 1.60 kr till en kurs på 62 kr. Det ger en avkastning på 3 775 % inom loppet av endast sju år. Det motsvarar en genomsnittlig årlig avkastning på cirka 69 %.

Fortnox aktiekurs 2020 till 2023:

(Bildkälla: Nordnet)

Slutsats: En genomsnittlig tillväxttakt på 69 % är klart högre än vad bolaget faktiskt visat rent fundamentalt. En bakomliggande orsak till varför aktiekursen ökat med mer än vinsten kan vara det allmänna marknadssentimentet.

Investerare är troligtvis mycket positiva om bolagets framtid och förväntar sig ännu högre vinster framöver. Det ökar efterfrågan på Fortnox aktie, vilket trycker upp dess kurs och värdering.

7.7

Slutsats

Avslutningsvis kan vi konstatera att tillväxt är en viktig bakomliggande faktor till en akties utveckling på börsen. År 2016, när bolaget var värderat till 0,98 miljarder kronor, och hade ett P/E-tal på 50 samt ett PEG-tal på 0.90, kunde det ses som ett bra investeringstillfälle.

I detta fall visade sig Fortnox vara en exceptionell tillväxtaktie. Det hade inte spelat någon större roll om du investerat innan eller efter kursfallet som skedde i maj 2016. Faktum är att om du hade investerat i bolaget innan kursfallet, till den dåvarande värderingen på 1,4 miljarder kronor, hade din avkastning blivit 2 600 %, istället för 3 775 %.

Fortnox nuvarande nyckeltal och tillväxttakt…

Ju större som Fortnox vusit sig, desto mindre har deras tillväxttakt blivit genom åren. Förmodligen kommer tillväxttakten att sjunka ju större bolaget blir. Frågan är om Fortnox kan fortsätta att upprätthålla samma tillväxttakt och på så sätt argumentera för dess höga höga P/E-tal och PEG-tal.

Risker vid hög värdering och sjunkande tillväxt…

Om tillväxttakten över tid visar sig sjunka kan det leda till negativa konsekvenser för investerare som handlar aktien till dess nuvarande kurs. I kommande kapitel (kapitel 8) kommer vi att diskutera riskerna kring när ett företags värdering är för hög och inte lyckas leverera den tillväxttakt som investerare förväntar sig.

Tips! Läs dig mer om hur du analyserar ett bolag i vår guide om fundamental analys.

KAPITEL 8

Se upp för hög värdering

Growth vs value investing:

För att visa hur snett det kan gå om man investerar i ett högt värderat tillväxtbolag ska vi gå igenom ett praktiskt exempel. Vi ska visa hur dåligt det gick för investerare som trodde att Meta Platforms (META) skulle fortsätta att generera samma tillväxttakt som man gjort tidigare.

8.1

När en tillväxtaktie inte lever upp till förväntningarna…

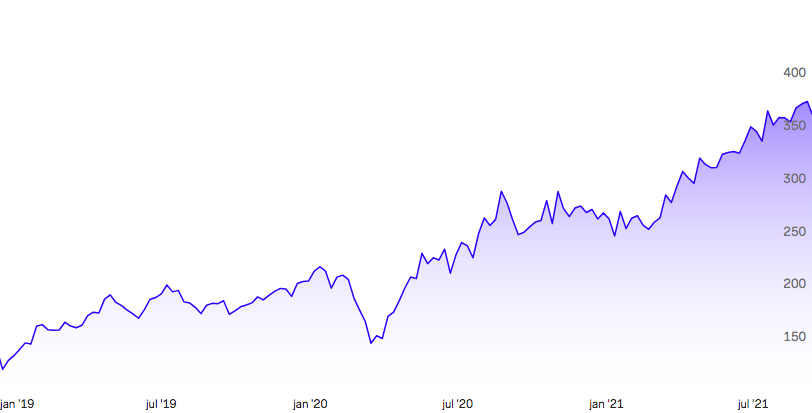

Den 6:e september 2021 nådde Meta Platforms aktiekurs cirka 382 USD. Dess dåvarande P/E-tal låg på 35. Bolaget hade mellan 2019 och 2020 visat en vinsttillväxttakt på 35 %. Marknadssentimentet för fortsatt framtida tillväxt låg bakom det höga P/E-talet.

Meta Platforms aktiekurs 2019 till 2021:

(Bildkälla: Nordnet)

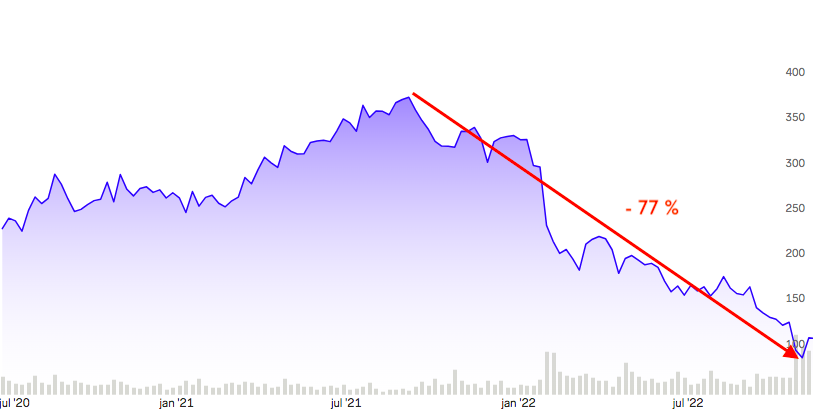

Den 2:a februari 2022 visade Meta Platforms för första gången på mycket länge ett sjunkande antal dagliga användare på sina sociala medieplattformar. Detta i jämförelse med samma kvartal från föregående år. Antalet dagliga användare sjönk från 1,930 miljarder till 1,929 miljarder.

Vidare hade man visat på en sämre vinsttillväxt än vad som var väntat. Samtidigt gick bolagets VD, Mark Zuckerberg ut med sämre förväntade tillväxtprognoser än väntat. Detta som en primär effekt av ökad konkurrens från TikTok och Apples nya användarpolicy.

Som en effekt av de negativa marknadsprognoserna sjönk Metas aktie från rekordhöga 382 USD till ungefär 89 USD per aktie. Ett kraftfullt ras på kort sikt. Se bild nedan.

Meta Platforms aktiekurs 2020 – 2022:

(Bildkälla: Nordnet)

Investerare som trott att Meta skulle komma att fortsätta växa i samma takt som tidigare fick se sitt investerade kapital sjunka kraftigt med 77 %. Plötsligt var marknadssentimentet för Meta negativt vilket resulterade i en minskande värdering och ett lägre P/E-tal.

8.2

Svårt att värdera tillväxt…

Sanningen är att det är mycket svårt att mäta och estimera framtida omsättning och vinsttillväxt. Dessa kan över tid ändras både upp och ner vilket gör det riskfyllt att handla tillväxtaktier. Speciellt om deras värderingar är mycket höga.

Förväntningar från allmänheten kan hjälpa till att blåsa upp ett tillväxtbolags värde till en klart högre värdering än vad som kan rättfärdigas av dessa fundamentala data. Om förväntningarna ej uppnås, som i fallet ovan med Meta Platforms, kan värderingen riskera att sjunka drastiskt.

Mindre riskfyllt att investera i aktier med låg värdering…

Det är oftast mindre riskfyllt att investera i bolag med lägre värdering, där omsättning och vinster är mer förutsägbara. Detta då de redan är lågt värderade till sitt fundamentala värde, varpå det inte finns lika stor fallhöjd i aktien.

Faktum är att värde och tillväxt är två faktorer som är bundna till varandra. Därför bör man inte särskilja på värdeaktier och tillväxtaktier. Snarare se dem som komplement till varandra. Detta kan sammanfattas i en mening enligt följande:

“Growth and value are tied to the hip” – Warren Buffett

Tips! Lär dig mer om värdeaktier och hur man värderar dem.

KAPITEL 9

Fördelar och nackdelar

Fördelar med tillväxtaktier

- Potential till hög avkastning – Tillväxtaktier är den kategori inom aktier som kan ge högst avkastning över tid. Exempelvis har Fortnox och Nvidia båda givit över tiotusen procent i avkastning sedan deras börsintroduktioner.

- Tillväxt slår värde över tid – På kort sikt kan en värdeaktie ses som ett bättre alternativ. På sikt tenderar tillväxtaktier att prestera bättre. Förr eller senare kommer deras tillväxt att hinna ikapp värdet och därmed ge högre avkastning än de flesta andra typer av aktier.

- Räcker med att du prickar rätt en gång – Letar du efter en typ av aktie som kan ge dig en högre avkastning utöver det normala? Då bör du titta efter tillväxtaktier. Det räcker med att du väljer rätt tillväxtaktie en gång för att kunna få en mycket stor avkastning på sikt.

Nackdelar med tillväxtaktier

- Svårt att värdera tillväxt – Det svåraste med att investera i tillväxtaktier ligger i att värdera dem korrekt. Att kunna estimera omsättning och vinsttillväxt är en mycket svår uppgift. Dessa tenderar att över tid förändras.

- Vanligtvis högt värderade – Som en effekt av att investerare förväntar sig att tillväxtaktier ska fortsätta att växa i all oändlighet tenderar de att vara högre värderade än många andra bolag på börsen. Det gör dem till mer riskfyllda aktier att investera i då det finns mindre utrymme för att saker får gå fel.

- Kurskrasch om förväntningar inte nås – Tillväxtaktier sjunker vanligtvis drastiskt på börsen om allmänhetens förväntningar inte uppnås. Ett exempel på detta var när Meta Platforms drog tillbaka tillväxtprognoserna inför kommande år vilket ledde till en kurskrasch på 77 %.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Nedan ser du de fem bästa presterande tillväxtbolagen mellan 2020 och 2025:

- Celsius Holdings (2 639 %)

- Nvidia (1 614 %)

- Dick’s Sporting Goods (678 %)

- Axon Enterprise (672 %)

- Saab (665 %)

Handla dessa tillväxtaktier hos eToro.

Enklaste sättet att hitta tillväxtbolag är att använda sig av ett screeningverktyg och undersöka bolagens omsättnings- och vinsttillväxt mellan olika år. Vi rekommenderar främst TradingView och Simply Wall St. Det går även att använda svenska Börsdata.

Definitionen av en tillväxtaktie är att de växer snabbare än genomsnittet på börsen. Vanligtvis inom spannet av 20 % till 30 % per år. Som en konsekvens tenderar förväntningarna på dem att vara höga och därmed deras värderingar på börsen.

Ett sätt att mäta bolagets tillväxt är att titta på tidigare omsättnings- och vinsttillväxt och jämföra dem mot bolagets nuvarande värdering. Exempelvis kan ett bolags P/E-tal användas i kombination med dess PEG-tal för att mäta huruvida dess aktie är lågt värderat i korrelation till bolagets vinsttillväxttakt.

PEG-talet är ett nyckeltal som används för att mäta på en bolags värdering i relation till dess vinsttillväxttakt. Ett PEG-tal på under 1 indikerar att bolaget är lågt värderat i förhållande till sin vinsttillväxttakt.

Omsättningstillväxt visar hur mycket ett bolag växt sin omsättning mellan två år. Om ett bolag år 1 uppvisar en total omsättning om 200 tkr, för att år 2 visa en omsättning på 300 tkr, är omsättningstillväxten 50 % (300 tkr / 200 tkr).

FORUM

Delta i diskussionen