DEN ULTIMATA GUIDEN

BÄSTA RÄNTEFONDERNA

Räntefonder är en typ av fond som investerar i räntebärande värdepapper, som till exempel statsskuldväxlar, obligationer eller företagslån. Dessa värdepapper ger avkastning i form av ränta i stället för aktieutdelning. Denna guide består av 5,000+ ord, 8 st videos och har en uppskattad lästid på 20 minuter. Se vilken som är den bästa räntefonden utifrån historisk avkastning, mellan 2020 och 2025.

- Allt om bra räntefonder, korta/långa räntefonder, bästa räntefonden 2025, tips för nybörjare och mycket mer.

- Jämför aktiemäklare i vår tabell och investera i den bästa räntefonden på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

15 bästa räntefonderna

KAPITEL 2

3 populära räntefonder

KAPITEL 3

Köp räntefonder på 5 minuter

KAPITEL 4

Vad är räntefonder?

KAPITEL 5

4 olika typer av räntefonder

KAPITEL 6

Tjäna pengar på räntefonder

KAPITEL 7

Risker med räntefonder

KAPITEL 8

Avgifter och skatt på räntefonder

KAPITEL 9

3 tips för nybörjare

KAPITEL 10

Aktiefonder vs räntefonder

KAPITEL 11

Fördelar och nackdelar

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

15 bästa räntefonderna

Vilken är då den bästa räntefonden att äga? I tabellerna nedan nedan presenteras vilka räntefonder som presterat bäst under olika tidsperioder. De är kategoriserade enligt avkastning för tre olika perioder – 1 år, 3 år och 5 år. Till höger spalt kan du även e hur mänga som äger respektive räntefond hos Avanza.

1.1

Bästa räntefonderna 2024 – 2025

| Bästa räntefonder | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Atlant Högräntefond | 11.36 % | 1 238 st |

| 2 | Storebrand High Yield Företagsobl. A SEK | 8.93 % | 1 312 st |

| 3 | Spiltan Högräntefond | 8.57 % | 16 085 st |

| 4 | Strand Företagsobligationsfond A | 8.07 % | 1 911 st |

| 5 | Simplicity High Yield B | 7.90 % | 68 st |

(Tabell uppdaterad 2025)

1.2

Bästa räntefonderna 2022 – 2025

| Räntefond | Utv. 3 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | MS INVF Emerging Mkts Dbt Opps A | 25.96 % | 328 st |

| 2 | Alfred Berg Nordic HY ACC R (SEK) | 24.80 % | 1 405 st |

| 3 | BNP Paribas Glb Abs Ret Bd Cl EUR Cap | 23.88 % | 8 st |

| 4 | Atlant Högräntefond | 23.72 % | 1 238 st |

| 5 | Evli High Yield B | 23.66 % | 114 st |

(Tabell uppdaterad 2025)

1.3

Bästa räntefonderna 2020 – 2025

| Räntefond | Utv. 5 år | Ägare hos Avanza | |

|---|---|---|---|

| 1 | Alfred Berg Nordic HY ACC R (SEK) | 75.02 % | 1 395 st |

| 2 | Case Högräntefond A | 50.62 % | 1 617 st |

| 3 | Lannebo High Yield | 42.19 % | 1 905 st |

| 4 | MS INVF Emerging Mkts Dbt Opps A | 39.98 % | 328 st |

| 5 | Pareto Nordic Corporate Bond C | 38.11 % | 85 st |

(Tabell uppdaterad 2025)

KAPITEL 2

3 populära räntefonder

I följande kapitel presenteras totalt 3 populära räntefonder. Du kan bland annat läsa om deras respektive portföljer, strategier, förvaltningsavgifter och historisk avkastning.

2.1

Spiltan Högräntefond

Överblick:

• Utfärdare: ARK ETF Trust

• Förvaltningsavgift: 0.75 %

• Ägare hos Nordnet: 16 085 st

• Historisk utveckling 5 år: + 27.55 % (2020 – 2025)

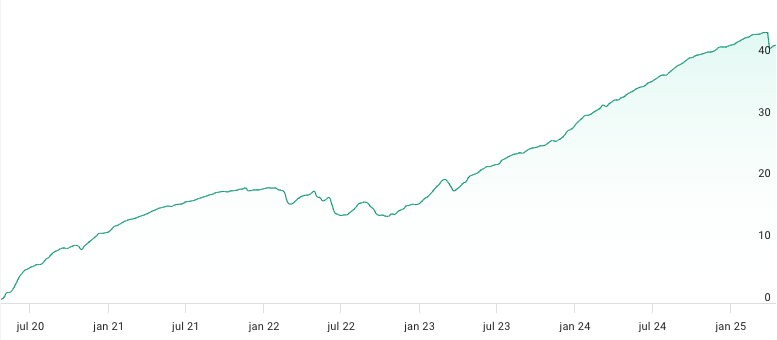

Historisk utveckling (5 år):

(Bildkälla: Avanza)

Kort om fonden:

Spiltan Högräntefond är en aktivt förvaltad räntefond som främst investerar i svenska företagsobligationer. Målet är att erbjuda en högre avkastning än traditionella korta räntefonder och statsobligationsfonder, vilket gör den till ett attraktivt alternativ för investerare som är villiga att acceptera något högre risk för potentiellt bättre avkastning.

Fonden fokuserar på att placera i företagsobligationer från bolag med långsiktiga och hållbara affärsmodeller, starka kassaflöden och stabila balansräkningar. Förvaltarna kan även investera i andra räntebärande värdepapper som konvertibler och preferensaktier.

Funderar du på att investera i fonden? Spiltan Högräntefond finns tillgänglig att handla här.

2.2

Atlant Högräntefond

Överblick:

• Utfärdare: ARK ETF Trust

• Förvaltningsavgift: 1.00 %

• Ägare hos Nordnet: 1 238 st

• Historisk utveckling 5 år: + 27.77 % (2021 – 2025)

Historisk utveckling (4 år):

(Bildkälla: Avanza)

Kort om fonden:

Atlant Högräntefond är en aktivt förvaltad räntefond med fokus på företagsobligationer, främst från Norden. Målet är att ge en stabil och konkurrenskraftig avkastning med begränsad risk. Fonden använder sig av derivatinstrument och valutariskhantering för att öka riskspridning och minska känsligheten för marknadsrörelser.

Fonden passar investerare som söker högre avkastning än traditionella räntefonder, men med kontrollerad risk. Vidare tar fonden även hänsyn till ESG-kriterier i sin förvaltning.

Funderar du på att investera i fonden? Atlant Högräntefond finns tillgänglig att handla här.

2.3

Lannebo High Yield

Överblick:

• Utfärdare: ARK ETF Trust

• Förvaltningsavgift: 0.90 %

• Ägare hos Nordnet: 1 905 st

• Historisk utveckling 5 år: + 41.72 % (2020 – 2025)

Historisk utveckling (5 år):

(Bildkälla: Avanza)

Kort om fonden:

Lannebo High Yield är en aktivt förvaltad räntefond som investerar i företagsobligationer med höga räntor, så kallade ”high yield”-obligationer. Dessa anses ha högre avkastningspotential, men innehåller generellt högre risk. Fonden fokuserar främst på nordiska bolag med stabila kassaflöden och starka affärsmodeller.

Fonden är lämplig för investerare som söker högre ränta än traditionella räntefonder och är beredda att ta något högre risk i utbyte mot bättre avkastningsmöjligheter. Vidare integrerar fonden hållbarhetsfaktorer (ESG) i sina investeringsbeslut.

Funderar du på att investera i fonden? Lannebo High Yield finns tillgänglig att handla här.

KAPITEL 3

Köp räntefonder på 5 minuter

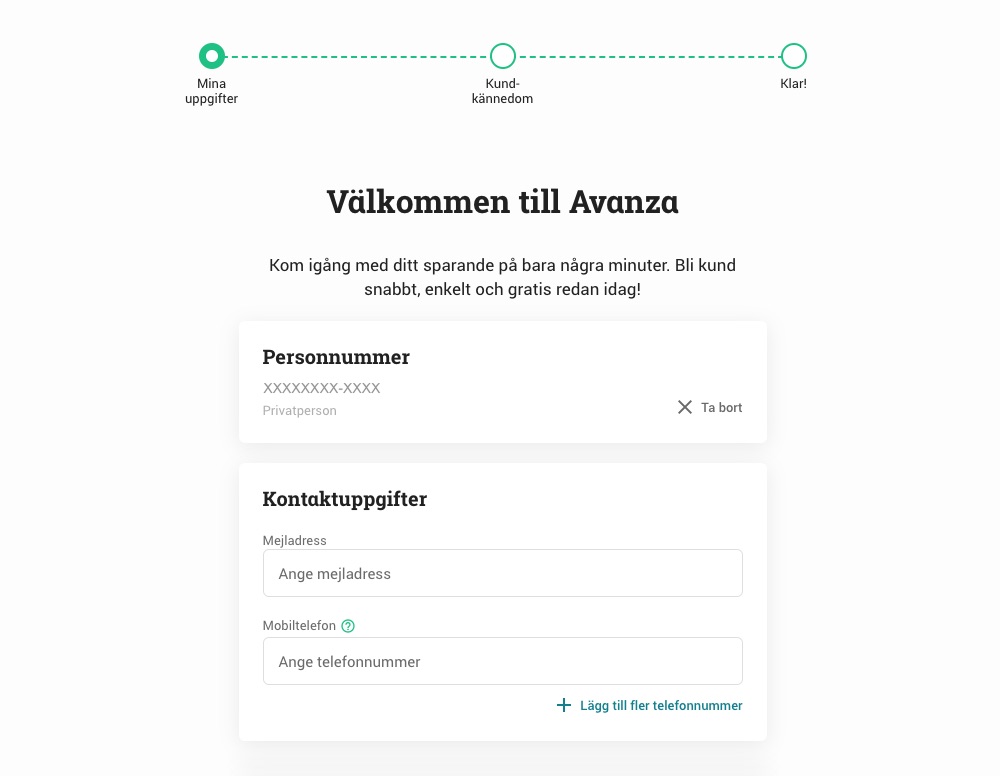

Avanza är Sveriges största nätmäklare med över 2 miljoner kunder. På deras plattform kan du handla flera hundratals räntefonder till låga avgifter via ISK-, KF- och AF-konto. Nedan hjälper vi dig att öppna konto helt gratis på endast 5 minuter.

1. Öppna Konto

Första steget till att välja den bästa räntefonden till din portfölj är att öppna konto hos Avanza. Följ den här länken och registera dig.

2. Fyll i Uppgifter

Nästa steg är att fylla i kontaktuppgifter och din erfarenhet av handel med värdepapper. Detta tar bara några minuter. När du är klar loggar du in på ditt konto med hjälp av BankID eller användarnamn och lösenord.

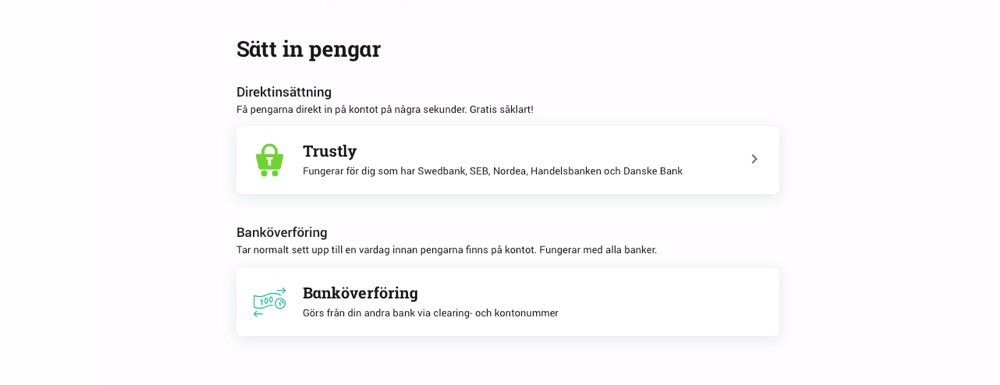

3. Sätt in pengar

Är du inloggad? Nu är det dags att sätta in pengar för att handla räntefonder med. Klicka på ”Mina Sidor” -> ”Insättningar & Uttag” -> ”Sätt in pengar”. Här kan du välja mellan Trustly eller vanlig banköverföring. Vi rekommenderar Trustly, det tar några sekunder och är gratis!

4. Sök och välj en räntefond

Har du pengar på kontot? Då klickar vi på sökknappen, söker och väljer en räntefond. I detta fall väljer vi att söka efter ”Spiltan Räntefond Sverige” som är en svensk räntefond.

5. Köp räntefond

På produktsidan kan du investera pengar genom att klicka på ”Köp” och följa stegen.

Vi är klara, bra jobbat!

KAPITEL 4

Vad är räntefonder?

Så funkar det med räntefonder:

Räntefonder placerar pengar i räntebärande värdepapper som exempelvis statsobligationer eller statsskuldväxlar (SSVX). I praktiken fungerar räntefonder precis som aktiefonder. Istället för att bli delägare i flera 100 bolag, kan du istället äga flera hundra skuldsedlar till 100 olika aktörer.

4.1

Hur fungerar räntefonder?

När du handlar med aktier köper du ägarandelar i bolag. När du istället handlar med räntor, handlar du istället med så kallade skuldsedlar (även kallat obligationer).

En skuldsedel innebär att någon lånar ut en summa pengar, över en viss tidsperiod, till en ersättning. Ersättningen kallas ränta. Det fungerar på precis samma sätt som när du tar ett lån för att köpa dig en bostad.

Exempel: En lägenhet kostar 3 000 000 kr. Du har 1 000 000 kr i kontantinsats. Din bank kan ge dig ett lån på 2 000 000 kr i 40 år, till ett pris om 40 000 kr per år. Det skulle betyda att du kommer att behöva betala en årlig ränta på 2 % (40 000 / 2 000 000).

Skuldebrev är känsliga hur styrräntan rör sig. När den stiger tenderar de att sjunka i värde. När räntan istället sjunker tenderar de att öka i värde. Skuldebrev tenderar att fluktuera olika mycket beroende på deras durationstid och exponering. Räntefonder ger dig en mer bred exponering mot flera olika skuldebrev och inte endast ett.

Kritik mot räntefonder

Räntefonder är kanske en av de mest kritiserade sparformerna i modern historia. Anledningen har att göra med den låga avkastningen de givit på senare år. Speciellt om man jämför med andra sparformer. Exempelvis aktier.

AMF Räntefond Lång är en av de mest ägda räntefonderna bland svenska småsparare. Jämför dess utveckling med stora aktieindex, såsom DJI (Dow Jones Industrial Average), S&P 500 och OMXS30.

DJI, S&P 500, OMXS30 och AMF Räntefond Lång historik 20 år:

| Namn | Genomsnittlig årlig avkastning | Total avkastning |

|---|---|---|

| DJI | 7.00 % | 286.97 % |

| S&P 500 | 6.00 % | 220.71 % |

| OMXS 30 | 5.00 % | 165.33 % |

| AMF Räntefond Lång | 0.73 % | 15.67 % |

10 000 kr investerat i DJI, S&P 500 och OMXS30 hade idag varit värt 38 697 kr, 32 071 kr, respektive 26 533 kr. Samma summa investerat i AMF Räntefond Lång hade varit värt 11 567 kr.

Det finns inget att ljuga om. Aktier ger och kommer förmodligen fortsätta att ge högst avkastning på lång sikt. Även den bästa räntefonden har svårt att väga upp mot avkastningen från aktiefonder.

4.2

Varför ska du äga räntefonder?

Räntefonder är en viktig del i ditt sparande. De ger inte särskilt hög avkastning, men de innehåller betydligt lägre risk än exempelvis aktier. Räntefonder passar utmärkt för dig som vill ha en mera defensiv portfölj. Vägen till en god avkastning med aktier är nämligen inte spikrak.

Statistik talar för att du minst en eller flera gånger kommer att få se ditt sparkapital falla med minst 30 %. Därför kan det vara bra att komplementera med räntefonder. Speciellt om du börjar närma dig pensionsåldern. Då är räntefonder en god idé eftersom det ger ditt sparande ett visst ”skydd” i stora börsnedgångar.

KAPITEL 5

4 olika typer av räntefonder

Spara smart i räntefonder:

Generellt innehåller räntefonder låg risk. Men sanningen är den att risken kan skilja sig avsevärt mellan olika typer av räntefonder. Därför delas räntefonder in i olika grupper. I följande kapitel presenteras 4 olika typer av räntefonder – (1) korta räntefonder, (2) långa räntefonder, (3) företagsobligationsfonder och (4) Rrealräntefonder.

5.1

Korta räntefonder

Korta räntefonder (även kallat penningmarknadsfonder, likviditetsfonder eller räntefonder) karaktäriseras för att endast investera i räntebärande värdepapper med en löptid på mindre än ett år. Ordet löptid syftar till hur lång tid låntagaren har på sig att betala tillbaka på lånet. Svenska korta räntefonder brukar normalt sett ha en duration på ca 6 månader.

Vanligtvis investerar korta räntefonder i räntebärande värdepapper garanterade av kommuner och länder. En kort räntefond påverkas inte lika mycket av ränteförändringar som en lång räntefond. Det gör den till en mera säker placering, och passar utmärkt för individer som inte är särskilt riskbenägna. Deras avgifter tenderar att vara låga. Mellan 0.10 – 0.50 % per år.

5.2

Långa räntefonder

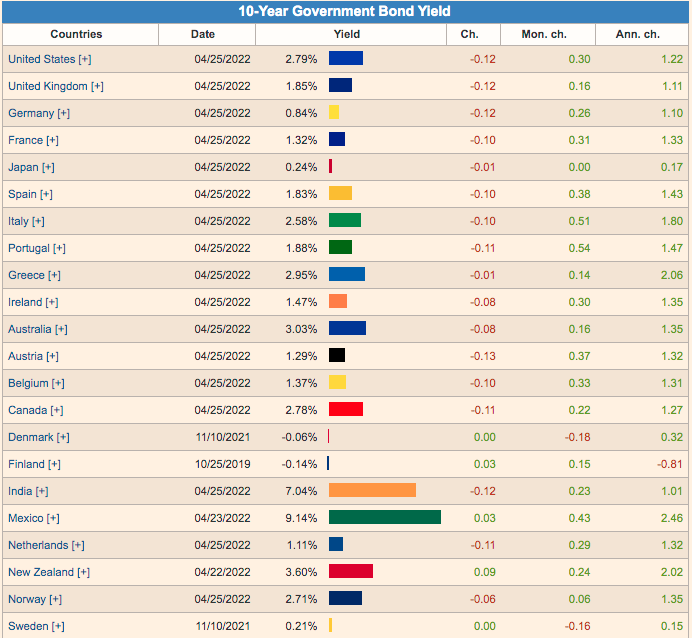

Långa räntefonder (även kallat obligationsfonder) investerar i räntebärande värdepapper med en längre löptid än ett år. Exempelvis i statsobligationer (på engelska “government bonds”). Det betyder att låntagaren har en längre tid på sig att betala tillbaka på lånet. Durationen på de räntebärande värdepapperna kan sträcka sig så långt som 10 – 30 år. Nedan ser du den 10 åriga statsobligationen för olika länder.

(Bildkälla: Countryeconomy)

Långa räntefonder är den bredaste kategorin inom räntefonder. Många av dem lånar ut pengar till företag. Långa räntefonder kännetecknas av att bära en högre risk än korta räntefonder. Det beror på att de är betydligt mera utsatta för ränteförändringar, vilket kan påverka deras värde.

Tips! Läs vår guide om obligationsfonder.

5.3

Företagsobligationsfonder

Företagsobligationsfonder är en typ av lång räntefond. De placerar enbart kapital i räntebärande värdepapper vilka ges ut av företag. Löptiderna brukar ligga mellan 1 – 5 år. Fonderna kan ha olika inriktning där företagsobligationerna varierar i risknivå och avkastning. De kan antingen investera i räntebärande värdepapper vilka ges ut av:

- Stora stabila företag med hög kreditvärdighet.

- Mindre stabila bolag med låg kreditvärdighet.

Som investerare är det viktigt att känna till i vilka typer av företagsobligationer en räntefond placerar. Är det stora stabila eller mindre stabila företag? Ju fler större stabila bolag, desto lägre risk. Ju fler mindre stabila bolag, desto högre risk, men med chans till en högre avkastning.

5.4

Realräntefonder

En realräntefond är också en typ av lång räntefond. Skillnaden mellan realräntefonder och andra långa räntefonder har att göra med räntan. Räntan som sätts på en vanlig obligation är fast, på exempelvis 3 %. På en realräntefond sätts istället ett procenttal, + inflationen. Räntan riskerar på så sätt inte att ätas upp av inflationen och fungerar därmed som ett skydd.

Exempel: Riksbanken har under flera års tid haft som mål att hålla inflationen stabil vid 2 %. Avkastningen från en vanlig obligation, med en fast ränta på 3 %, äts upp. Kvar blir 1 % av avkastningen (3 – 2). En realräntefond däremot ger en ränta, + inflationen. Alltså skulle räntan på en ränteobligation kunna sättas 3 % + 2 %.

KAPITEL 6

Tjäna pengar på räntefonder

När bör man investera i korta/långa räntefonder? expertförvaltarna ger dig svaren:

Nu kommer vi till den del som de flesta intresserar sig för. Nämligen hur man tjänar pengar på räntefonder.

6.1

Hur tjänar man pengar på räntefonder?

Du kan tjäna pengar på en räntefond genom att den ökar i värde. För att lära sig hur en räntefond ökar i värde, måste du först lära dig hur skuldsedlar skiftar i pris. Det finns framförallt en sak som får skuldsedlar att skifta i pris. Marknadsräntan.

Marknadsräntan

För att förklara på ett så enkelt sätt som möjligt, hur marknadsräntan påverkar skuldsedlar, går vi igenom ett matematiskt exempel.

Exempel: Svenska staten ger ut en skuldsedel på 100 kr som löper på 12 månader. Den har en kupong på 3 kr. Det betyder att svenska staten lovar att om 12 månader betala tillbaka 100 kr, plus en ränta på 3 kr (3 %). Du köper skuldsedeln.

Dagen efter sjunker marknadsräntan med 1 %. Svenska staten fortsätter att ge ut nya skuldsedlar för 100 kr, med en löptid på 12 månader. Räntan är dock 2 kr (2 %). De som inte hunnit köpa en skuldsedel kan nu välja mellan den gamla och den nya. Investeraren bör välja den första skuldsedeln med högre ränta. Men varför skulle du vilja sälja?

För att båda skuldsedlar ska hamna i jämvikt måste den första skuldsedeln öka i värde. Dess nya värde måste öka till 150 kr (3 / 0.02) för att ge en ränta på 2 %. En ökning på 50 kr för att båda skuldsedlar ska kunna ge samma avkastning på 2 % (2 / 100 = 3 / 150).

På samma sätt som skuldsedlar påverkas av ränteförändringar, påverkas indirekt räntefonder. Denna relation kallas förklaras genom den så kallade ”gungbrädesprincipen”.

En lägre marknadsränta leder till att räntefonder ökar i värde. En högre marknadsränta leder istället till att en räntefond sjunker i värde.

6.2

Svenska och utländska räntefonder

10 populära svenska räntefonder:

| Räntefond | Utv. 5 år | Förv. avgift | Antal ägare Avanza |

|---|---|---|---|

| Case Högräntefond A | 50.62 % | 0.95 % | 1 617 st |

| IKC Avkastningsfond | + 34.16 % | 0.60 % | 10 972 st |

| Spiltan Räntefond Sverige | + 21.49 % | 0.10 % | 59 383 st |

| Öhman Räntefond Kompass A | + 9.93 % | 0.60 % | 24 243 st |

| AMF Räntefond Kort | + 9.01 % | 0.10 % | 29 139 st |

| Spiltan Högräntefond | + 8.57 % | 0.75 % | 16 085 st |

| Swedbank Robur Räntefond Kort A | + 8.42 % | 0.10 % | 30 911 st |

| AMF Räntefond Lång | + 5.48 % | 0.10 % | 105 841 st |

| Nordea Obligationsfond icke-utd | – 5.40 % | 0.63 % | 9 866 st |

| Captor Iris Bond A | – 13.16 % | 0.50 % | 18 107 st |

(Tabell uppdaterad 2025)

10 populära utländska räntefonder:

| Räntefond | Utv. 5 år | Förv. avgift | Antal ägare Avanza |

|---|---|---|---|

| MS INVF Emerging Mkts Dbt Opps A | + 36.80 % | 1.40 % | 1 238 st |

| BNP Paribas Glb Abs Ret Bd Cl EUR Cap | + 23.88 % | 0.75 % | 8 st |

| INVL Global Emerging Markets Bond | + 21.46 % | 1.25 % | 128 st |

| BGF Emerging Markets Bond A2 | + 18.88 % | 1.25 % | 108 st |

| abrdnI-Emerg Mrkt Corp Bond A Acc USD | + 13.92 % | 1.50 % | 32 st |

| Schroder ISF Glb Convert Bd A Acc USD | + 6.45 % | 1.25 % | 50 st |

| Fidelity Em Mkt Corp Dbt A-Acc-USD | + 4.83 % | 1.20 % | 56 st |

| HSBC GIF Global EM Bd AC | + 3.54 % | 1.25 % | 49 st |

| Fidelity Asian Bond A-Acc-USD | – 3.54 % | 0.75 % | 124 st |

| HSBC GIF Asian Currencies Bond AC | – 8.63 % | 1.25 % | 15 st |

(Tabell uppdaterad 2025)

KAPITEL 7

Risker med räntefonder

Två nya sätt att mäta risk i räntefonder:

Även om räntefonder är ett säkert sparalternativ tillkommer det risker, precis som med vilken investering som helst. Nedan listar vi de absolut främsta riskerna med räntefonder.

7.1

Duration

Den absolut viktigaste faktorn att hålla ett extra öga på är räntefondens duration. Det vill säga den genomsnittliga löptiden för de räntebärande värdepapperna. Det är nämligen vad som bestämmer risk och avkastning i en räntefond.

Bilden ovan illustrerar hur obligationer med olika löptid påverkas av en förändrad marknadsränta. Ju kortare löptid, desto mindre påverkan har marknadsräntan. Ju längre löptid, desto större blir effekten av en förändrad marknadsränta.

Risk och avkastning, i relation till duration, kan också illustreras via en så kallad räntefondsstege.

Den visar hur högre duration bidrar till att både avkastning och risk ökar. Där korta räntefonder erbjuder lägst avkastning till lägst risk, och extremt långa räntefonder erbjuder högt avkastning till högst risk.

7.2

Valutakursrisk

Räntefonder som placerar i räntebärande värdepapper utomlands kan påverkas av valutakurssvängningar.

Exempel: Du placerar pengar i en räntefond som investerar i räntebärande värdepapper i USA. Efter ett år har din räntefond givit dig en avkastning på 5 %. Samtidigt har amerikanska dollarn sjunkit mot den svenska kronan med 5 %. Det betyder att du får 0 % i avkastning. Om du dessutom måste betala en förvaltningsavgift på 0.50 %, har du totalt sett gått back.

Plötsligt blev din säkra räntefond ett offer för valutaspekulation. På samma sätt kan valutakurser göra att din avkastning kan få en boost.

Tips! Läs mer och se valutakurser live här.

7.3

Inflationsrisk

Räntan som sätts på de räntebärande värdepapperen är normalt sätt fasta. Det betyder att de inte är inflationssäkra. En räntefond men ägande i obligationer, vilka ger en avkastning på 1.50 % per år, kommer att ätas upp av inflationen. En inflationstakt på 2 % innebär på 36 år en halvering av pengarnas värde.

Genom att investera i realräntefonder kan du skydda dig mot inflation. På en realräntefond sätts istället ett procenttal, + inflationen. Det fungerar som ett skydd för obligationsägaren.

KAPITEL 8

Avgifter och skatt på räntefonder

Så påverkar fondavgifterna ditt sparande:

Hur fungerar avgifter och skatter på räntefonder? Även om det inte är särskilt roligt är det nödvändigt att kunna avgifter och skatter.

8.1

Avgifter

Olika fondbolags räntefonder varierar inte särskilt mycket i avkastning. Men något som däremot gör det är avgifterna. En normal avgift ligger mellan 0.10 – 0.50 %. Dock finns det dyrare alternativ. Dessa bör du undvika. Titta på tabellerna nedan för att se exempel på både billiga och dyra räntefonder.

5 billiga räntefonder:

| Räntefond | Total avgift |

|---|---|

| AMF Räntefond Kort | 0.10 % |

| AMF Räntefond Mix | 0.10 % |

| Swedbank Robur Räntefond Kort A | 0.10 % |

| AMF Räntefond Lång | 0.10 % |

| AMF Företagsobligationsfond | 0.10 % |

(Tabell uppdaterad 2025)

5 dyra räntefonder:

| Räntefond | Total avgift |

|---|---|

| Atlant Högräntefond | 1.00 % |

| Invesco Emerging Mkt Corp Bd A SEKH Acc | 1.25 % |

| Jupiter Glbl Em Mkt Crp Bd L SEK Acc HSC | 1.40 % |

| MS INVF Emerging Mkts Corp Debt A | 1.45 % |

| Pictet-Emerging Local Ccy Dbt R USD | 1.60 % |

(Tabell uppdaterad 2025)

Jämför den dyraste räntefonden (Atlant Högräntefond) med den billigaste (AMF Räntefond Kort). Skillnaden i procent är 2.81 % (2.91 – 0.10). Det är en stor skillnad, även om det låter lite. Se till att hålla avgiften så låg som möjligt. Annars riskerar din avkastning att bli liten.

8.2

Skatt

Hur dina räntefonder beskattas beror på en sak. Vilket konto du har. Det finns tre olika konton att välja emellan:

- AF (Aktie- och fonddepå)

- ISK (Investeringssparkonto)

- KF (Kapitalförsäkring)

Vilket är det bästa att använda sig av för dina räntefonder?

Vanligtvis brukar ISK eller KF rekommenderas för de flesta investeringar. Det beror på den låga skatten vilka investerare betalat de senaste åren. För år 2025 är den 1.086 %. Dock bör du inte välja varken ISK eller KF för ditt räntefondsparande.

Exempel: Du äger Räntefond A, vilken ger en avkastning på 0.50 % per år, genom ett ISK. Du äger räntefonden i totalt 20 år. Vad blir din totala avkastning? Svaret är 2.53 % ((0.50 % – 0.375 %) ^20). Hur mycket hade den blivit ifall du ägt räntefonden via en traditionell fonddepå? Svaret är 7.34 % ((0.50 % ^20) x 0.70).

Schablonskatten äter upp det mesta av din avkastning. Det beror på räntefondens låga avkastning. Därför lönar det sig istället att använda en klassisk fonddepå och betala 30 % skatt på vinst. Om du inte skulle gå med vinst behöver du heller inte betala skatt, vilket du måste göra hos ISK och KF.

OBS: Ifall du använder dig av fonddepå måste du, förutom 30 % vinstskatt, dessutom betala en fondskatt på 0.12 % per år. Den baseras på det totala värdet investerat i fonden. Det kontrolleras den 1a januari varje år. Detta gäller enbart när du har ett samlat fondsparande på över 50 000 kr. Har du mindre, du slipper du denna skatt.

KAPITEL 9

3 tips för nybörjare

Spara smart i räntefonder:

För att få en så god start som möjligt, vill vi hjälpa dig som är nybörjare med några enkla tips.

- Undvik “High-Yield”-fonder.

- Undvik dyra räntefonder.

- Välj fonddepå framför ISK och KF.

9.1

Undvik “High-Yield”-fonder

What is a high yield bond:

Har du någonsin hört tala om “High-Yield”-fonder? Om inte, så har vi bara ett tips. Håll dig så långt borta som möjligt från dem. “High-Yield”-fonder är nämligen företagsobligationer vilka lovar dig en mycket högre avkastning än många andra räntefonder. På pappret låter det bra. I verkliga livet är det tyvärr inte särskilt bra.

Räntefonder har gått dåligt de senaste åren. För börsmäklare har det varit svårt att sälja dem. Därför har man skapat “High-Yield”-fonder vilka lovar högre avkastning. Problemet är att dessa företagsobligationer lånar ut pengar till mindre kreditvärdiga företag.

Risken för att dessa inte klarar av att betala tillbaka på lånet är större. Det gör “High-Yield”-fonder till en av de mest riskfyllda räntefonderna du kan äga.

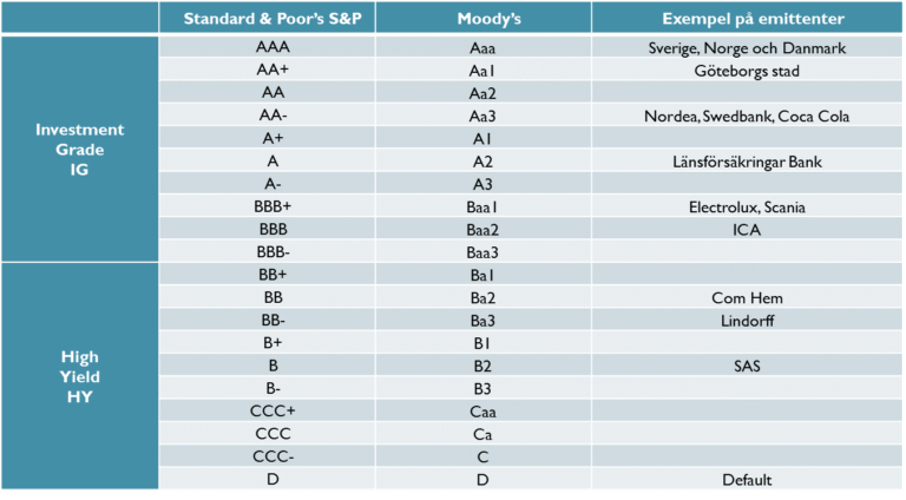

(Bild: Carnegie)

Bilden ovan visar olika obligationer och deras kreditbetygskala. AAA är det som anses vara bästa betyget. Inte konstigt ser vi Sverige, Norge och Danmark tillhörande denna kategori. Därefter ser vi svenska kommuner följt av stabila bolag såsom Coca Cola och Nordea.

Längst ner på listan hittar vi kreditbetyget D. Obligationer med kreditbetyget D kallas ofta för skräpobligationer (på engelska “junk bonds”) och kan representeras av företag som oftast håller på att gå i konkurs. Det är i dessa typer av företag som “High-Yield”-fonder investerar i.

Tips! Läs vår kompletta guide om obligationer.

9.2

Undvik dyra räntefonder

Betala inte för mycket. Det finns bra räntefonder till låga avgifter. Runt 0.20 – 0.30 %. Räntefonder med höga avgifter äter upp en stor del av din avkastning.

Räntefonder avgifter:

| Räntefond | Avgift | Ackumulerad avgift 5 år |

|---|---|---|

| A | 0.20 % | 1.00 % |

| B | 0.50 % | 5.53 % |

| C | 1.00 % | 5.10 % |

På endast 5 år blir skillnaden i avgifter 4.10 % mellan räntefond A och C. 4.10 % kanske inte låter mycket. Tänk dock på att räntefonder inte ger en särskilt hög avkastning. Därför kan en hög avgift riskera att äta upp hela din avkastning.

9.3

Välj fonddepå framför ISK och KF

ISK och KF är vanligtvis de mest rekommenderade sparkontona. När det kommer till räntefonder bör du dock använda dig av en traditionell fonddepå. Se exemplet i tabellen nedan.

Räntefonder ISK, KF och fonddepå:

| Räntefond | Årlig avkastning | Skatt | Ackumulerad avkastning efter skatt 10 år |

|---|---|---|---|

| ISK och KF | 0.50 % | 0.375 % per år | 1.26 % |

| Fonddepå | 0.50 % | 30 % vinstskatt | 3.58 % |

Den årliga schablonskatten äter upp mer av räntefondernas avkastning, även fast 0.375 är den lägsta nivån. Det beror på att räntefonder inte ger en hög avkastning.

OBS: Ifall räntefonder börjar ge en högre avkastning i framtiden, kan det istället bli mera fördelaktigt att använda ISK och KF. Så länge de ger en låg avkastning är det alltid mera fördelaktigt att använda en klassisk fonddepå.

KAPITEL 10

Aktiefonder vs räntefonder

När ska jag välja aktiefond eller räntefond:

Vad är bäst? Aktiefonder eller räntefonder? Det finns egentligen inget som är rätt eller fel. Alla har vi olika mål, tidshorisonter och riskprofiler. För att överhuvudtaget kunna diskutera vilken av dem som är bäst i olika situationer och varför, bör man först lära sig deras grundprinciper.

10.1

Aktiefonder

Aktiefonder = fonder som investerar i aktier

Aktiefonder är ett enkelt sätt att ta del av börsens avkastning till en relativt låg risk. Du slipper grotta dig ner i kvartalsrapporter och årsredovisningar. Du behöver inte välja egna bolag. istället lämnar du över ansvaret till en fondförvaltare. Du behöver endast koncentrera dig på är att välja bransch, land eller kontinent.

Det finns många olika typer av aktiefonder. Både svenska och internationella. Alla har de exponering mot olika typer av marknader. Du kan fritt välja vilken marknad du tror på, och vad du känner dig mest bekväm med.

- Techfond

- Industrifond

- Småbolagsfond

- Nordamerikafond

- Sverigefond

- Nordenfond

- Europafond

- Asienfond

Variationen är stor. Aktiefonder har historiskt gett en mycket god avkastning. Titta bara på följande 5 aktiefonder och deras utveckling på 10 år.

Aktiefonder historik 2015 – 2025:

| Aktiefond | Avkastning |

|---|---|

| iShares Semiconductor ETF | + 792 % |

| Fidelity Global Technology A-Dis-EUR | + 658 % |

| SPDR S&P 500 ETF Trust | + 596 % |

| First Trust US Equity Opportunities ETF | + 497 % |

| Invesco China Technology ETF | + 495 % |

* Riskvarning: eToro är en investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Tips! Läs vår stora guide om aktiefonder.

10.2

Aktiefonder eller räntefonder

Vad ska du välja? Aktiefonder är vad som presterat bäst på lång sikt. Det är ingen idé att äga räntefonder ifall du hoppas på 2, 3 eller 4 gånger pengarna. Är du ute efter en hög avkastning ska du investera i aktiefonder. Jämför de 5 bästa aktiefonderna med de 5 bästa räntefonderna över 5-årsperiod.

5 Bästa räntefonder 2020 – 2025:

| Räntefond | Utv. 5 år | Antal ägare Avanza | |

|---|---|---|---|

| 1 | Alfred Berg Nordic HY ACC A | 73.53 % | 1 370 st |

| 2 | MS INVF US Dollar Short Dur HY Bd A | 26.05 % | 81 st |

| 3 | MS INVF US High Yield Mdl Mkt Bd A | 22.00 % | 36 st |

| 4 | Franklin Gulf Wealth Bond A(acc) USD | 21.71 % | 125 st |

| 5 | Fidelity US High Yield A-Acc-EUR | 19.97 % | 205 st |

(Tabell uppdaterad 2025)

5 Bästa aktiefonderna 2020 – 2025:

| Aktiefond | Utv. 5 år | Antal ägare Avanza | |

|---|---|---|---|

| 1 | HSBC GIF Turkey Equity AC | 206.20 % | 14 036 st |

| 2 | Swedbank Robur Technology A | 122.48 % | 190 366 st |

| 3 | Fidelity Global Technology A-Dis-EUR | 113.41 % | 5 272 st |

| 4 | CT (Lux) Global Tech AU USD | 107.85 % | 1 574 st |

| 5 | JPM US Technology A (acc) USD | 88.97 % | 9 432 st |

(Tabell uppdaterad 2025)

På kort sikt är räntefonder att föredra. Speciellt korta räntefonder. De tenderar inte att vara lika volatila som aktiefonder.

“If you want to make the most money. You should invest in stocks. But if you want to keep the money you made in stocks, you should invest in bonds.” – Paul A. Merriman

KAPITEL 11

Fördelar och nackdelar

Håll koll – Hur räntemarknaden fungerar:

Vilka fördelar har räntefonder? Finns det några nackdelar, och vilka är dem?

11.1

Fördelar med räntefonder

- Enkelt att sprida risk över flera skuldsedlar.

- Räntefonder är okorrelerade med börsen.

- Fungerar krockkudde vid börsnedgångar.

- Passar kortsiktigt sparande.

1. Enkelt att sprida risk över flera skuldsedlar

Det som är bra med räntefonder är enkelheten att kunna sprida dina risker. Delvis finns det en inbyggd riskfördelning i räntefonder, eftersom de investerar i räntebärande värdepapper av olika sorter. Men du kan också själv välja att investera i flera olika räntefonder, varpå riskspridningen blir ännu högre.

2. Räntefonder är okorrelerade med börsen

Något annat som är bra med räntefonder har att göra med att de är okorrelerade med börsen. Det betyder att de rör sig oberoende av hur aktier rör sig.

Tänk att du lånar 2 000 kr av en vän. Du lovar denne att betala tillbaka pengarna nästkommande månad. Dagen efter att du fått pengarna faller börsen. Hur mycket är du skyldig din vän? Svaret är precis lika mycket som innan börsen föll. Inget har förändrats. Hur börsen går idag, imorgon eller om en vecka har ingen betydelse för lånet.

3. Fungerar krockkudde vid börsnedgångar

I och med att räntefonder inte är korrelerade med börsen är de ett perfekt skydd vid stora börsnedgångar. De fungerar som en krockkudde i ditt sparande.

Exempel: Tänk dig att du har en portfölj bestående av 100 % aktier. En dag faller börsen med 50 %, och din portfölj faller med lika mycket. Om du istället har en portfölj bestående av 70 % aktier och 30 % räntefonder blir effekten inte lika stor. Då faller din portfölj endast med 35 % (70 % x 0.50).

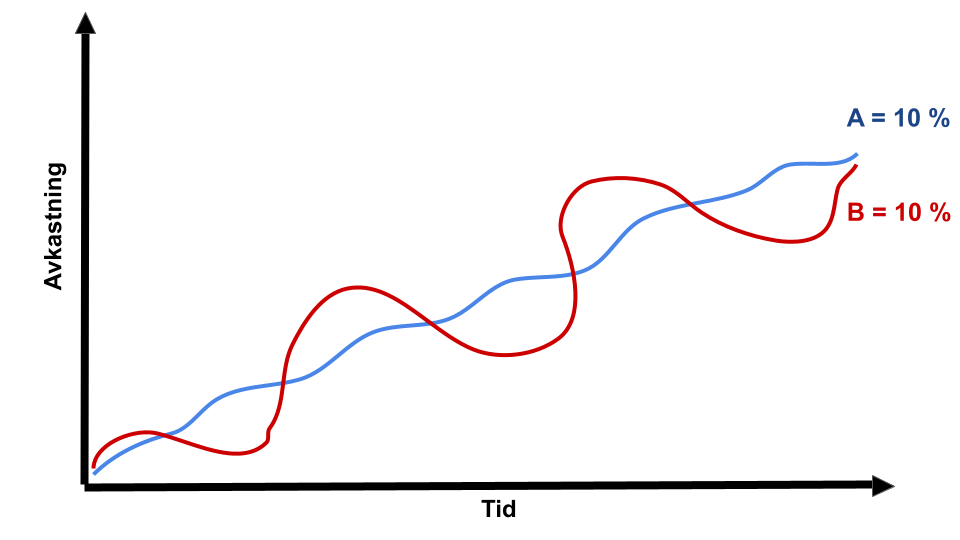

Du kan alltså med hjälp av räntefonder slå index i börsnedgångar. Istället för att falla ännu djupare finns där en krockkudde som tar emot dig. Det påminner lite om riskjusterad avkastning. Riskjusterad avkastning syftar till att får en så hög avkastning det går, men till en så låg risk som möjligt. Måttet som används för att mäta relationen mellan avkastning och risk kallas för “sharpekvot ”.

Sharpekvot utgår från att det det inte alltid behöver vara bättre att välja det mest riskfyllda alternativet. Istället kan det vara bättre att välja en riskjusterad portfölj, om resultaten i slutändan ändå blir densamma.

En riskjusterad portfölj, som varje år ger 6 – 8 % i avkastning till låg risk, kan vara betydligt mer attraktivt än en mera riskfylld portfölj, vilken kan gå upp 25 % på ett år för att nästa år sjunka med 25 %. Du kan alltså med hjälp av en riskjusterad portfölj undkomma volatilitet.

Tips! Läs vår guide om sharpekvot.

4. Passar kortsiktigt sparande

Ett sparande i räntefonder passar utmärkt för en sparhorisont på 1 – 3 år. Avkastningen är låg, precis som sannolikheten för kapitalförlust är liten.

Aktier är betydligt mera riskfyllda. Speciellt under en kortare tidsperiod. De tenderar att svänga mer i pris och har därmed högre volatilitet. Du riskerar att ditt innehav kan vara mindre värt den dag du bestämmer dig för att plocka ut det.

11.2

Nackdelar med räntefonder

- Återbetalningsrisk.

- Påverkas av flera olika faktorer.

- Fungerar bromspedal vid börsuppgångar.

1. Återbetalningsrisk

Det finns en risk för att räntefonden inte få betalt för sina räntebärande värdepapper. I fall låntagaren hamnar i betalningssvårigheter kan leda till följande konsekvenser.

- Att låntagaren inte kan betala den överenskomna räntan.

- Att låntagaren inte kan betala tillbaka lånet.

Föreställ dig själv. Det är precis som i det verkliga livet. Det finns vänner man kan låna ut pengar till, vilka man kan lita på att det betalar tillbaka. Sen finns det också de vänner där vi inte kan vara lika säkra på att de betalar tillbaka.

2. Påverkas av flera olika faktorer

Räntefonder är känsliga för många olika faktorer. Exempelvis:

- Inflation

- Konjunktur

- Valutakurser

- Motparter

- Marknadsräntor

Speciellt känsliga är räntefonder för marknadsräntor. En sjunkande marknadsränta får en positiv effekt på räntefonder, samtidigt som en ökande marknadsränta får en negativ effekt.

3. Fungerar bromspedal vid börsuppgångar

Precis som räntefonder fungerar som en krockkudde vid börsnedgångar, agerar de även bromspedal i börsuppgångar.

Exempel: Du har en portfölj bestående av 100 % aktier. En dag ökar börsen med 50 %, och din portfölj ökar med lika mycket. Om du istället skulle ha en portfölj bestående av 70 % aktier och 30 % räntefonder hade effekten inte blivit lika stor. Då hade din portfölj endast ökat med 35 % (70 % x 1.50).

Indexfonder kan med andra ord få din portfölj att underprestera index. Dock finns det mycket studier som visar på att människan lider mer av en stor börsnedgång, än vad vi gläds åt en stor uppgång.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Nedan kan du se vilka räntefonder som givit högst avkastning under en 5-årsperiod, mellan 2020 och 2025:

- Alfred Berg Nordic HY ACC R (SEK) (75.02 %)

- Case Högräntefond A (50.62 %)

- Lannebo High Yield (42.19 %)

- MS INVF Emerging Mkts Dbt Opps A (39.98 %)

- Pareto Nordic Corporate Bond C (38.11 %)

5 billigaste räntefonderna i Sverige:

• AMF Räntefond Kort – 0.10 %

• AMF Räntefond Mix – 0.10 %

• Swedbank Robur Räntefond Kort A – 0.10 %

• AMF Räntefond Lång – 0.10 %

• AMF Företagsobligationsfond – 0.10 %

Först och främst bör du välja ifall du vill investera i korta eller långa räntefonder. korta räntefonder innehåller mindre risk än långa räntefonder. Därefter bör du se till räntefondernas förvaltningsavgifter. Du bör fokusera på de med lägst avgifter. Runt 0.20 – 0.40 % per år anses vara en bra avgift.

Vidare bör du se till exponering. I vilka typer av räntebärande värdepapper investerar räntefonden? I vilka markander investerar räntefonden? Väljer du en räntefond med kapital investerat utanför Sverige bör du ta hänsyn till eventuell valutakursrisk.

Räntefonder är fonder som placerar i räntebärande värdepapper. Räntebärande värdepapper kan exempelvis bestå av statsobligationer eller statsskuldväxlar (SSVX), vars kurs sätts dagligen.

I praktiken fungerar en räntefond precis som en aktiefond. Istället för att bli delägare i flera hundra bolag, kan du istället äga flera hundra skuldsedlar till olika aktörer. Det finns 4 olika räntefonder:

- Korta räntefonder

- Långa räntefonder

- Företagsobligationsfonder

- Realräntefonder

En räntefonds avkastning påverkas av flera olika faktorer. Exempelvis marknadsräntor, inflation, de underliggande skuldsedlarna, valutakurser. Speciellt marknadsräntor har en stor påverkan på fondens utveckling. Högre marknadsräntor leder till att en räntefond sjunker i värde. Lägre marknadsräntor leder till att den istället ökar i värde.

Ja, det kan vara bra att äga räntefonder vid en börskrasch. Eftersom de inte är korrelerade med börsen kan de agera krockkudde när börsen sjunker.

FORUM

Delta i diskussionen