DEN ULTIMATA GUIDEN

HUR VÄRDERAR MAN ETT BOLAG?

Hur värderar man ett företag? Det finns huvudsakligen 3 metoder för att värdera bolag – kassaflödesvärdering, substansvärdering och relativvärdering. I denna guide, bestående av totalt 7,000+ ord, 5 videor och förklarande grafik, kommer vi att gå igenom totalt 6 olika värderingsmetoder. Vi visar hur du steg-för-steg genomför en välgrundad bolagsanalys precis som Warren Buffett och andra kända investerare. Varje bolagsanalys tar cirka 5 minuter att läsa.

- Allt om bolagsvärdering, olika typer av värdeanalyser, företagsvärdering exempel och mycket mer.

- Jämför handelsplatser i vår tabell och investera i bolag på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Hur värderar man ett bolag?

KAPITEL 2

Diskonterad kassaflödesvärdering

KAPITEL 3

Substansvärdering

KAPITEL 4

Relativvärdering

KAPITEL 5

När investeringsmetoderna passar

KAPITEL 6

Investeringsmetoder fördelar och nackdelar

KAPITEL 7

Värdera bolag via screening

KAPITEL 8

3 övriga värderingsmetoder

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - March 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Hur värderar man ett bolag?

Det finns primärt tre olika värderingsmodeller för att värdera aktiebolag. Nedan presenteras de kortfattat. I kapitel 2 – 4 går det att läsa om respektive värderingsmodell mer detaljerat.

1. Diskonterad kassaflödesanalys (DCF)

Diskonterad kassaflödesanalys syftar till att värdera ett bolag baserat på alla dess framtida kassaflöden. Med kassaflöde menas pengar som blir över efter skatt, kostnader och investeringar som måste göras för att verksamheten ska kunna fortgå.

- Tar hänsyn till ett bolags förväntade kassaflöden.

- Kräver att du kan läsa och förstå bolagsrapporter.

- Används av kända investerare som exempelvis Warren Buffet.

Läs mer om denna värderingsmodell i kapitel 2.

2. Substansvärdering

Substansvärdering syftar till att värdera bolag utifrån deras tillgångar, minus skulder. Ett bolag kan exempelvis vara värderat till 1 Mkr på börsen. Samtidigt sitter de på tillgångar värda 2 Mkr, helt utan skulder. Det finns då en möjlighet att investera i bolaget till ett så kallat “rabatterat” pris.

- Tar hänsyn till ett bolags tillgångar och skulder.

- Kräver att du kan värdera ett bolags bokförda värde.

- Användes av den tidigare aktielegenden Benjamin Graham.

Läs mer om denna värderingsmodell i kapitel 3.

3. Relativvärdering

Relativvärdering syftar till att värdera ett bolag genom att jämföra det mot andra liknande bolag. Detta sker vanligtvis med hjälp av finansiella nyckeltal. Viktigt för denna värderingsmetod är att man jämför bolag vars verksamheter är så lika som möjligt för att relativvärderingen inte ska bli missvisande.

- Tar varken hänsyn till bolagets kassaflöden, tillgångar eller skulder.

- Jämför ett bolags värdering i förhållande till liknande bolags värderingar.

- Analysmetoden förekommer vanligtvis i aktieanalyser från analysfirmor, såsom Carnegie.

Läs mer om denna värderingsmodell i kapitel 4.

OBS: När du genomför en bolagsvärdering är det viktigt att du inte förlitar dig på en enda. Alla värderingsmetoder har sina fördelar och nackdelar. Använd dig istället av två eller flera metoder tillsammans. På så sätt minskar du risken för att göra fel, samtidigt som chansen till en väl genomförd bolagsanalys ökar.

KAPITEL 2

Diskonterad kassaflödesvärdering

The DCF model explained – How the pros value stocks/businesses:

Hur värderar man ett bolag med en diskonterad kassaflödesanalys (DCF-analys)? En DCF-analys värderar ett bolag utifrån alla fria kassaflöden som bolaget någonsin kommer att generera. Med fritt kassaflöde menas pengar som blir över efter att man tagit hänsyn till skatt, kostnader (ex: material, lön och marknadsföring) och capex.

OBS: Begreppet “capex” (capital expenditure) syftar till nödvändiga investeringar som krävs för att verksamheten ska kunna fortgå. Exempelvis behöver Meta Platforms se till att uppdatera sina datacenter varje år för att kunna spara all information om dess användare. Det är en nödvändig investering och kan därmed klassas som capex.

För att illustrera hur en diskonterad kassaflödesanalys går till i detalj ska vi gå igenom ett exempel. Vi väljer att genomföra en kassaflödesanalys av det kinesiska e-handelsbolaget Alibaba (BABA) på 4 steg. Exemplet tar ungefär 5 minuter att läsa.

2.1

Steg 1: Hur man hittar fritt kassaflöde

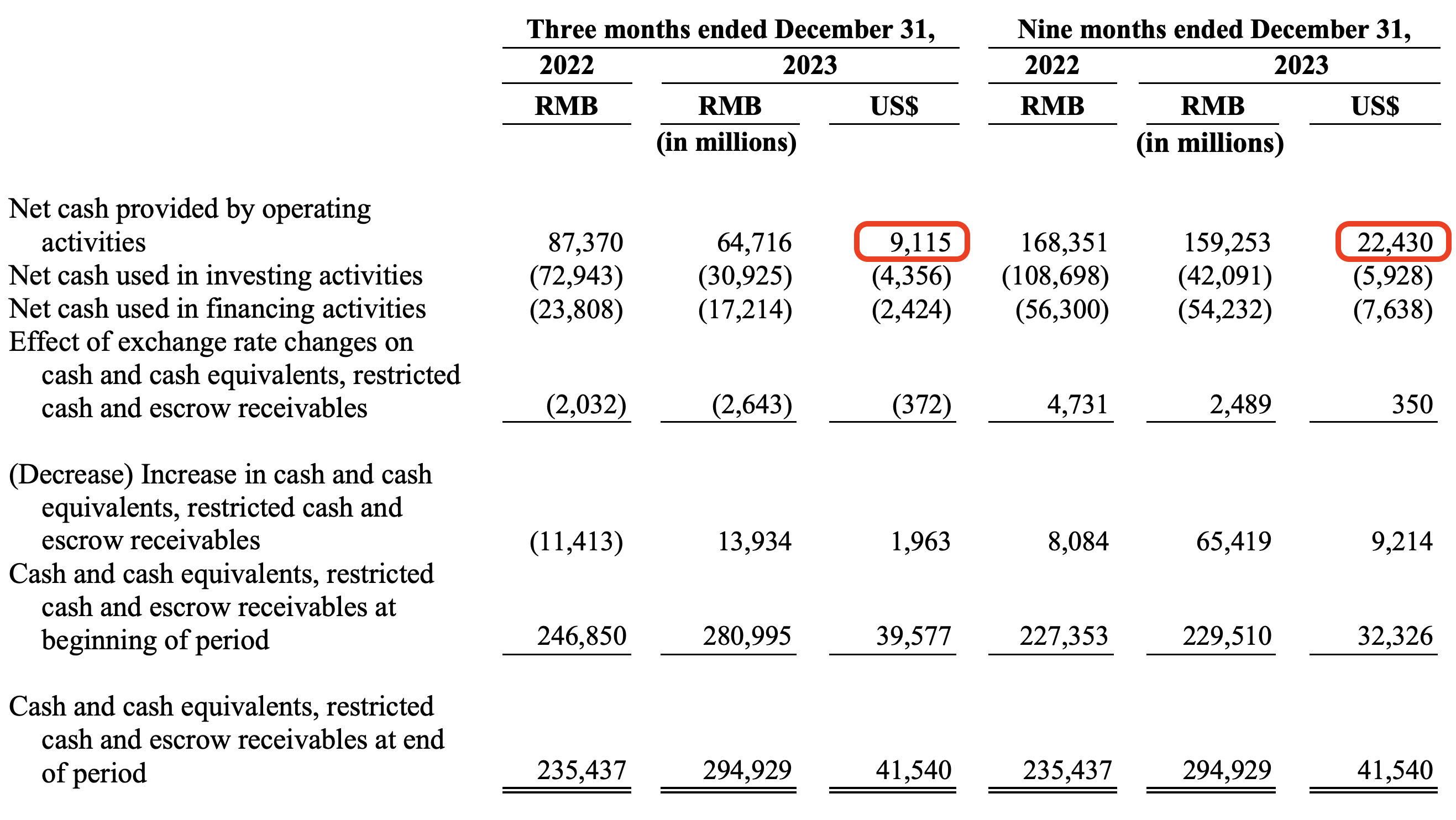

Till att börja med kräver en DCF-analys att man kan tolka både kvartalsrapporter och årsredovisningar. För att genomföra en lyckad DCF-analys måste man specifikt titta på kassaflödesanalysen/rapporten.

Fritt kassaflöde under ett kvartal

Nedan visas en skärmdump från Alibabas kassaflödesanalys från deras 3:e kvartalsrapport år 2023.

(Bildkälla: Alibaba – Q3 2023)

Vad som är markerat med röd färg i bilden ovan är operativt kassaflöde. Med operativt kassaflöde menas överskottet som bolagets verksamhet ger, utan att ha tagit hänsyn till capex. Alibaba redovisar inte capex direkt i kassaflödesanalysen. Capex nämns redan tidigare i dokumentet.

Ledningen skriver att capex uppgick till 1,25 miljarder USD, mellan april och december. Alibaba redovisade ett operativt kassaflöde på 9,15 miljarder USD (oktober – december), vilket går att se i bilden ovan. Det fria kassaflödet uppgick alltså till 7,90 miljarder USD.

9,15 – 1,25 = 7,90 miljarder USD

Fritt kassaflöde under tre kvartal

För att kunna göra ett estimat om Alibabas framtida kassaflöde räcker det inte endast med att ta hänsyn till kassaflöde från ett kvartal. Istället krävs att man gör ett estimat för helåret. I tabellen nedan redovisas bolagets operativa kassaflöde och capex för respektive period under år 2023, april till december.

| Månader | Operativt kassaflöde i miljarder USD | Capex i miljarder USD |

|---|---|---|

| April – juni | 6,46* | 0,96* |

| Juli – september | 6,85** | 0,70** |

| Oktober – december | 9,12*** | 1,25*** |

| Tot: | 22,43 | 2,91 |

*Taget från Q1.

**Taget från Q2.

***Taget från Q3.

Under en 9-månaders period (april till december) uppgick capex till 2,91 miljarder USD. Samtidigt uppgick det operativa kassaflödet till totalt 22,43 miljarder USD. Det betyder att fritt kassaflöde under 9-månadersperioden motsvarade 19,52 miljarder USD (22,43 – 2,91).

Alibaba är en stabil organisation. Intäkter och capex förändras inte särskilt mycket från kvartal till kvartal. Genom att dela 19,52 miljarder USD med 3, för att sedan multiplicera med 4, får vi en ungefärlig prognos om vad Alibaba kan tänkas redovisa för helåret 2023/2024. Det fria kassaflödet landar då på ca 26,03 miljarder USD ((19,52 / 3) x 4).

2.2

Steg 2: Titta på historiskt fritt kassaflöde

När man väl vet hur man tolkar en årsredovisning, och framförallt en kassaflödesanalys, bör man undersöka bolaget flera år tillbaka i tiden. Detta då man senare i analysen kommer att behöva göra antaganden om Alibabas framtida kassaflöden baserat på historiska kassaflöden.

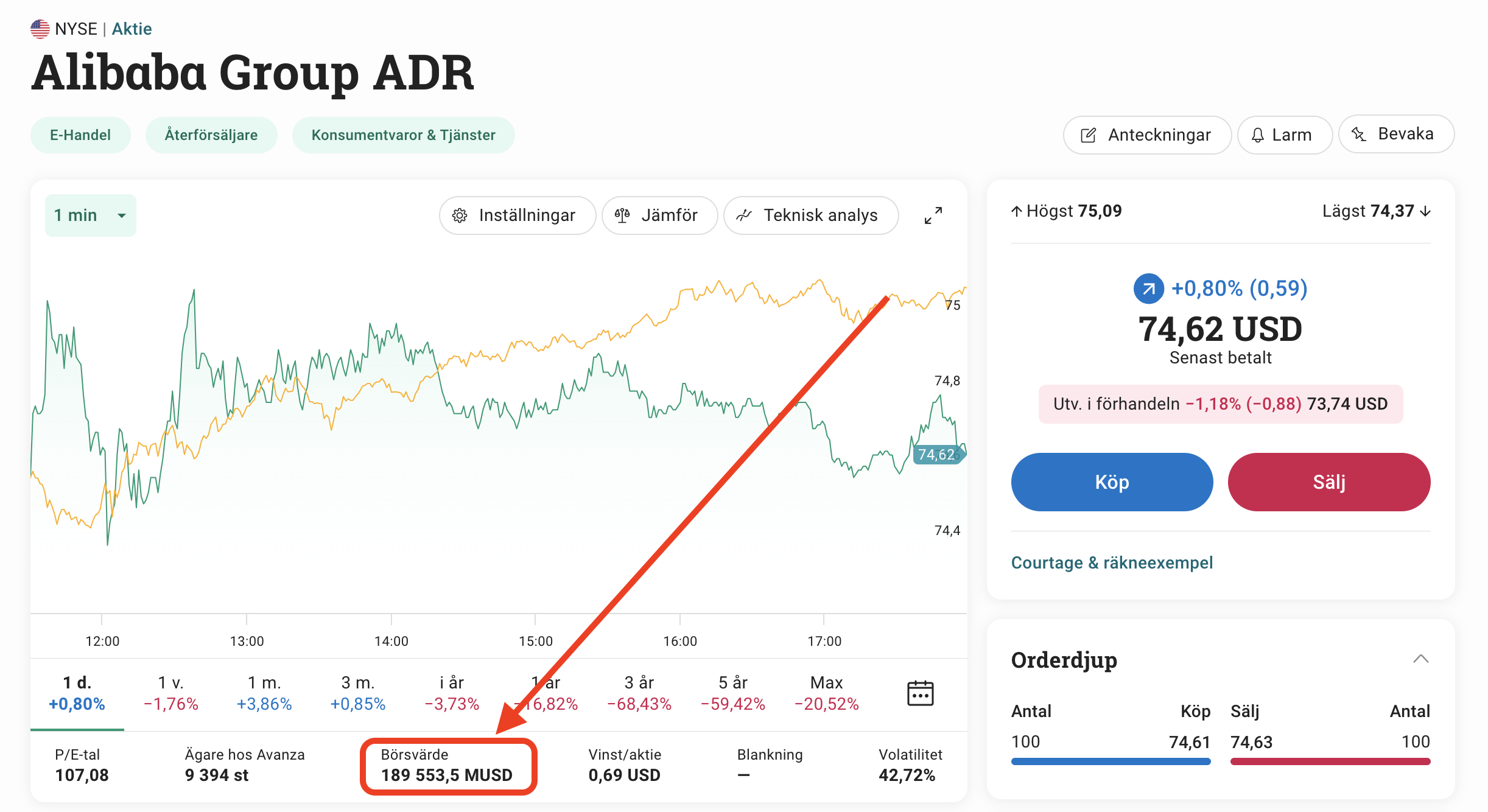

Historiskt fritt kassaflöde under en 10-årsperiod:

Under en 10-årsperiod, mellan 2014 och 2023, redovisade Alibaba fritt kassaflöde enligt tabellen nedan.

| År* | FCF* |

|---|---|

| 2014 | 3,45 |

| 2015 | 6,18 |

| 2016 | 8,53 |

| 2017 | 9,42 |

| 2018 | 18,78 |

| 2019 | 21,14 |

| 2020 | 25,28 |

| 2021 | 37,08 |

| 2022 | 13,42 |

| 2023 | 23,16 |

*Räkenskapsåren för Alibaba är mars till mars.

**Redovisat i miljarder USD.

(Siffror hämtade från TradingView)

Kassaflödestillväxt under perioden

- Tillväxttakt 10 år – Under en 10-årsperiod (2014 – 2023) har fritt kassaflöde vuxit från 3,45 till 23,16 miljarder USD. Det motsvarar en ackumulerad årlig tillväxt på ca 21 %.

- Tillväxttakt 7 år – Under en 7-årsperiod (2017 – 2023) har fritt kassaflöde vuxit från 9,42 till 23,16 miljarder USD. Det motsvarar en ackumulerad årlig tillväxt på 13,71 %.

- Tillväxttakt 5 år – Under en 5-årsperiod (2019 – 2023) har fritt kassaflöde vuxit från 21,14 till 23,16 miljarder USD. Det motsvarar en ackumulerad årlig tillväxt på 1,84 %.

Trenden visar att bolagets fria kassaflödestillväxt sjunker med tiden.

2.3

Steg 3: Gör en diskonterad kassaflödesmodell

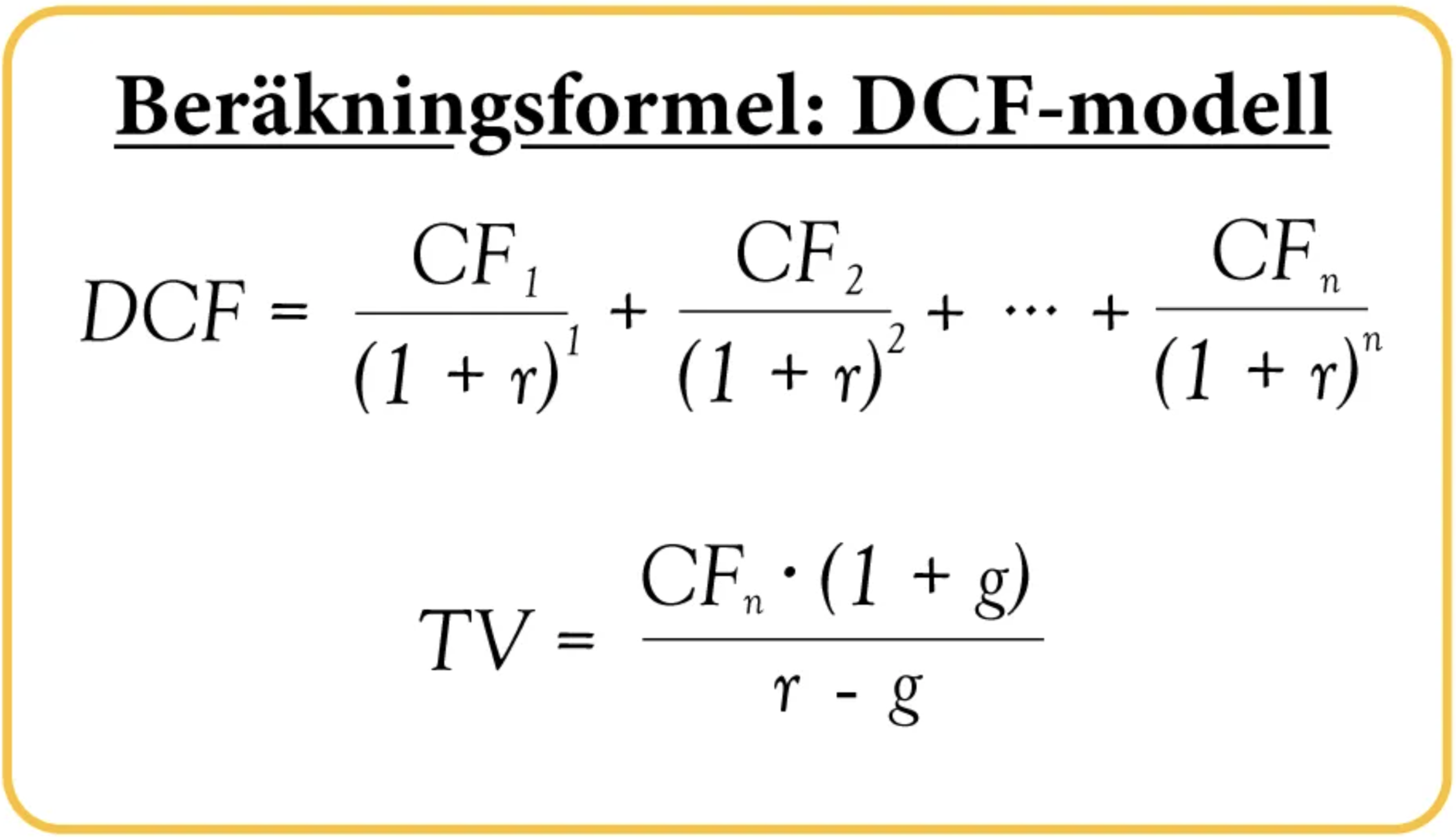

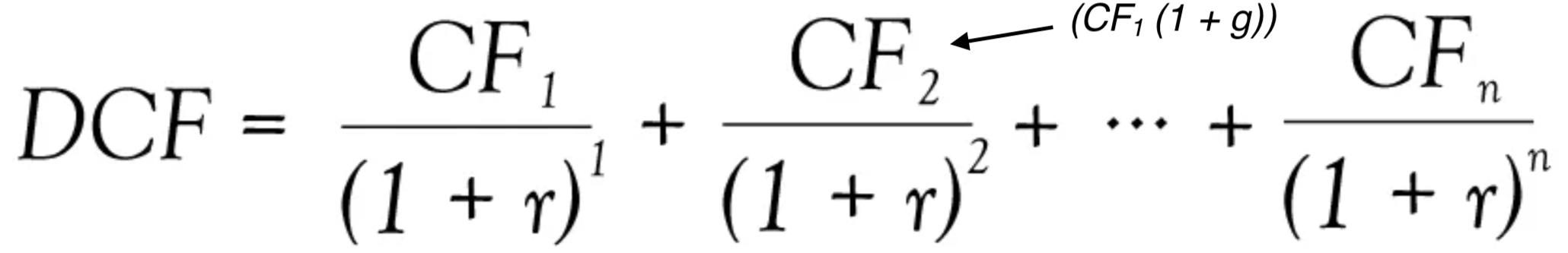

Nästa steg är att göra antaganden om bolagets framtida kassaflöden och diskontera dem till ett nuvärde. Detta sker med hjälp av en DCF-formel (DCF-kalkylator), som presenteras nedan.

(Bild A)

Nedan visas vad respektive benämning står för:

- “n” = Antal år

- “g” = Evighetsräntan

- “r” = Diskonteringsränta

- “TV” = Slutvärde (Terminal value)

- “CF” = Kassaflöde för ett specifikt år (Cash flow)

- “DCF” = Diskonterat kassaflöde (Discounted cash Flow)

Diskonteringsränta

För att komma fram till ett nuvärde av alla framtida kassaflöden använder man en så kallad “diskonteringsränta” (r), även kallat “diskonteringsfaktor”. Begreppet syftar till den alternativkostnad (ränta) där kapital skulle kunna placeras istället för i Alibaba.

Vanligtvis används den minst riskfyllda diskonteringsräntan. Exempelvis räntan man får från en statsobligation eller ett sparkonto. Om vi väljer räntan från en statsobligation kan vi anta en diskonteringsränta på kring 4 – 6 %.

OBS: Att välja “korrekt” diskonteringsränta är svårt. Genom att välja olika typer av diskonteringsränta kan du komma fram till helt olika svar. Vanligtvis bör du välja den du känner dig mest bekväm med, eller den mest logiska. Exempelvis kan du välja sparkontoräntan eller räntan från att äga en statsobligation.

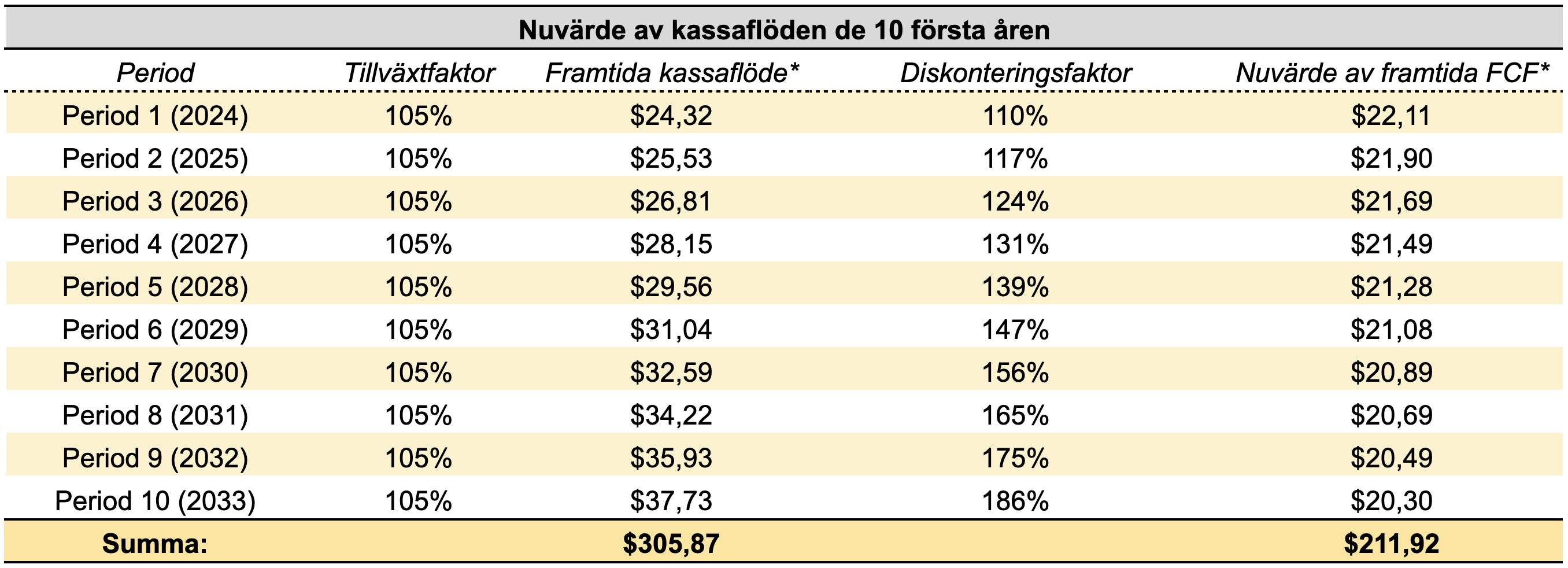

Diskontera kassaflöde för de första 10 åren

Första steget är att räkna på vad Alibaba kommer att generera i fritt kassaflöde under de första 10 åren. Vi använder oss av den första delen av ”kassaflödes-formeln”, som visas nedan.

(Bild B)

- Kassaflöde (CFn) – Kassaflödet för givet år. Det vill säga kassaflödet för år 2024, 2025, 2026, 2027, 2028, osv. ända fram till år 2033. Det vill säga för en 10-årsperiod.

- Diskonteringsfaktor (r) – Vad gäller diskonteringsfaktorn bör man vara konservativ. Vi antar en diskonteringsfaktor på 10 % vilket är den genomsnittliga avkastningen som börsen stigit med på lång sikt.

- Tillväxtfaktor (g) – Vad som avgör kassaflödet för respektive år, är tillväxten (g) av kassaflödet per år. För att vara konservativa antar vi en årlig tillväxttakt på 5 % per år. Det är klart lägre än Alibabas konkurrenter, Amazon och MercadoLibre. Det ligger även i linje med den kinesiska statens BNP-tillväxtmål.

För att underlätta beräkningen sätter vi in siffrorna i ett Excel-ark.

(Bild C – Företagsvärdering mall)

*Räknat i miljarder USD.

Tabellen ovan visar kassaflödet för respektive period, diskonterat till ett nuvärde. Exempelvis representerar “Period 1” vad som bör vara “C1”, “Period 2” som C2” och så vidare. Summan av framtida kassaflöden för de kommande 10 åren får vi till att bli 211,92 miljarder USD (se sista raden längst till höger).

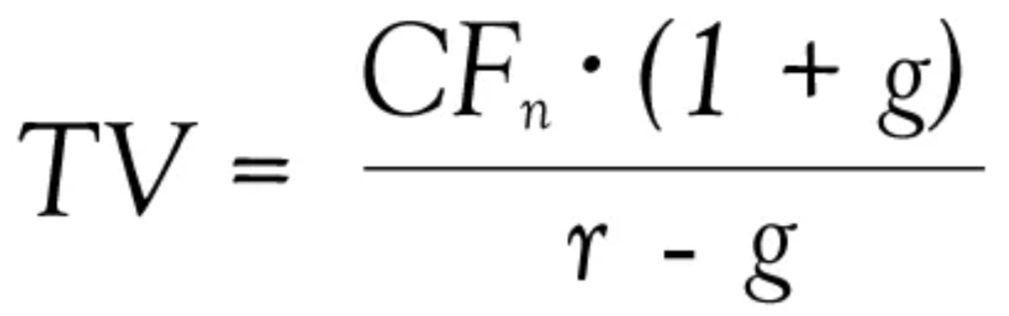

Diskontera alla kassaflöden efter år 10 (perpetuity)

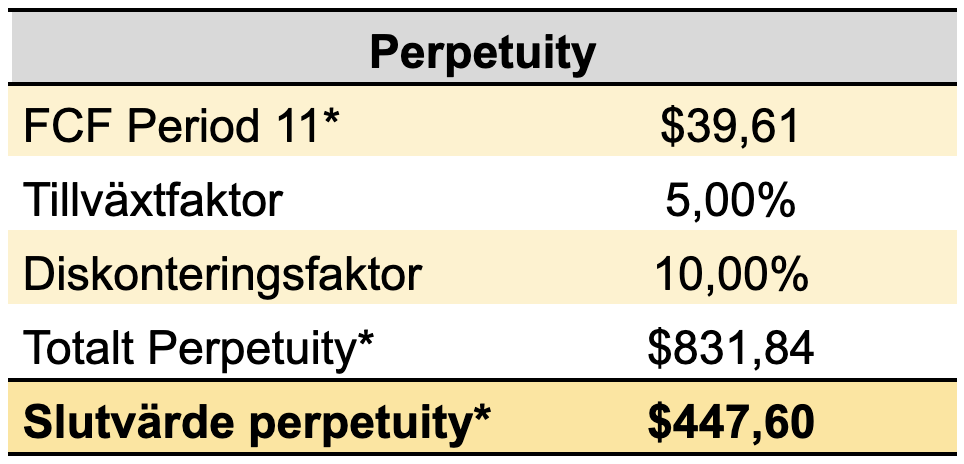

Nästa steg är att räkna på vad Alibaba kan komma att generera i fritt kassaflöde i all oändlighet, efter år 10. Vi använder oss av ”perpetuity-formeln”, som vi nämnt tidigare. Den ser ut enligt följande:

(Bild D)

- Kassaflöde (CFn) – Visar kassaflödet för ett givet år. I detta fall för år 2034 då vi antar ett kassaflöde på 39,61 miljarder USD. Detta baserat på kassaflödet för år 2033, plus en tillväxt på 5 %.

- Tillväxtfaktor (g) – Vi antar fortfarande en tillväxtfaktor (g) på 5 % per år. Detta då det ligger i linje med den kinesiska statens långsiktiga BNP-tillväxtmål.

- Diskonteringsfaktor (r) – Vad gäller diskonteringsfaktorn behåller vi den på 10 %. Det förutsätter givetvis att börsen fortsätter att ge samma avkastning över tid.

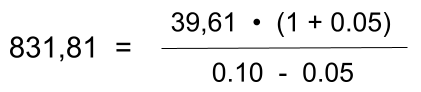

Genom att lägga in följande siffror i formeln ovan kommer vi fram till ett slutvärde för bolagets alla framtida kassaflöden efter period 10 (år 2033):

(Bild E)

Vi kommer fram till att summan för bolagets kassaflöden i all framtid, efter period 10, är lika med 831,81 miljarder USD.

Det speglar dock endast värdet diskonterat till “period 10” (år 2033). Siffran måste dessutom diskonteras med diskonteringsfaktor på 186 %. Detta för att räkna om de framtida kassaflödena till dagens nuvärde.

Diskonteringsfaktorn är vad som motsvarar den alternativa räntan från att placera pengar någon annanstans. Du kan se den för “Period 10” i bild C. Den totala uträkningen kan sammanställas enligt bilden nedan.

(Bild F – Företagsvärdering mall)

*Räknat i miljarder USD.

Genom att dela 831,81 miljarder USD med 186 % får vi nuvärdet av alla kassaflöden, efter “period 10”, till att bli 447,60 miljarder USD.

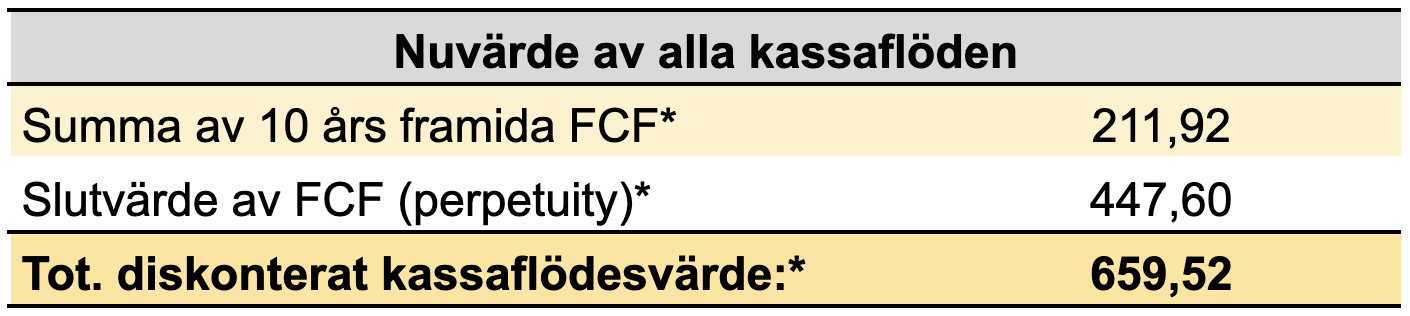

Summera kassaflöde från första 10 åren och perpetuity

Genom att summera nuvärdet av alla kassaflöden de första 10 åren, och de efter år 2033, kommer vi fram till ett slutvärde på 659,52 miljarder USD (211,92 + 447,60). Uträkningen kan sammanfattas enligt följande:

(Bild G – Företagsvärdering mall)

*Räknat i miljarder USD.

2.4

Steg 4: Slutsats kring bolagets värdering

Enligt den diskonterade kassaflödesanalysen kommer vi alltså fram till att Alibabas totala kassaflöden bör vara värt kring 659,52 miljarder USD. Det är också vad bolaget, enligt den diskonterade kassaflödesmodellen, bör vara värt över tid.

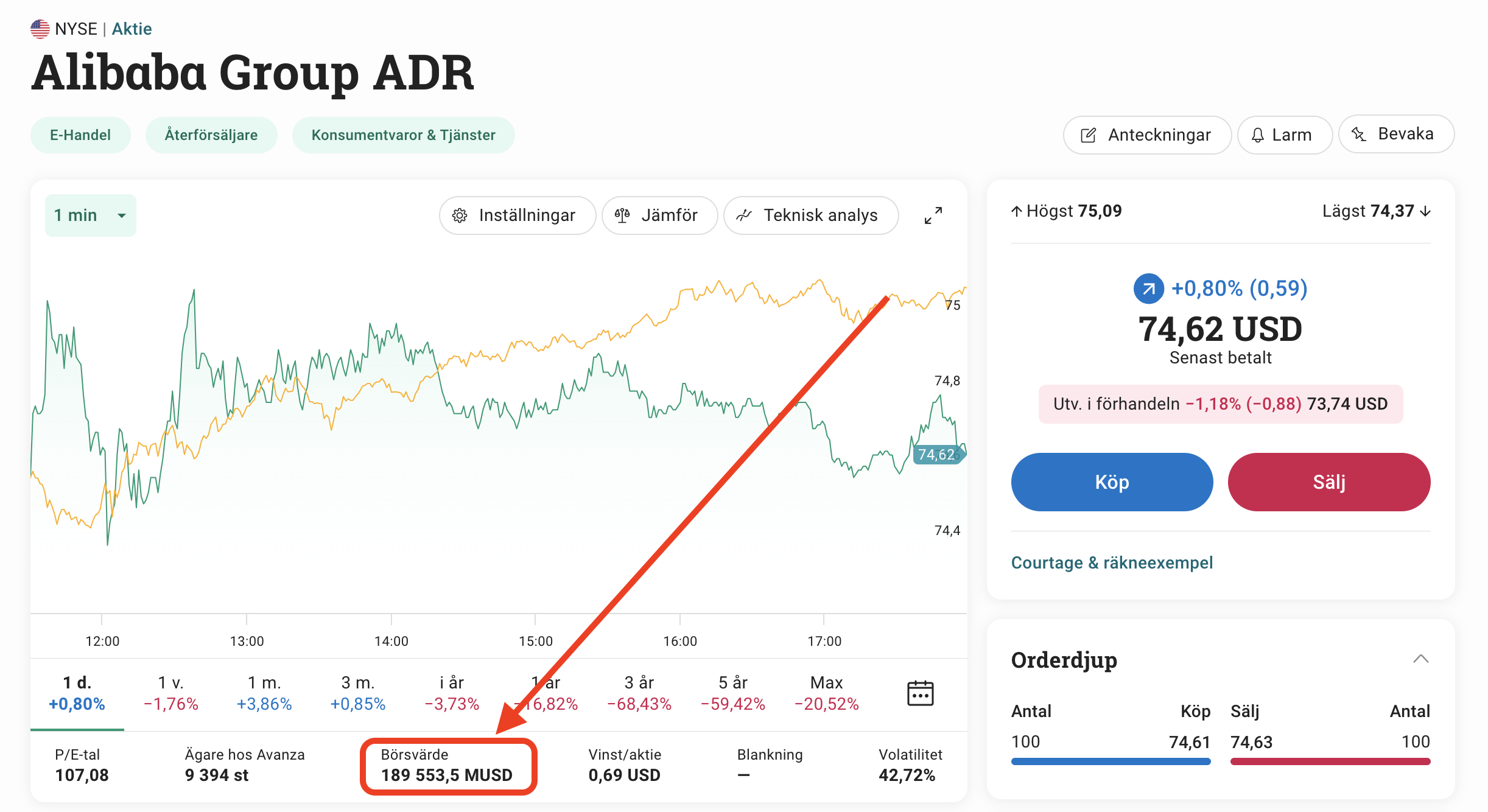

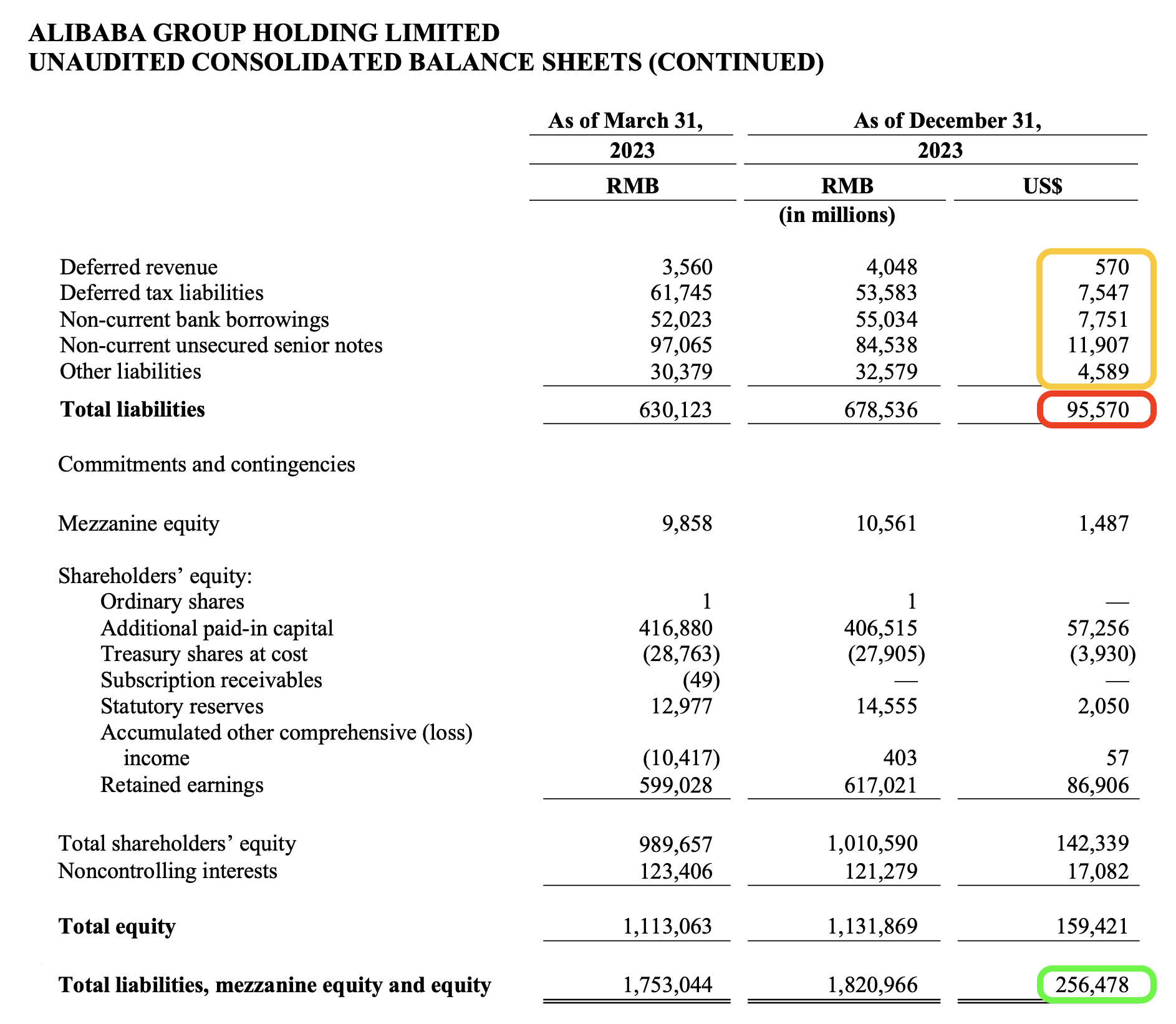

Börsvärde vs diskonterat kassaflöde

För att se om Alibaba kan tänkas vara undervärderad måste man ta hänsyn till dess totala börsvärde. Det går att räkna på genom att ta alla bolagets utestående aktier, multiplicerat med nuvarande aktiekurs. Bolagsvärdet finns även att hitta hos Avanza. Se bild nedan.

(Bildkälla: Avanza)

I början av år 2024 var Alibaba värderat till 189,55 miljarder USD. Enligt den diskonterade kassaflödesmodellen är Alibaba alltså grovt undervärderat. Om man ska tro resultatet från värderingsmodellen bör Alibaba ha en tillväxtpotential på ca 250 % (659,52 / 189,55).

Slutsats: Enligt den diskonterade värderingsmodellen ser Alibaba ut att vara lågt värderat i förhållande till värderingen på 189,55 miljarder USD. Det är ett stabilt finansiellt bolag med stora konkurrensfördelar som över tid bör kunna fortsätta leverera stora kassaflöden.

E-handelsindustrin är dock mycket konkurrensutsatt. Framförallt utomlands där Alibaba möter hård konkurrens från bland annat Amazon och MercadoLibre. Samtidigt befinner sig Kina i en fastighetskris sedan år 2020.

Fastighetskrisen har indirekt påverkat kinesernas förmögenhet som är hårt knuten till fastighetssektorn. Som konsekvens konsumeras kineser mindre varor och tjänster vilket slår hårt mot Alibaba som är beroende av kinesiska konsumenter för sin överlevnad.

Analytiker spår att omsättningstillväxten kan komma att återupptas när Kina väl tagit sig ur fastighetskrisen. Om fastighetskrisen löser sig och Alibaba återupptar samma tillväxttakt som innan, skulle bolaget kunna tolkas som lågt värderat.

KAPITEL 3

Substansvärdering

Vad är substansvärde:

Hur värderar man ett företag genom substansvärdering? Begreppet substansvärdering syftar till att värdera ett bolag utifrån eget kapital (EK). Det är vad som blir över efter att ha subtraherat skulder från tillgångar. Eget kapital finns att hitta i årsredovisning eller kvartalsrapport. Det går också att räkna ut på egen hand enligt formeln nedan.

EK = Tillgångar – Skulder

Det svåra i en substansvärdering ligger i att kunna värdera ett bolags tillgångar korrekt. Det bokförda värdet (redovisningsvärdet) kan nämligen skilja sig från det faktiska värdet. Exempelvis kan en fastighet eller tomt vara mer värd än vad som framgår i en bolagsrapport. På samma sätt kan vissa tillgångar vara mindre värda än det redovisade värdet, som exempelvis immateriella tillgångar.

För att illustrera hur en substansvärdering går till ska vi gå igenom ett exempel. Vi väljer att genomföra en substansvärdering av bolaget Alibaba (BABA), vilket är det största e-handelsbolaget i Kina, på 4 steg. Exemplet tar ungefär 5 minuter att läsa.

3.1

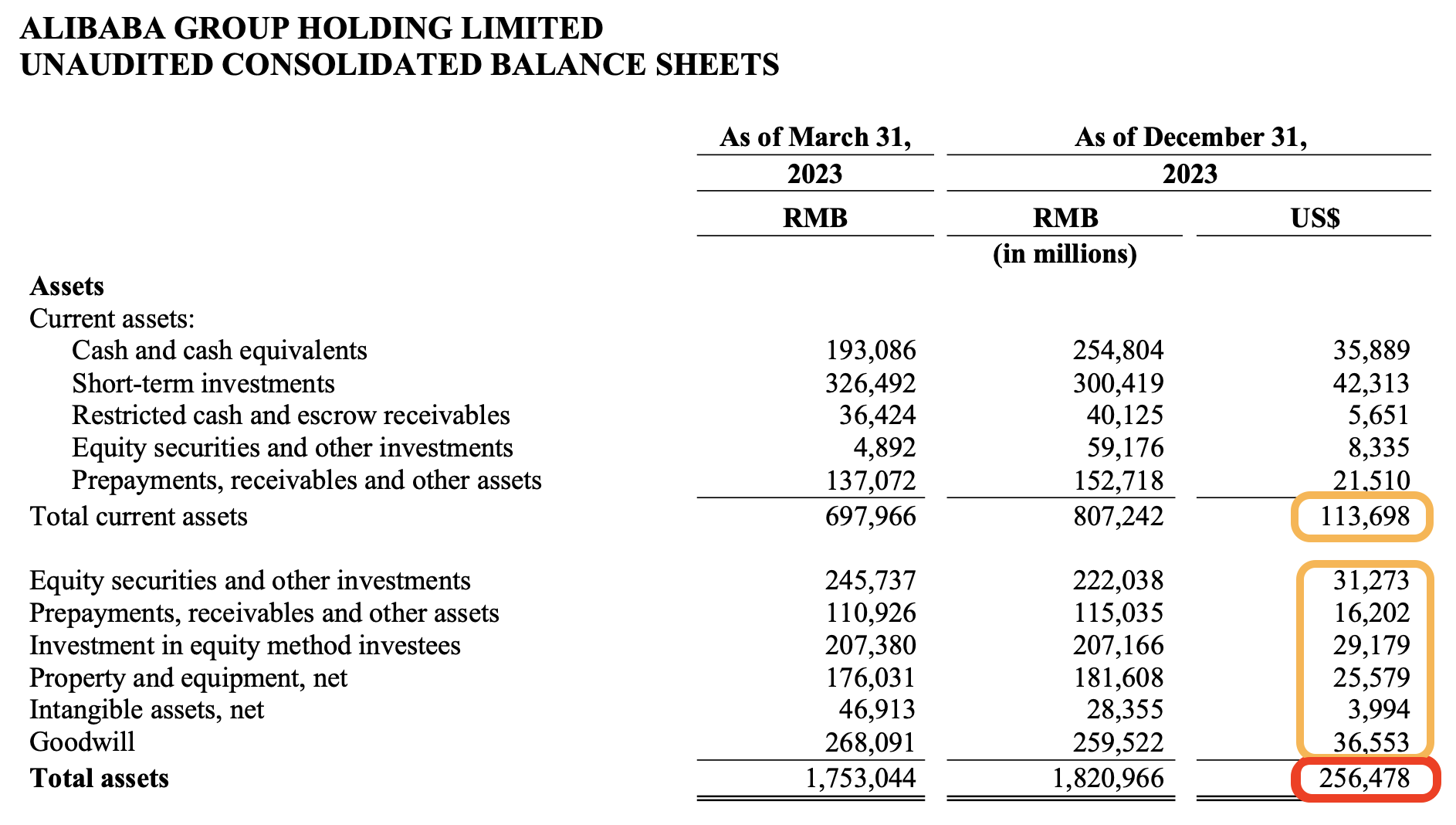

Steg 1: Räkna ut tillgångar

Det första steget i en substansvärdering är att ta hänsyn till bolagets totala tillgångar. Vi kommer att ta hänsyn till 4 olika tillgångar som anses vara extra viktiga i en substansvärdering.

Bilden nedan visar till vilket värde Alibabas totala tillgångar uppgick till i slutet av december år 2023. Kolumnerna till vänster redovisar värdena i RMB (kinesiska renminbi) och kolumnen längst till höger i USD (amerikanska dollar).

Alibaba tillgångar:

(Bildkälla: Alibaba – Q3 2023)

1. Omsättningstillgångar

Omsättningstillgångar motsvarar vad som snabbt kan ”förvandlas” till likvida medel. Exempelvis tillhör pengar, kortfristiga placeringar och kundfordringar till denna kategori. Alibaba hade vid detta tillfälle likvida medel på 35,89 miljarder USD.

Kortfristiga investeringar uppgick till 42,31 miljarder USD, troligtvis bestående av obligationer eller andra typer av räntebärande värdepapper. Bolaget hade även aktieinnehav och övriga investeringar som uppgick till totalt 8,36 miljarder USD.

Totalt: Omsättningstillgångar uppgick till 113,69 miljarder USD.

2. Anläggningstillgångar

Anläggningstillgångar motsvarar tillgångar som är mera ”bundna” till bolagets verksamhet. Dessa kan inte bli till pengar lika snabbt som omsättningstillgångar. Hit hör exempelvis fysiska egendomar som mark, byggnader och arbetsmaterial (ex. datorer, bord, stolar och övriga tillbehör).

Bolagets största anläggningstillgångar bestod av aktieinnehav i andra bolag på 60,45 USD (31,27 + 29,18). I denna post ingick bland annat Ant Group, som är Kinas största fintechbolag. Anledningen till varför denna post redovisas under anläggningstillgångar är då dessa aktieinnehav anses tillhöra bolagets kärnverksamhet. Fysiska tillgångar, som exempelvis byggnader, datorer, möbler och transportmaterial, uppgick till 25,58 miljarder USD.

Totalt: Anläggningstillgångar uppgick till 142,78 miljarder USD.

3. Goodwill

Goodwill är en immateriell tillgång, som oftast är högre värderat i bokföring, än vad det är i verkligheten. Begreppet “goodwill” är vad som redovisas i ett bolags balansräkning när ett företagsförvärv skett.

Vad som ingår i goodwill kan bland annat vara varumärke, kundregister och rykte. Det är med andra ord ett “fiktivt” värde, och inte fysiskt, och som bör beräknas med “en nypa salt”.

Totalt: Denna post uppgick till 36,55 miljarder USD. Det är med andra ord en liten post i förhållande till bolagets totala tillgångar.

4. Totala tillgångar

För att få fram bolagets totala tillgångar adderas omsättningstillgångar med anläggningstillgångar.

Totalt: Denna post uppgick i december till 256,48 miljarder USD (113,69 + 142,78).

3.2

Steg 2: Räkna ut skulder och eget kapital

Nästa steg är att ta hänsyn till bolagets totala skulder. Även här kommer vi att ta hänsyn till 4 olika typer av skulder som anses vara extra viktiga i en substansvärdering.

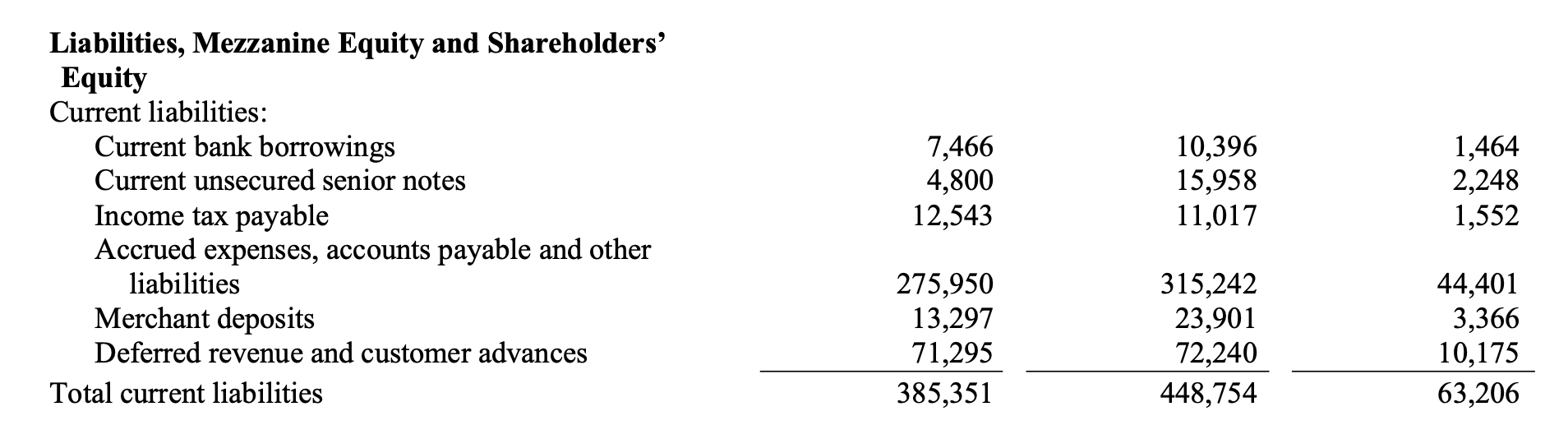

Bilden nedan visar till vilket värde Alibabas skulder uppgick i slutet av december år 2023. Till skulder tillhör även eget kapital, vilket är “skulden till aktieägarna”. Kolumnerna till vänster redovisar värdena i RMB (kinesiska renminbi) och kolumnen längst till höger i USD (amerikanska dollar).

Skulder och EK:

(Bildkälla: Alibaba – Q3 2023)

1. Kortfristiga skulder (current liabilities)

Kortfristiga skulder har en löptid på max 1 år. Det betyder att de måste betalas tillbaka inom de kommande 12 månaderna. Ett exempel på en kortfristig skuld är leverantörsskulder som vanligtvis betalas inom loppet av 1 – 3 månader.

Totalt: Denna post uppgick till 63,21 miljarder USD i slutet av december.

2. Långfristiga skulder (non current liabilities)

Långfristiga skulder har en löptid på mer än 1 år. Exempel på långfristiga skulder är obligationer samt lån till banker och kreditinstitut. Dessa typer av lån har vanligtvis en löptid på mellan en 1 – 10 år, eller längre.

Totalt: Denna post uppgick till totalt 32,36 miljarder USD i december.

3. Totala skulder

Totala skulder är vad som fås genom att addera kortfristiga skulder, med långfristiga skulder. Det vill säga det totala värdet av bolagets alla skulder.

Totalt: Denna post uppgick till 95,57 miljarder USD.

4. Eget kapital (EK)

Eget redovisas också som en skuld då det i princip är en “skuld” till aktieägarna. Den går att räkna fram genom att ta totala tillgångar, minus skulder.

Totalt: Denna post uppgick till 159,42 miljarder USD i december.

3.3

Steg 3: Räkna ut börsvärde

Nästa steg är att ta reda på Alibabas marknadsvärde, även kallat för “bolagsvärde” (på engelska “market cap”). Bolagsvärdet kan du enkelt räkna ut genom att ta det totala antalet utestående aktier, multiplicerat med den nuvarande aktiekursen.

Det går också enkelt att se hos Avanza. Sök först efter Alibaba, längst upp på sidan i sökfältet. Nedanför aktiekursgrafen hittar du sedan det nuvarande bolagsvärdet utskrivet och vilken som uppdateras i realtid. Alibabas marknadsvärde uppgick till 189,55 miljarder USD i början av 2024. Se bild nedan.

(Bildkälla: Avanza)

3.4

Steg 4: Slutsats kring bolagets värdering

Det slutgiltiga steget är att jämföra bolagets eget kapital mot dess börsvärde. Eget kapital vet vi sedan tidigare att det uppgick till 160,91 miljarder USD (256,48 – 95,57). Börsvärdet uppgick samtidigt till 189,55 miljarder USD. Det betyder att bolaget endast handlades 17.79 % (189,55 / 160.91) över dess bokförda värde.

Slutsats: Vi kan alltså konstatera att bolaget handlas över dess bokförda värde. Det vill säga över det “riktiga” värdet av bolagets tillgångar. Det ser heller inte ut att finnas några tecken på att Alibabas tillgångar skulle vara högre, eller lägre, värderade än vad som framgår av dess bolagsrapporter.

Att Alibaba handlas till en premie på 17.79 % kan låta dyrt. Men faktum är att ett e-handelsbolag, i storlek med Alibaba, tenderar att handlas till en betydligt högre premie. Exempelvis handlades både Amazon (e-handelsbolag i USA) och MercadoLibre (e-handelsbolag i Sydamerika) till en premie på 917 % respektive 2 662 %. Det vill säga ca 8x – 23x så högt som Alibaba.

En av anledningarna till varför Alibaba handlas till en lägre premie än sina konkurrenter kan ha att göra med att Kina befunnit sig i en fastighetskris sedan år 2020. Priset på hus och tomter har sjunkit kraftigt vilket medfört att större delar av den kinesiska befolkningsförmögenheten, knutna till fastighetssektorn, sjunkit avsevärt. Eftersom Alibaba har stora tillgångar uppbundet i både mark och byggnader kan detta resulterat i varför Alibaba handlas nära sitt bokförda värde.

KAPITEL 4

Relativvärdering

Relative valuation – First principles:

Hur värderas ett bolag genom relativvärdering? Begreppet relativvärdering syftar till att värdera ett bolag genom att jämföra det mot liknande bolag inom samma bransch. Om man exempelvis ser ett bolag som är värderat till hälften så mycket som dess konkurrenter, kan det tyda på att bolaget är tillfälligt undervärderat.

Viktigt inför denna typ av analys är att kunna urskilja bolagens verksamheter och affärsidéer. Bara för att två bolag verkar inom samma bransch behöver det inte betyda att de är exakt lika. Därför är det viktigt att försöka hitta de bolag som är mest lika varandra för att kunna göra en rättvis jämförelse.

För att fortsätta på vårt exempel med Alibaba, ska vi jämföra bolaget mot de konkurrenter som anses vara mest lika Alibaba i sin affärsmodell och verksamhet, nämligen Amazon och MercadoLibre. Exemplet är uppdelat i 4 olika steg och tar ungefär 5 minuter att läsa.

4.1

Steg 1: Definiera till vilken bransch som bolaget tillhör

Första steget är att definiera vilken typ av bolag som Alibaba är. Alibaba är i grund och botten ett e-handelsföretag. Definitionen av ett e-handelsföretag är ett bolag som säljer varor och tjänster över internet.

Genom sina digitala plattformar, som Taobao och Tmall, verkar Alibaba som en mellanhand mellan köpare och säljare online. Detta på samma sätt som CDON och Fyndiq gör i Sverige. Miljontals varor säljs dagligen både B2B (business-to-business) och B2C (business-to-customer).

Faktum är att Alibaba är Kinas största handelsföretag sett till marknadsvärde och vinst. Förutom e-handel ägnar sig bolaget även åt andra affärsverksamheter. Exempelvis arbetar Alibaba med fintech, cloudtjänster, artificiell intelligens och logistik.

4.2

Steg 2: Hitta bolag att jämföra med

Utifrån företagsmodell och affärsidé är Alibaba mest likt Amazon och MercadoLibre. Deras huvudsakliga affärsverksamheter fokuserar på handel som sker över nätet, mellan köpare och säljare.

Utöver e-handel skiljer sig deras affärssegment mot varandra. De har nämligen utvecklat sidoverksamheter utöver e-handel. Nedan ges en kort beskrivning om respektive bolag samt en kort jämförelse mot Alibaba.

1. Amazon

Amazon (AMZN) är världens största e-handelsbolag, sett till värdering på börsen. Störst verksamhet återfinns i Nordamerika i både USA och Kanada. Vidare är man även stora i Australien, Storbritannien och EU.

Genom åren har bolaget, förutom e-handel, investerat resurser för att utveckla sina egna cloudtjänster. Detta är vad de kallar för AWS (Amazon Web Services). I deras fjärde kvartalsrapport för år 2023 översteg till och med intäkterna från denna affärsverksamhet deras e-handel.

2. MercadoLibre

MercadoLibre (MELI) är ett sydamerikanskt e-handelsbolag med säte i Uruguay. Bolaget har argentinskt ursprung vilket var landet man till en början verkade inom. Med tiden har bolaget växt och är idag verksamt i samtliga latinamerikanska länder (Syd – och Centralamerika).

Förutom e-handel har MercadoLibre ännu en affärsgren som är minst lika stor, nämligen fintech. Via deras egenutvecklade fintech-app, Mercado Pago, kan konsumenter exempelvis ta lån och betala fakturor. Samtidigt kan företag via appen ta betalt från konsumenter. På så sätt skapar MercadoLibre ett komplett ekosystem knutet till sin e-handelsverksamhet.

3. Alibaba

Alibaba är, till skillnad från Amazon och MercadoLibre, involverad inom både cloudtjänster och fintech. Via deras dotterbolag, Alipay, kan konsumenter direkt betala för varor de handlar på någon av Alibabas handelsplatser.

Deras cloud-verksamhet är fortfarande liten i jämförelse med Amazon. Den växer dock snabbt, speciellt inom Kina, där efterfrågan på cloudtjänster är hög. Kinesiska regimen ser dessutom ett intresse i att kinesiska bolag väljer cloudtjänster som erbjuds i Kina, och inte USA.

Alibaba har alltså, i jämförelse med Amazon och MercadoLibre, en bredare affärsverksamhet med fler fokusområden. Nedan ges en sammanställning över viktiga affärsområden, där Alibaba “prickar in” samtliga.

Affärsområden:

| Bolag | Marketplace | Fintech | Logistik | Cloud |

|---|---|---|---|---|

| Amazon | ✓ | X | ✓ | ✓ |

| MercadoLibre | ✓ | ✓ | ✓ | X |

| Alibaba | ✓ | ✓ | ✓ | ✓ |

Amazon har inte valt att utveckla en egen fintechavdelning. Anledningen till beslutet kan vara att det redan finns amerikanska fintechbolag med en stor kundbas. Exempelvis är PayPal (PYPL) och CashApp, utvecklat av Block (SQ), redan väl använda av den amerikanska befolkningen.

Likaså har MercadoLibre heller inte valt att utveckla egna cloudtjänster. Majoriteten latinamerikanska bolag använder nämligen AWS. Att konkurrera mot Amazon inom denna gren är svårt och skulle eventuellt kräva politiska åtgärder, likt de tagna i Kina, för att favorisera inhemska bolag.

4.3

Steg 3: Jämför bolag med hjälp av nyckeltal

När vi väl hittat liknande konkurrenter till Alibaba är det dags att jämföra deras värderingar. Detta sker enklast med hjälp av finansiella nyckeltal. För denna jämförelse väljer vi nyckeltalen P/FCF och P/B.

- P/FCF-tal – Visar på bolagets värdering i förhållande till kassaflöde/pengar som de genererar per år. Ju lägre P/FCF är, desto bättre.

- P/B-tal – Visar på bolagets värdering i förhållande till dess eget kapital. Ju mindre P/B är, desto bättre. Ett P/B-tal på under 1 tyder på att bolaget är värderat till ett rabatterat pris.

I tabellen nedan presenteras nyckeltalen för respektive bolag. Data, som sammanställt nyckeltalen, är taget från bolagens senaste bolagsrapporter och respektive börsvärde i början av 2024.

Relativvärdering:

| E-handelsbolag | P/FCF | P/B |

|---|---|---|

| Amazon | 57.00 | 9.17 |

| MercadoLibre | 17.50 | 26.62 |

| Alibaba | 8.80 | 1.18 |

Tabellen visar tydligt hur Alibaba är det lägst värderade bolaget bland de utvalda. Exempelvis går det att se hur Alibaba värderas till ca 8.80 års kassaflöde, i jämförelse med Amazon som värderas till 57 gånger sitt egna kassaflöde.

Vidare är Alibaba värderat klart mycket närmare sitt egna kapital än resterande bolag. MercadoLibre är exempelvis värderat till 26x mer än sitt bokförda värde, vilket i teorin betyder att man behöver betala en premie på 26x deras bokförda värde.

4.4

Steg 4 : Slutsats kring bolagets värdering

Slutsats: Samtliga nyckeltal pekar mot att Alibaba är lågt värderat i förhållande till sina konkurrenter, vad gäller både P/FCF-al och P/B-tal. Alibabas egen ledning införde, i sin tredje kvartalsrapport, ett återköpsprogram av egna aktier på 25 miljarder dollar, vilket motsvarar mer än 10 % av bolagets värdering på 189,55 miljarder USD.

Återköpsprogrammet är ett tydligt tecken på ledningen tolkas Alibaba som undervärderat. Återköp av egna är ett effektivt sätt att ge tillbaka värde till sina aktieägare då man handlar sina aktier till ett undervärderat pris.

Man bör dock ha i beaktande att e-handelsindustrin är hårt konkurrensutsatt. Speciellt i Kina där bolag som Pinduoduo och JD.com tagit marknadsandelar av Alibaba. Den hårda konkurrensen i Kina kan vara en anledning till varför Alibaba värderas lägre än Amazon och MercadoLibre, vilka inte möter lika hård konkurrens i sina respektive regioner.

KAPITEL 5

När investeringsmetoderna passar

Det är inte alltid som det går att applicera en önskad värderingsmetod för en specifik aktie. I följande kapitel nämns för vilka typer av aktier det passar att använda de tidigare diskuterade värderingsmetoderna i kapitel 2 – 4.

5.1

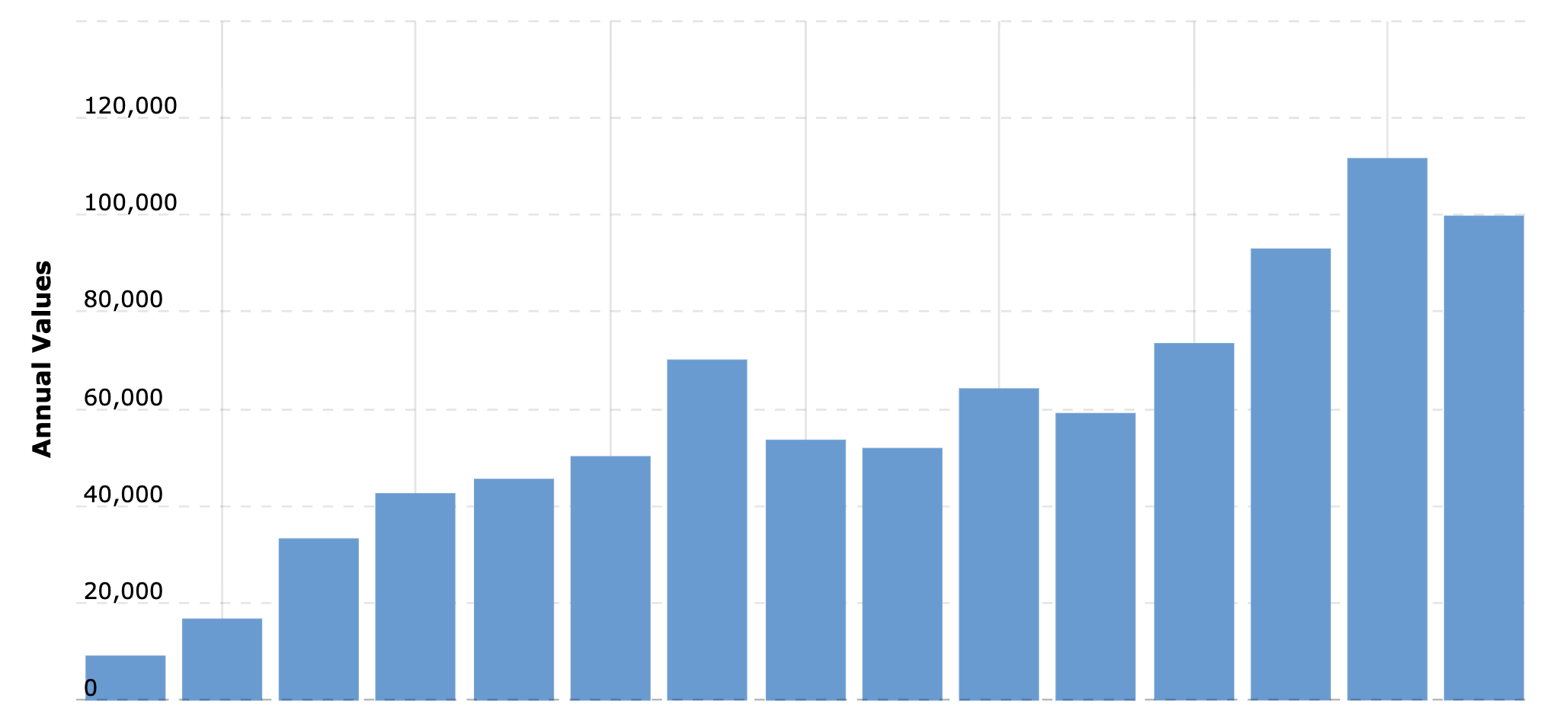

När passar en DCF-analys?

En DCF-analys passar bäst för bolag som genererar positivt kassaflöde. Speciellt sådana med stabilt kassaflöde som över tid är förutsägbara och någorlunda enkla att räkna på. Ett exempel på ett sådant bolag är Apple (AAPL).

Apple har en stor kundbas och som dessutom är lojala varumärket. Det är exempelvis sällan som en iPhone-användare går över till Samsung, vilket över tid skapar återkommande intäkter. Att göra framtida antaganden om Apples kassaflöden är därför relativt enkelt. I bilden nedan visas bolagets kassaflöde över tid, mellan 2009 och 2024.

Apple fritt kassaflöde 2009 – 2024:

(Bildkälla: macrotrends.net)

Det går tydligt att se hur Apple över tid lyckats skapa positiva och stabila kassaflöden. Det gör Apple till ett enkelt bolag att kunna sätta in i en DCF-analys för att räkna på dess framtida kassaflöden till ett nuvärde.

Värderingsmetoden passar inte tillväxtbolag

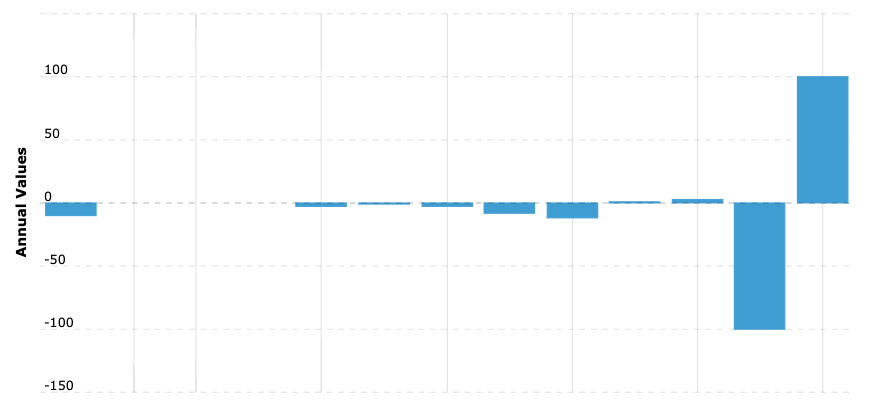

Att värdera småföretag eller tillväxtbolag med hjälp av en DCF-analys är betydligt svårare. Deras kassaflöden är nämligen ”trubbigare”, det vill säga ojämna. I bilden nedan presenteras kassaflödesutvecklingen för tillväxtbolaget Celsius (CELH).

Celsius fritt kassaflöde 2009 – 2024:

(Bildkälla: macrotrends.net)

Celsius säljer energidrycker och satsar stort på expansion. Bolaget uppvisade ett positivt kassaflöde för första gången år 2023 (se bild ovan).

Eftersom Celsius endast visat på ett positivt kassaflöde, under 1 av 14 år, är det betydligt svårare att göra antaganden om dess framtida kassaflöden. En DCF-analys passar alltså inte särskilt väl för ett bolag som Celsius.

5.2

När passar substansvärdering?

En substansvärdering passar framförallt bra för investmentbolag. Deras affärsmodell bygger på att investera i andra bolag. Därmed är det mer rättvist att värdera dem utifrån bokfört värde, och inte deras kassaflöde.

Substansvärdering passar även för bolag med stora anläggningstillgångar, såsom fordon, byggnader, datacenter, maskiner och gruvanläggningar. Bolag med stora fysiska tillgångar tenderar att värderas i likhet med, eller under, sitt bokförda värde.

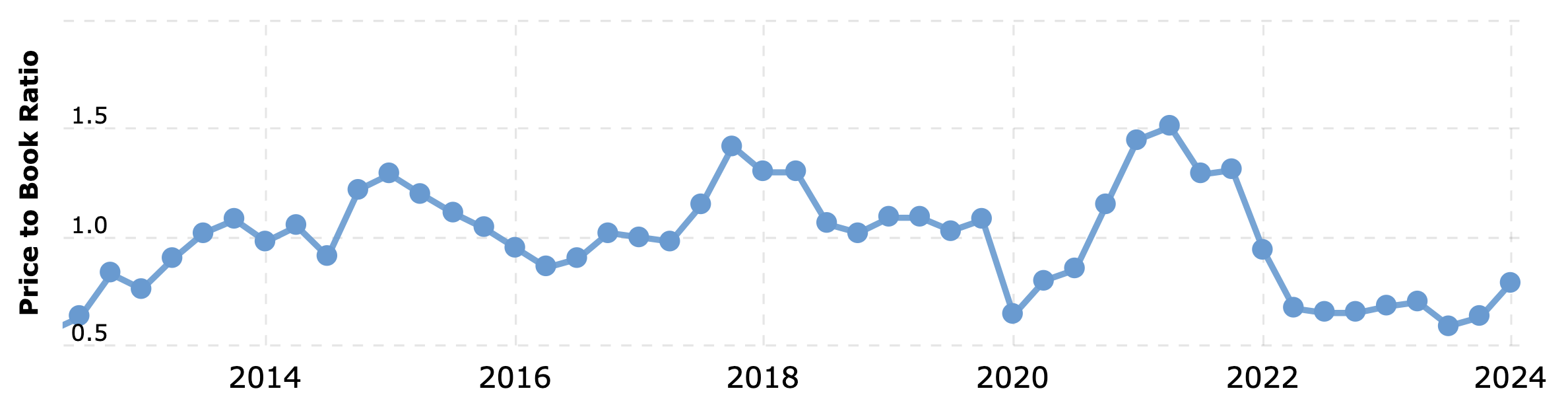

Ett exempel på ett bolag som historiskt värderats lägre än, eller i likhet med, sitt bokförda värde är General Motors (GM). Bilden nedan visar bolagets historiska P/B-tal, mellan 2013 och 2024.

General Motors historiskt P/B-tal:

(Bildkälla: macrotrends.net)

Det går tydligt att se hur P/B-talet historiskt legat kring 0.50 – 1. Ett undantag var år 2021 då bolagets aktiekurs steg kraftigt i samband med en stor “bullrun” på aktiemarknaden.

Värderingsmetoden passar inte techbolag

Värderingsmetoden lämpar sig inte väl för bolag som kräver mindre bundet kapital. Det går alltså inte att värdera konsultbolag eller techbolag med hjälp av substansvärdering. Tjänstebolag är exempelvis beroende av personal och techbolag av immateriella tillgångar som exempelvis software. Av den anledningen är de oftast värderade högt över sina bokförda värden.

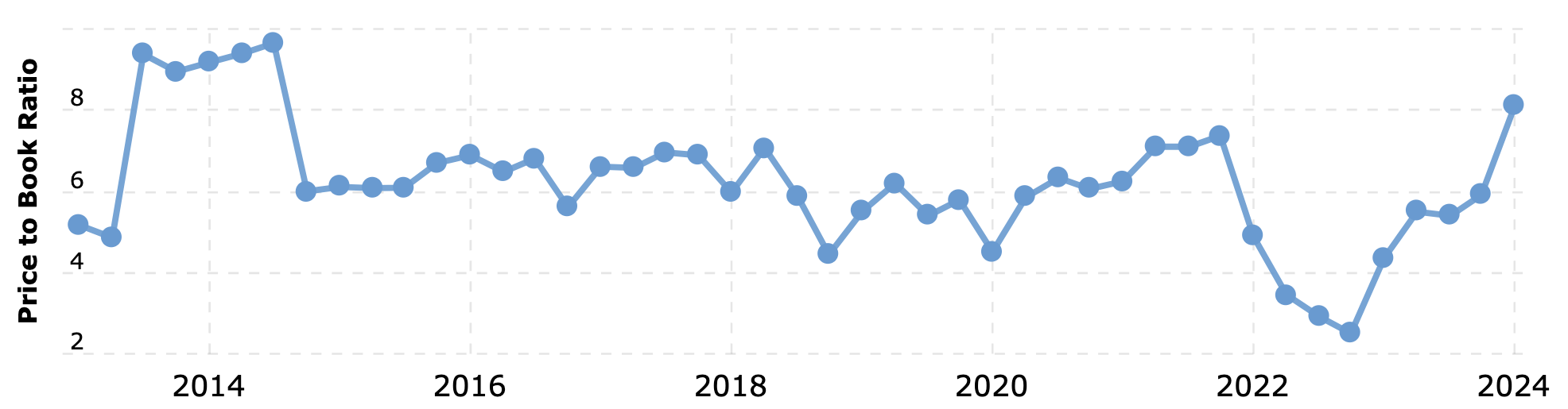

Ett exempel på ett bolag som historiskt värderats högt över sitt bokförda värde är Meta Platforms (META). Bilden nedan visar Metas historiska P/B-tal, mellan 2013 och 2024.

Meta Platforms historiskt P/B-tal:

(Bildkälla: macrotrends.net)

Det går tydligt att se hur P/B-talet historiskt legat kring 5 – 6, eller mer. Ett undantag var år 2022 då bolagets aktiekurs sjönk kraftigt i samband med flera negativa nyheter om bolagets framtidsutsikter.

5.3

När passar relativvärdering?

Relativvärdering fungerar endast när du jämför bolag inom samma bransch med liknande affärsverksamheter. Det är poänglöst att jämföra bolag etablerade inom olika branscher. Det är som att jämföra äpplen med päron.

Exempel: De stora amerikanska techbolagen, Apple, Microsoft, Alphabet och Meta Platforms, har historiskt handlats till jämlik värdering. Även om deras verksamheter skiljer sig från varandra är de alla klassade som techbolag. Historiskt har de värderats till ett P/FCF-tal på mellan 20 och 30.

År 2022 kom Metas aktie att sjunka rejält. Detta som en effekt av en rad negativa nyheter som drabbade bolaget. Bolaget kom som lägst att vara värderat till ett FCF-tal på 8. Samtidigt handlades de övriga techbolagen till ett P/FCF-tal på mellan 20 – 30. Det kunde tolkas som att Meta vara undervärderat i förhållande till dess konkurrenter.

Slutligen steg Meta tillbaka till samma värdering som övriga bolag. I början av 2024 handlades Meta till ett P/FCF-tal på kring 30. Den som investerade i dess aktie, när bolaget var som lägst värderat, fick alltså under perioden en avkastning på ca 450 %. Se bild nedan.

Meta Platform aktiekurs 2021 – 2024:

(Bildkälla: TradingView)

KAPITEL 6

Investeringsmetoder fördelar och nackdelar

I följande kapitel presenteras både för- och nackdelar för de tre värderingsmetoder nämnda i tidigare kapitel. De kan vara till hjälp för att inse när de brister och vad som argumenterar för deras användning.

6.1

Diskonterad kassaflödesvärdering

Fördelar med kassaflödesvärdering

- Ger en helhetssyn – Denna metod tar hänsyn till ett bolags alla kassaflöden som det någonsin kommer att generera. Det ger en mer omfattande bedömning av bolaget eftersom det bygger på framtida antaganden från dagens nivåer. Andra värderingsmetoder fokuserar enbart på aktuell kurs – utan hänsyn till dess framtid.

- Ligger i investerarens intresse – Kassaflöden ligger i köparens intresse. Det är kassaflödet som bidrar till att ett bolag exempelvis kan ge utdelningar eller återinvestera i sin egen verksamhet. På sikt kan det leda till att bolaget växer i sin värdering.

- Används av kända investerare – Värderingsmetoden är den mest använda bland kända investerare som Warren Buffet, Joel Greenblatt och Michael Burry. De har alla med hjälp av denna analysmetod uppnått högre avkastning än jämförelseindex, S&P 500.

Nackdelar med kassaflödesvärdering

- Komplexitet – Beräkningar och bedömningar som krävs för att genomföra en diskonterad kassaflödesanalys kan vara komplexa och kräva expertkunskap. Det kan kännas som en stor utmaning för nybörjare.

- Diskonteringsfaktor – För att omvandla framtida kassaflöden till ett nuvärde måste man använda en diskonteringsfaktor. Att veta hur hög denna bör vara är svårt då den påverkar den slutgiltiga värderingen.

- Felaktiga antaganden om kassaflöden – Värderingsmetoden är känslig för de antaganden som görs om framtida kassaflöden. Små förändringar av framtida kassaflöden leder oftast till kraftiga slag i den slutgiltiga värderingen.

6.2

Substansvärdering

Fördelar med substansvärdering

- Säkerhetsaspekt – Substansvärdering kan vara användbar som en säkerhetsåtgärd för investerare. Det ger nämligen en uppskattning av det lägsta möjliga värdet på företaget, eftersom den fokuserar på dess faktiska tillgångar kvar efter att skulder är borträknade.

- Relativt enkel värderingsmetod – Substans är i teorin en enkel värderingsprincip. Med lite kunskap inom redovisning kan du få ett hum om att ett bolag kan tänkas vara över- eller undervärderat.

- Inget eller lite utrymme för spekulation – Substansvärdering bygger på att värdera faktiska tillgångar. Det finns inget utrymme för spekulation. Bolaget värderas endast utifrån vad det äger, här och nu.

Nackdelar med substansvärdering

- Svårt att värdera tillgångar – Att värdera tillgångar är svårt och kan vara föremål för olika tolkningar och bedömningar. Speciellt vad gäller immateriella tillgångar, såsom goodwill. Vid felvärdering kan man råka över- eller undervärdera ett bolag.

- Ignorerar vinst och kassaflöden – Substansvärdering fokuserar endast på företagets balansräkning. Metoden ignorerar intäkter och kostnader, vilket kan leda till en bristande förståelse för både dess lönsamhet och kassaflöden.

- Metoden väger inte in framtiden – Substansvärdering ignorerar allt som har med bolagets framtid att göra. Därför passar exempelvis inte värderingsmetoden för tillväxtbolag, vilka värderas utifrån deras tillväxt i exempelvis kunder eller marknadsandelar.

6.3

Relativvärdering

Fördelar med relativvärdering

- Enkel att genomföra – Relativvärdering är en enkel metod att använda i relation till andra värderingsmodeller. Med lite förståelse för nyckeltal kan man få en god överblick av ett företags värdering i relation till dess konkurrenter.

- Snabb att genomföra – Med hjälp av ett screeningverktyg, såsom TradingView eller Simply Wall St, kan man snabbt jämföra bolag enligt denna värderingsmetod. Du kan sortera bolag utifrån olika nyckeltal och få en snabb överblick över deras respektive värdering.

- Kräver inte lika stort fokus på antaganden om framtiden – Relativvärdering kräver inte att man måste göra djupgående analyser och antaganden om ett bolags framtid. Man fokuserar framförallt på värderingen, här och nu, i förhållande till liknande bolag.

Nackdelar med relativvärdering

- Tar inte hänsyn till kassaflöden eller tillgångar – Relativvärdering tar inte någon hänsyn till bolagets tillgångar eller framtida kassaflöden. Det kan i sin tur leda till att man investerar i något som kan se billigt ut, men som egentligen handlas till en premie.

- Missvisande under extrema marknadsförhållanden – Under extrema marknadsförhållanden, såsom finansbubblor eller kriser, kan relativvärdering ge missvisande resultat. Marknadens bedömning av företag kan då vara antingen överdriven eller undervärderad.

- Ignorerar företagets unika egenskaper – Relativvärdering fokuserar endast på jämförelse mellan bolag. Värderingsmetoden går dock inte in på djupet kring unika egenskaper eller styrkor hos bolagen, vilket resulterar i en bristande förståelse för dess verkliga värde.

KAPITEL 7

Värdera bolag via screening

Som hjälpmedel för att kunna analysera bolag bättre, snabbare och effektivare rekommenderas att använda en screener. Det finns flera screeningverktyg att välja bland. Nedan presenterar vi de 3 bästa och mest använda verktygen bland svenska investerare.

7.1

TradingView

Översikt:

- Grundades: År 2011

- Pris per månad: 14.95 – 59.95 USD

- Antal användare: Över 30 miljoner st

Kort om TradingView:

TradingView har etablerat sig som världens ledande plattform för värdering av företag. Sedan plattformen lanserades, år 2011, har den växt snabbt och dragit till sig en omfattande användarbas. Numera är det mer än 30 miljoner användare som förlitar sig på TradingViews tjänster.

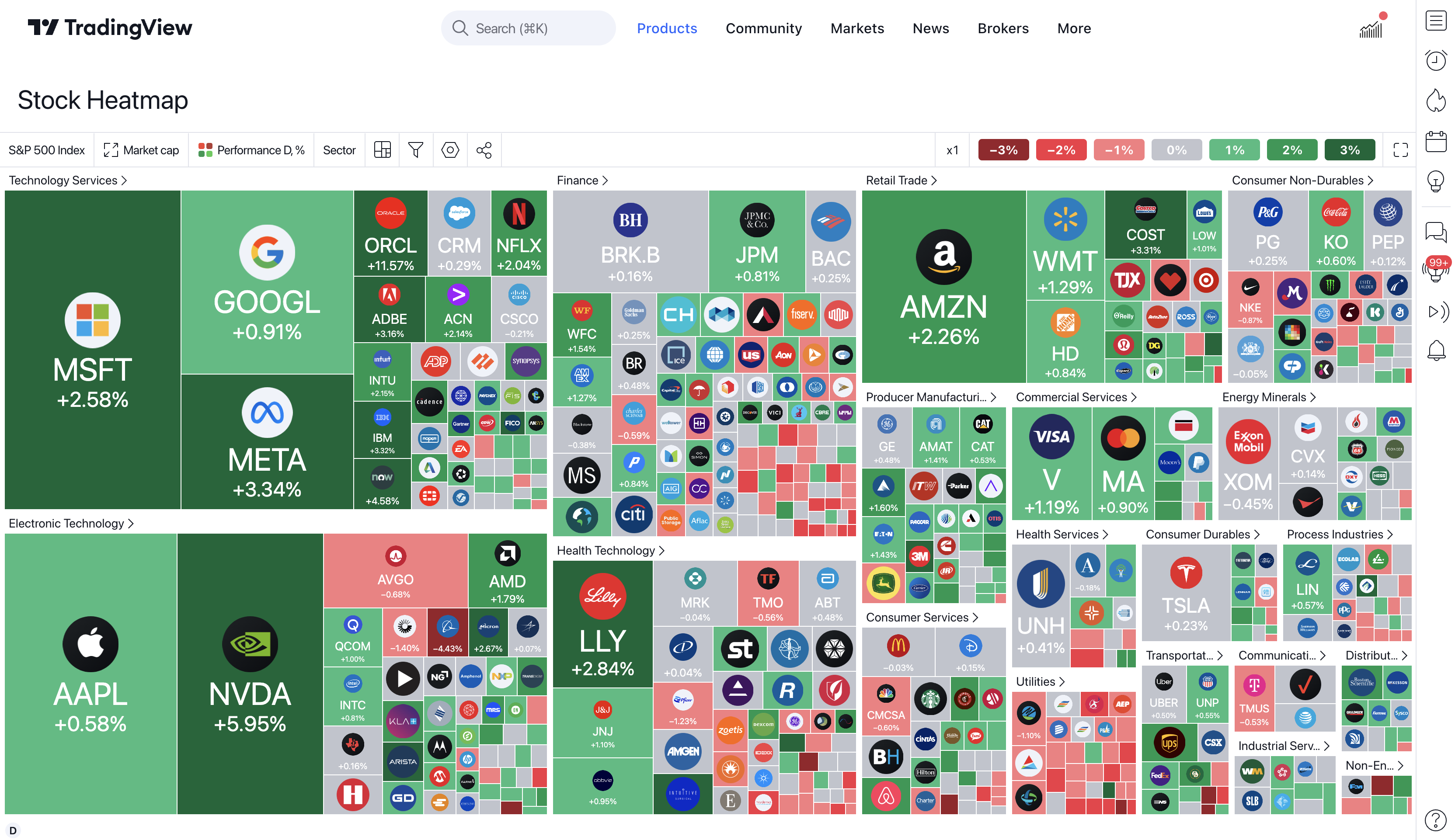

TradingView Heatmap:

Nedan visas ett exempel på ett av TradingViews screeningverktyg, en så kallad “heatmap”. En heatmap låter dig se bolagens marknadsvärde i ett bildligt perspektiv. Det kan bland annat ge dig en god förståelse för hur stora, eller små, vissa bolag är i relation till andra.

(Bildkälla: TradingView)

Varför använda TradingView?

Hos TradingView får du tillgång till i stort sett allt. Plattformen erbjuder tillgång till ett brett urval av aktieanalysinstrument. Användare kan dra nytta av ett omfattande utbud av nyckeltal och företagsinformation som täcker bolag från hela världen.

TradingView är känd för att vara exceptionellt prisvärt i jämförelse med andra screeningverktyg. Abonnemangsavgifterna sträcker sig mellan 14.95 USD och 59.95 USD månadsvis.

7.2

Simply Wall St

Översikt:

- Grundades: År 2014

- Pris per månad: 10 USD – 20 USD

- Antal användare: Över 6 miljoner st

Kort om Simply Wall St:

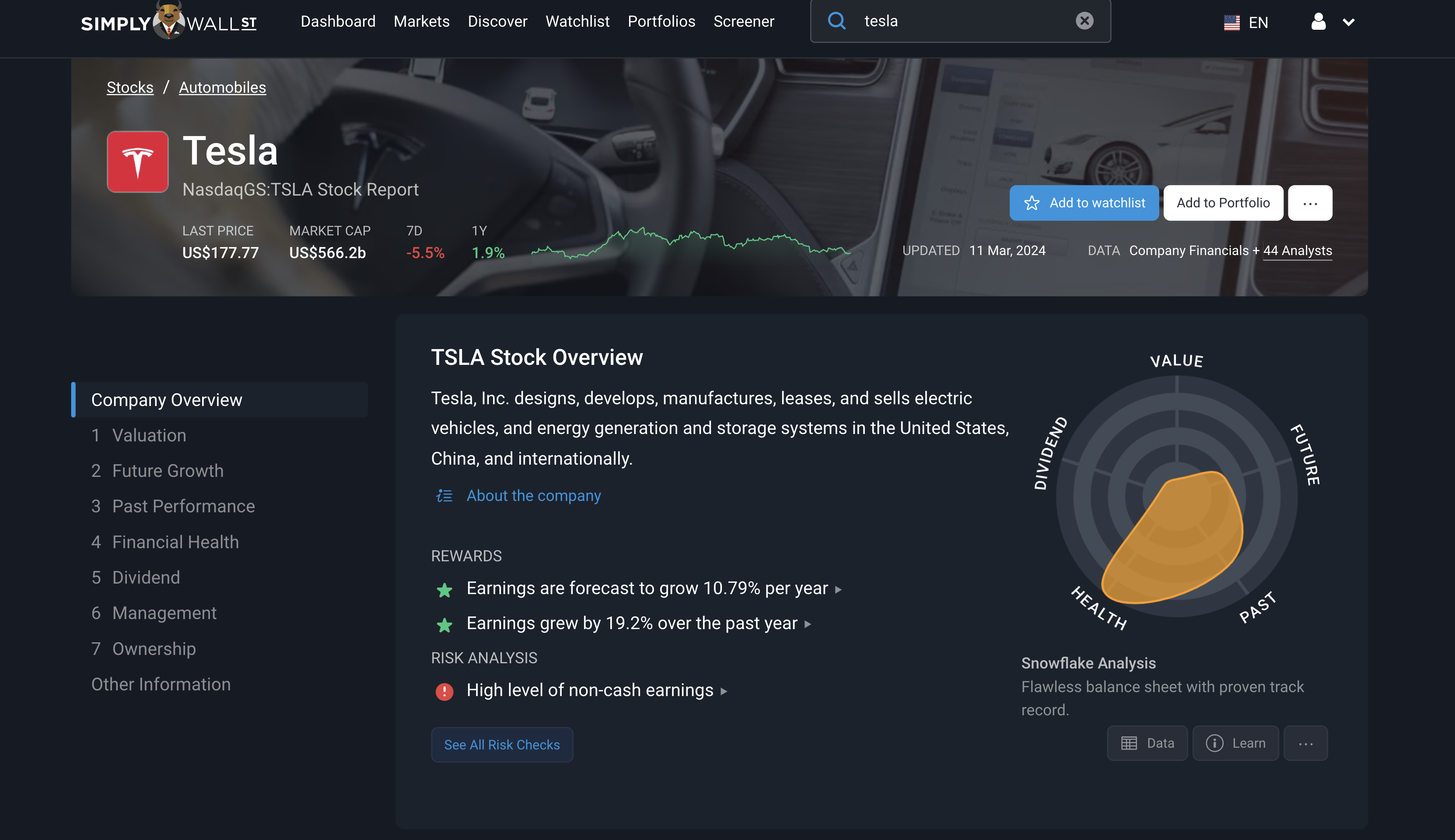

Simply Wall St erbjuder en komplett och unik plattform för screening och företagsvärdering. Istället för att sortera bland bolag med hjälp av nyckeltal används Simply Wall St främst för att få en djupgående analys av enskilda bolag.

Dess användarvänliga gränssnitt gör det enkelt att navigera, med siffror och data presenterade klart och överskådligt. I början av 2024 hade programmet fler än 6 miljoner unika användare.

Simply Wall St skärmdump:

Nedan visas en skärmdump från Simply Wall St. Vi har i exemplet nedan valt att visa företagssidan för Tesla. Till vänster finns en innehållsförteckning med mycket bolagsinformation om bolaget vad gäller omsättning, vinst, värdering, konkurrenter, nyckeltal och mycket mer.

(Bildkälla: Simply Wall St)

Varför använda Simply Wall St?

Simply Wall St är en idealisk plattform för att utföra företagsvärdering. Här finns möjlighet att granska över 150 000 aktier genom deras analysverktyg. Det är ett ekonomiskt fördelaktigt val, med priser på mellan 10 och 20 USD.

Programmet ger även möjlighet att jämföra enstaka aktier eller flera aktier mot varandra för att utvärdera vilken, eller vilka aktier, som kan tänkas vara mest köpvärda. Simply Wall St ger tillgång till både köp- och säljrekommendationer som grundar sig på professionella aktieanalytikers analyser.

7.3

Börsdata

Översikt:

- Grundades: År 2009

- Pris per månad: 99 – 599 SEK

- Antal användare: Över 15 000 st

Kort om Börsdata:

Börsdata, en aktör från Sverige, specialiserar sig på att tillhandahålla en komplett screeningtjänst för mer erfarna bolagsanalytiker. De strävar efter att bli det främsta verktyget för aktieanalys i Norden. Sedan starten 2009 har programmet snabbt vunnit popularitet hos investerare i Sverige.

Börsdata skärmdump:

Skärmdumpen nedan är tagen från Börsdata och visar startsidan för Tesla (TSLA). Den ger en god översikt över Teslas finansiella resultat över en 10-årsperiod. Det går bland annat att se hur deras omsättning, vinst och kassaflöde växt med tiden i stadig takt.

(Bildkälla: Börsdata)

Varför använda Börsdata?

Börsdata är ett program som kräver viss förståelse för bolagsanalys och nyckeltal. Om man har erfarenhet sedan innan från att analysera bolag så är Börsdata ett mycket bra program.

All data samlas och presenterat på ett enda ställe. På så sätt kan du enkelt filtrera bland företag med hjälp av olika nyckeltal och strategier. Du kan fritt själv välja vilka nyckeltal du vill filtrera bolag på för att hitta exakt det som passar din investeringsfilosofi.

KAPITEL 8

3 övriga värderingsmetoder

Diskonterad kassaflödesmodell, substansvärdering och relativvärdering är de mest använda värderingsmetoderna inom aktiehandel. Förutom dem finns det även andra, inte lika använda, metoder att värdera bolag på. Nedan presenteras 3 stycken.

8.1

Likvidationsvärdering

Warren Buffett & Charlie Munger – Cigar-butt Investing:

Likvidationsvärdering syftar till att värdera ett bolag som om de skulle välja att lägga ner sin verksamhet. Det sker genom att ta hänsyn till bolagets tillgångar minus skulder, minus kostnader för avveckling. Vad som blir kvar är det lägsta värdet som bör accepteras.

Investeringsmetoden är vad Benjamin Graham, Warren Buffets lärare, brukade kalla för ”cigar-butt-investing” (eller “net-nets”). Namnet kommer från idén om att leta efter cigaretter på marken som man kan röka ett eller två bloss från innan den tar helt slut.

OBS: Likvidationsvärdet är vanligtvis inte ett lika högt värde som det bokförda värdet. Det tenderar istället att vara betydligt lägre eftersom bolaget i stort sett tvingas sälja alla sina tillgångar direkt.

8.2

Enterprise Value

What is enterprise value:

Enterprise Value (EV) är i första hand ett nyckeltal som värderar ett bolag utifrån vad det skulle kosta att köpa det från börsen, samt betala alla dess skulder. Det är vad man får genom att addera börsvärdet (utestående aktier x aktiekurs), plus lån, minus kassa. Formel ser enligt följande:

Enterprise Value = Market Cap + Lån – Kassa

Exempel: Bolag A har 2 000 utestående aktier. Dess aktie handlas till en kurs på 50 kr. Skulderna uppgår till 800 000 kr och kassan till 300 000 kr. EV räknas ut enligt följande.

EV = Market Cap + Lån – Skulder

EV = (Utestående aktier x aktiekurs) + Lån – Skulder

EV = (2 000 x 50) + 800 000 – 300 000

EV = 500 000 kr

Skulle du alltså vilja köpa hela bolaget, och betala av dess skulder, skulle du behöva betala ett pris på en halv miljon kronor.

Enterprise bygger alltså på att man som aktieägare är skyldig att, någon gång i framtiden, betala tillbaka skulden till obligationsägare, banker och kreditinstitut. Uppgår värdet av bolagets räntebärande skulder till mer är dess kassa kommer EV att bli högre än marknadsvärdet.

8.3

Tidigare transaktioner

Tidigare transaktioner syftar till att värdera ett bolag baserat på tidigare transaktioner för bolag som är likt det man själv tittar på. Det sker med hjälp av historisk data av företagsförsäljningar/förvärv.

Denna metod är särskilt relevant när man ska sälja hela företag och kräver att man har tillgång till detaljerad information om tidigare transaktioner. Utmaningar med värderingsmetoden inkluderar svårigheten att hitta relevant data. För att få tillgång till denna typ av information kan man behöva kontakta de involverade parterna eller betala för insikten.

Två saker att tänka på vid denna typ av värdering…

- Är bolaget du jämför med likt det du ämnar att värdera?

- Hur enkelt är det att få tillgång till information om liknande bolag som tidigare sålts?

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

De tre vanligaste sätten att värdera bolag på är genom följande värderingsmetoder:

- Diskonterad kassaflödesanalys – Bygger på att värdera framtida kassaflöden till ett nuvärde med hjälp av en diskonteringsränta.

- Substansvärdering – Syftar till att värdera bolag utifrån sitt eget kapital, det vill säga, tillgångar minus skulder.

- Relativvärdering – Går ut på att komma fram till ett rättmätigt värde genom att värdera ett bolag i förhållande mot konkurrenter.

Vi anser att de bästa screeningverktygen för bolagsvärdering är följande:

- TradingView – Passar alla typer av värderingsmetoder och kostar kring 14.95 – 59.95 USD per månad.

- Simply Wall St – Ett utmärkt värderingsverktyg att använda för framförallt relativvärdering. Kostnaden är mellan 10 USD – 20 USD per månad.

- Börsdata – Ett komplext screeningverktyg som passar utmärkt för att göra DCF-analyser. Kostnaden är mellan mellan 99 – 599 SEK per månad.

Det finns ingen värderingsmetod som är bättre än den andra. Tittar man dock på popularitet så anses den diskonterade kassaflödesanalysen vara den mest använda. Det är även den värderingsmetod som används mest bland kända investerare som Warren Buffett och Seth Klarman.

Att värdera ett bolag på omsättning kan ske med hjälp av P/S-talet (price to earnings ratio). Om ett bolag är värderat till 10 Mkr och dess omsättning är 5 Mkr, får det ett P/S-tal på 2. Alltså är det värderat till 2x sin omsättning.

Ju större P/S-tal, desto snabbare tros omsättningen kunna växa i framtiden, varav den höga värderingen. Ett lägre P/S-tal indikerar istället att omsättningstillväxten inte är lika stor, därav den lägre värderingen.

Beroende på vilket typ av bolag som ska värderas samt hur omfattande värderingen anses vara, kan prislappen variera från allt mellan några tusen kronor till tiotusentals kronor. Ett vanligt prisintervall är mellan 6 000 kr och 25 000 kr.

En kassaflödesvärdering (eller DCF-värdering, från engelskans Discounted Cash Flow) är en metod för att räkna ut värdet på ett företag baserat på dess framtida kassaflöden.

- Prognostera framtida kassaflöden – hur mycket pengar företaget förväntas generera varje år.

- Diskontera dessa till dagens värde – eftersom pengar i framtiden är mindre värda än pengar idag, används en ränta (diskonteringsränta).

- Summera allt – du får då ett uppskattat nuvärde av företaget.

Relativvärdering innebär att man värderar ett företag genom att jämföra det med andra liknande företag – istället för att räkna på framtida kassaflöden.

Så går det till:

- Välj en värderingsmultipel – Exempelvis P/E-tal (pris/vinst).

- Jämför med liknande bolag i samma bransch

– Hur ser deras multiplar ut? - Applicera snittet på det egna bolaget

– Om snittet för P/E i branschen är 15, och bolaget tjänar 10 kr per aktie, → 15 × 10 = värdering på 150 kr per aktie.

FORUM

Delta i diskussionen