DEN ULTIMATA GUIDEN

HUR MÅNGA AKTIER SKA MAN HA?

Nybörjare rekommenderas att äga mellan 10 – 20 aktier. För proffs kan det räcka med 5 – 10 st, beroende på spridning av bransch, geografi och storlek. I denna guide, på 3,000+ ord och 2 videor, går vi igenom vad som är ett lagom antal aktier att äga. Bland annat kommer du att få lära dig riskerna kring att äga för många aktier samt för få av dem. Vi kommer även att förklara hur du kan få tillräckligt god diversifiering genom att sprida risken över olika branscher och länder/världsdelar.

- Allt om hur många aktier man ska äga, riskspridning i olika branscher/länder/världsdelar, och mycket mer.

- Jämför aktiemäklare i vår tabell och investera i aktier på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Hur många aktier ska man ha?

KAPITEL 2

Konsekvenser av att äga för få aktier

KAPITEL 3

Konsekvenser av att äga många aktier

KAPITEL 4

Nybörjare vs proffs

KAPITEL 5

Riskspridning - antal, bransch, geografi

KAPITEL 6

4 saker att tänka på

VINNARE

Börja investera här

FAQ

Vanliga frågor och svar

Topp 3 Aktiemäklare - February 2026

Välkommen till InvestoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att investeringar kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Hur många aktier ska man ha?

En vanlig fråga som många nybörjare på börsen ställer sig är: ”Hur många aktier ska man ha?”. Faktum är att åsikterna från experter är många och varierar kraftigt beroende på vem man frågar.

Vissa påstår att ju fler aktier du äger, desto bättre riskspridning. Andra påstår istället att kvantiteten inte säger hela sanningen och att du kan uppnå tillräckligt hög riskspridning med endast ett fåtal aktier i portföljen. Vi visar i denna artikel att bägge kan ha rätt.

1.1

Vad menas med diversifiering?

Diversifiering handlar om att sprida risk. Man bör dock inte enbart titta på antalet aktieinnehav. Förutom kvantitet är det även kvalitativ fråga. Exempelvis går det att uppnå en tillräckligt god diversifiering genom att sprida kapital över tillräckligt många branscher eller geografiska områden.

1. Spridning mellan branscher

Exempelvis kan en portfölj med 10 olika techbolag anses vara mindre diversifierad än en portfölj med 5 bolag etablerade inom olika sektorer. Detta eftersom en branschspecifik händelse löper mindre risk att sänka hela ens portföljs värdering.

2. Geografisk spridning

Vidare kan en portfölj med endast svenska innehav ses som klart mer riskfyllt än en portfölj med exponering mot 4 olika länder. Av samma anledning kan geografisk spridning förhindra att landspecifika händelser påverkar hela ditt innehav negativt.

3. Spridning baserat på storlek

Ett tredje, och en ofta underskattad metod, att skapa riskspridning på är att investera i bolag av olika storlekar. Exempelvis kan det över tid löna sig att investera i både large-, mid- och small cap-bolag.

Läs mer om dessa riskspridningsmetoder i kapitel 5.

1.2

Antal aktier – Riskspridning

Så hur många aktier ska man ha? Det verkliga svaret till denna fråga är: “det beror på”. Det finns nämligen inget som är rätt eller fel. Det är huvudsakligen en fråga om okunnighet/kunskap samt avkastning/risktagande.

1. Okunnighet vs kunskap

Om du aldrig tidigare handlat med aktier är det heller inte särskilt troligt att du kommer att göra succé över en natt. Ett vanligt nybörjarmisstag är att ha en övertro på sin egen förmåga att välja rätt aktier. Oftast slutar det tvärtom. Som nybörjare är det rekommenderat att äga mellan 10 och 20 aktier.

Om du är en mer erfaren investerare kan det räcka gott och väl med 5 till 10 aktier. Mer erfarna handlare är vanligtvis duktigare på att genomföra mer djupgående analyser av specifika bolag och branscher. De väger in olika riskscenarier i sin investering och kan på så sätt koncentrera sina portföljer till färre innehav.

2. Avkastning vs risktagande

En annan faktor du bör ta hänsyn till är vad du kan förvänta dig av att äga ett fåtal eller flera aktier. En tumregel som de flesta experter använder sig av när man diskuterar risk och avkastning är följande:

- Få aktier – Ju färre aktier du äger desto större fluktuationer i din portfölj kan du förvänta dig. Det betyder större chans till hög avkastning eller kapitalförlust.

- Många aktier – Ju fler aktier du äger, desto närmare kommer du att ligga marknadsindex. Då kan du förvänta dig mindre fluktuationer i din portfölj. Det innebär således lägre chans till hög avkastning men mindre sannolikhet för högre kapitalförluster.

I kapitlen som följer kommer vi bland annat att gå igenom både för- och nackdelar med en koncentrerad, respektive diversifierad portfölj. Vidare kommer vi att förklara hur man kan tänka kring riskspridning och när det kan löna sig att endast investera i ett fåtal aktier.

KAPITEL 2

Konsekvenser av att äga för få aktier

I följande kapitel kan du läsa om två konsekvenser av att äga endast ett fåtal aktier i din portfölj. Vi kommer att visa på två utfall. Det första när en aktie stiger kraftigt i värde. Det andra när en aktie istället sjunker i värde.

2.1

Chans till högre avkastning

Att koncentrera sin portfölj till endast ett fåtal aktier ökar chansen till en högre avkastning. Detta då kapitalet blir mer koncentrerat till varje enskild aktie, vilket innebär att kursförändringar får en större effekt för din totala portfölj.

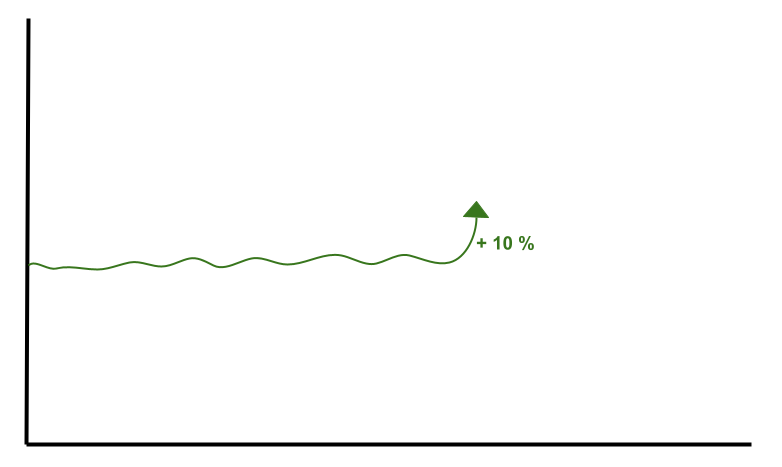

Prickar man exempelvis rätt på 1 av 5 aktier i portföljen kan avkastningen bli mycket hög. Nedan kan du läsa ett exempel på när en aktie, i en koncentrerad portfölj, ökar väsentligt.

Exempel: Föreställ dig en aktieportfölj A bestående av 2 aktier. Ditt kapital är utspritt jämt över aktierna med 50 % investerat i vardera bolag. Om en av aktierna skulle öka med 100 %, och den andra 0 %, kommer din portfölj att öka med 50 %.

(Bildkälla: InvestoRunner)

2.2

Risk för högre kapitalförlust

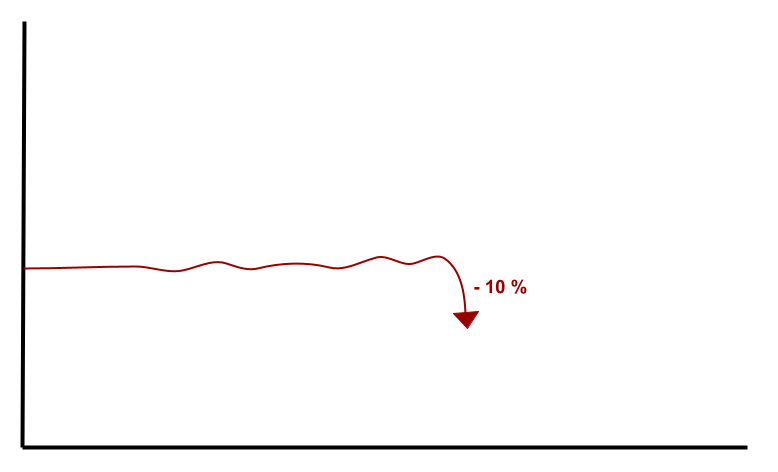

Med färre aktier i portföljen blir man dock känslig för fluktuationer, upp och ner, i marknaden. Ett fåtal aktier i portföljen innebär också att du är utsatt för en hög bolagsspecifik risk. En sådan typ av risk syftar exempelvis till likviditetsproblem och i värsta fall konkurs.

En konkurs kan leda till att bolagets aktier blir helt värdelösa. Då kan aktiekapitalet riskera att sjunka med 100 %, varpå du förlorar hela ditt investerade kapital. Nedan kan du läsa ett exempel på när en aktie, i en koncentrerad portfölj, sjunker väsentligt.

Exempel: Föreställ dig nu samma aktieportfölj A som innan. Istället för att en av aktierna skulle öka i värde med 100 % föreställer vi oss nu ett scenario där en av aktierna faller med 100 %, efter att bolaget gått i konkurs. Din avkastning på din totala portfölj kommer då att bli minus 50 %.

(Bildkälla: InvestoRunner)

KAPITEL 3

Konsekvenser av att äga många aktier

I detta kapitel kan du läsa om konsekvenserna av att äga för många aktier i sin portfölj. Precis som kapitlet ovan kommer två utfall att visas.

3.1

Lägre chans till högre avkastning

Har du många aktier i portföljen kommer chansen till en hög avkastning att bli lägre. Detta eftersom varje aktie kommer att spegla en liten andel av din totala portfölj. Nedan ska vi visa på ett exempel på när en aktie i en bred portfölj ökar kraftigt i värde.

Exempel: Föreställ dig en aktieportfölj B. Till skillnad från portfölj A, från föregående kapitel, är ditt investerade kapital jämnt fördelat mellan 5 aktier. Om en av aktierna skulle öka med 100 % kommer din portfölj endast att öka med 10 %.

(Bildkälla: InvestoRunner)

3.2

Lägre risk för högre kapitalförlust

Fördelen med att ha fler aktier i portföljen är att man inte blir lika utsatt för bolagsspecifika risker samt marknadsrelaterade risker. Nedan kan du läsa ett exempel på vad som händer när ett bolags aktiekurs sjunker med 100 %.

Exempel: Föreställ dig samma aktieportfölj B. Istället för att en aktie ökar med 100 % så föreställer vi att den istället sjunker med 100 %. Den negativa effekten av nedgången blir turligt nog inte lika hög som i en koncentrerad portfölj. Istället för att sjunka med 50 % så sjunker portföljen endast med 10 %.

(Bildkälla: InvestoRunner)

KAPITEL 4

Nybörjare vs proffs

Så många aktier bör du välja | Nordea Sverige:

Sanningen är att det inte finns ett exakt svar på hur många aktier man bör äga i sin portfölj. Den rätta mängden varierar från individ till en annan. Det är snarare en fråga om preferens och expertis samt hur mycket risk man är villig att ta.

4.1

Nybörjare

Som nybörjare är det en klok idé att skapa en så diversifierad portfölj som möjligt. Anledningen till varför diversifiering är bra är då det kan ses som ett kraftfullt verktyg mot din egen okunnighet.

“Diversification makes very little sense for anyone that knows what they’re doing. Diversification is a protection against ignorance” / Warren Buffett, VD för Berkshire Hathaway

Ett vanligt riktmått är att äga mellan 10 – 20 aktier. Om du dessutom sprider dem utöver 4 – 5 branscher får du vanligtvis en tillräcklig hög riskspridning. Ju fler aktier du äger, desto närmare kommer din avkastning att likställas med index.

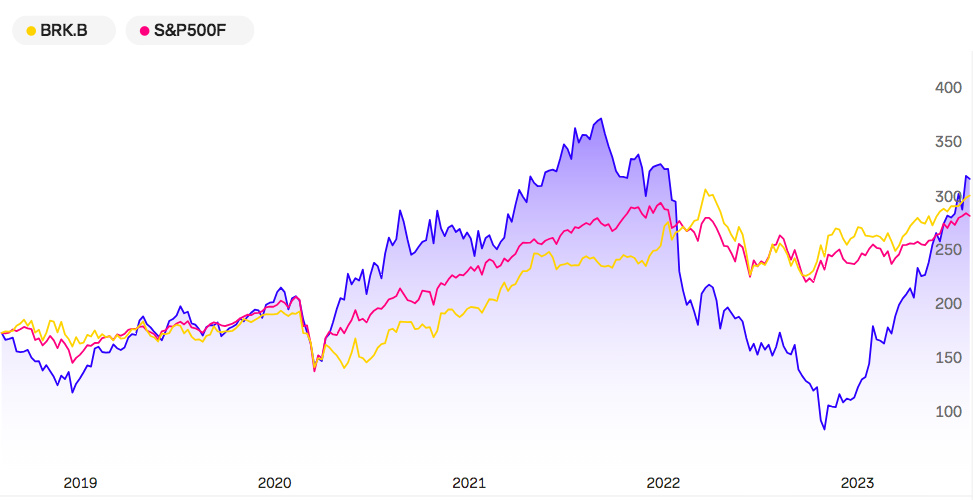

I grafen nedan jämförs Meta Platforms (blå), Berkshire Hathaway (gul) och S&P 500 index (röd). Berkshire Hathaway, som är ett investmentbolag och därför exponerar sig mot flera olika företag, har visat på en jämlik avkastning med S&P 500 index. Meta ligger betydligt längre ifrån index.

S&P500, Berkshire Hathaway och Meta Platforms:

(Bildkälla: Nordnet)

Istället för att välja egna aktier är indexfonder ett bra alternativ. Då behöver du varken förstå eller analysera egna bolag. Istället äger du en handfull av olika bolag inom diverse sektorer till en låg förvaltningsavgift.

4.2

Proffs

Om du har bra koll på hur aktier fungerar, samt har tid till att analysera dem på djupet, kan det gott och väl räcka med ett fåtal aktier i portföljen. Detta kräver dock att du har mycket god kunskap om bolagen du äger och deras respektive branscher.

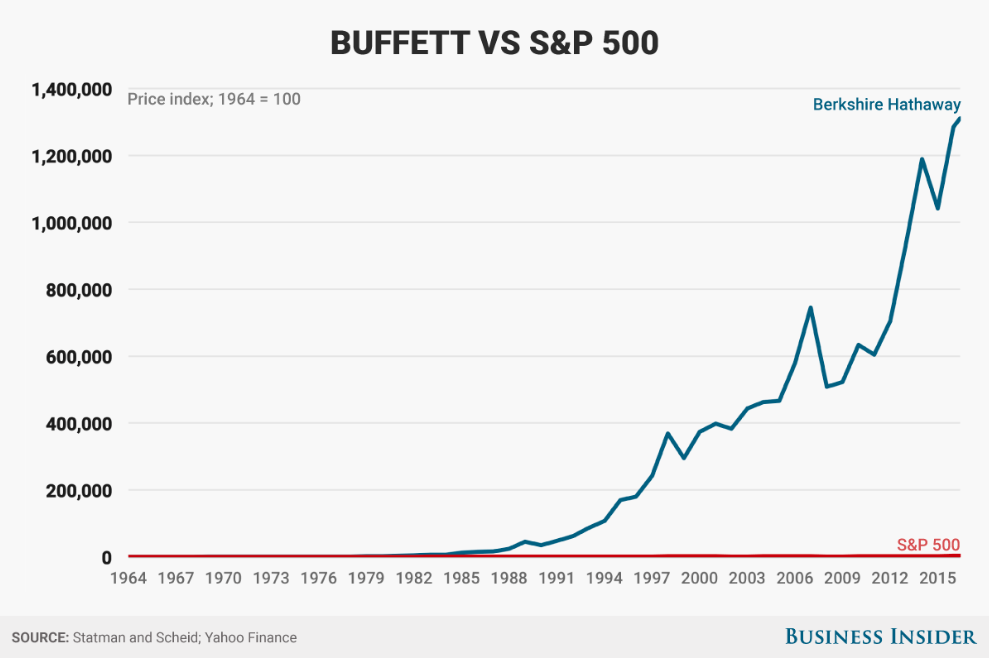

Ett levande exempel på någon som över tid visat att ett fåtal aktier räcker gott och väl är Warren Buffett. Ända sedan 1965, fram till 2024, har han lyckats avkasta i genomsnitt 19.90 % per år. S&P 500 har under samma period avkastat 10.40 % per år.

Buffett vs S&P 500 1964 – 2018:

(Bildkälla: Yahoo Finance)

Buffet är med andra ord ett levande bevis på att det lönar sig att ha färre aktier i portföljen om man vet vad man sysslar med. Buffett har alltid haft majoriteten av sin portfölj koncentrerad mot ett fåtal aktier.

Så sent som i början av 2025 utgjorde Berkshire Hathaways 5 största aktieinnehav nästan 72 % av deras totala portfölj. Nedan ser du respektive aktie och hur stor andel av den totala portfölj de motsvarar.

| Bolag | Andel av portfölj |

|---|---|

| Apple | 28.12 % |

| American Express | 16.84 % |

| Bank of America | 11.19 % |

| The Coca Cola Company | 9.32 % |

| Chevron | 6.43 % |

| Totalt | 71.90 % |

(Tabell uppdaterad 2025)

KAPITEL 5

Riskspridning - antal, bransch, geografi

Sprid risken med diversifiering:

Diversifiering handlar inte enbart om hur många aktier man äger. Det är också en fråga om att sprida kapital utöver olika branscher, geografiska områden och bolagsstorlekar.

5.1

Sprid riskerna över flera branscher

Att äga 10 aktier inom en och samma bransch kan ses vara en låg riskspridning. Istället kan det vara klokare att fördela dem mellan 4 – 5 branscher. På så sätt minskar du risken för att enskilda branschspecifika händelser får en negativ avkastning på hela din aktieportfölj.

För att visa hur diversifiering av bransch kan göra stor skillnad för din avkastning ska vi gå igenom ett exempel. Bilden nedan visar utvecklingen för två branschindex.

Dow Jones tech vs Dow jones oil & gas index:

(Bildkälla: Avanza)

- Dow Jones U.S. Technology Index – Följer utvecklingen för techaktier på den amerikanska börsen. Mellan januari och november 2022 sjönk index med 37.50 %.

- Dow Jones Europe Oil & Gas Index – Följer utvecklingen för olje- och gasproducenter i USA och Europa. Mellan januari och november 2022 ökade index med 15 %.

Hade du endast exponerat dig mot techsektor hade du mellan januari och november 2022 kunnat räkna med en nedgång på cirka 37.50 %. Hade du istället fördelat din portfölj jämnt utöver både techsektorn samt olja- och gassektorn hade din avkastning inte blivit lika negativ. Då hade den istället sjunkit med 22.50 % (+ 15 – 37.50).

5.2

Sprid riskerna geografiskt

Ytterligare ett sätt att skapa diversifiering i portföljen är att sprida kapital utöver olika geografiska områden. Istället för att endast investera i svenska aktier kan det vara en god idé att se över de svenska gränserna till exempelvis Tyskland, USA, Kina och övriga länder.

Du bör dock känna till att när du investerar i aktier, prissatta i annan valuta än svenska kronor, kommer du även att utsättas för valutarisk. Risken innebär att den utländska valutan riskerar att falla i värde mot den svenska.

Valutan kan också stiga mot den svenska valutan. Då kan en investering i en amerikansk aktie som inte rört sig alls ändå leda till en positiv avkastning. Bilden nedan visar hur exempelvis dollarn stigit mot den svenska kronan med ungefär 34 % mellan 2015 och 2025.

USD till SEK:

(Bildkälla: TradingView)

5.3

Sprid riskerna över bolagsstorlek

Sist men inte minst kan man även fördela kapital utöver bolag av olika storlekar. Exempelvis kan du i Sverige välja bolag inom kategorierna:

- Large Cap – Företag med ett börsvärde på över 1 miljard euro.

- Mid Cap – Företag med ett börsvärde mellan 150 miljoner och 1 miljard euro.

- Small Cap – Företag med ett börsvärde under 150 miljoner euro.

Med Avanzas aktielista kan du enkelt sortera bolag på deras storlek. Grafen nedan visar en 5-års utveckling av bolag inom respektive kategori för den nordiska marknaden, mellan 2019 och 2023.

OMX Nordic Large, Mid och Small Cap:

(Bildkälla: Avanza)

Småkapbolag (orange) är de som under en femårsperiod givit högst avkastning, följt av mid cap (blå) och large cap (grön). Skillnaden är dock ytterst liten. Det går istället att se hur det under olika tidsperioder lönat sig att äga antingen small cap bolag och large cap bolag.

Deras respektive avkastning under olika tidsperioder beror delvis på konjunkturläget. Småbolag har större volatilitet och påverkas i större grad av hög- och lågkonjunktur.

KAPITEL 6

4 saker att tänka på

Nedan kan du läsa 4 tips till att skapa dig en bra aktieportfölj. De är alla enkla att applicera och hjälper ditt aktiesparande att bli något vassare.

6.1

Svårt att slå börsen

Det är mycket vanligt bland investerare att ha en övertro på sin egen förmåga. Genom att investera i färre aktier tror man att man enkelt ska kunna slå index över tid. Oftast slutar det istället tvärtom.

Faktum är att slå index är mycket svårt. Istället för att försöka få högre avkastning än index lämpar det sig bäst för de allra flesta att försöka efterlikna index så mycket som möjligt. Detta genom att helt enkelt investera i indexfonder.

Över tid har exempelvis S&P500 avkastat cirka 10 % per år. Över en 20-årsperiod innebär det en totalavkastning på 573 %. Det är en klart mycket bättre avkastning än vad de flesta professionella fondförvaltare lyckas avkasta över tid.

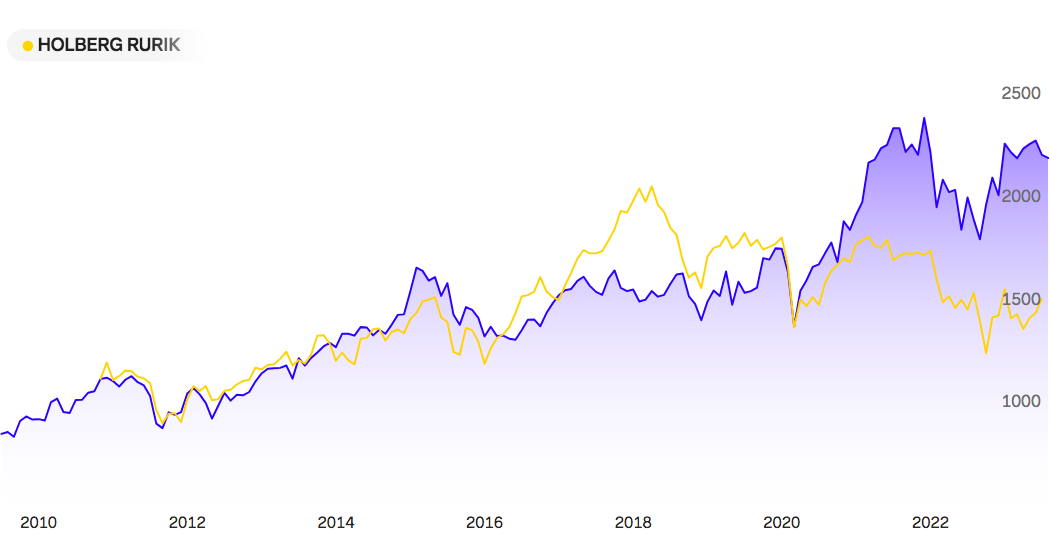

Bilden nedan jämför OMXS30-index (blå) med Holberg Rurik A (gul), vilket är en aktiv förvaltad fond. Sedan 2010 går det att se hur index presterat bättre än den aktivt förvaltade fonden.

(Bildkälla: Nordnet)

Tips! Läs mer i vår guide om indexfonder.

6.2

Lägg inte alla ägg i samma korg

Att inte lägga alla ägg i samma korg är ett gammalt uttryck som syftar på att man inte ska investera i aktier inom samma sektor. Diversifiering handlar alltså inte om antalet aktier du äger. Det handlar snarare om vilka branscher som du exponerar dig mot.

Om du exempelvis funderar över att äga en portfölj med totalt 10 aktier, kan det vara en god idé att sprida risken över 5 olika branscher. Det vill säga 2 aktier i vardera bransch. På så sätt minskar du branschspecifika risker.

Ytterligare ett alternativ är att sprida risken geografiskt i bolag med verksamhet över olika länder. Då får man dock tänka på att man även utsätter sig för valutarisk. Det vill säga att din avkastning kan påverkas positivt eller negativt beroende på hur utländsk valutakurs rör sig mot den svenska kronan.

6.3

Förstå vad du köper

Om du endast vill äga ett fåtal aktier så gäller det verkligen att förstå vad du köper. Du bör vara mycket påläst om bolaget. Se till att du förstår allt gällande dess verksamhet, kunder, leverantörer och konkurrenter.

Det kräver således att du också kan tolka och förstå ett bolags årsredovisningar och kvartalsrapporter. Risken är annars att du investerar i bolag med låg finansiell stabilitet eller ett övervärderat bolag.

6.4

Var ödmjuk

Den viktigaste egenskapen att ha med sig på börsen är ödmjukhet. Tro inte att du kommer att ha rätt i varje val av investering. Var istället ödmjuk och ärlig mot dig själv. Vad har du god kunskap om och inte?

Att ha en övertro på sig själv kan sluta illa både ekonomiskt och psykologiskt. Det finns flera studier som visar på att vi lider mer av att förlora pengar än vad vi gläds åt att tjäna pengar på börsen.

Det krävs dessutom en högre avkastning än vad du förlorade, för att ta igen din förlust. Nedan kan du se hur mycket avkastning du behöver i procent för att ta igen en förlust.

| Förlust | Vad som krävs för att ta igen förlust |

|---|---|

| 10 % | 11 % |

| 20 % | 25 % |

| 30 % | 43 % |

| 40 % | 67 % |

| 50 % | 100 % |

Att investera på börsen handlar först och främst inte om att maximera vinsterna – utan att undvika de största förlusterna. Om man fokuserar på att minimera nedsidan så brukar uppsidan ta hand om sig självt.

* Riskvarning: En investeringsplattform för flera tillgångar. Värdet på dina investeringar kan gå upp eller ner. Ditt kapital är i fara.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Att säga med exakthet vad som är ett lagom antal aktier att äga är svårt. Det varierar mellan olika individer och beror delvis på respektive persons tidigare erfarenhet av aktiehandel och risktagande.

- Nybörjare – Som nybörjare rekommenderas vanligtvis 10 – 20 aktier utspridda över minst 5 branscher.

- Proffs – Som professionell investerare kan det räcka gott och väl med endast 5 – 10 aktier i portföljen.

Tips! Läs också vår guide om hur många fonder man ska ha.

Diversifiering syftar till att sprida kapital och risk. Det kan nås genom följande metoder:

- Att köpa flera aktier och inte endast ett fåtal.

- Att köpa aktier inom olika branscher.

- Att köpa aktier med olika geografiska inriktningar.

- Att köpa aktier från olika listor.

Det finns inget exakt krav på hur många aktier ett aktiebolag (AB) måste ha – det bestäms av bolagsordningen. Däremot finns några grundregler och rekommendationer.

Ett aktiebolag måste ha minst en aktie. Men i praktiken väljer de flesta bolag att ha 100 eller 1 000 aktier vid start för att underlätta framtida ägarförändringar.

Uttrycket att “lägga alla ägg i samma korg” syftar till att man inte bör köpa aktier som tillhör en och samma kategori. Det är istället mindre riskfyllt att sprida risken över bolag etablerade inom olika sektorer.

Konsekvensen av att äga ett fåtal aktier är att man ökar chansen till högre avkastning. Samtidigt ökar risken för högre kapitalförluster om ett av aktieinnehaven skulle sjunka väsentligt i värde.

Konsekvensen av att äga många aktier är att man inte har lika god chans till en högre avkastning. Man sänker dock risken för större kapitalförluster.

FORUM

Delta i diskussionen